Как сделать перерасчет больничного листа в контуре

Опубликовано: 16.05.2024

Порядок выдачи и оформления листков нетрудоспособности

-

иказ № 347н от 26.04.2011 — форма бланка больничного — порядок выдачи и оформления больничных, включая электронные.

Письма от ФСС, в которых даны разъяснения по заполнению больничных листов:

Листок нетрудоспособности выдается застрахованным лицам:

- гражданам РФ;

- иностранцам и лицам без гражданства, которые постоянно или временно проживают на территории РФ;

- иностранным гражданам и лицам без гражданства, которые временно пребывают в РФ.

Выдать больничный лист могут только юридические лица и индивидуальные предприниматели, которые имеют медицинскую лицензию, включая услуги по экспертизе временной нетрудоспособности. Формируют лист медицинские работники медицинских организаций, в том числе лечащие врачи, фельдшеры, стоматологи. Не могут выдать больничный работники скорой помощи, приемных отделений, центров медицинской профилактики и т.д.

В Приказе четко прописно, когда и сколько больничных должны выдавать в медицинском учреждении (п. 6 — п. 8).

Когда и сколько больничных выдают?

Вариант 1. На момент наступления страхового случая застрахованное лицо занято у тех же страхователей, что и в предыдущие два года (средний заработок, как известно, рассчитывается по двум предыдущим календарным годам).

.jpg)

В этом случае выдается несколько бумажных листков нетрудоспособности по каждому месту работы или формируется один листок в форме электронного документа для представления его номера по каждому месту работы. Пособие получается по всем местам работы, за исключением пособия по уходу за ребенокм до 1.5 лет.

При расчете среднего заработка учитываем заработок только того места работы, где получаем пособие.

Вариант 2. На момент наступления страхового случая застрахованное лицо занято у одних страхователей, а в предыдущие два года было занято у других (другого).

(1).jpg)

В этом случае работник может получить пособие только по одному из мест работы. При этом при расчете среднего заработка учитывается заработок со всех мест работы, в том числе предыдущих. Для этого нужно предоставить соответствующие справки, в том числе, что по другим местам работы выплата пособия не производилась.

Варианту 2 соответствует п. 7 порядка выдачи больничных листов. Там сказано, что больничный лист должен выдаваться только на одну организацию.

Вариант 3. Смешанный. На момент начала страхового случая застрахованное лицо занято у одних страхователей, а в предыдущие два года было занято не только у этих, но и у других.

(1).jpg)

В такой ситуации закон дает работнику право самому решать, по какому из двух предыдущих вариантов считать. Либо считать по каждой организации, в которой он работает на начало случая. Либо можно выбрать одну-единственную организацию, у которой он будет получать пособие, но при этом работник может учесть заработок всех остальных организаций.

Рассмотрим и другие важные положения

1. В порядке прописано в какой день должен быть выписан и закрыт больничный лист. Подробности по этому пункту более интересны врачам, нежели бухгалтерам-расчетчикам. В Порядке говорится, что больничный может быть выдан в день закрытия, то есть когда человек уже выписывается, ему в этот день закрывают больничный лист. Сделано это для того, чтобы уменьшить количество ситуаций, когда работник будет приходить к вам с незакрытым больничным листом.

2. Описан порядок, когда врач единолично может выдать и продлить больничные листы. Сейчас врач может единолично продлевать больничный только на срок до 15 дней, на больший срок — только через медицинскую комиссию.

3. Если застрахованное лицо проходит длительное лечение, медицинское учреждение может до выздоровления человека закрыть больничный, выдать новый, а закрытый старый больничный отдать работнику, чтобы он предоставил для оплаты в организацию.

4. Отменено ограничение по количеству дней в году, на которые может быть выдан листок нетрудоспособности по уходу за больными детьми: ребенком в возрасте до 7 лет, ребенком-инвалидом до 18 лет.

5. Теперь в Приказе четко прописали, что в продолжение бумажного больничного можно выдавать электронный и наоборот.

6. Электронный больничный по уходу за несколькими больными членами семьи выдается в единственном экземпляре. По каждому больному указывают периоды ухода за ним , условия оказания медпомощи, ФИО, дату рождения, код причины нетрудоспособности, родственную (семейную) связь, СНИЛС. С бумажными листками все по-старому: если заболело больше двух детей одновременно, выдают по больничному на каждую пару детей.

Особенности применения МРОТ при расчете больничного в 2021 году

Эта часть вызывает большое количество вопросов даже у опытных бухгалтеров. Если посмотреть бухгалтерские журналы, нередко можно встретить две абсолютно разных точки зрения на рассматриваемый вопрос. Еще больше вопросов появилось, когда в 2020 году вышли два новых правила по расчету больничных, утвержденные Федеральным законом от 08.06.2020 № 175-ФЗ, применяющиеся для больничных 19 июня 2020 года или позже, и Федеральным законом от 01.04.2020 № 104-ФЗ, действующим с 1 апреля 2020 года.

Итак, как правильно применять МРОТ при расчете больничных?

Мы будем говорить о двух ситуациях. При расчете больничного листа МРОТ встречается в двух местах закона 255-ФЗ от 29.12.2006:

В ст. 14, ч. 1.1 255-ФЗ говорится о том, что если доход работника за два предыдущих года оказался меньше, чем МРОТ с учетом районного коэффициента в пересчете на полный месяц, то расчет среднего дневного заработка должен осуществляться по МРОТ с учетом районного коэффициента. Средний заработок не может быть ниже МРОТ (если мы говорим о работнике на полной ставке). В переводе на язык цифр это означает, что мы при расчете среднего за два года берем наибольшее значение из «дохода работника» и «24 × МРОТ × Рай. коэфф.».

Вторая ситуация — пособие за полный месяц не должно быть выше МРОТ с учетом районного коэффициента — фиксирует ст. 7 п. 6, ст. 11 п. 3, ст. 8 п. 2 255-ФЗ. Это ситуации, когда страховой стаж меньше 6 месяцев и еще когда было нарушение режима (например, неявка на медосмотры или получение травмы вследствие алкогольного опьянения). Однако, начиная с 1 апреля 2020 года, пособие в таких случаях не может быть и меньше МРОТ с учетом районного коэффициента, то есть должно быть ему равно.

Очень важно отличать эти ситуации. Иногда спрашивают: у меня у работника стаж меньше 6 месяцев, доход за 2 предыдущих года маленький, как мне посчитать пособие по временной нетрудоспособности? Довольно часто можно услышать ответ — надо просто взять МРОТ, умножить на 24, разделить на 730 и оплатить каждый день больничного по этой сумме.

Дальше на примере мы разберем, почему это неправильно. Необходимо понимать, что две рассмотренные ситуации могут существовать одновременно и, что важно, они применяются последовательно друг за другом.

При расчете больничного мы первым делом подсчитываем средний дневной заработок, и уже после этого определяем сумму пособия. Чтобы превратить средний дневной заработок в сумму пособия, нужно знать процент от стажа и количество дней, которые будем оплачивать. После того, как пособие посчитано, нужно дополнительно проконтролировать, что за полный месяц оно не превысит МРОТ. Представим расчет для региона, в котором нет районного коэффициента.

.jpg)

Голубая линия — график зависимости среднего дневного заработка от дохода работника за 2 предыдущих года. Видно, что начиная с суммы 307 008 рублей средний дневной заработок ниже опускаться не должен. Надо сделать оговорку, что это касается ситуаций, если у вас нет районного коэффициента, и если работник работает на полную ставку. Красная линия — ограничение пособия на 1 день, если у нас страховой стаж меньше 6 месяцев или было нарушение режима. И видно, что в некоторых ситуациях, даже если средний заработок посчитан исходя из МРОТ, он может оказаться больше, чем ограничение пособия за 1 день. Например, если в месяце 31 день, как в январе, ограничение «сверху» будет 412 рублей 56 копеек, а средний дневной заработок исходя из МРОТ 420 рублей 56 копеек, так вот в этой ситуации оплачивать пособие исходя из среднего заработка нельзя.

Давайте рассмотрим простой пример

Дано: Страховой стаж работника больше 8 лет. Доход за два предыдущих года отсутствует (работник был ИП). Работает на полную ставку. Для простоты примера районного коэффициента нет.

Рассчитать:

Больничный с 27.01.2021 по 05.02.2021 (по 5 календарных дней в январе и феврале). Больничный выдан из-за «пьянки», т.е. ограничение по МРОТ — ст. 8 255-ФЗ.

Решение:

Стаж больше 8 лет — больничный должен быть в полном размере.

Так как заработков не было, средний дневной заработок считаем исходя из МРОТ на дату наступления страхового случая. Если МРОТ поменялся в течение больничного — не пересчитываем. С января 2021 МРОТ 12 792 рубля.

12 792 × 24 / 730 = 420,56 руб (средний дневной заработок).

Максимальный размер пособия, которое может получить работник, если проболеет весь(!) календарный месяц (любой): 12 792 рубля + районный коэффициент.

Если при расчете среднего заработка мы берем МРОТ на дату наступления страхового случая, то для максимального размера пособия надо взять МРОТ, действующий в соответствующем месяце.

Давайте посмотрим январь.

Максимальный размер пособия за 5 дней января: 12 792× 5 / 31 = 2063,23 рублей. Это максимальный размер, который может получить работник за 5 дней в случае нарушения режима.

Если же мы будем считать пособие за 5 дней января исходя из среднего заработка работника, то получим сумму:

420,56 × 5 = 2102,8 рубля.

2102,8 > 2063,23, т.е. пособие, посчитанное исходя из среднего заработка работника и МРОТ, оказалось больше, чем мы имеем право начислить исходя из ограничения, накладываемого ст. 8 255-ФЗ. Значит, за 5 дней января следует выплатить только 2063,23 рубля.

За счет работодателя: 12 792 / 31 × 3 = 1237,94

За счет ФСС: 12 792/ 31 × 2 = 825,29

Кто-то может сказать, что за 5 дней февраля надо выплатить ту же сумму, что и за 5 дней января. Это не так!

Максимальный размер пособия за 5 дней февраля: 12 792 × 5 / 28 = 2284,29 руб. Заметьте, что в январе мы делили на 31, а в феврале на 28 (в високосные года придется делить на 29).

Пособие за 5 дней февраля исходя из среднего заработка работника:

420,56 × 5 = 2102,8 рубля

2102,8 < 2284,29, наше пособие не превысило максимального ограничения. Однако с 1 апреля 2020 года нам все равно придется выплатить работнику 2284,29 рубля. Это связано с тем, что наше пособие за полный месяц оказывается меньше того, что рассчитано исходя из МРОТ с учетом районного коэффициента.

Выводы:

1. Когда мы считаем средний дневной заработок исходя из МРОТ, мы берем МРОТ на дату начала страхового случая. Когда мы определяем ограничения пособия «сверху» (пособие за полный месяц не должно превышать МРОТ), берем тот МРОТ, который действует в месяце, когда человек болел (в случае переходящих с месяца на месяц больничных МРОТ может оказаться разным для разных месяцев).

2. Если есть ограничение МРОТ «сверху» (стаж меньше 6 месяцев или нарушение режима) – нельзя посчитать пособие сразу за все дни больничного, приходящегося на разные месяцы (т.к. в разных месяцах будет разное ограничение больничного «сверху»)

3. Сумма пособия за одинаковое количество дней в разных месяцах может оказаться разной (наш пример это показал):

за 5 дней января — 2063,23 руб.

За 5 дней февраля —2284,29 руб.

4. Если расчет среднего дневного заработка велся исходя из МРОТ с учетом районного коэффициента — это не значит, что пособие за полный месяц автоматически будет меньше МРОТ.

Пособие за 31 день больничного января исходя из среднего заработка работника:

420,56 × 31 = 13 037,36 руб. — это больше чем 12 792 и этим средним дневным заработком нельзя оплачивать больничный.

5. К максимальному размеру пособия из МРОТ процент от стажа не применяется.

Давайте немного изменим входящие данные нашего примера. Допустим, работник не имеет 8 лет страхового стажа, и даже 5 лет не отработал. Пособие — 60% от среднего заработка.

Максимальный размер пособия за 5 дней января не изменяется: 12 792 × 5 / 31 = 2063,23 руб

Здесь нет процента от стажа, так как это ограничение к уже посчитанной сумме пособия, которая определяется с учетом процента от стажа.

Пособие за 5 дней января, исходя из среднего заработка работника, изменится:

420,56 × 5 × 60% = 1261,68 руб.

1261,68 < 2063,23 — за 5 дней января следует выплатить 2063,23 (исходя из ограничения МРОТ снизу, установленного с 1 апреля 2020 года).

6. При расчете максимального размера пособия не делаем промежуточных округлений.

Нельзя считать так:

12 792 / 31 = 412,65 руб

412,65 × 5 = 2063,25 руб

Потому что округленная сумма ограничения в пересчете на полный месяц даст сумму, отличную от МРОТ:

412,65 × 31 = 12 792,15 это не равно 12 792, поэтому максимальный размер пособия исходя из МРОТ считаем только так:

12 792 × 5 / 31 = 2063,23

Лучше сначала умножить на количество оплачиваемых дней, а потом поделить на количество календарных, чтобы было все точно как в аптеке.

Размер пособия до 1.5 лет в 2021 году

На основании ст. 256 ТК РФ после окончания отпуска по беременности и родам женщина получает отпуск по уходу за ребенком до достижения им 3-х лет. Но пособие выплачивается только до 1,5 лет. Ежемесячное пособие выплачивается в размере 40 % от среднего заработка застрахованного лица, но не меньше минимального размера. Минимальная сумма пособия по уходу за первым, вторым и последующими детьми до полутора лет в 2021 году составляет 7082,85 рублей с увеличением на районный коэффициент. Этот размер действует с 1 февраля 2021 года.

Максимальная сумма пособия по уходу за ребенком до полутора лет в 2021 году составляет на одного ребенка — 29 600,48 рубля.

Помните — при расчете среднего заработка для пособий по БиР и пособий по уходу за ребенком до 1.5 лет мы берем доход за два года и делим на количество дней за вычетом дней нахождения на больничных, в отпусках по уходу за ребенком, т.е. всех тех дней, когда за работницу не уплачивались страховые взносы.

Женщина имеет право заменять предыдущие два года на другие, если она была в отпуске по уходу за ребенком или декретном. Сейчас чтобы подтвердить у нового работодателя факт, что женщина была в декретном отпуске или отпуске по уходу до 1.5 лет, она должна принести дополнительную справку, т.к. в стандартной справке за 2 года нет этой информации. На новом месте на основании этого ей разрешат заменить года.

Расчет больничных в Контур.Бухгалтерии

В Контур.Бухгалтерии понятный расчет больничных. Для того чтобы расcчитать заведенному сотруднику больничный лист, вам следует открыть карточку нужного сотрудника, перейти на вкладку «Больничные и пособия» и выбрать из выпадающего списка «Больничный».

Дальнейший расчет больничного осуществляется в три простых шага.

Первый шаг. Данные для расчета больничного.

Введите исходные данные больничного (номер, тип, период и т д.).

Для некоторых полей на экране есть подсказки синего цвета с вопросительным знаком «?». Если вы кликните по подсказке, появится дополнительная полезная информация, объясняющая что это за пункт, как его заполнять и в соответствии с каким законодательным актом этот пункт введен.

На картинке на два периода: за первые 10 дней, исходя из процента по стажу, и последующие пять, исходя из процентов заработка (больничный по уходу). Здесь же можно распечатать справку расчет больничного листа и получить ее вот в таком виде.

Это вспомогательная справка, которую вы можете приложить к больничному листу.

После того, как больничный рассчитан, он у вас появляется в карточке сотрудника на вкладке зарплата. При этом автоматически пересчитывается отработанное время с учетом дней больничного и заработная плата за это время.

Видно, что расчет больничных осуществляется в пару-тройку движений мыши. Точно такой же расчет можно произвести в бесплатном калькуляторе Контур.Бухгалтерии, который доступен на сайте.

Как перейти на электронный больничный

С июля 2017 года наряду с бумажным листком нетрудоспособности можно оформлять электронный больничный. Это устанавливает Федеральный закон от 01.05.2017 № 86-ФЗ «О внесении изменений в статью 13 Федерального закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством», а также статьи 59 и 78 Федерального закона «Об основах охраны здоровья граждан в Российской Федерации».

Для работы с электронными листками нетрудоспособности организация может использовать систему Контур.Экстерн. Также потребуется приобрести квалифицированную электронную подпись на имя руководителя, бухгалтера или сотрудника, который имеет право действовать по доверенности.

Работник должен дать согласие на получение листков нетрудоспособности в электронном виде.

Проект «Прямые выплаты» действует с 2011 года, и в нем участвуют уже 69 регионов . Суть проекта в том, что работник получает пособия не от работодателя, а напрямую от фонда (Постановление Правительства РФ от 21.04.2011 № 294).

В Контур.Экстерне перейдите в раздел «Пособия ФСС». Загрузите ЭЛН с портала ФСС.

Проверьте данные, которые внесло медицинское учреждение, и дополните сведениями из заявления сотрудника на выплату пособия, а также данными о расчете пособия.

Подпишите электронной подписью и отправьте в ФСС электронный листок нетрудоспособности, а также готовый реестр.

Получите ответ о том, что ЭЛН принят. Если пришел протокол ошибок, исправьте ошибки в ЭЛН и отправьте его повторно.

Чем удобен Экстерн

Актуальные форматы реестров

Экстерн формирует файлы реестров в актуальном формате, в соответствии с последними требованиями ФСС.

Загрузка документов из вашей программы

Актуальные справочники

В системе есть удобный КЛАДР с функцией автоподстановки, справочник больниц, а также актуальный справочник банков, регулярно обновляемый с сайта ЦБ РФ.

Автоматическая подготовка заявления

Проверка документов на ошибки

Мы следим за актуальностью проверок: 99 % документов, отправленных из Экстерна, успешно проходят проверку на шлюзе ФСС с первого раза.

Информация о статусе документа

Когда система отправит документ, вы будете видеть его актуальный статус: «В очереди на отправку», «Отправлен в ФСС», «Принят ФСС».

В регионах с зачетной системой страховых взносов пособие сотруднику начисляет и выплачивает работодатель.

В Контур.Экстерне перейдите в раздел «Пособия ФСС». Загрузите ЭЛН с портала ФСС.

Проверьте данные, которые заполнило медицинское учреждение, и дополните сведениями о расчете пособия.

Подпишите заполненный ЭЛН квалифицированной электронной подписью и отправьте в ФСС.

Получите ответ о том, что ЭЛН принят. Если пришел протокол ошибок, исправьте ошибки в ЭЛН и отправьте его повторно.

Вы также можете скачать ЭЛН и загрузить в свою учетную систему, чтобы рассчитать пособие на его основе.

Много вопросов уже было рассмотрено по расчету листков временной нетрудоспособности, по беременности и родам, однако со временем их не становится меньше. Сегодня мы поговорим о перерасчете больничных листов, а именно: нужно ли делать корректировку отчетности, если произошел перерасчет пособия по временной нетрудоспособности, по беременности и родам в другом отчетном периоде?

Итак, сотрудник принёс больничный лист, Вы его оформили, отправили реестр в ФСС, сдали отчетность в контролирующие органы, однако через некоторое время выявили ошибку в расчете сумм больничного листа. Что же делать?

Бывает две ситуации с неправильным расчетом расчете пособия по временной нетрудоспособности, по беременности и родам и по уходу за ребенком:

- произошло завышение суммы пособия (переплата) сотруднику;

- произошло занижение суммы пособия (недоплата) сотруднику.

Поговорим о каждом из этих случаев.

Ситуация № 1: произошло завышение суммы пособия (переплата) сотруднику

Рассмотрим ситуацию, когда обнаружили, что пособие выплачено с завышенной суммой (переплатили).

Для начала необходимо уточнить, что удержание излишне выплаченных сумм с сотрудника разрешено, если:

- при расчете пособия по временной нетрудоспособности была допущена счетная ошибка;

- сотрудник недобросовестно отнесся к своим обязанностям (скрыл сведения, влияющие на получение пособия и его размер, представил документы с заведомо неверными сведениями, и т. п.).

Об этом сказано в ч. 4 ст.15 Закона № 255-ФЗ, ч. 2 ст. 19 Закона от 19.05.1995 г. № 81-ФЗ и п. 85 Порядка и условий назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденного приказом Минздравсоцразвития России от 23.12.2009 г. № 1012н.

Чтобы вернуть излишне выплаченную сумму пособия, можно попросить сотрудника внести разницу добровольно (работник должен в письменной форме подтвердить свое согласие), либо получить от него письменное согласие (заявление) в зачет переплаты в счет будущей выплаты пособия или удержание из заработной платы (письмо ФСС от 20.08.2007 № 02-13/07-7922).

Также отметим, что удержать сумму разницы можно не более 20% от дохода сотрудника за текущий месяц. Если сотрудник не согласится возвращать разницу, так как ошибка произошла не по его вине или не в следствии счетной ошибки, излишне выплаченная сумма может быть удержана с виновного лица, либо списана в расходы за счет чистой прибыли организации.

Что же делать со сданной отчетностью?

6-НДФЛ. В связи с тем, что у сотрудника изменится полученная ранее сумма дохода, изменится и сумма НДФЛ, разница которой будет считаться излишне удержанной. Следовательно, придется предоставить в налоговые органы корректировочный расчет, в котором необходимо отразить правильный (уменьшенный) доход сотрудника. На основании пункта 3 статьи 226 НК РФ сумма НДФЛ, подлежащая удержанию за текущий период, будет рассчитана с учетом излишне удержанной суммы за предыдущий период.

Об этом же пишет и ФНС в своем Письме от 3 сентября 2019 г. N БС-4-11/17598@: уточненный расчет по форме 6-НДФЛ, согласно пункту 6 статьи 81 Кодекса, представляется налоговым агентом в налоговый орган при обнаружении в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению.

4-ФСС. Согласно подпункту 1 пункта 1 статьи 20.1 ФЗ от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», пособие по нетрудоспособности не облагается взносами на травматизм, однако начисленная сумма отражается. Однако, на основании подпункта 1 пункта 1 статьи 24 ФЗ № 125 от 24.07.1998 корректировочный отчет сдавать нет необходимости, так как переплата пособия не повлияла на занижение страховых взносов на травматизм.

РСВ. Ситуация с этим отчетом спорная. Согласно п. 1, 6 ст. 54 НК и п. 1, 7 ст. 81 НК, уточненный расчет по взносам подается только в том случае, если из-за ошибки занижена сумма взносов к уплате. Соответственно, уточненку нужно подать за период, в котором допущена ошибка.

В нашем случае сумма пособия завышена, и, казалось бы, никаких уточненок подавать не требуется. Однако на практике мы все чаще сталкиваемся с тем, что у наших клиентов расчет по страховым взносам за текущий период не сдается по причине некорректных сведений в прошлом периоде. Поэтому в целях исключения текущих проблем рекомендуем подать корректирующий отчет за прошлый период.

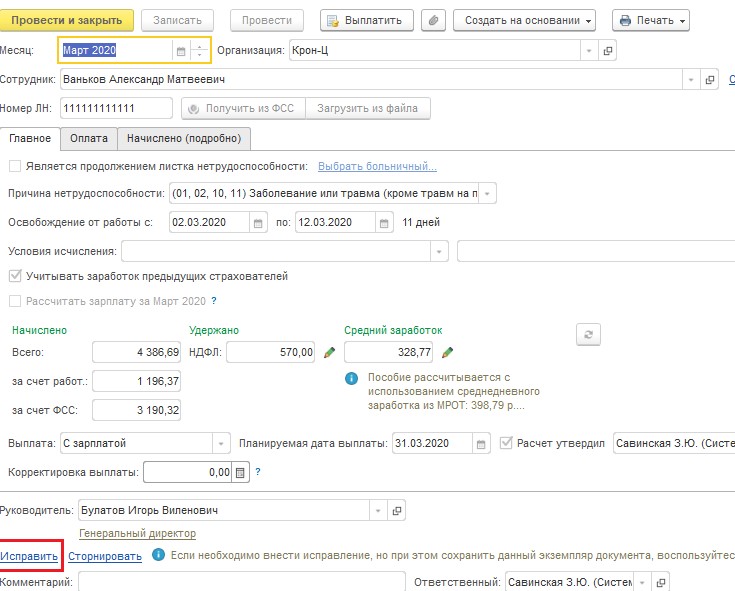

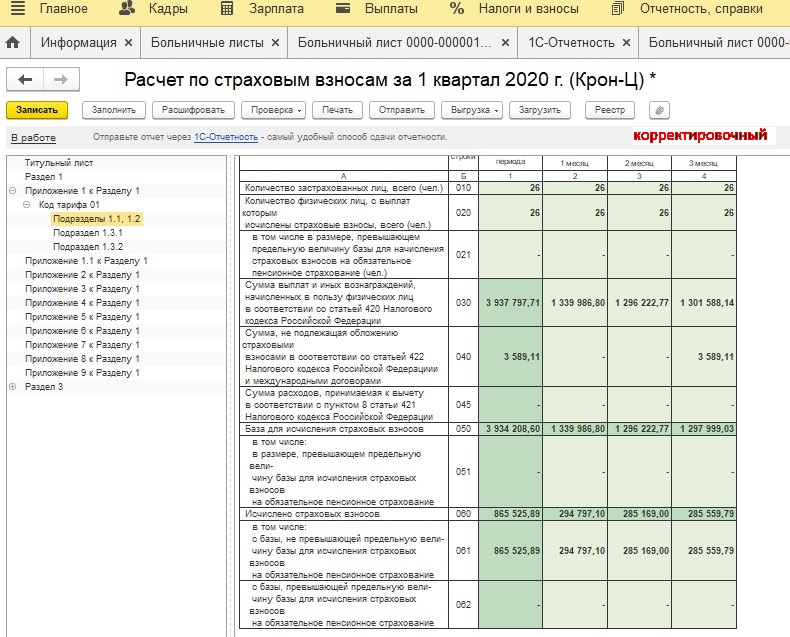

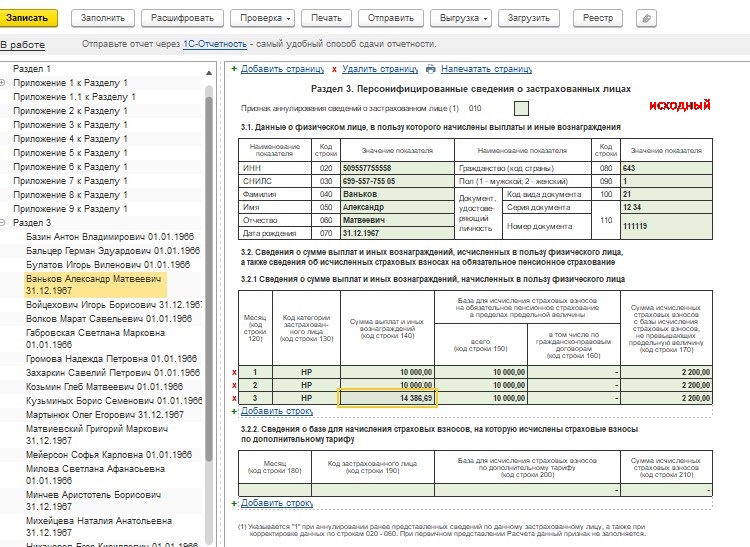

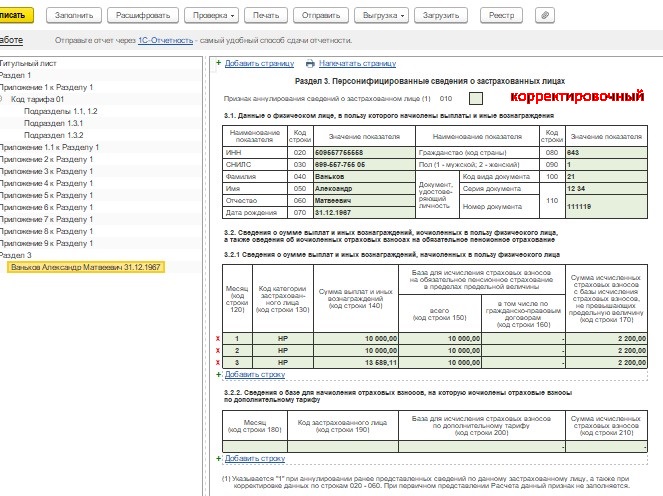

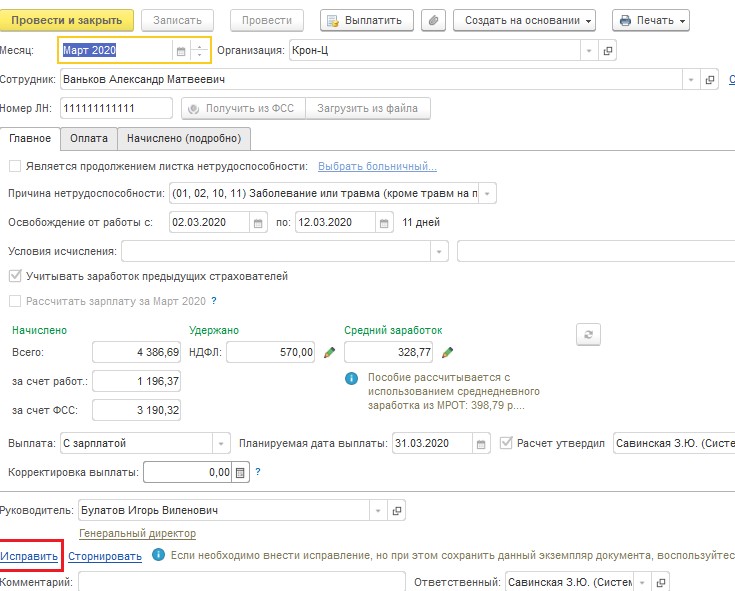

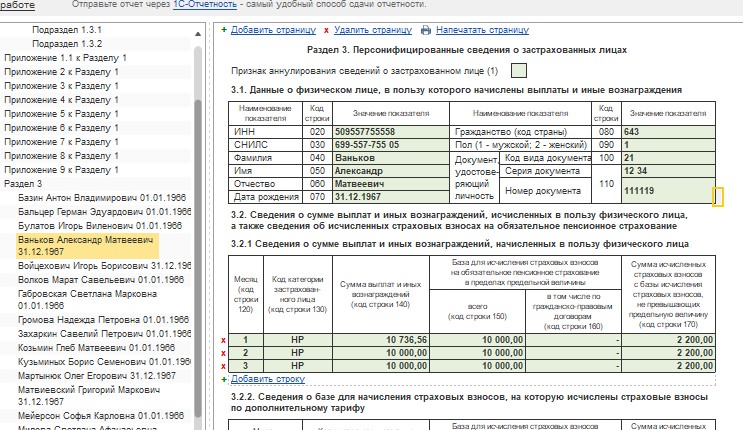

Приведем наглядный пример. В конфигурации 1С: ЗУП ред. 3.1. Сотруднику Ванькову Александру Матвеевичу была произведена выплата больничного за март 2020 года. Затем в конце апреля 2020 г. обнаружили, что расчет больничного был неверным.

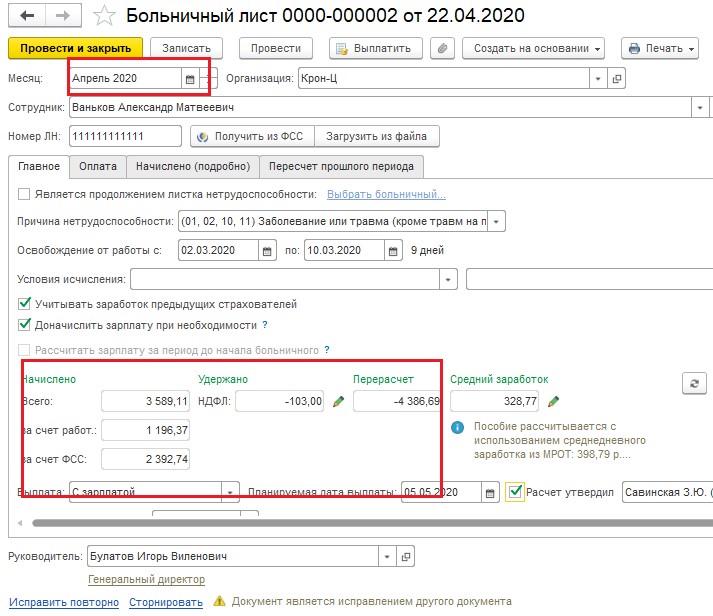

Представим, что произошла техническая ошибка и количество дней оплаты больничного листа уменьшилось. Документ-исправление делаем текущим месяцем (апрелем 2020 г.), исправляем ошибку и выполняем перерасчет документа.

В нашем примере количество дней уменьшилось на 2 дня. Обратите внимание, что сумма оплаты больничного листа так же изменилась, а именно уменьшилась на 797,58 рублей.

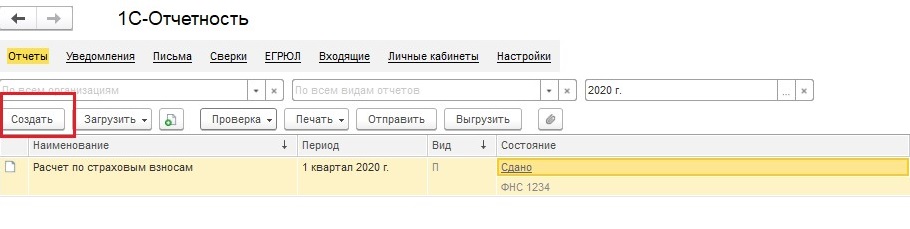

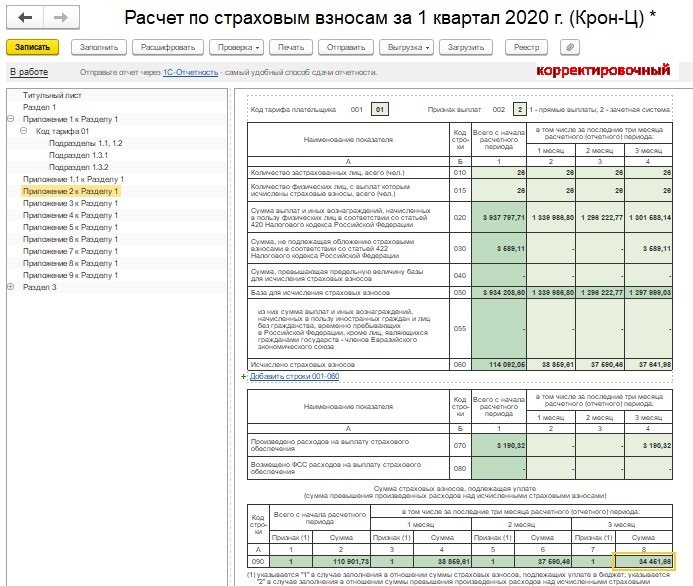

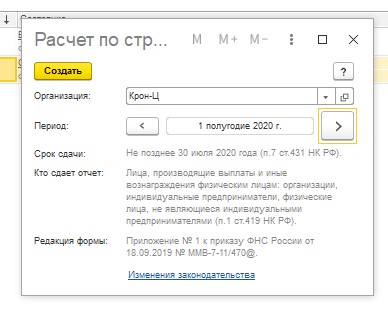

В связи с тем, что расчет страховых взносов за прошлый отчетный период был сдан, а сумма больничного уменьшилась, необходимо создать корректирующий отчет за 1 квартал 2020 года.

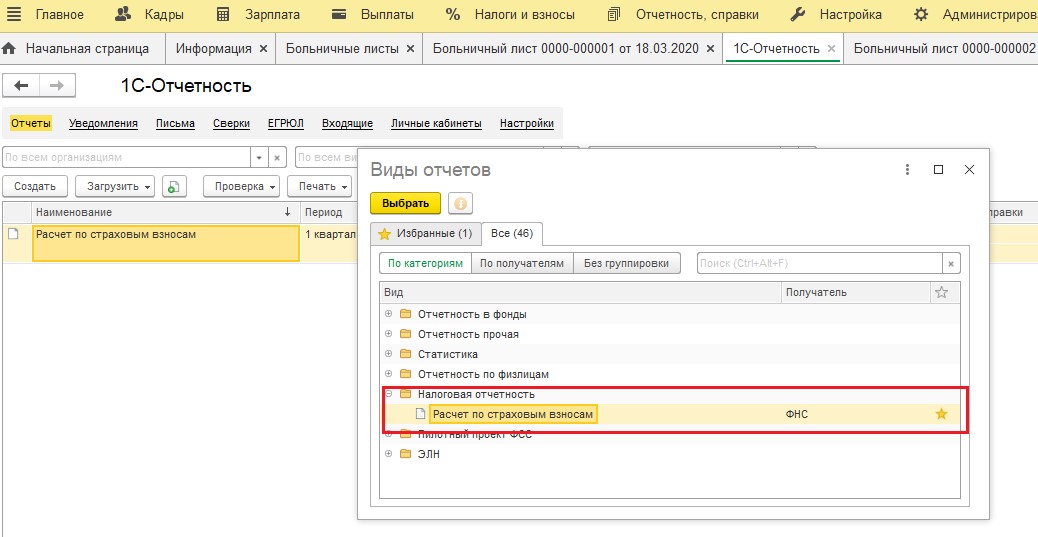

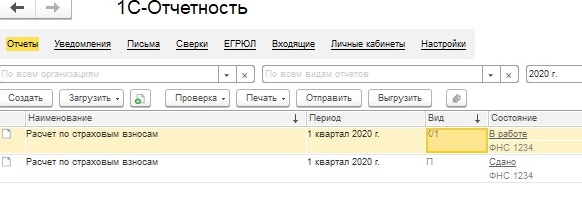

Для этого заходим в раздел Отчетность, справки — 1С Отчетность

Создать- Все- Налоговая отчетность- Расчет по страховым взносам.

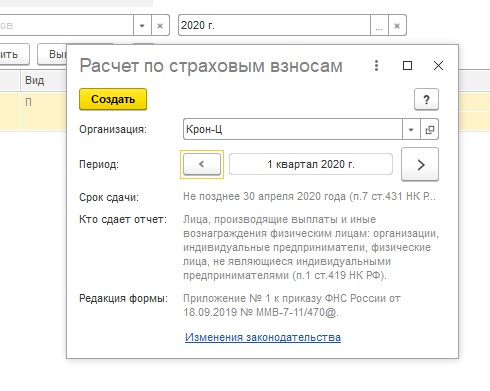

Создаем отчет за 1 квартал 2020 года, не смотря на то, что за первый квартал уже отчет создан.

В корректирующем отчете необходимо установить на титульном листе номер корректировки.

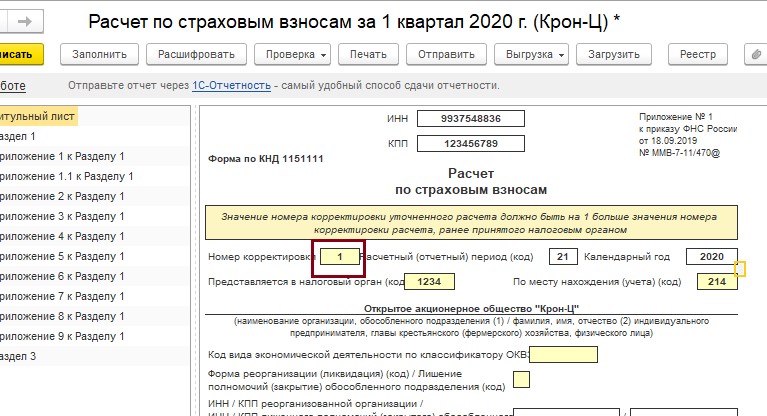

Затем необходимо перенести все правильные данные с предыдущего отчета, а также исправленные суммы в связи с перерасчетом больничного листа.

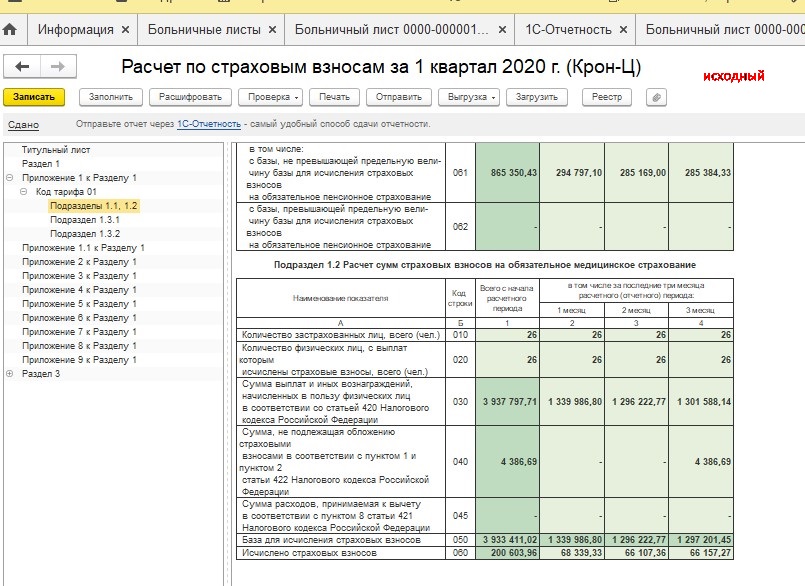

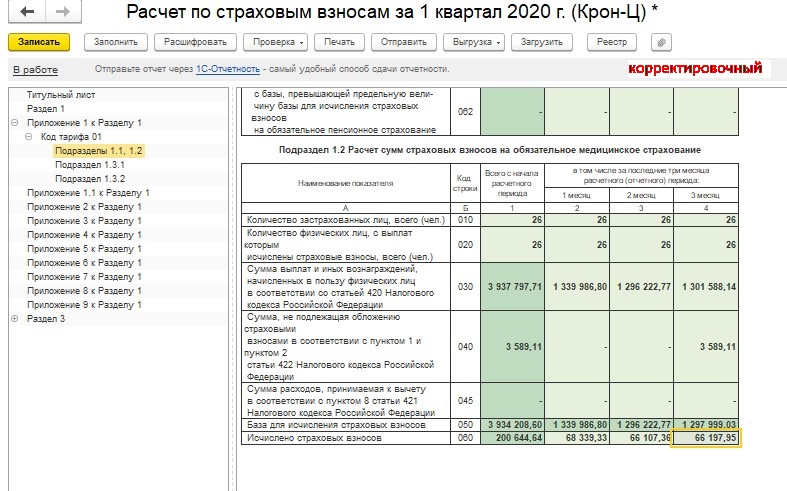

Для этого откройте сданный ранее Расчет страховых взносов за 1 квартал и сравните данные двух отчетов, а также добавьте изменения по больничному листу.

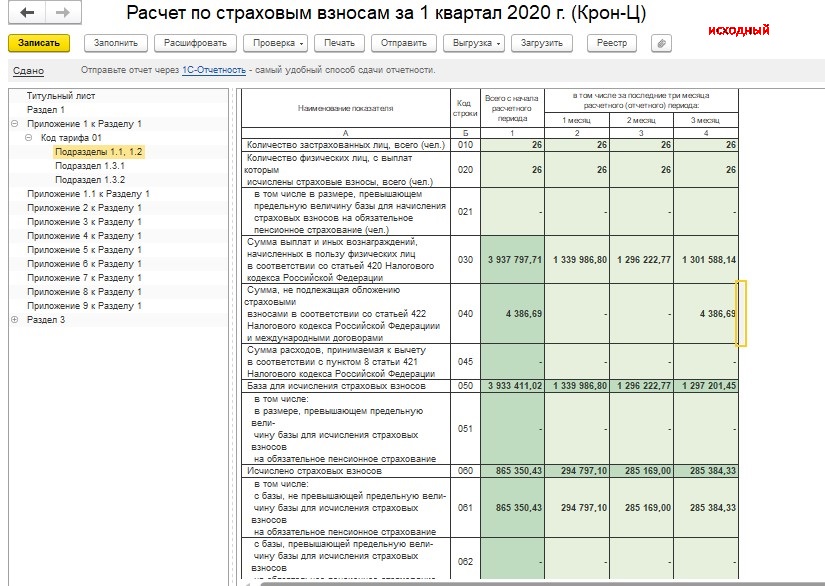

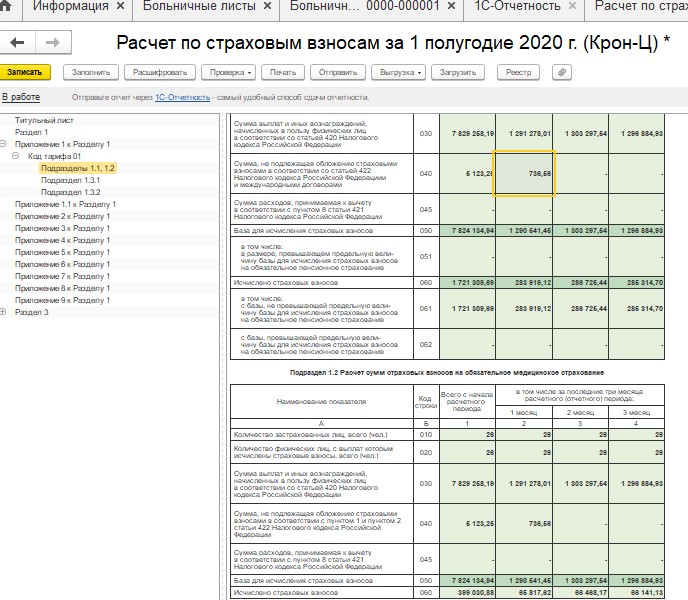

Сравним данные двух отчетов.

В Подразделе 1.1, 1.2 Приложения 1 к Разделу 1 обратите внимание, что изменилась сумма по строке 040, 050, 060, 061.

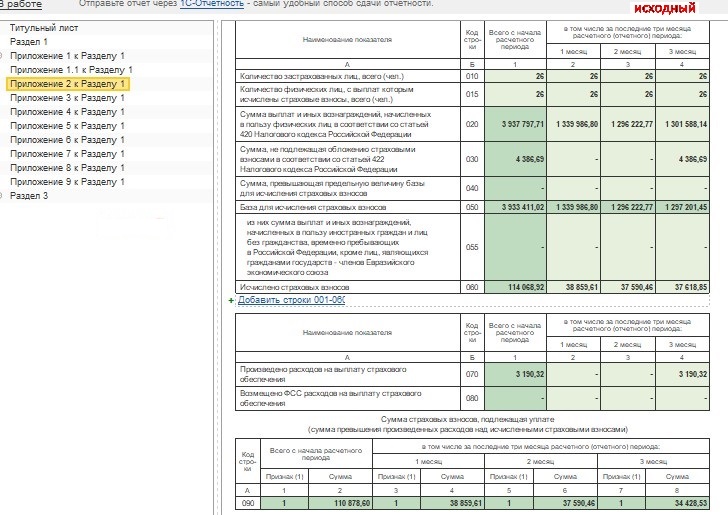

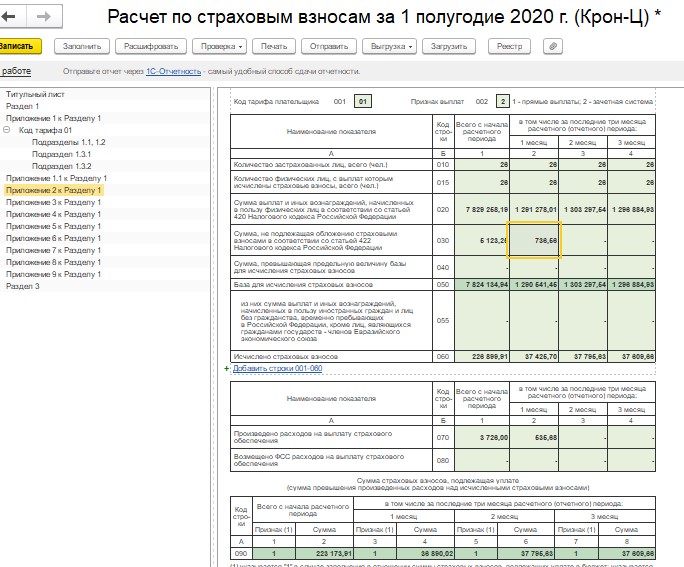

Также сравните и исправьте данные в Приложении 2 к Разделу 1. Обратите внимание, что изменение произошло по строкам 030, 050, 060, 090.

В разделе 3 необходимо отразить только те физические лица, по которым производится изменение данных. В нашем случае раздел 3 будет заполнен только на Ванькова Александра Матвеевича. Обратите внимание, что сумма по строке 140 уменьшилась.

Однако стоит заметить, что в связи с тем, что сумма страховых взносов была уменьшена на сумму излишне выплаченного больничного листа, сумма страховых взносов окажется недоплаченной страхователем. В связи с этим у работодателя возникнет обязательство по оплате пени с недоплаченных взносов. Пеню и сумму недоплаченных страховых взносов необходимо рассчитать и оплатить до сдачи корректирующего отчета за предыдущий период. В противном случае контролирующие органы могут начислить штраф в размере 20 % от суммы недоплаченных страховых взносов.

Если ошибка обнаружилась в конце года, а ошибка в расчете была в 1 квартале, то корректировку необходимо сдать за все отчётные периоды: 1 квартал, полугодие и 9 месяцев.

Ситуация № 2: произошло занижение суммы пособия (недоплата) сотруднику

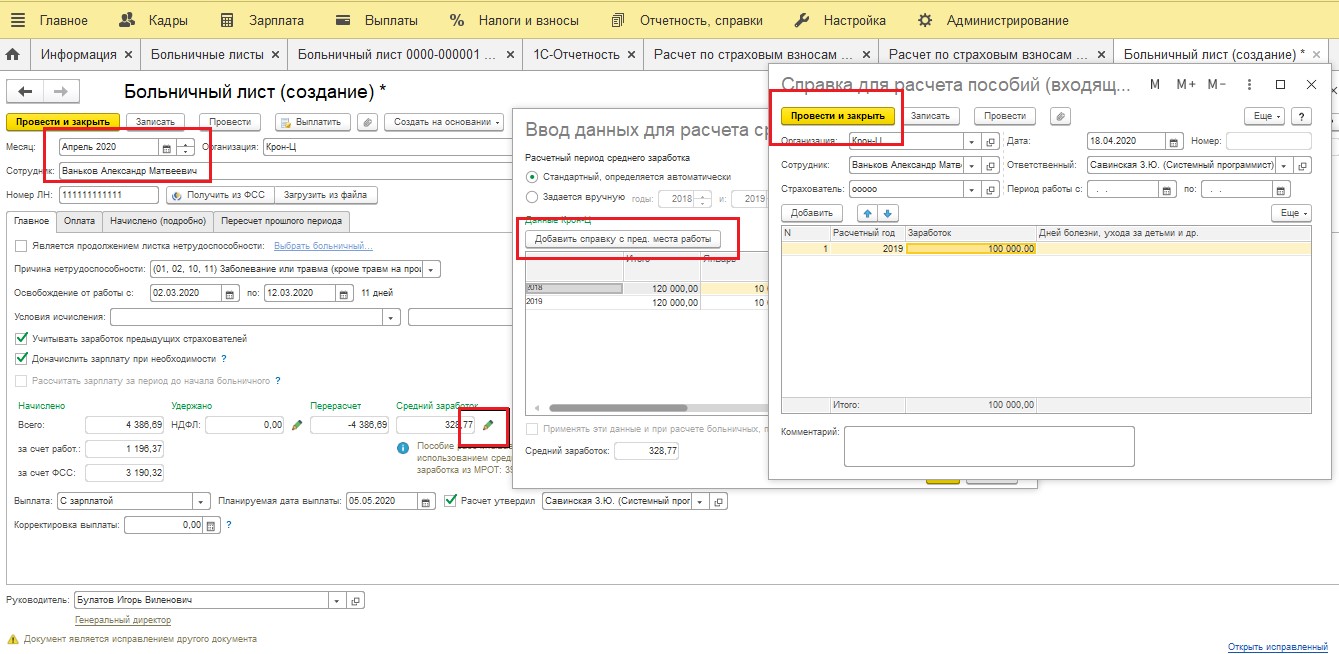

Если вы обнаружили неполную выплату сумм пособия в пользу сотрудника (по вине ответственного лица или в связи с тем, что работник принёс справку с предыдущего места работы), то для начала необходимо произвести доплату за весь период, в котором сотрудник недополучил сумму рассчитанного пособия по временной нетрудоспособности.

Если недоплата произошла по вине работодателя, то согласно ст. 236 Трудового Кодекса РФ, работодатель, при нарушении сроков выплаты, причитающихся работнику, обязан выплатить сумму недоплаты с учетом процентов. При этом размер процента рассчитывается из суммы невыплаченного пособия и должен быть не ниже 1/150 ключевой ставки ЦБ РФ за каждый день задержки (дни компенсации необходимо считать, начиная со следующего дня после срока выплаты по день фактического расчета включительно). Если же сотрудник принёс дополнительные сведения, то для основания внесения исправлений в бухгалтерский и налоговый учет можно составить бухгалтерскую справку.

Рассмотрим ситуацию, когда больничный лист был неверно оплачен (не доплатили пособие) в одном отчётном периоде, а доплата будет происходить в другом.

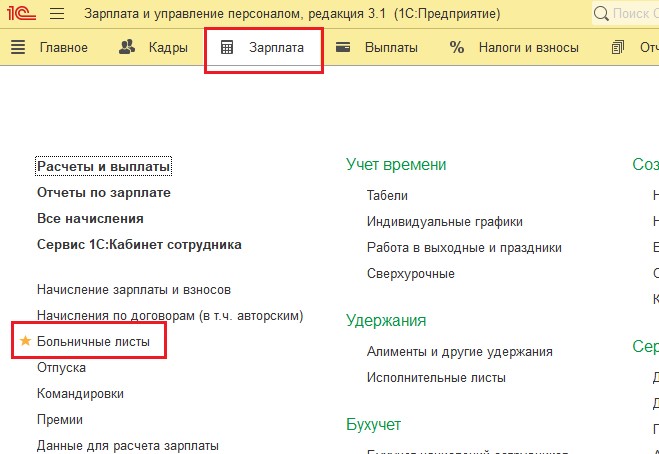

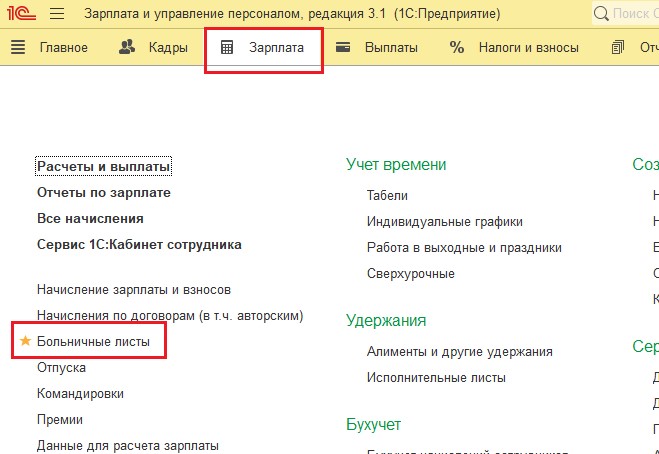

Для начала необходимо сделать исправление листка нетрудоспособности текущим периодом. Для этого заходите в раздел Зарплата — Больничные листы.

Представим, что сотрудник принёс справку о доходе с предыдущего места работы за период, который входит в расчет среднего для исчисления пособия по нетрудоспособности. Документ-исправление делаем текущим месяцем (апрелем 2020). Для корректного расчета больничного заходим в расчет среднего заработка, переходим по кнопке Доходы с предыдущего места работы.

Затем необходимо указать новые (верные) данные для расчета больничного листа. Для этого создаем новую справку о доходах сотрудника, сохраняем и пересчитываем Больничный лист.

Затем можно выплатить недоплаченную сумму пособия сотруднику.

Поговорим о сданной отчетности.

6-НДФЛ. Согласно подпункту 1 пункта 1 статьи 223 НК РФ, доплата по больничным листам считается полученной в периоде фактической выплаты, следовательно, делать какие-либо корректировки за предыдущие периоды по 6-НДФЛ не требуется.

4-ФСС. На основании подпункта 1 пункта 1 статьи 24 ФЗ от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», корректировочный отчет сдавать нет необходимости, так как недоплата пособия не повлияла на занижение страховых взносов на травматизм.

РСВ. Несмотря на то, что выплаты пособий по временной нетрудоспособности и в связи с материнством назначает Фонд социального страхования РФ, контролирует социальные взносы с 1 января 2017 года ФНС. В связи с этим для корректности данных необходимо отразить доплаченные суммы пособий в Расчете страховых взносов за текущий период.

Для этого заходим в раздел Отчетность, справки — 1С Отчетность — Создать, выбираем Расчет по страховым взносам — Создать. Создаем отчет за текущий период (у нас это первое полугодие 2020 года).

В отчете отразиться именно сумма доплаты по больничному.

Подразделе 1.1, 1.2 Приложения 1 по строке 040 в месяце- исправлении документа (у нас это апрель, поэтому 1 месяц).

В Приложении 2: по строкам 030, 070.

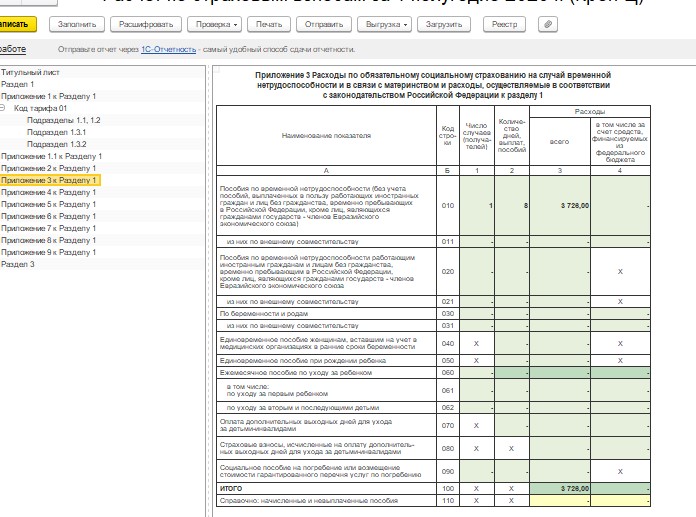

И в Приложении 3 по строке 010 накопительной суммой с начала года.

В разделе 3 данные отразятся по физическому лицу, в пользу которого была произведена доплата больничного листа в месяце начислении дохода (в нашем примере по сотруднику Ванькову Александру Матвеевичу в 1 месяце (апреле)).

В пилотных регионах пособия сотрудникам выплачивает не работодатель, а напрямую ФСС (см. постановления Правительства РФ от 21.04.2011 № 294 и от 01.12.2018 № 1459). Работодатель обязан лишь представить соответствующие документы в филиал фонда. Порядок отправки документов в ФСС описан в видео.

Пилотный проект по отправке больничных листов в ФСС проходит в следующих регионах:

- 01 — Республика Адыгея;

- 03 — Республика Бурятия;

- 04 — Республика Алтай;

- 06 — Республика Ингушетия;

- 07 — Кабардино-Балкарская Республика;

- 08 — Республика Калмыкия;

- 09 — Карачаево-Черкесская республика;

- 10 — Республика Карелия;

- 11 — Республика Коми;

- 12 — Республика Марий Эл;

- 13 — Республика Мордовия;

- 14 — Республика Саха (Якутия);

- 15 — Республика Северная Осетия — Алания;

- 16 — Республика Татарстан;

- 17 — Республика Тыва;

- 18 — Удмуртская Республика;

- 19 — Республика Хакасия;

- 20 — Чеченская Республика;

- 21 — Чувашская Республика;

- 22 — Алтайский край;

- 25 — Приморский край;

- 27 — Хабаровский край;

- 28 — Амурская область;

- 29 — Архангельская область;

- 30 — Астраханская область;

- 31 — Белгородская область;

- 32 — Брянская область;

- 33 — Владимирская область;

- 35 — Вологодская область;

- 36 — Воронежская область;

- 37 — Ивановская область;

- 38 — Иркутская область;

- 39 — Калининградская область;

- 40 — Калужская область;

- 41 — Камчатский край;

- 42 — Кемеровская область;

- 43 — Кировская область;

- 44 — Костромская область;

- 45 — Курганская область;

- 46 — Курская область;

- 48 — Липецкая область

- 49 — Магаданская область;

- 51 — Мурманская область;

- 52 — Нижегородская область;

- 53 — Новгородская область;

- 54 — Новосибирская область;

- 55 — Омская область;

- 56 — Оренбургская область;

- 57 — Орловская область;

- 58 — Пензенская область;

- 60 — Псковская область;

- 61 — Ростовская область;

- 62 — Рязанская область;

- 63 — Самарская область;

- 64 — Саратовская область;

- 65 — Сахалинская область;

- 67 — Самарская область;

- 68 — Тамбовская область;

- 69 — Тверская область;

- 70 — Томская область;

- 71 — Тульская область;

- 73 — Ульяновская область;

- 75 — Забайкальский край;

- 79 — Еврейская автономная область;

- 83 — Ненецкий автономный округ;

- 80 — Забайкальский край;

- 87 — Чукотский автономный округ;

- 89 — Ямало-Ненецкий автономный округ;

- 91 — Крым;

- 92 — Севастополь;

- 95 — Чеченская Республика.

Реестры больничных листов (листы нетрудоспособности) передаются страхователями или застрахованными лицами в ФСС для начисления пособий по нетрудоспособности застрахованным лицам.

В Контур.Экстерн доступны следующие виды пособий:

Страховые случаи и условия выплаты пособий установлены Федеральным законом от 29.12.2006 № 255-ФЗ.

Временная нетрудоспособность

Выплачивается в следующих случаях:

— болезнь, травма;

— уход за больным членом семьи;

— карантин застрахованного лица или ребенка до 7 лет;

— долечивание в санаторно-курортных учреждениях

Профессиональные болезни и травмы

Выплачивается при утрате трудоспособности вследствие несчастного случая на производстве или профессионального заболевания (подробные условия описаны в Федеральном законе от 24.07.1998 № 125-ФЗ)

Беременность и роды

Выплачивается женщине суммарно за весь период отпуска (при отсутствии осложнений и рождении одного ребенка срок составляет 70 дней до и после родов). Особенности выплаты пособия описаны в гл. 3, ст. 10 255-ФЗ

Ранние сроки беременности

Выплачивается единовременно женщинам, которые встали на учет в медицинских учреждениях в ранние сроки беременности

рождение ребёнка

Единовременное пособие при рождении ребёнка

Уход за ребёнком

Ежемесячное пособие по уходу за ребенком до достижения им возраста полутора лет

Погребение

Социальное пособие на погребение выплачивается согласно Федеральному закону от 12.01.1996 № 8

Оплата 4 дополнительных выходных дней одному из родителей для ухода за детьми инвалидами

Четыре дополнительных оплачиваемых выходных дня в месяц предоставляются одному из работающих родителей (опекуну, попечителю) для ухода за детьми-инвалидами и инвалидами с детства до 18 лет (ст. 262 ТК РФ)

Порядок формирования и отправки пособий

Для перехода к работе с пособиями ФСС следует на главной странице системы выбрать нужную организацию в верхней части страницы и перейти в раздел «ФСС» > в разделе «Пособия и ЭЛН» нажать на кнопку «Все документы».

Если пункт «Пособия ФСС листки нетрудоспособности» отсутствует, убедитесь, что в верхней части страницы указана организация одного из регионов, принимающих участие в пилотном проекте.

Создание и загрузка документов

Новый документ можно сформировать непосредственно в Контур.Экстерне или загрузить готовый файл, подготовленный в сторонней программе.

Создание документов в Контур.Экстерн

Необходимо нажать на кнопку «Создать новый документ».

В открывшемся окне выбрать тип пособия, отметить нужного сотрудника в списке и нажать «Создать документ».

Список сотрудников в сервисе «Пособия ФСС» является общим с сервисом по подготовке отчетности в пенсионный фонд Контур-Отчет ПФ.

Если нужного сотрудника в списке нет, то следует нажать кнопку «Добавить нового сотрудника».

В появившемся окне заполнить ФИО и СНИЛС и нажать «Добавить сотрудника». Добавленный сотрудник отобразится в списке и будет выбран по умолчанию, а также появится в сервисе Контур-Отчет ПФ.

Далее следует приступить к заполнению формы в открывшемся окне.

Загрузка в систему готового файла

Нажать кнопку «Загрузить из файла».

В открывшемся окне выбрать файл и нажать «Открыть».Принимаемый в систему файл должен быть сформирован в установленном ФСС формате и иметь расширение xml.

Заполнение документа

В документе на выплату пособия следует заполнить три раздела. В зависимости от выбранного типа пособия отобразятся следующие разделы:

- «Общая информация».

- «Лист нетрудоспособности». Раздел отображается в пособии по нетрудоспособности, пособии по беременности и родам, пособии по профтравме, болезни.

- «Расчет пособия».

- «Дополнительные документы». Раздел отображается в пособии по беременности и родам (если в пособии по нетрудоспособности установлен флажок «Поставлена на учет в ранние сроки беременности (до 12 недель)»), пособии по ранним срокам беременности, пособии по рождению ребенка и пособии по уходу за ребенком.

Все обязательные для заполнения поля будут подсвечиваться красным цветом.

Раздел «Общая информация»

В данном разделе заполняется информация о сотруднике, организации-работодателе и о способе выплаты пособия. Заполненные данные сохраняются в рамках сотрудника, при создании нового листа этот раздел будет заполнен автоматически.

1. «Заявитель» — следует отметить, кто является получателем пособия:

- «Получатель пособия» - пособие получает сам заявитель.

- «Уполномоченный представитель» — пособие получает представитель заявителя.

При выборе последнего открывается блок, в который следует внести сведения об уполномоченном представителе — ФИО и паспортные данные.

2. «Сведения о получателе пособия» — следует заполнить данные получателя пособия, такие как ФИО, СНИЛС, дату рождения, адрес, пол, статус регистрации и документ, удостоверяющий личность.

Информация о сотрудниках доступна одновременно и в сервисе «Пособия ФСС», и в Контур-Отчет ПФ. Если изменить информацию о сотруднике в одном сервисе, она изменится или удалится и в другом.

3. «Сведения о работодателе (организации)» данныый раздел заполняется автоматически из реквизитов плательщика. Все строки, кроме ИНН, можно изменить вручную. При изменении данных организации-работодателя здесь, они изменятся и в реквизитах.

4. «Способ выплаты пособия» — следует выбирать один из двух способов выплаты:

- Перечисление через банк;

- На карту «МИР»;

- Почтовый перевод;

- Через иную организацию.

5. Раздел «Общая информация» заполнен, нужно перейти в следующий раздел. Появится окно «Сохранить изменения в документе?», следует нажать кнопку «Сохранить» и перейти к заполнению следующего раздела.

Раздел «Лист нетрудоспособности»

Раздел присутствует в следующих типах пособий:

- пособие по нетрудоспособности;

- пособие по беременности и родам;

- пособие по профтравме, болезни.

Заполняется на основе листка нетрудоспособности, представленного работником. Расположение полей соответствует бумажному бланку, который выдается в медицинском учреждении.

1. «Лист нетрудоспособности №» - в ячейке следует указать номер листа нетрудоспособности: 12-значный код под штрих-кодом в верхнем правом углу бланка листа нетрудоспособности.

2. Укажите, является ли лист первичным или продолжением; дубликатом или оригиналом.

- Если формируемый лист нетрудоспособности не является продолжением другого листа, поставьте галку в поле «Первичный».

- Если лист нетрудоспособности выдан взамен утерянного, отметьте поле «Дубликат».

- Если лист является продолжением другого листа, номер первичного листа следует указать в поле «Продолжение листа нетрудоспособности №». В поле «Первичный» галку ставить не нужно.

3. Заполните все обязательные поля ниже (они будут подсвечены красным), как в бумажном бланке, выданном в медицинском учреждении.

Некоторые особенности заполнения:

- В зависимости от того, какой код причины нетрудоспособности выбран, ниже будут подсвечены красными рамками обязательные для заполнения поля.

- В справочнике кодов нет значений 04 (несчастный случай на производстве или его последствия) и 07 (профессиональное заболевание или его обострение). Документ с этими причинами нетрудоспособности нельзя отправлять в электронном виде. Следует представлять эти данные в ФСС на бумажных носителях.

- Если выбрано место работы «по совместительству», то в поле "№» следует указать номер листа нетрудоспособности, предъявляемого на основном месте работы.

- Если был выдан еще один лист, который является продолжением заполняемого, то следует указать его номер в самом низу раздела.

4. Раздел «Лист нетрудоспособности» заполнен, следует нажать кнопку «Сохранить» и перейти к следующему.

Раздел «Расчет пособия»

В этом разделе заполняются данные, необходимые для назначения пособия сотруднику региональным отделением ФСС. Все обязательные для заполнения поля будут подсвечены красным.

1. «Признак информации» — следует выбрать пункт «Первичная информация», если пособие отправляется в ФСС впервые. Пункт «Перерасчет» выбирается, если пособие было отправлено и нужно внести корректировки.

2. «Дата представления документов страхователю» — следует указать дату, когда получатель пособия подал заявление и дополнительные документы работодателю.

3. Укажите районный коэффициент, размер ставки, страховой стаж, год и сумму заработка.

Если необходимо указать данные о замене расчетных годов, то следует установить флажок «Заполнить информацию о замене годов». Появятся дополнительные поля для указания заменяемых годов.

4. «Период оплаты пособия» — следует выбрать, выплачивается ли пособие полностью за счет работодателя либо есть период, за который пособие выплачивается за счет ФСС. Во втором случае в поле «Пособие за счет ФСС за период» обязательно укажите начало и конец, периода за который начисляется пособие за счет ФСС.

Раздел «Дополнительные документы»

Раздел присутствует в следующих типах пособий:

- пособие по беременности и родам (если в пособии по нетрудоспособности установлен флажок «Поставлена на учет в ранние сроки беременности (до 12 недель)");

- пособие по ранним срокам беременности;

- пособие по рождению ребенка;

- пособие по уходу за ребенком.

Некоторые особенности заполнения:

- В обязательном порядке заполняются данные из документа о рождении ребенка — тип документа, серия и номер, дата выдачи, ФИО, дата рождения.

- При необходимости можно заполнить данные о справке от другого родителя о неполучении пособия, данные о документе об усыновлении или опеке и данные о договоре о передаче в приемную семью.

После заполнения раздела нажмите кнопку «Сохранить».

Проверка и отправка

2. Начнется проверка.

В списке будут отображаться только квалифицированные сертификаты, ИНН в которых совпадает с ИНН организации из документа.

Регистрационный номер страхователя в сертификате должен совпадать с регистрационным номером организации, указанным в документе.

Если документ отправляется за обособленное подразделение (в этом случае код подчиненности заканчивается на 2), то регистрационный номер страхователя в сертификате должен совпадать с дополнительным кодом ФСС, указанным в документе.

После отправки документ отобразится первым в списке со статусом «В очереди на отправку».

Статусы обработки

Просмотр отправленных документов

Чтобы просмотреть отправленный документ, следует нажать на ссылку «Просмотреть документ» под статусом «В очереди на отправку» (либо «Отправлен в ФСС»). После загрузки документа браузер предложит открыть или сохранить pdf-файл с данными. Просмотреть можно только те документы, которые были отправлены в ФСС после 25 февраля 2014 года.

Просмотр результатов проверки

Если документ принят к рассмотрению

Если документ был передан на рассмотрение в региональное отделение ФСС, то отобразится статус «Принят ФСС». Это конечный статус.

Чтобы просмотреть квитанцию, необходимо кликнуть по строке с документом и перейти по ссылке «Просмотреть квитанцию».

На экране отобразится окно с квитанцией.

Если документ не принят

Если документ не был принят в ФСС, то отобразится статус «Не принят ФСС». Чтобы просмотреть протокол, необходимо кликнуть по строке с документом и перейти по ссылке «Просмотреть протокол ошибок».

На экране отобразится окно с протоколом.

Как распечатать, удалить документ? Как создать перерасчёт? Как просмотреть историю документооборота?

При наведении курсора на строку с наименованием документа появляется .

В зависимости от статуса при нажатии на шестеренку доступны следующие действия:

Для открытия документооборота следует перейти на главную страницу Контур.Экстерн и выбрать закладку «ФСС». После выбора кнопки «Пособия ФСС» станет доступным перечень пособий за текущий месяц. Документы за предыдущие месяцы можно открыть нажатием на вкладку «Все документы»:

Поиск документов

Чтобы найти нужный документ, можно использовать строку поиска. В ней нужно указать фамилию или страховой номер работника (СНИЛС).

Чтобы искать документы за прошлые годы, нужно воспользоваться закладкой «Продолжить поиск за. »:

Значения статусов

В зависимости от этапа создания и отправки, документам присваиваются определенные статусы:

При выявлении ошибки в реестре сведений отделение ФСС направит пользователю извещение (бумажное, по обычной почте). Для исправления нужно войти в документ и произвести перерасчет.

В отдельных случаях появляется потребность распечатки списка документов со статусами, к примеру, для проверки загруженных сведений.

Для распечатки следует:

- Выбрать «Распечатать» и далее «Список документов со статусами ФСС»:

![Контур.Экстерн, распечатка списка документов]()

- Указать, за какой период распечатывается список:

![Контур.Экстерн, выбор периода печати]()

- Выбрать формат печати: PDF и XLS. Формат XLS дает возможность фильтрации и сортировки списка документов в печатном виде.

- Выбрать «Распечатать». Документ будет выгружен в заданном формате. Его нужно открыть и выполнить печать.

Для добавления документа необходимо:

- Перейти на главную страницу сервиса, выбрать закладку «ФСС» и далее «Пособия ФСС».

- На открывшейся странице выбрать «Создать документ»:

![Контур.Экстерн, создание документа]()

- В форме «Создание нового документа» нужно выбрать тип пособия:

![Контур.Экстерн, выбор типа пособия]()

- Указать тип листа нетрудоспособности «Бумажный». Для создания электронного больничного листа рекомендуем обратиться к отдельной инструкции.

![Контур.Экстерн, выбор формы больничного]()

- Выбрать сотрудника:

- Работник есть в списке. Следует его выбрать и нажать «Создать документ». Можно воспользоваться строкой поиска. Поиск осуществляется по фамилии или СНИЛС работника. После введения в строку данных нажать «Найти».

- Работник отсутствует в списке. Нужно воспользоваться закладкой «Добавить нового сотрудника». После введения фамилии, имени и СНИЛС, нужно кликнуть «Добавить сотрудника». Вновь созданный работник появится в списке. Следует выбрать его и нажать «Создать документ». При создании нового работника он отобразится и в сервисе «Контур. Отчет ПФ» (список работников у сервисов один). Он будет доступен для формирования отчетности в Пенсионный фонд.

- Ввести данные в таблицу. Сведения состоят из нескольких разделов, количество которых зависит от вида пособия.

Редактирование документа

Для изменения введенной информации следует кликнуть по строке с нужным документом — станет доступным окно для внесения данных. Для отправленных документов отображается страница со списком:

Для редактирования внесенных данных нужно:

Для просмотра отправленных данных без их коррекции необходимо выбрать «Просмотреть документ».

Загрузка документов

Для загрузки документов, созданных в других программах, следует:

- Перейти на главную страницу сервиса и нажать закладку «ФСС», затем нажать «Пособия ФСС». Отобразится список всех документов.

- Выбрать «Загрузить реестр»:

![Контур.Экстерн, загрузка реестра пособий]()

- В отобразившемся окне выбрать «Обзор» и затем нужный файл. Один файл может содержать несколько документов.

- При загрузке файла может выявиться, что листок нетрудоспособности с аналогичным номером уже есть в системе. Сервис предложить выбрать — оставить существующий документ или заменить его из файла:

![Контур.Экстерн, импорт документов]()

- Выбрать «Загрузить документы». В списке отображаются загруженные документы.

- Проверить загруженные документы и выполнить отправку.

Печать заявления

Заявление по форме №578 формируется на основе введенного документа. Его можно распечатать и отдать на подпись работнику. Печать доступна из двух мест:

- Из списка документов:

- Выбрав «Распечатать заявление» на странице просмотра документа.

Печать списка реестров

Форма № 579 «Реестр сведений для выплаты пособий» формируется на основе списка документов. С помощью распечатанного реестра можно сверять загруженные данные. Для печати следует:

- В списке документов выбрать «Распечатать» и далее «Реестр сведений для выплаты пособий»:

![Контур.Экстерн, печать реестра пособий]()

- Необходимо указать, за какой период и в каком формате выполняется печать: PDF или XLS. Последний дает возможность применять фильтр и сортировку списка документов в печатной форме.

![Контур.Экстерн, выбор периода для печати]()

- После нажатия «Распечатать» сформируется печатная форма в ранее заданном формате. После этого ее можно открыть и распечатать.

Удаление документов

Для удаления неотправленного документа необходимо в строке с нужным документом нажать «Удалить»:

Отправленные в региональное отделение Фонда социального страхования документы удалить невозможно.

Отправка документов

Для отправки и контроля документов следует:

Файл будет поставлен в ожидание на передачу со статусом «В очереди на отправку».

Массовая отправка документов

Отправку документов в Фонд социального страхования можно осуществлять в массовом порядке. Для отправки сразу нескольких документов необходимо перейти на страницу со списком документов , затем выбрать меню «Реквизиты и настройки» и далее «Включить режим массовой отправки»

Такой порядок отправки включается для всех пользователей организации одновременно.

Чтобы отключить массовую отправку документов, в этом же окне необходимо выбрать закладку «Отключить режим массовой отправки».

Просмотр отправленных документов

Для просмотра состояния отправки необходимо выбрать строку с нужным документом и нажать на нее. После этого станет доступным окно с данными по последней отправке.

Если требуется посмотреть всю историю отправок, то следует кликнуть «Показать историю».

Ошибки

ERR 7 2 (Ф/Л) Поле «Тип листа нетрудоспособности» не соответствует типу листа нетрудоспособности.

Причина: При передаче документа ему был присвоен тип «Бумажный», а Фондом социального страхования он учтен как электронный. Вероятно, документ был создан в формате ранних версий, где не было тега < LN TYPE >, ответственного за тип документа.

Действия: Следует вновь сделать загрузку документа. В таблице импорта присвоить тип документа «Электронный» .

ERR_1718 Статус электронного листка «Аннулирован», реестр не может быть принят к оплате.

Причина: Больничный лист отменен медицинским учреждением из-за выдачи бумажного варианта или выявленной ошибки.

Действия: После закрытия медицинским учреждением электронного больничного выполнить отправку документа повторно.

ERR_1717 Статус электронного листка не позволяет принять реестр к оплате.

Причина: Электронный больничный лист не закрыт медицинским учреждением, находится в процессе оформления (статус с кодом 010 – означает Открыт или код 020 – означает Продлен).

Действия: Отправку документа нужно сделать после закрытия листа медицинским учреждением.

ERR_1705 Номер ЛН сгенерированный по электронному запросу МО(ЭЛН) и не имеющий бумажной копии не может быть использован до 1 июля 2017 согласно Федеральному закону от 01.05.2017 N 86-ФЗ.

ERR_917 Проверка расхождений с полями части МО Список полей с конкретным указанием в каком поле несоответствие. Например: ERRMO1 «Застрахованное лицо: СНИЛС <&1 > не равно СНИЛС Застрахованного <&2 >».

Причина: Сведения в реестре электронных листов нетрудоспособности отличаются от сведений содержащихся в реестре электронных листов нетрудоспособности сформированном медицинской организацией.

WARN_918 *Проверка расхождений с полями части страхователя Список полей с указанием в каком поле несоответствие. Например: WARNINS1 «Страхователи: регистрационный номер (Автоматическое заполнение из настроек заполняющего или программным методом) <&1 > не равно Регистрационный номер <&2 >».

Причина: Сведения в реестре электронных листов нетрудоспособности расходятся со сведениями в электронных листах нетрудоспособности.

Читайте также:

.PNG)

.PNG)

.PNG)

.PNG)