Где в 1с справка о среднем заработке за последние три месяца по последнему месту работы

Опубликовано: 17.09.2024

Справка о среднем заработке для представления в службу занятости не входит в перечень обязательных документов, которые оформляются при увольнении. Работодатель должен выдать ее в трехдневный срок с момента получения письменного заявления работника. В справку о среднем заработке за последние три месяца по последнему месту работы включается информация, необходимая для определения размера пособия по безработице. Эксперты 1С рассказывают, как рассчитать средний заработок сотрудника в этом случае и сформировать справку для службы занятости в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Справка о среднем заработке для определения размера пособия по безработице (стипендии) выдается увольняемому или бывшему работнику для получения им пособия по безработице в службе занятости населения по месту жительства. Согласно пункту 2 статьи 3 Закона РФ от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации» справка о среднем заработке выдается за последние 3 месяца по последнему месту работы.

Действующим законодательством форма такой справки, порядок ее заполнения и представления не утверждены. Справка может быть составлена:

- по рекомендуемой форме, приведенной в письме Минтруда России от 15.08.2016 № 16-5/В-421;

- в произвольной форме, при этом в ней должны быть отражены сведения, по которым можно определить размер и сроки выплаты пособия по безработице.

Службы занятости могут применять в работе справки, формы которых утверждены субъектом Российской Федерации (письмо Роструда от 08.11.2010 № 3281-6-2).

Так, например, форма справки для Москвы утверждена приказом Департамента труда и занятости населения г. Москвы от 06.11.2014 № 638; для Московской области - приведена в Приложении № 2 Административного регламента, утв. распоряжением Мособлтруда от 22.02.2013 № 13-р.

Если работодатель составил справку для службы занятости в произвольной форме, и в ней содержатся все сведения, которые нужны для определения размера и сроков выплаты пособия по безработице, нет оснований для отказа в принятии такой справки (см. письма Минтруда России от 15.08.2016 № 16-5/В-421, Роструда от 08.11.2010 № 3281-6-2).

Среди обязательных сведений, которые должны быть в Справке:

- ОКВЭД;

- Ф.И.О. уволенного работника;

- дата приема работника в организацию и дата увольнения;

- сумма среднего заработка за последние 3 месяца цифрами и прописью;

- количество календарных недель в течение 12 месяцев, предшествующих увольнению, за которые выплачивалась заработная плата (если работник трудился на условиях неполного времени, эта информация также должна быть указана);

- периоды в течение 12 месяцев, предшествующих увольнению, за которые зарплата работнику не выплачивалась. Следует указать причины невыплат (отпуск по уходу за ребенком до 1,5 или 3 лет, отпуск без сохранения заработной платы, временная нетрудоспособность).

Средний заработок рассчитывается в соответствии с Порядком исчисления среднего заработка для определения размера пособия по безработице и стипендии, выплачиваемой гражданам в период профессиональной подготовки, переподготовки и повышения квалификации по направлению органов службы занятости, утв. постановлением Минтруда России от 12.08.2003 № 62 (далее - Порядок № 62).

При расчете среднего заработка особое внимание необходимо уделить:

- определению расчетного периода;

- выплатам за расчетный период (исключить выплаты, которые указаны в п. 4 Порядка № 62, - пособия по нетрудоспособности, по беременности и родам и др.);

- расчету среднего заработка с учетом премий;

- расчету среднего заработка с учетом повышения должностных окладов и надбавок.

Заполненную справку о среднем заработке для службы занятости необходимо предоставить бывшему работнику в течение 3 дней со дня его обращения в письменной форме к работодателю (ст. 62 ТК РФ).

Формирование справки о среднем заработке в «1С:ЗУП 8» (ред. 3)

Порядок расчета среднего заработка сотрудника для определения размера пособия по безработице (стипендии) и формирования справки для службы занятости в программе «1С:Зарплата и управление персоналом 8» редакции 3 рассмотрим на следующем примере.

Пример

Сотрудник организации М.С. Клинцов уволен 11.05.2018. Он работал на условиях 40-часовой рабочей недели с двумя выходными (суббота и воскресенье). Расчетным периодом для определения размера пособия по безработице являются 3 календарных месяца, предшествующих месяцу увольнения сотрудника, т. е. с 01.02.2018 по 30.04.2018.

Расчетный период М.С. Клинцовым отработан не полностью - с 9 по 11 апреля он находился на больничном. Начисленные сотруднику выплаты, учитываемые при расчете среднего заработка, составили:

- за февраль - 30 000 руб.;

- за март - 30 000 руб.;

- за апрель - 25 714,29 руб.

Количество рабочих дней по производственному календарю за 2018 год за расчетный период - 60 рабочих дней, а количество дней, отработанных сотрудником за этот период, - 57 рабочих дней.

Справка о среднем заработке для определения размера пособия по безработице (стипендии) в программе «1С:Зарплата и управление персоналом 8» редакции 3 реализована по рекомендуемой форме, приведенной в письме Минтруда России от 15.08.2016 № 16-5/В-421.

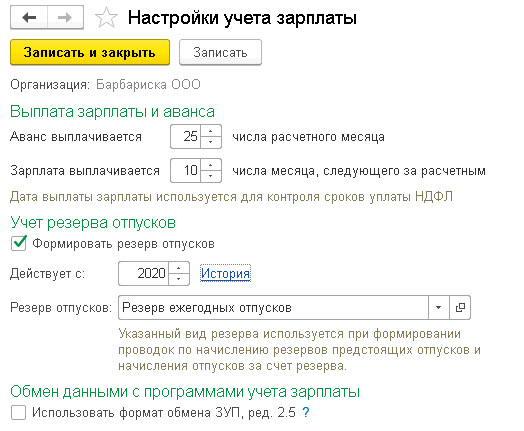

Для ее формирования в ранее зарегистрированном документе Увольнение (раздел Кадры - Приемы, переводы, увольнения или раздел Зарплата - Все начисления) следует нажать на кнопку Печать - Справка для пособия по безработице (рис. 1, 2).

Рис. 1. Формирование справки о среднем заработке для пособия по безработице

Рис. 2. Печатная форма справки о среднем заработке для пособия по безработице

Расчет среднего заработка для определения размера пособия по безработице в программе производится в соответствии с Порядком исчисления среднего заработка для определения размера пособия по безработице, утв. постановлением Минтруда России от 12.08.2003 № 62.

Средний заработок сотрудника М.С. Клинцова исчисляется за последние 3 календарных месяца, предшествующих месяцу увольнения. В нашем Примере - с 01.02.2018 по 30.04.2018. Если сотрудник увольняется в последний день месяца, в расчетный период можно включить месяц увольнения, но только в том случае, если средний заработок будет больше (см. Определение Верховного Суда РФ от 08.06.2006 № КАС06-151).

В силу пункта 2 Порядка № 62 при расчете среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые в соответствующей организации (независимо от источников этих выплат). Пунктом 4 Порядка № 62 установлены периоды, которые исключаются из расчетного.

Выплаченные за это время суммы также не учитываются при расчете среднего заработка.

Для определения среднего заработка работника необходимо использовать средний дневной заработок (п. 7 Порядка № 62):

Средний заработок = Средний дневной заработок х Среднемесячное число рабочих дней в расчетном периоде в зависимости от установленной в организации продолжительности рабочей недели,

где:

Средний дневной заработок = Сумма начисленной зарплаты за расчетный период / Количество отработанных дней в расчетном периоде.

Если сотруднику установлено неполное рабочее время (неполная рабочая неделя, неполный рабочий день), средний дневной заработок исчисляется следующим образом (п. 7 Порядка № 62):

Средний дневной заработок = Сумма начисленной зарплаты за расчетный период / Количество рабочих дней по календарю 5-дневной (6-дневной) рабочей недели, приходящихся на время, отработанное в расчетном периоде.

При определении среднего заработка работника, которому установлен суммированный учет рабочего времени, используется средний часовой заработок, определяемый следующим образом (п. 8 Порядка № 62):

Средний часовой заработок = Сумма начисленной зарплаты за расчетный период / Количество отработанных часов в расчетном периоде.

Тогда средний заработок рассчитывается следующим образом:

Средний заработок = Средний часовой заработок х Среднемесячное количество рабочих часов в расчетном периоде в зависимости от установленной продолжительности рабочей недели.

При расчете среднего заработка необходимо учитывать:

- ежемесячные премии и вознаграждения - не более 1 выплаты за одни и те же показатели за каждый месяц расчетного периода. Если сотруднику за 1 месяц начислены 2 премии за один показатель, для расчета надо взять ту премию, сумма которой больше;

- премии и вознаграждения за период работы, превышающий 1 месяц, - не более 1 выплаты за одни и те же показатели в размере месячной части за каждый месяц расчетного периода;

- вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий календарный год, - в размере 1/12 за каждый месяц расчетного периода (независимо от времени начисления вознаграждения);

- премии и вознаграждения в случае, если время, приходящееся на расчетный период, отработано не полностью или из него исключалось время в соответствии с пунктом 4 Порядка № 62, - пропорционально времени, отработанному в расчетный период (за исключением ежемесячных премий, выплачиваемых вместе с заработной платой за данный месяц).

Если сотрудник проработал в организации неполный рабочий период, за который начисляются премии и вознаграждения, и они были начислены пропорционально отработанному им времени, они учитываются при определении среднего заработка исходя из фактически начисленных сумм по правилам, установленным пунктом 9 Порядка № 62.

По условию нашего Примера сотруднику за расчетный период начислен доход, учитываемый при исчислении среднего заработка, в размере 85 714,29 руб. (30 000 руб. + 30 000 руб. + 25 714,29 руб.).

Апрель 2018 года сотрудник отработал не полностью (с 09.04.2018 по 11.04.2018 он находился на больничном).

Количество фактически отработанных дней за рачетный период - 57, количество рабочих дней (согласно производственному календарю за расчетный период) - 60.

1. Среднедневной заработок:

85 714,29 руб. / 57 рабочих дней = 1 503,76 руб.

2. Среднемесячное число рабочих дней в расчетном периоде:

60 рабочих дней / 3 месяца = 20 рабочих дней.

3. Средний заработок (см. рис. 2):

1 503,76 руб. х 20 рабочих дней = 30 075,19 руб.

При необходимости в печатную форму справки можно внести изменения. Для этого с помощью кнопки Редактирование следует включить режим редактирования. Повторным нажатием кнопки режим редактирования отключается.

Обратите внимание, справку о среднем заработке для службы занятости можно также сформировать из документа Увольнение списком (раздел Кадры - Приемы, переводы, увольнения или раздел Зарплата - Все начисления) по кнопке Печать - Справка для пособия по безработице, если увольнение сотрудника, запросившего справку, зарегистрировано массовым способом.

1С:ИТС

Подробнее о формировании справки о среднем заработке для определения размера пособия по безработице (стипендии) в других программах 1С см. в справочнике «Кадровый учет и расчеты с персоналом в программах 1С» раздела «Кадры и оплата труда».

Дата публикации 24.04.2019

Использован релиз 3.1.9

Сотрудник организации Таранкин П.С. уволен 3 июня 2019 г. Он работал на условиях 40-часовой рабочей недели с двумя выходными (суббота и воскресенье). Расчетным периодом для определения размера пособия по безработице являются 3 календарных месяца, предшествующих месяцу увольнения сотрудника, т.е. с 1 марта по 31 мая 2019 г.

Расчетный период Таранкин П.С. отработал не полностью – с 18 по 28 марта он находился на больничном. Начисленные сотруднику выплаты, учитываемые при расчете среднего заработка, составили: за март – 16 500 руб., за апрель – 30 000 руб., за май – 30 000 руб. Количество рабочих дней по производственному календарю за 2019 год за расчетный период составило 60 рабочих дней, а количество дней, отработанных сотрудником за этот период, – 51 рабочий день.

Необходимо рассчитать средний заработок сотрудника для определения размера пособия по безработице и сформировать справку для службы занятости.

Справка о среднем заработке для определения размера пособия по безработице (стипендии) в программе реализована по рекомендуемой форме, приведенной в письме Минтруда России от 10.01.2019 № 16-5/B-5. Для ее формирования в ранее зарегистрированном документе Увольнение (раздел Кадры – Приемы, переводы, увольнения или раздел Зарплата – Все начисления) нажмите на кнопку Печать – Справка для пособия по безработице (рис. 1).

Расчет среднего заработка для определения размера пособия по безработице производится в соответствии с Порядком исчисления среднего заработка для определения размера пособия по безработице и стипендии, выплачиваемой гражданам в период профессиональной подготовки, переподготовки и повышения квалификации по направлению органов службы занятости, утвержденным постановлением Минтруда РФ от 12.08.2003 № 62.

Средний заработок сотрудника исчисляется за последние три календарных месяца (с 1-го числа по 1-е число), предшествующих месяцу увольнения. В нашем примере – с 1 марта по 31 мая 2019 г. Если сотрудник увольняется в последний день месяца, в расчетный период можно включить месяц увольнения, но только в том случае, если средний заработок будет больше (определение ВС РФ от 08.06.2006 № КАС06-151).

В силу п. 2 Порядка № 62 при расчете среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые в соответствующей организации (независимо от источников этих выплат). Пунктом 4 Порядка № 62 установлены периоды, которые исключаются из расчетного. Выплаченные за это время суммы также не учитываются при расчете среднего заработка.

Пунктом 7 Порядка № 62 предусмотрено, что для определения среднего заработка необходимо использовать средний дневной заработок, который исчисляется по формуле:

Средний дневной заработок = Сумма заработной платы, фактически начисленной за расчетный период / Количество фактически отработанных в этот период дней;

Средний заработок = Средний дневной заработок * Среднемесячное число рабочих дней в расчетном периоде (в зависимости от установленной в организации продолжительности рабочей недели).

При установлении сотруднику неполного рабочего времени (неполной рабочей недели, неполного рабочего дня) средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы на количество рабочих дней по календарю пятидневной (шестидневной) рабочей недели, приходящихся на время, отработанное в расчетном периоде.

В пункте 8 Порядка № 62 сказано, что при определении среднего заработка работника, которому установлен суммированный учет рабочего времени, используется средний часовой заработок, определяемый следующим образом:

Средний часовой заработок = Сумма заработной платы, фактически начисленной за расчетный период / Количество часов, фактически отработанных в этот период;

Средний заработок = Средний часовой заработок * Среднемесячное количество рабочих часов в расчетном периоде в зависимости от установленной продолжительности рабочей недели.

При расчете среднего заработка необходимо учитывать:

- ежемесячные премии и вознаграждения – не более одной выплаты за одни и те же показатели за каждый месяц расчетного периода. Если сотруднику за один месяц начислены две премии за один показатель, для расчета надо взять ту премию, сумма которой больше;

- премии и вознаграждения за период работы, превышающий один месяц, – не более одной выплаты за одни и те же показатели в размере месячной части за каждый месяц расчетного периода;

- вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий календарный год, – в размере 1/12 за каждый месяц расчетного периода (независимо от времени начисления вознаграждения);

- премии и вознаграждения в случае, если время, приходящееся на расчетный период, отработано не полностью или из него исключалось время в соответствии с п. 4 Порядка № 62, – пропорционально времени, отработанному в расчетный период (за исключением ежемесячных премий, выплачиваемых вместе с заработной платой за данный месяц).

Если сотрудник проработал в организации неполный рабочий период, за который начисляются премии и вознаграждения, и они были начислены пропорционально отработанному им времени, они учитываются при определении среднего заработка исходя из фактически начисленных сумм по правилам, установленным п. 9 Порядка № 62.

По условию нашего примера сотруднику за расчетный период начислен доход, учитываемый при исчислении среднего заработка, в размере 76 500 руб. (16 500 руб. + 30 000 руб. + 30 000 руб.).

Март 2019 г. сотрудник отработал не полностью (с 18.03.2019 по 28.03.2019 он находился на больничном). Количество фактически отработанных дней за расчетный период – 51, количество рабочих дней (согласно производственному календарю за расчетный период) – 60.

Среднедневной заработок составляет: 76 500 руб. / 51 рабочий день = 1 500 руб.

Среднемесячное число рабочих дней в расчетном периоде составляет: 60 рабочих дней / 3 месяца = 20 рабочих дней.

Средний заработок составляет: 1 500 руб. * 20 рабочих дней = 30 000 руб. (рис. 2).

При необходимости в печатную форму справки можно внести изменения. Для этого с помощью кнопки Редактирование включите режим редактирования. Повторным нажатием кнопки режим редактирования отключается.

Обратите внимание! Справку о среднем заработке для определения размера пособия по безработице (стипендии) можно также сформировать из документа Увольнение списком (раздел Кадры – Приемы, переводы, увольнения или раздел Зарплата – Все начисления) по кнопке Печать – Справка для пособия по безработице, если увольнение сотрудника, запросившего справку, зарегистрировано массовым способом.

От потери работы никто не застрахован. При увольнении работнику выдается справка для определения размера пособия по безработице по специальной форме, на основании которой ЦЗН рассчитывает выплаты безработному.

В этой статье мы ответим на вопросы:

- В какой срок выдать справку для расчета пособия по безработице, представляемую в Центр занятости?

- Как рассчитать средний заработок для этих целей?

- Формируется ли такая справка автоматически в 1С 8.3 Бухгалтерии 3.0?

Нормативное регулирование

- регистрация безработных происходит дистанционно;

- Центр занятости населения запрашивает данные о заработке для расчета пособия за 3 месяца в ПФР;

- работодатели подают СЗВ-ТД на уволенных сотрудников не позднее дня, следующего за увольнением;

- пособие назначается либо по данным Справки о среднем заработке, выданной работодателем, либо по данным, полученным из ПФР.

Справку о среднем заработке для расчета пособия по безработице нужно выдать не позднее 3 дней с момента получения заявления о ее выдаче (ст. 62 ТК РФ, п. 2 ст. 3 Закона РФ от 19.04.1991 N 1032-1). PDF

Правила расчета среднего заработка определены «Порядком исчисления среднего заработка для определения размера пособия по безработице», утв. Постановлением Минтруда РФ от 12.08.2003 N 62.

В расчете учитываются за 3 последних месяца:

- все выплаты, предусмотренные системой оплаты труда:

- в т. ч. премии (учитываются в особом порядке — в зависимости от вида премии).

Не включаются в расчет выплаты и дни, за которые они начислены:

- выплаты, рассчитанные из среднего заработка (отпуск, командировка и пр.);

- пособия (больничные и т. д.);

- оплата за простои, дополнительные выходные дни и т. д.;

- суммы, не связанные с оплатой труда (компенсации и пр.).

Учет в 1С

- начислены:

- заработная плата — 77 000 руб.;

- отпускные — 10 000 руб.;

- материальная помощь — 5 000 руб.;

Шаг 1. Сформируйте справку для получения пособия по безработице из документа Увольнение по кнопке Печать — Справка для пособия по безработице (раздел Зарплата и кадры — Кадровые документы — кнопка Создать — Увольнение ).

![]()

Справка заполняется данными автоматически, в том числе — рассчитанным программой средним заработком.

![]()

Шаг 2. Программа 1С Бухгалтерия не учитывает ручные корректировки и документах Начисление зарплаты (введенные вручную начисления, правки отработанных часов и пр.). Поэтому проверьте сделанный программой расчет по формуле:

![]()

- 77 000 / 47 *(55 / 3) = 30 035,46 руб. (отпускные и материальная помощь не учитываются при расчете).

Шаг 3. Если рассчитанная вне 1С сумма не совпадает с указанной в программе, исправьте ее вручную в справке, включив режим редактирования.

![]()

Дозаполните необходимые данные:

![]()

Распечатайте справку, заверьте печатью и подписями, передайте ее работнику:

- Справка для пособия по безработице — образец. PDF

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Увольняем сотрудника 20.07.18. Формируем справку для определения размера пособия по..ЗУП, редакция 3.1.9.187. При формировании справки для пособия по безработице.Здравствуйте. Сотрудник был принят на работу 04.11.19, 05.11.19 сотрудника уволили.

Карточка публикации

(3 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

Приобретение малоценных объектов сроком использования более 12 месяцев

Конструктор учетной политики в бухгалтерском, налоговом, НДС учете

Подробно, доходчиво, а, главное всё очень конкретно! Огромное спасибо М.Климовой!

Справка добавлена через расширение и формируется аналогично типовой справке в ЦЗ для пособия по безработицы, т.е. из справочника "Сотрудники", документов "Увольнение", "Увольнение списком". Если на сотрудника не оформлено увольнение, то справка не сформируется, выдав соответствующее предупреждение.

Расширение тестировалось на релизах 3.1.7.х и выше. Подключается стандартно - через конфигуратор (Конфигурация - Расширения конфигурации) или в режиме Предприятия (Все функции - Стандартные - Управление расширениями конфигурации). Все галки, кроме "Активно", должны быть сняты.

Специальные предложения

![Electronic Software Distribution]()

![Маркировка 488-ФЗ]()

![Интеграция 1С с системой Меркурий]()

![Алкогольная декларация]()

![Готовые переносы данных]()

![54-ФЗ]()

![Управление проектом на Инфостарте]()

![Траектория обучения 1С-разработчика]()

![Запросы и отчеты с 29 июня]()

![Расширения конфигурации с 1 июня]()

![Мобильная разработка с 23июня]()

- Скопировать ссылку

- Перейти

- Скопировать ссылку

- Перейти

- Скопировать ссылку

- Перейти

Просмотры 8566

Загрузки 13

Рейтинг 4

Создание 24.03.19 15:00

Обновление 24.03.19 15:00

№ Публикации 1027150

Кому Бухгалтер

Тип файла Расширение (cfe)

Операционная система Не имеет значения

Доступ к файлу Абонемент ($m)

Код открыт Да

![Курс реализован в форме учебно-методического комплекса. Цели комплекса – повысить полноту и качество сбора и формализации требований к автоматизации процессов УМТО.]()

См. также

Внешние печатные формы для 1С:Зарплата и управление персоналом 3.1 // АКЦИЯ! Всего 5 $m // Промо

Содержит практически полный набор внешних печатных форм для Зарплата и управление персоналом 3.1

5 стартмани

19.05.2020 6393 58 LamerSoft 5

Внешние печатные формы для 1С:Бухгалтерии государственного учреждения 2.0

Содержит практически полный набор внешних печатных форм для Бухгалтерия государственного учреждения 2.0

5 стартмани

09.07.2020 5891 10 LamerSoft 0

Внешние печатные формы для 1С:Розница 2.3

Содержит практически полный набор внешних печатных форм для Розница 2.3

5 стартмани

07.07.2020 20996 11 LamerSoft 0

Внешние печатные формы для 1С: Зарплата и кадры государственного учреждения 3.1

Содержит практически полный набор внешних печатных форм для Зарплата и кадры государственного учреждения 3.1

5 стартмани

29.05.2020 5208 8 LamerSoft 0

Внешние печатные формы для Бухгалтерии предприятия 3.0 Промо

Содержит практически полный набор внешних печатных форм для Бухгалтерия предприятия 3.0

5 стартмани

18.05.2020 5707 35 LamerSoft 0

Внешние печатные формы для 1С:Управление нашей фирмой 1.6

Содержит практически полный набор внешних печатных форм для Управление нашей фирмой 1.6

5 стартмани

20.05.2020 5298 12 LamerSoft 6

Внешние печатные формы для Управления торговлей 10.3

Содержит практически полный набор внешних печатных форм для Управление торговлей 10.3

5 стартмани

17.05.2020 5573 9 LamerSoft 1

Трудовой договор, Дополнительное соглашение к трудовому договору, Лист ознакомления, Договор о материальной ответственности, Договор о коммерческой тайне, Согласие на обработку персональных данных для ЗУП 3.1

Комплект печатных форм для отдела кадров для документов Прием на работу и Кадровый перевод: Трудовой договор, Доп. соглашение к трудовому договору, Лист ознакомления с локальными нормативными актами, Договор о полной материальной ответственности, Договор о неразглашении коммерческой тайны, Согласие на обработку персональных данных.

2 стартмани

12.03.2019 38238 213 Asenka 64

Внешние печатные формы для Управления торговлей 11.4 // АКЦИЯ! Всего 5 $m // Промо

Содержит практически полный набор внешних печатных форм для Управление торговлей 11.4

5 стартмани

18.05.2020 5928 41 LamerSoft 2

Справка 2-НДФЛ для ЗУП 2.5 / ЗУП 3.1 (Приложение № 5 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@)

Печатная форма Справки 2-НДФЛ для ЗУП 2.5 / ЗУП 3.1 Форма с 2019 года Приложение № 5 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@

1 стартмани

10.01.2019 28358 148 prime9 20

Отчет-сверка по НДФЛ для ЗУП 3.1

Отчет для проверки правильности исчисления, удержания и перечисления НДФЛ в бюджет по сотрудникам и поиска причины расхождений.

2 стартмани

27.06.2018 25634 400 SanchoD 23

Проверка и корректировка данных по выплате зарплаты

Обработка показывает остатки и движения взаиморасчетов с сотрудниками. Также обработка может откорректировать сумму остатков. Конфигурации: "Зарплата и управление персоналом" , релиз не ниже 3.1.2.105 и "Зарплата и кадры государственного учреждения" , релиз не ниже 3.1.2.105.

2 стартмани

08.06.2018 33276 209 APTEM_SLV 16

Настройки отчета "Анализ начислений и удержаний" для ЗУП/ЗГУ 3.1

Несколько полезных настроек отчета "Анализ начислений и удержаний" для зарплаты редакции 3.1. В состав входят настройки: Свод в разрезе налогообложения, Сводные данные для статистики, Реестр пособий, Расчетная ведомость по зарплате, Свод в разрезе финансирования, Отклонения от режима работы, Свод по зарплате в разрезе ИФНС, Начисления с детализацией отсутствий, Лицевые счета сотрудников, Распределение отпусков, Сводка затрат

2 стартмани

03.05.2018 47628 301 the1 45

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок. 2. Обработка для создания ведемостей из начисления зарплаты. 3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

26.01.2018 55685 510 p.ugrumov 98

Проверка данных после неполного ("нового") переноса из ЗУП 2.5 в ЗУП 3.1

Описаны данные, которые необходимо проверить после неполного ("нового") переноса из ЗУП 2.5 в ЗУП 3.1. Описано, на что необходимо обратить внимание, где найти перенесенные данные, что НЕ переносится, где найти настройки.

1 стартмани

17.01.2018 34301 149 utrumar 3

Справка о заработной плате и других доходах (измененная форма №46)

Форма разработана для автоматизированного формирования справки по форме № 46. Внешний отчет с возможностью пользовательских настроек.

3 стартмани

24.11.2017 47958 56 agospodarin 15

Налоги и взносы (кратко) по подразделениям и сотрудникам. ЗУП 3

Отчет "Налоги и взносы (кратко)" в разрезе подразделений и сотрудников.

3 стартмани

13.11.2017 41605 178 tritonof 12

Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

Отчет для проверки правильности данных во всех регламентированных отчетах 6-НДФЛ - по всем организациям и обособленным подразделениям. Анализируются: 1. Данные возвращенного налога в 6-НДФЛ должны быть равны возвращенному налогу из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом ВозвращеноНалоговымАгентом, за период отчета. (голубой цвет). 2. Удержанный налог из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с учетом возвратов и НДФЛ к уплате из Регистра накопления "РасчетыНалоговыхАгентовСБюджетомПоНДФЛ" - сомневаюсь - что это верно - может кто-нибудь прокомментирует? (зеленый цвет). 3. Удержанный налог в Разделе 1 (070) должен быть равен Удержанному налогу из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом Удержано (без учета возвращенного налога ). (золотой цвет). 4. Анализируется удержанный НДФЛ в отчете 6-НДФЛ Раздел 2 (140) и данные по удержанному налогу Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом Удержано (без учета возвращенного налога ) по крайнему сроку уплаты. (бледно желтый цвет). 5. Контрольное соотношение 2.1: (070) - (090) д.б. - значит "недоплата" (ярко-розовый цвет), если > значит "переплата" (бледно-розовый цвет)).

Следовательно, во время увольнения важно выдать своевременно все полагающиеся документы, к которым относятся трудовая книжка или сведения о трудовой деятельности в соответствии со статьей 66.1, а также справки в соответствии с законодательством. В частности: справка 2 НДФЛ и справка по форме 182н.

Обратите внимание, справка 182н выдается в день прекращения трудового договора или по письменному заявлению работника после прекращения трудового договора не позднее трех рабочих дней со дня подачи заявления. Это установлено Федеральным Законом N 255-ФЗ.

Сам порядок выдачи этого документа, а также его форма установлены Приказом Минтруда России №182н от 30.04 2013. Отсюда и сокращенное название справки – 182н, т.е. ее название согласно приказу очень длинное.

Содержание

1. Что представляет собой справка 182н?

Если говорить более простыми словами, то в справке содержатся данные о том, сколько заработал работник за последние два года. Соответственно, если трудовая деятельность была меньше этого периода, то указывается реальный срок работы. Информация, которая содержится в справке нужна руководству нового предприятия, куда устроится работник, в момент, когда сотрудник будет находиться при временной нетрудоспособности по беременности и родам, на больничном или в отпуске по уходу за ребенком. Здесь стоит отметить еще один факт: что выплаты при временной нетрудоспособности происходят от за счет средств фонда социального страхования и частично (первые 3 дня) за счет средств предприятия. Для того, чтобы рассчитать средний заработок требуются показатели именно за последние 2хлетний период. Следовательно, чем выше доходы, тем больше выплата у работника.

![Cправка 182н в 1с 8.3]()

Форма состоит из 4 разделов:

- в первом разделе содержится информация об организации, в которой работал гражданин, получал заработную плату, с которой перечислялись необходимые взносы в ФСС;

- а второй раздел непосредственно связан с самым работником и включает его паспортные данные;

- третий раздел содержит данные о доходах, облагаемых взносами;

- в последнем разделе представлены данные о тех периодах, когда сотрудник временно не работал, например, по болезни.

Далее рассмотрим правила оформления справки.

2. Как правильно оформить справку 182н?

Существует унифицированная форма, которая имеет достаточно большой объем стандартного текста. Следовательно, всё внимание уделяется только строкам, требующим заполнения.

![Cправка 182н в 1с 8.3]()

Оформлять справку можно как на компьютере, так и в ручную. И как в любых документах недопустимы никакие описки, ошибки, исправления. Печать можно не ставить. Это связано с тем, что 4 года как юридические лица и индивидуальные предприниматели могут не иметь фирменную печать, если об этом нет упоминания в уставных документах. Однако, если предприятие печать имеет, то ставить ее оттиск требуется. Обратите внимание, на справке недопустимы проставления факсимиле, подписи руководителя и главбуха должны быть рукописными.

3. Заполнение исходящей справки 182н в 1С: Бухгалтерия 8.3

Для того, чтобы попасть в нужный раздел следует выбрать меню «Зарплата и кадры» раздел «НДФЛ и страховые взносы». При клике на подраздел «Справки для расчета пособий» откроется форма справок, в которой нужно выбрать организацию и нажать кнопку «Создать», откроется документ, в котором будет указана организация. Далее следует выбрать сотрудника, для кого делается акт, и обратить внимание на табличную форму.

![Cправка 182н в 1с 8.3]()

Она состоит из трех вкладок. На первой указываются данные самой справки: расчетные годы, например, с 2018 по 2020, и периоды работы: с какого числа и по какое работник числился в организации. Эти данные обычно «подтягиваются» автоматически самой программой. При необходимости их можно откорректировать и/или ввести вручную.

На вкладке «Данные страхователя» заполняются сведения о территориальном органе соцстраха, за которым закреплена организация, указывается:

- наименование самого органа,

- регистрационный номер,

- дополнительный код,

- код подчинённости.

Проставляются должности и подписи руководителя и главного бухгалтера, контактный телефон организации.

Вкладка «Данные о застрахованном лице» содержит сведения о работнике:

- Фамилия, имя, отчество,

- Паспортные данные,

- Адрес места жительства.

Эти сведения «подтягиваются» из карточки сотрудника.

После того, как все три вкладки заполнены, нужно нажать клавишу «Провести» и можно распечатать данный документ по кнопке «Печать».

4. Способы создания исходящей справки для расчета пособий в 1С: Бухгалтерия

Для того, чтобы быстро открыть справку следует воспользоваться меню «Зарплата и кадры», выбрать раздел «Кадры» и подраздел «Сотрудники». В открывшемся окне среди списка сотрудников выбрать того работника, кому необходимо оформить справку. И нажать клавишу «Оформить документ из выпадающего списка». Среди различных документов выбрать «Исходящая справка для расчета пособий».

![Способы создания исходящей справки для расчета пособий в 1С: Бухгалтерия]()

Второй способ был представлен в предыдущем разделе.

![Способы создания исходящей справки для расчета пособий в 1С: Бухгалтерия]()

После того, как заполнены все необходимые сведения о сотруднике, дата увольнения, текст приказа об увольнении, следует нажать на клавишу «Создать на основании» и в выпадающем списке выбрать «Справка о доходах 2 НДФЛ» или «Исходящая справка для расчета пособий» (СРП). По клику откроется окно с переходом к исходящим документам.

5. Ввод данных при создании входящей справки 182н в 1С: Бухгалтерия

Для того, чтобы ввести данные из справки, которую принес сотрудник при устройстве на работу о его зарплате за предыдущие два года, следует пройти в меню «Зарплата и кадры», раздел «Кадры» и в открывшемся списке выделить необходимого сотрудника. Открыть его карточку, найти строку «Налоги на доходы», кликнуть по гиперссылке.

![Ввод данных при создании входящей справки 182н в 1С: Бухгалтерия]()

В открывшемся окошке кликнуть по гиперссылке «Доходы с предыдущего места работы», откроется окно, в котором следует ввести помесячной доход из представленной справки.

![Ввод данных при создании входящей справки 182н в 1С: Бухгалтерия]()

![Ввод данных при создании входящей справки 182н в 1С: Бухгалтерия]()

Также ввести данные можно непосредственно при оформлении больничного листа. Для этого следует в меню «Зарплата и кадры» выбрать «Пособия за счет ФСС», через кнопку «Создать больничный» открыть соответствующую форму.

![ввод данных при создании входящей справки 182н в 1С: Бухгалтерия]()

После заполнения всех полей и расчета больничного следует нажать на подсвеченные синим цветом начисления и в открывшемся окне ввести данные о доходах за два предшествующих года.

6. Оформление справок в других решениях 1С

В 1С ERP: Управление предприятием следует перейти в меню «Зарплата» и выбрать справки для расчета пособий. При клике на этот подраздел откроется окно с реестрами справок. Здесь через клавишу «Создать» выбрать новую справку. В открывшейся форме вводятся данные об организации, сотруднике, страхователе. Указывается дата и номер справки, периоды работы, ответственное лицо и через одноименную кнопку добавить расчетный год, заработок, который был в этом году и количество дней болезни или отпуска по уходу за детьми. При необходимости можно добавить комментарий в соответствующем поле. По завершении нажать кнопку «Записать».

![Оформление справок в других решениях 1С]()

Также здесь представлен вариант внесения сведений на нового сотрудника при оформлении больничных листов. Для этого необходимо зайти в меню «Зарплата», выбрать «Больничные листы». В открывшемся окне указать организацию, нажать кнопку «Создать». Откроется форма заполнения больничного листа и расчётов. На вкладке «Главная» после заполнения причины нетрудоспособности, даты, когда человек был освобождён от работы, следует поставить галочку против «Учитывать заработок предыдущих страхователей». После того, как автоматический расчет будет произведен, следует нажать на значок карандашика возле поля «Средний заработок». Откроется окно, в котором будет указано, что необходимо ввести данные от предыдущего работодателя. После введения данных из справки, которую принес сотрудник, больничный рассчитается корректно.

Аналогичными способами оформляются входящие и исходящие справки в решении 1С: Зарплата и управление персоналом».

7. Дополнительная информация о 182н рамках пандемии

В связи с тем, что определенные дни руководством страны в период с марта по май месяцы были объявлены нерабочими, т.е.такими, при которых граждане находились дома из-за пандемии, но зарплата за ними сохранялась, возникли вопросы о включении доходов в изучаемый в статье документ.

![Дополнительная информация о 182н рамках пандемии]()

Если коротко отвечать на поставленный опрос, то эти доходы включаются в форму 182н. Однако, для детального рассмотрения необходимо опираться на законодательные документы.

Как вы помните, в период пандемии с 30 марта по 8 мая были объявлены нерабочие дни с сохранением заработка. Нерабочими также объявлены день проведения парада 24 июня и день проведения общероссийского голосования по вопросу одобрение изменений в Конституцию 1 июля. Нерабочие дни не относятся к выходным или нерабочим праздничным дням. Обычно, отпускные рассчитываются исходя из среднего заработка. Он определяется согласно статьи 139 ТК РФ с учетом норм положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением №922 от 24 декабря 2007 года.

Согласно положениям указанных документов, можно сделать вывод, что несмотря на источник получения денег, следует учитывать все доходы, которые установлены на предприятии внутренними локальными актами и учетной политикой, для исчисления среднего заработка.

Однако Минтруд в своем письме от 18 мая 2020 года №14-1/в-585 указал, что требуется исключать дни с 30 марта по 8 мая из расчетного периода для определения среднего заработка.

При этом, изучив ст. 422 НК, понятно, что в разделе 3 СРП о сумме заработка за два календарных года, предшествующих году прекращения работы, в справке по форме 182н указываются данные о суммах заработка, на которые были начислены страховые взносы в ФСС РФ. Таким образом, в исследуемом документе в сумме дохода за 2020 год должна быть указана сумма зарплаты, выплаченная за нерабочие дни, установленные указами Президента РФ.

Вообще, ситуация, которую преподнесла нам пандемия, будет рассматриваться еще не единожды. Вопросы о включении и не включении доходов, которые получали граждане, по факту неработавшие в указанный период, будут возникать и дальше. Остается также ждать официальных документов по учету.

Читайте также:

- Как составить справку о фонде оплаты труда

- Какие общие признаки присущи материальной ответственности сторон трудового договора

- Нужно ли сдавать сзв тд если сотрудники не перешли на электронные трудовые книжки

- Входит ли премия в справку 2 ндфл

- Кто ведет электронные трудовые книжки в организации кадры или бухгалтерия