Как написать правильно справку в банк о доходах за последний год

Опубликовано: 17.09.2024

Справка о доходах – один из самых востребованных документов. Он может потребоваться как государственному служащему, так и работнику частной организации. Она говорит о том, насколько гражданин является платежеспособным человеком и чаще всего нужна для получения кредита в банках и прочих финансовых организациях, для оформления виз, а также для налоговых инстанций и различных социальных служб. В последнем случае, этот документ обычно нужен для подтверждения права гражданина на получение каких-либо государственных субсидий и льгот.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Кто выдает справку

Помните: закон не требует указывать, для каких именно целей вам понадобилась справка о доходах.

Данный документ выдает работодатель по запросу подчиненного. Выписывает справку, как правило, специалист бухгалтерского отдела, который затем передает ее на подпись руководителю предприятия. Для того, чтобы ее получить заинтересованному сотруднику достаточно обратиться к руководству компании с письменным заявлением – отказать руководство не вправе. В течение трех дней с момента запроса, сотрудник должен получить требуемый документ. Сроки действия справки могут существенно отличатся в зависимости от той организации, в которую ее необходимо предоставить, но обычно этот срок не превышает одного месяца.

Правила оформления справки

Унифицированного образца, обязательного к применению, у этого документа нет, поэтому она может быть оформлена в свободном виде или по специально разработанному и утвержденному в компании шаблону. Главное, чтобы в справке содержались следующие сведения:

- наименование предприятия,

- сведения о работнике,

- среднемесячный размер заработной платы,

- сумма фактически начисленной и полученной на руки сотрудником зарплаты за определенный период времени.

Размер отчислений по налогам и страховым взносам во внебюджетные фонды можно не писать, при условии, что в справке указывается «чистая» з/п. Кроме того, желательно указать сумму долга организации перед сотрудником на дату выдачи справки, если таковой имеется.

Все данные, вносимые в справку о доходах должны быть достоверными, в документе не должно быть никаких ошибок и исправлений. За предоставление неверных сведений (который сегодня могут легко проверить надзорные органы), администрация предприятия, в лице главного бухгалтера и руководителя может понести наказание в виде крупного штрафа.

Справка может быть написана как на обычном листе формата А4, так и на фирменном бланке предприятия, законом допускается как печатный, так и рукописный вариант. Экземпляров у справки может быть столько, сколько потребует сотрудник в своем заявлении. Документ должен быть подписан главным бухгалтером предприятия и директором.

Если документ выдает коммерческая организация, то печать можно не ставить, так как индивидуальные предприниматели и юридические лица (с 2016 года) не обязаны использовать в своей деятельности печати и штампы (но стоит иметь ввиду, что иногда представители государственных и кредитных структур могут потребовать наличие оттиска на документе).

Инструкция по заполнению справки о доходах

С точки зрения делопроизводства, заполнение справки не должно вызвать особых затруднений, поскольку она имеет вполне стандартную структуру.

Вверху документа пишется полное наименование организации с указанием ее организационно-правового статуса (ИП, ООО, ОАО, ЗАО), затем вносятся ее реквизиты, а также дата заполнения справки и населенный пункт, в котором работает предприятие. Если используется фирменный бланк, то эти сведения указывать уже необязательно.

Чуть ниже посередине строки пишется название документа. Далее вносятся сведения о сотруднике, для которого предназначается справка:

- фамилия, имя, отчество,

- паспортные данные (серия, номер, когда, где, кем выдан),

- удостоверяется тот факт, что данное лицо на момент выдачи справки действительно является работником организации,

- указывается его должность,

- дата заключения трудового договора.

Следующая часть справки касается непосредственно полученных сотрудником доходов за тот или иной период времени. Оформить это можно как списком, так и в виде таблицы (последний вариант намного удобнее). В таблицу вносятся суммы заработной платы помесячно (можно только в рублях, копейки указывать необязательно).

Если указывается «чистый» доход, то никаких дополнительных столбцов делать не нужно, в противном случае необходимо занести сведения о произведенных налоговых отчислениях и страховых выплатах во внебюджетные фонды.

Ниже таблицы нужно указать срок действия трудового договора и если он бессрочный, то это необходимо также отметить.

В завершении документ должен подписать главный бухгалтер и руководитель организации.

Для подтверждения своей платежеспособности клиенту, который планирует взять ипотеку или другой займ, оформить кредитку с овердрафтом, необходимо предоставить справку о доходах. Это может быть документ по форме 2-НДФЛ или справка условно свободной формы, которая устроит банк. Чтобы узнать, как ее оформить, необходимо посетить сайт финансовой организации или прийти в ее отделение (ниже в статье мы также приводим образцы документов о доходе ведущих российских финучреждений). Рассмотрим, для чего может использоваться справка по форме банка, каков срок ее действия, где взять этот документ.

Что такое справка по форме банка

Традиционно финансовое учреждение проверят платежеспособность граждан, прежде чем предоставить им займ, рефинансирование или выпустить кредитку. Любой банк стремится к высокому уровню доверия к своим клиентам. Но если вопрос касается финансовых рисков, каждая организация предпочитает документально удостовериться в том, что заемщик сможет выплатить кредит и не допустит просроченной задолженности.

Об уровне ответственности клиента и о том, как он относится к своим обязательствам, может рассказать его кредитная история. В связи с этим многие банки запрашивают в БКИ информацию, которая дает представление о том, насколько регулярно заемщик вносил платежи, не допускал ли он просрочек. Чтобы проверить платежеспособность, банку необходима справка о доходах. Если получить кредит или оформить какой-либо продукт хочет клиент, получающий зарплату или пенсию на карточку банка, этого документа может не потребоваться. Кроме того, финансовые обязательства по кредиту можно выполнить автоматически, когда часть средств будет вычитаться из суммы ежемесячного дохода. Но каждый новый заемщик должен предоставить бумагу, подтверждающую доход, в обязательном порядке.

Традиционного используется документ 2-НДФЛ или по форме банка (при этом последний бывает свободной или установленной формы). Как показывает практика, первый вариант для организаций, предоставляющих кредит, предпочтительнее. Для тех, кто предоставил 2-НДФЛ, процентная ставка может быть ниже, чем для тех, кто смог передать только документ по форме банка.

Документ традиционно используется для оформления двух продуктов:

- Кредитов, в частности – ипотек, т. к. в этом случае речь, как правило, идет о долгосрочном погашении займов;

- Кредитных карт с овердрафтом.

Чтобы воспользоваться каждым банковским предложением, клиенту нужно доказать свою платежеспособность.

Важно! Помимо справки о доходах по форме банка, бланк которой клиенту нужно заполнить и заверить печатью и подписью работодателя, может потребоваться и другой документ (загранпаспорт, военный билет, если заемщик – мужчина), подтверждающий личность, справка о регистрации брака (для полных семей), свидетельства о рождении детей и пр. При этом чем больше справок соберет гражданин, тем выше будет вероятность положительного ответа от банка. Не следует забывать, что после одобрения заявки может потребоваться другой пакет документов (к примеру, если речь идет об ипотеке, нужно будет предоставить бумаги, подтверждающие внесение первоначального взноса документы по залогу).

По внешнему виду справка может отличаться. Каждая кредитно-финансовая организация самостоятельно решает, как будет выглядеть документ (образец, как правило, есть на официальном сайте того или иного банка и доступен для распечатывания). Но речь, как правило, ни идет о свободной форме. Образец содержит определенные пункты, обязательные для заполнения, и отличается четкой структурой.

Как заполнить документ по форме банка

Традиционно справка представляет собой лист формата А4. Бланк содержит пустые поля для заполнения. Клиент вносит сведения самостоятельно, а банк впоследствии может проверить подлинность указанной информации.

Важно! Следует вносить только достоверные сведения. Если обнаружится, что вы предоставили ложную информацию, это может быть расценено как попытка мошенничества. В этом случае могут наступить негативные последствия, например, клиента могут внести в черный список банка. Если кроме неправильно заполненной справки гражданин предоставил поддельные документы (и это обнаружится), такие обстоятельства могут привести к возбуждению уголовного дела о мошенничестве.

Обычно в документе следует указать следующую информацию:

- название организации, в которой работает клиент, ее реквизиты (включая ОГРН и ИНН), почтовый адрес и контактный телефон;

- паспортные данные гражданина, включая прописку, его мобильный телефон;

- продолжительность трудового стажа;

- должность, которую занимает потенциальный заемщик;

- сведения о доходах (информация за последние полгода – по каждому месяцу отдельно).

Справка должна быть заверена руководством компании и/или главным бухгалтером (либо сотрудником, исполняющим его обязанности). На документе должны стоять подпись директора и печать организации.

Обратите внимание. Законодательно документ по форме банка никак не утвержден. То, какая информация должна быть указана, решает сама кредитно-финансовая организация. Проблема может возникнуть в том случае, если клиент получает так называемую серую зарплату. Бухгалтерия и директор компании, в которой он работает, могут указать только официальную часть заработка, т. к. выплаты «в конверте» противоречат действующему законодательству. Но при этом если общий ежемесячный доход заемщика составит менее 50% от суммы регулярной выплаты по кредиту, в частности – по ипотеке (не считая других расходов), будет высоким риск невозврата займа. В этом случае банк может отказать в предоставлении заемных средств.

Срок действия справки

Как и у большинства документов, у справки по форме банка есть период, в течение которого ее необходимо использовать. Он составляет 30 календарных дней. Если срок действия истек, придется оформить новый документ.

Важно! Не следует забывать, что справка, оформленная по образцу одного банка, не подойдет для предъявления в другой кредитной организации. Образцы могут существенно отличаться по своему виду. Таким образом, если вы хотите продать заявку сразу в несколько финучреждений, вам либо придется оформить справку 2-НДФЛ, либо оформлять каждый раз новый документ по форме того или иного банка.

Если в период действия справки вы сменили место работы, документ необходимо будет оформить заново – указав актуальные сведения о занимаемой должности и уровне заработной платы.

Где взять справку

Как уже говорилось, образец справки вы можете скачать на официальном сайте компании, затем распечатать, заполнить бланк и заверить документ у работодателя. Если у вас нет возможности получить электронный документ или на интернет-странице банка отсутствует образец, вы можете получить бланк, посетив любой офис финучреждения в своем городе. Этот вариант займет несколько больше времени, но во время визита вы сможете задать сотруднику банка все интересующие вас вопросы, например, какие реквизиты должны быть указаны в справке (этот перечень может отличаться), а также сколько дней действует справка.

Если клиент выполнил требования финансового учреждения, он может рассчитывать на одобрение заявки и получить займ или кредитную карту.

Проверяют ли банки справку

После того, как банк получает необходимые документы от клиента, он приступает к традиционной проверке и сопоставлению той информации, которая там указана. Подтвердить или опровергнуть достоверность сведений, которые предоставил потенциальный заемщик, может специальный отдел банка, который отвечает за его финансовую и юридическую безопасность. Эти же сотрудники делают запрос в БКИ, чтобы узнать кредитную историю гражданина. На основании этих сведений (и только если все указанные в документах сведения оказались достоверными) финансовая организация принимает решение о том, одобрить или нет заявку на кредит, выпуск кредитной карты и пр.

Чтобы удостовериться в том, что клиент действительно работает в компании, которая заверила справку в относительно свободной форме, сотрудники банка могут позвонить в бухгалтерию или отдел кадров. При этом для проверки могут выбрать не только директора или бухгалтера, но и других сотрудников, которых попросят подтвердить или опровергнуть информацию о заемщике.

Если все указанные в справке сведения верны, клиент может рассчитывать на одобрение заявки.

Как быть тем, кто работает неофициально

На сегодня многие граждане в условиях свободного рынка работают неофициально (фрилансеры) или относятся к самозанятым. В этом случае предоставить справку о зарплате даже в свободной форме им будет затруднительно. Что же делать таким гражданам, если необходимо получить кредит? В этом случае необходимо предоставить доказательства того, что вы получаете неофициальный доход (от своей деятельности, сдачи жилья в аренду, от инвестиций и пр.). Но для этого также потребуются подтверждающие документы.

На заметку. Если клиент хочет взять кредит в том банке, пластиковой картой которого он пользуется, косвенным подтверждением дохода может стать наличие регулярных финансовых поступлений. Для этого необходимо доказать, что средства приходят на карту именно вследствие выполненной работы. Но подтвердить это можно только в том случае, если вы уплатили налоги с полученных доходов.

Гарантией того, что банк не понесет неоправданных финансовых расходов, может стать также залог имущества клиента или поручительство третьих лиц. В этом случае нужно будет предоставить соответствующие документы. Если речь идет об обременении имущества, потребуется справка о праве собственности заемщика на закладываемый объект. Если клиент нашел поручителей, необходимо предоставить нотариально заверенную гарантию этих лиц.

Примеры справок

Ниже приведены образцы справок по форме ведущих российских банков.

- ВТБ

- Сбербанк

- Альфа-Банк

- Восточный банк

- Газпромбанк

- Россельхозбанк

- Райффайзенбанк

- Открытие

- Совкомбанк

- Россельхозбанк

- Промсвязьбанк

- Хоум Кредит Банк

- УралСиб

- УБРиР

- Почта Банк

- ОТП Банк

Эти образцы вы можете скачать и распечатать, чтобы использовать в качестве документа по форме банка.

НДФЛ – Налог на доходы, которыми облагаются физические лица. Простыми словами, справка НДФЛ-2 это официальный документ, который отражает все данные о налоговых поступлениях, которые взимаются со всех работающих граждан РФ, за определенный промежуток времени. Все сведения данные, указанные в документе предоставляются в налоговый отдел конкретного территориального управления.

Особенности получения и кто выдает 2-НДФЛ

В справке отражается вся информация о настоящем доходе гражданина (зарплата), налоги и другие отчисления с конкретного работника, которые выражаются в конкретных цифрах государственной валюты. На работодателя ложиться ответственность за перечисление всех выплат в государственные фонды за каждого наемного сотрудника своей организации.

К особенностям оформления и получения документа относят следующее:

- Получить 2-НДФЛ можно только по месту работы.

- Кроме сведений об обязательных отчислениях, справка должна иметь полные реквизиты организации и быть заверена головной печатью предприятия.

- 2-НДФЛ оформляют уполномоченные сотрудники бухгалтерии.

- В соответствии с нормами закона РФ, работодатель должен предоставить наемному работнику справку 2-НДФЛ не позже, чем через 3 дня после написания заявления.

- Основанием получить справку считается письменное заявление работника с просьбой оформить документ. При этом работник не обязан указывать причины, по которым ему необходимо получение данного документа.

- Устная просьба на выдачу документа не регламентирована Трудовым Кодексом и не может считаться основанием для оформления НДФЛ-2.

Сведения, которые отображаются в 2-НДФЛ

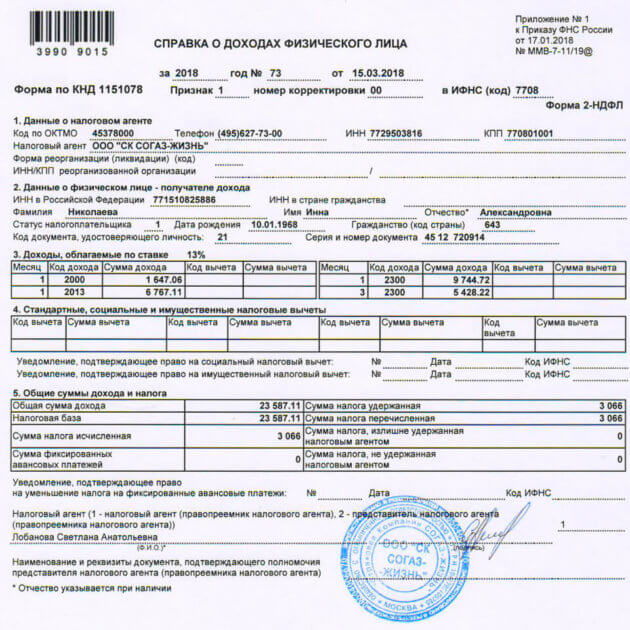

Документ будет считаться действительным только после корректного заполнения и последующего визирования. Не допустимы любые отступления от принятого стандарта выписки документа (подчеркивание, использование ретуши, белого корректора). 2-НДФЛ что это такое по своим параграфам:

- Данные работодателя: название компании (предприятия), перечисление всех реквизитов, Код Причины Постановки (КПП) в налоговом управлении (региональном отделе).

- Данные наемного работника. В документе указываются все данные с первых двух страниц паспорта гражданина РФ.

- Сумма дохода работника, указывается помесячно.

- Налоговые отчисления с указанием кодов. (социальные, имущество, стандарт). Графа заполняется в том случае, если наемный сотрудник имел право на их получение.

- Итоговая (общая) сумма дохода и налоговых отчислений.

Корректное заполнение разделов документа - это полная ответственность бухгалтера, получателю документа рекомендуется запомнить следующие моменты:

- В графе «Признак» указывается цифра «1» , если справка прилагается к ежегодной отчетности в налоговую инспекцию.

- Если справка предоставляется впервые, в графе «Номер корректировки»» указываются цифры «00» .

2-НДФЛ новая форма 2021 бланк образец заполнения

Ниже представлен образец новой формы 2021 года дающий представление, Как выглядит справка 2-НДФЛ с расшифровкой указанных данных.

Видео: как заполнить бланк 2 НДФЛ

Для чего нужна справка 2-НДФЛ

Согласно статистическому отчету в большинстве случаев кредитно-финансовые учреждения требуют с потенциального заемщика предоставить справку 2-НДФЛ как главный документ (после паспорта) при оформлении кредита.

С помощью этого документа банковские организации определяют платежеспособность клиента и стабильность его основного дохода. Справка 2-НДФЛ является обязательной при оформлении ипотеки, получения автокредита и оформлении других крупных займов. Для чего еще, в каких случаях может быть нужна справка 2-НДФЛ:

- Для получения государственного налогового вычета . Если физическое лицо, согласно законодательству, имеет право на субсидирование, льготное обучение, относится к малообеспеченным социальным категориям граждан и пр.

- В процессе судебных тяжб и споров , касающихся: имущественных споров, при разводах, определении наказания в виде компенсации материального и морального ущерба, выплат потерпевшей стороне и пр.

- При оформлении пенсии по возрасту . В этом случае, только НДФЛ-2 считается подтверждающим документом для расчета конкретной суммы пенсионных выплат.

- При установлении опекунства над несовершеннолетними или недееспособными лицами, требующими опеки. В процессе сбора документов для процедуры усыновления ребенка.

- При оформлении на новое место работы . В 50% случаем работодатели требуют от потенциального работника предоставление документа с отчетностью по доходам и отчислениям за последние 6-ть месяцев. Рекомендуется оформить 2-НДФЛ непосредственно в период увольнения.

- При оформлении визы . В некоторых случаях при оформлении визы в консульстве необходимо предоставить только выписку с карты заработной платы. Оформление выписки осуществляется в бухгалтерии предприятия (организации).

- Для получения и расчетов суммы пособия безработным . Центры занятости производят начисление пособий согласно информации, отображенной в справке 2 НДФЛ за последние шесть месяцев. Рекомендуется стать на учет в центре занятости не позже, чем через два месяца после увольнения (сокращения и пр.) с основного места работы.

- При оформлении кредитов . Читайте подробнее, какие банки дают кредит без справки 2-НДФЛ.

Особенности оформления НДФЛ в период декретного отпуска и больничного

Женщинам, находящимся в декретном отпуске справка НДФЛ может потребоваться:

- При увольнении. Расчеты выплат согласно декретному листу производятся за последние 2 года трудовой деятельности.

- Для правильного расчета пособия-компенсации, которые производятся социальными службами по уходу за ребенком.

Женщинам, прерывающим работу в связи с наступлением декретного времени, получают пособие, которое составляет 100% от ее среднего заработка. Выплаты производит работодатель. Стаж работы при начислении декретного пособия не учитывается.

При начислении выплат согласно больничному, источником информации для корректного начисления выплат служит справка НДФЛ-2 (согласно законодательству РФ с 2010 г.). В обязанности бухгалтера предприятия входит расчет средней заработной платы за последние два года. Эта сумма будет начислена работнику в качестве оплаты труда по оплачиваемому больничному листу.

2-НДФЛ при трудоустройстве

Самостоятельно передать справку 2-НДФЛ с прошлого рабочего места очень выгодно самому работнику. Только на основании этого документа бухгалтерия новой компании может правильно начислить сумму предполагаемых пособий. Если расчет осуществляется на основании справки, минуя общие нормативные документы, окончательная сумма к выплате может быть значительно выше.

Если сотрудник попадает в категорию граждан, к которым применяется статья 218 Налогового Кодекса РФ, будущий работодатель имеет право требовать от потенциального сотрудника предоставить документ в обязательном порядке. Только в этом случае можно гарантировать правильность начисления детских и недетских вычетов от государства.

Изменения в документе 2-НДФЛ

Чтобы понять, как, как выглядит справка 2-НДФЛ на сегодняшнее время, следует указать на новые окна и параграфы, которые появились в документе и которые являются обязательными для заполнения:

- Графа 2 («Данные о сотруднике») дополнилась пунктом «ИНН в стране гражданства». Этот раздел заполняют служащие, которые не имеют гражданства РФ и имеют статус: «Иностранный гражданин».

- Раздел, определяющий статус налогоплательщика получил новые параграфы:

- Графа, которую заполняют лица, которые являются соотечественниками, но относятся к категории «добровольный переселенец с зарубежных стран».

- Графа для лиц, имеющих официальный статус «беженец». К данной категории иностранных граждан, так же относятся лица, которым предоставлено временное убежище.

- Граждане других государств, которым предоставлен специальный патент для работы на предприятии (в организации).

Ошибки при заполнении параграфов справки

Оформление документа предполагает использование стандартного бланка. Не допускаются зачеркивания, подчеркивания, использование белого корректора и цветного маркера. Самые распространенные ошибки, которые допускают бухгалтера при составлении документа:

- Неправильно указан формат даты выдачи документа. Правила допускают следующий стандарт: Число. Месяц. Год.

- Некорректно заполнено поле «налоговый агент». В данном параграфе должна стоять виза (подпись) сотрудника бухгалтерии, уполномоченного для выдачи документа. Виза проставляется только синими шариковыми чернилами, и не закрывается мокрой печатью.

- Нахождение печати допускается только в определенном месте «М.П». Реквизиты штампа должны четко просматриваться и быть однородными.

Любые технические огрехи, неправильность в заполнении параграфов бланка может привести к тому, что справка будет признана недействительной.

Отличия 2-НДФЛ от 3-НДФЛ

Документ, в котором гражданин декларирует все свои доходы, заполняет самостоятельно и так же самостоятельно предоставляет в налоговую службу своего района, носит название «Справка 3-НДФЛ». В этом документе должны учитываться все сторонние доходы гражданина помимо оплаты труда на производстве (предприятии, организации и пр.).

Например, государственные налоговые отчисления предусмотрены, если гражданин продает недвижимость, которая является его прямой собственностью менее 36 мес. В этом случае с гражданина будет удержаны налоговые отчисления, которые отобразятся в справке НДФЛ-3.

Срок действия 2-НДФЛ

В соответствии с законодательством РФ (ст. 23 НК) для такого документа как справка о доходах граждан, временные рамки действия не ограничены, т.е. документ будет действительным в любое время. Но, поскольку в разных организациях действует индивидуальная система внутреннего документооборота, которая не регламентирована законом, то предприятие (компания) могут потребовать от претендента на должность или в рабочий штат предоставить справку о доходах с прошлого места занятости за предыдущие 6-ть месяцев (реже за 1 год).

Данное требование вполне законно, поскольку ежеквартально происходят изменения порядка начислений выплат, налоговых отчислений, назначаются и отменяются выплаты по субсидиям и льготные начисления. Главные позиции, которые должны быть отображены в документе:

- Данные справки должны быть актуальны на текущее время.

- Все начисления, которые получил гражданин на последнем месте работы.

- Суммы всех налоговых ставок и отчислений.

Заемщику рекомендуется уточнить в кредитной организации, какие стандарты оформления справки 2-НДФЛ предусмотрены в данном учреждении. Формы бланка и правила оформления документа для государственных и частных финансовых структур могут иметь значительные отличия. Это сэкономит время и поможет собрать необходимый пакет документов в кратчайшие сроки.

При оформлении потребительского займа, автокредитования, ипотеки, реструктуризации или рефинансировании кредита банки просят принести справку 2-НДФЛ. Такой вид подтверждения платежеспособности клиента наиболее удобен и информативен для банка. Из него видны все данные об официальном трудоустройстве и доходах потенциального заемщика.

- Что такое справка 2-НДФЛ

- Кому понадобится справка 2-НДФЛ

- Чем подтвердить доходы

- Где взять справку

- Проверка банком данных из справки

- Первичная

- Глубокая

- Отделом безопасности банка

- Через госуслуги

- Если справку взять негде

- Ответственность за предоставление фальшивых данных

- Получение займа без 2-НДФЛ

Как оформляется справка 2-НДФЛ для банка, какую информацию из нее перепроверяет кредитор и что будет, если предоставить недостоверные данные, расскажет Бробанк.

Что такое справка 2-НДФЛ

Справка 2-НДФЛ содержит информацию об оплате налога на доходы физлиц. С помощью такого документа банк может оценить платежеспособность потенциального заемщика. Из него становится ясно:

- Действительно ли заемщик работает в том учреждении, которое указал в анкете, при оформлении заявки на кредит.

- Соблюдены ли требования по продолжительности времени работы на текущем рабочем месте или в одной организации.

- Достаточна ли сумма официального заработка для предполагаемых ежемесячных выплат по кредиту.

Справка 2-НДФЛ – самый объективный способ получить сведения о клиенте. Документ относится к официальной налоговой отчетности, поэтому содержит самые актуальные и полные данные о налогоплательщиках. Кроме подготовки справки по просьбе самого сотрудника, бухгалтерия оформляет 2-НДФЛ для налоговой службы на всех работников два раза за год. В документе обязательно указывают:

- адрес учреждения, в котором работает потенциальный заемщик;

- юридическое наименование учреждения и его реквизиты;

- личные данные заемщика, дату рождения, адрес проживания и контактные данные;

- таблицу, в которой указана ежемесячная зарплата и объем отчисляемых налогов;

- налоговую ставку, в большинстве случаев 13%;

- долги или переплата по налогам;

- коды и суммы стандартных и имущественных вычетов;

- в качестве итога – общую сумму доходов за определенный период и размер уплаченных налогов.

В зависимости от суммы и срока кредитования банки могут запросить информацию из 2-НДФЛ за период от 6 месяцев до 3 лет.

Кому понадобится справка 2-НДФЛ

В банках просят принести 2-НДФЛ в нескольких случаях:

- При подаче заявки на кредит наличными или оформлении кредитной карты с большим доступным лимитом.

- При оформлении карты рассрочки с большим кредитным лимитом.

- Для подтверждения официального трудоустройства пенсионера.

- Всем гражданам, которые выступают поручителями или созаемщиками по кредитным договорам.

- Для понижения процентной ставки по действующему кредитному договору при рефинансировании или реструктуризации кредита.

Данные из 2-НДФЛ помогают банку принять решение о том, какой утвердить лимит по кредитной карте, или какую максимальную сумму займа одобрить потенциальному заемщику. Чаще всего кредиторы выдают такой объем заемных средств, при котором ежемесячный платеж не превысит 30-45% от заработной платы.

У клиентов, которые получают деньги по зарплатному проекту банка, не будут просить ни 2-НДФЛ, ни какие либо другие подтверждения платежеспособности. У кредитора есть доступ к счетам потенциального заемщика, где он видит и сумму поступления, и их периодичность.

Чем подтвердить доходы

Любому работнику, который планирует получить кредит, бухгалтер работодателя обязан выдать справку 2-НДФЛ для банка. Отказы возникают чаще всего в тех компаниях, где сотрудникам выдают часть зарплаты неофициально, или задекларированная часть заработка ниже минимального установленного размера.

Обе ситуации противозаконны и работодатель опасается, что эта информация может дойти до налоговой службы. Поэтому в таких компаниях сложнее всего получить официальную справку о налогах, уплаченных физлицом. Работник может обратиться с заявлением на своего работодателя об отказе в выдаче 2-НДФЛ в государственную инспекцию по труду или в прокуратуру. Но большинство граждан дорожат своей работой и не делают этого.

Если работодатель не дает 2-НДФЛ, уточните в банке, какое именно подтверждение подойдет для оформления займа. Некоторые кредиторы принимают документы, заполненные в свободном виде или на бланке по форме банка. Однако сведения о доходах все равно придется заверять в бухгалтерии работодателя.

По оценкам кредитных специалистов справки по форме банка заполняют чаще, потому что в ней гораздо меньше сведений и ее гораздо проще заполнить. Если банк допускает такой вид подтверждения доходов, и работодатель согласен заверить бланк, то можно обойтись без 2-НДФЛ.

Где взять справку

Чтобы получить справку 2-НДФЛ от бухгалтерии, подайте заявку на ее подготовку по образцу работодателя. Некоторые компании выдают документ по устному запросу от своих работников. Срок изготовления справки для банка занимает от 1 до 3 рабочих дней.

Банк предъявляет определенные требования к справке о доходах физических лиц:

- В ней должна стоять подпись сотрудника, который выдал документ, проставленную синей или черной пастой с расшифровкой ФИО.

- Дата выдачи не должна превышать 30 дней от даты обращения за кредитом.

- Печать должна стоять в специальном помеченном для нее месте. Если по образцам подписей печать не предусмотрена, сделать отметку об этом. Печать может заменить специальный штрих-код, без которого документ признают недействительным.

Кроме 2-НДФЛ, банки запрашивают и другие документы у будущего клиента. В зависимости от вида займа может понадобиться:

- ксерокопия трудовой книжки с пометкой о текущем месте работы, заверенная печатью и подписью ответственного работника в компании работодателя;

- диплом о полученном образовании;

- свидетельство о браке, разводе, рождении детей, если они имеются.

- для работников государственных учреждений или администрации, понадобится официальная выписка из личного дела;

- для мужчин призывного возраста, резервистов, офицеров запаса – военный билет.

При подаче документов со справкой уточните, какой срок действия 2-НДФЛ требует банк. Некоторые кредитный организации запрашивают актуальную справку на данный момент, а другим подойдет и документ трехнедельной давности. Выясните ограничения по сроку заранее, особенно если собираетесь подавать заявку на кредит в несколько банков.

Максимальный срок, при котором банки принимают справки – 30 дней. Документ, датированный раньше, чем за месяц до обращения, использовать не получится.

Проверка банком данных из справки

Банки проверяют сведения из 2-НДФЛ несколькими способами. Какой из них будет выбран, зависит от размера займа и срока кредитования. Если сумма кредита превышает несколько сотен тысяч рублей, проверку проведут по всем доступным направлениям.

Первичная

Первичная проверка – сотрудники банка визуально оценивают подлинность документа и правильность заполнения данных. Обязательно изучают, чтобы:

- ИНН работодателя в анкете, соответствовал ИНН, указанному в печати;

- в справке не было помарок, исправлений, зачеркиваний;

- алгоритм проведения расчетов в таблице и вычисленные суммы были подсчитаны правильно;

- вписанные коды вычета и удержаний были указаны верно.

Если в документе 2-НДФЛ найдут даже один недочет, справку вернут потенциальному заемщику на замену. Предъявить документ можно будет снова, но с учетом исправленных ошибок. Если нужна небольшая сумма займа и на маленький срок, сотрудники могут ограничиться только первичным рассмотрением документа.

Глубокая

Второй способ проверки справки 2-НДФЛ – доскональное изучение сведений о заемщике. При этом сотрудники банка:

- Звонят по телефону работодателю, который был указан в анкете. Также могут обзвонить родственников, чтобы получить более детальную информацию о клиенте.

- Могут подать запрос на подтверждение информации из справки 2-НДФЛ в организацию, где работает заемщик.

- Сравнивают указанный в документе размер заработка заемщика со средним доходом работников данной профессии по региону.

- Проверяют кредитную историю заемщика и выясняют наличие текущей задолженности перед другими кредиторами.

Бывают ситуации, когда работодатель не отвечает на запрос информации о доходах сотрудника. В таком случае банк вправе отказать клиенту в выдаче займа.

Отделом безопасности банка

Третий способ – проверка сотрудниками службы безопасности. Этот отдел изучает потенциальных заемщиков, если сумма займа превышает определенный предел, который каждый банк устанавливает сам. До указанного лимита клиентов проверяет скоринг-система.

Служба безопасности запрашивает сведения о потенциальном заемщике по нескольким направлениям:

- Проверяет данные, указанные в справке об организации, в которой работает заемщик, и о личности самого клиента.

- Обращается в учреждение, где работает заемщик, с запросом информации о доходах сотрудника, длительности работы, планов на дальнейшую работу. Могут узнать, не собираются ли увольнять сотрудника или повышать ему заработную плату.

- Подает запрос в налоговую инспекцию для проверки постановки на учет в качестве налогоплательщика.

- Обращается в Пенсионный Фонд для подтверждения или опровержения предоставленных сведений о дополнительных госвыплатах или пособиях.

- Запрашивает у работодателя ведомости по выплате зарплаты сотруднику или о штатном расписании, где видно, что человек с указанными данными числится в компании.

С 2015 года банки получили доступ к базам данных ПФР и налоговой. Поэтому официальные запросы стали подавать гораздо реже.

Если за время работы в одной организации или на одной должности у потенциального заемщика резко поднялся заработок, это может вызвать подозрение у сотрудников банка. В этом случае проверка будет обязательной.

Через госуслуги

Последний вариант проверки – через госуслуги. Ее проводят при помощи сверки информации о заемщике через ИФНС и ПФР. Также сотрудники банка могут запросить сведения у правоохранительных органов для выявления судимости, особенно действующей на данный момент. Наличие непогашенных судимостей может стать весомым поводом для отказа в кредитовании.

Но проверка через госуслуги может не принести никакой пользы, так как для того чтобы получить информацию о каком-либо гражданине РФ на портале госуслуг, нужно его разрешение. Этим могут воспользоваться те, кто получает неофициальный доход. Если они закрыли доступ к своим данным, банк не сможет проверить достоверность предоставленных сведений по заработной плате. Однако это не отменяет проверку службой безопасности банка по своим каналам. И если выяснится, что предоставлены ложные или фальшивые данные, потенциальному заемщику наверняка откажут в кредитовании.

Если справку взять негде

Если гражданин получает неофициальный доход, то справку 2-НДФЛ взять негде. И чтобы получить кредит в банке, некоторые заемщики прибегают к покупке справки 2-НДФЛ. За фальшивую справку мошенники запрашивают от 1,5 до 50 тысяч рублей. Часто ее стоимость зависит от «качества» справки и размера будущего займа.

В более дорогих подделках указана реальная компания, которая работает в РФ. Схема настолько продумала, что по указанным номерам телефона даже отвечают на звонки из банка и «подтверждают» вписанные данные. Но у гражданина из-за подложного документа могут возникнуть не только финансовые потери на липовую справку.

Ответственность за предоставление фальшивых данных

Заемщика, который предоставляет фальшивую 2-НДФЛ могут привлечь к ответственности в нескольких случаях:

| Ситуация | Последствия |

| Гражданин получает кредит и затем отказывается платить | Такие действия расценивают как мошеннические. Выплатить долг все равно обяжут. Банк вправе подавать в суд или перепродать долг коллекторам, если это не запрещено договором. |

| Заемщик получает кредит, исправно и вовремя вносит ежемесячные платежи, но во время повторной проверки выяснилось, что справка 2-НДФЛ – фальшивая | В такой ситуации банк может не заявлять в полицию и не расторгать договор кредитования. Но он может и обязать клиента погасить кредит досрочно. Какие действия предпримет кредитор, зависит от внутреннего регламента банка и принятого решения. |

| Фальшивые данные обнаружены во время оформления кредита | Банк отказывает в кредитовании и сообщает о случившемся в полицию. При этом клиенту могут даже не сообщить причины отказа. Обернуться это может штрафом до 80 тысяч рублей или исправительными работами. |

| Банк докажет, что кредит был взят с заведомой целью не гасить его | В этом случае заемщику грозит штраф до 120 тысяч рублей, год принудительных работ или лишение свободы на 2 года. При этом вернуть взятый кредит все равно придется. |

Гражданина, у которого была фальшивая справка 2-НДФЛ для банка, занесут в черный список, он больше не сможет воспользоваться услугами этого кредитора. Это также может стать основанием для отказа в сотрудничестве с другими банковскими учреждениями.

Помимо этого, к ответственности могут привлечь и то лицо, которое сделало эту справку, если удастся установить его личность. По части 3 статьи 327 Уголовного Кодекса РФ. Поэтому реальные работодатели и бухгалтерские работники редко идут на сделки с указанием зарплаты больше, чем на самом деле. Изобличить мошенников оказывается не так просто, в этом случае чаще всего страдает только покупатель фальшивой справки.

Получение займа без 2-НДФЛ

Большинство банков требует от заемщиков предоставления справки о доходах. Рассчитывать на получение займа без справки 2-НДФЛ можно только, если брать кредит в небольшом банке или на маленькую сумму.

Их выдают, как правило, только по паспорту и без подтверждения платежеспособности. Но процентная ставка по кредиту в этом случае выше, потому что банк таким способом снижает свои риски.

Даже если банк не требует обязательно предъявлять справку 2-НДФЛ, это не значит, что о платежеспособности клиента сотрудники банка не узнают. У кредиторов достаточно способов получить информацию о потенциальном заемщике. Как минимум гражданина проверят в Бюро кредитных историй и в службе судебных приставов на предмет дел, находящихся в производстве. Кроме того, тем, кто сам приносит справку о доходах банки идут навстречу и предлагают более выгодные условия кредитования.

Если справку 2-НДФЛ для банка взять негде, то лучше прямо сказать об этом сотруднику банка и попросить совет по поводу дальнейших действий. Некоторым заемщикам предложат привести поручителя или оформить в залог имущество. Альтернативные кредитные программы разработаны во всех банках. Поэтому кредиторы находят компромиссные решения для любого клиента, у которого есть регулярные поступления, даже если он не сможет их подтвердить справкой 2-НДФЛ.

Полезные ссылки:

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Когда банк впервые видит заемщика или рассматривает его онлайн-заявку, возникает потребность в оценке платежеспособности человека, его надежности и готовности нести ответственность за взятые кредитные обязательства. Справка по форме банка заменяет собой привычный формат подтверждения дохода через декларацию 2-НДФЛ, освобождая от сложностей с убеждением работодателя отразить фактический заработок в документе сугубо внутреннего пользования. Через этот документ решается проблема правильного определения уровня дохода и максимального платежа, который сможет позже выплачивать клиент.

Что такое справка по форме банка

Потребность в документе появилась, когда будущие заемщики пытались согласовать выдачу займа, не имея возможности получить какой-либо значимый финансовый отчет, где была бы отражена сумма зарплаты. Понимая проблемы клиентов, работающих на предприятиях неофициально или с заниженным показателем зарплаты по бухгалтерии, банки часто соглашаются принимать альтернативную бумагу о заработке человека, чтобы объективно оценить его перспективы по оплате займа.

Чтобы избавить работодателя от проблем с корректным определением формата, как подтверждать перед банком доход, все чаще стали предлагать специальную унифицированную форму. Это значит, что заемщик не должен самостоятельно составлять документ – достаточно просто скачать справку о доходах в виде файла со страниц сайта банка и передать его в бухгалтерию для подготовки отчеты.

Формат документа, различаясь в деталях у каждого кредитора, имеет обязательные реквизиты, без которых банк не сможет получить представление о заемщике:

- Личные данные человека.

- Информация об организации.

- Длительность стажа.

- Суммарный и помесячный доход за определенный период времени (не более календарного года).

- Личная подпись руководителя и живая печать.

- Дата составления, исходя из которой определяют срок действия документа.

Справка потребуется не во всех случаях. Иногда работник не сможет получить или воспользоваться документов при согласовании банковского займа. Несмотря на свободную форму составления, отнести предложенный банком бланк к разряду необязательных невозможно. Если есть необходимость в подтверждении дохода, кредитор предложит альтернативу: либо 2-НДФЛ из бухгалтерии, либо заполненный бланк о зарплате.

Когда справка может понадобится

Сценарии, при которых возникает потребность в документе, объединяет одна цель – показать реальный заработок, который сейчас получает заемщик. Банк оценивает уровень платежных возможностей человека, чтобы определить, одобрить ли лимит, и в каком размере, на какой срок.

Бланк с информацией о трудовых доходах человека нужен для получения кредита любых разновидностей:

- потребзайм;

- кредит на образование, автомобиль, любая другая форма целевого займа;

- выпуск кредитки;

- подключение овердрафта;

- рефинансирование;

- реструктуризация текущего долга.

Прежде, чем одобрить условия кредитования, банк должен понимать, как оптимально определить нагрузку на плательщика, чтобы платеж можно было спокойно гасить без значительного ухудшения финансового положения клиента и его семьи.

Где взять справку

При составлении справки участие будущего клиента банка минимально – он лишь скачивает или согласует с банком образец справки, передавая его в бухгалтерию.

Каждое крупное кредитное учреждение разрабатывает собственный унифицированный бланк, структурируя сведения о потенциальном заемщике в наиболее удобной форме. Допуская некоторую свободу при заполнении (в печатном и рукописном формате, без строгих придирок к пробелам, запятым, точкам, тире), банк все же будет настаивать на соблюдении главных правил заполнения и порядке подачи информации о потенциальном заемщике.

Бланки обычно скачивают с сайта организации из раздела с описанием требований к документации заемщика, либо находят в отдельном разделе, посвященном всем разработанным форматам кредитного учреждения.

Иногда бланк формы получают в распечатанном виде в отделении банка, либо в электронном виде, если потребность в документе возникла в процессе обсуждения крупного займа с клиентом со стороны представителя банка.

До передачи подготовленной бухгалтером формы, проверяют бумагу на соответствие главным требованиям по:

- сроку действия (не более месяца);

- наличию живой печати;

- присутствию подписей главбуха и директора предприятия;

- указанию реквизитов компании и информации о сотруднике.

Банк принимает справку в свободной форме вместе с основным пакетом бумаг при подаче заявки на выдачу кредитной суммы или пересмотра условий действующего договора.

Как заполнять справку 2-НДФЛ

Поскольку формат и содержание документа уже предопределен составленным кредитором бланком, заполнить справку о полученном за последние месяцы доходе несложно.

В 2020 году сохраняется 2 основных требования: достоверность информации и полнота ее отражения.

Первое условие выполняется легко – через проверку реквизитов организации и личных данных человека. Второе условие также предполагает тщательную проверку, все ли поля предложенного бланка заполнены. Некоторые банки просят указать суммарный доход с определением среднемесячного дохода за рассматриваемый срок, другим важно получить помесячную разбивку.

Чтобы банк принял обращение потенциального заемщика к рассмотрению с высокой вероятностью одобрения кредитной линии, необходимо следить, чтобы бланк был заполнен достоверной информацией.

Сколько делается и действует справка по форме банка

В большинстве случаев в подготовке документа нет особых сложностей. Бухгалтер может заполнить предоставленный бланк в течение рабочего дня. Другой вопрос, имеется ли возможность подписать справку сразу после ее заполнения.

Правилами и требованиями к документации в банк предусмотрено подписание бланка главным лицом компании и бухгалтером. Если бухгалтера нет, это означает, что руководитель получает право подписания бланка за себя и отсутствующую в штате единицу. Информация удостоверяется печатью компании.

Если клиент планирует обращаться в банк на стыке двух месяцев, помимо срока действия справки (1 месяц) необходимо учитывать, что кредитное учреждение будет рассматривать и анализировать сведения о заработной плате за последние месяцы (3-12 месяцев в зависимости от внутренних требований банка). Если заявка подается в январе, документ должен делаться с отражением декабрьской зарплаты.

Образцы заполнения справок по популярных банков

Перед тем, как в банк пойдет заемщик с полным пакетом документации для рассмотрения заявки на кредит, рекомендуется изучить пример для заполнения бланка, разработанного кредитным учреждением с целью получения сведений об оплате труда заемщика и его среднем доходе за последний рассматриваемый период.

Чтобы сделать правильный отчет о заработках, необходимо знать, как должен выглядеть верно подготовленный документ, посмотрев фото с образцами заполненных бумаг.

Читайте также:

- Выполняя письменную работу правомерное поведение большинство учащихся написали что хороший гражданин

- Как создавать рабочие листы с заданиями для учеников

- Входит ли оплата по договору гпх в фонд оплаты труда

- Является ли источником права трудовой договор гражданина петрова с фирмой n

- Как написать служебную записку о сокращении должности