Как заполнять книжку доходов

Опубликовано: 14.05.2024

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР, может привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе выездной проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать ПФР доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

- В бумажной книге до начала записей нужно заполнить титульный лист, сшить и пронумеровать страницы, указать количество страниц на последней странице, заверить КУДиР подписью и печатью (при наличии);

- Электронную книгу в конце налогового периода нужно распечатать, сшить, пронумеровать страницы и указать их количество, заверить подписью и печатью (при наличии).

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Как заполнять Книгу учета доходов и расходов (КУДиР)

Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 5 разделов. Форма книги одинакова и для организаций, и для предпринимателей на УСН. От объекта налогообложения она тоже не зависит — меняется только порядок заполнения.

Налогоплательщики, применяющие УСН с объектом «доходы» заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Общие правила заполнения

Отражайте в книги хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

- расходы, осуществленные за счет субсидий;

- расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных и стимулирование создания безработными гражданами новых рабочих мест.

Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

Указываются суммы убытка за предыдущие годы, если есть. Потом эти данные включаются в справку к разделу 1. Если вы получили убыток в 2020 году, укажите его в Справке к Разделу 1. Третий раздел будет необходимо заполнить только в 2021 году. Если в прошлых периодах убытка не было, раздел можно не заполнять.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о выплатах страховых взносов за работников и больничных пособий, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Формирование специального налогового бланка в форме Книги учета доходов и расходов для ИП, находящихся на общем режиме налогообложения, является требованием со стороны закона, обязательным к применению.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Для чего нужен документ

Для каждой системы налогообложения, где требуется ведение КУДиР, оно будет иметь свои особенности. ИП, находящийся на общей системе (ОСНО), должен руководствоваться соответсвующими требованиями. Предприниматели на ПСН и УСН будут заполнять КУДиР иначе.

ПОМНИТЕ! На общей системе налогообложения вести КУДиР обязаны только индивидуальные предприниматели, компании от этой обязанности освобождены.

Каким образом формируется книга

Заполнение книги не является одномоментным. Записи в нее вносятся постепенно, в период совершений той или иной операции.

Подтверждением вносимых сведений являются первичные учетные документы, которые должны быть у ИП в наличии и храниться определенный промежуток времени (не менее трех лет).

Все цифры в КУДиР вписываются в рублевом эквиваленте.

Особенности и общие сведения о КУДиР

Книга имеет унифицированную форму. Вести ее можно как в бумажном виде, внося нужные данные от руки, так и в электронном.

Если книга ведется в компьютере, после истечения учетного периода ее следует распечатать, пронумеровать листы и прошить их при помощи толстой суровой нити. На заключительную страницу ставится печать ИП (при наличии) и подпись, а также указывается число страниц. Затем книга регистрируется в местном налоговом органе.

В случае, когда используется бумажный вариант КУДиР, она регистрируется в налоговой до начала заполнения.

Книга включает в себя шесть разделов, которые отражают все произведенные в период отчета доходы и расходы ИП. Нужно отметить, что заполняются разделы, в зависимости от направления работы индивидуального предпринимателя.

Иными словами, информацию нужно вносить только в те блоки КУДиР, которые имеют отношение к деятельности ИП.

Общие требования к заполнению КУДиР

Если книга не распечатывается с электронного носителя, а ведется в бумажной форме, бланк ее нужно приобрести. Это обязан сделать предприниматель, согласно закону. К заполнению предъявляются такие требования:

- хронологический порядок отражения доходов и расходов;

- подтверждение их первичными документами;

- полнота и непрерывность учета данных, формирующих налоговую базу;

- нумеровка и шнуровка листов книги, подпись, заверяющая количество листов, на последней странице;

- исправление допускается путем аккуратного зачеркивания одной линией и заверения исправления подписью ИП и датой;

- КУДиР и бухучет ведутся параллельно, обязательно и одно и другое;

- в начале каждого нового отчетного периода следует завести новую Книгу;

- оконченную КУДиР следует сохранять в течение 4 лет.

ВНИМАНИЕ! Если КУДиР ведется в электронном варианте, что разрешено, ее следует распечатать и проивести с ней те же действия, что и с бумажным носителем.

Нюансы КУДиР на ОСНО

Для предпринимателей на ОСНО заполнение КУДиР имеет ряд особенностей.

- Для учета движения средств применяется кассовый метод.

- Если ИП ведет сразу несколько видов деятельности, не нужно заводить для каждого отдельную книгу, можно учитывать их в одной КУДиР, но раздельно.

- В КУДиР вносятся и сведения по начислению НДС.

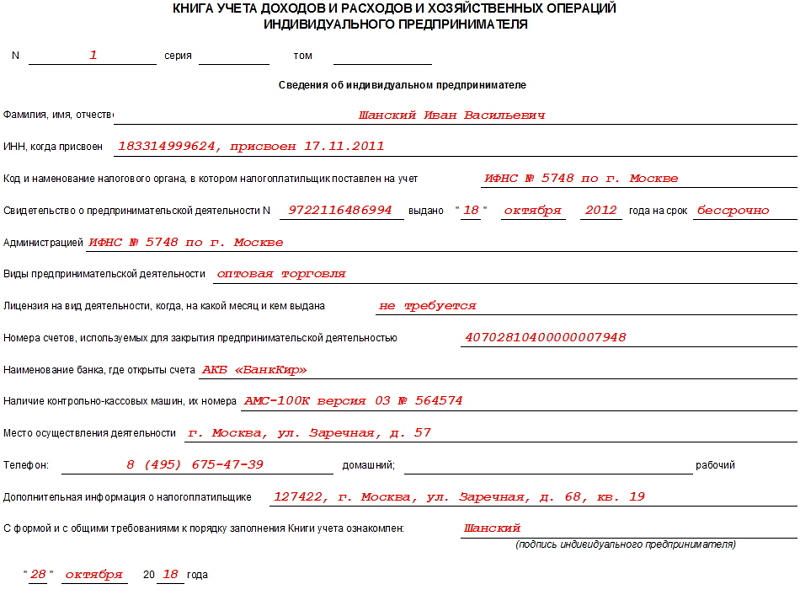

Образец документа

- ФИО;

- ИНН;

- адрес местожительства;

- данные о налоговом органе, где налогоплательщик был зарегистрирован;

- данные из свидетельства о постановке на учет и т.д.

Тут же приводится информация о банке, где у ИП открыт счет и номер кассы, если он использует ее в работе. Затем предприниматель ставит на странице свою подпись и датирует бланк.

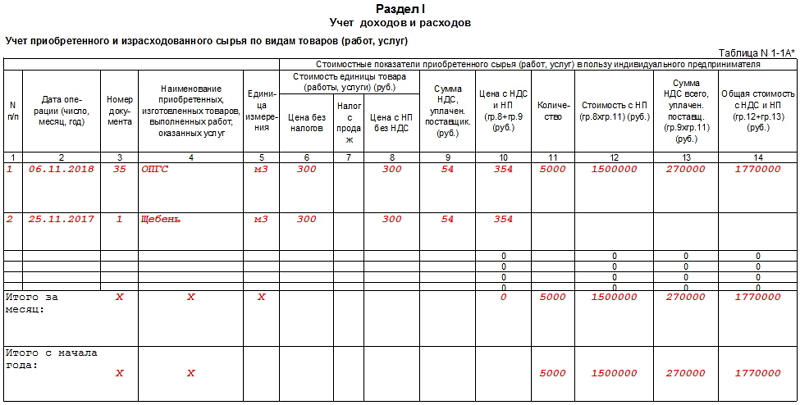

Заполнение раздела 1 КУДиР

Сюда вносятся сырье, полуфабрикаты и другие товарно-материальные ценности, на приобретение которых ИП затратил свои средства. Их нужно учитывать даже в том случае, если траты были произведены в прошлом периоде отчета, а де-факто приход произошел в текущем.

Здесь же указываются авансы, которые планируется обеспечить в предстоящих периодах.

В качестве расходов учитываются реальные затраты, которые произошли с целью последующего получения финансовой выгоды от бизнес-операций.

Нужно отметить, что сумма финансовых расходов при осуществлении предпринимательской деятельности списывается на затраты только при условии реализации произведенных товарно-материальных ценностей. Если по этой части есть установленные законом нормы расходов, то учет ведется исходя из них.

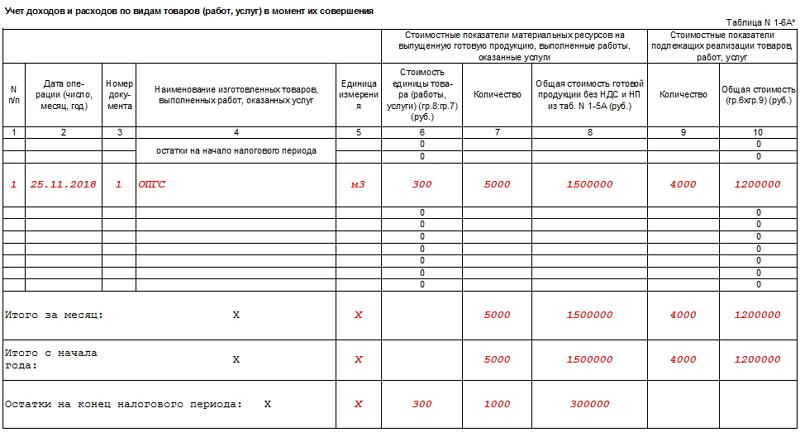

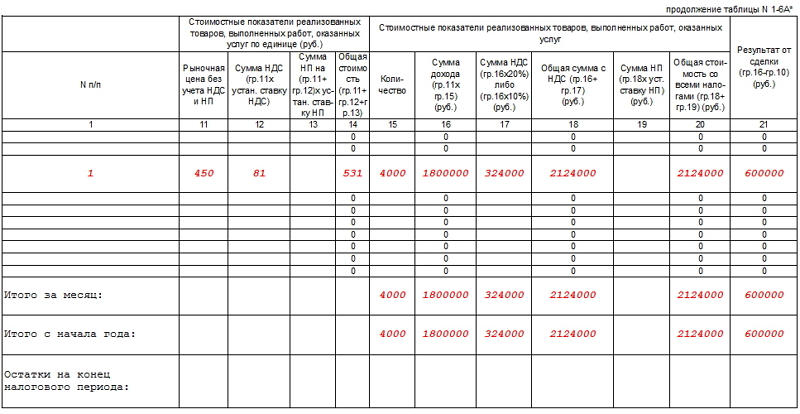

В первом разделе несколько таблиц-блоков. Блоки с 1-1 до 1-7 должны заполнять ИП, которые заняты в производственном секторе. При этом каждый блок имеет два варианта, первый из которых (вар. А) применяют предприниматели, работающие с НДС, а второй (вар. Б) – те, кто НДС в своих операциях не выделяют.

Если идти по порядку, то в табличку 1-1 вписываются данные по закупленному и истраченному в процессе работы ИП сырью.

В ячейки блока 1-2 включаются полуфабрикаты (приобретенные и затраченные) для производственных нужд.

Строки блока под номером 1-3 предназначены для учета вспомогательного сырья и материалов (купленного и израсходованного).

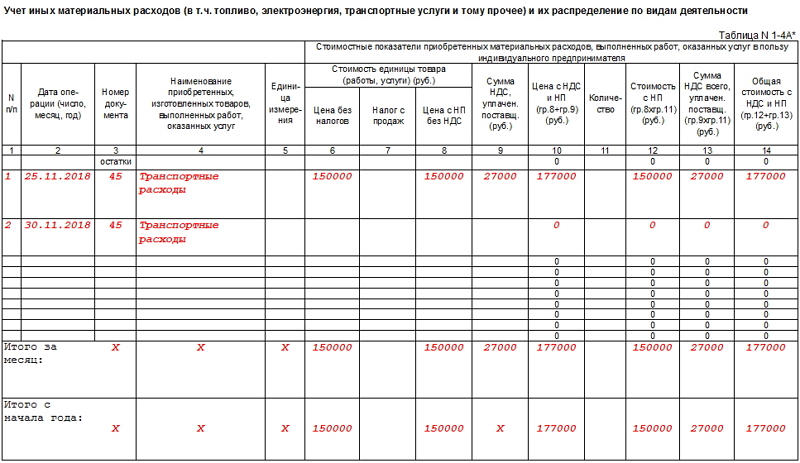

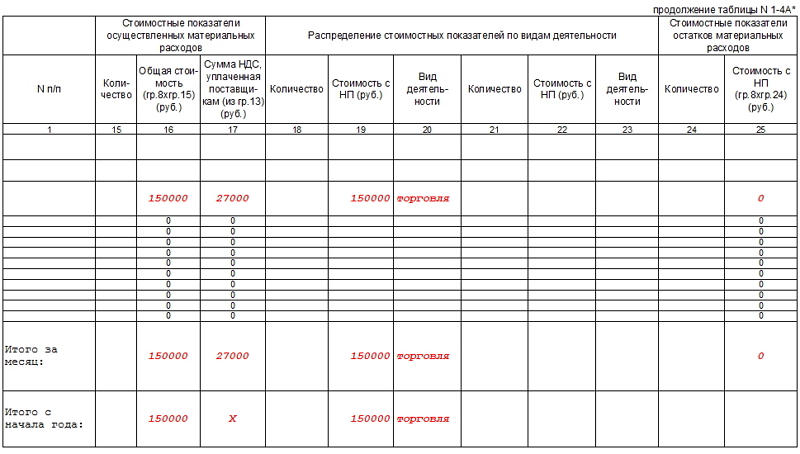

Блок 1-4 содержит иные материальные расходы, т.е. энергию, воду, топливо и т.п. которые были истрачены в процессе деятельности ИП.

Блок 1-5 указывает на цену готовой продукции, которую выпустил ИП за период отчета, а также приводит стоимость выполненных за это время работ и оказанных услуг.

Блоки 1-6 и 1-7 показывают итог производства и продажи изготовленной продукции в момент совершения и по результатам месячного периода.

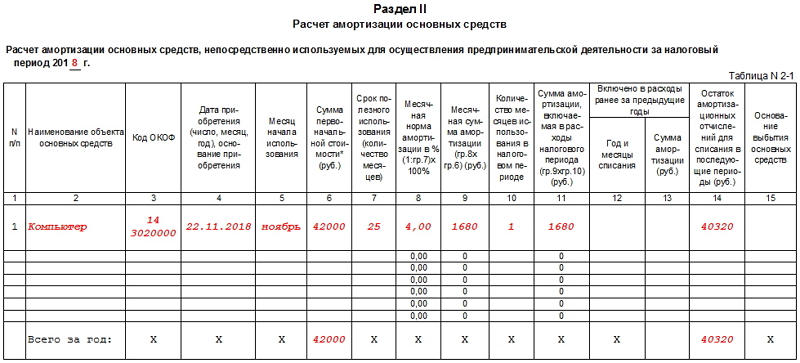

Заполнение раздела 2 КУДиР

Второй раздел КУДиР касается амортизации основных средств, МБП и нематериальных активов.

Амортизация может быть рассчитана только по отношению к имуществу предпринимателя, которое куплено за денежные средства и применяется для осуществления его работы. К нематериальный активам относятся все виды интеллектуальной собственности (товарные знаки, электронные программы, базы данных и т.п.), которые ИП использует в своей деятельности. Правила расчета амортизации даны в таблицах 3-1, 3-2, 3, 4-1, 4-2.

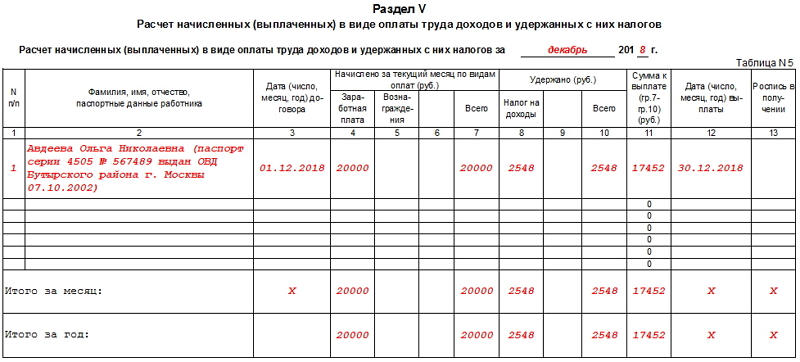

Заполнение раздела 5 КУДиР

В пятом разделе книги дается расчет оплаты труда и налогов. Приведенная здесь таблица является, по сути, расчетно-платежной ведомостью и формируется по каждому месяцу в отдельности. Она содержит в себе

- высчитанный налог на доходы,

- различные прочие удержания,

- дату выдачи денежных средств

- и подпись работника в их получении.

В таблицу вписываются все виды выплат, в том числе собственно заработная плата, материальные поощрительные выплаты, цена товаров, выданных в натуральной величине и т.д.

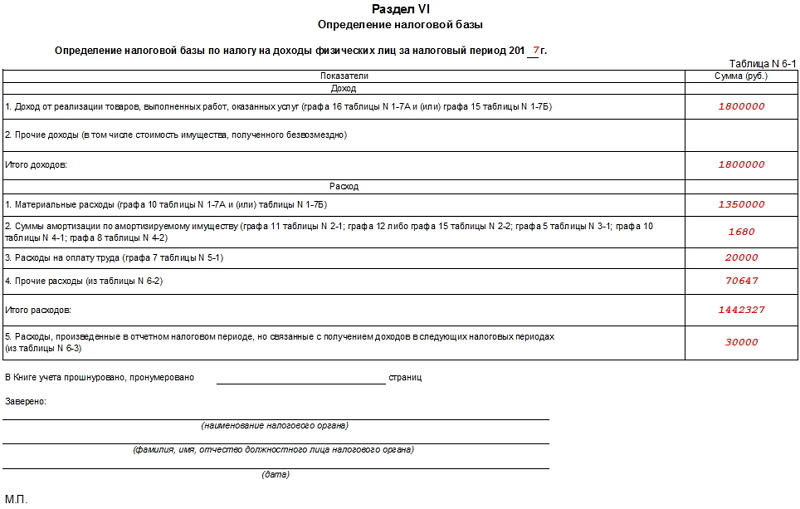

Заполнение раздела 6 КУДиР

Шестой раздел КУДиР позволяет определить налоговую базу. Формируется она по истечении года (по календарю) и является основой для заполнения бланка 3-НДФЛ.

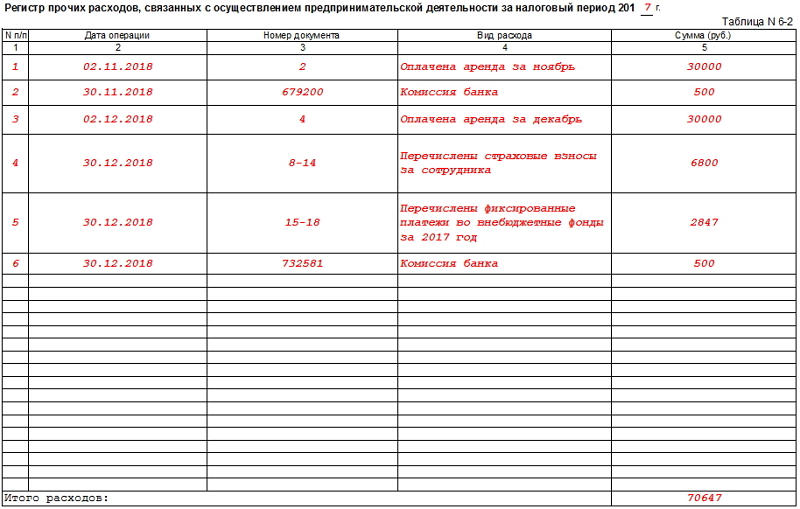

В блок 6-1 вносятся доходы от реализации, указанные в таблице 1-7 и иные. В качестве расходов даются данные из блоков 1-7, 2-1, 2-2, 3-1, 4-1, 4-2, 5-1, 6-2.

К блоку 6-2 относятся все расходы ИП, не показанные в других блоках, в том числе расходы на пожарную безопасность и охранные системы, командировочные, плату за консультационные, информационные и юр. услуги, интернет, телефон, затраты на хозяйственные и ремонтные нужды и т.п.

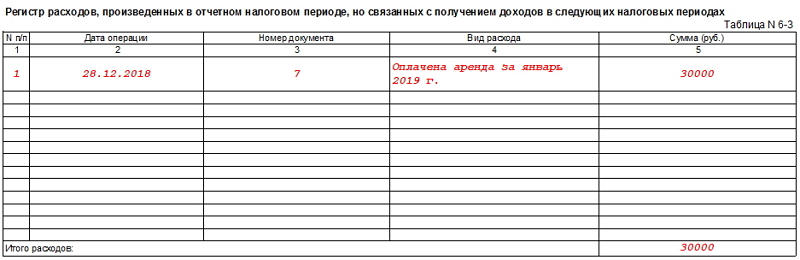

В последний блок КУДиР (6-3) вносятся расходы, сделанные в текущем периоде отчета, но доходы по которым будут учитываться в предстоящем периоде. К ним относятся расходы сезонного свойства, арендные платежи и т.д.

Пустая КУДиР

Если за конкретный отчетный период у ИП не было никаких движений средств, это не значит, что он не должен обращать внимании на КУДиР. Такая ситуация обязывает его сдать вместе с другими отчетами в налоговую «нулевую» Книгу. Это значит, что оформлять ее нужно по обычным требованиям, просто в графы, отображающие фактическое движение средств, проставить нули.

Весь налоговый учёт на патенте укладывается в книгу учёта доходов. Она обязательна по НК РФ, а за её отсутствие грозят штрафы от 10 000 рублей. Разберёмся, какие доходы учитывать, какой датой их заносить и какими документами подтверждать.

Зачем вести учёт доходов на патенте

Книга учёта доходов на ПСН — требование ст. 346.53 НК РФ. Она нужна, чтобы показать налоговой, что вы соблюдаете ограничение по сумме доходов — 60 млн рублей в 2021 году. Предприниматели, которые превысят лимит, потеряют право на патент с самого начала его действия. Их автоматически переведут на УСН, если они ранее подавали уведомление о переходе на упрощёнку, или сразу на ОСНО.

Сдавать книгу как обязательную отчётность не надо, но налоговая может запросить её, когда будет проверять предпринимателя. Отсутствие книги — грубое нарушение правил учёта доходов и расходов. За это грозят штрафы по ст. 120 НК РФ:

- 10 000 рублей — за нарушение в одном налоговом периоде;

- 30 000 рублей — за нарушение в нескольких налоговых периодах.

Сколько книг и как оформить

Форма и порядок заполнения книги утверждены приложениями 3 и 4 к приказу Минфина от 22.10.2012 № 135н.

Заводите новую книгу на каждый год или с начала действия нового патента. Например, если первый патент куплен на 3 месяца, а затем приобретён ещё один — понадобится новая книга для учёта доходов.

Если ИП купил несколько патентов, можно вести одну книгу на все (п. 1 ст. 346.53 НК РФ). Но открыть для каждого патента свою книгу тоже можно — это не запрещено НК РФ и более удобно с точки зрения управленческого учёта.

Книгу ведут в бумажном или электронном виде. Но даже электронная книга в конце налогового периода должна быть распечатана, прошнурована и пронумерована. На последней странице укажите количество страниц в книге, поставьте подпись ИП и печать (при наличии). Регистрировать и заверять книгу в налоговой не нужно.

Чтобы избежать ошибок и не заморачиваться с ведением бумажной книги и составлением таблиц в Excel, пользуйтесь возможностями автоматизации. Контур.Эльба составляет книгу сама, а если у вас есть интеграция с банком и кассой, про книгу думать вообще не придётся.

Как заполнять книгу учёта доходов на патенте

Книга учёта доходов для ПСН совсем небольшая. Она состоит из титульного листа и одной таблицы со сведениями о доходах.

На титульном листе укажите следующие данные:

- о себе — ФИО, ИНН, адрес;

- патенте — срок действия и субъект РФ, в котором он получен;

- расчётных счетах — номер счёта и название банка;

- присвоенных кодах — ОКУД и дату по нему указывать не нужно, а ОКПО и ОКАТО можно быстро узнать в сервисе Контур.Бухгалтерии.

Пример оформления титульного листа книги учёта доходов на патенте

Раздел I — это таблица с доходами. Записывайте в неё все доходы от реализации, полученные по патентной деятельности. Так, не надо вносить полученный заём или возвращённый покупателем аванс, доход от другого бизнеса, который ведёте на УСН или ОСНО.

Все доходы записывайте в строго хронологическом порядке — от самого раннего к самому позднему.

Раздел включает 4 графы:

- Графа 1 — порядковый номер строки, в которую записываете данные о доходе.

- Графа 2 — дата и номер первичного документа, который подтверждает доход. Это могут быть платёжные поручения, выписки, чеки ККТ, БСО, отчёты о закрытии смены. По неденежным доходам — акт приёмки имущества или соглашение о взаимозачёте.

- Графа 3 — содержание операции, например «Получена оплата за перевозку груза из Москвы в Иваново от ООО “Лютик”».

- Графа 4 — сумма дохода по операции в рублях.

Когда закончите книгу, последней строкой подсчитайте общий доход.

Пример оформления Раздела I книги учёта доходов на патенте

Какие доходы и как учитывать — отвечаем на сложные вопросы

Сама книга выглядит простой, но нюансов в заполнении всё же хватает. Надо правильно определить, когда учитывать доходы, какими документами их оформлять, как записывать авансы и пр.

Когда учитывать доходы в книге

На патенте датой получения дохода признаётся (п. 2 ст. 346.53 НК РФ):

- для дохода в денежной форме — день выплаты дохода, в том числе перечисления дохода на счёт в банке или на счета третьих лиц по поручению ИП;

- для доходов в натуральной форме — день передачи дохода в натуральной форме;

- для иных доходов — день получения иного имущества (работ, услуг), имущественных прав, а также погашения задолженности (оплаты).

Если покупатель рассчитывается векселем, датой дохода будет дата оплаты векселя или день передачи налогоплательщиком векселя по индоссаменту третьему лицу.

Как часто вносить записи в книгу

Предприниматель должен вести полный, непрерывный и достоверный учёт доходов (Приказ Минфина от 22.10.2012 № 135н). Несвоевременное отражение будет считаться грубым нарушением правил учёта доходов по ст. 120 НК РФ. Поэтому доходы в книге рекомендуется фиксировать в дату фактического получения, но можно делать это и реже, например раз в неделю. Мы не советуем заполнять книгу раз в месяц или квартал.

Как учитывать доходы в валюте и натуральной форме

Доходы в валюте учитываются вместе с рублёвыми. При этом доход в валюте пересчитывается в рубли по официальному курсу Центробанка, установленному на дату получения дохода (п. 5 ст. 346.53 НК РФ).

Если доход получен в натуральной форме, учитывайте его по рыночным ценам. Их определяют по правилам ст. 105.3 НК РФ.

Как учесть предоплату от покупателей

Предоплату записывайте в книгу учёта датой, в которую получили деньги. Она тоже учитывается для проверки соблюдения лимита доходов для применения ПСН (Письмо Минфина России от 03.02.2017 г. N 03-11-12/5800).

Если вернёте покупателю ранее полученный аванс, то на сумму возврата уменьшите доходы налогового периода (п. 4 ст. 346.53 НК РФ). Для этого в книге учёта доходов сделайте запись на дату возврата предоплаты и поставьте в графе 4 сумму со знаком минус.

Как отражать операции в книге доходов, если нет кассовой книги

Для ИП на патенте действует упрощённый порядок кассовых операций (п. 1 Указания ЦБ от 11.03.2014 № 3210-У). Патентщики могут не устанавливать лимит остатка наличных, не составлять приходные и расходные кассовые ордера и не вести кассовую книгу. Но если хотите это делать, то тоже можно — никто не запрещает.

Отразить в книге учёта доход, полученный через онлайн-кассу, можно следующими способами:

- на основании бухгалтерской справки за день, за неделю или за месяц (квартал) исходя из данных выручки из отчёта ОФД;

- регистрировать в книге каждый кассовый чек.

Бухгалтерская справка — это тоже первичный документ, если она содержит все реквизиты, указанные в ст. 9 Закона о бухучёте.

Эксперт Норматива Светлана Пятовол считает, что можно не регистрировать каждый чек в книге учёта: «Вся кассовая выручка учитывается онлайн через ОФД. По факту, с введением онлайн-касс регистрация чеков в книге учёта всего лишь добавляет работы предпринимателю. А смысл? Все данные ОФД всё равно поступают в налоговые органы. Но так как НК РФ предписывает предпринимателю вести учёт доходов на патенте с целью соблюдения лимита выручки, то, по моему мнению, отражение доходов в книге учёта на основании бухгалтерской справки не будет являться нарушением законодательства».

Как отражать в книге доходы от безналичных расчётов

Если покупатель оплатил товар безналом, ему нужно выдать кассовый чек. Доходом будет вся сумма реализованного товара без уменьшения на комиссию за эквайринг. Например, если вы получили оплату с карты на сумму 10 000 рублей, а на счёт получили только 9 800 (за вычетом комиссии банка), то в книгу надо записать всё равно 10 000 рублей.

О том, какой датой отражать доходы в книге, мнения экспертов разделяются. Часть считает, что это необходимо делать на дату поступления денег от покупателя на счёт, ссылаясь на письмо Минфина от 03.04.2009 № 03-11-06/2/58. Другая часть полагает, что эта позиция устарела и не относится к патенту в принципе, поэтому в книге следует указывать дату выдачи кассового чека независимо от того, в какой день банк зачислит выручку на счёт. Но это действует только в случае, если расчёт за товар произведён, покупателю выдан чек, и деньги списались с его счёта.

По факту многие банки-эквайеры зачисляют выручку на расчётный счёт в тот же день, в который произошла оплата, поэтому разрыва быть не должно.

Как исправлять ошибки в книге

В электронной книге, которая ещё не напечатана, достаточно просто скорректировать неправильную запись. В бумажной или распечатанной электронной — аккуратно зачеркните неправильные данные и рядом впишите верные, заверьте правку подписью ИП и печатью (при наличии) и поставьте текущую дату.

Дополнительно подготовьте бухгалтерскую справку, в которой объясните, что было неправильно в книге и по какой причине вы внесли корректировку.

Пример бухгалтерской справки об исправлении в КУДиР

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

КУДИР - это книга учета доходов и расходов, которую должны вести все организации и ИП на УСН (ст. 346.24 НК РФ). Заверять книгу в налоговой инспекции не требуется, однако при любых вопросах к годовой декларации налоговики могут запросить книгу учета для более тщательной проверки. Ошибки в КУДИР или ее отсутствие – повод для штрафа в размере минимум 10 тысяч рублей (ст. 120 НК РФ и ст. 15.11 КоАП).

КУДИР ведется по форме, утвержденной приказом Минфина РФ от 22.10.2012 г. № 135н. КУДИР для ИП на УСН – основной документ налогового учета. Организации-упрощенцы, кроме налогового учета в КУДИР, ведут еще и обязательный бухучет. Свою налоговую базу по упрощенному налогу налогоплательщики определяют на основании КУДИР, поэтому если вы совмещаете несколько налоговых режимов, то нужно вести учет доходов и расходов по УСН отдельно от другого налогового режима.

Общие правила оформления и заполнения КУДИР следующие:

- для каждого налогового периода (то есть календарного года) – новая КУДИР;

- записи в книге ведутся нарастающим итогом в хронологическом порядке;

- КУДИР заполняется кассовым методом, то есть учитывается только реальное движение денег в кассе или на расчетном счету. Если вы только отгрузили товары покупателю, но не получили оплату - это еще не признается доходом для кассового метода учета. Аналогичные правила действуют и для расходов;

- КУДИР ведется на компьютере, в специальной бухгалтерской программе или от руки;

- суммы вносятся в книгу в рублях и копейках;

- электронная КУДИР по окончании налогового периода распечатывается;

- распечатанная электронная КУДИР или рукописная бумажная должна быть пронумерована, прошнурована, скреплена подписью руководителя или самого ИП и печатью (при ее наличии);

- в рукописной КУДИР ошибки исправляют так: зачеркивают неверную запись, рядом пишут правильную формулировку, заверяя ее должностью, ФИО и подписью ответственного лица, фиксируют дату внесения исправления.

КУДИР состоит из 4 разделов плюс титульный лист. В I разделе книги налогоплательщик указывает доходы и расходы, во II разделе – расходы на покупку ОС и НМА, III раздел включает в себя убытки прошлых лет, на которые можно уменьшить текущий налог, IV раздел посвящен расходам, которые уменьшают сумму налога. II-III раздел должны заполнять только при УСН Доходы минус расходы, а IV раздел предназначен только для УСН Доходы. Рассмотрим подробнее, как вести КУДИР при УСН 15% и 6%.

Последние изменения в КУДИР, утверждены приказом Минфина России от 07.12.16 № 227н, и действуют с 1 января 2018 года. В 2021 книга доходов заполняется в соответствии с данным приказом.

Заполнение КУДИР при УСН Доходы

Поскольку налогоплательщик на УСН Доходы учитывает только свои доходы, то в I разделе КУДИР он будет отражать лишь поступления на расчетный счет или в кассу. При этом в качестве дохода для определения налоговой базы учитывают не любые полученные денежные средства. Согласно ст. 346.15 НК РФ упрощенец учитывает в качестве доходов свою выручку и внереализационные доходы – сдачу имущества в аренду и прочие доходы из ст. 250 НК РФ. Перечень же доходов, которые нельзя учесть на УСН, приводится в статьях 224, 251, 284 НК РФ.

Этот перечень длинный, большая часть доходов весьма специфические. Укажем наиболее характерные для повседневной деятельности большинства бизнесменов: нельзя считать доходом получаемые из ФСС деньги для возмещения затрат на детские пособия и больничные для сотрудников, возврат авансов или любых излишне уплаченных сумм, суммы полученных кредитов или возврат ссуды, которую выдала сама организация.

У ИП еще больше нюансов при налоговом учете доходов, полученных в рамках упрощенной системы. Предприниматель не учитывает в КУДИР по УСН свой доход в качестве зарплаты по найму, пополнение кассы собственного предприятия. Продажа имущества, не используемого в предпринимательской деятельности (например, машины или квартиры) при расчете налогооблагаемой базы в доход тоже не включается.

Как вести КУДИР при УСН 6%? Поступления доходов отражаются путем регистрации ПКО, платежного поручения или выписки банка. Если выручка сдается по БСО, то на несколько бланков можно сделать один приходный ордер, но при условии, что бланки были выписаны в течение одного рабочего дня. Если же нужно отразить в КУДИР возврат денег покупателю, то такую сумму нужно вписать в графу «доходы» со знаком минус.

Еще один нюанс заполнения КУДИР по УСН доходы – заполнение раздела IV. Поскольку на УСН Доходы налогоплательщик может уменьшить сумму налога на страховые взносы, то размер этих взносов должен быть отражен в IV разделе КУДИР. В книге указывается сведения о платежном документе, период уплаты взносов, категория взносов и их размер. Предприниматели в этом разделе указывают не только взносы за работников, но и на собственное пенсионное и медицинское страхование. По итогам каждого квартала, а также полугодия, 9 месяцев и календарного года подводятся итоги.

Пример заполнения КУДИР на УСН Доходы 6%

ИП Кузнецов И. М. 11.01.2016 г. купил сырье для производства булочек на 230 000 рублей и реализовал 100 булочек по цене 20 рублей за штуку. Одну булочку покупатель вернул предпринимателю из-за нарушенной упаковки. Кроме того, ИП Кузнецов получил аванс от покупателя в размере 10 000 рублей. У Кузнецова работает один кондитер, зарплата которого 30 000 рублей. За январь 2016 года Кузнецов заплатил страховые взносы за работника – 9 000 рублей.

Вот как выглядит на этом примере образец заполнения КУДИР для ИП на УСН 6%.

.jpg)

Заполнение КУДИР при УСН Доходы минус расходы

Доходы в КУДИР отражаются одинаково, независимо от выбранного варианта УСН. А вот расходы отражаются в разделе I только при УСН Доходы минус расходы. Перечень расходов, которые можно учитывать в КУДИР, есть в приложении 2 к приказу Минфина РФ от 22.10.2012 г. №135н и в ст. 346.16 НК РФ. Поскольку расходы уменьшают налоговую базу по УСН, налоговики тщательно проверяют траты компании и регулярно выпускают письма и разъяснения: какие расходы можно принять к учету, а какие – нельзя. Общий принцип таков - расходы можно принять только если они экономически обоснованы, документально подтверждены и принесут налогоплательщику доход.

Плательщик УСН может учесть при расчете единого налога материальные расходы, затраты на оплату труда и обязательное социальное страхование сотрудников и некоторые другие расходы. У каждой перечисленной категории затрат есть свои особенности, например, расходы на покупку товаров попадают в КУДИР только после того, как они непосредственно попали на склад, были оплачены поставщику и проданы покупателю. Страховые взносы за работников при УСН Доходы минус расходы не уменьшают сам рассчитанный налог, а включаются в налогооблагаемую базу в качестве расходов в полном размере.

Обратите внимание, что личные расходы индивидуального предпринимателя на УСН Доходы минус расходы, прямо не связанные с получением прибыли, нельзя вносить в КУДИР.

Пример заполнения КУДИР при УСН Доходы минус расходы

Рассмотрим на примере, как заполнять КУДИР для ИП на УСН 15%. Данные о доходах и расходах ИП Кузнецова И.М. возьмем из предыдущего примера. Плюс к этому Кузнецов заплатил в январе авансом арендную плату за помещение пекарни – 100 000 рублей за февраль-март 2016 года. Аванс по аренде в КУДИР включается не на дату перечисления денег, а на дату выполнения встречного обязательства, то есть подписания акта об оказании услуг аренды на последний день марта 2016 года.

В этом примере образец заполнения КУДИР для ИП на УСН 15% будет выглядеть следующим образом.

.jpg)

В образцах документов на нашем сайте вы можете скачать КУДИР по УСН. Если же у вас возникают вопросы о том, как заполнить КУДИР по УСН, рекомендуем обратиться за бесплатной консультацией к специалистам 1С:БО.

Добрый день. Сегодня мы поговорим о Книге доходов. В этом году многие предприниматели первый раз открыли для себя этот замечательный документ. Если вы предприниматель на УСН со стажем, то, скорее всего, из этой статьи ничего нового не узнаете, а вот если вы, как и миллионы ваших коллег-бывших-вмененщиков смотрите на Книгу доходов с опаской и не знаете, как к ней подступить, то эта статья для вас!

Оговоримся сразу, мы будем говорить о том, как заполнять Книгу доходов при использовании Патентной системы (ПСН) и УСН (доходы). По поводу УСН (доходы минус расходы) мы поговорим позднее.

Зачем нужна книга доходов?

Многих предпринимателей, перешедших с ЕНВД на патент, мучает вопрос: Зачем мне вести учёт своих доходов, если мой налог от них никак не зависит? На вменёнке же я её не вёл. Действительно, в плане способа расчёта налога патент не особо отличается от ЕНВД, и что тут, что там учёт доходов не особо нужен. Но между этими двумя системами налогообложения имеется принципиальное различие — на патенте есть лимит дохода (60 миллионов), в то время как на ЕНВД его не было. Именно поэтому предприниматель на ПСН и должен вести Книгу доходов — это нужно для контроля за лимитом по доходу. И даже если вы уверены, что легко справитесь с этой задачей без всяких дополнительных записей, то не расслабляйтесь, книгу всё равно вести нужно — её могут затребовать в налоговой. Налоговики привыкли работать с документами, поэтому никакие ваши заверения о том, что вам до лимита по ПСН как до канадской границы их не устроят, они захотят увидеть Книгу доходов.

Лирическое отступление

Стоит пояснить, как считать свои доходы для контроля лимита по Патентной системе. Лимит 60 миллионов — годовой. Не важно, сколько у вас куплено патентов в течение года, весь фактический доход по этим патентам складывается и как только он превысит 60 миллионов, вы потеряете право применения ПСН. Но это ещё не всё. В соответствии с Налоговым кодексом (п. 6, ст. 346.45), в случае, если предприниматель помимо Патентной системы, применяет еще и УСН, то доходы по УСН тоже учитываются для контроля за лимитом в 60 миллионов.

Т.е. чтобы понять, не потеряли ли вы право на применение ПСН необходимо сложить все свои доходы с 1 января по текущий момент по патентам и УСН. И если эта сумма будет меньше 60 миллионов — всё хорошо.

Кстати, при расчёте лимита по УСН ситуация ровно такая же — нужно складывать годовые доходы по УСН и по патентам.

Как вести Книгу?

Книга доходов должна храниться у вас в бумажном виде. Но это вовсе не значит, что нужно покупать какие-то печатные бланки и руками вписывать в них все свои доходы. Книгу можно вести и в электронном виде — в таблице Excel или в каком-то специальном сервисе. Но когда придёт время заводить новую книгу, старая должна быть распечатана, прошита, пронумерована и подписана.

Как понять, что пришло время заводить новую Книгу доходов? В случае с УСН Книга заводится на календарный год. Т.е. 31 декабря нужно вписать в Книгу свои последние доходы и распечатать. Затем слушаем обращение президента и прошиваем Книгу доходов. А под бой курантов заводим новую.

Для патента всё несколько интересней. Как обычно, на эту тему есть два мнения. Кто-то считает, что на патенте Книгу доходов можно вести по аналогии с УСН — завести в начале года одну книгу, и пока год не закончится, заносить в нее все свои доходы по всем патентам.

Есть другое мнение, согласно которому на каждый патент нужно заводить отдельную книгу. Т.е. если вы купили два патента: один с 1 февраля по 30 апреля, а другой с 1 марта по 30 июня, то нужно заводить две Книги:

- С 1 февраля по 30 апреля по первому патенту.

- С 1 марта по 30 июня по второму патенту.

Делая такой вывод, мы опираемся на Налоговый кодекс и Приказ Минфина.

п.1, ст. 346.45, НК РФ

Налогоплательщики в целях подпункта 1 пункта 6 статьи 346.45 настоящего Кодекса ведут учет доходов от реализации, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, в книге учета доходов индивидуального предпринимателя, применяющего патентную систему налогообложения, форма и порядок заполнения которой утверждаются Министерством финансов Российской Федерации.

Приказ Минфина России от 22.10.2012 N 135н

Индивидуальные предприниматели, применяющие патентную систему налогообложения (далее — налогоплательщики), ведут Книгу учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения (далее — Книга учета доходов), в которой в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции, связанные с получением доходов от реализации, в налоговом периоде (периоде, на который получен патент).

Т.е. в Налоговом кодексе сказано, что предприниматели на ПСН должны вести Книгу доходов и порядок её заполнения утверждается Минфином. А Минфин в своём приказе, утверждающем порядок заполнения, говорит, что в книге учитываются доходы, полученные «в налоговом периоде (периоде, на который куплен патент)». Т.е. Книга заводится на каждый налоговый период. А каждый патент является самостоятельным налоговым периодом. Получается, что на каждый патент нужна своя Книга доходов.

Но если вам совершенно не нравится идея заводить под каждый патент отдельную Книгу, то, в принципе, вы можете пойти первым путём, и учитывать все доходы в одной Книге. К слову, именно так рекомендует делать налоговая, хоть мы с ней в этом и не согласны.

Чем отличаются Книги доходов для ПСН и УСН

Забегая вперёд, скажем, что в плане учёта доходов книги не отличаются практически ничем. В случае УСН просто помимо таблицы, в которую нужно вносить свои доходы, имеется ещё несколько таблиц для учёта всяких дополнительных сведений. Но обо всём по порядку.

И та, и другая книга состоят из титульного листа и табличной части. На заполнении титульного листа подробно останавливаться не будем, если хотите, можете ознакомиться с нашим видео, мы там на конкретном примере показали как это делается. Заметим только, что код ОКУД и дату под ним заполнять не нужно, а коды ОКПО и ОКАТО можно легко узнать по своему ИНН.

Далее идёт табличная часть. В книге для Патента она состоит только из одного раздела — раздела с доходами. Сюда, как не сложно догадаться, нужно записывать информацию обо всех своих доходах, попадающих под патент. Подробней об этом мы поговорим в следующей главе.

Табличная часть в Книге для УСН значительно больше. В ней мало того, что учёт доходов разбит на несколько таблиц по кварталам, так ещё есть 4 дополнительных раздела. К счастью, из них нужно заполнять только два (в зависимости от вида УСН — доходы или доходы минус расходы).

Если вы получаете доходы и по патенту, и по УСН, то вы должны вести две разные книги.

Как вести книгу доходов на ПСН

Вся книга доходов, если откинуть титульный лист, состоит из таблицы с четырьмя столбцами:

1. Порядковый номер. В этой ячейке необходимо указывать порядковый номер строки, в которую вписывается информация о полученном доходе: 1, 2, 3, 4 и т.д.

2. Дата и номер первичного документа. Здесь необходимо указать реквизиты (дату и номер) документа, на основании которого получен доход. Это может быть банковское платёжное поручение, отчёт о закрытии смены из кассы, бланк строгой отчётности и так далее. В общем, документ, который подтверждает получение дохода.

3. Содержание. Здесь указываем описание полученного дохода. Пример — «Розничная выручка за . », «Оплата от покупателя по счёту . »

4. Сумма. Указываем сумму дохода в рублях.

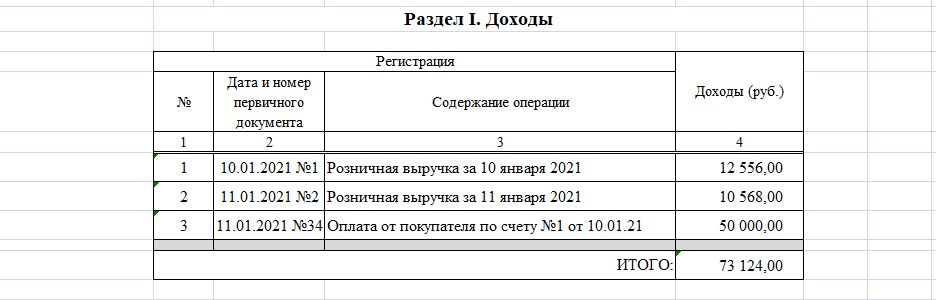

В книге должны быть отражены все ваши доходы за период действия патента. Причём они должны быть записаны в хронологическом порядке от более раннего (1 января) к более позднему (31 декабря). И в конце таблицы необходимо подвести итог — посчитать сумму всех доходов по книге.

Вот пример как может выглядеть небольшая Книга доходов по патенту.

Как вести книгу доходов на УСН (доходы)

Как мы писали раньше, Книга доходов по УСН состоит из пяти разделов. Но не пугайтесь, заполнять нужно не все. Давайте поговорим про каждый раздел в отдельности.

Раздел 1. Доходы и расходы. В этом разделе, как вы могли догадаться, нужно отражать свои доходы и расходы. Причём, расходы здесь могут указывать только предприниматели на УСН (доходы минус расходы). Если вы применяете шестипроцентную упрощёнку, то записывайте сюда только свои доходы. Раздел состоит из четырёх частей — по количеству кварталов. Как и на патенте, доходы фиксируются в хронологическом порядке (от более раннего к более позднему). Отличие только в том, что на патенте все доходы можно записывать «сплошняком», а на УСН их нужно распределять по кварталам. Весь раздел состоит из таблицы с пятью столбцами:

- Порядковый номер. В этой ячейке необходимо указывать порядковый номер строки, в которую вписывается информация о полученном доходе: 1, 2, 3, 4 и т.д.

- Дата и номер первичного документа. Здесь необходимо указать реквизиты (дату и номер) документа, на основании которого получен доход. Это может быть банковское платёжное поручение, отчёт о закрытии смены из кассы, бланк строгой отчётности и так далее. В общем, документ, который подтверждает получение дохода.

- Содержание. Здесь указываем описание полученного дохода. Пример — «Розничная выручка за . », «Оплата от покупателя по счёту . »

- Сумма дохода. Указываем сумму дохода в рублях.

- Сумма расхода. Заполняется только в случае УСН (д-р), мы этот случай рассмотрим в отдельном материале.

И в конце табличной части указывается суммарный доход за квартал. Начиная со второго квартала добавляется ещё одна строка — доход нарастающим итогом. На листе с доходом за второй квартал это доход за полугодие, на листе с третьим кварталом — доход за девять месяцев и на листе с четвёртым кварталом — доход за год.

Вот пример заполненного первого раздела для небольшого предпринимателя.

Раздел 2. Расчёт расходов на приобретение основных средств. Сегодня этот раздел нас не интересует, он заполняется только при УСН (д-р), а мы обсуждаем заполнение книги для УСН (д). Но это не значит, что второй раздел не нужно печатать. Пусть в нём не будет ничего, но он всё равно должен попасть в вашу книгу.

Раздел 3. Расчёт сумм убытка. Этот раздел тоже заполняется только предпринимателями на УСН (д-р). Как и раздел 2, его нужно оставить пустым и распечатать.

Раздел 4. Расходы, предусмотренные пунктом 3.1 статьи 346.21. Этот раздел заполняется только на УСН (д). Здесь указываются платежи, на которые предприниматель может уменьшить свой налог по УСН (доходы). Это страховые взносы за сотрудников, фиксированные страховые взносы ИП, расходы на пособия по временной нетрудоспособности, платежи по договорам добровольного личного страхования.

Раздел представляет из себя большую таблицу, разделённую по кварталам. В неё нужно занести все свои платежи, которые можно использовать для уменьшения УСН. На каждый платёж отдельная строчка. Необходимо указать:

- Порядковый номер строки (платежа).

- Номер и дату документа, по которому произведена оплата. Если вы платите со своего расчётного счёта, то это номер и дата платёжного поручения.

- Период, за который был совершён платёж.

- Сумму платежа. Важный нюанс. Для указания суммы в таблице предусмотрено сразу 6 колонок. По одной колонке на каждый вид платежа. В каждой строчке нужно вписать цифру в ячейку только какой-то одной колонки. Например, если вы заносите информацию о платеже на пенсионное страхование, то вписывайте доход в ячейку, относящуюся к пенсионному страхованию.

Платежи нужно заносить в хронологическом порядке (от более раннего к более позднему).

По каждой строчке и по каждому столбцу с суммой в таблице подводится итог (за квартал, за полугодие, за девять месяце и за год). Вот пример заполнения этого раздела.

Раздел 5. Сумма торгового сбора. Этот раздел заполняется только на УСН (д). Здесь нужно указать информацию обо всех платежах по торговому сбору. Если вы торговый сбор не уплачиваете, то оставляйте раздел пустым. Этот раздел очень похож на четвёртый за исключением того, что тут только один вид платежа. В каждом квартале нужно заполнить:

- Порядковый номер строки (платежа).

- Номер и дату документа, по которому произведена оплата. Если вы платите со своего расчётного счёта, то это номер и дата платёжного поручения.

- Период, за который был совершён платёж.

- Сумму платежа

Платежи нужно заносить в хронологическом порядке (от более раннего к более позднему).

По итогам каждого квартала в таблице подводится итог по суммам платежей (за квартал, за полугодие, за девять месяце и за год). Вот пример заполнения этого раздела.

Нюансы заполнения Книги доходов

Есть несколько общих нюансов заполнения любой Книги доходов, которые стоит обсудить.

Нужно ли розничным магазинам заносить в Книгу отдельной строкой все свои продажи (чеки)? Нет, это не обязательно. Вы можете объединить всю свою розничную выручку за день и записать одной строчкой. В качестве первичного документы тут должен быть использован отчёт о закрытии смены, указывайте его номер и дату.

Если вы на своей розничной точке получали оплаты не только наличными, но и картами, то по отчёту о закрытии смены в книгу доходов можно занести только наличные доходы. Доходы по картам должны быть занесены в Книгу только после того, как они окажутся у вас на счёте, т.е. когда эквайер (организация, через которую вы принимаете платежи по картам) переведёт эти доходы к вам на счёт.

Мы категорически не согласны с этой позицией налоговой и в скором времени выпустим отдельный материал на эту тему, но признаём, что практика на сегодняшний день сложилась именно такая — наличные доходы отражаются датой выдачи чека (и могут быть учтены одной строкой с помощью отчёта о розничных продажах), а платежи по картам должны быть отражены в момент поступления денег на расчётный счёт и первичным документом тут будет платёжное поручение.

Кстати, комиссия эквайера тоже должна учитываться. Если вы получили доход по картам 1 000 рублей, а на счёт пришло только 900 (с удержанием комиссии 100 рублей), то в Книгу доходов должно попасть всё равно 1 000 рублей.

Если вы осуществляете возврат из кассы розничному покупателю, то достаточно просто правильно провести возврат по кассе и никаких дополнительных записей в Книгу делать не нужно. В отчёте за день этот возврат будет уже учтён.

Если вы осуществляете возврат какому-то юридическому лицу и переводите деньги со своего расчётного счёта, то это нужно отразить в Книге доходов. Напишите, что это возврат покупателю и укажите сумму возврата со знаком минус.

Лайфхаки

В этом разделе мы поделимся некоторыми хитростями, которые могут упростить вашу жизнь.

Во-первых, присмотритесь к своему банку. Если вы ведете деятельность только по одной системе налогообложения (патент или УСН 6%) и получаете доход только на расчетный счет, то у вашего банка есть вся необходимая информация для того, чтобы составить для вас Книгу доходов. Часто банки оказывают эту услугу бесплатно. В этом случае вам в принципе ничего не нужно делать. Просто работайте, а когда придёт время зайдите в соответствующий раздел интернет-банка и скачайте свою книгу.

Если получить Книгу доходов от банка у вас не получается, то вы можете воспользоваться банковскими выписками для того, чтобы было удобней ее заполнить самостоятельно. Для этого вам потребуется Книга доходов в формате Excel (её можно скачать у нас на сайте) и банковская выписка тоже в формате Excel.

Удалите из выписки все лишние операции, оставьте только строки, которые нужно отразить в Книге. И путём простого копирования перенесите информацию из выписки в Книгу доходов. Чтобы при вставке не испортилось оформление, используйте функцию «Специальная вставка» и переносите текст без оформления. Сначала скопируйте даты платёжных поручений, затем номера платёжных поручений, потом назначения платежей и наконец суммы доходов. В итоге буквально за несколько минут вы получите готовую Книгу доходов.

Аналогичным образом можно переносить информацию из отчётов о розничных продажах. Через личный кабинет ОФД нужно скачать реестр закрытых смен в формате Excel и из него перенести информацию в Книгу.

Кстати, у нас на сайте вы можете приобрести специально отредактированные шаблоны Книг для патента и УСН (д), которые адаптированы для такой работы. Более того, они помогут контролировать ваши лимиты, а Книга доходов по УСН ещё и рассчитает ваши квартальные платежи. Вот несколько примеров использования наших Книг.

Читайте также: