Код дохода 128 в справке 2 ндфл что это

Опубликовано: 15.05.2024

Каждый гражданин уплачивает налог на доходы. Ставка в большинстве случаев составляет тринадцать процентов. Однако некоторые категории лиц имеют право на налоговые вычеты. Данная льгота позволяет экономить некоторую сумму ежемесячно, пока доход гражданина не достигнет определенной планки. Иногда возникают вопросы, например: что означает код вычета 128? В этом поможет разобраться данная статья.

Налоги. НДФЛ

Что такое НДФЛ? Под этой аббревиатурой скрывает налог на доходы физических лиц. Он, что ясно из самого названия, применяется для налогообложения всех доходов, в том числе и заработной платы сотрудников организаций. Для каждого вида дохода существует своя ставка налога, то есть тот процент, который перечисляется в налоговую службу. При этом значение имеет также и то, является ли работник резидентом страны или нет.

Доходы. Что облагается, а что нет?

К доходам, которые облагаются непосредственно налогом, можно отнести такие виды:

- доходы от реализации имущества, как недвижимости, так и акций или облигаций;

- проценты, которые были получены от организации, разного рода дивиденды;

- прибыль, которая возникла при использовании патентов или авторских прав.

Однако есть те доходы, которые по какой-либо причине не облагаются налогом. К ним можно отнести следующие пункты:

- доходы, полученные в результате наследования;

- прибыль от продажи имущества, которое находилось в пользовании три года и более;

- доходы, возникшие в результате дарения чего-либо от родственников.

Налоговые ставки: от девяти до тридцати пяти

Как уже говорилось выше, налоговые ставки имеют разное значение. Они варьируются от девяти процентов до тридцати пяти. Когда же применяется каждая из них? Ниже рассматриваются подробные определения.

Самая минимальная ставка, которая составляет девять процентов, применяется для дивидендов, которые были получены до 2015 года. То же касается и облигаций, которые были выпущены до 1 января 2007 года. Ставка в тринадцать процентов известна многим. Именно столько взимается с заработной платы работников организаций. Сюда относятся не только выплаты по привычным трудовым договорам, но и дивиденды.

Также акции, выпущенные позднее 2015 года, теперь облагаются по конкретной ставке. Ставка в пятнадцать процентов актуальна для тех, кто получает какие-либо дивиденды от организаций и не является резидентом РФ в налоговом плане. Ставка в тридцать процентов известна тем физическим лицам, которые не являются резидентами данной страны. И, наконец, ставка в тридцать пять процентов имеет множество причин. Сюда относится и прибыль от получения какого-либо выигрыша, и процентный доход, возникший на вкладах в банках, если он превышает установленную законодательством сумму.

Стандартные налоговые вычеты

Для того чтобы платить меньше налогов, многие сотрудники активно используют право на получение налоговых вычетов. Что это означает? При условии, что есть все необходимые документы, которые подтверждают право гражданина на получение льготы, работодатель обязан предоставить сотруднику вычет, то есть уменьшить его налогооблагаемую базу на конкретную сумму. Если работник по какой-то причине не предоставил документы, он имеет право по завершении календарного года обратиться в свою налоговую службу и уже здесь подать документы на возмещение суммы излишне уплаченного им налога.

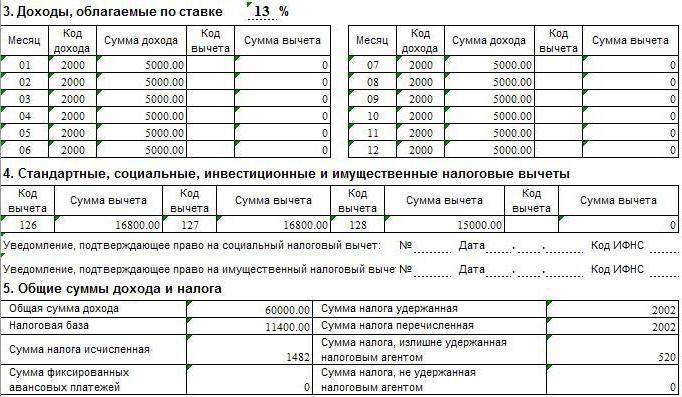

Также у каждого вычета по налогам имеется свой код, который отражается в справке по форме 2-НДФЛ. Код вычета 128 в справке, например, обозначает, что сотрудник пользовался льготой, как имеющий третьего ребенка до восемнадцати лет.

Личные вычеты и льготы на детей

Двумя масштабными категориями вычетов можно считать так называемые льготы «на себя» и «на детей». В первом случае право на льготу имеют некоторые категории лиц, например те, кому выдавалось удостоверение участника боевых действий. В эту же категорию можно отнести и инвалидов второй группы.

Вычеты на детей более обширны. Каждый, кто имеет ребенка, как своего, так и усыновленного, имеет право на получение вычета. В данном случае существует два основных условия:

- Ребенку нет 18 лет, или исполняется в этом году.

- При наличии совершеннолетнего ребенка родитель имеет полное право на льготу по достижении им 24 лет, но только при условии обучения на очной форме обучения (дневной) как в высшем, так и в средне-специальном учебном заведении.

Вычеты на детей: основные тезисы

Как говорилось выше, вычеты на детей отображаются в виде кодов, по которым в справке 2-НДФЛ работник может проверить, применяет ли работодатель льготу. Первая группа вычетов на детей предоставляется полным семьям, чей ребенок не имеет инвалидности. Здесь не имеет значения, является ли ребенок родным или приемным. Сумма и код вычета при этом не меняются.

Код 126 применяется для тех, кто использует вычет на своего первого ребенка. Его размер составляет 1400 рублей. Код 127, соответственно, используется для второго ребенка, его размер также составляет 1400 рублей.

Вторая группа включает вычеты для тех, кто является одиноким родителем. Это одинокие матери и отцы или же вдовы. Им предлагается принести соответствующие документы для подтверждения их права на конкретную льготу. Вычеты им предоставляются в удвоенном размере. То есть родитель одного ребенка может рассчитывать на вычет в размере 2800 рублей.

Также стоит отметить и отдельные коды для тех, кто воспитывает ребенка-инвалида. Вот здесь государство осуществляет разделение на категории. Те, кто воспитывают родного ребенка, имеют право на вычет в двенадцать тысяч рублей. Опекуны же могут пользоваться только шестью.

Также существуют отдельные коды для тех, кто пользуется вычетами за двоих, когда один из родителей отказался от вычетов в пользу другого. В этом случае работник имеет право также на удвоенную льготу.

Код вычета 128 - что это?

Данный код отображает наличие налоговой льготы для тех родителей, чей третий ребенок еще не достиг совершеннолетия. Также сюда можно отнести и ребенка старше восемнадцати, но представившего справку о своем обучении на дневном отделении какого либо вуза или ссуза.

Код вычета 128 применяется тогда, когда родитель предоставляет весь пакет документов и пишет заявление с просьбой о предоставлении льготы. Размер вычета при этом составляет три тысячи рублей. То есть данная льгота позволяет экономить ежемесячно 390 рублей. Соответственно, за год выходит 4680 рублей. И это в том случае, если старшие дети уже не подходят под категорию, позволяющую родителям пользоваться льготами.

Однако стоит помнить, что существует ограничение. Работник имеет полное право на льготы только в том случае, если его доход нарастающим итогом за год не достиг определенной планки. Для 2016 и 2017 годов это сумма зафиксирована на отметке в 350 000 рублей. В том месяце, когда эта сумма будет достигнута, вычет на ребенка уже не будет применяться.

Также стоит отметить, что под этим кодом скрываются также четвертый, пятый ребенок и так далее. Этот код, который несет вычет в размере трех тысяч, подходит для тех, кто имеет трех и более детей. Новый код вычета 128 пришел на смену коду 116, который, как и многие другие, был заменен в конце 2016 года.

Выгода для тех, у кого трое детей

Стоит выделить, если работник имеет троих детей, каждый из которых не старше 24 лет и обучается в вузе, то общая сумма вычета составит 5800 рублей. Это позволяет ежемесячно экономить 754 рубля. За год получается неплохая сумма, которая оседает в кармане работника, а не перечисляется налоговым органам.

Необходимые документы

Если работник хочет пользоваться вычетом на ребенка с кодом 128, то он должен предоставить все документы. В первую очередь необходимо принести заявление, написанное в свободной форме. Однако часто на предприятиях имеются готовые бланки или же образцы для заполнения. В общем случае здесь указывают свои данные, а также данные всех трех детей. Несмотря на то что старшие дети уже могут быть старше двадцати четырех лет, документы на них также предоставляются. Это позволяет доказать, что ребенок, на которого применяется код вычета 128, именно третий, поскольку размер вычета за него больше, чем за первого или второго.

Основными документами, которые подтверждают право родителя на вычет, являются свидетельства о рождении детей. В данном случае предоставляются:

- Свидетельство о рождении первого ребенка;

- Свидетельство о рождении второго ребенка;

- Свидетельство о рождении на третьего ребенка.

Если кто-либо из детей обучается на очной форме обучения, не достигнув при этом возраста в 24 года, то следует регулярно приносить справку, которая это подтверждает. Рекомендуется предоставлять ее два раза в год, а именно в начале календарного и учебного года.

Дополнительные документы

Иногда имеется необходимость в предоставлении дополнительных документов. Это актуально в том случае, если отец не был вписан в свидетельство о рождении, но его отцовство было установлено позднее. Тогда прикладываются соответствующие документы. То же касается и родителя, который менял фамилию. Данный пункт чаще всего подходит женщинам. Если первый ребенок был рожден в одном браке, в котором мать носила фамилию мужа, а двое других носят иную фамилию, которую она также сменила, следует принести и свидетельства о заключении и расторжении брака.

Важно! Даже если ребенок уже имеет паспорт, приносить его нет никакой необходимости. Для предоставления кода вычета 128, равно как и иного другого, используют именно свидетельство о рождении, так как именно там указаны данные родителя.

Справка 2-НДФЛ. Новое место работы

То же касается и справки 2-НДФЛ. Код вычета 128 в ней указывается в том случае, если работник в календарном году работал где-то еще. Данный документ обязателен при предоставлении на новое место работы, так как позволяет регулировать суммарную цифру дохода за год, то есть проверить, не превысила ли она 350 000 рублей. Иногда код вычета в справке не указывается. Это означает, что работник по каким-либо причинам не пользовался вычетами на старом месте работы.

Примеры: если двое детей несовершеннолетние

Бывают ситуации, когда только несколько детей имеют все условия для того, чтобы предоставить родителям право на вычеты. Их можно рассмотреть более детально.

Когда применяется код вычета 127 и 128? Это можно расшифровать так: у родителя есть трое детей, причем первый, то есть старший, уже достиг 24 лет, в то время как другие двое – нет. Например, у работника есть трое детей. Старший в возрасте 19 лет нигде не учится, а младшие имеют возраст 17 и 15 лет соответственно. То есть работник имеет право на льготу, обозначаемую кодами вычета 127 и 128. Таким образом, общая сумма вычета в месяц составит 1400 + 3000 рублей, то есть 4400.

Возможны и иные, более сложные ситуации, в которых бухгалтер может запутаться. Например, у работника есть четверо детей. При этом старшему уже 22 года, но он обучается на очной форме в вузе. Второй и третий ребенок – близнецы, им до 20 лет, однако они нигде не учатся. Четвертому же ребенку всего пять лет. Таким образом, работнику полагаются коды вычета 126, 128. Сумма вычета также составит 4400.

Примечательно, что проверить правильность налоговых вычетов можно в справке. Код вычета 128 находится в средней части, сразу под колонкой с доходами работника. Если сотрудник пользуется и иными вычетами, то коды будут располагаться друг за другом. Если же только одним, то код вычета 128 в справке 2-НДФЛ будет первым и единственным. В этой графе указано, какая сумма вычета был использована в календарном году.

Как посчитать сумму налога?

Также стоит рассмотреть и то, как можно рассчитать свой налог, если имеется налоговый вычет кода 128? Достаточно просто. Для этого необходимо отнять из суммы заработной платы соответствующий размер льготы. Если в данный момент применяется только один вычет, то следует отнять три тысячи рублей, а уже из этой суммы брать 13 процентов.

То есть при заработной плате в 10000 рублей налог составил бы 1300 рублей. Однако если родитель пользуется данной льготой, налогом облагается только 7000 рублей, то есть налог составит 910 рублей. В случае же с вышеописанными работниками, которых мы разобрали на примерах, при заработной плате в 10 000 рублей их налог составит 728 рублей.

Таким образом, код вычета 128 применяется для тех, кто имеет троих и более детей. При этом работник может как пользоваться вычетами на двух предыдущих детей, так и уже не иметь такой возможности. Ранее использовался код 116. Код вычета 128 пришел к нему на замену в конце 2016 года. Однако общие правила для его применения, размер вычета, а также максимальная сумма дохода в 350 000 рублей остались такими же.

Граждане России, которые воспитывают и содержат трех и более несовершеннолетних детей (включая студентов дневных отделений не старше 24-х лет), могут воспользоваться правом на специальный вычет по подоходному налогу.

Благодаря этому доход, являющийся налогооблагаемой базой, снижается на сумму предусмотренного законодательством вычета. Соответственно, автоматически уменьшается и сумма подоходного налога.

Кому предоставляется право на вычет

Данный механизм в России используется для дополнительной поддержки семей, содержащих и воспитывающих трех и более детей. Согласно статье 218 российского Налогового кодекса, вычет по коду 128 предоставляется следующим категориям физических лиц:

- родители (включая разведенных), их супруги;

- усыновители;

- попечители, опекуны;

- приемные родители.

Право на предоставление налогового вычета по коду 128 могут получить только налоговые резиденты России. Это означает, что налогоплательщик должен находиться в пределах России не менее 183 дней в году.

Код вычета 128 применяется в декларациях 2-НДФЛ, а также в бухгалтерской документации, используемой для учета доходов и расходов граждан.

В чем разница между кодами 128, 127 и 126

С экономической точки зрения они одинаковы и все относятся к категории стандартных вычетов, предоставляемых на детей до 18 лет, или до 24 лет – если они обучаются в учебных заведениях на дневной форме.

Разница заключается в том, что код 128 присвоен вычету на третьего и последующих детей, 127 – на второго ребенка, а 126 – на первого.

Различаются и суммы: вычет по коду 128 составляет 3000 рублей на третьего и каждого последующего ребенка. Что касается вычетов по кодам 126 и 127, то они одинаковы – 1400 рублей.

Как отражается вычет в декларации 2-НДФЛ

В бухгалтерских регистрах, где учитываются доходы и расходы налогоплательщиков, вычеты на детей (первого, второго, третьего и последующих) нужно обязательно разделять по соответствующим кодам – несмотря на то, что с экономической и социальной точек зрения они являются одинаковыми.

Например, у налогоплательщика имеется трое детей, и он получает право на вычеты в суммах 1400 (на первого ребенка), 1400 (на второго ребенка) и 3000 (на третьего ребенка) рублей. В этом случае нельзя объединять эти суммы и вносить их в декларацию 2-НДФЛ одной строкой под каким-то общим кодом. Необходимо указать следующим образом:

код 126 – 1400 руб.;

код 127 – 1400 руб.;

код 128 – 3000 руб.

Если поступить иначе, то налоговая инспекция откажет в предоставлении права на получение налогового вычета из-за неправильно оформленной справки 2-НДФЛ.

Пример расчета

Налоговым кодексом России предусмотрено, что сумма вычета по коду 128 составляет 3000 рублей в каждом месяце, в котором был получен доход. Предположим, что налогоплательщик заработал 60 000 рублей за месяц и имеет на содержании трех несовершеннолетних детей. Если других вычетов ему не предоставляется, то расчет налогооблагаемой базы для исчисления подоходного налога будет выглядеть так:

60 000 – 5800 = 54 200 рублей

Сумма вычета составит 5800 рублей, поскольку вычет по коду 128 в сумме 3000 рублей предоставляется на третьего ребенка, но на двух других детей также предусмотрены вычеты по 1400 рублей на каждого (коды 126 и 127).

Чем отличаются коды вычета 128, 132 и 116

Код вычета 116 действовал до начала принятия Приказа ФНС от 22 ноября 2016 года, изданного под номером № ММВ-7-11/633@. По данному коду отражались детские вычеты вне зависимости от того, кому из законных представителей детей они предоставлялись – родителям, попечителям, опекунам, усыновителям.

После вступления данного Приказа в силу код 116 был отменен. Вместо него стали использоваться коды 128 и 132.

Первый из них предназначен для родителей (или их супругов) и усыновителей, второй – только для попечителей, опекунов, попечителям либо приемных родителей (или их супругов).

Действующие ограничения

Вычетом разрешено применять до тех пор, пока доход налогоплательщика не превысит сумму, регламентированную статьей 218, п. 4, подп. 1 Налогового кодекса. Данная сумма составляет 350 тыс. рублей.

После этого вычет больше не применяется, и воспользоваться им можно будет только в следующем отчетном году.

Как подтвердить право на получение вычета по коду 128

В статье 128 НК РФ (п. 4 подп. 1) сказано, что право на вычет по коду 128 можно получить после подачи соответствующего заявления, а также представления необходимых документов. Таковыми могут являться:

- паспорта или свидетельства о рождении трех детей;

- справка из паспортного стола, жилищно-коммунальной службы или иного уполномоченного органа о том, что все три ребенка проживают совместно с законными представителями;

- свидетельство о браке либо о его расторжении (для разведенных супругов);

- паспорт налогоплательщика.

Подтвердить факт обучения ребенка в возрасте до 24-х лет на дневном отделении можно справкой, выданной в учреждении образования.

Федеральная налоговая служба внесла поправки в перечень кодов видов доходов и налоговых вычетов, которые используются при заполнении формы 2-НДФЛ. Соответствующий приказ от 22.11.16 № ММВ-7-11/633@зарегистрирован в Минюсте 14 декабря.

Напомним, что перечень кодов, в который вносятся поправки, утвержден приказом ФНС от 10.09.2015 № ММВ-7-11/387@.

Коды для разных видов доходов

В частности, появился код 2002 для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми или коллективными договорами (касается премий, выплачиваемых не за счет средств чистой прибыли организации, не за счет средств специального назначения или целевых поступлений).

Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений, нужно будет отражать по коду 2003.

Помимо этого в перечень добавлены новые коды доходов по операциям с ценными бумагами, производными финансовыми инструментами (коды 1544 — 1549, 1551 — 1554).

Коды вычетов

Комментируемым приказом вводятся коды вычетов по расходам на по операциям с ценными бумагами, производными финансовыми инструментами (коды 225 — 241), а также коды 250 — 252 для отражения убытков по операциям, учитываемым на индивидуальном инвестиционном счете (ст. 214.9 НК РФ). Кроме этого, изменены коды вычетов на детей; «детские» вычеты нужно будет отражать по кодам 126-149.

Приказ вступит в силу по истечении десяти дней после дня его официального опубликования.

Коды «детских» вычетов

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на третьего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю, усыновителю

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному опекуну, попечителю, приемному родителю

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

Код дохода 2000 в справке 2-НДФЛ – что это в 2020 году

Код дохода 2000 в справке 2-НДФЛ

Заказывать на работе, для своих нужд, справку 2-НДФЛ доводилось, пожалуй, многим. И лишь малому из этого количеству людей удавалась избегать кучу вопросов, как собственно правильно читать справку. Давайте сегодня вместе отчасти заполним эти проблемы, и узнаем о самом распространённом коде дохода 2000 в справке 2-НДФЛ. Будьте уверенны, что суть справки понять легко даже тем, кто далек от образования бухгалтера. Прежде всего оттолкнёмся от общего понимания документа.

2-НДФЛ – это справка на рабочее лицо, индивидуального характера? отражающая его официальный заработок за период трудового года. Документ размещается на стандартном формате А4, по форме строго определенной Федеральной Налоговой Службой. Выражаясь более простым языком, можно сказать что составитель справки проводит финансовую сводную всех источников доходов на предприятии, которые только имеются у налогоплательщика. Эта же сводная цифра показывает и суммы удержанных подоходных налогов.

Характерной чертой справки 2-НДФЛ является обязанность в закрытии финансового года предприятия или учреждения путем сдачи отчета в Налоговый орган главным бухгалтером. При отсутствии такового после января месяца следующего года – формирование справок для сотрудников и их выдача не представляется быть возможной.

Финансовая информация в справке подлежит подробному описанию. Это заключается в следующем:

- Сведения о налоговом агенте, а именно его адреса местонахождения, телефона для связи, номера регистрации в ФНС в виде ИНН и КПП.

- Сведения о налогоплательщике, а именно точные паспортные данные, номер ИНН и адрес регистрации.

- Данные доходов, а именно официальных источников доходов на предприятии или учреждении.

- Данные налоговых вычетов, а именно в виде конечных сумм по видам вычетов.

- Общих суммы, а именно итоговые суммы доходов и вычетов за весь финансовый период.

- Реквизитов документа: номера, подписи, печати, штрих кода и указания отчетного года.

При этом обратите внимание, что пункты No3 и No4 (доходы и вычеты) расписываются по всем месяцам года. При не полном отработанном годе – только рабочие месяца.

Кодировка справки 2-НДФЛ

Кодировка информации, в интересующей нас части справки о доходах, говорит о своеобразном сокращении. В теории, источников дохода на предприятии или учреждении у работников может быть не мало, и не каждый источник подается краткому его описанию. Для компактности и грамотности справки 2-НДФЛ и была разработана цифровая кодировка доходов.

Ознакомится с полным списком кодов доходов можно в приказе Налоговой службы от 10 сентября 2015 года No ММВ-7-11/387 в последней редакции.

Коды доходов расположили в цифровом диапазоне от 1010 и до 4800, без учета порядковой последовательности. Укажем несколько из них:

- 1010 – дивиденды;

- 2000 – заработная плата;

- 2300 – оплата больничного листа;

- 3020 – доходы от процентных вкладов в банке.

В статье остановимся подробнее на коде 2000.

Ежегодно нормативно-правовые документы Федеральной Налоговой Службы России претерпевают изменения. Однако в нынешний 2018 год, как и в прошлом, код дохода 2000 в справке по форме 2-НДФЛ означает заработную плату. При более подробном изучении этого вопроса – источник дохода, знаменуемый в виде вознаграждения, которое получает работник за прямое и добросовестное выполнение своих обязанностей при занимаемой должности – отвечает кодировке 2000.

Размер заработной платы устанавливается в соответствии с пунктами трудового договора, подписываемый работником при устройстве на работу. При этом стоит учесть, что официальный минимальный размер заработной платы указываемый в справке устанавливается в соответствии с федеральным законом. Исключение составляет работник, который числится в организации или учреждении на половину ставки.

В общую указываемую в справке 2-НДФЛ сумму под кодом 2000 может входит:

- Официально установленная работодателем заработная плата, исходя из оклада и количества ставок работника.

- В данный источник дохода относят так же и различного рода надбавки к зарплате (за выслугу лет, за награды и др.), получаемые ежемесячно с общей суммой зарплаты.

- Денежные суммы, получаемые разово как при временном замещении другого работника, при совместительстве должностей.

- Компенсирующие и стимулирующие выплаты – как отдельный вид надбавок. Их сумма полностью зависит от локального регулирования вопроса.

- Последняя возможная отдельная часть заработной платы – это доплата за работу в тяжелых и опасных условиях труда на производстве.

Это исчерпывающий список составной характеристики зарплаты, указываемой под цифровым кодом 2000 в справке 2-НДФЛ. Все остальные источники дохода могут иметь похожее по смыслу назначение, но они будут иметь уже иной код в справке.

Код дохода «2000» в справке 2-НДФЛ

kod_dohoda_2000_v_spravke_2-ndfl.jpg

Похожие публикации

Справки 2-НДФЛ работодатели составляют и передают в ИФНС каждый год не позднее 1 апреля. Большинство бухгалтеров, заполняющих бланк много лет, уже привыкли к его кодовым обозначениям. Но справки получают на руки также и сотрудники, не имеющие бухгалтерского опыта. Им значительно сложнее разобраться в информации, включенной в разные поля документа. Немало вопросов вызывает код дохода «2000» в справке 2-НДФЛ. В таблицах справки обычно указаны и другие кодировки, но эта используется чаще всего. Поэтому попробуем составить полное и понятное объяснение, что означает код дохода «2000» в справке 2-НДФЛ.

Для чего введено кодирование в справках

Налоговой инспекции для точного исчисления налогов важно знать, за что и на каком основании выплачены денежные средства от источника (компании, предпринимателя) получателю (физическому лицу). Так как подробное описание занимает много места в документах, было решено всем выплатам присвоить цифровое кодовое обозначение. Помимо доходов числовые коды были присвоены и вычетам – льготам, необлагаемым суммам. Эти значения стали использоваться в карточках 1-НДФЛ (отмененный в 2011 г. сводный регистр по всем доходам, вычетам, льготам и суммам налога на доходы по каждому человеку, получающему зарплату или иной облагаемый доход) и справках 2-НДФЛ, заполняемых на всех физлиц, имевших за прошедший период облагаемые налогом доходы.

Каким документом утверждены коды

Код дохода «2000» в справке 2-НДФЛ — что это?

Чтобы ответить на вопрос «код дохода «2000» в справке 2-НДФЛ — что это в 2019 году?», обратимся к перечню наименований, приведенных в нормативных документах. Итак, числовое значение «2000» применяется для следующих выплат:

вознаграждение за выполнение трудовых и иных обязанностей;

содержание, довольствие, прочие облагаемые суммы, выплачиваемые военнослужащим, другим, приравненным к ним категориям физлиц.

Проще говоря, код «2000» – это зарплата в рамках трудовых отношений.

В указанную кодировку не включаются суммы:

оплаты по гражданско-правовому договору;

довольствие и содержание военным, указанные в п. 29 ст. 217 Налогового кодекса.

Кроме того, указанными нормативными документами утверждены отдельные коды для других доходов работника, например:

оплата по больничному листу – «2300»;

премии – «2002», а если вознаграждение выплачивается из прибыли или целевых поступлений — «2003»;

Рассмотрим часто используемые коды налоговых вычетов при заполнении справки 2-НДФЛ:

- 126 - код, который указывается при предоставлении стандартного вычета на ребенка до 18 лет либо студента, учащегося очно, до 24 лет в размере 1 400 руб.

- 127 - стандартный вычет в том же размере, предоставляемый на 2-го ребенка.

- 311 - имущественный вычет на приобретение жилья, если сотрудник изъявил желание получать этот вычет через работодателя.

- 320 - социальный вычет по расходам сотрудника на собственное обучение.

- 321 - соцвычет на обучение детей.

ВНИМАНИЕ! Если работник принес несколько уведомлений, например, о праве на имущественный и социальный вычет, на каждое из них заполняется отдельная страница справки 2-НДФЛ. На второй и последующих страницах заполняются только поля "ИНН", "КПП", "Стр.", "Номер справки", "Отчетный год", "Признак", "Номер корректировки", "Представляется в налоговый орган (код)", "Код вида уведомления", "Номер уведомления", "Дата выдачи уведомления" и "Код налогового органа, выдавшего уведомление".

Для чего нужны коды налоговых вычетов?

Код налогового вычета — это цифровой шифр. Вычет представляет собой сумму, которую при наличии документально подтвержденных оснований можно обоснованно вычесть из налоговой базы, тем самым уменьшив не только ее, но и сумму начисляемого от этой базы налога.

Код вычета необходим при заполнении табличной части справки 2-НДФЛ, служащей:

- формой отчетности налогового агента о выплате доходов и суммах удержанного с них налога;

- формой отчетности налогового агента о неудержанном налоге с выплаченных доходов;

- документом, подтверждающим объем и виды дохода, полученного налогоплательщиком по месту работы, и величину уплаченного им НДФЛ при обращении в различные инстанции (например, на новую работу, в ИФНС, банк).

Должен ли код вычета указываться в заявлении на его получение, узнайте из образца, составленного экспертами КонсультантПлюс, получив пробный доступ к системе.

Какая таблица вычетов используется в 2020-2021 годах?

В последний раз изменения в таблицу вычетов были внесены с 01.01.2018. В нее был добавлен новый код вычета 619, который предназначен для отображения положительного финансового итога по сделкам, которые фиксируются на индивидуальном инвестиционном счете (приказ ФНС России от 24.10.2017 № ММВ-7-11/820@). Но основные изменения в таблице кодов вычетов произошли с 26.12.2016 (приказ ФНС России от 22.11.2016 № ММВ-7-11/633@). Наиболее заметным для большинства налоговых агентов тогда стало изменение кодов вычетов на детей.

Налоговики планируют внести новые коды вычетов по НДФЛ. Проект соответствующего приказа по состоянию на 25.01.2021 уже прошел общественное обсуждение и готовится к публикации. Подробнее о новых кодах, читайте здесь.

Что было изменено в перечне кодов вычетов с 2018 года?

Скорректированная таблица кодов вычетов сохранила основной их набор, использовавшийся в старой таблице, но вместе с тем ряд кодов из нее исключен, есть добавления новых, присутствует замена старых кодов на новые и корректировки текстов описания вычета.

В разбивке по видам вычетов изменения выглядят так:

- Стандартные коды — из них исключены коды 114–125. Вместо них введены коды 126–149. Теперь они различаются в зависимости от того, кому предоставляется вычет: родным родителям (усыновителям) или лицам, которые их заменяют.

- Уменьшающие базу согласно ст. 214.1 НК РФ (операции с ценными бумагами и финансовыми инструментами срочных сделок) — в кодах 205–207 вместо расходов по операциям с финансовыми инструментами срочных сделок теперь указываются расходы по операциям с производными финансовыми инструментами, а по кодам 209–210 отражается не убыток по операциям с финансовыми инструментами срочных сделок, а убыток по операциям с производными финансовыми инструментами. Дополнительно введен код 208, по которому отражается убыток по операциям с производными финансовыми инструментами.

- Уменьшающие налоговую базу по операциям займа ценными бумагами согласно ст. 214.4 — вместо кода 221, который использовался для отражения суммы расходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, введены коды 225–252. Добавлены коды 250–252, уменьшающие налоговую базу по операциям, учитываемым на индивидуальном инвестиционном счете в соответствии со ст. 214.9 НК РФ.

- Из инвестиционных налоговых вычетов, предусмотренных ст. 219.1 НК РФ, исключен код 617.

Структура новой таблицы кодов вычетов

Таким образом, новая таблица кодов вычетов состоит из 14 разделов, имеющих наименования по видам вычетов, и 1 дополнительного кода 620, включающего иные виды вычетов, не перечисленные в таблице.

Последовательность разделов и нумерация кодов в них такова:

- стандартные вычеты по ст. 218 НК РФ — коды 104, 105,126–149;

- уменьшающие базу согласно ст. 214.1 НК РФ — коды 201–203, 205–210;

- уменьшающие базу согласно ст. 214.3 НК РФ — коды 211, 213;

- уменьшающие базу согласно ст. 214.4 НК РФ — коды 215–220; 222–241;

- уменьшающие базу согласно ст. 214.9 НК РФ — коды 250–252;

- имущественные вычеты по ст. 220 НК РФ — коды 311, 312;

- социальные по подп. 2 п. 1 ст. 219 НК РФ — коды 320, 321;

- социальные по подп. 3 п. 1 ст. 219 НК РФ — коды 324–326;

- социальные по подп. 4 п. 1 ст. 219 НК РФ — код 327;

- социальные по подп. 5 п. 1 ст. 219 НК РФ — коды 328;

- профессиональные вычеты по ст. 221 НК РФ — коды 403–405;

- вычеты по необлагаемым доходам по ст. 217 НК РФ — коды 501–510;

- уменьшающие базу согласно ст. 214 НК РФ — код 601;

- инвестиционные вычеты по ст. 219.1 НК РФ — код 618;

- иные вычеты — код 620.

Таблица завершается 5 примечаниями, отсылающими к реквизитам документов, на основании которых следует применять социальные вычеты и вычеты с кодами 509 и 510 по необлагаемым доходам.

Коды стандартных вычетов 104, 105, 126–149 в справке 2-НДФЛ

Эти коды вычетов, дающих право работнику на персональный вычет либо в связи с особыми заслугами, либо из-за наличия у него детей, попадают в справку 2-НДФЛ наиболее часто. В новой таблице те из них, которые применялись с 2012 года, сохранены в неизменном виде. Они разбиваются на следующие группы:

- коды 104 и 105 — персональные вычеты на суммы 500 руб. и 3 000 руб., предоставляемые человеку, имеющему особые заслуги перед страной (участники боевых действий, ликвидаторы аварий на атомных объектах, обладатели госнаград);

- коды вычета 126, 127, 128 — представляются родителям, супруге (супругу) родителя, усыновителю на 1-го, 2-го, 3-го (и следующих) детей в возрасте до 18 лет или до 24 лет, если ребенок учится;

- код 129 — для вычета, предоставляемому родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок в возрасте до 18 лет или до 24 лет, если ребенок является инвалидом группы I или II;

- коды 130, 131, 132 — вычеты на ребенка в возрасте до 18 лет или до 24 лет, если ребенок учится; вычеты представляются опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя;

- код 133 — для вычета опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок в возрасте до 18 лет или до 24 лет, если ребенок является инвалидом группы I или II;

- коды 134, 136, 138 — двойной вычет, представляемый единственному родителю, усыновителю на 1-го, 2-го, 3-го (и каждого последующего) ребенка в возрасте до 18 лет или до 24 лет, если ребенок учится;

- коды 135, 137, 139 — двойной вычет, представляемый единственному опекуну, попечителю, приемному родителю, усыновителю на 1-го, 2-го, 3-го ребенка в возрасте до 18 лет или до 24 лет, если ребенок учится;

- код 140 — для двойного вычета, предоставляемому единственному родителю, усыновителю, на обеспечении которого находится ребенок в возрасте до 18 лет или до 24 лет, если ребенок является инвалидом группы I или II;

- код 141 — двойной вычет, предоставляемый единственному опекуну, попечителю, приемному родителю, на обеспечении которого находится ребенок в возрасте до 18 лет или до 24 лет, если ребенок является инвалидом группы I или II;

- коды 142, 144, 146 — двойные вычеты на 1-го, 2-го, 3-го (и следующих) детей в возрасте до 18 лет или 24 лет, если ребенок учится; такие вычеты представляются одному из родителей по их выбору на основании заявления об отказе второго родителя от получения налогового вычета;

- коды 143, 145, 147 — двойные вычеты на 1-го, 2-го, 3-го (и следующих) детей в возрасте до 18 лет или 24 лет, если ребенок учится; вычеты представляются одному из приемных родителей по их выбору на основании заявления об отказе второго приемного родителя от получения налогового вычета;

- код 148 — двойной вычет на ребенка-инвалида в возрасте до 18 лет или учащегося в возрасте до 24 лет, являющегося инвалидом группы I или II, который представляется одному из родителей по их выбору на основании заявления об отказе второго родителя от получения налогового вычета;

- код 149 — двойной вычет на ребенка-инвалида в возрасте до 18 лет или учащегося в возрасте до 24 лет, являющегося инвалидом группы I или II, который представляется одному из приемных родителей по их выбору на основании заявления об отказе второго приемного родителя от получения налогового вычета.

Обо всех вычетах, на которые у налогоплательщика, имеющего детей, есть право, читайте в статье «Налоговые вычеты на детей в 2020 году (НДФЛ и др.)».

Если вы затрудняетесь с предоставлением вычета работнику в той или иной ситуации, воспользуйтесь бесплатным доступом к КонсультантПлюс и переходите в Готовое решение.

Коды имущественных вычетов

В имущественных вычетах оставлены 2 их основных вида, связанных с покупкой жилья, которые по разрешению, полученному в ИФНС, можно полностью использовать на работе:

- код 311 — вычет по прямым расходам на покупку или строительство жилья;

- код 312 — вычет по процентам, оплаченным за ипотеку, связанную с обзаведением жильем, в составе которых учитывают также проценты, уплачиваемые при перекредитовании по ипотечным кредитам.

Коды социальных вычетов

С 2016 года в порядке, аналогичном предоставлению имущественных вычетов (по разрешению, выданному ИФНС после проверки документов, подтверждающих право на вычет) возможно получение по месту работы социальных вычетов. Их коды не изменились:

- код 320 — вычет по расходам на собственное обучение или очное обучение сестры (брата), не достигших возраста 24 лет;

- код 321 — вычет по расходам на очное обучение детей (в т. ч. приемных или опекаемых) в возрасте до 24 лет;

- код 324 — вычет по расходам на лечение себя, супруга(-и), родителей или детей (в т. ч. приемных или опекаемых) в возрасте до 18 лет;

- код 325 — вычет по взносам, уплаченным на добровольное медицинское страхование себя, супруга(-и), родителей или детей (в т. ч. приемных или опекаемых) в возрасте до 18 лет;

- код 326 — вычет по расходам на дорогостоящее лечение;

- код 327 — вычет по расходам на оплату взносов в негосударственные пенсионные фонды или по договорам долгосрочного добровольного страхования жизни за себя, членов своей семьи, близких родственников;

- код 328 — вычет по дополнительно оплачиваемым налогоплательщиком накопительным взносам в ПФР.

Коды вычетов по необлагаемым доходам

Вычеты по необлагаемым доходам не изменились. Однако в справку 2-НДФЛ они также попадают достаточно часто, поэтому есть смысл напомнить их перечень:

- коды 501 и 502 — вычеты по стоимости подарков, выданных на работе, и призов, полученных на конкурсах;

- коды 503 и 504 — вычеты по выплате работникам матпомощи и возмещения стоимости медикаментов;

- код 505 — вычет по призам, полученным в результате участия в рекламных мероприятиях;

- код 506 — вычет по матпомощи, выплачиваемой инвалиду общественной организацией инвалидов;

- код 507 — вычет по матпомощи или подарку, выданному участнику ВОВ;

- код 508 — вычет по матпомощи при рождении (усыновлении) ребенка.

- код 509 — вычет по доходам, выданным продуктами работнику организации-сельхозпроизводителя;

- код 510 — вычет по оплачиваемым работодателем за налогоплательщика дополнительным накопительным взносам в ПФР.

Коды профессиональных вычетов

Профессиональные вычеты сохранили свои коды без изменений:

- код 403 — вычет по расходам, связанным с выполнением договора ГПХ;

- код 404 — вычет по авторским вознаграждениям;

- код 405 — вычет по затратам, связанным с созданием автором произведения.

О том, кому нужны профессиональные вычеты, читайте в этой статье.

Коды инвестиционных вычетов

Основная часть этих вычетов связана с операциями, имеющими достаточно ограниченное распространение. Их коды используют для составления справок 2-НДФЛ профессиональные участники рынка ценных бумаг. У большинства обычных работодателей эти коды не востребованы.

Интерес среди этой группы для обычного работодателя может представлять только вычет с кодом 601 по доходам в виде дивидендов. С января 2018 года, как уже было отмечено выше, был введен новый инвестиционный вычет с кодом 619.

С 01.01.2018 также обновились коды доходов налогоплательщиков, указываемые в справке 2-НДФЛ. Подробности см. здесь.

Итоги

Вычеты позволяют уменьшить налогооблагаемую базу по налогу на доходы физлиц. Все вычеты зашифрованы специальными кодами, которые фиксируются в справке 2-НДФЛ. В конце 2016 года перечень кодов был значительно расширен, а в декабре 2017-го дополнен новым кодом 619 на инвестиционный вычет.

Читайте также:

- Какие документы нужны для работы механиком по выпуску машин на линию

- Может ли директор работать по договору подряда в своей организации

- Нужно ли к авансовому отчету прикладывать путевой лист

- Какой документ утверждается руководителем организации в отношении каждого объекта защиты

- После операции справка на легкий труд