Какие налоги удерживаются с зарплаты в казахстане 2020

Опубликовано: 29.04.2024

Когда казахстанцы ищут себе работу, многие из них пытаются мысленно отнять от оклада 20%, чтобы понять, сколько денег они в результате получат. Но такой метод подходит не для каждого оклада. Подробности в материале Нурфин.

Все мы знаем, что индивидуальный подоходный налог (ИПН) равен 10% от дохода, который облагается таким налогом. Но в случае зарплаты в расчет идет не весь оклад.

Прежде чем отнимать от зарплаты налог, нужно произвести вычеты, то есть отнять от оклада необлагаемые налогом суммы.

Это касается тех работников, в трудовом договоре которых прописана сумма до всех обязательных отчислений. А если у вас с работодателем обговорена зарплата, получаемая уже "на руки", то расчеты другие.

С какой зарплатой можно без убытков идти на больничный в Казахстане

Пенсионные отчисления

В первую очередь из оклада высчитываются пенсионные отчисления. Это также 10%, поэтому по обязательным пенсионным отчисления часто узнают точный размер оклада, умножив ежемесячный взнос на 10.

То есть деньги, которые уходят на счет в пенсионный фонд, не облагаются подоходным налогом. Например, поэтому, когда их забирают наследники в случае смерти вкладчика, они платят этот подоходный налог.

Отметим, что один обязательный пенсионный взнос не может быть равен больше пяти минимальных зарплат, то есть 212 500 тенге. Но для этого нужно иметь оклад в 50 МЗП или 2 125 000 тенге и больше.

Вычесть из зарплаты перед уплатой подоходного налога можно и добровольные пенсионные отчисления. О нюансах этой процедуры можно поговорить с бухгалтером своей компании.

Пенсия в Казахстане в 2021 году: размер, особенности начисления

Взнос за обязательное медицинское страхование

Еще один вычет будет равен 1% от оклада - такого размера будет взнос за обязательное социальное медицинское страхование (ОСМС).

Здесь также есть максимальный размер отчисления. Он равен 1% от 10 МЗП (425 000 тенге) или 4 250 тенге.

Данная ставка для взноса на ОСМС действует только 2020 году и вырастет с 2021 года.

Минимальная заработная плата

Для исчисления подоходного налога считается оклад за минусом пенсионного взноса, взноса на ОСМС и минимальной заработной платы, которая установлена на данный период - 42 500 тенге. За год может быть учтено только 12 минимальных зарплат, по одной на один месяц.

Какая средняя пенсия была в прошлом году в Казахстане

То есть, если в каком-то месяце работник получал премию в размере оклада, то из нее могут вычесть более высокий налог, чем из зарплаты. Все потому что для исчисления ИПН будет учтен оклад за минусом только пенсионных взносов.

Иллюстративное фото: NUR.KZ/Петр Карандашов

Расчет подоходного налога

Учитывая все вышеизложенные вычеты, из разных зарплат будет удержана разная сумма обязательных платежей в бюджет, в пенсионный фонд и ОСМС. Если оклад большой, то она может приближаться к привычным 20%.

Возьмем для примера зарплаты 70 000 тенге, 250 000 и 500 000 тенге.

В первом случае пенсионный взнос составит 7 000 тенге. Отчисление за обязательное медицинское страхование - 700 тенге. Из оставшихся 62 300 высчитываем МЗП 42 500. То есть подоходный налог удерживается из 19 800 тенге - получается 1 980 тенге.

В два раза вырастут отчисления за ОСМС для казахстанских работников

В результате подоходный налог составит 2,8% от оклада в 70 000. А в целом будет вычтено 9 680 тенге или 13,8%.

В случае с окладом в 250 000 тенге пенсионный взнос составит 25 000 тенге, взнос за ОСМС - 2 500 тенге. От оставшихся 225 000 отнимаем 42 500 тенге, получается 180 000 тенге. Подоходный налог от этой суммы составит 18 000 тенге или 7,2%.

А всего на основе данного оклада будет вычтено 45 500 тенге или 18,2%.

Также рассмотрим достаточно большой оклад в 500 000 тенге. Отнятый от него обязательный пенсионный взнос будет равен 50 000 тенге. Взнос на ОСМС будет равен предельным 4 250 тенге.

Пособие по безработице в Казахстане: сумма и сроки выплаты в 2021 году

От оставшихся 445 750 отнимаем минимальную зарплату, получается 403 250 тенге – облагаемая доходом сумма. ИПН при этом составит 40 325 тенге или 8% от оклада.

Значит всего от такого оклада должны отнять 94 575 тенге или 19%.

Также отметим, что при окладе менее 25 МРП или 69 450 тенге в этом году применяется корректировка, согласно которой стандартный индивидуальный подоходный налог уменьшается в 10 раз.

- Работа в Казахстане

- Деньги

- Зарплаты в Казахстане

Узнавайте обо всем первыми

Подпишитесь и узнавайте о свежих новостях Казахстана, фото, видео и других эксклюзивах.

Bankchart.kz рассказывает, что такое НДФЛ, сколько процентов составляет подоходный налог в Казахстане и как его рассчитать?

Краткое содержание и ссылки по теме

Что такое индивидуальный подоходный налог?

Думаю, многим известно, что основная составляющая доходов государственного бюджета – это налоги. Налоги бывают разные: налог на землю, социальный налог, налог на транспорт, налог на имущество и другие.

Сегодня хотелось бы поговорить о подоходном налоге.

Подоходный налог (ПН) может взиматься как с физических лиц, и тогда речь идет о индивидуальном подоходном налоге (ИПН), так и с юридических лиц, тогда речь будет идти о корпоративном подоходном налоге (КПН).

Индивидуальный подоходный налог – это налог, уплачиваемый с доходов (предусмотренных налоговым кодексом Республики Казахстан) физических лиц (в том числе с заработной платы и доходов ИП). То есть, плательщиками ИПН являются физические лица и индивидуальные предприниматели, у которых есть доходы.

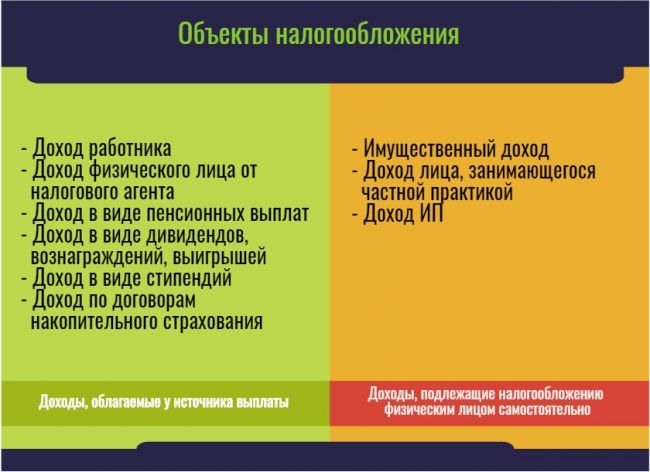

С определения становиться ясно, что объектом налогообложения являются доходы физ. лиц (облагаемые у источника выплаты и облагаемые физическим лицом самостоятельно).

Согласно 342 статье Налогового Кодекса РК предусмотрены следующие налоговые вычеты, на которые имеют право плательщики ИПН:

- вычет в размере обязательного пенсионного взноса

- вычет в размере одной минимальной заработной платы

- вычеты для инвалидов, участников ВОВ, приемных родителей, опекунов и т.д. (в размере 882 минимальных расчетных показателей)

- вычеты, связанные с расходами на медицину

- вычет по добровольным пенсионным взносам

- вычет по вознаграждениям

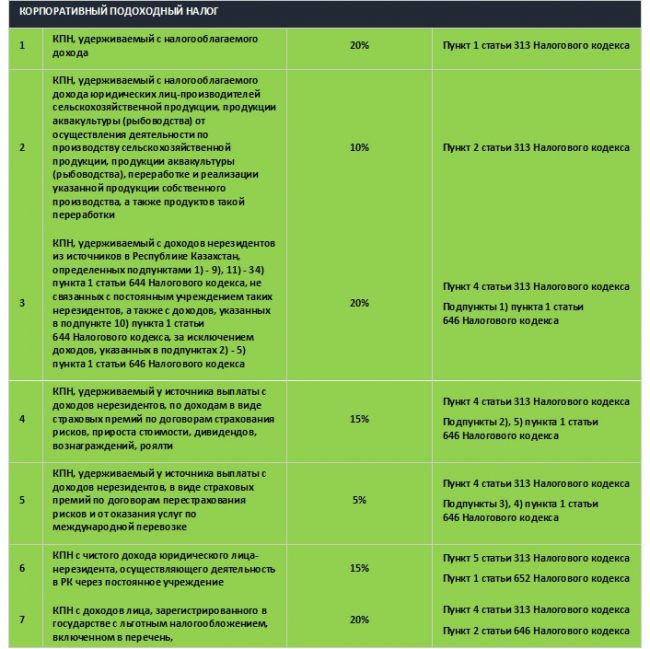

Что такое корпоративный подоходный налог?

Корпоративный подоходный налог – налог, уплачиваемый с доходов юридических лиц. ИЗ определения становится ясно, что плательщиками данного налога являются ЮЛ (резиденты Республики Казахстан, применяющие общеустановленный порядок и нерезиденты Республики Казахстан, осуществляющие деятельность в РК через постоянное учреждение или получающие доходы из источников на территории РК.

Объектами обложения КПН являются: налогооблагаемый доход, доход у источника выплаты и доход юридического лица-нерезидента, осуществляющего деятельность на территории Республики Казахстан через постоянное учреждение.

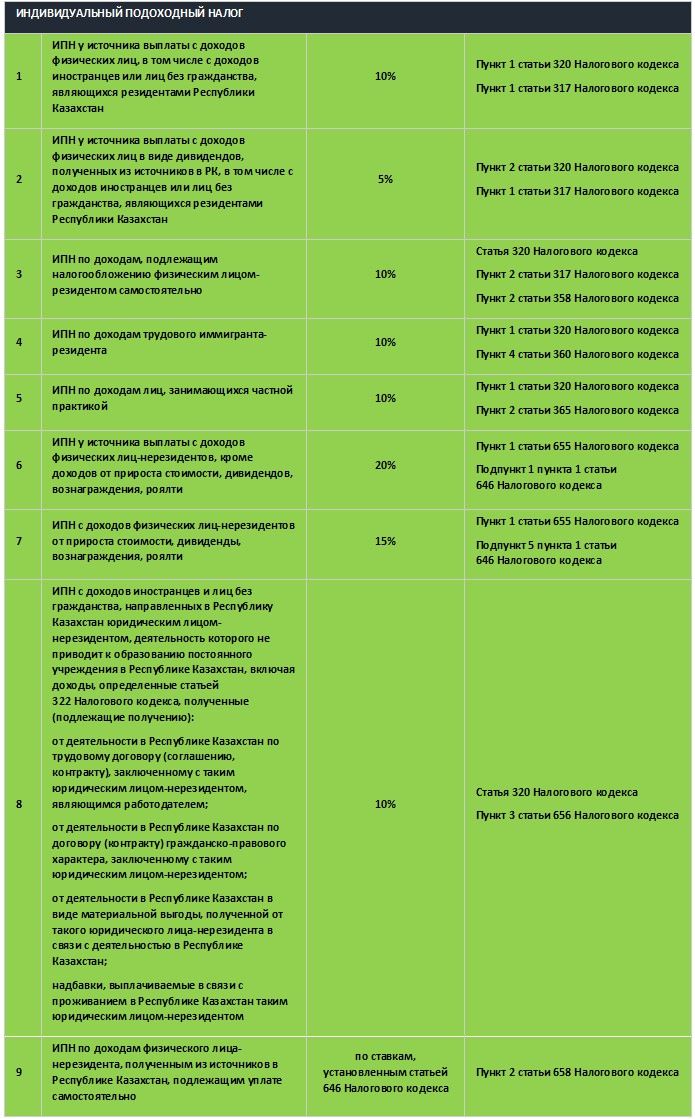

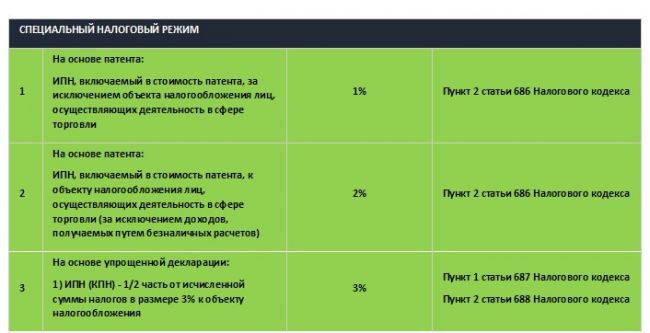

Ставки подоходного налога

Размер ставки ПН зависит от нескольких факторов:

- кто является плательщиком ПН

- от объекта налогообложения

- от налогового режима

На сегодняшний день действуют следующие ставки подоходного налога:

Как рассчитать подоходный налог в Казахстане

Рассмотрим наиболее интересующий для население Казахстана расчет подоходного налога – расчет ИПН с зарплаты.

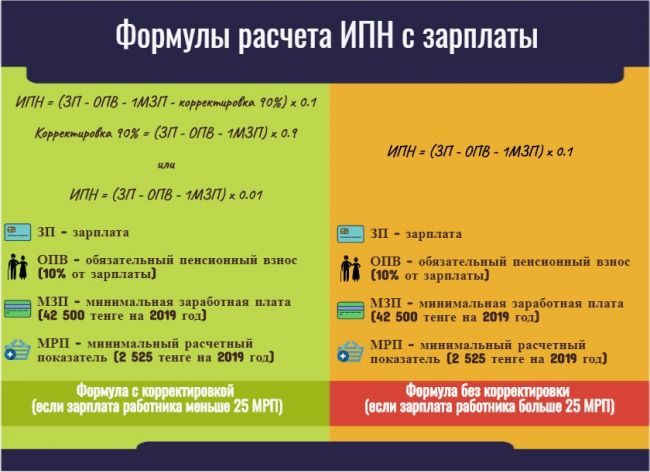

Расчет индивидуального подоходного налога производится по такой формуле:

ИПН = (ЗП - ОПВ - 1МЗП) х 0.1,

где ЗП – это зарплата, ОПВ – обязательный пенсионный взнос, МЗП – минимальная заработная плата.

Итак, рассмотрим расчет ИПН на примере работника с зарплатой 75 000 тенге.

ИПН = (75 000 – 7 500 – 42 500) х 0.1 = 2 500 тенге

Нужно отметить, что такая формула имеет место, если ваша заработная плата составляет более 25 МРП (63 125 тенге на 2019 год). Если же ваша ЗП меньше 25 МРП, применяется корректировка.

Расчет ИПН с других видов доходов производится по следующим формулам:

- ИПН = облагаемый доход физ. лица от налогового агента х 10%

- ИПН = облагаемый доход в виде пенсионных выплат х 10%

- ИПН = облагаемый доход в виде дивидендов, вознаграждений, выигрышей х 5%

- ИПН = облагаемый доход в виде стипендии х 10%

- ИПН = облагаемый доход по договорам накопительного страхования х 10%

Если речь идет о корпоративном подоходном налоге, то его расчет производится по такой формуле:

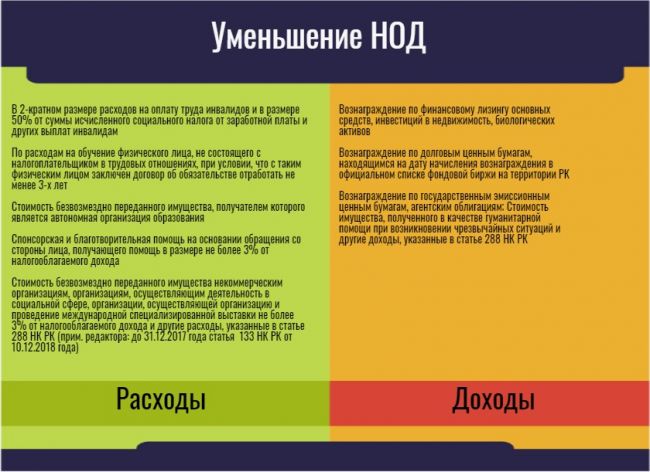

КПН = 20% (НОД - уменьшение НОД - убытки прошлых лет),

где НОД – налогооблагаемый доход, который в свою очередь рассчитывается по формуле:

НОД = СГД +/- корректировка дохода - вычеты +/- корректировка доходов и вычетов

Уменьшение налогооблагаемого дохода возможно по следующим видам доходов и расходов:

Уплата подоходного налога

Индивидуальный подоходный налог с дохода облагаемого у источника выплаты уплачивается ежемесячно не позднее 25-го числа месяца следующего за месяцем выплаты дохода. Например, налог на доходы за май, необходимо уплатить до 25 июня.

ИПН с дохода, облагаемого физическим лицом самостоятельно, уплачивается до 10 апреля года следующего за отчетным. То есть, срок уплаты индивидуального подоходного налога за 2019 год — до 10 апреля 2020. Уплата корпоративного подоходного налога осуществляется в эти же сроки.

В 2021 году расчет налогов в Казахстане с заработной платы существенно изменился. Корректировка 90% по ИПН для расчета ОСМС и СН более не применяется (корректировка перенесена в облагаемый доход). ВОСМС добавлены в вычеты по ИПН, ставка ВОСМС повышена до 2%. Статья обновлена в связи с ежегодными изменениями в законодательстве, актуальность проверена 02.2021.

У нас также есть калькулятор зарплаты в РК Если вы затрудняетесь найти в содержании то, что искали — просто нажмите ctrl + F (с компьютера) и введите искомое слово.

Ниже более подробный разбор по расчету каждого налога с отсылками на НПА (законы, постановления и т.д.)

- Смотрите также:

- Все про ИПН в Казахстане

- Все про ОСМС в РК

Изменения в расчете зарплата в 2021 году, что нового?

Основные принципы расчета

Зарплата относится к так называемым доходам, облагаемым у источника выплаты. Это значит, что налоги и социальные платежи с зарплаты перечисляет в бюджет работодатель (налоговый агент).

Часть налогов удерживается из оклада (который прописан в трудовом договоре) за счет работника. Это ОПВ, ВОСМС (взносы), ИПН. При выплате зарплаты работодатель вычитает эти налоги, которые затем перечислит в бюджет.

Часть налогов выплачивается за счет работодателя. Т. е. и перечисляет и, собственно, уплачивает эти налоги работодатель. На чистую зарплату эти налоги не влияют. К таким налогам относятся: СО, *ООСМС (отчисления), СН.

Алгоритм расчета зарплаты. В каком порядке рассчитывать налоги?

- ОПВ (обязательный пенсионный взнос)

- Если доход работника меньше 25 МРП, то рассчитываем 90% корректировку ИПН

- Взносы ОСМС

- ИПН (индивидуальный подоходный налог)

- СО (социальные отчисления)

- ООСМС (отчисления по обязательному социальному медицинскому страхованию)

- СН (социальный налог)

Корректировка 90% облагаемого дохода по ИПН

Например, ваш работник работает у вас на полставки, вы платите ему 50000 тенге. Также, он работает где-то еще и получает тоже 50000 тенге.

Так вот, применять корректировку 90% по ИПН при расчете ЗП будете как вы, так и другой работодатель, так как выплаченный доход каждым работодателем меньше 25 МРП. Несмотря на то, что в целом работник получает гораздо больше 25 МРП.

Как применяется? Вы вычитаете из облагаемого дохода данную корректировку, если выплаченная вами зарплата меньше 25 МРП.

Т.е. математически применение корректировки 90% идентично уменьшению ИПН в 10 раз или же уменьшение ставки налога с 10% на 1%

Все налоги и социальные платежи с зарплаты

Налоги и платежи с зарплаты удерживаются, исчисляются и перечисляются в бюджет работодателем (налоговым агентом). Соответственно, все формулы ниже для работодателей. Работнику для расчета чистой зарплаты достаточно знать как рассчитываются ИПН, ОПВ и ВОСМС.

Сроки уплаты налогов с зарплаты и отчетность.

Все налоги и социальные платежи с заработной платы уплачиваются не позже 25 числа месяца, следующего после выплаты зарплаты.

Например, вы выплатили ЗП работникам в январе (1-м месяце). Уплатить налоги необходимо будет до 25 февраля (25 числа 2-го месяца).

Отчетность по уплаченным налогам (в том числе СО, ОПВ и ОСМС) отображается в форме 200 (декларации по ИПН и СН). Форма 200 сдается ежеквартально, не позже 15 числа второго месяца после отчетного квартала.

Пример расчета налогов с зарплаты в 2021 году

Расчет ОПВ с заработной платы

Обязательный пенсионный взнос рассчитывается проще всего.

1. Обязательные пенсионные взносы, подлежащие уплате в единый накопительный пенсионный фонд, устанавливаются в размере 10 процентов от ежемесячного дохода, принимаемого для исчисления обязательных пенсионных взносов.

При этом ежемесячный доход, принимаемый для исчисления обязательных пенсионных взносов, не должен превышать 50-кратный минимальный размер заработной платы, установленный на соответствующий финансовый год законом о республиканском бюджете.

При этом максимальный совокупный годовой доход, принимаемый для исчисления обязательных пенсионных взносов, не должен превышать двенадцать размеров 50-кратного минимального размера заработной платы, установленного на соответствующий финансовый год законом о республиканском бюджете.

1. Обязательные пенсионные взносы, обязательные профессиональные пенсионные взносы в единый накопительный пенсионный фонд подлежат уплате агентами по ставкам, определяемым настоящим Законом.

2. От уплаты обязательных пенсионных взносов в единый накопительный пенсионный фонд освобождаются:

1) физические лица, достигшие пенсионного возраста в соответствии с пунктом 1 статьи 11 настоящего Закона;

2) физические лица, имеющие инвалидность первой и второй групп, если инвалидность установлена бессрочно. Уплата обязательных пенсионных взносов в единый накопительный пенсионный фонд осуществляется по заявлению лиц, указанных в настоящем подпункте;

3) военнослужащие (кроме военнослужащих срочной службы), сотрудники специальных государственных и правоохранительных органов, государственной фельдъегерской службы, а также лица, права которых иметь специальные звания, классные чины и носить форменную одежду упразднены с 1 января 2012 года;

4) получатели пенсионных выплат за выслугу лет.

5) физические лица, работающие по трудовому договору, получающие доходы по договорам гражданско-правового характера, предметом которых является выполнение работ (оказание услуг), заключенным с физическими лицами, не являющимися налоговыми агентами.

Сроки уплаты ОПВ и отчетность

9. Удержанные (начисленные) обязательные пенсионные взносы перечисляются в государственную корпорацию:

1) индивидуальными предпринимателями и юридическими лицами, (кроме лиц, указанных в подпунктах 2), 3), 4), 5) и 6) настоящего пункта), частными нотариусами, частными судебными исполнителями, адвокатами и профессиональными медиаторами из доходов, выплаченных работникам, – не позднее 25 числа месяца, следующего за месяцем выплаты доходов;

Какими основными нормативно-правовыми актами регулируется уплата ОПВ?

Расчет ИПН с заработной платы.

При вычислении ИПН с зарплаты резидентов РК применяются стандартный налоговый вычет в размере 1МЗП и вычет в размере исчисленного ОПВ с зарплаты (статьи 342, 346 НК РК — см. ниже), а также вычет в размере ОПВ и ВОСМС.

Кроме того, если зарплата работника ниже 25 МРП, то применяется корректировка дохода в размере 90%, что фактически означает уменьшение суммы ИПН в 10 раз (на 90%) (подпункт 49 пункта 1 ст. 341 НК РК).

Ниже представлена формула расчета ИПН с зарплаты в *большинстве случаев.

*Т.е. когда работник НЕ :

- инвалид

- участник ВОВ (или приравненный)

- пенсионер

- родитель ребенка инвалида или имеет на попечении ребенка инвалида

- иностранец

- прочие частные случаи

Положение настоящего подпункта применяется к доходу работника, не превышающему 25-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

Но нам все равно придется рассчитать размер корректировки в размере 90% от ИПН так как она применяется при расчете ОСМС и СН.

1. Исчисление индивидуального подоходного налога по доходам, подлежащим налогообложению у источника выплаты, производится налоговым агентом при начислении дохода, подлежащего налогообложению.

Сумма индивидуального подоходного налога исчисляется путем применения ставок, установленных статьей 320 настоящего Кодекса, к сумме облагаемого дохода у источника выплаты, определяемого в соответствии с настоящим разделом.

1. Сумма облагаемого дохода работника определяется в следующем порядке:

сумма доходов работника, подлежащих налогообложению у источника выплаты, полученных в текущем налоговом периоде,

сумма корректировки дохода в текущем налоговом периоде, предусмотренной пунктом 1 статьи 341 настоящего Кодекса,

сумма налоговых вычетов в порядке, указанном в статье 342 настоящего Кодекса.

1. Физическое лицо имеет право на применение следующих видов налоговых вычетов:

2) налоговый вычет по пенсионным выплатам и договорам накопительного страхования;

налоговый вычет по добровольным пенсионным взносам;

налоговый вычет на медицину;

налоговый вычет по вознаграждениям.

1. Стандартными вычетами являются:

1) один минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года. Стандартный вычет применяется за каждый календарный месяц. Общая сумма стандартного вычета за календарный год не должна превышать 12-кратный минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года;

Сроки уплаты и отчетность ИПН с зарплаты

Перечисляется в бюджет ежемесячно работодателем (налоговым агентом, в том числе ИП на упрощенке!), не позднее 25 числа месяца, следующего после выплаты доходов. Например, за зарплату в январе (01.2021) не позднее 25 февраля (25.02.2021).

Специальные налоговые режимы, за исключением фиксированного вычета НЕ сдают форму 200! ИП на упрощенном режиме отражают данные по ИПН (в том числе и по зарплате работников) в форме 910.

2. Удержание индивидуального подоходного налога производится налоговым агентом не позднее дня выплаты дохода, подлежащего налогообложению у источника выплаты, если иное не предусмотрено настоящим Кодексом.

3. Налоговый агент осуществляет перечисление индивидуального подоходного налога по выплаченным доходам не позднее двадцати пяти календарных дней после окончания месяца, в котором была осуществлена выплата дохода, по месту своего нахождения, если иное не предусмотрено настоящей статьей.

Какими основными нормативно-правовыми актами регулируется уплата ИПН?

Расчет (СО) социальных отчислений с зарплаты

Перечисляется работодателем за счет работодателя, т.е. на размер чистой зарплаты не влияет.

Подробная статья о том что такое социальные отчисления и с чем их употреблять.

1. Объектом исчисления социальных отчислений для работников являются расходы работодателя, выплачиваемые работнику в виде доходов в качестве оплаты труда, за исключением доходов, с которых не уплачиваются социальные отчисления в Фонд.

При этом в расходы работодателя включается денежное содержание военнослужащих, сотрудников специальных государственных и правоохранительных органов.

3. Ежемесячный объект исчисления социальных отчислений от одного плательщика не должен превышать семикратный минимальный размер заработной платы, установленный на соответствующий финансовый год законом о республиканском бюджете.

В случае если объект исчисления социальных отчислений за календарный месяц менее минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются, перечисляются исходя из минимального размера заработной платы.

1. Социальные отчисления, подлежащие уплате в Фонд за участников системы обязательного социального страхования, устанавливаются в размере:

Сроки перечисления и отчетность для СО

1. Социальные отчисления в Фонд уплачиваются плательщиком ежемесячно путем осуществления платежей через банковский счет Государственной корпорации не позднее 25 числа месяца, следующего за отчетным, с указанием месяца, за который уплачиваются социальные отчисления, если иное не установлено настоящей статьей.

Какими основными нормативно-правовыми актами регулируется уплата СО?

Расчет отчислений и взносов ОСМС с зарплаты

Ставка ООСМС (отчислений ОСМС) в 2021 году = 2% . Перечисляется работодателем за счет работодателя, т.е. на размер чистой зарплаты не влияет.

- отчисления ООСМС = зарплата * 0.02;

- взносы ВОСМС = зарплата * 0.02.

1. Отчисления работодателей, подлежащие уплате в фонд, устанавливаются в размере:

2. Объектом исчисления отчислений являются расходы работодателя, выплачиваемые работнику, в том числе государственному и гражданскому служащему, в виде доходов, исчисленных в соответствии со статьей 29 настоящего Закона.

Сроки перечисления ОСМС и отчетность.

6. Начисленные (удержанные) отчисления и (или) взносы перечисляются через банки или организации, осуществляющие отдельные виды банковских операций, для последующего перечисления Государственной корпорацией на счет фонда:

Какими основными нормативно-правовыми актами регулируется уплата ОСМС?

Расчет социального налога (СН) с зарплаты

СН с работника для юр. лиц не может быть меньше 9.5% от 1 МЗП.

Перечисляется работодателем за счет работодателя, т.е. на размер чистой зарплаты не влияет.

1. Если иное не установлено настоящей статьей, социальный налог исчисляется по ставке:

2. Индивидуальные предприниматели и лица, занимающиеся частной практикой, исчисляют социальный налог в 2-кратном размере месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату уплаты, за себя и 1-кратном размере месячного расчетного показателя за каждого работника.

Положение настоящего пункта не распространяется на:

1) налогоплательщиков в период временного приостановления ими представления налоговой отчетности в соответствии со статьей 213 настоящего Кодекса;

2) индивидуальных предпринимателей, применяющих специальный налоговый режим на основе упрощенной декларации;

3) лиц, которые не получали в отчетном налоговом периоде доход.

В законе у социального налога есть одна особенность. После вычисления собственно СН от него вычитаются уплаченные СО и уже это число уплачивается в бюджет.

В 2021 году применение корректировки 90% по ИПН было отменено!

Если СО превышают социальный налог, то СН к уплате = 0, т.е. не платится.

1. Сумма социального налога, подлежащая уплате в бюджет, определяется путем применения соответствующих ставок, установленных в пункте 1 статьи 485 настоящего Кодекса, к объекту налогообложения, определенному пунктом 2 статьи 484 настоящего Кодекса с учетом положений пункта 3 статьи 484 настоящего Кодекса.

2. Индивидуальные предприниматели, за исключением применяющих специальный налоговый режим на основе упрощенной декларации, лица, занимающиеся частной практикой, исчисление социального налога производят путем применения ставок, установленных в пункте 2 статьи 485 настоящего Кодекса, к объекту обложения социальным налогом, определенному пунктом 1 статьи 484 настоящего Кодекса.

3. Сумма социального налога, подлежащая уплате в бюджет, определяется как разница между исчисленным социальным налогом и суммой социальных отчислений, исчисленных в соответствии с Законом Республики Казахстан «Об обязательном социальном страховании».

При превышении суммы исчисленных социальных отчислений в Государственный фонд социального страхования над суммой исчисленного социального налога или равенстве их сумм сумма социального налога, подлежащая уплате в бюджет, считается равной нулю

Сроки перечисления соц налога и отчетность.

Авторские материалы, основанные на действующих нормативно-правовых актах Республики Казахстан.

Кто является плательщиком социального налога (далее - СН)?

Статья 482 НК РК:

1. Плательщиками социального налога являются:

1) индивидуальные предприниматели

2) лица, занимающиеся частной практикой

3) юридические лица-резиденты Республики Казахстан, если иное не установлено пунктом 3 настоящей статьи

4) юридические лица-нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянные учреждения

5) юридические лица-нерезиденты, осуществляющие деятельность через структурное подразделение, которое не приводит к образованию постоянного учреждения

*Мы поговорим о юридических лицах-резидентах, к которым относятся государственные учреждения и предприятия РК

Что является объектом налогообложения?

Статья 484 НК РК

п.2. Объектом налогообложения для плательщиков, указанных в подпунктах 3), 4) и 5) пункта 1 статьи 482 настоящего Кодекса, являются расходы:

1) работодателя по доходам работника, указанным в пункте 1 статьи 322 настоящего Кодекса (в том числе расходы работодателя, указанные в подпунктах 20), 23) и 24) пункта 1 статьи 644 настоящего Кодекса)

2) налогового агента по доходам иностранного персонала, указанного в пункте 7 статьи 220 настоящего Кодекса

Что подлежит исключению из объекта налогообложения при расчете СН?

п.3. Из объекта налогообложения исключаются:

1) обязательные пенсионные взносы в единый накопительный пенсионный фонд в соответствии с законодательством Республики Казахстан

2) взносы на обязательное социальное медицинское страхование в соответствии с законодательством Республики Казахстан об обязательном социальном медицинском страховании

3) доходы, установленные в пункте 1 статьи 341 настоящего Кодекса, за исключением доходов, установленных в подпункте 10) пункта 1 статьи 341 настоящего Кодекса, а также доходов, установленных в подпункте 53) пункта 1 статьи 341 настоящего Кодекса в части доходов работников, являющихся гражданами Республики Казахстан

4) доходы, установленные в подпункте 10) пункта 1 статьи 654 настоящего Кодекса

5) выплаты, производимые за счет средств грантов. Положения настоящего подпункта применяются, если выплаты производятся в соответствии с договором (контрактом), заключенным с грантополучателем либо с исполнителем, назначенным грантополучателем для осуществления целей (задач) гранта

Какие особенности существуют при исчисления СН?

п.4. Ст. 484 НК РК. В случае если объект налогообложения, указанный в пункте 2 настоящей статьи, определенный с учетом пункта 3 настоящей статьи, составляет за календарный месяц сумму от одного тенге до минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на первое число этого календарного месяца, то объект налогообложения определяется исходя из такого минимального размера заработной платы

*Размер МЗП в 2020 году составляет 42 500 тенге

п.3. Ст. 486 НК РК. Сумма социального налога, подлежащая уплате в бюджет, определяется как разница между исчисленным социальным налогом и суммой социальных отчислений, исчисленных в соответствии с Законом Республики Казахстан "Об обязательном социальном страховании"

При превышении суммы исчисленных социальных отчислений в Государственный фонд социального страхования над суммой исчисленного социального налога или равенстве их сумм сумма социального налога, подлежащая уплате в бюджет, считается равной нулю

п.6. Ст.486 НК РК. Сумма социального налога, исчисленная государственными учреждениями за налоговый период, уменьшается на сумму выплаченного в соответствии с законодательством Республики Казахстан социального пособия по временной нетрудоспособности

п.7. Ст.486 НК РК. В случае превышения за налоговый период суммы выплаченного социального пособия, указанного в пункте 6 настоящей статьи, над суммой исчисленного социального налога сумма превышения переносится на следующий налоговый период

По какой ставке рассчитывается СН в 2020 году?

п.1. Ст. 485 НК РК. Если иное не установлено настоящей статьей, социальный налог исчисляется по ставке:

с 1 января 2018 года – 9,5 процента

с 1 января 2025 года – 11 процентов

Примеры расчета

Пример 1:

Данные по сотруднику:

доход = 60 000 тенге . Не пенсионер: ОПВ =10% . Оформлено Заявление на предоставление вычета на 2020 год = 1 МЗП

Расчет:

Сумма корректировки (т.к. доход работника не превышает 25 МРП)

ОПВ: 60 000*10% = 6 000 тенге

Расчет корректировки: 60 000 - 10%(ОПВ) - 42500(1 МЗП) = 11 500 *90%= 10 350 тенге

ИПН: (60 000 – 6 000 – 10 350 – 42 500)*10% = 115 тенге

СО: (60 000 – 6 000)*3,5% = 1 890 тенге

СН: ((60 000 – 6 000 (ОПВ) – 496,5 (ВОСМС) - 10 350 (Корректировка 90%))*9,5 % = 4 099,6 – 1 890 (СО) = 2 209,6 тенге к перечислению в бюджет

ОСМС (отчисления): (60 000 -10 350)*2 % = 993 тенге

ОСМС (взносы): (60 000 -10 350)*1 % = 496,5 тенге

Пример 2:

Данные по сотруднику:

доход = 52 029 тенге . Не пенсионер: ОПВ =10% . Оформлено Заявление на предоставление вычета на 2020 год = 1 МЗП

Расчет:

Сумма корректировки (т.к. доход работника не превышает 25 МРП)

ОПВ: 52 029*10% = 5 202,9 тенге

Расчет корректировки: 52 029 - 10%(ОПВ) - 42500(1 МЗП) = 4 326,1 *90%= 3 893,5 тенге

ИПН: (52 029 – 5 202,9 – 3 893,5 – 42 500)*10% = 43,3 тенге

СО: (52 029– 5 202,9)*3,5% = 1 638,9 тенге

СН: (52 029– 5 202,9– 481,9 – 3 893,5) = 42 450,7 меньше размера МЗП (42 500 тенге)

42 500*9,5 % = 4 037,5 – 1 638,9(СО) = 2 398,6 тенге к перечислению в бюджет

ОСМС (отчисления): (52 029 -3 839,5)*2 % = 963,8 тенге

ОСМС (взносы): (52 029 -3 839,5)*1 % = 481,9 тенге

Пример 3:

Данные по сотруднику:

доход = 97 400 тенге. Оформлено Заявление на предоставление вычета на 2020 год = 1 МЗП

ОПВ = 97 400*10% = 9 740 тенге

ИПН = (97 400 – 9 740 – 42 500)*10% = 4 516 тенге

СО = (97 400 – 9 740)*3,5% = 3 068,1 тенге

ОСМС взносы = 97 400* 1% = 974 тенге

СН = (97 400 – 9 740 - 974)*9,5% = 8 235,2 тенге – 3 068,1 = 5 167,1 тенге к перечислению в бюджет

Какие налоги и отчисления и по каким ставкам с 2020 г.?

Ответ:

Индивидуальный подоходный налог (ИПН):

Согласно пункта 1 статьи 322 Налогового кодекса доходами работника, подлежащими налогообложению, являются следующие доходы, начисленные работодателем, являющимся налоговым агентом, и признанные, в том числе в бухгалтерском учете работодателя, в качестве расходов (затрат) в соответствии с законодательством РК о бухгалтерском учете и финансовой отчетности:

1) подлежащие передаче работодателем работнику в собственность деньги в наличной и (или) безналичной формах в связи с наличием трудовых отношений;

2) доходы работника в натуральной форме в соответствии со статьей 323 Налогового кодекса РК;

3) доходы работника в виде материальной выгоды в соответствии со статьей 324 Налогового кодекса РК.

При этом, согласно нормам пункта 1 статьи 353 Налогового кодекса сумма облагаемого дохода работника определяется в следующем порядке:

сумма доходов работника, подлежащих налогообложению у источника выплаты, начисленных за налоговый период,

сумма корректировки дохода за налоговый период, предусмотренной пунктом 1 статьи 341 Налогового Кодекса,

сумма налоговых вычетов в порядке, указанном в статье 342 Налогового Кодекса.

В расчете ИПН у источника выплаты с 2020 года изменений нет.

Социальный налог (СН):

Порядок обложения социальным налогом регламентирован разделом 12 Налогового кодекса РК.

В соответствии с нормами пп. 2 п. 3 ст. 484 Налогового кодекса с 1 января 2020 года из объекта обложения социальным налогом исключаются взносы на обязательное социальное медицинское страхование в соответствии с законодательством Республики Казахстан об обязательном социальном медицинском страховании.

При расчете социального налога с 2020 года необходимо исключать взносы ОСМС.

Обязательные пенсионные взносы (ОПВ):

В соответствии с положениями пункта 1 статьи 25 Закона РК «О пенсионном обеспечении в РК» (далее – Закон) ОПВ, подлежащие уплате в ЕНПФ, устанавливаются в размере 10% от ежемесячного дохода, принимаемого для исчисления обязательных пенсионных взносов.

- ежемесячный доход, принимаемый для исчисления обязательных пенсионных взносов, не должен превышать 50-кратный размер МЗП, установленный на соответствующий финансовый год законом о республиканском бюджете.

- максимальный совокупный годовой доход, принимаемый для исчисления обязательных пенсионных взносов, не должен превышать двенадцать размеров 50-кратного размера МЗП, установленного на соответствующий финансовый год законом о республиканском бюджете.

Согласно положениям пункта 6 статьи 24 Закона РК «О пенсионном обеспечении в РК» в доход для исчисления обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов включаются все виды оплаты труда в денежном выражении и иные доходы.

В расчете ОПВ с 2020 года изменений нет.

Социальные отчисления (СО):

В соответствии с нормами пункта 1 статьи 15 Закона РК «Об обязательном социальном страховании» от 26 декабря 2019 года № 286-VI (далее – Закон) объектом исчисления социальных отчислений для работников, а также лиц, имеющих иную оплачиваемую работу (избранные, назначенные или утвержденные), являются расходы работодателя, выплачиваемые им в виде доходов в качестве оплаты труда, за исключением доходов, с которых не уплачиваются социальные отчисления в фонд.

Согласно нормам пункта 1 статьи 14 Закона социальные отчисления, подлежащие уплате плательщиками в фонд за участников системы обязательного социального страхования и (или) в свою пользу, устанавливаются в размере 3,5 процента от объекта исчисления социальных отчислений.

Согласно нормам пункта 6 статьи 15 Закона cоциальные отчисления в фонд не уплачиваются с доходов:

1) установленных пунктом 2 статьи 319 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс), за исключением доходов, указанных в подпунктах 3) и 4) пункта 2 статьи 319 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс);

2) установленных пунктом 1 статьи 341 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс), за исключением доходов, указанных в подпунктах 9), 10), 12), 14), абзаце шестом подпункта 17), подпунктах 21) и 50) пункта 1 статьи 341 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс). При исчислении социальных отчислений не применяются корректировки к облагаемому доходу работника, указанные в подпункте 49) пункта 1 статьи 341 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс);

3) установленных подпунктом 1) пункта 3 статьи 484 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс).

Таким образом, относительно социальных отчислений изменился нормативно-правовой акт, в самом расчете социальных отчислений с 2020 года изменений нет.

Отчисления на обязательное социальное медицинское страхование (ОСМС):

В соответствии с положениями п. 2 ст. 27 Закона РК «Об обязательном социальном медицинском страховании» (далее – Закон) объектом исчисления отчислений являются расходы работодателя, выплачиваемые работнику, в том числе государственному и гражданскому служащему, в виде доходов, исчисленных в соответствии со статьей 29 Закона.

Согласно нормам пункта 1 статьи 27 Закона ставка отчислений с 1 января 2020 года составляет 2 процентов от объекта исчисления отчислений.

Кроме того, с 1 января 2020 года работники обязаны уплачивать взносы на ОСМС.

В соответствии с нормами пункта 2 статьи 28 Закона объектами исчисления взносов работников, в том числе государственных и гражданских служащих, а также физических лиц, получающих доходы по договорам гражданско-правового характера, являются их доходы, исчисленные в соответствии со статьей 29 Закона.

Согласно нормам пункта 1 статьи 28 Закона взносы работников с 1 января 2020 года устанавливаются в размере 1 процента от объекта исчисления взносов.

В соответствии с положениями п. 4 ст. 29 Закона РК «Об обязательном социальном медицинском страховании» от уплаты отчислений и (или) взносов на ОСМС освобождаются следующие выплаты и доходы:

1) доходов, указанных в пункте 2 статьи 319 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс);

2) доходов, указанных в пункте 1 статьи 341 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс), за исключением доходов, указанных в подпунктах 10), 12) и 13) пункта 1 статьи 341 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс);

3) доходов, указанных в подпункте 10) статьи 654 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс);

4) выплат за счет средств грантов (кроме выплат в виде оплаты труда работникам и оплаты работ (услуг) физическим лицам по договорам гражданско-правового характера);

5) компенсационных выплат при расторжении трудового договора в случаях прекращения деятельности работодателя - физического лица либо ликвидации работодателя - юридического лица, сокращения численности или штата работников в размерах, установленных законодательством Республики Казахстан.

Доходы работника с 1 января 2020 года облагаются отчислениями в ОСМС по ставке 2% и взносами в ОСМС по ставке 1%.

Читайте также: