Минусы пропорционального налогообложения доходов физических лиц

Опубликовано: 02.05.2024

Пропорциональная система налогообложения в первую очередь охарактеризовывается равным процентом налога для всех. Как это понимать? Данная система основана на самом деле очень просто: процент налога абсолютно не зависит от дохода человека, то есть установлена единая норма, и сумма налога пропорционально изменяется в зависимости от величины зарплаты. Больше зарплата-больше сумма налога и, соответственно, обратно.

Насколько эффективна такая система налогообложения? Какие имеет плюсы и минусы?-эти вопросы являются в данной статье основополагающими. Первое, с чего стоит начать-это небольшое ознакомление со структурой системы, ее эффективностью, а также самую малость из истории.

Структура и эффективность

Как было описано ранее, в основе системы лежит единый установленный процент налога. Это явление характеризуется плоской шкалой налогообложения, в то время как существует еще и прогрессивная. Плоская шкала означает изменение не процента, а суммы, зависимой от заработка. В России активно используется именно пропорциональная система налогообложения, что не может не являть собой определенную эффективность в экономике. Хотя такая система наиболее гуманна скорее для общества.

Эффективность пропорциональной системы заключается в том, что понижаются случаи уклонения от уплаты налога, а также снижаются показатели криминала. Говоря простым языком, при такой, можно смело назвать, справедливой системе становится совершенно бесполезным уходить от платы ставки или обращаться к теневой экономике если речь заходит о бизнесе.

Эффективна система также потому что она наиболее уместна тогда, когда уровень коррупции в стране достигает высокого уровня. Она считается «относительно справедливой», потому как присутствует некое равенство среди людей, а также появляется такое понятие, как всеобщность.

Любая система все-таки имеет как плюсы, так минусы, об этих двух сторонах сейчас непосредственно и пойдет речь.

Плюсы пропорциональной системы налогообложения

Затрагивая тему плюсов системы, следует отталкиваться как раз от того, почему она эффективна. Поэтому плюсы будут разделены на две группы: плюсы пропорциональной системы относительно налогоплательщика и плюсы пропорциональной системы налогообложения относительно государства.

Итак, плюсы системы для простого человека-в чем они заключаются?

- Как уже было сказано ранее, пропорциональная система приносит собой относительное равенство, то есть лицо, занимающее какую-то высокую должность будет платить тот же самый процент, что и рядовой сотрудник. Хотя стоит отметить то, что в зависимости от уровня дохода кому-то будет платить легче, кому-то труднее. В данном аспекте прогрессивная система, как считают ее сторонники, лучше. Это обусловлено тем, что иногда налог отменяется, если уровень заработка близок к критической отметке, либо по каким-то другим веским причинам.

- Всеобщность можно отнести как к плюсам, так и к минусам. Так как сейчас данное понятие состоит в числе пунктов «плюсы», то и описываться будет как положительное явление. Всеобщность не позволяет избежать уплаты налога, в таком случае перед законом равны все.

- Еще одним плюсом является, так называемая, легализация заработка. То есть предприниматели не вынуждены обращаться к теневой экономике или открывать бизнес в другой стране. Потому как процент налога от их заработка не будет увеличиваться с ростом уровня дохода, что не может не радовать бизнесменов и не давать им гарантию стабильности.

- Кстати о стабильности, она тоже является одним из плюсов. Процент может поменяться только на государственном уровне, то есть для всех. Например, на данный момент налоговый процент от заработка составляет 13%.

- При такой системе налогообложения физические лица не боятся налога, поэтому активно трудятся ради повышения заработка.

Плюсы пропорциональной системы налогообложения относительно государства:

- Данная система более эффективна в плане повышения бюджета государства. Увидеть это можно в сравнении с той самой прогрессивной системой. Прогрессивная система предусматривает либо отмену налога совсем в каких-либо случаях, либо низкий процент, также зачастую люди не готовы отдавать высокий процент за доход и прибегают к крайним мерам. Пропорциональная же система не имеет таких загвоздок, поэтому доход государства на более высоком уровне.

- Благодаря пропорциональной системе снижается уровень нарушений и прочих инцидентов. Это также положительно сказывается на экономике государства.

Минусы пропорциональной системы налогообложения

У данной системы сложно выявить явные минусы, так она все же считается довольно эффективной. Однако некоторые считают, что система не отвечает принципу справедливости. Они отталкиваются от того факта, что, если человек зарабатывает больше, то он должен больше и платить.

Сложно сказать, минус это или нет, так как система имеет явные преимущества и гуманна для всех членов общества.

Заключение

Остается упомянуть лишь об истории данной системы налогообложения, во-первых, пропорциональная система появилась во Франции, когда там шла активная борьба за равенство и справедливость. Конечно, становится ясным, что в Россию система пришла из Европы.

На данный момент пропорциональная система налогообложения используется в большой части стран Европы, некоторые страны думают над тем, стоит ли переходить на эту систему.

В заключение остается лишь отметить то, как можно вычислить сумму налога от заработка. Итак, формула несказанно проста в своем составе, необходимо всего лишь число процента разделить на 100 и умножить на сумму зарплаты. Визуально это выглядит так (учитывая, что процент равен 13): (13/100)*заработок.

Пропорциональное, прогрессивное и регрессивное налогообложение вызывают множество вопросов. Всегда находятся противники и сторонники той или иной системы. На сегодняшний день у нас действует пропорциональное налогообложение. Подробнее о нем пойдет речь в данной статье.

Пропорциональное, прогрессивное налогообложение: что лучше

Какая система лучше для государства? Постараемся разобрать. Для этого надо знать особенности и нюансы систем. В данной статье рассмотрим их все. Это позволит каждому сделать определенные выводы для себя относительно того, какая система предпочтительнее.

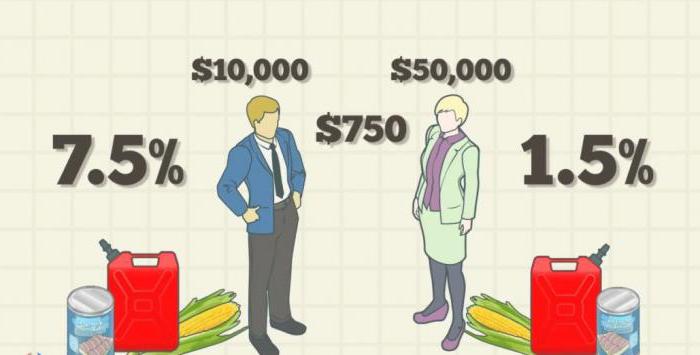

Пропорциональное налогообложение

Суть пропорциональной системы в том, что налоговая база для всех одна. Например, налог на доходы физических лиц составляет сегодня 13 %. Процент не зависит от дохода. Директор крупной торговой сети с заработной платой миллион рублей в месяц будет платить такой же процент, что и грузчик в одном из магазинов с минимальным окладом.

Это кажется несправедливым многим общественным деятелям и гражданам. Они считают, что чем больше получает гражданин, тем больше он должен платить. Пропорциональная ставка налогообложения их не устраивает. Должна быть прогрессивная. Разберем, что это такое.

Прогрессивное налогообложение

Итак, пропорциональное налогообложение предусматривает единый процент для всех налоговых резидентов. Прогрессивная система устанавливает разные процентные ставки, в зависимости от уровня дохода.

Например, в некоторых странах минимальные доходы не облагаются. Средняя зарплата облагается минимальной ставкой, и только на сверхдоходы накладываются огромные проценты, свыше 50 %. Это в странах так называемого капиталистического социализма. Ярким примером служит Швеция.

Аргументы противников прогрессивного налогообложения

Итак, какие же доводы приводят противники прогрессивной системы? Пропорциональная система налогообложения, по их мнению, является справедливой. Люди должны платить одинаковую сумму. Чем выше доход, тем больше поступает налогов в бюджеты от конкретного резидента. Они не могут смириться с мыслью, что успешные люди, которые хорошо зарабатывают, должны платить более высокий процент.

Аргументы сторонников прогрессивного налогообложения

Сторонники дифференцированной ставки считают, что пропорциональная система налогообложения неэффективна, она усиливает социальное неравенство в обществе. Одни люди все время богатеют, другие, наоборот, беднеют.

Прогрессивная система обеспечивает социальную функцию государтва на практике, сглаживает дифференциацию в обществе. Власти должны помогать людям с низкими заработными платами. На практике происходит, что минимальный размер оплаты труда, который и так меньше прожиточного минимума, облагается налогом. Такого нет в большинстве развитых стран мира.

Россия по Конституции - социальное государство, но на практике ее социальная роль неэффективна. Сегодня многие депутаты хотят внести законопроект, по которому люди с минимальными зарплатами будут освобождены от налога на доходы физических лиц.

Формирование налоговой базы в России

Пропорциональная система налогообложения окончательно сформировалось в конце девяностых - начале двухтысячных годов прошлого столетия. До этого количество различных налогов и сборов насчитывалось 54. После реформы их стало 15. Тогда появился единый подоходный налог в 13 %. Власти с гордостью рапортовали, что это самый низкий в Европе сбор, так что «пора выходить из тени». Те, кто утверждает, что налогов стало много, явно забывают их количество до 2000 года. Однако проблема была не в количестве, а в качестве. Их никто не платил. Укрыться от налогов было просто, правоохранительные органы были неспособны вести жесткую борьбу с нарушителями. В 2000-х все поменялось:

- Ввелось пропорциональное налогообложение с низкими ставками.

- Увеличилась роль правоохранительных органов.

- Ужесточились наказания за уход от налогов.

Эти три фактора навели порядок в фискальной отрасли.

Главная идея, по которой вводилась именно пропорциональная система – нет смысла скрывать доходы, так как от них не зависит процент. Некоторые утверждают, что, введя прогрессивную систему, мы, наоборот, недополучим средства в бюджет, так как начнутся различного рода махинации. Сторонники же так не считают, т. к. такая аргументация позволяет расписаться в бессилии правоохранительной системы государства.

Регрессивная система

Регрессивная система ни у кого в нашей стране не вызывает поддержки. Суть ее в том, что от увеличения дохода снижается налоговая база. Такая система еще больше приведет к социальному неравенству в нашей стране и создаст взрывоопасную революционную ситуацию.

Итоги

Итак, мы разобрали, что такое пропорциональная система налогообложения. Это система, при которой все резиденты платят одинаковый процент вне зависимости от доходов. Иная ситуация с прогрессивной и регрессивной системой. В первом случае чем больше доход, тем выше взимается процент, во втором, наоборот, чем выше доход, тем ниже процентная ставка.

Не стоит забывать, что, несмотря на пропорциональную систему налогообложения, нашей стране все же присущи элементы прогрессивной системы. Это проявляется через социальную поддержку: субсидии, компенсации малообеспеченным гражданам. Помимо этого, применяются различные налоговые вычеты разным категориям. Кроме того, система налогообложения не едина, для каждой деятельности предусматривается своя процентная ставка.

Пропорциональная система налогообложения нашла широкое применение в России и во многих бывших республиках СССР. При ней все налогоплательщики уплачивают налоги по равной процентной ставке, не зависящей от величины дохода. По этой причине она считается справедливой и довольно эффективной в странах с высоким уровнем коррупции.

Что означает пропорциональная система налогообложения, где применяется

Под пропорциональным налогообложением подразумевается популярный метод расчета налогов, при котором все налогоплательщики платят налог по равной ставке.

Ставка одинакова для всех и не зависит от размера дохода конкретного плательщика. При росте базы возрастает и налог, в равных пропорциях. В качестве примера пропорциональной системы налогообложения в России можно назвать налог на прибыль, применяемый к юридическим лицам.

Ставка всегда фиксирована и может быть изменена только государственными постановлениями. Система была оценена американским экономистом Адамом Смитом, выразившим мнение, что она позволяет гражданам участвовать в финансовом обеспечении государства в соответствии с индивидуальными возможностями.

В Российской Федерации большинство налогов основано на пропорциональной системе. Принцип был унаследован у стран Европы.

Основные принципы данного налогового метода, от чего зависит

Главный принцип – в одинаковой ставке налога, то есть проценте, составляемым от общего дохода физического или юридического лица. Соответственно, и сторож и топ-менеджер крупной компании будут уплачивать равный процент от дохода, что делает систему относительно справедливой.

Характеристики спецрежимов налогообложения: читайте.

Упрощенная система налогообложения: порядок перехода.

Прочитайте о выгоде использования франшизы при открытии кофейни.

Среди основных принципов данной системы можно выделить:

- равномерную нагрузку на всех налогоплательщиков;

- справедливость;

- всеобщность.

Соответственно, налог равнозначен и равносилен для всех плательщиков, однако, чем больше доход, тем проще уплатить его, и наоборот. Поэтому во многих странах применяется многоступенчатая система, при которой ставка равна только для налогоплательщиков с определенным уровнем дохода, и все они разбиваются на несколько категорий.

При пропорциональной системе соблюдается справедливость, в том числе вертикальная, когда люди с разными доходами выплачивают разные суммы налога. А также горизонтальная, когда плательщики с равными доходами уплачивают равные суммы по одинаковому проценту. Нельзя забывать и о принципе всеобщности.

Формула расчета, применение в России

Пропорциональная система подразумевает, что люди с разными доходами уплачивают равный процент от них, соответственно, расчеты сводятся к простой формуле. Ставка налога делится на 100 и умножается на доход. Подробнее об этом вы можете узнать из следующего видео:

Например, если уборщица получает 15 000 рублей, то при ставке в 13% сумма налога составит 1950 рублей (15 000 х 0,13 = 1950). При увеличении дохода сумма будет увеличиваться пропорционально.

В России значительную часть совокупных доходов от налогообложения составляют следующие виды налогов:

- 1.На прибыль.

- 2.На добавленную стоимость.

- 3.Платежи в негосударственные фонды.

- 4.Акцизы.

Федеральный бюджет РФ наполняется во многом за счет налога на добавочную стоимость. На протяжении последнего десятилетия поступления из других источников сильно менялись.

Например, прибыль от продажи энергоресурсов всегда зависела от их цены на мировом рынке, политической ситуации. Прибыль от налогообложения существенно стабильнее и обладает повышенным удельным весом.

Особенности и преимущества – что приобретает государство

Пропорциональная система обладает рядом важных преимуществ. Например, фиксированной ставкой, не зависящей от изменений в налоговой базе. Она считается относительно справедливой, и истоки системы родились во времена Французской революции, на которую народ поднялся из стремления к справедливости.

По мнению политолога Элвина Рабушка выбор стран Восточной Европы положительно сказался на развитии их экономик, и в качестве выигравших государств он приводит Россию и Словакию, а также Грузию, Украину, Латвию, Эстонию и т.д. Эксперт предполагает, что со временем преимущества пропорционального налогообложения оценят и другие страны, в частности Чехия и Польша.

В сравнении с другими системами налогообложения

На практике система считается очень эффективной, даже в сравнении с прогрессивной, при которой государство получает существенный доход за счет повышенных налогов для богатых граждан.

Дело в том, что в этом случае растет социальная напряженность, а большинство крупных предпринимателей предпочитают регистрировать компанию за рубежом, в оффшорных странах, стремясь избежать налогообложения или свести расходы к минимуму. Это же касается и регрессивной системы. При высоком уровне коррупции в России их применение могло бы быть не столь эффективным.

Расчет прибыли и убытков: ознакомьтесь с формулами.Прочитайте о том, как открыть сезонный бизнес летом.

Как начать бизнес на селе? Читайте здесь.

Эффективность пропорциональной системы

Нужно выделить факт, что при данной системе максимально минимизированы возможности для уклонения от выплаты налогов или их уменьшения, система максимально эффективна при высокой коррупции и проста реализации.

Страны с высокой ставкой прогрессивного налогообложения столкнулись с резким ростом преступлений, связанных с переводом бизнеса в теневую экономику. Иногда такой возможностью пользуются даже законопослушные граждане. При одинаковом подходе ко всем налогоплательщикам это утрачивает смысл.

Я с целью получение информации об одобрении или неодобрении моих инициатив по введению в России прогрессивного налогообложения задал всем полуфиналистам конкурса «ЛидерыРоссииПолитика» через их личные кабинеты следующий вопрос:

Как вы относитесь к идее внедрить в России прогрессивное налогообложение (ставка налога возрастает по мере роста дохода)?

Всего задал вопрос: 543 чел. (всем участникам конкурса «ЛидерыРоссияПолитика» прошедшим в полуфинал).

Ответили: 268 чел. Или 49,4 процентов.

ЗА-184 чел. Или 68,7 % от всех ответивших;

Против – 49 чел. или 18,3%;

Не смогли однозначно высказаться – 35 чел. Или 13%.

В данном блоге хочу подробно на тех опасениях, которые высказали участники опроса по поводу введения прогрессивной системы налогообложения в РФ.

Попробую развеять данные заблуждения в данном блоге:

1) В случае введения прогрессивных налогов, налогоплательщики уйдут «в тень» и повысится доля теневой экономики (ранее уже была прогрессивная ставка, но именно с целью вывода доходов «из тени» в 2001г. ввели единую ставку 13%).

Во – первых, сразу надо оговориться, что прогрессивное налогообложение – это не только прогрессивные ставки НДФЛ. Считаю необходимым в корне перенастроить налоговую систему РФ и сделать большинство прямых налогов прогрессивными с одновременной отменой (или значительным снижением) части налогов.

Во – вторых, уровень цифровизации экономики и налоговых органов явно не сопоставим с тем, что было в 90 - е годы, поэтому сейчас существуют инструменты, которые могут позволить «обелить экономику» (при наличие политической воли), даже при ведении прогрессивных налогов.

В - третьих, ошибочно считать, что причиной «обеления экономики России» стало введения пропорциональной ставки НДФЛ. Одновременно с введением плоской шкалы налогообложения был осуществлен ряд других фискальных мер, которые в решающей степени способствовали существенному приросту поступлений НДФЛ. В частности, с 2001 г. была прекращена практика освобождения от уплаты НДФЛ ряда категорий личного состава силовых структур, вследствие чего число плательщиков данного налога единовременно увеличилось более чем на 700 тыс. человек. Одновременно, начиная с 2001 г., была введена регрессивная шкала ставок единого социального налога, что, безусловно, способствовало выводу из тени определенной части «конвертной» заработной платы. Кроме того, позитивное влияние на рост налоговой базы по НДФЛ оказало существенное, с 35 до 24% снижение ставки налога на прибыль организаций. Росту заработной платы в экономике и соответственно поступлению подоходного налога в этот период способствовал также экономический рост, вызванный резким повышением мировых цен на энергоресурсы. Как только действие этих особых факторов прекратилось, темпы роста доходов по НДФЛ снизились, и прирост поступлений данного налога стал ниже по сравнению с приростом доходов по отдельным налогам.

В-четвертых, даже несмотря на плоскую шкалу НДФЛ, сейчас в экономике большая доля теневых доходов, следовательно введение плоской шкалы налогообложения доходов физических лиц никак не повлияла на сокрытие доходов физических лиц от налогообложения и не смогла разрушить практику выдачи «конвертной» зарплаты. Довод о том, что пропорциональное налогообложение - «панацея» от недобросовестных налогоплательщиков, ошибочен.

В - пятых, разговоры о неприемлемости для нашей страны прекрасно работающей во всем мире прогрессивной шкалы обложения налогов – заблуждение: богатых людей в России немного, и поэтому их легко контролировать (при наличии политической воли).

2) Прогрессивные налоги труднее администрировать и, следовательно, возрастут издержки.

Во - первых, уровень цифровизация экономики и налоговых органов сегодня позволяет администрировать любые сложные налоги. В настоящее время, когда ФНС России активно наращивает свои информационно-вычислительные возможности, запуская все новые технологичные проекты, контроль и обработка совокупного годового дохода и совокупной стоимости активов не потребуют больших затрат и многочисленного персонала.

Во – вторых, необходимо перестроить систему налогового администрирования в стране: большая часть сил налоговых органов должна быть направлена исключительно на крупные активы и доходы (работа по принципу Парето 20/80). Не нужно тратить силы тысяч инспекторов на администрировании «копеечных налогов» с охватом всего населения, а достаточно сосредоточить максимум усилий на ограниченном количестве налогоплательщиков, где «есть деньги и риски занижения налогов». Соответственно, расходы на администрирование могут даже уменьшиться.

В – третьих, для большинства населения, имеющего один источник дохода, необходимость подачи налоговых деклараций, даже в случае введения прогрессивного налогообложения, не возникнет. Для остальных налогоплательщиков их составление не будет представлять больших трудностей. Более того, введение в практику налогообложения налоговых деклараций имеет и позитивные моменты. В первую очередь оно будет способствовать повышению налоговой культуры населения. Так, многие граждане начнут понимать сколько прямых налогов уплачиваются ими государству ежегодно и что у них есть моральное право что-то требовать за это у государства. Это будет дисциплинировать и ускорит формирование в нашей стране гражданского общества. В условиях же удержания налога налоговыми агентами, абсолютное большинство населения не задумывается над этим, часто даже не зная размера уплаченного налога.

3) Российская экономика еще не готова, в случае введения прогрессивного налогообложения поступления в бюджеты всех уровней снизятся.

Ошибочная позиция. Для успешного внедрения прогрессивного налогообложения в России нужен комплексный подход.

Во - первых, надо не только вести прогрессивные ставки, но и в корне перенастроить налоговую, судебную и политическую систему страны. В этом случае, поступления в бюджет должны увеличиться.

Во - вторых, одновременно с ведением прогрессивных налогов необходимо отменить (или значительно снизить) часть налогов на малый и средний бизнес, и на те отрасли экономики, которые нужно развивать;

В-третьих, при нынешней системе у обеспеченных граждан остается больше дохода, а малообеспеченные граждане весь свой доход тратят на текущее потребление. Следовательно, снижение налоговой нагрузки на бедных и средний класс одновременно увеличит потребление товаров (услуг, работ), а следовательно поступления НДС в бюджет и налогов на прибыль (налог на прибыль, УСН).

4) Введение прогрессивного налогообложения снизит конкурентоспособность российской экономики и будет способствовать оттоку капитала и лучших специалистов за рубеж.

Прежде всего, давайте ответим на следующий вопрос: «Хотим ли мы рыночную экономику, как сырьевой придаток мирового рынка с высоким уровнем неравенства в обществе, или мы хотим построить действительно эффективное социальное государство, как закреплено в Конституции?»

Наша экономика, несмотря на пропорциональные налоги, и так сейчас не конкурентоспособна. Основная часть иностранных инвестиций, поступающих в РФ, – это либо спекулятивные инвестиции (от которых только вред экономики), либо инвестиции, сформированные в России, но структурированные через иностранные юрисдикции и направленные назад в РФ уже под видом «иностранных». Востребованные за рубежом специалисты и так уезжают из страны, а «элита» старается иметь «двойное гражданство» и отправляет детей на ПМЖ в западные страны (уточнение: в которых везде присутствует прогрессивное налогообложение с высокими предельными ставками).

Поэтому одновременно с ведением прогрессивного налогообложение, необходимо проведение реформ, направленных на повышение институциональной привлекательности Российской юрисдикции путем развития эффективной судебной и политической системы, а также преобразованию страны в социальное государство (де-факто). Также предлагаю введение налога на операции с иностранной валютой (налог Тобина), дальнейшее совершенствование инструментов и увеличение налоговой нагрузки на «вывоз капитала» из страны. Поскольку большая часть нашей экономики это рентоорентированные предприятия, то уйти из России и вывести производство «за рубеж» просто «невозможно». Более того, с учетом введённых в отношении России санкций, мы точно не рискуем потерять «потенциальные западные» прямые инвестиции.

Нам важно не повторить ошибки либеральных реформаторов 90 - х, которые думали, что массовая приватизация и полная либерализация экономики России будет способствовать росту «инклюзивных политических институтов», развитию экономики и защите права собственности в России по западному типу. Между тем, «легкость» перемещения капитала породило только бегство «нового капитала» в уже сформированные эффективные юрисдикции с хорошей защитой права собственности (например, Великобританию), а не запросу на формирование действительно «эффективной политической и экономической системы в России».

5) Прогрессивная система налогообложения несправедлива: богатые даже при пропорциональной системе в абсолютных цифрах платят больше.

При применении пропорциональной шкалы с большей суммы дохода уплачивается большая сумма налога. На этом основании некоторыми юристами делается вывод, что данная шкала налогообложения более справедлива, чем прогрессивная, поскольку при применении последней сумма уплаченного налога еще более увеличится, что, по мнению сторонников пропорциональности, вряд ли можно назвать справедливым.

Первоочередно хотелось бы обратить внимание на следующее:

1) пропорциональные, а не прогрессивные ставки налогов, нарушают принципы, установленные еще Адамом Смитом — равномерное установление налогов между гражданами соразмерно их доходам. Дело в том, что с ростом доходов уменьшается необходимость затрат, а следовательно, возрастает доля дискреционного дохода, то есть дохода, который не обременен расходами. И не сложно заметить, что при пропорциональном налогообложении совокупного дохода менее состоятельный плательщик несет более тяжелое налоговое бремя чем более состоятельный, поскольку доля его свободного дохода меньше, а доля налога выплачиваемого за счет этого свободного налога выше. При нынешней системе у обеспеченных граждан остается больше дохода. А малообеспеченные граждане весь свой доход тратят на текущее потребление;

2) богатыми люди становятся исключительно в силу того, что они живут в обществе, а не одиночками на необитаемом острове. Богатство – производное общественной экономики. Поэтому каждый должен отдать обществу пропорционально тому, сколько получает от него. Все справедливо: богатые больше получают от капиталистической системы, поэтому должны больше отдавать;

3) справедливой может считаться только такая налоговая система, при которой после уплаты налогов достигается сокращение неравенства в экономическом положении плательщиков, пропорциональная ставка налогов эту задачу выполнить не в состоянии. Установление прогрессивной шкалы сократило бы разрыв между бедными и богатыми. А сохранение плоской шкалы будет усиливать и дальше разрыв между бедными и богатыми, что в свою очередь будет повышать социальную нестабильность в обществе;

4) наиболее обеспеченная часть населения в более значительной степени, чем остальные жители страны, заинтересована в сохранении социальной и политической стабильности в обществе, укреплении органов правопорядка, поддержке государством предпринимательской деятельности. Обеспеченный материально налогоплательщик, как правило, обладает большей собственностью, чем менее обеспеченный. Поэтому он в большей степени нуждается в защите частной собственности, обеспечении целостности и неприкосновенности имущества и поэтому должен вносить в пользу государства и большую долю своих доходов, что может быть достигнуто только при введении прогрессивного налогообложения;

5) посредством обложения прогрессивными индивидуальным подоходным и имущественными налогами обеспечивается более справедливое совокупное налогообложение населения. Так, за счет оставшихся после уплаты индивидуального подоходного налога и имущественных налогов средств каждый человек, и богатый, и бедный, для поддержания жизни должен приобретать необходимые потребительские товары и услуги, уплачивая косвенные налоги (НДС, акцизы), которые заложены в цену товара или услуги в виде надбавки к ней, и покупатель, формально не являясь налогоплательщиком, уплачивает их фактически. По данным налогам установлены пропорциональные ставки обложения. Для «богатых» граждан они фактически являются регрессивными, поскольку доля данных налогов в сумме доходов покупателя будет тем меньше, чем больше сумма его дохода. Благодаря этому происходит достаточно большое сглаживание прогрессий в индивидуальном подоходном налоге и имущественных налогах, поскольку сумма уплачиваемых косвенных налогов практически во всех развитых странах или равна, или превосходит сумму индивидуального подоходного налога и имущественных налогов.

6) Прогрессивное налогообложение уничтожит мотивацию к предпринимательству и стремление зарабатывать больше.

Во всех экономически развитых странах введена прогрессивная шкала: выше доход, больше имеешь богатства — выше налоги. И как мы видим в этих странах число предпринимателей больше, а предпринимательский дух там намного более развит, чем в тех странах, где действует пропорциональные налоговые ставки. Но согласен, что при установлении прогрессивной шкалы ставок в российской налоговой системе весьма важно продумать и экономически обосновать ставки налогов применительно к налоговоым базам. В противном случае все преимущества прогрессивной шкалы налогообложения могут превратиться в ее недостатки.

Предлагаю введения той прогрессивной шкалы налогообложения, чтобы снизились реальные доходы исключительно богатых граждан, направляемых в условиях пропорционального налогообложения не на потребление, а на сбережение и вывоз на счета в зарубежных банках. Таким образом, при условии введения продуманной шкалы налоговых ставок сокращения покупательной способности населения не произойдет, а наоборот увеличится. Следовательно увеличение совокупного спроса подстегнет и к росту «предложения» со стороны бизнеса, и созданию новых рабочих мест, и экономическому росту в стране в целом. Задача нынешнего этапа развития экономики состоит в том, чтобы повысить уровень налогообложения больших доходов и капиталов, исключив повышенное налогообложение заработной платы большей части населения, но установив достаточно высокую ставку налогов относительно других видов доходов, и в первую очередь доходов от капитала и от различного рода рент. Важно чтобы базой обложения был установлен именно совокупный годовой доход (включающий все виды доходов) и совокупная стоимость активов ( стоимость всех активов (за минусом долгов), которые принадлежат каждому конкретному собственнику (физическому либо юридическому лицу)).

В данной статье будут рассмотрены особенности и недостатки налогообложения доходов физических лиц, а также предложены пути его перспективного развития. Налоговая нагрузка на заработную плату в России сопоставляется с нагрузкой в США. Сравнение происходит по таким параметрам, как тип шкалы – линейный и прогрессивный, размер отчислений в социальные фонды, а также размер вычетов. В результате выявлено, что НДФЛ в России нуждается в реформировании, в результате чего можно добиться улучшения положения как социальной, так и демографической обстановки.

налог на доходы физических лиц, линейная шкала, прогрессивная шкала, социальные фонды, налоговые вычеты, нагрузка на заработную плату.

Категории статьи:

Статья также доступна (this article also available):

На протяжении многих лет налоговая система России претерпевает различные изменения. Эти изменения касаются как общего количества налогов, так и их элементов в виде изменяющихся ставок. Одним из таких налогов является налог на доход физических лиц (НДФЛ). Сама его ставка в РФ стабильна уже более 10 лет, начиная с 2001 г., когда были введены три пропорциональные ставки – 13%, 30%, 35% (а затем дополнительно 9% и 15%), а вот общая налоговая нагрузка на физических лиц постоянно колеблется.

Для рассмотрения величины налоговой нагрузки на физических лиц в РФ следует провести сравнительный анализ с другой страной, – к примеру, США.

Линейная и прогрессивная шкалы НДФЛ: преимущества и недостатки

В России ставка налога на доходы физических лиц (НДФЛ) имеет плоскую шкалу, то есть все физические лица платят один и тот же процент с дохода независимо от величины дохода.

Изначально до 2001 г. была прогрессивная шкала (см. табл.1) [1], которая часто подвергалась изменениям и корректировкам: изменялись ставки, изменялись шкалы ставок для разных категорий граждан, вводились ставки отдельно для перечисления средств в Федеральный бюджет и бюджет субъектов РФ, а затем они заменялись общими ставками для перечисления в Федеральное казначейство (см. табл.2) и т.д.

Ставка в Федеральный бюджет

Ставка в бюджеты субъектов РФ

Затем в 2001 г. была введена плоская шкала [2]. Введение пропорциональной ставки снизило налоговое бремя для тех физлиц, доходу которых соответствовала более высокая ставка. Установленная в 2001 г. ставка на заработную плату в размере 13% действует по настоящее время.

В США же федеральный налог на доход физических лиц имеет прогрессивную шкалу: в 1913 году госорганом по сбору налогов – Internal Revenue Service (IRS) – были введены диапазоны суммы заработной платы (bracket) [3], на каждый из которых устанавливается своя ставка. Чем больше сумма дохода, тем выше ставка. Причем итоговая сумма налога высчитывается как сумма величин налога на соответствующий диапазон. Эти диапазоны были созданы с целью создания гибкого налога на доход, способного увеличивать бюджет государства, не перегружая налогами физических лиц, которые в силу своих маленьких доходов не способны их платить. Границы диапазона варьируются в зависимости от семейного положения (табл.3).

Нижняя граница диапазона, $

Сравнивая размер ставок на заработную плату можно сделать вывод, что ставки в России выше, чем в США (рис.1). Для США использовалась средняя ставка НДФЛ, рассчитанная как процент от AGI (adjusted gross income – рассчитывается как общий доход минус налоговые вычеты [4]).

Рис.1 Изменение ставки НДФЛ в США и России, %

В США, в отличие от единого НДФЛ в России, налог имеет несколько уровней по территориальному признаку. Так, в некоторых штатах уплачивается налог штата, но он незначителен в общей массе [5].

Таким образом, налогообложение доходов физлиц в РФ, в отличие от многих западных стран, не учитывает материальное положение разных слоев населения. Получается, что из-за плоской ставки «богатые» в России платят больше «бедных» в абсолютном выражении, а в процентном – столько же. В ряде зарубежных стран, в том числе США, используется прогрессивная ставка, и тогда «богатые» уже в процентном отношении платят больше «бедных». Суть такого введения прогрессивной ставки в том, что снижается социальное неравенство, а также происходит перераспределение доходов «богатых»: часть их дохода в виде перечисленного в бюджет государства налога тратится на обеспечение «бедных» физлиц. Более того, прогрессивная шкала позволяет не изымать у менее обеспеченных слоев населения тот минимум средств, необходимый для удовлетворения базовых потребностей, таких как еда и предметы первой необходимости.

1. С введением в РФ в 2001 году плоской шкалы НДФЛ, все физические лица независимо от материального положения платят одинаковый процент с суммы дохода.

2. Введение прогрессивной ставки в РФ может снизить социальное неравенство за счет перераспределения доходов лиц с высоким достатком.

Улучшение демографической ситуации с помощью политики НДФЛ

Обложение налогом физических лиц является важным элементом экономической политики государства. Изменяя ставки налога в зависимости от разных социальных параметров, государство может управлять демографической ситуацией, занятостью и прочими важнейшими экономическими аспектами. Так, в США люди, состоящие в официальном браке, имеют налоговые преимущества по отношению к тем, кто живёт один.

Как можно заметить в табл.3, в США шкалы ставок налога на доходы физлиц зависят от семейного статуса налогоплательщика. Выделяют следующие статусы [6]:

- одинокий (холост, разведен, официально оформленное раздельное проживание);

- семейные пары (могут подавать декларации вместе или раздельно);

- глава семьи (холост, имеет хотя бы оного иждивенца, более чем на половину обеспечивает хозяйство).

Так, например, сравнивая сопоставимые 2003 и 2013 гг. с одинаковыми ставками, можно отметить, что как для физлиц в браке (рис.2), так и вне брака (рис.3), нижние границы диапазона увеличиваются, а значит, уменьшается налоговая нагрузка на физлиц [7].

Рис.2. Динамика границ суммы заработной платы при налогообложении физлиц, состоящих в браке в США, $

Рис. 3. Динамика границ суммы заработной платы при налогообложении физлиц, не состоящих в браке в США, $

Если же сравнивать отдельно нижние границы физлиц в и вне брака, то лица в браке более близки к следующему бракету с более высокой ставкой НДФЛ (рис.4)

Рис.4 Нижние границы бракета для лиц с разных семейным положением

Несмотря на это, ставка для семейных пар в США может быть меньше, т.к. им дана возможность подавать налоговые декларации совместно. За счет этого слишком высокий доход одного супруга может в сумме с более низким доходом сместиться на бракет уровнем ниже, и налоговая ставка снизится. Результаты применения этого механизма наглядно показаны на рисунке 5, показывающем среднюю ставку НДФЛ в зависимости от семейного положения. Средняя ставка рассчитана как доля налога в общей сумме дохода.

Рис. 5. Изменение средней ставки НДФЛ в зависимости от семейного положения

Более того, при совместной подаче деклараций супругами их персональные скидки (exemptions) и скидки с доходов (deductions) суммируются. И в отличие от раздельной подачи деклараций, при совместной подаче деклараций супруги могут использовать кредит по налогам на доходы (Earned Income Credit). Таким образом, при совместной подаче деклараций – налоговый тариф на общий доход ниже и стандартные скидки больше. Это является своего рода управлением демографической ситуации в стране и стимулированием к заключению и сохранению браков.

В России подобного механизма суммирования доходов членов семьи нет. Как нет и самостоятельной подачи деклараций в налоговые органы. В России физлица не видят тех конкретных цифр сумм налога, которые они уплачивают, т.к. удерживает и уплачивает их налоговый агент – работодатель, а также не могут ими маневрировать, т.к. ставка фиксированная для каждого лица и не зависит ни от статуса, ни от размера дохода.

1. В России, в отличие от США, НДФЛ удерживается и уплачивается с каждого отдельного физического лица работодателем независимо от семейного статуса. В США же физические лица в браке имеют права выбрать, как они будут подавать декларации – совместно или раздельно. При совместной подаче деклараций возможно управление налоговой нагрузкой с целью занижения сумм налога к уплате: тариф на общий доход ниже и стандартные скидки больше.

2. В России при расчете НДФЛ не учитывается семейное положение физических лиц, следовательно, упускается возможность влиять на демографическую ситуацию.

3. Политику в области налоговой нагрузки физических лиц можно рассматривать как инструмент в стимулировании вступать в брак, заводить детей, снижать количество разводов.

Отчисления в социальные фонды как нагрузка на заработную плату

Помимо налога на сам доход, нагрузка на заработную плату включает в себя отчисления в социальные фонды.

Рис.6 Динамика изменений ставки FICA, %

Взносы в Social Security платятся как процент с определенной суммы заработной платы. На 2013 год эта сумма составляет $113700.

Рис.7 Сумма дохода для Social Security, $

А начиная с 2013 года для самых богатых введен дополнительный Medicare tax в размере 0,9%, и уплачивается он в зависимости от семейного статуса (табл. 4).

| Статус | Доход свыше, $ |

| Холост/не замужем | 200000 |

| Семейные пары, подающие декларации вместе | 250000 |

| Семейные пары, подающие декларации раздельно | 125000 |

Если сравнивать взносы в социальные фонды в России и США (рис.8), то можно сделать вывод, что в США ставки меньше, а значит и налоговая нагрузка ниже.

Рис.8 Ставки взносов в социальные фонды в США и России, %

1. Отчисления в социальные фонды относятся к нагрузке на заработную плату и финансируют будущие расходы.

2. Общая нагрузка на заработную плату в части отчислений в России выше, чем в США в 1,5-2 раза.

Размер налогового вычета и средняя заработная плата

Еще одним подтверждением высокой налоговой нагрузки на заработную плату в России является маленький размер вычетов при исчислении налоговой базы.

В России размер стандартного вычета на 2013 год составляет 500 руб. [1] для участников ВОВ, инвалидов I и II групп и т.д., 1400 руб. на первого и второго ребенка, и 3000 руб. для третьего и далее детей и инвалидов ВОВ и т.д. что составляет на 2013 год от 2 до 12% от средней заработной платы [10].

В США стандартный вычет формируется в зависимости от семейного положения: 6100 евро для незамужних и раздельно подающих декларации супругов, 8950 евро для глав семей и 12200 для пар, подающих совместные декларации. Это составляет около 15-20% от средней заработной платы. Более того, стандартный вычет может быть и выше, если, например, для лиц старше 70 лет, для слепых лиц старше 40 лет, для пожилых пар, где один из супругов слепой и т.д.

1. Налоговые вычеты в России низкие, значит, они не способны существенно снизить налоговую базу.

2. Стандартные налоговые вычеты в России устанавливаются в зависимости от положения – дети, инвалид, ВОВ и т.д. В США – снова семейные пары получают преимущества.

Выводы и рекомендации

Таким образом, налоговая система России пока уступает зарубежным странам. Ставки НДФЛ в России выше, ставки взносов выше, налоговые вычеты меньше. Более того, регулирование нагрузки на заработную плату крайне нестабильно, в результате чего работодатели склоняются к выдаче вознаграждений «в конверте», что порождает рост теневой экономики и коррупции. Возможно, изменение политики в области налоговой нагрузки на физических лиц станет шагом к изменению экономической ситуации в стране в целом. Сложности в применении зарубежного опыта возникают и в отношении других налогов, например, налога на прибыль для интегрированных бизнес-групп [12, 13], однако налоговое законодательство в области регулирования холдингов реформируется и совершенствуется [14]. Реформировать налог на доходы физических лиц также необходимо. В случае реформирования НДФЛ, можно добиться таких положительных эффектов, как снижение уровня социального неравенства, поддержка незащищённых слоёв населения, снижение количества разводов и улучшение демографической ситуации в целом.

Библиографический список

Читайте также:

- Какой документ составляется на должностное лицо при нарушении налогового законодательства

- Материальная выгода по займу сотруднику облагается ли налогами

- Как оспорить налог на доходы физических лиц

- Что такое переплата по налогу на доходы физических лиц в личном кабинете

- Зарплата состоит из оклада и премии с какой суммы платят налоги