Налоговая что проверяет в путевых листах

Опубликовано: 13.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

С 01.01.2021 в путевой лист были включены два обязательных реквизита: вид сообщения и вид перевозки, а также период действия путевого листа. Организация перевозит грузы для собственных нужд на грузовых автомобилях (приобретение товаров, доставка их в магазины).

Если данные реквизиты будут отсутствовать, то может ли налоговый орган доначислить налог на прибыль?

Рассмотрев вопрос, мы пришли к следующему выводу:

Существует риск доначисления налоговым органом налога на прибыль организации в случае некорректного оформления путевого листа, при отсутствии в нем всех обязательных реквизитов.

Обоснование вывода:

К прочим расходам, связанным с производством и реализацией, относятся расходы на содержание служебного транспорта (автомобильного, железнодорожного, воздушного и иных видов транспорта) (подп. 11 п. 1 ст. 264 НК РФ). В соответствии с п. 1 ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

С учетом ст. 252 НК РФ на момент отражения в составе расходов затрат на приобретение товаров (работ, услуг) они должны быть фактически приобретены (оказаны) и документально подтверждены должным образом, в частности, соответствующий первичный учетный документ должен содержать все необходимые реквизиты (письмо Минфина России от 13.09.2018 N 03-03-06/1/65618). Исчерпывающего перечня документов, которые необходимо оформить для этого, не существует. При этом из документов, которые имеются у организации, должно быть очевидно, что те или иные затраты фактически произведены, а сделки реальны и соответствуют обстоятельствам (постановление Президиума ВАС РФ от 18.10.2005 N 4047/05, письма Минфина России от 21.03.2019 N 03-03-06/1/19016 и N 03-03-06/1/19017, от 20.03.2019 N 03-03-06/1/18478, от 07.03.2019 N 03-03-06/1/14969).

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Для учета расходов на ГСМ необходимы документы, подтверждающие факт их приобретения и расходования в служебных целях.

Организации используют путевые листы в качестве одного из документов, подтверждающих расходы на приобретение ГСМ, закрепив указанный порядок в учетной политике, для целей налогообложения прибыли. Вместе с тем такие налогоплательщики также вправе использовать иные документы, оформленные в соответствии с требованиями законодательства РФ, подтверждающие произведенные расходы и их связь с деятельностью, направленной на получение дохода (письма УФНС России по г. Москве от 09.07.2019 N 16-15/116577@, Минфина России от 16.06.2011 N 03-03-06/1/354, от 25.08.2009 N 03-03-06/2/161, от 23.09.2013 N 03-03-06/1/39406. Смотрите также Энциклопедию решений. Путевой лист: кому и зачем нужен; письмо Минфина России от 15.07.2010 N 02-06-10/2614.

Например, данные приборов учета и контроля за перемещением транспортных средств с использованием системы спутниковой навигации ГЛОНАС или иных систем, позволяющих достоверно определить пройденный автотранспортным средством путь (письмо Минфина России от 16.06.2011 N 03-03-06/1/354). А в письме Минфина России от 29.08.2018 N 02-06-05/61767 сказано, что если чек заправки ГСМ является документом, подтверждающим факт хозяйственной жизни - переход права собственности на нефтепродукты (факт отгрузки ГСМ) при осуществлении факта поставки, то его состав реквизитов следует оформлять с учетом общих требований Закона N 402-ФЗ. При оформлении чеков заправки ГСМ надлежащим образом отражение поступления ГСМ на основании таких чеков, приложенных к путевому листу, не противоречит положениям законодательства о бухгалтерском учете.

Сразу отметим, с 01.01.2021 заполнять путевые листы необходимо иначе. Обязательные реквизиты и порядок заполнения путевых листов установлены приказом Минтранса России от 11.09.2020 N 368 "Об утверждении обязательных реквизитов и порядка заполнения путевых листов" (далее - приказ Минтранса России N 368). Фактически он заменил собой ранее действовавший приказ Минтранса России от 18.09.2008 N 152 "Об утверждении обязательных реквизитов и порядка заполнения путевых листов".

Все формы первичных учетных документов определяются руководителем экономического субъекта, а разрабатываются - лицом, на которое возложено ведение бухгалтерского учета (ч. 4 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете", далее - Закон N 402-ФЗ). Закон N 402-ФЗ не предусматривает обязательного применения форм первичных учетных документов, которые содержатся в альбомах унифицированных форм. Однако при разработке собственных бланков "первички" организации могут в качестве образца использовать унифицированные формы, утвержденные Госкомстатом России. Следует отметить, что формы путевых листов, утвержденные Госкомстатом России в настоящее время, не являются актуальными, так как не содержат всех обязательных реквизитов, приведенных в приказе Минтранса России N 368. При их применении следует дополнить их соответствующей информацией.

Важно, что первичные учетные документы принимаются к учету, если они содержат обязательные реквизиты, указанные в ч. 2 ст. 9 Закона N 402-ФЗ. Это надо учитывать при разработке собственных бланков. Кроме того, обязательные реквизиты и порядок заполнения путевых листов установлены приказом Минтранса России N 368 (смотрите письмо Минтранса России от 15.01.2021 N ДЗ-66-ПГ).

Организация может разработать собственную форму путевого листа с учетом требований приказа Минтранса России N 368 и обязательных реквизитов, указанных в ч. 2 ст. 9 Закона N 402-ФЗ. Смотрите письма Минфина России от 06.03.2013 N 03-03-06/1/6700, от 25.08.2009 N 03-03-06/2/161, от 07.04.2006 N 03-03-04/1/327, от 20.02.2006 N 03-03-04/1/129 и др., УФНС по г. Москве от 03.11.2009 N 16-15/115253, от 13.10.2009 N 16-15/107268.

Обязательные реквизиты путевого листа, утвержденные приказом Минтранса России N 368 (ст. 6 Федерального закона от 08.11.2007 N 259-ФЗ "Устав автомобильного транспорта и городского наземного электрического транспорта" (далее - Закон N 259-ФЗ)) включают в себя:

- его наименование и номер;

- сведения о сроке действия путевого листа;

- данные о собственнике (владельце) транспортного средства;

- сведения о транспортном средстве;

- информацию о водителе;

- сведения о перевозке.

Сведения о перевозке включают информацию о видах сообщения и видах перевозок (п. 6 приказа Минтранса России N 368). В свою очередь, вид сообщения: городское, пригородное, междугороднее, международное, а при перевозке пассажиров и багажа - вид перевозки: для перевозчика - регулярная, по заказу, легковое такси (ст. 4, 5 Закона N 259-ФЗ).

Сведения о сроке действия путевого листа включают дату (число, месяц, год), в течение которой путевой лист может быть использован, а в случае если путевой лист оформляется более чем на день, - даты (число, месяц, год) начала и окончания срока, в течение которого путевой лист может быть использован (п. 2 приказа Минтранса России N 368).

Путевые листы нужно оформлять для одного рейса или одной смены, если на нее приходится несколько рейсов (п. 9 приказа Минтранса России N 368). Путевой лист следует выдавать на каждый автомобиль, используемый хозяйствующим субъектом в служебных целях. Путевой лист оформляется до начала выполнения рейса, если длительность рейса водителя превышает продолжительность смены (рабочего дня), или до начала первого рейса, если в течение смены (рабочего дня) водитель транспортного средства совершает один или несколько рейсов (пп. 8, 9 приказа Минтранса России N 368).

В упомянутом выше письме Минтранса России от 15.01.2021 N ДЗ-66-ПГ сообщено, что приказом Минтранса России N 368 форма типового бланка путевого листа не установлена. Вместе с тем необходимо учитывать, что в самостоятельно разработанной форме путевого листа должны быть указаны обязательные реквизиты, которые приведены в приказе Минтранса России N 368. При оформлении путевого листа необходимо проставлять все обязательные реквизиты путевого листа в соответствии с приказом Минтранса России N 368.

Поэтому отсутствие в путевом листе информации о видах сообщения, видах перевозок и сведений о сроке действия путевого листа формально может говорить о несоответствии путевого листа требованиям п. 1 ст. 252 НК РФ, что может привести к спорам с проверяющими относительно правомерности учета расходов на ГСМ для цели налога на прибыль.

В то же время не любые погрешности в оформлении первичных учетных документов влекут за собой невозможность признания затрат в налоговом учете. Так, например, в письме Минфина России от 04.02.2015 N 03-03-10/4547 разъясняется, что ошибки в первичных учётных документах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость и другие обстоятельства документируемого факта хозяйственной жизни, обуславливающие применение соответствующего порядка налогообложения, не являются основанием для отказа в принятии соответствующих расходов в уменьшение налоговой базы по налогу на прибыль. Поэтому, на наш взгляд, само по себе отсутствие в путевом листе, например, информации о видах сообщения и видах перевозок не может являться препятствием для подтверждения производственной направленности расходов при наличии прочих обязательных реквизитов, позволяющих подтвердить производственную направленность произведенных расходов.

При этом наличие в путевом листе всех обязательных реквизитов может рассматриваться судами в качестве обстоятельства, позволяющего определить фактический расход ГСМ по конкретному автомобилю (смотрите постановление АС Поволжского округа от 29.03.2016 по делу N А55-6233/2015).

Обращаем внимание на то, что мы высказали свое экспертное мнение по вопросу, которое может не совпадать с мнением других специалистов или контролирующих органов. К сожалению, ни судебной практики, ни официальных разъяснений по ситуации, аналогичной рассматриваемой, мы не обнаружили.

Также напомним, что налогоплательщик вправе обратиться в Минфин России или в налоговый орган по месту учета организации за письменными разъяснениями по ситуации (подп. 1, 2 п. 1 ст. 21 НК РФ). При возникновении спора наличие персональных письменных разъяснений финансового ведомства или налоговых органов исключает вину лица в совершении налогового правонарушения на основании подп. 3 п. 1 ст. 111 НК РФ.

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Учет горюче-смазочных материалов;

- Энциклопедия решений. Учет расходов на содержание служебного транспорта;

- Вопрос: ООО, находящееся на ОСНО, занимается оптовой продажей строительно-отделочных товаров, имеет в своем распоряжении автотранспортные средства, которые доставляют товары покупателям или доставляют ТМЦ на склад от поставщиков. Затраты на ГСМ осуществляются с использованием топливных карт. ГСМ списываются по нормам, рекомендованным Минтрансом России, а в отношении некоторых автомобилей - по самостоятельно разработанным и утвержденным нормам. Можно ли выдавать путевку на 1 месяц для грузового транспорта? Какие должны присутствовать обязательные реквизиты для обоснования расходов в налоговом учете, если движение ГСМ в путевке не обязательно? (ответ службы Правового консалтинга ГАРАНТ, март 2020 г.);

- Вопрос: Возможны ли претензии со стороны налоговых органов в случае, если на путевом листе за проведение медосмотра расписывается руководитель организации? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2020 г.);

- Вопрос: Подтверждение производственного характера расходов на ГСМ путевым листом без отметки о проведении послерейсового медицинского осмотра водителя (ответ службы Правового консалтинга ГАРАНТ, июнь 2020 г.);

- Вопрос: По новому закону компании, которые перевозят, например, свой персонал, руководителей или различные товары и материалы без заключения договоров перевозки, обязаны: соблюдать специальные правила обеспечения безопасности перевозок; назначать ответственного за обеспечение безопасности дорожного движения, при этом он должен пройти аттестацию; обеспечивать соответствие работников профессиональным и квалификационным требованиям; организовывать и проводить предрейсовый или предсменный контроль техсостояния транспортных средств. Каковы возможные претензии налоговых органов в данной ситуации? (ответ службы Правового консалтинга ГАРАНТ, апрель 2019 г.);

- Изменения в правилах заполнения путевых листов в 2021 году (журнал "Практическая бухгалтерия", N 12, декабрь).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Коренева Ольга

Ответ прошел контроль качества

26 февраля 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Чтобы признать в налоговом учете расходы на ГСМ и обслуживание автотранспорта, а также принять вычеты по ним, компании необходимо оформлять путевые листы. Таковы требования контролирующих органов. Ниже описаны наиболее интересные судебные споры, возникавшие за прошедший год между компаниями и налоговиками из-за содержания путевых листов.

Вводная информация

Формы путевого листа, обязательной для применения, не существует. Компания может составлять путевые листы либо на бланках, утвержденных постановлением Госкомстата России от 28.11.97 № 78, либо разработать бланк самостоятельно. Если организация выбирает второй вариант, необходимо учитывать, что путевой лист должен отвечать требованиям к первичному учетному документу. Такие требования приведены в статье 9 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете» (далее — закон № 129-ФЗ). Кроме того, бланк должен содержать сведения, предусмотренные приказом Минтранса России от 18.09.08 № 152 (далее — приказ № 152). Чиновники Минфина России считают, что учесть расходы можно только на основании тех путевых листов, которые соответствуют требованиям приказа № 152 и заполнены в определенном им порядке (письмо от 25.08.09 № 03-03-06/2/161).

Даже если автомобиль арендован, на него необходимо оформлять путевой лист

Что не понравилось инспекторам

В обоснование расходов на бензин для арендованного автотранспорта компания не предъявила путевые листы. Налоговики посчитали, что данные расходы документально не подтверждены и доначислили налог на прибыль. На это компания возразила следующее. В налоговом законодательстве не сказано, что плательщик вправе уменьшить налогооблагаемую прибыль на стоимость ГСМ только при наличии путевых листов. Чтобы списать затраты на бензин достаточно кассовых чеков на его покупку. Кроме того, компания сослалась на то, что она не является собственником автомобилей, на которые не были оформлены путевые листы.

Позиция суда

Инспекция действовала правомерно. Чтобы признать расходы на ГСМ, нужны не только кассовые чеки, но и правильно оформленные путевые листы. Именно они подтверждают фактический расход бензина, а также использование автомобиля в производственных целях (постановление ФАС Западно-Сибирского округа от 22.04.09 № Ф04-2285/2009(4825-А27-26)).

Компания может сама решить, с какой периодичностью выписывать путевой лист

Что не понравилось инспекторам

Налоговики не приветствуют, когда путевые листы выдаются на несколько поездок и на период, превышающий один день (на неделю, на месяц и т.д.). В конце последнего дня периода, на который выписывается путевой лист, в него заносятся показания спидометра и подводятся итоги по километражу. По данным такого путевого листа рассчитывается расход топлива, и его стоимость учитывается для целей налогообложения.

Позиция судов

Компании, которые составляют путевые листы на несколько поездок, не лишаются возможности признавать в налоговом учете затраты на ГСМ (постановления ФАС Волго-Вятского округа от 27.04.09 № А38-4082/2008-17-282, Северо-Западного округа от 11.02.09 № А56-10236/2007, от 10.04.09 № А56-21728/2008). Налогоплательщик вправе организовать учет расходования топлива сообразно специфике своей деятельности и оформлять путевые листы в соответствии с выбранным методом.

Комментарий редакции

Отметим, что порядок заполнения путевых листов, установленный приказом № 152, предусматривает, что срок действия путевого листа может быть от одного дня до одного месяца. На это положение также можно сослаться в случае возникновения спора с инспекцией. При этом независимо от периода, на который выдан путевой лист, компании лучше обзавестись и другими подтверждающими документы. В приведенных выше постановлениях судьи принимали в обоснование затрат на ГСМ маршрутные ведомости, журнал учета их движения, приказы об использовании служебного транспорта, установленные нормативы затрат на приобретение и использование ГСМ, ежемесячные отчеты о пробеге каждой автомашины и о расходах на нее, акты списания топлива, справки бухгалтера.

Состав реквизитов путевого листа должен подтверждать осуществленные расходы

Что не понравилось инспекторам

Налоговики не принимают расходы на автотранспорт, так как в путевых листах недостаточно данных. Это, как указывают ревизоры, не позволяет им проверить обоснованность расходов. Зачастую компании, ссылаясь на то, что не обязаны применять типовую форму путевого листа, включают в него минимальный набор показателей. А именно — ограничиваются списком реквизитов, приведенных в пункте 2 статьи 9 Закона № 129-ФЗ. Такой формальный подход нередко вызывает претензии со стороны инспекции.

Позиция судов

Путевой лист — это первичный документ, по которому списываются траты на содержание автомобиля. Такой документ должен показывать, что машина используется в служебных целях, а также подтверждать расход топлива и использование запчастей. В противном случае признать расходы налогоплательщик не может.

Так, ФАС Восточно-Сибирского округа отметил, что нельзя обосновать понесенные затраты, если в путевом листе нет информации о наименовании и адресе организации, в которую следует автомобиль, о маршруте его следования и времени в пути (постановление от 21.10.09 № А33-13602/08). В то же время ФАС Северо-Кавказского округа пришел к выводу, что в путевом листе не обязательно указывать адрес пункта назначения автомобиля. Ни закон № 129-ФЗ, ни правила заполнения типовой формы путевого листа этого не требуют (постановление ФАС Северо-Кавказского округа от 25.12.08 № Ф08-7602/2008).

В постановлении ФАС Западно-Сибирского округа от 01.12.08 № Ф04-7500/2008(16942-А27-37) судьи отказали компании в признании расходов, так как в ее путевых листах не было показаний спидометра в момент выезда машины из гаража и ее возвращения. А стоимость бензина можно отнести на расходы только по километражу. Однако в практике есть примеры противоположных решений. Например, ФАС Московского округа считает, что отсутствие указанных показаний в путевом листе не мешает налогоплательщику учесть расходы на ГСМ (постановление от 07.04.09 № КА-А41/2439-09).

Комментарий редакции

Приведенные примеры судебных решений показывают: не следует стремиться к тому, чтобы максимально сократить количество показателей отражаемых в путевом листе и формально подходить к его заполнению (или разработке бланка собственного образца). Желательно, чтобы содержание путевого листа было наиболее полным и позволяло однозначно определить сумму расходов, а также установить, что транспорт использовался в производственных целях.

Чтобы обосновать свои претензии, налоговики могут использовать информацию, предоставленную ГИБДД

Что не понравилось инспекторам

Сведения в путевых листах противоречат данным, запрошенным у ГИБДД. Налоговики считают, что информация, содержащаяся в таких путевых листах недостоверна. А раз так, то они не могут подтверждать расходы и право на вычет НДС.

Например, в практике ФАС Северо-Кавказского округа был спор, в котором инспекция ссылалась на данные системы «Поток». В ней фиксируются регистрационные номера автомобилей, прошедших в радиусе действия установленных камер (радаров). Маршруты, отраженные в путевых листах, не соответствовали информации, полученной из этой системы (постановление от 26.06.09 № А32-5535/2008-26/113).

А ФАС Северо-Западного округа рассматривал дело, в котором налоговики приводили в качестве довода данные о нарушениях правил дорожного движения, совершенных с участием автомобилей компании. На основании таких данных проверяющие установили, что принадлежащие фирмы машины использовали лица, которые не являлись ее работниками (постановление от 10.04.09 № А56-21728/2008).

Позиция судов

Из приведенных арбитражных решений можно сделать вывод, что судьи принимают к рассмотрению ссылки на информацию, предоставленную ГИБДД. Хотя в этих двух конкретных случаях она и не повлияла на исход дела. В споре, возникшем из-за несоответствия сведений о маршрутах следования автомобилей данным системы «Поток», компания сама отказалась от расходов и вычетов по проблемным путевым листам. Что касается данных о нарушении правил дорожного движения, то судьи установили, что эти данные сами являлись недостоверными. Они содержали опечатки и ошибки.

Комментарий редакции

В практике примеры, подобные описанным, единичны. Нельзя говорить, что налоговики повсеместно практикуют запросы в ГИБДД. Тем не менее, советуем следить за тем, чтобы фактические маршруты автомобилей совпадали с данными путевых листов. Иначе вы рискуете «нарваться» на доначисления. При расхождениях данных путевых листов с данными ГИБДД компания даже в суде не сможет отстоять расходы на ГСМ, на зарплату водителю за время поездки, а также заявить вычеты по НДС. Вряд ли судьи примут доводы о том, что расхождения в информации возникли из-за недобросовестных действий водителя, который не следовал по предписанному маршруту. А доказать недостоверность сведений, полученных в ГИБДД, будет еще сложнее.

Что проверяет налоговая инспекция при проведении предрейсовых осмотров

ФНС с 2017 года не принимает транспортные расходы без отметки о прохождении предрейсовых осмотров, действуя согласно НК РФ и Приказу МТ №152. Путевка может стать основанием как для административной, так и для уголовной ответственности, поэтому интерес к документу особый. Что же проверяет налоговая инспекция?

Зачем налоговой нужны предрейсовые медосмотры?

Задача налоговой инспекции – найти нарушения в документообороте компании, которые дадут возможность увеличить налогооблагаемую сумму. Отсутствие предрейсовых медосмотров водителей – это шанс ФНС добиться цели. Транспортные компании используют форму №3 (легковые автомобили) путевых листов, утвержденную Госкомстатом. Бланк содержит все необходимые атрибуты для ведения учета расходов ГСМ, зарплаты водителей и пр. Остальным организациям разрешили использовать индивидуально разработанную форму листа, но с условием, что в нем будут обязательные реквизиты, утвержденные Приказом МТ №152 от 18 сентября 08 года.

Сведения о водителе включают

Как видим, в реквизиты путевого листа входят данные о водителе В п.7 перечислены, какие именно данные о сотруднике необходимо отражать. Кроме этого, в письме МФ РФ от 25 августа 09 г. №03-03-06/2/161 приводятся уточнения, что списание горючего, по индивидуально разработанным формам п/л, производится в том случае, если в нем отражены все обязательные блоки.

Предрейсовый медосмотр водителей проводится обязательно и проверяют на наличие алкоголя

. В п/л должен стоять штамп медицинского работника. К этим нормативам апеллируют налоговые органы. Если закон не соблюдаются, организация будет защищать свои интересы, оспаривая решение налогового инспектора. Судебная практика показывает: есть примеры, когда поддерживается сторона ФНС, и есть, когда суд стоит на стороне налогоплательщика.

Аргументы ФНС по предрейсовым осмотрам

- Форма и необходимые реквизиты путевого листа утверждены на Федеральном уровне и обязательны к исполнению на территории России (ФЗ №259 статья 6; пункт1).

- Требования Приказа МТ №152 (пп: 2; 3) касаются юрлиц и ИП, использующих ТС.

- Когда в п/л отсутствует хотя бы один из обязательных атрибутов, документ признается недействительным. На его основании списывать расходы организации на горючесмазочные материалы не следует, так как, нарушено Российское законодательство.

Аргументы налогоплательщика

- ФЗ №259 распространяется только на нормативы ФЗ №152, то есть, на транспорт, задействованный для оказания услуг по перевозке. Когда компания не относится к этой категории, предъявление требований об обязательных реквизитах п/л, чтобы списать ГСМ, не обосновано.

- В качестве документальной обоснованности затрат используются и другие документы. Путевые листы, не имеющие отметки о прохождении предрейсового осмотра, не влияют на другие, значимые для исчисления, данные. Отсутствие штампа медика не свидетельствуют о том, что организация не понесла затраты на ГСМ.

Вывод:

Можно заметить разное понимание того, к кому относятся требования об обязательных реквизитах п/л. Если считать, что к транспортным организациям, оказывающим услуги, есть противоречие – они используют форму №3. А Приказ №152 обращен к тем компаниям, которые используют индивидуально разработанную форму п/л., а это, как раз, нетранспортные фирмы.

Что привлекает внимание надзорных органов?

В некоторых организациях, имеющих на балансе ТС, не всегда уделяется должное внимание путевым листам. Ошибки, неполнота сведений при заполнении документа, влекут административное наказание в виде штрафа. Обыкновенные описки, исправления, помарки не наказуемы, но они привлекают внимание проверяющих органов на предмет подлога документов.

Отсутствие отметки о проведении предрейсового тех- или медосмотра свидетельствует о нарушении в организации контроля за состоянием ТС и водителей, которые выезжают на линию без медицинского освидетельствования. Это не исполнение как трудового законодательства, так и правил ОБДД.

Ответственность наступает не за письменные ошибки, а по причине нарушения требований к работе на транспорте, который представляет собой источник повышенной опасности. Угроза здоровью и жизни людей влечет не только штрафные санкции, но и уголовную ответственность.

Государственные (АУ) организации должны оформлять путевые листы

Учреждения государственного сектора или автономные организации (АУ) так же должны выписывать п/л. Несмотря на то, что для таких учреждений путевки не являются первичным документом отчетности, контролировать работу ТС и своего работника, которому на основании п/л начисляется заработная плата, необходимо. Любая хозяйственная деятельность предприятия входит в сферу бухучета. К тому же никто не отменял для таких водителей правила БДД. Обязательные реквизиты п/л необходимы, чтобы исполнялись требования Российского законодательства.

В подтверждение этой позиции вынесено Постановление АС УО от 22.11.2016 № Ф09-10245/16. Верховный суд не принял позицию АУ, которое настаивало, что Приказ №152 распространяется только на транспортные организации. На автомобиле, принадлежащем театру, совершали поездки для нужд учреждения, и услуг по перевозке не оказывали. Все-таки суд вынес решение и поддержал сторону контролирующей инспекции. Предписание вылилось в список мероприятий, которые необходимо исполнить.

Предписание инспекции:

1. Оформлять п/л, согласно нормам законодательства (Приказ №152), указывая все необходимые реквизиты, в т. ч. и Сведения о водителе, которое включает предсменный медосмотр.

2. Обеспечить предрейсовый контроль за техническим состоянием ТС квалифицированным специалистом.

3. Провести аттестацию работников, отвечающих за выпуск в рейс транспортного средства в исправном виде.

4. Составить план мероприятий (проведение инструктажа), повышающий уровень безопасной езды водителями.

5. Организовать проведение инструктажа и аттестации работников, принимаемых в качестве водителя ТС на работу, независимо от их водительского стажа.

6. Обеспечить проведение инструктажа водителей перед каждым рейсом, ознакомить с правилами по перевозке детей, опасных и тяжеловесных (габаритных) грузов.

7. Назначить, в приказном порядке, сотрудника, ответственного за предрейсовый техосмотр транспортных средств.

8. Провести аттестацию должностного лица, отвечающего за БДД и тех. состояние автотранспорта, выезжающего на линию.

Все требования контролирующих органов правомерны,соответствуют законам РФ. Выполняя предписание, руководители и водители повышают уровень безопасности на дорогах, чему служит контроль за состоянием ТС и правильное оформление п/л, в т. ч. и предрейсовый медосмотр.

Если используется личный автомобиль

Использование личного транспорта для собственных нужд вопросов не вызывает. Закон о п/л касается только юрлиц и ИП. Путевка понадобится в случае, когда поездка совершается по служебным делам, и есть договоренность двух сторон: водителя и работодателя. Письмо МФ от 11 июля 14 г. №03 04 05/28243 разъясняет, что поездка по служебным делам без оформления п/л свидетельствует об экономической выгоде в размере того, во сколько можно ее оценить. Если есть выгодополучатель, значит такая деятельность облагается налогом на доходы физлиц (ст. 214 НК).

Если сотрудник организации использует собственный автомобиль для нужд работодателя, чтобы подтвердить этот факт понадобится п/л. О подтверждении цели налога на прибыль разъясняет Письмо МФ от 23 сентября 13 г. №03 03 06/1/39406, где предусмотрена компенсация затрат сотрудника на нужды организации. Путевки, оформленные согласно условиям Приказа №152 со всеми необходимыми атрибутами, бухгалтер имеет право предъявить, как первичный отчетный документ, подтверждая расходы.

Постановление Правительства №563 от июля 13 года разъясняет порядок подтверждения выплаты компенсации за ГСМ работникам, которые использовали личный транспорт для нужд компании и предъявили для отчета квитанции, счета или чеки. Эти документы подтверждаются путевым листом, который оформлялся на сотрудника.

Следовательно: Если оформляется путевой лист, как документ подтверждающий затраты на ГСМ, то необходимо оформлять его со всеми атрибутами, в т. ч. отметкой механика и предрейсовым медосмотром. При возникновении споров с налоговой по этому поводу, судьи могут встать на сторону компании, если списание средств будет подтверждено иными документами (актами, справками, расчетами). Но в судебной практике в последнее время, наблюдается противоположное. Требования к заполнению всех реквизитов п/л ужесточаются.

Если организация имеет медицинскую лицензию

Налоговая инспекция проверит наличие медицинской лицензии у организации, которая проводит предрейсовые медосмотры (предоставляет услуги) сотрудников медработником, зачисленным в штат. Такая деятельность не облагается налогом только в том случае, если имеется лицензия на оказание предрейсовых (предсменных) осмотров.

В письме от 14.10.2015 №03-07-07/58775 разъясняется, что медицинская деятельность (п. 2; ст. 149 НК РФ), подлежит лицензированию, тогда она освобождается от уплаты НДС. Поэтому налогоплательщик освобождается от налога только при наличии соответствующей лицензии.

Хотя в перечне отсутствует конкретное указание на предрейсовые осмотры, но в Письме №03-07-07/58775 этот вид деятельности приравнен к профилактике и лечению, оказываемых населению амбулаторно в клиниках или скорой помощью. Чтобы оказывать медицинские услуги необходимо иметь лицензию (ФЗ №99 ст. 12; п. 46; ч. 1).

Только деятельность организаций (по проведению предрейсовых медицинских осмотров, имеющих лицензию, не облагается налогом (НДС).

Можно ли проводить предрейсовый медосмотр без лицензии?

В некоторых организациях считают, что на основании ФЗ №323 ст. 24; ч. 4 (от 21.11.11 г.) предрейсовый медосмотр может проводить штатный медик, имеющий сертификат об окончании специальных курсов по повышению квалификации, дающий право вести осмотр водителей перед выездом в рейс. В законе сказано: при условии создания медкабинета в соответствии с требованиями Минздрава. Порядок организации проведения осмотров возлагается на уполномоченный орган федеральной исполнительной власти. /

В результате, этот орган, то есть, МЗ издал Приказ №835н, где прописано, что предрейсовые осмотры проводит медработник от организации, имеющие лицензию на оказание данного вида услуг. Деятельность по медосмотрам водителей перед рейсом или сменой может проводить только тот, кто чье учреждение имеет лицензию на проведение предрейсовых осмотров.

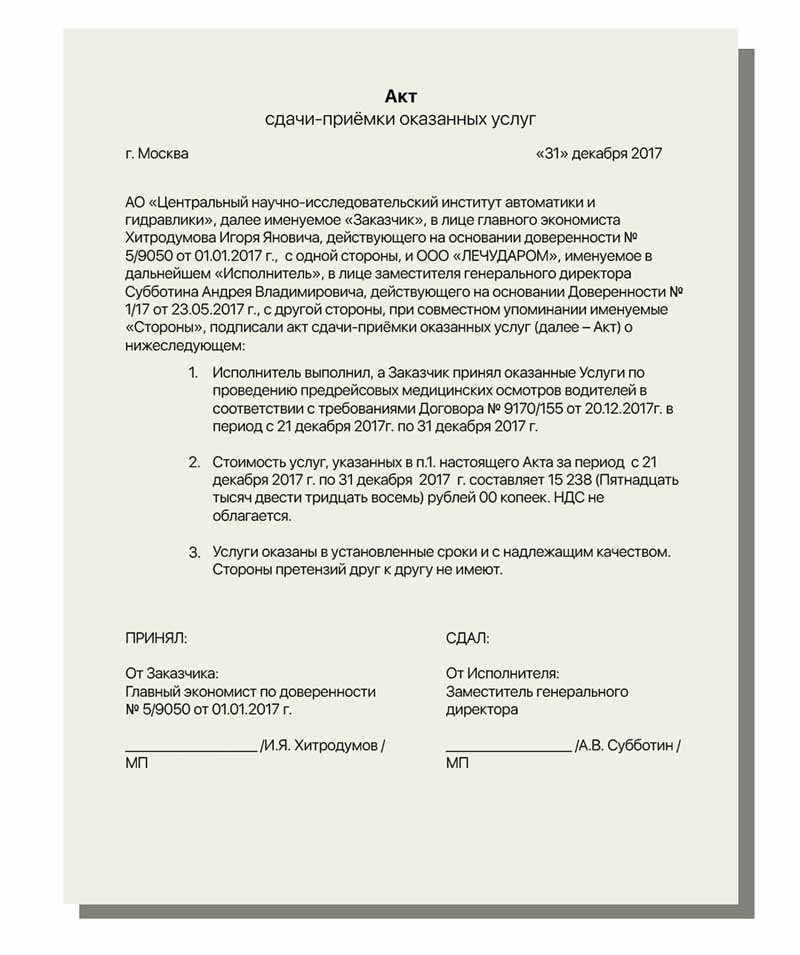

Что проверяет инспекция, если договор на проведение предрейсовых медосмотров есть?

- итоговый акт медосмотра;

- ксерокс акта выполненных работ (услуг);

- ксерокс счетов (платежные поручения), которые подтвердят оплату оказанных услуг.

Заключение: Исходя из реалий судопроизводства, напрашивается вывод: для нетранспортных организаций, где не проводится предрейсовый медосмотр водителей (служащих, совершающих поездки в этом качестве), налоговая инспекция найдет повод увидеть в этом нарушение, и не принять п/л, как доказательство отчетности по ГСМ. Далее на усмотрение судей. Если ГСМ списывается по иным документам учета (что вполне разрешается), есть возможность избежать налоговый вычет на прибыль.

Есть и другие судебные решения по предрейсовым осмотрам, когда судьи придерживаются правил Приказа №152, считая, что он касается не одних транспортных организаций, но и тех, кто совершает рейсы для нужд компании. Например, решение Арбитражного суда по делу №Ф03-131/2016; Верховного суда по делу №303-КГ16-5282. Для транспортных предприятий Приказ №152 обязателен к исполнению, без вариантов.

На балансе Организации есть несколько автомобилей, каждый из которых закреплен за своим водителем. Транспортные перевозки не являются основным видом деятельности Организации. Оформляется один путевой лист на месяц по каждому автомобилю.

Отметка о предрейсовом медицинском осмотре

Отметка в путевом листе о дате и времени проведения предрейсового и послерейсового медицинского осмотра водителя — является одним из обязательных реквизитов путевого листа.

На это указывает п. 16 Приказа Минтранса РФ от 18.09.2008 N 152, утверждающий обязательные реквизиты и порядок заполнения путевых листов (далее — Приказ Минтранса № 152). Согласно данному документу путевой лист применяют юридические лица и ИП, эксплуатирующие легковые, грузовые автомобили, автобусы, троллейбусы и трамваи.

Полагаем, что в случае отсутствия отметок о предрейсовом медицинском осмотре в путевом листе негативных налоговых последствий быть не должно. В соответствии с п.1 ст.252 НК РФ расходы, учитываемые в целях налогообложения прибыли должны быть экономически обоснованы и документально подтверждены.

Минфин РФ разъяснял (например, письмо от 04.02.2015 N 03-03-10/4547), что ошибки в первичных учетных документах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость и другие обстоятельства документируемого факта хозяйственной жизни, обусловливающие применение соответствующего порядка налогообложения, не являются основанием для отказа в принятии соответствующих расходов в уменьшение налоговой базы по налогу на прибыль.

Подтверждает данную позицию и арбитражная практика (например, постановление ФАС Северо-Кавказского округа от 31.08.2011 N А53-26379/2010).

Хотя исключить претензии налоговых органов нельзя.

Поэтому во избежание претензий со стороны контролирующих органов рекомендуем Организации независимо от вида деятельности выполнять требования к обязательным реквизитам путевого листа, форма которого утверждается к применению руководителем организации. Тем более, что по мнению Минфина РФ при разработке собственной формы путевого листа необходимо, чтобы он содержал все обязательные реквизиты, установленные Приказом Минтранса N 152, независимо от вида деятельности организации (например, письмо Минфина России от 25.08.2009 N 03-03-06/2/161).

В соответствии с п. п. 9, 10 Приказа Минтранса N 152, путевой лист оформляется на день или срок, не превышающий месяца, на каждое транспортное средство, используемое юридическим лицом.

29 января 2002 г. Минздравом России совместно с Минтрансом России утверждены Методические рекомендации «Об организации проведения предрейсовых медицинских осмотров водителей транспортных средств».

В соответствии с указанными выше Методическими рекомендациями в каждой организации, имеющей автотранспорт, необходимо организовать и в обязательном порядке проводить предрейсовые медицинские осмотры водителей автотранспортных средств. Предрейсовые медицинские осмотры проводятся прошедшими специальное обучение медицинскими работниками (врачами, фельдшерами, медицинскими сестрами).

Кроме того, в силу п. 1 ст. 20 Федерального закона от 10.12.1995 N 196-ФЗ «О безопасности дорожного движения» (далее — Закон N 196-ФЗ) проведение медицинских осмотров водителей и технических осмотров транспортных средств (ТС) является мерой, направленной на обеспечение безопасности дорожного движения юридическими лицами и ИП при осуществлении ими деятельности, связанной с эксплуатацией ТС. Причем эти осмотры обязаны проводить юридические лица и ИП, осуществляющие перевозки автомобильным транспортом и городским наземным электрическим транспортом (п. 4 ст. 20 Закона N 196-ФЗ).

Есть примеры судебных решений подтверждающих, что действие указанного Закона, а также подзаконных актов, предусматривающих обязанность проводить медосмотры водителей, распространяется на все организации, эксплуатирующие ТС (они тоже осуществляют перевозку пассажиров — сотрудников компании), а не только на организации, осуществляющие перевозки пассажиров и грузов (транспортные организации) (постановления ФАС ЗСО от 16.10.2008 N Ф04-6445/2008(14518-А75-6), ФАС ВВО от 03.06.2008 N А82-9455/2007-29, ФАС ПО от 15.01.2010 N А72-4961/2009).

Таким образом, каждой организации следует проводить медицинские осмотры водителей автомобилей и проставлять отметки о проведении медосмотров в путевом листе.

Отметка о предрейсовом контроле технического состояния

Дата и время проведения предрейсового контроля технического состояния транспортного средства — тоже является обязательным реквизитом путевого листа (п.16.1 Приказа Минтранса N 152). Такая отметка проставляется контролером технического состояния автотранспортных средств или контролером технического состояния городского наземного электрического транспорта, проводившим соответствующий контроль, и заверяется его подписью с указанием фамилии и инициалов. Отвечает за это работник субъекта транспортной деятельности, осуществляющий допуск транспортных средств к эксплуатации.

Данный контроль проводится ежедневно, то есть и отметку на путевом листе необходимо ставить ежедневно (п. 2.5 Перечня мероприятий по подготовке работников юридических лиц и индивидуальных предпринимателей, осуществляющих перевозки автомобильным транспортом и городским наземным электрическим транспортом, к безопасной работе и транспортных средств к безопасной эксплуатации (Утверждены Приказом Минтранса России от 15.01.2014 N 7))

В 2021 году изменились форма и порядок заполнения путевых листов. Этот документ — основание для списания горючего в состав расходов для целей бухгалтерского и налогового учета, поэтому важно оформлять его правильно. Мы подготовили обзор внесённых изменений и пример заполнения путевого листа.

Кто должен составлять путевой лист

Путевой лист — это документ для учёта и контроля работы водителя и транспортного средства (п. 14 ст. 2 Федерального закона от 08.11.2007 № 259-ФЗ). В нём прописывается маршрут и техническое состояние машины, информация о проведённом медосмотре водителя и пр. Путевые листы нужны, чтобы обосновать необходимость аренды или лизинга, а также подтвердить расходы, связанные с использованием транспортных средств:

- зарплату водителя;

- надбавки водителям за разъездной характер работы;

- затраты на ГСМ;

- затраты на запчасти;

- затраты на парковку;

- компенсации за использование личных автомобилей сотрудников.

Путевые листы составляют индивидуальные предприниматели и организации всех форм собственности, которые используют транспорт в своей деятельности или для собственных нужд.

В новых правилах заполнения путевых листов убрали оговорку о том, что путевой лист оформляется только при перевозке пассажиров, багажа и грузов (Приказ Минтранса от 11.09.2020 № 368). Поэтому может показаться, что теперь даже на пустые транспортные средства надо будет оформлять документ. Но оговорка осталась в ст. 6 Федерального закона от 08.11.2007 № 259-ФЗ. Так как юридическая сила ФЗ № 259-ФЗ выше, чем у Приказа Минтранса, полагаем, что оформлять путевые листы по-прежнему надо только для перевозки грузов, багажа и пассажиров.

Когда составлять путевой лист и сколько он действует

Срок действия и время оформления путевого листа зависит от продолжительности и количества рейсов. Мы собрали информацию в таблицу.

| Время оформления | Срок действия | |

|---|---|---|

| Один или несколько рейсов в течение смены в пределах одного дня | До начала первого рейса | На один день |

| Рейс превышает продолжительность смены | До начала рейса | На срок, соответствующий длительности рейса или На срок, соответствующий количеству календарных дней, к которым относится смена (рабочий день), приходящаяся более чем на один календарный день |

Если во время действия путевого листа транспортным средством посменно пользуется несколько водителей, то можно оформить несколько путевых листов для каждого водителя на один автомобиль.

Новые правила оформления путевых листов с 1 января 2021 года

Новые правила утверждены Приказом Минтранса РФ от 11.09.2020 № 368 «Об утверждении обязательных реквизитов и порядка заполнения путевых листов», который действует с 1 января 2021 по 1 января 2027 года.

Новый порядок составления путевых листов обязаны применять юрлица и ИП, эксплуатирующие легковые и грузовые автомобили, автобусы, троллейбусы и трамваи.

Рассмотрим важные изменения подробнее.

Изменение 1 — новый обязательный реквизит «Сведения о перевозке»

В путевой лист добавился обязательный реквизит «Сведения о перевозке». В нём надо указывать вид сообщения и вид перевозки из ст. 4 и 5 Федерального закона от 08.11.2007 № 259-ФЗ.

Видов перевозок пассажиров и багажа в ФЗ предусмотрели всего три: регулярные, по заказам и на легковых такси. Этого точно недостаточно, поэтому в письме от 03.03.2021 № Д3-468-ПГ Минтранс уточнил порядок заполнения этого реквизита. В графе «Вид перевозки» надо указывать один из следующих видов:

- регулярная перевозка пассажиров и багажа;

- перевозка пассажиров и багажа по заказу;

- организованная перевозка группы детей;

- перевозка пассажиров и багажа легковым такси;

- перевозка грузов;

- перевозка для собственных нужд.

При организованной перевозке группы детей указывается только не нужно указывать «перевозка пассажиров и багажа по заказу», если такая перевозка осуществляется по договору фрахтования. Указывайте только «организованная перевозка группы детей» или «перевозка для собственных нужд», когда перевозку осуществляет школа, спортивный клуб и пр. для собственных нужд.

Изменение 2 — «Сведения о транспортном средстве»

Теперь в сведениях о транспортном средстве надо указывать марку транспортного средства и прицепа (при наличии). Раньше указывали только тип и модель.

Тут же будем указывать показания одометра при выезде с парковки и заезде на неё после окончания смены. Показания, как и раньше, включают полные километры пробега. Но в старой редакции заносить данные одометра при заезде на парковку не требовалось.

Изменение 3 — порядок проставления отметки о медосмотре и техконтроле

В новых правилах указали, что за контроль технического состояния отвечает должностное лицо, ответственное за техническое состояние и эксплуатацию транспорта. Сейчас указано, что это делает контроллёр технического состояния. Если всё в порядке, нужно проставить отметку «Выпуск на линию разрешён».

Также в правилах прописали, какую отметку ставить в путевом листе после медосмотра водителя:

- по результатам предрейсового осмотра — «прошёл предрейсовый медицинский осмотр, к исполнению трудовых обязанностей допущен»;

- по результатам послерейсового осмотра — «прошёл послерейсовый медицинский осмотр».

Изменение 4 — электронная форма журнала регистрации путевых листов

Теперь журнал можно вести на бумаге или в электронной форме на выбор. Если будете вести электронно, заверяйте внесённые в него сведения усиленной квалифицированной электронной подписью (УКЭП). А также обязательно предусмотрите возможность печати журнала на бумаге.

Если ведёте бумажный журнал, учитывайте, что все его страницы должны быть пронумерованы и прошнурованы.

Обязательные реквизиты путевого листа в 2021 году

Обязательные реквизиты путевого листа перечислены в Приказе Минтранса от 11.09.2020 № 368 и ч. 2 ст. 9 закона № 402-ФЗ. Первая группа даёт право на допуск транспорта к эксплуатации, а вторая — даёт право принять путевой лист к учёту.

Для допуска к эксплуатации

Чтобы на основании путевого листа списать ГСМ, в нём необходимо указать следующие реквизиты (разд. I Приказа № 368):

Наименование и номер. Укажите в бланке название документа и тип транспорта, для которого он составлен. Например, «Путевой лист легкового автомобиля». Нумеруйте путевые листы в хронологическом порядке.

Сведения о сроке действия. Сюда включите срок (число, месяц, год), в течение которого можно совершать поездки по выданному путевому листу. Документ может быть выдан и на несколько дней — в таком случае нужно указать даты начала и окончания срока, когда путевой лист может быть использован.

Сведения о перевозке. Это новый обязательный реквизит с 2021 года. В нём нужно указывать сведения о виде перевозки и сообщения. Эти данные приведены в ст. 4 и 5 Федерального закона от 08.11.2007 № 259-ФЗ. Мы рассказали о них подробнее в разделе с изменениями 2021 года.

Сведения о собственнике (владельце) транспортного средства. Тут нужно указать:

- для юрлица — наименование, организационно-правовую форму, местонахождение, номер телефона, ОГРН;

- для ИП — фамилию, имя, отчество, почтовый адрес, номер телефона, ОГРНИП.

Сведения о транспортном средстве. В путевой лист нужно включить информацию о транспортном средстве:

- тип транспортного средства (легковой или грузовой автомобиль, автобус или троллейбус и т.д.);

- марку и модель транспортного средства и прицепа к нему (если используется) (ВАЗ-2101, Audi A3 и т.п.);

- государственный регистрационный номер транспортного средства и прицепа (если используется);

- показания одометра (полные километры пробега) при выезде транспортного средства с парковки и заезде на неё после окончания смены;

- день и время последней предрейсовой проверки технического состояния транспортного средства, если обязательный досмотр установлен законом);

- дата (число, месяц, год) и время (часы, минуты) выезда транспортного средства с места стоянки и его заезда обратно.

Сведения о водителе. Эта часть должна содержать:

- фамилию, имя, отчество водителя;

- дату (число, месяц, год) и время (часы, минуты) проведения предрейсового и послерейсового медицинского осмотра водителя, если послерейсовый осмотр предусмотрен законом.

Если одно транспортное средство используют посменно несколько водителей, для каждого водителя можно оформить свой путевой лист на одну машину. В нём нужно указывать данные водителей, которые первыми выезжают с парковки и последними заезжают. Если путевой лист выписан на нескольких водителей, отметки о предрейсовом медосмотре должны быть в отношении каждого из них.

Для принятия к учёту

Помимо указанных реквизитов, путевой лист, как первичный документ, должен содержать обязательные реквизиты, установленные для всех первичных документов п. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

Обязательные реквизиты, согласно Закону № 402-ФЗ:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

- подписи ответственных лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Часто для служебных поездок работники компании используют личные автомобили. Например, директор использует автомобиль для поездок в командировку, а менеджер может ездить на личном автомобиле на встречи с партнерами.

Чтобы подтвердить расходы на ГСМ, каждую поездку нужно отразить в путевом листе.

Дополнительные реквизиты путевого листа

Организации и ИП могут указать в путевом листе дополнительные реквизиты, учитывающие особенности их деятельности, связанной с перевозкой грузов, пассажиров и багажа различными видами транспорта (п. 7 разд. I Приказа № 368).

Такими дополнительными реквизитами, по мнению автора, могут быть:

- нормативный расход топлива;

- маршрут движения;

- экономия топлива в сравнении с нормативным расходом;

- перерасход топлива в сравнении с нормативным расходом.

Данные реквизиты позволяют организации осуществлять внутренний контроль над обоснованностью списания горючего.

Нормативная база, справочники ОКВЭД, ОКОФ, проводок, актуальные показатели. Чтобы получить доступ к материалам, просто зарегистрируйтесь

Форма и порядок заполнения путевого листа

Обязательного для всех бланка путевого листа по-прежнему нет. Вы можете разработать его самостоятельно или доработать и использовать унифицированные формы, которые утверждены Постановлением Госкомстата России от 28.11.1997 № 78. Доработка включает добавление всех обязательных реквизитов и исключение ненужных граф.

Бланк, который будете применять, закрепите в учётной политике. Перед этим проверьте, чтобы путевой лист соответствовал всем требованиям к первичным документам (ч. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ), а не только к обязательным реквизитам листа. Если у вас уже есть утверждённая форма путевого листа, не забудьте доработать её под новые требования 2021 года.

Мы подготовили несколько образцов путевых листов, оформленных по новым правилам.

Образец путевого листа легкового автомобиля на основе типовой формы № 3

Образец путевого листа грузового автомобиля на основе типовой формы № 4-П

Нормы расхода топлива

Нормы расхода топлива и смазочных материалов на автомобильном транспорте введены Распоряжением Минтранса России от 14.03.2008 № АМ-23-р «О введении в действие методических рекомендаций “Нормы расхода топлив и смазочных материалов на автомобильном транспорте”».

В соответствии с п. 1 данных Методических рекомендаций они предназначены для автотранспортных предприятий, организаций, занятых в системе управления и контроля, предпринимателей и др., независимо от форм собственности, эксплуатирующих автомобильную технику и специальный подвижной состав на шасси автомобилей на территории Российской Федерации.

На основании Методических рекомендаций в организациях утверждаются нормы расхода топлива и смазочных материалов для каждой модели (марки, модификации) эксплуатируемых автотранспортных средств.

НК РФ не содержит условия о нормировании расходов на горюче-смазочные материалы. Но если компания применяет эти нормы, она может подтвердить экономическую оправданность расходов в случае разногласий с налоговой (ст. 252 НК РФ).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Читайте также: