Платит ли ветеран труда налог с продажи квартиры

Опубликовано: 04.05.2024

Про льготы или кто платит налоги при продаже квартиры

Логичнее будет ответить на вопрос: кто платит налоги при продаже квартиры? Потому как, руководствуясь законом, когда продается недвижимое имущество ВСЕ владельцы обязаны оплачивать налог на доход, если она во владении меньше 3 лет (читайте почему нужно платить этот налог).

- дату выдачи свидетельства о государственной регистрации права владения;

- когда недвижимость получена по наследству — отчет берется с даты смерти наследодателя, в этом случае не играет роли каким образом наследник приобрел право владения: по завещанию или по закону, с истечением 6 месяцев со дня смерти;

- при покупке недвижимости на стадии строительства — дату указанную свидетельством, а не в договоре долевой части;

- имущество в кооперативном доме — дату выдачи справки об выплате пая и т. д.

Отец пенсионер ветеран труда заставляют платить налог на дом

с расположенных на участках в садоводческих и дачных

некоммерческих объединениях граждан жилого строения жилой площадью до 50

квадратных метров и хозяйственных строений и сооружений общей площадью до 50

квадратных метров.

Платят ли ветераны труда земельный налог

На деле же местные власти зачастую принимают определенные законы, которые позволяют либо полностью освободить данную категорию граждан от уплаты налога либо же уменьшить его сумму. Также следует знать, что если региональные власти пошли на подобный шаг компенсировать недополученные в бюджет денежные средства, им придется из средств муниципальных образований. Такой вариант развития событий устраивает далеко не каждый субъект Российской Федерации.

Чтобы поддержать категорию граждан, местные власти выделяют денежные средства. Они предоставляются из регионального бюджета. Согласно НК РФ, уменьшение размера земельного налога для ветеранов труда в 2021 году не предусмотрено. Однако такое постановление имеет место быть лишь на федеральном уровне.

Будет ли платить налог пенсионер, если он ветеран труда

Здравствуйте! В Башкортостане льгота 100%ветеранам труда -по мотоциклам, мотороллерам и автомобилям легковым с мощностью двигателя до 150 лошадиных сил включительно, а также по автомобилям грузовым, с даты выпуска которых прошло более 10 лет, с мощностью двигателя до 250 лошадиных сил включительно, по другим самоходным транспортным средствам, машинам и механизмам на пневматическом и гусеничном ходу (зарегистрированным в Государственной инспекции по надзору за техническим состоянием самоходных машин и других видов техники), с даты выпуска которых прошло более 10 лет (для владельцев двух и более транспортных средств, льгота предоставляется по выбору за одно транспортное средство каждого типа)

Вопросы в личку после оплаты консультации

Платят ли пенсионеры налог при продаже квартиры

Но вернемся к планам Марии Васильевны. Она решила превратить недвижимость в наличность, но опять озаботилась тем, какие налоги ей придется при этом заплатить. Может быть, льгота какая есть для пенсионеров? Поможем нашей пенсионерке в этом разобраться.

Ставка НДФЛ составляет 13 % в большинстве случаев, она едина и не зависит от размера дохода. Правда, есть повышенные ставки, но они не имеют отношения к доходам от продажи квартиры пенсионером, поэтому говорить о них мы не будем. По нормам Налогового кодекса, пенсии и пособия не относятся к налогооблагаемым доходам, поэтому многие пенсионеры в обычной жизни НДФЛ не платят. Те из них, которые продолжают работать, платят налог из заработной платы. Его удержанием и перечислением в бюджет занимаются работодатели, которые называются налоговыми агентами. Но если пенсионер или другой гражданин продал квартиру или получил другой налогооблагаемый доход, он обязан самостоятельно:

Например, гражданин продает квартиру за 2,5 миллиона, принадлежащую ему и супруге на равных долях. Декларацию они должны подавать отдельно, и вычет будет применен к каждому из них, но не в сумме 1 миллион для каждого, а пропорционально долям, если доли равны, то из дохода каждого при исчислении налога будет вычтено 1 000 000/2=500 000 рублей.

Мой отец, неработающий пенсионер продал комнату в Москве , которая досталась ему по завещанию не от родственника, владел ею 1 год, потом продал и в этом же году стал участником долевого строительства, которое закончится в этом же 2021 году. Надо ли ему платить налог и положен ли будет ему налоговый вычет от государства?

Должен ли пенсионер и ветеран труда платить налог на землю

Добрый день, мой отец ветеран труда, плюс военный пенсионер.из налоговой постоянно приходит налог на землю, скажите пожалуйста, должен ли он что-либо платить или есть какие то льготы?заранее спасибо налог на землю, льготы на налог на землю Свернуть Виктория Дымова Сотрудник поддержки Правовед.ru Попробуйте посмотреть здесь:

Ну и еще один момент, остатки налоговых вычетов на купленное недвижимое имущество ветераны труда могут потребовать перенести на прошедшие налоговые периоды (не ранее трех предшествовавших календарных лет). Вычет может составлять максимально 2 миллиона рублей, если недвижимость была приобретена без кредитных средств, и 3 миллиона – если с кредитными. Что дает эта льгота на примере? Допустим, ветеран труда приобрел квартиру в 2021 году. В таком случае он сможет рассчитывать на вычет за период 2021-2021 годов. Однако помните, что эта льгота будет доступна только тем ветеранам труда, кто в этот период получал налогооблагаемую прибыль. Если у гражданина единственным доходом в эти годы была пенсия, воспользоваться такой преференцией не получится.

Платят ли пенсионеры налог с продажи квартиры, если она была менее 3 лет в собственности

Приведём пример использования вычетов. Пенсионерка Петрова продала квартиру за 3,5 млн руб. В том же году она потратила на протезирование зубов 150 000 руб. и заплатила за обучение дочери в вузе 50 000 руб. Она вправе воспользоваться имущественным вычетом. База по НДФЛ будет рассчитываться следующим образом: (3,5 млн. – 1 млн. – 150 тыс. – 50 тыс. руб.). НДФЛ нужно уплатить с 2,3 млн руб. в размере 299 000 руб. (2300000*13%).

Пенсионер вправе применить имущественный вычет в размере 1 млн.руб., а также другие социальные вычеты. Все полученные за год налогооблагаемые доходы и понесённые расходы нужно отобразить в декларации 3-НДФЛ. Она подаётся в ФНС по месту жительства в установленные законом сроки (до 30 апреля следующего года).

Платят ли пенсионеры налог на имущество

Чаще всего это инвалиды 1 и 2 групп. Такие граждане полностью освобождаются от внесения денежных средств в казну государства за недвижимость. Поэтому данный факт необходимо учесть. Далее, организации, занимающиеся транспортировкой и перевозкой лиц с ограниченными возможностями. Многодетные семьи довольно часто также освобождаются от налогов на недвижимость. Ветераны и герои Советского Союза — очередные льготники. В конце концов, участники вооруженных действий относятся к данной категории лиц.

Платят пенсионеры налог на недвижимость? Если они относятся от одной из вышеперечисленных категорий, то нет. Это 100 %. А вот все остальные случаи придется рассматривать в индивидуальном порядке.

Льготы ветеранам труда на земельный налог в 2021 году

Некоторые категории жителей столицы также имеют право получать такую льготу. В Москве размер налогового вычета не соответствует указанной в НК РФ сумме (10 000 руб.); он составляет 1 млн руб. Список льготников совпадает с указанными в НК РФ категориями, но дополнительным пунктом по инициативе Правительства Москвы стали многодетные семьи. Один из родителей в такой семье имеет право на вычет, касающийся участка совместной собственности.

Налоговый период, за который производится оплата, соответствует календарному году. Например, за истекший 2021 год ветераны труда будут уплачивать налог на землю и недвижимость с 1.01. 2021 г. Сумма местных налогов также определяется региональными властями.

Должны ли пенсионеры оплачивать налог на землю: все нюансы исчисления ставки

Чтобы узнать к какой категории относится конкретный участок, следует заказать выписку из ЕГРН по вышеописанной схеме (это нужно, если требуется предоставить такой документ уполномоченному лицу). Кроме того, категория участка указывается в кадастровом паспорте. Если данные требуются для самостоятельных расчётов приблизительной стоимости, их можно посмотреть там.

Льготную ставку налогообложения на земельный участок могут получить также ветераны и инвалиды ВОВ, в том числе, и граждане принимавшие участие в других боевых действиях, а также герои СССР, Российской Федерации, кавалеры ордена Славы. А вот для ветеранов труда федеральный закон льгот по земельному налогу не предусматривает. В целом, военные пенсионеры могут рассчитывать на значительное понижение суммы налога, если муниципальными органами было одобрено такое решение. Однако полного освобождения от выплаты пошлины не предусмотрено.

Оплата пенсионерами налога на землю

За несвоевременную уплату земельного налога полагается штраф, а также назначение пени к сумме задолженности. По этой причине, прежде чем после пенсии игнорировать письмо с требованием произвести оплату нужно проконсультироваться с юристом или получить консультацию в самом отделении налоговой о том, нужно ли пенсионеру по старости или по инвалидности оплачивать земельный надел.

Выходя на заслуженный отдых после долгой и тяжелой жизни в трудах можно получать отчисления из ПФР, пользоваться рядом льгот, отдыхать. Однако в своей жизни пенсионеры также сталкиваются с рядом сложностей и негодований. Актуальным вопросом остается для пожилых людей то, платят ли налог на землю пенсионеры в 2021 году.

Должен ли пенсионер и ветеран труда платить налог на землю

Его размер определяют, учитывая налоговую базу, равную кадастровую цену земли. При определении размера платежа за землю используется такая формула: Как производятся платежи? Налоговые инспекторы в уведомлениях указывают предельные даты, когда стоит внести необходимую сумму.

В Москве льготы для пенсионеров отсутствуют В соответствии с законом № 74 от 24 ноября 2021 В Санкт-Петербурге Пенсионеры могут не платить налог, если имеют землю до 25 соток В Одинцово Льготу получают те граждане, которые не имеют источника прибыли. Они вовсе не платят земельный налог В Самаре Не платится земельный налог, если это земля под жилым объектом, дача на 6 сотках В Павлово-Посадском районе Установлены льготы для одиноких пенсионеров В Ивантеевке Не платится налог гражданами, что обслуживаются представителями центра социальной помощи В Лотошино Одинокий человек может претендовать на уменьшение налога на 25% В Ярославле Льготы не предоставляются В Королеве Лица вправе рассчитывать на такую льготу – предоставление скидки в размере 50% для приусадебного участка, площадь которого менее 120 м2 Жители Мытищинского района Платят налог в размере 50%, если проживают в сельской местности и имеют землю не более 1,5 тыс. м2 В Воронеже и Чите Граждане пенсионного возраста могут не платить земельный налог вовсе

Налог с продажи квартиры для пенсионеров

Остальные виды доходов, получаемые пенсионерами в качестве заработной платы, финансовых поступлений от сдачи в аренду объектов недвижимости (например: квартиры, гаража) и т.п. подлежат налогообложению. Сюда же относится и доход от продажи жилья. Но и здесь существуют определенные льготы.

- Уменьшить сумму подлежащего уплате налога можно за счет уменьшения налогооблагаемой базы путем применения различных вычетов.

- Соблюдая установленные минимальные сроки владения имуществом можно вообще освободиться от уплаты налога и представления сведений о полученных доходах в налоговую службу.

Должен ли платить транспортный налог пенсионер? Советы юриста

Транспортный налог пенсионер РФ должен перечислять в соответствии с установленными в городе правилами. Но, как уже было подчеркнуто, зачастую пожилых людей попросту освобождают от подобных платежей. Это нормальная практика. Она не противоречит НК РФ.

Налог на недвижимость для пенсионеров

В налоговой службе принимают и заявления, поступившие по почте. В отправление включают только копии документов. Необязательно заверять их у нотариуса. Гражданин может самостоятельно заверить копии. Для этого под подписью в документе поставить метку «Верно» и добавить свою подпись с расшифровкой и датой. Если в присланном пакете будет недоставать какого-либо документа, отправление возвращается заявителю с отметкой о необходимых копиях.

Выбирать, на какое имущество не будет начисляться налог, будут сами пенсионеры. Когда гражданин не уведомляет о своем выборе налоговую службу, решение за него примет инспектор. Как правило, в таком случае налог не начисляют по объекту, дающему самую крупную сумму. Для оставшейся недвижимости предусмотрено налогообложение 2021 на общих основаниях.

Моей маме 83 года. Она ветеран труда и несовершеннолетний узник концлагерей.

После смерти брата мама унаследовала квартиру и продала ее. Взамен собирается купить другую квартиру в своем городе. Обязана ли она платить 13% налога с продажи?

Если да, то можно ли учесть стоимость покупки новой квартиры и сделать взаимозачет? Нам сказали, что нет.

Вас проконсультировали правильно: провести взаимозачет по двум сделкам не получится. Вы полагаете, что можно снизить налог, если вычесть из дохода от продажи старой квартиры стоимость новой. Но такой подход в налоговом кодексе не предусмотрен.

Уменьшить доход при продаже можно только на расходы, которые относятся к этой же квартире. А учитывать расходы на новую квартиру, которую купили на вырученные деньги, нельзя. Но можно воспользоваться вычетами и существенно уменьшить доходы от продажи унаследованной квартиры. Какими и как, расскажу подробнее.

Т—Ж теперь в приложении

Когда придется платить налог с продажи унаследованной квартиры

Если человек продает квартиру, он должен заплатить налог с доходов от ее продажи. Но если человек владеет квартирой определенный срок, налог платить не придется. Это правило распространяется и на унаследованные квартиры: если наследник владеет квартирой более трех лет, доходы от ее продажи НДФЛ не облагаются.

Момент, с которого отсчитываются три года в этом случае, — день открытия наследства, то есть день смерти наследодателя. Не имеет значения, когда наследник принял наследство или зарегистрировал квартиру на себя.

Получается, если ваш дядя умер больше трех лет назад, налог маме платить не придется и подавать декларацию тоже. А если дядя умер менее трех лет назад, то заплатить налог с доходов от продажи квартиры она должна.

Как уменьшить налог с продажи унаследованной квартиры

Налог можно уменьшить тремя способами:

- воспользоваться имущественным налоговым вычетом из дохода от продажи квартиры;

- уменьшить доходы от продажи квартиры на расходы наследодателя на ее приобретение;

- воспользоваться вычетом по расходам на новую квартиру.

Расскажу подробно про каждый.

Ваша мама может использовать имущественный вычет, который предоставляют в размере дохода от продажи квартиры, но не более 1 млн рублей.

Допустим, она продала квартиру за 1 200 000 Р . Тогда налог ей придется заплатить с 200 000 Р : 1 200 000 Р − 1 000 000 Р . Сумма налога — 26 000 Р : 200 000 Р × 13%.

Если мама продала квартиру менее чем за 1 млн, то лучше всего воспользоваться этим вычетом: он самый простой.

Второй вариант подойдет, если цена продажи больше миллиона и мама найдет документы брата на покупку квартиры на сумму более 1 млн. Тогда она сможет подтвердить, какие расходы понес ваш дядя при приобретении квартиры. Подойдут договоры, расписки, квитанции банка и т. п.

Если мама найдет такие документы, она может уменьшить доход от продажи квартиры на расходы на ее приобретение.

Предположим, мамин брат купил квартиру за 1 150 000 Р , и есть документы, которые подтверждают его расходы. В этом случае выгоднее уменьшить доход на расходы, а не использовать имущественный вычет. Сумма налога в этом случае — 6500 Р : (1 200 000 Р − 1 150 000 Р ) × 13%.

Возможно, ваш дядя получил квартиру бесплатно от государства, а потом ее приватизировал. То есть никаких расходов на приобретение квартиры он не понес. Тогда мама сможет воспользоваться только имущественным вычетом в размере дохода от продажи квартиры, но в пределах 1 млн.

В любом случае, если мама владела квартирой менее трех лет и продала ее, ей нужно подать в ИФНС декларацию 3-НДФЛ до 30 апреля года, следующего за годом продажи квартиры. Удобнее всего подавать декларацию через личный кабинет на сайте ФНС. В ней же можно заявить вычет или уменьшить полученный доход на документально подтвержденные расходы.

Как воспользоваться вычетом по расходам на новую квартиру

Если мама купит новую квартиру, по закону она может получить имущественный налоговый вычет в размере стоимости приобретенной квартиры, но не более 2 млн рублей.

Чтобы воспользоваться этим вычетом, нужно иметь доходы, которые облагаются НДФЛ по ставке 13%, например зарплату. Учитывая возраст вашей мамы — 83 года, — можно предположить, что она не работает и только получает пенсию, которая налогом не облагается.

Получается, что единственный доход, который облагается НДФЛ, — доход от продажи квартиры. Его и можно уменьшить на вычет на покупку другой.

Важно, чтобы раньше мама не использовала свое право на вычет при покупке жилья: такой вычет предоставляется человеку только один раз в жизни.

Как рассчитать налог, если применить сразу два вычета

Рассмотрю на примерах, как рассчитывается налог, если применить сразу два вычета: на продажу старой квартиры и покупку новой. Буду исходить из того, что унаследованная квартира находилась в собственности мамы менее трех лет.

Пример 1. Унаследованную квартиру продали за 3 млн рублей В том же году мама купила новую квартиру за 4 млн. При продаже она может воспользоваться вычетом в 1 млн. Тогда облагаемый доход — 2 млн рублей.

Если мама также воспользуется вычетом на покупку новой квартиры, где максимальная сумма вычета — 2 млн рублей, платить НДФЛ с продажи квартиры совсем не придется. Но декларацию нужно подать обязательно, ведь именно в ней заявляются вычеты.

Пример 2. Унаследованную квартиру продали за 7 млн рублей. Есть документы, которые подтверждают, что мамин брат приобрел эту квартиру за 4 млн. В том же году, когда была продана доставшаяся в наследство квартира, мама купила новую — за 9 млн рублей.

Поскольку есть документы о приобретении квартиры наследодателем, то лучше учесть расходы на ее покупку. В этом случае налог нужно будет платить с дохода в размере 3 000 000 Р : 7 000 000 Р − 4 000 000 Р .

По новой квартире можно воспользоваться максимальным вычетом в 2 млн. На эту сумму можно уменьшить облагаемый доход от продажи унаследованной квартиры. То есть налог нужно будет заплатить с 1 000 000 Р : 3 000 000 Р − 2 000 000 Р . В бюджет понадобится заплатить 130 000 Р : 1 000 000 Р × 13%.

За какие годы можно использовать вычет на покупку квартиры

Право на вычет по расходам на жилье возникает с года, в котором купили квартиру. Если вычет в этот год не был использован полностью, то он применяется в последующие годы.

Для пенсионеров сделано исключение из общего правила. Они могут переносить вычет на покупку квартиры на три предшествующих года. Например, если ваша мама купит квартиру в 2021 году, то вычет можно использовать за 2018—2021 . Конечно, при условии, что в эти годы были доходы, которые облагаются НДФЛ. Например, если в тот период и продали унаследованную квартиру.

Допустим, унаследованную квартиру продали в 2020 году, а новую купили в сентябре 2021 года. В этом случае придется до 30 апреля 2021 года подать декларацию за 2020 год. При этом можно воспользоваться вычетом на продажу квартиры до 1 млн рублей или учесть расходы на покупку квартиры, если есть документы. Заплатить налог с продажи квартиры нужно до 15 июля 2021 года.

Вычет на покупку квартиры можно заявить, подав уточненную декларацию за 2020 год. После этого ИФНС вернет налог или его часть, который мама заплатит с продажи квартиры.

Если квартиры продавались и покупались в одном году, то в декларации нужно будет показать обе сделки. В этом случае доход от продажи квартиры сразу уменьшат на сумму вычета на покупку новой квартиры. Но при условии, что ранее вычет по расходам на жилье мама не заявляла.

Перенести вычет на покупку квартиры на три предшествующих года — единственное послабление для пенсионеров. Каких-либо других налоговых льгот для пенсионеров, ветеранов труда, узников концлагерей, которые продают жилье, нет. Они платят налог на общих основаниях.

Что в итоге

Если унаследованная квартира находилась в собственности три года и более, считая со дня смерти наследодателя, то платить налог и подавать декларацию не надо.

Если этот срок менее трех лет, то налог придется платить. Но можно воспользоваться вычетом в размере продажной стоимости квартиры, но не более 1 млн рублей. Либо уменьшить доходы на сумму расходов при покупке этой квартиры, если сохранились документы наследодателя.

При покупке квартиры также можно воспользоваться вычетом в сумме стоимости квартиры, но не более 2 млн рублей, если раньше его не получали. Пенсионеры могут применить вычет не только в году приобретения квартиры, но и перенести его на три предшествующих года. Таким образом, можно уменьшить налог с продажи унаследованной квартиры.

Для пенсионеров, ветеранов труда, несовершеннолетних узников концлагерей налоговых льгот при продаже жилья нет.

Кому и какие налоги платить при покупке и продаже квартиры - рассказываем о налогах при продаже или покупке жилья простым языком, в пошаговых схемах и пояснениях к каждой ситуации по продаже или покупке недвижимости.

Оглавление

Рассказываем о налогах при продаже или покупке жилья простым языком, с объяснением в схемах.

Вне зависимости от причины перехода права собственности в отношении жилой недвижимости сопровождающие этот переход операции подразделяются на приобретение и отчуждение. Производя отчуждение (продажу, дарение) жилой собственности недавний ее владелец при обозначенных условиях (схема ниже) должен выплатить государству налог – на прибыль, если бывший собственник является юрлицом или на доходы (НДФЛ), если квартира принадлежала физлицу.

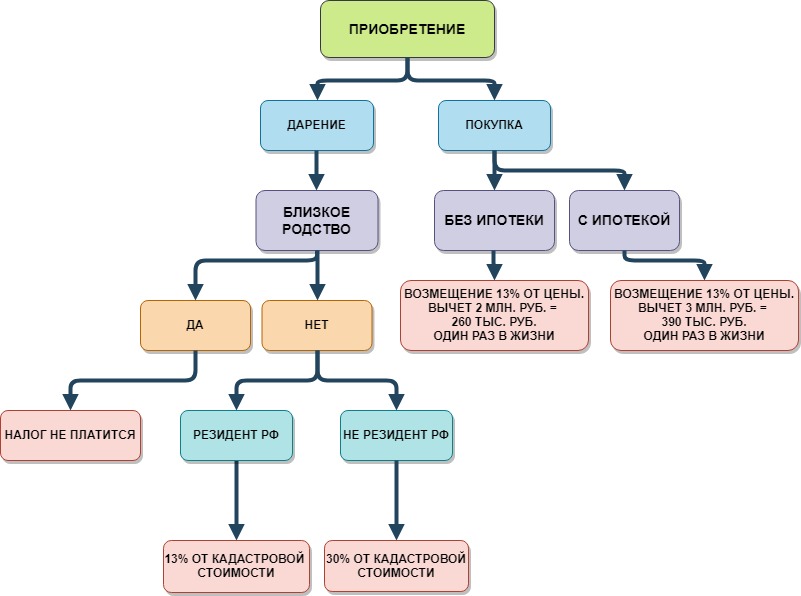

Налоги при приобретении недвижимости (дарение, покупка)

*Налоговыми резидентами РФ являются россияне и граждане иных государств, если они более полугода (свыше 183 суток) за двенадцатимесячный период находятся в России. Период нахождения физлица в России считается беспрерывным при его выезде за границы РФ для обучения, прохождения лечения или осуществления трудовых обязанностей сроком менее шести месяцев, т.е. краткосрочно (ст.207 п.2 Налогового кодекса). Налоговая ставка для физлиц-резидентов РФ составляет 13% (ст.224 п.1 Налогового кодекса).

**Налоговыми нерезидентами РФ признаются, соответственно абзацу выше, россияне и иностранцы, находившиеся в России непрерывно менее полугода (т.е. менее 183 дней). С физлиц-нерезидентов РФ взымается налоговая ставка 30% размера (ст.224 п.3 Налогового кодекса). Также нерезидентам не доступен имущественный вычет по налогам, равный миллиону рублей (письмо Минфина за №03-04-05/53035).

Способ перехода на пониженную налоговую ставку для нерезидента – осуществление сделки дарения жилья в пользу близкого родственника-резидентом РФ, а затем проведение сделки продажи квартиры от имени одаряемого.

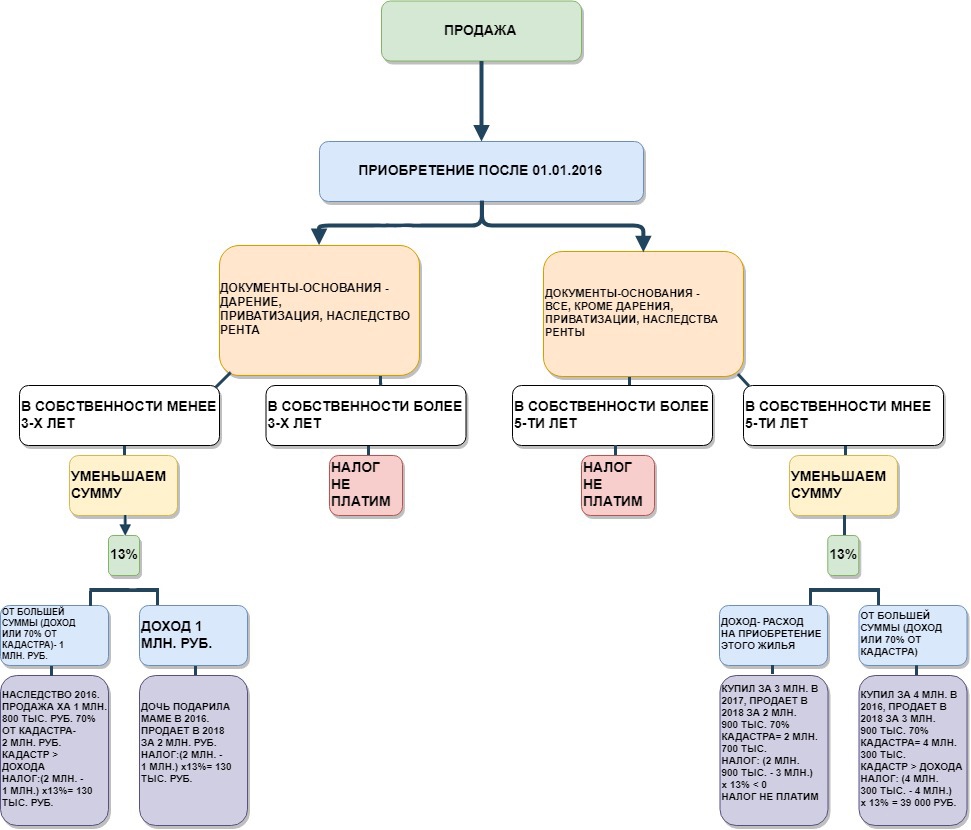

Налоги при продаже недвижимости

*Нельзя воспользоваться обеими льготами сразу – «доходом за минусом расхода» и «доходом минус миллион рублей» (т.е. вычетом налогов). Требуется выбрать один вариант, являющийся наиболее выгодным в складывающейся ситуации.

Допускается однократное проведение кадастровой оценки за трехлетний период (ст.11 закона за №237).

При владении проданной недвижимой собственностью менее, соответственно, 3-х либо 5-ти лет обязательна подача налоговой декларации, пусть даже потребности уплаты налога нет (ст.228 п.1 пп.2 Налогового кодекса). Отметим, что обязанность подачи НДФЛ возлагается как на резидентов РФ, так и на нерезидентов.

Указанный коэффициент 0,7 (т.е. 70% от стоимости по кадастру) является понижающей величиной, значение которой может быть более низким по решению местных органов власти.

Выяснить текущую кадастровую стоимость принадлежащей вам недвижимости можно полностью бесплатно на официальном сайте росреестра.

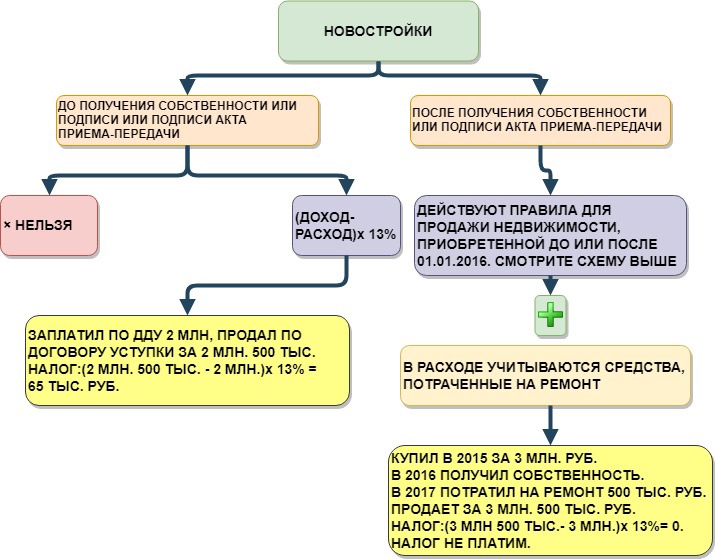

Квартира-новостройка и налоги

В отношении новостроек основной налоговый вопрос – следует ли платить налог при фактическом отсутствии собственности. Отметим, что жилье в новостройке признается законом собственностью владельца лишь с момента ее регистрации.

*Налоговая служба учтет расходы на ремонт квартиры, если жилье приобретено без отделки (новостройка), либо нуждается в отделке (вторичка). Этот момент следует отразить в договоре купли-продажи, акте приема-передачи или ином документе, служащем подтверждением перехода прав на квартиру собственнику (ст.220, п.5.3 Налогового кодекса).

Продажа одного и покупка другого жилья в этом же году

Рассмотрим порядок выплаты налога и доступности имущественного вычета при реализации квартиры с приобретением новой в налоговом периоде одного года.

*Особое исключение по налоговому вычету применяется к гражданам, использовавшим до 2001 года правом возврата части НДФЛ – они вправе обратиться за вычетом повторно.

Неверно считать налоговые выплаты за проданное, а после купленное жилье взаимозачетом. Порядок здесь другой:

продажа жилья дает его собственнику доход, с которого при названных выше условиях уплачивается налог государству;

покупка жилья позволяет собственнику обратиться к налоговой службе за имущественным вычетом. При условии, что квартира покупалась без субсидированных государством (маткапитал и т.п.), работодателем, либо иными лицами средств.

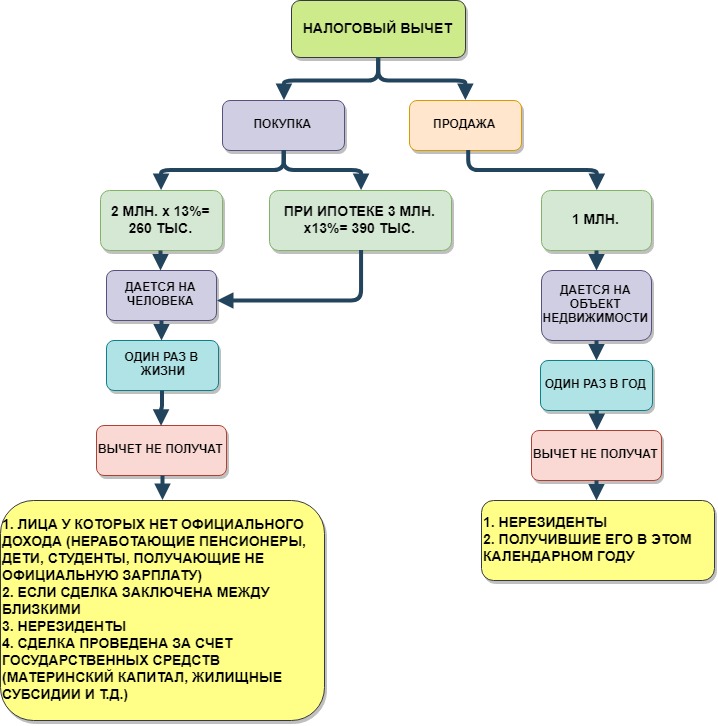

Налоговый вычет при покупке и продаже недвижимости

Гражданин вправе совершить сделку продажи жилья, а через некоторое время или сразу же – сделку покупки квартиры. И у него есть полное право обратиться за вычетами по обеим сделкам, оформив на каждую документы в отдельности и подав их одновременно. Почему нет? Это законом не запрещается. И скорее всего гражданин получит вычет по обеим сделкам, проведенным им в одном налоговом периоде. Только это будут отдельные вычеты по каждой сделке, а не взаимозачетные.

*Право вычета на покупку однократно предоставляется государством не на жилой объект недвижимости, а купившему это жилье гражданину (ст.220 п.11 Налогового кодекса).

Кстати, при частичном использовании права на вычет ранее, купившее новую квартиру лицо вправе обратиться с заявлением на оставшуюся сумму вычета. Напоминаем, что начала 2014 года размер вычета допустимо применять не только к одному недвижимому объекту, но и к нескольким, причем без ограничения срока погашения вычета (ст.220 п.3 пп.1 Налогового кодекса).

**Право имущественного вычета при продаже жилой недвижимости возникает у гражданина однократно за год (один налоговый период) (ст.220 п.2 пп.1 Налогового кодекса). Вычет предоставляется на сумму продажи до миллиона рублей. И если собственник намерен поочередно продать несколько объектов недвижимости, ему выгоднее учесть ограничения имущественного вычета по сумме и срокам.

Вопрос-ответ (16)

ИНН вам выдан по месту последней постоянной регистрации. Обратитесь для консультации в налоговую с документами.

Добрый день, подскажите пожалуйста, квартира в собственности менее 3-х лет. Продала 29 декабря 2020 , т.е. подписан договор купли-продажи. Покупатель оплатил часть денег наличкой 29.12.2020, а остальную часть перечислил банк уже в январе 2021года. И зарегистрированна квартира также в январе 2021г. Когда возникает у меня как у продавца доход? За какой год сдавать 3-НДФЛ

Муж получил дом в наследство в Казахстане. Хотим продать. Должны ли в России платить налог?

Согласно Законам Казахстана о налогообложении сделок в недвижимости. Очевидно, для Казахстана, вы не резидент.

В этом году я продала дачный участок 7соток. На участке стоял хозяйственный вагончик. Я пенсионер, ветеран труда. Какой налог я должна заплатить и до какого числа.

Я так понимаю у Вас в схеме "Приобретение до 01.01.2016г" - ошибка! Написано "Приобретение после 01.01.2016г"

В собственности имелись две квартиры расположенные рядом более 5 лет! В прошлом году их обьединили официально в одну квартиру с большей площадью! Должен ли Я заплатить налог с продажи - документ на право собственности теперь с 2019года!

2. В Письме № БВ-4-7/5648 от 02.04.2020 Федеральной налоговой службы разбирается подобная ситуация в указанном выше ключе. Можете ознакомиьться.

По наследству я и мой брат получает долю в квартире где я прописан, а мой брат нет. Надо будет платить налог при продаже квартиры? Я живу там более 40 лет, а брат имеет свою квартиру.

В квартире имеется три собственника. Я, сын и мама. Мама умерла полгода назад. Её доля будет делиться между мной и сыном. Сейчас мы её хотим продать. Должны мы платить налог или нет? Проживаем больше 5 лет. Другого жилья у нас нет.

Добрый день. Нет, налога у вас не будет, так как в вашем случае срок владения считается с даты оформления первой доли.

После того как вы оба унаследуете долю мамы, срок владения у вас и сына будет исчисляться с той даты, когда вы приобрели изначально право собственности (а унаследовав дополнительную долю, вы просто увеличиваете объем прав).

Если этому изначальному сроку более 5-ти лет, то при продаже вы не должные платить налог. Главное — обоим заполнить налоговую декларацию на след календарный год после сделки продажи. Прикрепив документы на предыдущее право собственности.

Смогу ли я получить налоговый вычет при покупке квартиры у дочери?

Нет, при родственных сделках вычеты исключены.

В 2014г. Купил дачный участок, где построил дом и оформил его в 2016 году. В настоящее время хочу продать дом и земельный участок. Кадастровая стоимость дома 2848600 рублей. За какую сумму я могу продать дом, чтобы платить минимальный налог

Налог возьмут с 0,7 от кадастровой стоимости, не меньше. Столько вы можете указать в договоре, если пожелаете. Далее, запросив вычет в налоговой в размере 1 млн рублей, с остального оплатите налог. Это минимум.

Работающий пенсионер.Владел 1/2 квартиры в собственности более 3 лет. В 2019 году получил и в 2020 году оформил наследство на

вторую половину квартиры. Сейчас планирую продать эту квартиру и приобрести другую. Какие вычеты мне доступны и какие налоги

платить?

В апреле 2019г сын купил земельный участок , который в июне 2019г. подарил мне - матери, жилой дом сдали в эксплуатацию в октябре 2019г. При строительстве все закупки стройматериалов оформлены на имя сына, фактически это его дом. теперь при продаже дома мы лишимся права на вычет по затратам. Можно ли сыну отменить дарственную,, и снова переоформить дом на сына.?

То есть, если собственность жил дома и Зем Участка будет оформлена на вас, то согласно этого закона- как минимум - расходы на приобретение зем участка можно учесть. А вычет на приобретенные стройматериалы - да, не получится.

Консультация платная налогового консультанта перед продажей вам однозначно необходима!

Коммерческое помещение куплено в 2011 году за 500000 рублей.Каков будет налог с продажи на сегодняшний день,если продать за 18000000?

Дом построили в 2016,а документы сделали в 2019г,я пенсионерка, муж военный пенсионер, 29лет в армии отслужил, хотим продать дом, это у нас единственное жилье, и в этом же месяце купить квартиру за ту же стоимость, какие налоги нам надо платить

Прежде чем продать недвижимость лицам пенсионного возраста необходимо узнать, платит ли пенсионер налог с продажи квартиры. Часто у людей, вышедших на пенсию возникает необходимость в дополнительных финансах, поэтому они решаются на продажу жилья. В некоторых ситуациях для пенсионера действуют льготные условия.

![Платит ли пенсионер налог с продажи квартиры?]()

Особенности уплаты налогов

В 2021 году в России законодатель указывает на то, что иногда лица пенсионного возраста освобождаются от уплаты налоговых платежей. Если жилье находится во владении менее пяти лет, то платить налог обязательно всем, в том числе и пенсионерам. Когда продолжительность владения больше, то гражданин вправе не платить налоги. В этом случае не требуется составлять декларации по форме 3-НДФЛ.

Ранее действовало правило, согласно которому платить налог нужно было, если жилье находилось в собственности менее 3 лет. Изменения в законодательство внесены с начала 2016 года. Это правило распространяется на жилые помещения, которые покупаются с начала 2016 года.

В ситуации, когда человек обладал правомочиями собственности на жилье менее трехлетнего периода или пятилетнего с указанной даты, то к сделке применимы налогообложение. В некоторых ситуациях применимы льготные условия для уплаты. При использовании льготы удастся сократить платеж или сократить размер налоговой базы до нуля.

Учет стоимости, отраженной в кадастре

Чтобы посчитать размер налогового платежа необходимо цену на квартиру и стоимость, прописанную в кадастре, умножить на коэффициент в размере 0,7. Когда указанный коэффициент применен и получается значение большее, чем продажная стоимость – налогом облагается кадастровая стоимость. Если сумма получена меньшая – налог применим к цене, отраженной в договоре.

Необходимо учитывать имущественные вычеты. Налоговое законодательство указывает на возможность использования вычетов, когда продает человек личную собственность.

ВНИМАНИЕ . Стандартной льготой считается сумма в размере 1 миллиона. Она используется во всех сделках, касающихся жилого помещения. Если удастся подтвердить документально, то применяется вычет, равный сумме расходов, затраченных на покупку продаваемой площади.

Необходимо понимать, что в одно время не получится использовать обе разновидности льгот. Поэтому гражданин выбирает, какие льготные условия применимы в том или ином конкретном случае.

Длительность владения

Чтобы избежать уплаты налогов при продаже недвижимого имущества, требуется учитывать сколько лет имущество находится в собственности гражданина. Начиная с 2016 года такой срок равен пяти годам. При продаже квартирыпенсионер не будет платить налог, если он владеет ей на момент продажи дольше пяти лет. Кроме того, составлять и подавать декларацию не потребуется.

Если жилое помещение приобретено до 2016 года, то к нему применяется срок, что действовал ранее. Он равен трем годам. Для некоторых объектов установлены особые правила.

Это касается:

- квартиры, полученной по наследству;

- полученной в дар;

- имущества, которое переходит к гражданину на основании соглашения о ренте;

- приватизированной жилой площади.

К перечисленным объектам применяется срок владения в размере трех лет, вне зависимости от того, приобретено жилье до 2016 года или нет.

Пример

Чтобы лучше понимать правила уплаты налоговых платежей, рекомендуется рассмотреть их на конкретных примерах. Рассмотреть нужно вариант, когда стоимость жилья, за которую собственник ее продает, выше той, что отражена в кадастре. В этой ситуации для расчета необходимо использовать сумму, отраженную в договоре купли-продажи.

К примеру, гражданин И. продает жилое помещение за 2,5 миллиона рублей. Ранее эту недвижимость он получил в качестве дара от близкого родственника. Продажа состоялась, когда И. владел имуществом менее трехлетнего периода. Потребуется уплатить налоги с суммы, превышающий один миллион. От 2,5 отнимают 1 и умножают на 13 процентов. Сумма к уплате составит 195 тысяч рублей.

Во втором примере стоимость жилья равна 1,2 миллиону. Гражданин Г. Купил эту квартиру около 2 лет назад за аналогичную стоимость. У него остались документы, подтверждающие стоимость объекта. В этой ситуации применима формула, по которой от суммы продажи отнимается сумма покупки. Так как в итоге расчета устанавливается, что доход равен нуля, то платить сборы не потребуется.

В ситуации, когда у Г. Не сохранились бы документы, подтверждающие стоимость купленного жилья, то пришлось бы применять формулу с налоговым вычетом. В этом случае от 1,2 отнять 1 и умножить на ставку по налогу. Равна она 13 процентам. Потребовалось бы уплатить государству 26 тысяч в качестве налога.

В третьем примере гражданин С. Решил продать свое имущество за 850 тысяч рублей. К этому значению применим вычет в размере 1 миллиона. Для расчету нужно от 850 отнять миллион. В итоге получается минусовое значение, это говорит о том, что налог платить не потребуется.

Наши юристы знают ответ на Ваш вопрос

Бесплатная юридическая консультация по телефону: в Москве и Московской области, в Санкт-Петербурге, а также по всей России +7 (800) 350-56-12

Уплата налогов с реализации другого имущества

Гражданам, находящимся на пенсионном обеспечении, требуется знать, придется уплачивать налоги с продажи гаражей или автомобилей. Ответить на данный вопрос удастся с учетом имеющихся обстоятельств. Учитывать необходимо то, на протяжении какого времени лицо имело права собственности на имущество и какова его цена при продаже.

В законах не отражаются льготные условия для пенсионеров на случай продажи ими какого-либо имущества. Если в результате продажи имущество человек получает доход – ему придется уплатить налоги. Размер ставки по налоговым платежам равняется тринадцати процентам от дохода.

ВНИМАНИЕ . Если человек продает имущество, отнесенное к категории движимого, или нежилого помещения, то предусматриваются имущественные вычеты. Стандартный размер равен 250 тысяч рублей. Предусматривается второй вариант вычета. Он предусматривает, что необходимо отнять расходы на приобретение продаваемого имущества и с этой суммы платить налог. Использовать можно любой из вариантов, чтобы уменьшить налоговую базу. Оба способа сразу использоваться не могут. К тому же, законодатель предусматривает, что платить сборы не придется тем, кто обладает правами на имущество больше трехлетнего периода.

Когда за гараж или другое имущество установлена цена порядка 250 тысяч или менее, то в ходе расчета доходов получается нулевое значение. Это говорит о том, что уплачивать налоговые платежи не потребуется. В результате заключения любой разновидности сделки кроме договора у человека на руках остаются акты, в соответствии с которыми передавалась вещь покупателю и расписка или квитанция, подтверждающая уплату денег.

ВАЖНО . Лица, находящиеся на пенсии, имеют возможность использовать имущественные льготы в отношении всех объектов, при условии, что смогут подтвердить его первоначальную стоимость. Подтверждение должно быть документальным.

Если человек имеет в собственности несколько гаражей, которые он продает в течение 12 месяцев, то воспользоваться льготными условиями при уплате налога можно только в отношении одного из них. Относительно других объектов уплачивается полная стоимость налога.

Налоги на продажу акции

В этой ситуации к учету принимается аналогичный период, в течение которого человек владеет акциями. Он равен трем годам. Сократить размер налоговой базы при расчете удастся, если гражданин сможет подтвердить сумму, за которую бумага приобретена. Если стоимость покупки подтверждена, то расчет налогового платежа реализуется на аналогичных правилах, что и действуют в отношении другого имущества. Из полученного значения потребуется высчитать 13 процентов и оплатить налог.

Когда документы на покупку бумаг не сохранились – пользуются стандартными схемами расчета. В таком случае сумма продажи умножается на тринадцать процентов. Если приобретена акция через агентство брокеров, то такая стоимость не может рассматриваться как расходы. Размеры налоговых платежей зависят от того, на протяжении какого времени человек имел права на акции.

Составление отчетов

Часто лица пенсионного возраста ошибочно отождествляют налог с продажи имущества и НДФЛ. Однако, данное мнение ошибочно. Если гражданин освобождается от уплаты налога от продажи, то это не говорит об его освобождении от внесения НДФЛ. Законодатель не устанавливает льготных условий относительно продажи недвижимого помещения. Вне зависимости от возрастной категории происходит уплата сборов в бюджет страны.

ВАЖНО . В правовых актах установлен размер ставки, учитываемой при расчете налогов. Она равна тринадцати процентам. Предусматриваются, что для всех плательщиков сборов сумма равна. Эти правила распространяются не только в отношении продажи квартиры, но и на сдачу ее в аренду.

После продажи имущества необходимо составить декларацию. Документ имеет форму 3-НДФЛ. Указанный акт передается в фискальные органы. Сделать это требуется до конца апреля года, который следует за отчетным периодом. Как пример, когда сделка совершена в 2020 году, то представить документ в ФНС требуется до конца апреля 2021 года.

В ситуации, когда при расчете значение налога получается равным нулю – сдача декларации является обязательной. В противном случае фискальные органы применяют к гражданину штрафные санкции. Они равны одной тысяче рублей. Лица, вышедшие на заслуженный отдых, освобождаются от уплаты налогов в ситуации, когда цена на имущество установлена в пределах одного миллиона рублей.

В других ситуациях устанавливается необходимость внесения налоговых сборов. Тогда важно помнить про правила, действующие в отношении сокращения базы для расчета платежа.

Какой налог с продажи недвижимости в 2020 - 2021 году? Правда ли, что в 2020 году отменили срок владения недвижимостью 5 лет? Как рассчитать налог с продажи недвижимости?

С каждым годом в нашей стране постоянно что-то меняется, появляются новые законы, поправки и так далее. Правительство постоянно экспериментирует. В итоге в 2020 году есть нововведения, которые отменяют прежние правила уплаты НДФЛ введенные в 2016 году. Что предстоит продавцу и сколько нужно платить при продаже квартиры, загородного дома или земельного участка в 2020 или 2021 году.

Налог на доход (НДФЛ)

Сразу оговорим, что физические лица обязательно платят налог на доход. То есть, если квартира была куплена за 3 млн. руб, а продается за 5 млн. руб, то доход продавца составляет 2 млн. руб. Непосредственно с этой суммы и предстоит уплатить налог НДФЛ (налог на доход физических лиц) 13%.

Обратный пример: если некто купил дом за 15 млн. рублей, а через 2 года этот некто решил дом продать за ту же цену (15 млн. рублей) налог на доход платить не придется, при такой сделке - дохода не возникает.

Если нет документа подтверждающего покупку недвижимости (договор купли-продажи не выдается при получении наследства, оформлении дарственной) и стоимость объекта неизвестна (получен безвозмездно: приватизация, дарственная), собственник может воспользоваться правом на получение имущественного налогового вычета при продаже недвижимости (1 млн. рублей).

К примеру, была подарена квартира. Через год новый собственник продает ее за 20 млн. рублей. Доход - 20 млн. рублей. Сумму дохода можно уменьшить на 1 млн. рублей благодаря имущественному вычету. Итого доход 19 млн. Именно с этой суммы и будет рассчитан налог НДФЛ 13%

Минимальный срок владения недвижимым имуществом

В России есть термин "минимальный срок владения недвижимым имуществом" в период которого при продаже недвижимости, необходимо будет уплатить налог НДФЛ 13%.

До 2016 года минимальный срок владения недвижимым имуществом составлял 3 года. На сегодняшний день, согласно основанию п. 17.1 ст. 217 НК РФ, п. 4 ст. 229 НК РФ от 14 января 2015 № 03-04-05/146 срок минимального владения увеличен и составляет 5 лет с момента оформления недвижимости в собственность, либо полной оплаты по ДДУ.

Каков же минимальный срок владения недвижимостью с 2020 году (чтобы при продаже недвижимости не платить налог)?

Для недвижимости, купленной до 01.01.2016, срок минимального владения составляет 3 года.

Если Вы приобрели недвижимость до 01.01.2016 года, то при продаже этого объекта недвижимости в 2020 году Вы освобождаетесь от уплаты налога. Стоить отметить, что не имеет значения каким путем была получена недвижимость - будь то дарение, приватизация, договор купли-продажи (купчая), наследство - налог НДФЛ не платим!

Для недвижимости, купленной после 01.01.2016, срок минимального владения составляет 5 лет.

Если Вы приобрели недвижимость после 01.01.2016 года, и срок владения меньше пяти лет (а в 2020 году срок владения все еще меньше 5 лет), то придется заплатить налог НДФЛ 13%. Также не забываем обратить внимание на начало статьи, где указано, что НДФЛ - это именно налог на доход. Проверьте, возможно в Вашем случае доход и не возник.

Как законно не платить налог с продажи недвижимости в 2020 и 2021 году?

Есть ряд исключений, дополненный в 2020 году. Эти исключения могут законно освободить от 5-летнего минимального срока. Ознакомьтесь, возможно, этот как раз Ваш случай:

- Правило "единственной недвижимости". При продаже единственной жилой недвижимости для собственника (начиная с 2020 года) будет действовать особый минимальный срок - 3 года владения. Правило коснется только продажи ЕДИНСТВЕННОГО жилья. Недвижимость считается "единственной" если у собственника она одна, и сохраняет статус "единственной" в течении 90 дней после покупки второго объекта недвижимости.

Пример: 01.01.2017 была куплена квартира1, 01.01.2020 куплена квартира2, продать квартиру1 без уплаты НДФЛ можно в течении 90 дней от дня приобретения квартиры2, то есть до 01.03.2020 квартиру1 можно продать без уплаты НДФЛ

- Недвижимость, полученная от близких родственников путем дарения или вступления в наследство, может быть продана после 3 лет владения (без уплаты налога НДФЛ).

Близкие родственники - это кровные родственники: родители, дети, братья, сестры, внуки (супруги не являются "близкими" родственниками).

- Приватизация. Квартира, полученная в собственность путем приватизации, может быть продана 3 года спустя, без уплаты владельцем налога НДФЛ.

- Недвижимость, полученная по договору пожизненного содержания с иждивением, может быть продана владельцем без уплаты НДФЛ спустя 3 года минимального владения.

Что касается ДДУ и нового Ф3 374?

Полная оплата недвижимости по ДДУ, также начинает отсчет срока минимального владения недвижимостью. Это принято Федеральным законом от 23 ноября 2020 года N 374-ФЗ, долгожданная поправка к статье 217.1 п.2 Налогового кодекса Российской федерации о минимальном сроке владения для квартир, купленных по Договору Долевого Участия.

К примеру, в марте 2016 году я купил по ДДУ квартиру на котловане в новостройке. Документы о праве собственности я получил только в 2020 году. В апреле 2021 года я продаю квартиру за любую сумму без налога. Так, как согласно 374-ФЗ, я полностью выдержал безналоговый период в 5 лет.

С какой суммы платится налог НДФЛ при продаже недвижимости?

Если же собственник владеет недвижимостью менее минимального установленного законом срока и доход при продаже образовывается (например, покупал дом за 10 млн, продает за 12 млн), то придется заплатить налог НДФЛ.

При продаже недвижимости, купленной после 01.01.2016 года, налог НДФЛ составит 13% от суммы договора купли-продажи или 70% от кадастровой стоимости объекта недвижимости. Налог будет начислен на бОльшую стоимость. Узнать кадастровую стоимость и рассчитать налог можно на сайте ЛИВЛА в разделе КАДАСТР.

К примеру, Я продаю дом, который построил в 2019 году за 20 млн. рублей. В Договоре купли-продажи мы указываем сумму 20 млн. рублей, а кадастровая стоимость объекта недвижимости, согласно Росреестру - 40 млн. рублей. НДФЛ будет начислен из расчета 70% от кадастровой стоимости, так как она выше суммы указанной в ДКП.

Читайте также:

- Какими налогами облагается зарплата нерезидента в рк

- Какая бюджетно налоговая политика необходима для снижения циклической безработицы

- Какой должна быть заработная плата чтобы после уплаты налогов и процентов

- Снижение налогов на малый и средний бизнес может уменьшить циклическую безработицу

- Как через госуслуги вернуть налоговый вычет с заработной платы