В каких странах есть прогрессивный налог на доходы физических лиц

Опубликовано: 12.05.2024

Современная налоговая система предлагает различные механизмы взимания части доходов населения. Все они прошли долгий путь от экзотических (сбор за проезд через мост) до сложно рассчитываемых прогрессивных.

В статье будет представлена таблица различных налогов странах мира, какие налоги в странах мира самые заметные и влиятельные. В заключении — краткие выводы.

Какие бывают налоги

НДС. Налог, который добавляется каждый раз, когда увеличивается стоимость товара.

Подоходный налог. Он может быть прогрессивным и нет (подробнее об этом ниже), не браться вообще при низком достатке, или же наоборот не браться в принципе в обмен на какие-то условия (оффшорные территории). Выплачивается на любые доходы гражданина, с учётом некоторых исключений.

Корпоративный. В разных странах некоторые отрасли производства имеют повышенную ставку. Как правило это неблагоприятно воздействующие на экологию предприятия. Также добывающие полезные ископаемые: нефть, газ, уголь и т.д.

Подоходный налог в разных странах

Ниже мы собрали две таблицы: с самыми низкими и самыми высокими подоходными налогами в странах мира на 2021 год.

Самые низкие ставки

У всех этих стран непрогрессивная шкала. С любого размера заработанной суммы взимается оговорённый сбор.

Самые высокие ставки

| Страна | Ставка |

|---|---|

| Швеция | 56.6% |

| Дания | 55.4% |

| Нидерланды | 52% |

| Бельгия | 50% |

| Ирландия | 48% |

| Великобритания | 45% |

| Эстония | 20% |

Рейтинг стран по подоходному налогу по данным OECD. Источник: statista.com

Страны с прогрессивными налогами

- Австралия. Доходы до 4600 долларов США не облагаются (0%). Доходы выше этой суммы, но меньше 29 000 долларов — 9 процентов. Если гражданин заработал больше 140 тысяч долларов, то составляет от 30 до 44 процентов.

- Сингапур. Не облагаются те, кто получает общим доходом за месяц меньше 16 000 долларов. Выше — платишь 20%.

- Испания. 24 процента от суммы платят заработавшие менее 20 тысяч долларов США. Если заработано больше 20 000, то составит 51%.

- Италия. Менее 80 000 долларов в месяц — 23%. Более — 45 процентов.

- Великобритания. На доходы менее 15500 нет. Более 45% . Имеются дополнительные корпоративные сборы на нефтедобывающие компании.

- Германия. Годовой доход менее 9 000 долларов — 0%. Более 80 000 долларов — 45%. Сумма в промежутке между ними облагается повышается индивидуально.

- США. Прогрессия сбора денег в пользу государства идёт от 10% до 39.6%. Нулевая ставка действует на доходы менее 8950 долларов. Существуют различные вычеты годовой прибыли, что позволяет многим не отчислять деньги государству. Например, вычитаются взносы за ипотеку, медицинскую страховку и т.п. Учитывается семейное положение, есть скидки для многодетных семей.

Размер подоходного налога в зависимости от типа семьи

Особенности США

При этом в США взимается дополнительный сбор от каждого штата. В итоге вычет может составлять до 50% от заработка гражданина. Например, одинокий человек с 50 000 долларов дохода отдаст 25 000 государству. А семейный, имеющий неработающую жену и троих детей, только 10 тысяч.

Согласно местным законам, доходом может считаться выигрыш в лотерее или казино, наследство, премия. При этом не облагаются обычно социальные пособия, довольствия военнослужащих, выплаты донорам и т.д.

Правительства устанавливаются соотношения отчислений работника, работодателя, а также соотношения разделения денег от них на мед.страховку, пенсии, пособия по возможной инвалидности или безработице и другие возможные расходы.

Европа и оффшоры

Больше всего на нужды работника тратится во Франции, Италии, Австрии, Эстонии, Чехии, Швеции, Греции. Доля работника при этом меньше в разы.

Обратная ситуация в Австралии, Великобритании, Дании, Люксембурге, Норвегии, Исландии. Там, в первую очередь, на будущую подстраховку благополучной жизни платит работник со своего подоходного налога. А сборы от бизнесменов идут в казну и распоряжается ими государство по своему усмотрению.

В других европейских странах соотношение примерно поровну.

Как контрастный пример можно привести список территорий, где налогов на доход нет. Помимо очевидных оффшорных образований, к этой группе относятся:

- Кувейт;

- ОАЭ;

- Саудовская Аравия;

- Андорра;

- Багамские острова и некоторые другие государства.

Заключение

Таблица с подоходным сбором в разных государствах демонстрирует, что большинство развитых экономик ввели прогрессивную фискальную шкалу. Богатые платят больше. Отсутствие такой практики — скорее исключение, например, у экспортирующих нефть или у туристических центров.

Развивающие же: в восточной Европе, бывшего СССР имеют относительно невысокие подоходные сборы. При этом не прогрессивного типа. Это может быть связано с небольшим по численности населением, отсутствием крупных промышленных предприятий.

Экономист, автор нескольких десятков статей по экономике, бизнесу и политике. В каждом своем материале стремится освещать вопросы с иной точки зрения, основанной на практическом опыте работы в коммерческой сфере.

Регрессивная шкала налогообложения в России

Какие налоги сейчас платят физические лица? На данный момент следующие:

- НДФЛ (налог на доходы физических лиц) – 13%, для нерезидентов – 30%.

- В пенсионный фонд – 22% (с доходов свыше 1,15 млн руб. в месяц – всего 10%!).

- В фонд медицинского страхования – 5,1%.

- Социальное страхование – 2,9% (с доходов свыше 865 тыс. руб. – 0%!).

В сумме взносы социального страхования составляют 30% – для менее обеспеченных и 15,1% – для более обеспеченных, то есть, условно, богатые платят в 2 раза меньше бедных.

Но и это еще не все. Владельцы ООО получают не зарплату (если они не оформлены в своих же предприятиях как директора), а дивиденды с прибыли: 13% для резидентов и 15% для нерезидентов. Если же получателем дивидендов является юридическое лицо, доля которого в ООО более 50%, то оно не платит ничего с этих доходов. 0% также платят некоторые международные холдинговые компании.

И, самое главное, с дивидендов физических лиц не уплачиваются страховые взносы, то есть владельцы условных ООО платят всего 13% со своих личных доходов. До этого, правда, предприятие должно уплатить налог на прибыль 20%. Однако этот налог уплачивается в любом случае: получает ли владелец доход в виде зарплаты или в виде дивидендов.

Для того чтобы посчитать фискальную нагрузку на зарплаты в целом, нельзя просто сложить проценты по страхованию и НДФЛ, так как отчисления в фоны идут от ФОТ (фонд оплаты труда), а налог считается от начисленной зарплаты.

Предположим, что работнику начисли 50 000 руб.

Тогда в фонды он заплатит 50 000 х 0,3 = 15 000 руб.

НДФЛ составит 50 000 х 0,13 = 6500 руб.

Итого, государству работник отдаст 15 000 + 6500 = 21 500 руб.

На руки он получит 50 000 х 0,87 = 43 500.

Таким образом, всего на 1 человека затрачено 21 500 + 43 500 = 65 000.

Соответственно, фискальная нагрузка составила 21 500 / 65 000 = 33%

Общая формула для последующих расчетов (данные в процентах

(НДФЛ + Соцстрах) / (1+Соцстрах) = Фискальная нагрузка

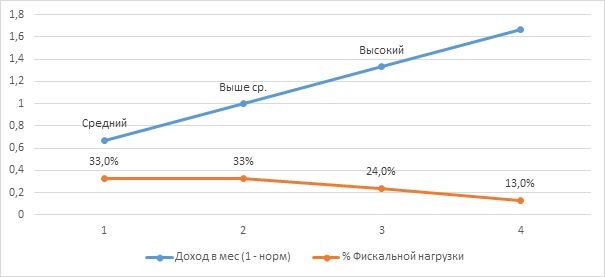

Таким образом, в России по факту реализована регрессивная шкала налогообложения: чем богаче, тем меньше платишь! Низкая и средняя заработная плата – 33%; выше средней – 24% и высокие доходы – 13% (см. рисунок 1).

Рисунок 1. Регрессивная шкала (НДФЛ + Соцстрах) в России

Налоговая нагрузка в других странах

В большинстве развитых стран введена прогрессивная шкала налогообложения. При этом есть страны с необлагаемым минимумом, а есть без такого. В большинстве стран часть взносов в разные фонды вносят сами работники. В России за них это делают работодатели, поэтому мы даже не чувствуем, что государство изымает у нас 30% нашей зарплаты (не говоря уже об НДС, который мы оплачиваем).

При расчете фискальной нагрузки взносы, которые выплачивают сами работники, приплюсовываются к НДФЛ. Тройка лидеров по налогам и сборам на доходы физических лиц – это Бельгия, Франция и Швеция, которая длительное время являлась самой социально благополучной страной в мире. И это логично, поскольку чем больше налогов с богатых собирает государство, тем больше оно может помогать малообеспеченным гражданам.

Самые низкие налоги – в Чили, так как экономика данной страны целиком завязана на инвестиции США, то есть, чем ниже там уровень налогов, тем интереснее предпринимателям туда вкладывать свои капиталы.

Ну и, наконец, что это за яркая красная линия, которая поперек всех государств стремится вниз? Конечно же, это Россия, олицетворяющая собой особый третий путь: выжать последние соки из бедных и отдать все самым богатым.

Прежде всего, необходимо убрать НДФЛ с доходов ниже реального прожиточного минимума. Это же логично: если людям едва хватает на жизнь, то какие еще налоги они должны платить?

Прогрессивная шкала на доходы физических лиц для России

Прежде всего, необходимо убрать НДФЛ с доходов ниже реального прожиточного минимума. Это же логично: если людям едва хватает на жизнь, то какие еще налоги они должны платить?

Минимальный необлагаемый доход

По данным аналитического центра «Левада-центр», минимально необходимый для жизни уровень доходов на одного человека составляет в регионах РФ 20 000 руб., а в крупных городах, таких как Москва и Санкт-Петербург – 30 000 руб. на человека.

В Думу вносилось предложение освободить от НДФЛ доходы ниже двух МРОТ – это как раз около 22 500 руб. Конечно, Единая России (партия – лидер по числу олигархов) отвергла данное предложение. Главных аргументов против данного решения два: казна потеряет значительную часть доходов с нищей части населения, и предприниматели начнут сводить зарплату к минимально необлагаемому уровню.

На мой взгляд, данные аргументы не состоятельны вовсе, так как НДФЛ уплачивается с уже начисленной зарплаты работника. Это не взносы, которые работодатель уплачивает в России за работника. То есть предприниматель в любом случае заинтересован свести зарплату к МРОТ, так как он отчисляет 30% взносов. И, чем ниже налогооблагаемая база, тем меньше он отдает государству. Вопрос лишь в том, что сейчас минимальная заработная плата никак не соответствует реальному прожиточному минимуму. МРОТ должен быть увеличен в 2 раза минимум, тогда и доходы самых малообеспеченных категорий наемных работников увеличатся и отчисления во внебюджетные фонды вырастут в 2 раза с минимальных зарплат (см. таблицу 1).

Таблица 1. Прирост доходов государства и работников при увеличении МРОТ в 2 раза с одновременной отменой НДФЛ для минимальной зарплаты

Работник получает на руки

Как видим из таблицы – всем хорошо, кроме работодателей. И государство, и работники получают больше доходов. Происходит перераспределение доходов в пользу бедных. Для справки, в среднем в развитых странах в пересчете на рубли необлагаемая сумма минимального дохода составляет около 60 000 руб. в месяц (около 1000 долл. США). Что в 3 раза больше, чем предлагается в данной статье, в качестве мягкого варианта (см. рисунок 2).

Рисунок 2. Минимальный доход, необлагаемый НДФЛ по некоторым развитым странам, руб. в месяц (по данным Википедии)

В общем, если убрать НДФЛ с реального прожиточного минимума, то налоговая нагрузка на основную часть населения составит (0 + 0,3) / (1+ 0,3) = 23%. То есть в целом фискальная нагрузка на бедных уменьшается на 10%.

НДФЛ для трудящихся

По официальной статистике Росстата, более половины работников получают меньше 32 000 руб. в месяц (медианная ЗП). Насколько можно верить этим данным? С одной стороны, работодатели стремятся занизить реальный уровень зарплат, используя разные серые схемы, но, с другой, сам Росстат стремится показать президенту рост благосостояния граждан.

Насколько я могу наблюдать по Санкт-Петербургу, зарплаты, за исключением специфических отраслей, не поднимаются выше 100 000 руб. в месяц. В любом случае, другой официальной статистики у нас нет, и будем считать, что потолок большинства зарплат – это 150 000 руб. в месяц.

Фискальная нагрузка на зарплату в 33%, которая есть сейчас в России, вполне соответствует европейским стандартам. Напомню, что средняя ставка колеблется от 32% до 36%. Поэтому трогать основную массу зарплат считаю не целесообразным.

НДФЛ для обеспеченных и богатых

Для начала давайте посмотрим, как обстоят дела в мире с прогрессивным НДФЛ. В среднем максимальная ставка прогрессивного НДФЛ в развитых странах равна примерно 40%, и применяется она при доходах около 1 млн руб. в мес. Теперь нам надо рассчитать возможную ставку НДФЛ для upper-middle класса с учетом того, что социальные взносы они должны были бы платить так же, как и все остальные, т.е. 30%, а максимальная фискальная нагрузка составляет 40%.

Напомню формулу, которую мы выводили в начале: (НДФЛ + Соцстрах) / (1 + Соцстрах) = Фискальная нагрузка в %.

Отсюда, НДФЛ = 0,4 х 1,3 - 0,3 = 22%. Что касается самых богатых, то надо учесть, что общая фискальная нагрузка на доходы по кривой Лаффера не должна превышать 50% (кривая Лаффера – графическое и устойчивое отображение зависимости между налоговыми поступлениями и налоговыми ставками. Концепция кривой подразумевает наличие оптимального уровня налогообложения, при котором налоговые поступления достигают максимума).

Поэтому НДФЛ для богачей будет = 0,5 х 1,3 - 0,3 = 35%.

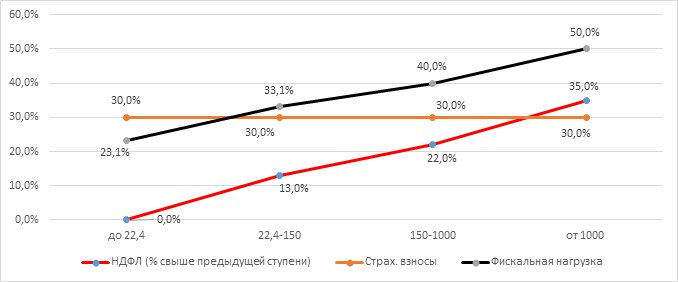

Итак, у нас получилась красивая теоретическая модель прогрессивного ИНДФЛ для России (см. таблицу 2).

Таблица 2. Теоретически возможная модель прогрессивного НДФЛ для России

Доход в мес., тыс. руб.

НДФЛ (% свыше предыдущей ступени)

Для большей наглядности представим это на графике (см. рисунок 3).

Рисунок 3. Теоретически возможная модель прогрессивного НДФЛ для России

Здесь важно понимать, что процент НДФЛ взимается не со всей суммы дохода, а каждая ступень дохода облагается своим процентом. Для понимания давайте посчитаем, какой НДФЛ заплатит человек, зарабатывающий в месяц 2 млн руб. Сначала вычитаем из 150 000 руб. необлагаемый минимум 22 400 руб. и берем 13% = (150 000 -22 400) х 0,13 = 16 600 руб.

Далее, считаем следующую ступень: (1 000 000 – 150 000) х 0,22 = 187 000 руб.

И уже затем считаем последнюю ступень: (2 000 000 - 1 000 000) х 0,35 = 350 000 руб. Итого, миллионер заплатит НДФЛ 554 000 руб. Что составляет всего 27% от 2 000 000 руб.

Соотношение: НДФЛ / Доход называется «эффективная ставка НДФЛ» (см. таблицу 3).

Таблица 3. Эффективная ставка НДФЛ

Доход в месяц, тыс. руб.

НДФЛ (% свыше предыдущей ступени)

При доходе в 2 млн, тыс. руб. в мес.

Борьба с уклонением от налогообложения

Основной контраргумент, который я постоянно слышу от либералов против введения прогрессивного налогообложения на доходы физических лиц, это то, что все доходы начнут уходить в тень. В отличие от европейских капиталистов, привычных к высокому налогообложению своих доходов, российские олигархи скорее удавятся, чем согласятся отдать половину своих доходов в казну.

Даже если предположить, что к власти в России когда-нибудь придут социал-демократы (сторонники прогрессивного налогообложения), то олигархи найдут массу способов, чтобы уйти в тень. И здесь важно рассмотреть основные способы ухода и борьбы с ними.

Процент фискальным службам от возвращенных государству средств

Во-первых, это как игра в кошки-мышки. Бизнес найдет массу лазеек, как уйти от налогов, но и налоговые органы найдут столько же способов, как их достать оттуда, если будут получать свой прогрессивный процент с сумм, которые удастся вернуть государству. Уже сейчас с каждым годом становится все трудней и трудней уйти от налоговой. По мере вытеснения наличности электронными деньгами и безналичными расчетами, внедрением онлайн-касс, контролем государства над банками уходить от контроля государства становится все сложнее и сложнее.

Мне сложно представить, как можно спрятать прибыль, если государство знает обо всех продажах и закупках и затратах. При этом государство регламентирует затраты, на которые имеет право тратиться предприятие. Например, если предприятие оплатило какой-нибудь бизнес-план за миллион рублей, то, во-первых, эти деньги уже нельзя будет отнести к затратам, а, во-вторых, фирма автоматически попадает под закон об отмывании и обналичивании средств.

Ну и в конечном итоге, если налоговики будут получать свои проценты от поиска скрытых доходов, то у них не будут такие нищенские зарплаты.

Прогрессивный налог на элитную недвижимость, автотранспорт и роскошь

Предположим, что индивидуальный предприниматель решил схитрить и купил не себе лично, а оформил на свое ИП какую-нибудь машиину за 10 млн руб. Тем самым, он не только скрыл свой личный доход, но и прибыль предприятия уменьшил, снизив тем самым еще и налог на прибыль. Т.е. одним ударом убил двух зайцев.

Но что мешает взимать доходы с богатых не в момент их получения, а в момент, когда они расходуются? Что мешает ввести прогрессивный налог на элитную недвижимость, автомобили, ювелирные украшения и прочую роскошь? Ведь даже если олигарх купит виллу не на Рублевке, а в Ницце, это все равно станет известно. И не важно, приобретет ли он ее на свою фирму или оформит на жену, он должен будет заплатить налог государству! Конечно, вместо одной яхты предприниматель мог бы купить сотню катамаранов, чтобы не попадать под прогрессивное налогообложение, но зачем они ему вместо белоснежного корабля?

Разумеется, здесь необходимо избегать двойного налогообложения. И еще масса возникающих вопросов, но о системе прогрессивного налогообложения на элитные расходы и роскошь – в следующей статье.

Подоходный налог — это основной вид прямых налоговых платежей. Он взимается как с юридических, так и с физических лиц. Исчисляется в процентах от годового дохода человека.

Во многих странах подоходный налог взимается исключительно с физических лиц, то есть людей, которые работают по найму, а не являются индивидуальными предпринимателями или акционерами компаний. В таких государствах юридические лица ежегодно вносят налог на прибыль, который также исчисляется в процентах от годовой прибыли предприятия или организации.

В экономике считается, что высокие налоговые ставки в государстве уменьшают конкурентоспособность страны по сравнению с другими государствами.

Таблица стран с самыми низкими налогами в 2021 году

Страны с самыми низкими налогами на прибыль для юридических лиц

С новыми поправками в налоговом кодексе Вы можете ознакомиться посмотрев видео, представленном ниже.

Самые низкие подоходные налоги в разных странах мира для физлиц

C самыми странными налогами в мире Вы можете ознакомиться, посмотрев видео.

Таблица стран с самыми высокими налогами

Страны с самыми высокими налогами в мире

Таблица со средней налоговой ставкой в мире

Список стран с самыми высокими подоходными налогами:

- Аруба. Налоговая ставка равна 58,95 %. В данную ставку входит социальный налог, который, в свою очередь, включает:

- Пенсионный взнос. Выплачивается как работодателем, так и рабочим. Работник обязан отчислять 4 %, а работодатель выплачивает 9,5 %.

- Страховой взнос. Выплачивается также работодателем в сумме 8,9 % и наемным рабочим в сумме 2,6 %.

-

. Ставка подоходного налогового платежа равна 56,6 %, из которых 7 % — это социальный взнос.

- Дания. Ставка — 55,4 %. До 2008 года на территории Дании действовала ставка подоходного налога в размере 62,3 %, но правительство приняло решение уменьшить размер налога. В стране уклониться от выплаты налоговых платежей практически невозможно. Налогами облагается даже церковь, которая отчисляет до 1,5 % от дохода.

- Нидерланды. Ставка подоходного налогового платежа равна 52 % (ранее данный налог достигал 72 %). Помимо подоходного налогового платежа, граждане страны обязаны отчислять налог на пользование землей в размере 6 % и налог при получении наследства в размере 40 %.

- Бельгия. Налоговые ставки:

- Подоходный — 50 %.

- Социальный взнос — 13 %.

- Муниципальный — 11 %.

- Австрия и Япония. Сумма подоходного налога в этих странах равна 50 %. . Ранее фиксированная ставка равнялась 53,5 %, но в 2004 году по решению правительства налогообложение физических лиц снизилось до 49,2 %.

- Ирландия является одной из стран с самой высокой ставкой подоходного налога, которая равна 48 %. Напомним, что данная ставка намного выше среднего подоходного налога на всей территории северной части Европы, который равняется на сегодняшний день 40 %.

Зависимость размеров налогов от доходов в Ирландии

- Великобритания. Правительством страны в 2010 году было принято решение об увеличении ставки подоходного налогового платежа на 10 % (в 2010 году ставка с учетом повышения равнялась 50 %). Но повышение себя не оправдало, и с 2013 года она равняется 45 %, то есть стала ниже на 5 %.

Подоходный налог в разных государствах

Данный вид налогового платежа в разных странах исчисляется по-разному.

Есть государства с единой фиксированной ставкой, а есть и такие, где сумма отчисляемых средств напрямую зависит от годового дохода гражданина.

Подоходные налоги в странах мира с фиксированной ставкой:

- Беларусь — 13 %. — 10 %.

- Латвия — 25 %.

- Литва — 15 %.

- Эстония –— 20 %.

- Россия — 13 %.

Налоги в разных странах мира с «плавающей» налоговой ставкой в зависимости от годового дохода гражданина:

-

. При доходе до 4600 USD взнос не платится. Если прибыль больше 4600 USD, но меньше 28 800 USD, налог равен 9 %. При прибыли свыше 140 000 USD ставка варьируется от 30,3 до 44,9 %.

Налогообложение в Австрилии

Размер подоходного налога в разных странах

| Страна | Размер подоходного налога (в %) |

| Португалия | 56,50 |

| Зимбабве | 45,00 |

| Франция | 50,30 |

| Израиль | 50,00 |

| Словения | 50,00 |

| Ирландия | 48,00 |

| Греция | 46,00 |

| Республике Конго | 45,00 |

| Люксембург | 43,60 |

| Папуа — Новая Гвинея | 42,00 |

| ЮАР | 40,00 |

| Чили | 40,00 |

| Гвинея | 40,00 |

| Сенегал | 40,00 |

| Швейцария | 40,00 |

| Тайвань | 40,00 |

| Уганда | 40,00 |

| Соединенные Штаты Америки | 39,60 |

| Норвегия | 40,00 |

| Марокко | 38,00 |

| Южная Корея | 38,00 |

| Суринам | 38,00 |

| Намибия | 37,00 |

| Алжир | 35,00 |

| Аргентина | 35,00 |

| Барбадос | 35,00 |

| Камерун | 35,00 |

| Кипр | 35,00 |

| Эквадор | 35,00 |

| Экваториальная Гвинея | 35,00 |

| Эфиопия | 35,00 |

| Габон | 35,00 |

| Мальта | 35,00 |

| Таиланд | 35,00 |

| Тунис | 35,00 |

| Турция | 35,00 |

| Вьетнам | 35,00 |

| Замбия | 35,00 |

| Венесуэла | 34,00 |

| Индия | 33,99 |

| Колумбия | 33,00 |

| Мавритания | 33,00 |

| Новая Зеландия | 33,00 |

| Пуэрто-Рико | 33,00 |

| Свазиленд | 33,00 |

| Мозамбик | 32,00 |

| Филиппины | 32,00 |

| Польша | 32,00 |

| Конго | 30,00 |

| Сальвадор | 30,00 |

| Индонезия | 30,00 |

| Кения | 30,00 |

| Лесото | 35,00 |

| Малави | 30,00 |

| Мексика | 30,00 |

| Никарагуа | 30,00 |

| Перу | 30,00 |

| Руанда | 30,00 |

| Сьерра-Леоне | 30,00 |

| Танзания | 30,00 |

| Бразилия | 27,50 |

| Самоа | 27,00 |

| Армения | 25,00 |

| Малайзия | 26,00 |

| Азербайджан | 25,00 |

| Бангладеш | 25,00 |

| Доминиканская Республика | 25,00 |

| Египет | 25,00 |

| Гана | 25,00 |

| Гондурас | 25,00 |

| Ямайка | 25,00 |

| Панама | 25,00 |

| Тринидад и Тобаго | 25,00 |

| Лаос | 24,00 |

| Нигерия | 24,00 |

| Шри-Ланка | 24,00 |

| Албания | 10,00 |

| Чешская Республика | 22,00 |

| Сирия | 22,00 |

| Узбекистан | 22,00 |

| Эстония | 21,00 |

| Лихтенштейн | 21,00 |

| Афганистан | 20,00 |

| Камбоджа | 20,00 |

| Фиджи | 20,00 |

| Грузия | 20,00 |

| Остров Мэн | 20,00 |

| Ливан | 20,00 |

| Мадагаскар | 20,00 |

| Мьянма | 20,00 |

| Пакистан | 20,00 |

| Сингапур | 20,00 |

| Молдова | 18,00 |

| Ангола | 17,00 |

| Украина | 17,00 |

| Румыния | 16,00 |

| Коста-Рика | 15,00 |

| Венгрия | 16,00 |

| Ирак | 15,00 |

| Сербии | 15,00 |

| Сейшельские острова | 15,00 |

| Судан | 15,00 |

| Йемен | 15,00 |

| Иордания | 14,00 |

| Боливия | 13,00 |

| Таджикистан | 13,00 |

| Макао | 12,00 |

| Казахстан | 10,00 |

| Косово | 10,00 |

| Ливия | 10,00 |

| Монголия | 10,00 |

| Гватемала | 31,00 |

Государства без подоходного налога

В мире есть ряд государств, в которых отсутствует подоходный налог, то есть физические лица не обязаны ничего выплачивать со своей заработной платы в государственный бюджет.

Страны, в которых отсутствует данный вид платежа, являются весьма богатыми и экономически развитыми. Большая часть из таких государств богата природными ресурсами, в частности, нефтью и природным газом. Благодаря добыче полезных ископаемых и весьма развитой экономике государство не нуждается во взыскании подоходного налога с граждан своей страны.

Список государств, где жители не платят подоходный налоговый платеж:

Практически во всех развитых странах объектами налогообложения у физических лиц является одно и то же: заработная плата и другие доходы (рента, проценты, выигрыши и др.), имущество, транспорт, унаследованное и подаренное имущество. Сходством систем налогообложения также является тот факт, что подоходный налог с физических лиц обеспечивает существенную долю поступлений прямых налогов в бюджет.

Однако принципы налогообложения и налоговые ставки существенно различаются от страны к стране. В качестве примера рассмотрим налоговые системы США, Великобритании и Японии.

Налогообложение физических лиц в США

Налогоплательщики и виды налогов

В целом, система налогообложения физических лиц в США на федеральном уровне весьма типична для развитых стран. Ее характерной чертой, является прогрессивная шкала налогов и система вычетов, имеющая ярко выраженную социальную направленность.

Граждане США, а также физические лица, постоянно проживающие в США, уплачивают следующие налоги:

- налог на доходы, который делится на федеральный (от 10 до 35%), налог штата и местный налог. При этом сумма уплаченного налога штата и местного налога является вычетом по федеральному

- налоги на наследование и дарение (от 18 до 50% — федеральный налог, власти штатов также имеют право устанавливать дополнительный налог штата на наследование). Данные налоги имеют необлагаемый минимум, а также прогрессивную шкалу. Учитывают степень родства.

- взносы в фонды социального страхования (7,65% с работников)

- налог на недвижимость (1—2,5%)

Особенностью налогообложения физических лиц в США является тот факт, что налог на доходы физических лиц уплачивается с доходов, полученных в любой стране мира, всеми гражданами США, в том числе не проживающими в стране. Более того, если гражданин отказывается от гражданства США, то еще 10 лет после этого он остается плательщиком подоходного налога в бюджет США. Не платить налог с доходов, полученных за пределами США, можно только если он уже уплачен в стране, с которой у США заключен договор об избежании двойного налогообложения. В частности, такое соглашение заключено между США и РФ, и в нем указано, какие виды доходов облагаются подоходным налогом в РФ, а какие — в США.

Подоходный налог уплачивается также иностранцами, проживающими в США, но только с доходов, полученных ими в США.

Заметим, что в определении круга налогоплательщиков подоходного налога система США существенно отличается от российской. В США уплата подоходного налога зависит от гражданства физического лица, в России же — от статуса резидента или нерезидента, то есть времени фактического пребывания в РФ в течение календарного года. Еще одно отличие — в России ставка налога зависит от вида налогооблагаемого дохода, в США налог исчисляется с каждого вида доходов отдельно, но применяемая ставка зависит от суммы каждого вида доходов, а не от его вида или источника получения.

Налоговая база по налогу на доходы физических лиц

К облагаемым доходам относятся: заработная плата, доходы от предпринимательской деятельности, пособия и пенсии, выплачиваемые государством (свыше определенной суммы) или частными фондами, алименты, доходы по ценным бумагам, призы, награды, фермерский доход, доходы от недвижимости и др.

Ставка налога

Подоходный налог в США является прогрессивным, взимается либо с индивидуального налогоплательщика (одного человека), либо с семьи (супругов, совместно заполняющих декларацию). Ставки федерального подоходного налога для физических лиц следующие:

Уровень дохода для индивидуальных плательщиков, долларов

Ставки федерального налога, %

- необлагаемый минимум, который зависит от возраста и семейного положения лица

- подоходные налоги и налоги на недвижимость, взимаемые штатами

- деловые издержки, связанные с получением дохода (например, расходы на транспорт, связь и др.)

- расходы на медицинское обслуживание (в пределах 7,5% от облагаемого дохода)

- пенсионные взносы в установленных пределах

- проценты по ипотечным кредитам на первый и второй по счету дома

- взносы в благотворительные, религиозные, научные организации, пожертвования политическим партиям, не связанные с извлечением прибыли

- расходы по уходу за детьми и престарелыми

- убытки от пассивных инвестиций (инвестиции, в управлении которыми инвестор не принимает личного участия). Эти убытки уменьшают только налогооблагаемую сумму доходов от пассивных инвестиций.

Налогоплательщики и виды налогов

Физические лица в Японии уплачивают:

- государственный налог на доходы (от 5 до 37%)

- префектурный и муниципальный налог на доходы, уплачиваемый по месту проживания (так называемый «налог на проживание») — 10%

- подушевой налог — фиксированная сумма за проживание в городе с определенным пределом численности

- налог на наследование и дарение — от 10 до 50%, по прогрессивной шкале, предусмотрены существенные вычеты

- налог на имущество — 1,4% от стоимости

- постоянные резиденты — те, кто имеет постоянное место жительства в Японии. Сюда относятся те, кто проживает в Японии свыше пяти лет, а также те, кто проживает свыше года, но до пяти лет и заявил намерение стать постоянным резидентом. Подоходным налогом облагается весь их доход, вне зависимости от места извлечения

- непостоянные резиденты — те налогоплательщики, которые обладали статусом резидента в Японии менее пяти лет, но при этом не выразили намерения быть постоянными резидентами Японии. У непостоянных резидентов не облагается доход, который выплачивался за пределами Японии и фактически не перечислялся в страну впоследствии..

- нерезиденты — лица, не имеющие статуса постоянного либо непостоянного резидента. У них облагается налогом только тот доход, который получен на территории Японии

Облагаются налогом следующие доходы:

1. Проценты по вкладам

2. Дивиденды

3. Доходы от недвижимости

4. Доходы от предпринимательской деятельности

5. Заработная плата

6. Бонусы

7. Выходные пособия, пенсии

8. Случайные доходы

9. Смешанные, разносторонние доходы

10. Доходы от капитала

В целях налогообложения и расчета вычетов эти доходы делятся на валовый доход от занятости, доход от прироста капитала, инвестиционный доход.

Ставка налога

Государственный подоходный налог в Японии начисляется по прогрессивной шкале:

Ставки государственного налога

от 1,95 до до 3,3

Таким образом, минимальная ставка налога для дохода до 1,95 млн. иен составляет 15%, максимальная — для дохода свыше 18 млн. иен — 47%. Налогоплательщики обязаны ежегодно представлять декларацию по подоходному налогу, за исключением тех, чей доход не превышает сумму вычетов, и лиц, чья зарплата выплачивается у одного работодателя.

Вычеты

Японская система налогообложения имеет сложную и разветвленную систему вычетов по государственному подоходному и местному налогу на проживание. Государство поощряет рост доходов от занятости, поэтому для таких доходов предусмотрен существенный необлагаемый минимум:

Стандартный вычет, млн. иен

Непроизводственные расходы, такие как взносы по социальному страхованию, затраты на медицинское обслуживание, благотворительность, страховые премии подлежат вычету в установленных пределах у всех физических лиц.

Также для физических лиц предусмотрена «персональная скидка» — вычет, который прибавляется к необлагаемой сумме и зависит от состава семьи. Персональные скидки применяются при расчете государственного подоходного налога, а также местного налога на проживание.

Скидка (вычет) по подоходному налогу, тыс. иен

Скидка (вычет) по налогу на проживание, тыс. иен

Все налогоплательщики — резиденты (базовый вычет)

Супруг(а) в возрасте старше 70 лет

Иждивенцы в возрасте 16-22 лет

Иждивенцы в возрасте старше 70 лет

Родитель налогоплательщика в возрасте от 70 лет, или его/ее супруг(а), проживающий(ая) с ним совместно

Доходы от прироста капитала (от продаж ценных бумаг определенных видов) облагаются налогом отдельно по фиксированной ставке 26% (20% уплачиваются в государственный и 6% в местный бюджет). По нему также есть вычеты и скидки.

Такая особенность Японии, как перенаселенность, обусловила введение подушевого налога с физических лиц, то есть налога, который уплачивается за сам факт проживания в городах Японии. Это фиксированная сумма к уплате в год, которая составляет:

Сумма налога, иен

От 50,000 до 500,000

В целом, для Японии характерна весьма сложная система начисления и предоставления вычетов по налогам с физических лиц. Вычеты имеют целью не только поддержку определенных групп населения, но и поощрение определенного поведения граждан.

Налогообложение физических лиц в Великобритании

Налогоплательщики и виды налогов

Физические лица в Великобритании уплачивают:

- налог на доходы

- гербовый сбор — 0,5% при купле-продаже акций, от 0 до 4% при продаже жилья и другой недвижимости

- налог на прирост капитала — взимается при продаже активов (недвижимого имущества, кроме жилья — основного места проживания, ценных бумаг и др.). Облагается стоимость проданного в течение года имущества за вычетом стоимости его приобретения и фиксированного вычета в 10 100 фунтов. При этом первые 35000 фунтов дохода облагаются по ставке 18%, а все, что свыше — по ставке 28%.

- налог на наследство. Наследуемое имущество стоимостью до 325 000 фунтов освобождается от налога на наследование, свыше этой суммы взимается налог 40%. Также освобождается от налога на

- наследование имущество, переданное по завещанию пережившему супругу. Передача имущества по наследству детям, другим родственникам облагается налогом без каких-либо скидок. Облагаются налогом подарки, сделанные наследодателем менее, чем за 7 лет до его смерти.

- взносы на социальное страхование — для работающих исчисляются еженедельно, причем на доходы до 139 фунтов взнос не начисляется, на доход от 139 до 817 фунтов в неделю начисляется взнос 12%, на доход свыше 817 фунтов в неделю начисляется еще 2%. Отдельные ставки предусмотрены для предпринимателей, благотворителей и замужних неработающих женщин

- налог на недвижимость — является местным налогом

Резиденты с домицилием в Великобритании, платят налог на доход, полученный по всему миру. Резиденты Великобритании, имеющие домицилий в другой стране, платят налоги только на доходы, полученные на территории Великобритании или перечисленные в Великобританию. Нерезиденты платят налог только на доходы, полученные на территории Великобритании.

Налогоплательщикам также следует помнить о том, что налоговый год в Великобритании продолжается с 6 апреля по 5 апреля следующего года.

Налоговая база по налогу на доходы физических лиц

- Облагаются подоходным налогом:

- Доходы от работы по найму

- Доходы от предпринимательской деятельности

- Инвестиционные доходы

- Доходы по опционным планам

- Доходы по вкладам в пенсионные фонды

- Другие доходы

Подоходный налог имеет прогрессивную шкалу, причем ставки различаются для дивидендов и других доходов.

Наименование налоговой ставки

Размер ставки для дивидендов

Размер ставки для остальных доходов

от 7475 до 35 000

от 35 000 до 150 000

Также особенностью английского налогообложения является то, что каждую налоговую ставку нужно применять к каждой отдельной части дохода. Например, налог на доход в 40 000 фунтов будет исчисляться следующим образом:

Налог с дохода 7475 равен 0

налог с дохода 35000-7475 = 27 525 равен 20%, то есть 5505 фунтов

налог с дохода 40000-35000 = 5000 равен 40%, то есть 2000 фунтов

Итого налог 0+5505+2000 = 7505 фунтов

Вычеты

Помимо необлагаемого минимума в 7475 фунтов предусмотрен ряд социальных вычетов (для семейных пар, граждан в возрасте 65-74 и старше 75 лет, для слепых).

Предусмотрена льгота по подоходному налогу для выплачивающих ипотечный кредит. Льгота составляет 10% от суммы кредита, при этом налогоплательщик получает эту льготу непосредственно в банке-кредиторе, а затем государство возмещает льготу банку.

Подлежат вычету у физических лиц взносы на пенсионное страхование.

У предпринимателей принимаются к вычету производственные расходы.

В целом, налоговые ставки в Великобритании высоки, а количество вычетов по сравнению с другими развитыми странами весьма невелико, однако существенен размер необлагаемого налогами минимума. Как следствие, налоговая система весьма прозрачна, а доходы состоятельных людей действительно облагаются повышенными налогами, что не сглаживается массой льгот, подобно другим государствам. При этом Великобритания остается привлекательной для получения на ее территории дохода резидентами без домицилия.

Заключение

Рассмотренные системы налогообложения физических лиц в США, Японии и Великобритании, безусловно, имеют схожие и различные черты. К сходству можно отнести наличие прогрессивных шкал (с общей тенденцией к уменьшению числа градаций), значительные необлагаемые минимумы и наличие социальных вычетов.

Как же сравнить, каким налогом будет облагаться определенный доход в столь разных системах налогообложения? Для этого можно воспользоваться таким показателем, как средняя эффективная ставка. По данным «Financial Times», в 2010 году эффективная ставка налогообложения физических лиц (в расчете обложения налогом на доходы физических лиц и взносом на социальное страхование дохода в 100 000 долларов США) в рассматриваемых странах составила: США — 24,3%, Великобритания — 31,5%, Япония — 25,7%. Для сравнения — в России она составляет 13%. Разница с развитыми странами в 2-2,5 раза. Однако для нашей страны не характерен ни большой необлагаемый минимум, ни существенные социальные вычеты для большинства слоев населения. В целом, ставка налогов на доходы физических лиц в США, Японии и Великобритании весьма высока, так как данные налоги являются основой наполнения государственного бюджета во всех развитых странах.

Одним из самых существенных различий в налогообложении США, Великобритании, Японии, а также других развитых стран является налогообложение нерезидентов и так называемых «глобальных» доходов, то есть доходов, полученных от источников во всем остальном мире. В каждой стране этому вопросу посвящен целый ряд законов и подзаконных актов. Налоговая политика в отношении нерезидентов тесно связана с процессами глобализации и с внешнеэкономической политикой каждой страны. В результате возникают такие интересные современные явления, как планирование состоятельными людьми своего пребывания в тех или иных странах в течение года с целью получения статуса резидента для оптимизации налогообложения.

По общему правилу, большая часть налоговых поступлений, которые взимаются со своих граждан или подданных поступают в центральную часть бюджета, если государство федеративное, то 80-90% взимаемых налогов попадают в федеральный бюджет. Стоит обратить внимание и на то, что во всех наиболее развитых государствах с рыночной экономикой взимается 7-10 налогов. Данные поступления являются основой любой налоговой системы, в том числе и англосаксонской, которую мы рассмотрим более подробно.

Англосаксонская система налогообложения функционирует в таких государствах как США, Великобритания, Австралия, Канада.

Данная система обладает некоторыми отличительными признаками:

во-первых, в рамках англосаксонской системы налогообложения значительно преобладают прямые налоги;

во-вторых, косвенные налоги составляют лишь незначительную долю;

в-третьих, основным субъектом налогообложения являются физические лица [1].

Более того, самая ортодоксальная налоговая англосаксонская налоговая модель функционирует в Великобритании. На ней стоит и заострить внимание.

Функционирующая в Британии налоговая система является одной из наиболее направленных на налоговые поступления со стороны физических. Данный тезис применим и к таким государствам как Канада, США, Австралия, так как в них действует схожая система налогов и сборов. Это связано с тем, что данные государства являются капиталистическими, что в свою очередь подразумевает свободный и конкурентный рынок, который невозможно реализовать при высоком налогообложении предприятий, так как мелкие предприятия не способны существовать с таким налоговым бременем. Соответственно, на сегодняшний день нельзя с уверенностью сказать о том, что юридические лица играют ключевую роль в функционировании англосаксонской налоговой системы [2].

Диаметрально противоположная ситуация сложилась в отношении физических лиц. Как правило, именно налоговые поступления со стороны физических лиц являются базисом при формировании бюджетов всех уровней. Это подтверждается и цифрами. В странах с англосаксонской налоговой моделью налоговые поступления занимают около 80-90% бюджета. Цифры варьируются в зависимости от государства. Более того, 60-70% всех налоговых поступлений занимает налог на доходы физических лиц или же подоходный налог. Если же говорить о юридических лицах, то налоговые поступления с их стороны зачастую не превышают и 15%. Но некоторые экономисты и эксперты в сфере налогового права считают, что сегодня данная налоговая система постепенно подвергается реформированию, обосновывая свою позицию тем, что подоходный налог в государствах с подобной налоговой моделью постепенно уменьшается. В частности, личный подоходный налог с британских подданных сегодня составляет 20%. Эта цифра может показаться высокой лишь на первый взгляд. Для наглядности можно произвести сравнение с налоговой системой в РФ. Основная ставка НДФЛ в России составляет 13% и планируется её повышение до 15%, несмотря на то, что бюджет Российской Федерации имеет меньшую привязку к налоговым поступлениям, так как в РФ существуют иные источники финансирования.

Разумеется, юридические лица в данной налоговой системе также нельзя назвать полностью освобождёнными от уплаты налогов. Во всех государствах, где функционирует подобная налоговая система, предусмотрен и подоходный налог с организаций, который в быту принято называть «корпоративным налогом». Его ставка варьируется от 20 до 35% в зависимости от государства. Если же говорить конкретно о Великобритании, то в ней предусмотрены две ставки по данному виду налога, которые составляют 24 и 33%.

Если же говорить о Канаде, то в ней в свою очередь также предусмотрен налог с корпораций и организаций. Основная Налоговая ставка по данному налогу составляет 38%, что считается достаточно высокой цифрой. Однако, в Канаде предусматривается множество налоговых вычетов, и реальная налоговая ставка становится значительно меньшей. Она может снижена вплоть до 10%, но основной является ставка в 25%.

Касательно ставок подоходного налога в Канаде, то следует отметить, что она также носит прогрессивный характер. В Канаде предусмотрены 4 налоговые ставки: 15%, 22%, 26% и 29%. Как видно, числа не слишком сильно рознятся со ставками в других странах.

Стоит обратить внимание и на то, что в данных государствах присутствует классификация налогоплательщиков на резидентов и нерезидентов. Их существенное отличие кроется в том, что доходы резидента подлежат обложению без привязки к источнику получения. Нерезидент же уплачивает налоги только в том случае, если доход был получен на территории данного государства [3].

Немалую роль в рамках данной налоговой системы имеет и налог на добавленную стоимость. Ставка данного налога не слишком сильно рознится со ставкой в государствах с иными налоговыми моделями. В частности в Британии предусмотрены три ставки НДС: 0%, 8%, 17,5%. Но необходимо обратить внимание на то, что НДС в рамках англосаксонской налоговой системы имеет куда меньшую привязку к бюджету всех уровней. Это обусловлено тем, что в государствах с этой налоговой моделью косвенное налогообложение играет меньшую роль.

В итоге можно сделать вывод, что англосаксонская налоговая модель не лишена как недостатков, так и положительных моментом. Безусловно, относительно низкое налогообложение организаций можно расценить как плюс, так как это является преградой для появления монополистов на рынке. Минусом же является то, что значимость налогов с физических лиц слишком сильно превалирует над иными источниками финансирования бюджетов всех уровней.

Евроконтинентальная налоговая модель

Отличительным признаком евроконтинентальной модели налогообложения является значительное косвенное налогообложение и высокая доля отчислений на социальное страхование. Такого рода вариации налоговых систем функционируют в Австрии, Бельгии, Германии, Нидерландах, Франции и Италии.

Евроконтинентальная налоговая система характеризуется относительно высокой долей косвенных налогов, среди которых ключевую роль играет налог на добавленную стоимость.

Также стоит помнить и о том, что в рамках данной системы ключевое место занимают выплаты на социальное страхование, отчисляемые из фонда заработной платы.

Стоит отметить и то, что несмотря на высокую степень косвенного налогообложения в странах с евроконтинентальной моделью, прямое налогообложение в них крайне низкое.

В государствах с подобной системой налогообложения чаще всего функционирует социально-ориентированная модель экономики.

Основными налогами в государствах с подобной системой налогообложения являются:

- налог на добавленную стоимость;

- налог на прибыль или доход;

- налог на собственность;

- земельный налог;

- налог на фонд заработной платы;

- налог на доход от капитала;

- подоходный налог с физических лиц.

В рамках данной системы существуют два уровня налогообложения:

Необходимо заметить и то, что характер подоходного налогообложения в данных государствах носит прогрессивный характер.

В государствах с евроконтинентальной моделью налогообложения существуют 4 ставки налога на добавленную стоимость:

- нормальная;

- сокращённая;

- промежуточная;

- повышенная.

Нормальная ставка применима для всех операций, кроме тех, по которым предусмотрены иные ставки. Сокращенная ставка применима, когда оказываются услуги в сфере продуктов питания и их производства. Промежуточная может применяться для обложения товаров: газа, электричества, горячей воды, угля, нефтепродуктов, спирта, кофе и др. Повышенная - применяется при покупке драгоценных металлов, мехов, аппаратуры, табака и т.д.

На данный момент наблюдается такая тенденция, что страны, в которых функционирует евроконтинентальная модель налогообложения, всячески пытаются координировать налоговую политику иных государств.

На мой взгляд, это обусловлено тем, что на сегодняшний день в мире наблюдается процесс всем налоговым системам единообразного характера. А так как государства с евроконтитентальной налоговой системой являются гегемонами в мировой политики, именно они задают планку, к которой стремятся другие государства.

Стоит отметить и то, что несмотря на желания европейских государств гармонизировать налоговые системы, на данный момент это не представляется возможным. В первую очередь это обусловлено причинами материального характера. Страны с латиноамериканской налоговой моделью, о которых речь пойдёт дальше или же Африканские страны не могут позволить себе подобные налоговые ставки в отношении физических лиц, что обусловлено их низким уровнем дохода. Также содержание органов системы налогов и сборов, которые существуют в государствах с евроконтинентальной моделью налогообложения, является весьма затратным. Из этого следует, что полная гармонизация налоговых систем на сегодняшний день не представляется возможной, чего нельзя сказать о постепенной интеграции некоторых элементов из евроконтинентальной налоговой модели [4].

Стоит обратить внимание и на то, что данная система также не лишена недостатков. В частности, в государствах с евроконтинентальной моделью налогообложения, несмотря на и так достаточно высокую долю страховых отчислений, наблюдается их дальнейший рост. В частности, на данный момент именно страховые взносы составляют 46% всех поступлений в центральный бюджет. Соответственно, данная ситуация может присти в дальнейшем к росту прямого налогообложения, что сегодня весьма специфично для государств с подобной налоговой системой.

Латиноамериканская налоговая модель

Латиноамериканская налоговая модель традиционно применяется в странах третьего мира, которые принято называть «развивающимися». Подобная налоговая модель функционирует в странах Южной Америки (Чили, Боливия) а также в государствах, которые находятся в пределах карибского бассейна.

В государствах с латиноамериканской налоговой моделью также предусмотрена классификация налогов и сборов по уровням. В частности, существуют налоги, поступающие в национальный бюджет (аналог федерального), а также существует муниципальное налогообложение и налогообложение на уровне департаментов [5].

Стоит обратить внимание на то, что в рамках данной налоговой системы значительная роль уделена налогообложению организаций. Если же говорить о прямом и косвенном налогообложении в этих государствах, то ставки по данным налогам значительно меньше, чем странах с иными налоговыми моделями. Исключение из правил составляют лишь большинство стран Африки и некоторые страны Азии, но они не составляют полностью самостоятельную налоговую модель, а представляют собой лишь адаптацию латиноамериканской налоговой системы.

Косвенные налоги составляют около четверти бюджета латиноамериканских стран. Ключевую роль среди них играют акцизы, образующие около 20% налоговых поступлений среди всех налоговых поступлений.

Латиноамериканская система налогообложения является первой ступенью к экономическому росту государства. Именно поэтому она так широко применяется в странах третьего мира.

Ярким примером сильного экономического роста при переходе на подобную модель налогообложения является такое государство как Чили времён Аугусто Пиночета в период с 1973г по 2011г. Данный временной промежуток вошёл в история как «чилийское чудо». Это обусловлено тем, что после перехода на нынешнюю модель налогообложения ВВП на душу населения Чили вырос в 2,8 раза [6].

Стоит отменить и весьма низкие налоговые ставки по индивидуальному подоходному налогу в данных государствах. В частности, в Перу ставка по подоходному налогу на данный момент составляет 4%, В Перу - 3,9%, а в Колумбии – 13,5%, что в рамках этой системы является достаточно высоким показателем.

Совершенно иная ситуация обстоит с корпоративными налогами. Их ставка значительно больше, чем в государствах с иными налоговыми моделями. В частности, ставка по корпоративному налогу в Венесуэле составляет 56%. Но есть и положительные исключения. Например, Бразилии ставка по корпоративному налогу составляет 7,5%, но это компенсируется высоким уровнем косвенного налогообложения, которое в латиноамериканских странах традиционно высокое. В частности, акцизы обеспечивают 30% всех налоговых поступлений в Бразилии. Подобная ситуация сложилась и в Перу. В этом государстве налог на добавленную стоимость обеспечивает 25% всех налоговых поступлений.

В итоге можно сделать вывод, что данная налоговая модель оптимальна для бедных стран, так как государство практически не рассчитывает на прямые налоги с физических лиц при формировании бюджета. Но в то же время очевидным недостатком является то, что высокий уровень налогообложения предприятий, как правило, приводит к появлению монополистов на рынке.

Смешанная модель налогообложения

Смешанная модель налогообложения сочетает в себе все основные параметры, которые присущи иным моделям налогообложения. После развала СССР успешно у себя интегрировала данную систему и Российская Федерация. Если же говорить о зарубежных государствах, то ярким примером государства со смешанной моделью налогообложения является современная Япония.

Отличительным признаком Японии является то, что значительную часть бюджета Японии составляют неналоговые поступления. Схожая ситуация сложилась и в Российской Федерации. Процент неналоговых поступлений в Японии на федеральном уровне составляет 15%, а на местном уровне может достигать и 25%, что считается достаточно высоким показателем.

Также одной из особенностей Японской модели налогообложения является множественность налогов. Право взимать налоги имеет каждый орган территориального управления. Все налоги установлены на законодательном уровне и зарегламентированы в соответствующих НПА. В соответствии с текущими законами, на сегодняшниий день в Японии взимается около 25 государственных и 30 местных налогов, которые классифицированы на следующие группы:

- прямые подоходные налоги, удерживаемые с юридических и физических лиц;

- прямые имущественные налоги (налоги на имущество); потребительские налоги.

Разумеется, предпочтение отдается прямым налогам. Это связано с тем, что они составляют основу бюджета любого уровня.

Основную часть бюджета в Японии, как и во всех государствах составляют прямые налоги.

Наиболее высокий доход бюджету приносит подоходный налог с юридических и физических лиц. Он превышает 58% всех налоговых поступлений. Предприятия и организации уплачивают из прибыли следующие налоги:

- государственный подоходный налог в размере 33,48%;

- префектурный подоходный налог – 5% от государственного, что дает ставку 1,68% от прибыли;

- городской (поселковый, районный) подоходный налог – 12,6% от государственного, или 4,12% от прибыли.

В итоге в доход бюджета изымается около 40% прибыли юридического лица. Прибыль в свою очередь является источником выплаты налога на предпринимательскую деятельность, поступающего в распоряжение префектуры. Физические лица уплачивают государственный подоходный налог по прогрессивной шкале, имеющей пять ставок: 10; 20; 30; 40; 50%. Кроме того, действует подоходный префектурный налог по трем ставкам: 5; 10; 15%, а также существуют местные подоходные налоги.

Весьма значимым недостатком смешанной налоговой системы, на мой взгляд, является слишком сильная дифференциация налогов и сборов, что ведет к значительному уровню бюрократизации. Также минусом подобной системы справедливо считается необходимость содержания разветвлённой системы налогов и сборов, что является финансово затратным и ведёт к повышению налогообложения физических, а также юридических лиц. Если же говорить о плюсах данной системы, то они, безусловно, тоже присутствуют. Главным, на мой взгляд, является то, что в данных государствах нет чёткой привязки к какой-либо налоговой системе. Из этого следует, что странам со смешанной налоговой системой не составит труда интегрировать некоторые положительные моменты из других налоговых систем.

Список литературы

1. Александров И. М. Налоги и налогообложение: учебник. / И. М. Александров. - 8-е изд., прераб и доп. – Москва: Дашков и К, 2018. –

С. 260 – 305.

2. Белоусов А. В. Процедуры разрешения налоговых споров по законодательству США / А. В. Белоусов. – Москва, 2018. – 120 с

3. Бобоев М. Р. Налоговые системы зарубежных стран: Содружество Независимых Государств: учеб. пособ. / М. Р. Бобоев, Н. Т. Мамбеталиев, Н. Н. Тютюрюков. – М., 2020.

4. Богорад Л. М. О роли налоговых поступлений в структуре местных бюджетов современной Франции / Л. М. Богорад // Право и политика. – 2018. – № 10. – С. 2386–2389.

5. Болтенко, О. А. Налогообложение физических лиц в Великобритании – конец налоговой гавани / О. А. Болтенко // Налоговед. – 2018. – № 9.

– С. 25–27.

6. Бурукина О. А. Налоговая администрация Великобритании: реформы и тенденции / О. А. Бурукина // Финансовое право. – 2018. – № 10. – С. 27–31.

Читайте также:

- Зарплата без налогов что это значит

- Может ли директор оплатить налоги за юридическое лицо 2020

- Как прямые и косвенные налоги влияют на номинальную и реальную заработную плату

- Кто автор работы начала политэкономии и налогового обложения

- Какие налоги и страховые взносы платит ип на усн 6 без сотрудников в 2021 году