Оплачивается ли сбор за оформление билетов при проезде в отпуск

Опубликовано: 16.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Можно ли возместить сотруднику федерального бюджетного учреждения расходы на сервисный сбор за приобретение проездных документов? На какую подстатью КОСГУ отнести расходы?

Рассмотрев вопрос, мы пришли к следующему выводу:

Возмещение работнику бюджетного учреждения иных расходов, связанных со служебной командировкой (сервисного сбора за приобретение проездных документов), отражается с применением подстатьи 226 "Прочие работы, услуги" КОСГУ.

Возмещение иных связанных со служебными командировками расходов (при условии, что они произведены работником с разрешения или с ведома работодателя) возможно осуществить за счет экономии средств, сложившейся в процессе исполнения Плана ФХД.

Обоснование вывода:

В соответствии со ст. 168 Трудового кодекса РФ в случае направления в служебную командировку работодатель обязан возмещать работнику:

- расходы по проезду;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведенные работником с разрешения или ведома работодателя.

Ст. 168 ТК РФ предусматривает возмещение работнику при его направлении в служебную командировку иных расходов, произведенных работником с ведома работодателя, в соответствии с коллективным договором или локальным актом работодателя. Следует отметить, что для федеральных государственных учреждений в соответствии со ст. 168 ТК РФ порядок и размеры возмещения расходов, связанных со служебными командировками, определяются нормативными правовыми актами Правительства РФ. Возмещение иных связанных со служебными командировками расходов (при условии, что они произведены работником с разрешения или с ведома работодателя) за счет экономии средств, сложившейся в процессе исполнения плана финансово-хозяйственной деятельности, предусмотрено п. 3 постановления Правительства РФ от 02.10.2002 N 729 "О размерах возмещения расходов, связанных со служебными командировками на территории Российской Федерации, работникам, заключившим трудовой договор о работе в федеральных государственных органах, работникам государственных внебюджетных фондов Российской Федерации, федеральных государственных учреждений". Возмещение иных расходов, связанных с командировками, также предусмотрено п.п. 11, 24 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 N 749.

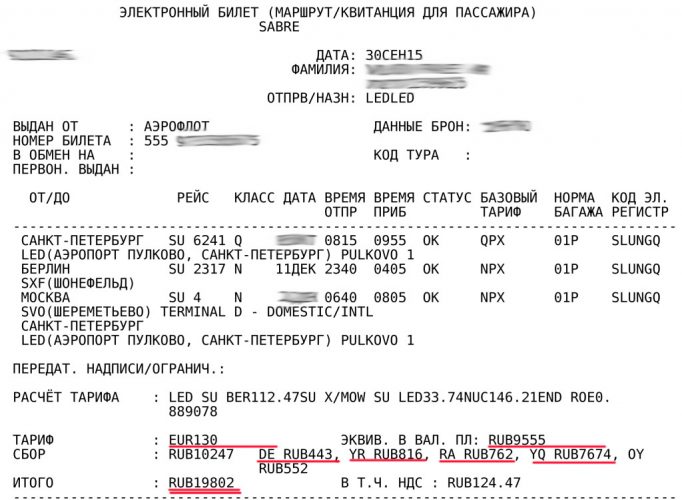

В связи с тем, что сумма сервисного сбора не включена в провозную плату, указанную в приобретенном билете, затраты работника на оказанные посреднические услуги по приобретению билетов, подтвержденные кассовым чеком, могут быть компенсированы в числе иных расходов, связанных с командировкой, произведенных работником с разрешения или ведома работодателя.

Возмещение персоналу расходов по проезду к месту служебной командировки и обратно к месту постоянной работы транспортом общего пользования, а также иных расходов, связанных со служебными командировками, произведенных работником с разрешения или ведома работодателя в соответствии с коллективным договором или локальным актом работодателя, относятся на КОСГУ 226 "Прочие работы, услуги" (п. 10.2.6 Порядка N 209н).

Рекомендуем также ознакомиться со следующими материалами:

- Вопрос: Подотчетное лицо, отчитываясь о командировке, представляет на возмещение расходов по проезду электронный авиабилет (маршрутная квитанция) и кассовый чек. Цена билета и цена в кассовом чеке отличаются за счет сервисного сбора. Отдельная квитанция на сервисный сбор не представляется, имеется информация о ней в кассовом чеке. Включать ли сумму сервисного сбора в транспортные расходы? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2019 г.)

- Вопрос: При возвращении из командировки сотрудник представил электронный авиабилет, где была указана сумма по билету плюс сервисный сбор OZON.travel. Данный сервисный сбор не является частью стоимости билета. Должна ли организация оплатить данный сбор? В каких случаях организация обязана оплачивать сотрудникам данный сервисный сбор? (ответ службы Правового консалтинга ГАРАНТ, октябрь 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Старовойтова Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

20 октября 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Регионы Крайнего Севера характеризуются сложными условиями проживания, связанными с местными природно-климатическими особенностями. Поэтому социальное обеспечение занятых в указанной местности граждан предусматривает многочисленные привилегии и льготы, в числе которых оплачиваемая предприятием поездка в отпуск в пределах Российской Федерации.

В дополнение к оплачиваемым дням отдыха, предоставляемым гражданам на общих основаниях, установлен дополнительный оплачиваемый период для тех, кто трудится на территории Крайнего Севера (24 календарных дня) и в приравненных к ним регионах (16 календарных дней). Размещенные в этих районах организации должны возмещать сотрудникам траты на поездку в отпуск и на обратную дорогу за счет собственных ресурсов.

Кто и в каких случаях получает возмещение проезда на отдых

На льготный проезд могут рассчитывать только жители территории Крайнего Севера, имеющие официальную трудовую занятость в указанном регионе РФ.

Согласно ФЗ о государственных гарантиях (ст. 33) поездка по территории РФ к месту проведения отпуска и обратно оплачивается сотруднику средствами предприятия 1 раз за 2 года. При использовании дней отдыха на поездку по территории государств СНГ оплата производится при наличии соответствующего пункта в трудовом контракте, оформленном между организацией и гражданином.

В соответствии с правилами, определенными для работодателей северной полосы территории России (ПП РФ №456, 12.06.2008), возмещение затрат на дни в дороге производится с учетом некоторых моментов:

- Право воспользоваться льготными проездными возникает одновременно с правом получить общепринятый трудовой отпуск (по графику).

- Отводимые на льготную поездку 2 года исчисляются в общей сумме рабочих мест гражданина на Севере.

- Компенсация оплачивается работодателем и при увольнении гражданина, возвращающегося домой из отпуска. Ему полагается возмещение перемещения в оба конца и оплата проезда к месту жительства.

- Все дни отдыха учитываются как календарные, поэтому оплата праздничных или рабочих дней производится одинаково.

- Выплата компенсации производится на основании предъявления документов, подтверждающих выезд гражданина за пределы региона.

- Если сотрудник выезжает отдыхать с нетрудоспособными членами семьи, то их перемещение и перевоз багажа (до 30 кг) также оплачиваются предприятием.

Важно! При подписании трудового контракта с работодателем желательно указать в тексте документа членов семьи сотрудника, которым полагается компенсация проезда при уходе в отпуск, тем самым удастся избежать возможных разногласий в будущем. Определение лиц, причисляемых к членам семьи, указано в ФЗ о прожиточном минимуме в РФ (№134, 20.10.1997).

Особенности оплаты льготного проезда

В отпуске компенсируется стоимость дороги в обе стороны при перемещении на транспорте:

Подлежит компенсации также оплата провоза багажа (до 30 кг на одного человека).

При поездке на личном транспортном средстве компенсируются расходы, рассчитанные по наименьшей стоимости самого короткого пути до конечного пункта маршрута. В этой ситуации работник должен передать в бухгалтерию предприятия документы, подтверждающие нахождение в рассматриваемый период вне северных территорий РФ.

Транспортные расходы на отдых самого сотрудника и членов его семьи финансируются за счет разных источников. Затраты по работнику включены в себестоимость продукции организации (ПП РФ №661, 01.07.1995), а выплата по членам его семьи производится из части прибыли, остающейся в распоряжении предприятия. Поэтому при отсутствии у организации прибыли оплата транспортных расходов, понесенных членами семьи сотрудника, не может производиться.

Возмещение стоимости расходов на транспорт выдается сотруднику перед отъездом на отдых исходя из предварительных расходов на транспорт, а итоговый расчет производится по предоставленным проездным документам по возвращении работника (членов его семьи) домой.

Если сотрудник посещал в указанный период несколько населенных пунктов на территории РФ, возмещаются затраты только до одного из пунктов (по выбору работника), а обратная дорога компенсируется по кратчайшему маршруту от выбранного пункта.

При путешествии в иные страны оплачивается перемещение до границы РФ и обратно от границы до дома.

Расчетным пунктом признается таможня на выезде и въезде из страны (пункт пропуска или аэропорт). Если сам ближайший аэропорт находится уже за пределами северной территории, то и работник, и члены его семьи доедут до него с полной компенсацией проезда.

Если работник не использовал свое право на отдых, то при увольнении ему полагается денежная компенсация.

Важно! Привилегии по транспортному возмещению не относятся к работникам вахтовой службы, не проживающим на северной территории.

Когда теряется право на компенсацию

При приближении окончания 2-летнего периода на право использования льготы (за 1-2 месяца) администрация предприятия письменно уведомляет об этом сотрудника.

По Постановлению Правительства РФ №455 возможность получения компенсации теряется, если она не использована в отведенный для этого период. Перенос дней отдыха или льготы для оплаты расходов на транспорт не допускается.

Важно! Неработающие в связи с уходом за ребенком и беременные работницы не могут использовать указанное право. Исключением будет ситуация, когда сотрудник прервет отпуск по уходу и напишет заявление на трудовой ежегодный отпуск. Тогда при выезде за пределы Севера стоимость дорожных затрат в оба конца будет компенсирована работодателем.

Налогообложение и страхование льготных выплат

Независимо от принятой на предприятии системы налогообложения компенсация затрат сотрудников на перемещение по территории страны к месту нахождения во время отпуска и обратно не облагается:

- налогом на получаемые доходы граждан (ст. 217 НК РФ);

- удержаниями по обязательному пенсионному или медицинскому страхованию (ст. 9 ФЗ №212, 24.07.2009);

- взносами по страхованию от несчастных случаев на производстве и профзаболеваний (ст. 20 ФЗ №125, 24.07.1998).

Освобождение от обложения налогами и взносами по страхованию определяется внутренними документами организации:

- в размерах, установленных в договорах (трудовых, коллективных), Положении о днях отдыха;

- с периодичностью, оговоренной договорами или нормативными документами предприятия (не реже 1 раза в 2 года);

- при предоставлении перечня подтверждающих документов, установленного коллективным договором или иными документами организации.

При работе по упрощенной системе обложения налогами учитываемая для расчета база предприятия не уменьшается на величину компенсационных расходов по проездам работников на отдых (ст. 346 НК РФ).

При оплате единого налога с разницы между расходами и доходами организация может учесть льготные проездные расходы сотрудников в составе затрат на оплату труда.

Нормы законодательства, используемые для расчета и выплаты проездных льгот

Распоряжения и нормы, используемые при определении размера и порядка оплаты денег на транспортные траты для работающих на предприятиях и организациях Крайнего Севера РФ, должны быть отражены в документах внутреннего распорядка организации и на законодательном уровне.

Кроме профсоюзных положений, трудовых и коллективных соглашений, основными определяющими нормативными актами служат следующие:

- Постановление Правительства о назначении компенсации за оплату проезда в отпуск (№455 от 12.06.2008).

- Трудовой кодекс РФ:

- о праве на льготные поездки 1 раз в 2 года за счет работодателя (ст. 325);

- о праве льготного проезда для совмещающих работу и учебу или две работы (ст. 287);

- о количестве дополнительных льготных дней для отдыха (ст. 321, ст. 325).

- Налоговый кодекс РФ в положении об учете компенсационных проездных трат при формировании резерва предприятия (ст. 324).

- Федеральный закон:

- №50 (02.04.2014) в части описания процедуры предоставления льготы и порядка оплаты;

- №4520 (19.02.1993) в части описания гарантий и компенсаций для занятых трудовой деятельностью в северных районах РФ.

Компенсировать своим наемным сотрудникам и членам их семей следование к месту отдыха обязаны не только государственные работодатели Крайнего Севера, но и частные предприниматели.

Право на оплату затрат на транспорт работник получает после 1 года работы в организации и в последующие каждый второй год (четвертый, шестой и так далее) без учета времени фактического использования права на отдых.

Работник может получить возмещение за свои транспортные затраты на отдых не сразу в момент приобретения права, а в последующие годы трудовой деятельности. Сумма должна быть выплачена как при использовании отпуска за 1 год или объединенного за 2 года.

Важно! Нежелательно накапливать льготу по транспортным расходам, ведь работодатель по разным причинам может отказать в одномоментной выплате за несколько двухлетних периодов. В случае подачи сотрудником искового заявления судебным решением возможно присуждение работодателю произвести выплату не больше чем за три года, то есть истец не может воспользоваться правом транспортного возмещения за все периоды, кроме последнего.

Как оформить компенсацию оплаты проезда в отпуск

Для того, чтобы рассчитывать на возмещение денег за оплату проезда в отпуск, уходящему в него работнику северных предприятий следует написать своему руководству заявление. Он все равно будет писать его в обязательном порядке для ухода в отпуск. Нужно только, помимо обычных обязательных моментов, дополнительно включить туда некоторые данные:

- место, куда человек собирается ехать в отпуск;

- вид транспорта, на котором он будет туда следовать;

- стоимость проезда по самой короткой траектории;

- ссылки на законодательные акты, согласно которым ему положена эта выплата.

Нужно обязательно приложить копии билетов или посадочные талоны до места отпуска (на самолет, поезд, водный транспорт), а также чеки на оплату перевозки багажа.

Если человек едет на собственном авто, к заявлению нужно будет приложить:

- справку о том, что он действительно побывал в заявленном месте отдыха;

- копию прав и техпаспорта на автомобиль;

- чеки за бензин, полученные на АЗС в пути.

По получении данного заявления руководитель организации издает специальный приказ, который является основой для отдела кадров и бухгалтерии при начислении и выплате отпускных средств.

Подтверждение расходов нужно подать минимум за три дня до отъезда. После возвращения может быть произведен перерасчет.

Работодатель уклоняется от уплаты?

Лишить работника полагающейся ему выплаты на дорогу в отпуск не получится – на страже стоит закон, который накладывает на нарушителей прав работников серьезные санкции. Работодатель, не выполнивший свои обязанности по начислению и выплате данных средств, может быть оштрафован (ст. 5.27 КоАП РФ):

Иногда у сотрудников финансовых служб учреждений возникают сложные ситуации с принятием к учету командировочных расходов, в отношении которых законодательные документы не содержат положений, как поступать в тех или иных случаях.

В этой статье предлагаем ознакомиться с нормативными документами, которыми следует руководствоваться при принятии к учету расходов на проезд сотрудников, направляемых в служебные командировки, и с разъяснениями финансового ведомства по отдельным нестандартным ситуациям. Кроме того, рассмотрим порядок бюджетного учета расчетов с командируемым сотрудником.

Служебной командировкой считается поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (ст. 166 ТК РФ).

– в командировки направляются работники, состоящие в трудовых отношениях с работодателем;

– поездка сотрудника, направляемого по распоряжению руководителя или уполномоченного им лица в обособленное подразделение командирующего учреждения (представительство, филиал), находящееся вне места постоянной работы, также считается командировкой;

– местом постоянной работы является место расположения учреждения (его обособленного структурного подразделения), работа в котором обусловлена трудовым договором.

Сотруднику, направляемому в служебную командировку, выдаются:

Размеры возмещаемых расходов на проезд

– железнодорожным транспортом – в купейном вагоне скорого фирменного поезда;

– водным транспортом – в каюте V группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте II категории речного судна всех линий сообщения, в каюте I категории судна паромной переправы;

– воздушным транспортом – в салоне экономического класса;

– автомобильным транспортом – в автотранспортном средстве общего пользования (кроме такси).

При отсутствии проездных документов, подтверждающих произведенные расходы, – в размере минимальной стоимости проезда:

– железнодорожным транспортом – в плацкартном вагоне пассажирского поезда;

– водным транспортом – в каюте X группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте III категории речного судна всех линий сообщения;

– автомобильным транспортом – в автобусе общего типа.

Возмещение расходов в указанных размерах производится учреждениями в пределах ассигнований, выделенных им из федерального бюджета на служебные командировки, либо (в случае использования указанных ассигнований в полном объеме) за счет экономии средств, выделенных из федерального бюджета на их содержание.

Обратите внимание

Гражданские служащие, замещающие высшие должности гражданской службы категории «руководители»

Гражданские служащие, замещающие высшие должности гражданской службы категории «помощники (советники)», «специалисты»

Гражданские служащие, замещающие главные, ведущие, старшие и младшие должности гражданской службы

Обратите внимание

Документальное подтверждение расходов на проезд

В настоящее время проездные документы чаще всего приобретаются в электронной форме, то есть в виде электронного билета. Как же документально подтвердить расходы, связанные с приобретением такого билета?

Сначала отметим, что электронный билет используется для удостоверения договора перевозки пассажира в дальнем следовании, в котором информация о перевозке пассажира представлена в электронно-цифровой форме и содержится в автоматизированной системе управления пассажирскими перевозками на транспорте.

– чек контрольно-кассовой техники;

– слипы, чеки электронных терминалов при проведении операций с использованием банковской карты, держателем которой является работник;

– подтверждение кредитного учреждения, в котором открыт работнику банковский счет, предусматривающий совершение операций с использованием банковской карты, проведенной операции по оплате электронного авиабилета;

– другой документ, подтверждающий произведенную оплату перевозки, оформленный на утвержденном бланке строгой отчетности.

При этом факт произведенной перевозки удостоверяет распечатка электронного документа – электронная маршрут/квитанция электронного пассажирского билета (электронного авиабилета) на бумажном носителе с одновременным представлением посадочного талона, подтверждающего перелет подотчетного лица по указанному в электронном авиабилете маршруту.

Бюджетный учет расходов на проезд

Бухгалтерия производит списание подотчетных денежных сумм на основании данных утвержденного авансового отчета. При этом дата утверждения авансового отчета руководителем учреждения является датой признания расходов в бюджетном учете. Основные проводки, связанные с учетом расчетов с сотрудником, направленным в служебную командировку, по выданным за счет бюджетных средств в подотчет суммам на приобретение проездных билетов приведем в таблице.

Сотрудник казенного учреждения направлен в служебную командировку, в связи с чем ему был выдан аванс на проезд к месту командировки в сумме 2 400 руб. из кассы учреждения. По возвращении он представил в бухгалтерию утвержденный руководителем авансовый отчет, к которому были приложены проездные документы, подтверждающие фактические расходы на проезд в сумме 2 200 руб. Остаток неиспользованных сумм на основании заявления сотрудника был удержан из его заработной платы.

Эти операции в бюджетном учете казенного учреждения будут отражаться следующим образом:

Приведем разъяснения финансовых органов относительно признания расходов на проезд в нестандартных ситуациях при исчислении налога на прибыль и НДФЛ. Считаем, что эти разъяснения можно применить и в целях бюджетного учета.

В случае утери посадочного талона можно ли считать расходы на проезд документально подтвержденными на основании маршрут/квитанции и ваучера на проживание в отеле? Согласно п. 84 Федеральных авиационных правил при регистрации на рейс пассажиру выдается посадочный талон, в котором указываются инициалы и фамилия пассажира, номер рейса, дата отправления, время окончания посадки на рейс, номер выхода на посадку и номер посадочного места на борту воздушного судна. При необходимости в посадочном талоне дополнительно может указываться другая информация.

Следовательно, предъявляемые сотрудником маршрут/квитанция и ваучер на проживание в отеле не могут рассматриваться в качестве документов, подтверждающих понесенные им расходы на проезд.

ющим понесенные на его приобретение расходы.

Как уже было указано выше, такими документами могут являться сформированная автоматизированной информационной системой оформления воздушных перевозок маршрут/квитанция электронного документа (авиабилета) на бумажном носителе, в которой приведена стоимость перелета, с одновременным представлением посадочного талона, подтверждающего перелет сотрудника по указанному в электронном авиабилете маршруту.

В этом же письме разъясняется, что в случае, когда сотрудник остается в месте командирования, используя выходные или нерабочие праздничные дни, расходы на проезд от места проведения свободного от работы времени до места работы будут ему возмещены.

Аналогичный подход используется в случае выезда работника к месту командировки до даты ее начала.

Если оплата услуг командированного работника производится с банковской карты иного лица и им подтверждается возврат средств, то оснований считать, что расходы понесены не командированным лицом, не имеется.

В этом случае наряду с документами, подтверждающими произведенные во время командировки расходы, сотрудник в качестве подтверждения понесенных им расходов дополнительно представляет расписку лица с подтверждением того, что ему возмещены соответствующие расходы, произведенные с использованием его банковской карты.

Авиапассажиры, которые пользуются услугами российских и иностранных компаний, могут заметить, что при бронировании билета цена выставляется одна, а при оплате появляется другая сумма. Это связанно с тем, что изначально перевозчики не включают в стоимость авиабилета сбор за его оформление. Разобраться иногда в таких финансовых премудростях сложно, но всё гораздо проще, чем кажется на первый взгляд.

Каждая компания предоставляет ряд услуг, связанных с покупкой билетов на прямые, регулярные или чартерные рейсы. Важно обращать внимание на тариф, размеры дополнительных сборов, чтобы потом не предъявлять претензии авиакомпании.

Билет на самолёт: составляющие и цены

При покупке авиабилета каждому пассажиру нужно обратить внимание на:

- тариф;

- сервисный сбор;

- сборы аэропорта, местные налоги, топливные сборы.

Смотрите в видео: от чего зависят цены на билеты.

Тарифы

Это стоимость перевозки по конкретному маршруту. Именно за перелёт авиакомпания получает деньги, предоставляя услуги перевозки пассажиров.

Виды тарифов на авиабилеты:

- эконом-класс;

- первый класс;

- бизнес-класс;

- полёты «туда и обратно»;

- рейсы с пересадками;

- полёты с пересадками, которые длятся больше суток (стоповеры).

Тарифы устанавливает сам перевозчик, из-за этого по одному и тому же направлению действуют разные цены.

Факторы, влияющие на тарифы:

- сезон;

- ценовая политика компании;

- конкуренция по маршруту;

- спрос на рейсы;

- услуги: возврат, выбор места, багаж, ручная кладь.

Не влияет на размер тарифа место покупки билетов, дата вылета, количество пассажиров, которые зарегистрировались на рейс. Авиаперевозчики имеют право самостоятельно менять расценки, поскольку это зависит от колебания валют и повышения уровня конкуренции.

Сумма тарифа обычно меньше 50% от общей стоимости, которую обязан заплатить каждый пассажир. К выбранному тарифу добавляются наценка за оформление, комиссия, налоги, таксы, которые выставляет туристическое агентство или другая фирма-посредник.

Тариф всегда фиксированный, его не могут повысить аэропорты и туркомпании, только авиаперевозчик в праве изменить расценки

Сборы

Именно они составляют большую часть стоимости билета. Не все пассажиры знают, что такое сервисный сбор и какие виды его существуют.

Таксы или сборы каждая авиакомпания платит аэропортам, где базируются самолёты, которые обслуживают их рейсы. Также это налоги, которые нужно заплатить государствам за пролёт над их территориями, за обслуживание авиапассажиров. В таксы включена компенсационная ставка за топливо.

Полная стоимость авиабилета выплачивается пассажирами перевозчикам, которые потом распределяют суммы аэропортам, налоговым органам и другим структурам.

Типы сборов и их размер

При покупке билетов указываются разные виды таксы, в которых пассажиры обычно не разбираются. А зря. Ведь это цена, которую приходится платить каждому человеку, который покупает документ на перелёт в нужном направлении.

Топливный сбор

Обозначается латинскими буквами YQ. Топливный сбор в авиабилетах – компенсационная такса за стоимость тонны авиатоплива, которая постоянно растёт. Это такой способ дополнительного дохода, который не делится ни с кем. Поступления от этого вида сбора остаются на счёте авиакомпании. Размер таксы зависит от дальности перелёта, маршрута, рейса.

Тарифы и сборы указаны на электронном билете

Сервисный сбор

Пассажиры платят этот вид комиссии за бронирование. Перевозчики выбирают системы для обслуживания своих клиентов, а потом возвращают сборы за каждый оформленный сегмент полёта. Обозначается буквами YR.

Другие сборы

Компании платят множество мелких налогов:

- за обслуживание и безопасность пассажиров;

- за обслуживание самолётов в аэрохабах;

- за предоставление аэронавигационных услуг диспетчеров;

- за оформление билетов в бумажном виде.

Отдельно существуют сборы агентств, которые помогают приобрести билеты пассажирам. Сумма такой комиссии обычно не превышает 200 руб., хотя авиакомпании вправе устанавливать свои налоги на продажу билетов через кассы или агентства.

Таблица: сервисные сборы разных авиакомпаний

Можно ли вернуть сбор после обмена или возврата авиабилетов

Вернуть деньги можно, всё зависит от типа билета. Нельзя вернуть деньги за акционные и недорогие билеты в эконом-классе. Стоимость дорогих проездных документов возмещают полностью или частично.

Смотрите в видео: как и где лучше купить дешевые авиабилеты в 2021 году.

Вопрос-ответ

Можно ли вернуть билет, купленный в интернете, и получить назад деньги

Возвращать электронный билет надо только на сайте авиакомпании. Для этого нужно выбрать функцию «вернуть проездной билет», ввести запрашиваемую информацию. Размер кассового сбора за онлайн-документ зависит от тарификации авиаперевозчика и условий оформления билета.

Где искать правила тарифа

Перед оплатой пассажиры обязаны читать требования, которые к своему клиенту выдвигает авиакомпания. При бронировании билета маршрут-квитанция приходит на почту. В этом документе указывается, можно ли обменять билет на другую дату, вернуть сбор, в какие сроки это необходимо сделать.

Найти условия возврата можно в правилах пользования тарифами, где есть раздел о возврате и обмене проездных билетов на самолёт.

В соответствии с частью 6 статьи 3 Федерального закона от 30 декабря 2012 г. N 283-ФЗ "О социальных гарантиях сотрудникам некоторых федеральных органов исполнительной власти и внесении изменений в отдельные законодательные акты Российской Федерации" (Собрание законодательства Российской Федерации, 2012, N 53, ст. 7608) приказываю:

1. Утвердить Порядок оплаты проезда сотруднику уголовно-исполнительной системы Российской Федерации, проходящему службу в районах Крайнего Севера, приравненных к ним местностях и других местностях с неблагоприятными климатическими или экологическими условиями, в том числе отдаленных, или в учреждениях и органах уголовно-исполнительной системы Российской Федерации, дислоцированных в субъекте Российской Федерации, входящем в Уральский, Сибирский или Дальневосточный федеральный округ, либо за пределами территории Российской Федерации, а также одному из членов его семьи к месту проведения основного (каникулярного) отпуска по территории (в пределах) Российской Федерации и обратно согласно приложению.

2. Признать утратившими силу приказы Федеральной службы исполнения наказаний:

от 24 апреля 2013 г. N 207 "Об утверждении Порядка оплаты проезда сотруднику уголовно-исполнительной системы, проходящему службу в районах Крайнего Севера, приравненных к ним местностях и других местностях с неблагоприятными климатическими или экологическими условиями, в том числе отдаленных, или в учреждениях и органах уголовно-исполнительной системы, дислоцированных в субъекте Российской Федерации, входящем в Уральский, Сибирский или Дальневосточный федеральный округ, либо за пределами территории Российской Федерации, а также одному из членов его семьи, к месту проведения основного (каникулярного) отпуска по территории (в пределах) Российской Федерации и обратно" (зарегистрирован Минюстом России 24 мая 2013 г., регистрационный N 28498);

от 6 апреля 2015 г. N 332 "О внесении изменений в приказ Федеральной службы исполнения наказаний от 24 апреля 2013 г. N 207 "Об утверждении Порядка оплаты проезда сотруднику уголовно-исполнительной системы, проходящему службу в районах Крайнего Севера, приравненных к ним местностях и других местностях с неблагоприятными климатическими или экологическими условиями, в том числе отдаленных, или в учреждениях и органах уголовно-исполнительной системы, дислоцированных в субъекте Российской Федерации, входящем в Уральский, Сибирский или Дальневосточный федеральный округ, либо за пределами территории Российской Федерации, а также одному из членов его семьи, к месту проведения основного (каникулярного) отпуска по территории (в пределах) Российской Федерации и обратно" (зарегистрирован Минюстом России 30 апреля 2015 г., регистрационный N 37085);

от 6 ноября 2018 г. N 1017 "О внесении изменений в приказ ФСИН России от 24 апреля 2013 г. N 207 "Об утверждении Порядка оплаты проезда сотруднику уголовно-исполнительной системы, проходящему службу в районах Крайнего Севера, приравненных к ним местностях и других местностях с неблагоприятными климатическими или экологическими условиями, в том числе отдаленных, или в учреждениях и органах уголовно-исполнительной системы, дислоцированных в субъекте Российской Федерации, входящем в Уральский, Сибирский или Дальневосточный федеральный округ, либо за пределами территории Российской Федерации, а также одному из членов его семьи, к месту проведения основного (каникулярного) отпуска по территории (в пределах) Российской Федерации и обратно" (зарегистрирован Минюстом России 27 ноября 2018 г., регистрационный N 52804).

3. Контроль за исполнением приказа возложить на заместителя директора ФСИН России генерал-лейтенанта внутренней службы Хабарова А.В.

приказом ФСИН России

от 8 сентября 2020 г. N 637

ОПЛАТЫ ПРОЕЗДА СОТРУДНИКУ УГОЛОВНО-ИСПОЛНИТЕЛЬНОЙ СИСТЕМЫ

РОССИЙСКОЙ ФЕДЕРАЦИИ, ПРОХОДЯЩЕМУ СЛУЖБУ В РАЙОНАХ КРАЙНЕГО

СЕВЕРА, ПРИРАВНЕННЫХ К НИМ МЕСТНОСТЯХ И ДРУГИХ МЕСТНОСТЯХ

С НЕБЛАГОПРИЯТНЫМИ КЛИМАТИЧЕСКИМИ ИЛИ ЭКОЛОГИЧЕСКИМИ

УСЛОВИЯМИ, В ТОМ ЧИСЛЕ ОТДАЛЕННЫХ, ИЛИ В УЧРЕЖДЕНИЯХ

И ОРГАНАХ УГОЛОВНО-ИСПОЛНИТЕЛЬНОЙ СИСТЕМЫ РОССИЙСКОЙ

ФЕДЕРАЦИИ, ДИСЛОЦИРОВАННЫХ В СУБЪЕКТЕ РОССИЙСКОЙ ФЕДЕРАЦИИ,

ВХОДЯЩЕМ В УРАЛЬСКИЙ, СИБИРСКИЙ ИЛИ ДАЛЬНЕВОСТОЧНЫЙ

ФЕДЕРАЛЬНЫЙ ОКРУГ, ЛИБО ЗА ПРЕДЕЛАМИ ТЕРРИТОРИИ РОССИЙСКОЙ

ФЕДЕРАЦИИ, А ТАКЖЕ ОДНОМУ ИЗ ЧЛЕНОВ ЕГО СЕМЬИ К МЕСТУ

ПРОВЕДЕНИЯ ОСНОВНОГО (КАНИКУЛЯРНОГО) ОТПУСКА

ПО ТЕРРИТОРИИ (В ПРЕДЕЛАХ) РОССИЙСКОЙ

ФЕДЕРАЦИИ И ОБРАТНО

1. Настоящий Порядок регулирует вопросы оплаты сотруднику уголовно-исполнительной системы Российской Федерации, проходящему службу в районах Крайнего Севера, приравненных к ним местностях и других местностях с неблагоприятными климатическими или экологическими условиями, в том числе отдаленных, или в учреждениях и органах уголовно-исполнительной системы Российской Федерации, дислоцированных в субъекте Российской Федерации, входящем в Уральский, Сибирский или Дальневосточный федеральный округ, либо за пределами территории Российской Федерации (далее - сотрудник) и одному из членов его семьи стоимости проезда к месту проведения основного (каникулярного) отпуска сотрудника (далее - отпуск) по территории (в пределах) Российской Федерации и обратно (далее - проезд) один раз в год.

2. Сотруднику и одному из членов его семьи оплачиваются расходы по проезду в отпуск железнодорожным, воздушным, водным, автомобильным (за исключением такси) и личным транспортом, в том числе: за пользование постельными принадлежностями, за проезд в вагонах повышенной комфортности, сбор за оформление билетов, за оплату установленных на транспорте дополнительных сборов (за исключением добровольного страхового сбора, а также других дополнительных услуг, направленных на повышение комфортности пассажира, в том числе изменение классности билета, расходов, связанных с доставкой билетов, переоформлением билетов по инициативе пассажиров, доставкой багажа, сдачей билета в связи с отказом от поездки (полета) или опозданием на поезд, самолет, автобус, судно).

Расходы по проезду на члена семьи сотрудника оплачиваются при условии его выезда к месту проведения отпуска сотрудника (в один населенный пункт по существующему административно-территориальному делению). При этом даты прибытия (убытия) к месту проведения отпуска (из места проведения отпуска) сотрудника и члена его семьи могут не совпадать.

3. Расходы, связанные с проездом, оплачиваются в пределах стоимости проезда по кратчайшему или беспересадочному маршруту. В случае проезда с разрывом маршрута или с отклонением от кратчайшего маршрута, в том числе различными видами транспорта, оплате подлежат фактические расходы, но не превышающие стоимости проезда по кратчайшему или беспересадочному маршруту, в соответствии с установленными категориями проезда. Оплата расходов, связанных с проездом, в данном случае осуществляется на основании справок о стоимости перевозки на выбранном виде транспорта, выданных транспортными организациями, выполнявшими перевозки по кратчайшему или беспересадочному маршруту в период осуществленного выезда, либо агентством, осуществляющим продажу билетов.

4. Для оплаты расходов, связанных с проездом, сотрудником на имя начальника учреждения, органа уголовно-исполнительной системы Российской Федерации подается рапорт с приложением документов, подтверждающих факт пребывания в месте проведения отпуска, а также документов, подтверждающих фактические расходы, связанные с проездом (подтверждающие факт оплаты туристской путевки).

Подача рапорта осуществляется сотрудником в течение финансового года, в котором произведены расходы, связанные с проездом. Если расходы, связанные с проездом, произведены в последнем месяце финансового года, то подача рапорта сотрудником может быть осуществлена в течение следующего финансового года.

Оплата расходов, связанных с проездом, производится финансовым подразделением по месту службы сотрудника.

5. К документам, подтверждающим факт пребывания, указанным в пункте 4 настоящего Порядка, относятся:

5.1. При проезде сотрудника и члена его семьи в отпуск по территории (в пределах) Российской Федерации - отпускное удостоверение с отметками учреждения, органа уголовно-исполнительной системы Российской Федерации, органа исполнительной власти местного самоуправления. При следовании сотрудника и члена его семьи в отпуск на личном транспорте отметка в отпускном удостоверении (помимо даты прибытия и убытия) должна содержать информацию о транспортном средстве, на котором сотрудник прибыл к месту проведения отпуска (марка, регистрационный номер), а также информацию по члену семьи, совместно прибывшему с сотрудником (указывается фамилия, имя, отчество (при наличии) и дата рождения).

5.2. При проезде сотрудника и члена его семьи в отпуск за пределы территории Российской Федерации - копия заграничного паспорта, содержащего отметки о пересечении государственной границы.

6. К документам, подтверждающим фактические расходы по проезду в отпуск, относятся:

при проезде железнодорожным транспортом - билет (электронный билет, распечатанный на бумажном носителе), кассовый чек (кассовый чек в электронной форме, распечатанный на бумажном носителе);

при проезде воздушным транспортом - билет (маршрут/квитанция электронного авиабилета, распечатанная на бумажном носителе), кассовый чек (кассовый чек в электронной форме, распечатанный на бумажном носителе);

при проезде водным транспортом - билет (электронный билет, распечатанный на бумажном носителе), кассовый чек (кассовый чек в электронной форме, распечатанный на бумажном носителе);

при проезде автомобильным транспортом - билет (электронный билет, распечатанный на бумажном носителе), кассовый чек (кассовый чек в электронной форме, распечатанный на бумажном носителе);

при проезде транспортом общего пользования (кроме такси) к железнодорожной станции, пристани, аэропорту и автовокзалу - билет (электронный билет, распечатанный на бумажном носителе), кассовый чек (кассовый чек в электронной форме, распечатанный на бумажном носителе);

при проезде личным транспортом - кассовые чеки автозаправочных станций.

7. В случае если право на оплату расходов по проезду в отпуск члену семьи сотрудника предусмотрено иными федеральными законами либо нормативными правовыми актами Президента Российской Федерации или Правительства Российской Федерации <1> для оплаты расходов по проезду в отпуск на члена семьи сотрудником дополнительно представляется справка с места работы с указанием в ней сведений о том, что по месту работы денежные средства на проезд члену семьи сотрудника не выдавались.

<1> Часть 6 статьи 3 Федерального закона от 30 декабря 2012 г. N 283-ФЗ "О социальных гарантиях сотрудникам некоторых федеральных органов исполнительной власти и внесении изменений в отдельные законодательные акты Российской Федерации".

8. При оплате билетов (топлива при проезде личным транспортом) с применением безналичных расчетов сотрудником дополнительно предоставляется подтверждение кредитной организации, в которой сотруднику (члену семьи сотрудника) открыт банковский счет, о проведенной операции по оплате билета (топлива при проезде личным транспортом).

9. При утере проездных документов оплата расходов по проезду в отпуск производится при документальном подтверждении факта проезда и пребывания сотрудника и члена его семьи в месте проведения отпуска сотрудника на основании выданных транспортными организациями, осуществлявшими перевозку (агентствами, осуществляющими продажу билетов), документов, подтверждающих указанные затраты.

10. Оплата расходов по проезду в отпуск на личном транспорте производится как сотруднику, так и члену его семьи при документальном подтверждении пребывания в месте проведения отпуска в размере фактически произведенных расходов на оплату стоимости израсходованного топлива, но не выше стоимости проезда в плацкартном вагоне поезда любой категории, а при отсутствии железнодорожного сообщения - автомобильным транспортом на основании справок транспортных организаций (агентств, осуществляющих продажу билетов) на дату выезда исходя из кратчайшего маршрута следования.

Для оплаты расходов по проезду в отпуск на личном транспорте сотрудником дополнительно предоставляется копия свидетельства о регистрации транспортного средства (паспорта транспортного средства), подтверждающего регистрацию транспортного средства на сотрудника (члена его семьи).

11. При приобретении сотрудником и членом его семьи проездных документов в иностранной валюте оплата расходов по проезду в отпуск производится в рублях по курсу, установленному Центральным банком Российской Федерации, на дату приобретения проездных документов, а в случае отсутствия в проездных документах даты приобретения - на дату выезда, указанную в проездных документах.

12. При наличии бюджетных ассигнований допускается выплата аванса на оплату расходов по проезду в отпуск сотрудника и члена его семьи на основании рапорта сотрудника и копии его отпускного удостоверения.

13. При проезде в отпуск чартерным рейсом, в случае отсутствия в проездном документе (билете) сведений о стоимости проезда, дополнительно представляется справка транспортной организации, осуществившей перевозку, транспортного или туристического агентства о стоимости чартерной перевозки.

14. Если оба супруга являются сотрудниками, оплата расходов по проезду в отпуск каждому из супругов производится по месту прохождения службы. В этом случае оплата расходов по проезду в отпуск супругам как членам семьи сотрудника не производится (за исключением сотрудников, находящихся в отпуске по уходу за ребенком до достижения им возраста трех лет, с учетом реализованного в текущем году права на оплату проезда).

Оплата расходов по проезду в отпуск на члена их семьи производится по месту прохождения службы одного из супругов на основании справки, выданной по месту прохождения службы другого супруга, с указанием в ней сведений о том, что по месту прохождения службы денежные средства на проезд члена их семьи не выдавались.

При наличии у сотрудников двух и более членов их семьи оплата расходов по проезду в отпуск на одного из членов их семьи производится по месту прохождения службы одного из супругов, а оплата расходов по проезду в отпуск на другого члена их семьи производится по месту службы другого сотрудника на основании справки, выданной по месту прохождения службы супруга (супруги), с указанием в ней информации о том, что по месту прохождения службы денежные средства на проезд одного из членов их семьи не выдавались (указывается фамилия, имя, отчество (при наличии) и дата рождения).

15. При проезде сотрудника и члена его семьи к месту проведения отпуска за пределы территории Российской Федерации воздушным транспортом для определения стоимости перевозки по территории Российской Федерации сотрудником и членом его семьи предоставляется справка, выданная транспортной организацией, осуществлявшей перевозку, либо агентством, осуществляющим продажу билетов, о стоимости перевозки по территории Российской Федерации, включенной в стоимость билета.

При проезде другими видами транспорта оплачиваются расходы по проезду до ближайшей к границе станции, пристани, ближайшему порту, пункту пропуска через государственную границу на основании справки транспортной организации либо агентства, осуществляющего продажу билетов.

16. Оплата расходов осуществляется по следующим категориям проезда:

16.1. Сотруднику, имеющему специальное звание высшего начальствующего состава или занимающему должность, подлежащую замещению лицами высшего начальствующего состава:

а) воздушным транспортом - самолетами в салоне первого класса (бизнес-класса);

б) железнодорожным транспортом - в 2-местном купе мягкого вагона в поезде любой категории;

в) водным транспортом:

морским транспортом - в каюте первой категории (группы) на судне транспортных линий;

речным транспортом - в каюте "люкс" на судне транспортных линий;

г) автомобильным транспортом, транспортом общего пользования - в автобусах с мягкими откидными сиденьями.

16.2. Сотруднику, имеющему специальное звание старшего начальствующего состава:

а) воздушным транспортом - самолетами в салонах экономического класса;

б) железнодорожным транспортом - в 4-местном купе купейного вагона в поезде любой категории;

в) водным транспортом:

морским транспортом - в каюте второй категории на судне транспортных линий;

речным транспортом - в каюте первой категории на судне транспортных линий;

г) автомобильным транспортом, транспортом общего пользования - в автобусах с мягкими откидными сиденьями.

16.3. Сотруднику, имеющему специальное звание рядового, младшего и среднего начальствующего состава:

а) воздушным транспортом - самолетами в салоне экономического класса;

б) железнодорожным транспортом - в 4-местном купе купейного вагона в поезде любой категории;

в) водным транспортом:

морским транспортом - в каюте третьей категории на судне транспортных линий;

речным транспортом - в каюте второй категории на судне транспортных линий;

г) автомобильным транспортом, транспортом общего пользования - в автобусах с мягкими откидными сиденьями.

17. Оплата расходов на члена семьи сотрудника осуществляется в соответствии с категориями проезда, установленными для сотрудника пунктом 16 настоящего Порядка.

18. В случае приобретения сотрудником и членом его семьи документов на проезд более высокой категории ими дополнительно представляются справки о стоимости проезда согласно категориям, предусмотренным пунктом 16 настоящего Порядка.

Читайте также:

- Где поставить печать на отпускном в анапе

- Если вкс берет отпуск без сохранения заработной платы

- Кем были приняты декреты о мире и о земле

- От чего зависит длительность расчетного периода для расчета компенсации за неиспользованный отпуск

- Как используют масло томатную заливку и сок при отпуске консервов порциями