Как оплачивается простой по вине работодателя при окладе

Опубликовано: 16.05.2024

Простой возникает, если предприятие вынуждено на время остановить деятельность. К простою могут привести организационные, технические или экономические причины. Это может затронуть всю компанию, конкретное подразделение или некоторых сотрудников в зависимости от их должностей и особенностей работы. В 2020 году многие бизнесы простаивали из-за карантинных мер по коронавирусу.

Для оформления простоя руководитель выпускает приказ. Порядок оплаты простоя прописан в ст. 157 ТК РФ. Кроме определения простоя и правил оплаты законодательство больше ничего не предписывает.

Как оформить простой

Шаг 1. Если простой касается одного сотрудника: например, у него сломалась техника или закончились материалы для работы, — сотрудник уведомляет руководство об этом. Письменной формы такого уведомления нет, так что сотрудник сообщает в свободной форме: устно или докладной запиской.

Если простой коснулся целого структурного подразделения, его руководителю нужно оформить акт и описать в нем причины простоя и его особенности. Специального бланка тоже нет, составляйте акт в свободной форме.

Если простаивает вся компания, руководитель знает об этом и без докладных записок.

Шаг 2. Узнав о простое от сотрудника или самостоятельно, руководитель издает приказ. В нем описывает:

- причину простоя и его вид — по вине работника, работодателя или по независящим причинам;

- срок простоя;

- работников и подразделения, на которых действует приказ о простое;

- нужно ли сотрудникам в этот период находиться на рабочем месте или они не должны посещать территорию компании;

- порядок оплаты.

Если дата окончания простоя неизвестна, можно указать это в приказе, например, в формулировке “до распоряжения губернатора области об отмене режима повышенной готовности”.

Еще в приказе с открытой датой окончания простоя можно написать:

- условия завершения простоя;

- способ уведомления сотрудников о возобновлении работы.

Отправьте приказ работникам по электронной почте или ознакомьте их с приказом под роспись.

Шаг 3. При простое всей компании руководитель в течение трех рабочих дней после издания приказа должен сообщить в службу занятости (п. 2 ст. 25 Закона РФ от 19.04.1991 № 1032-1 «О занятости населения»). Единой формы для этого тоже нет, хотя некоторые регионы ее устанавливают: часто это делается на сайтах Служб занятости через заполнение анкеты онлайн. Обычно в уведомлении о приостановке работы предприниматели сообщают:

- причину простоя;

- дату начала;

- если известна продолжительность — дату окончания;

- число работников, которых коснулся простой.

Если не передать сведения в Службу занятости, вы можете получить предупреждение или штраф (ст. 19.7 КоАП). Размер штрафа — до 500 рублей для должностных лиц и до 5 000 рублей для организации.

Как оплачивать простой

Простой по вине сотрудника не оплачивается. А по вине компании или по не зависящим от организации причинам (например, тот же коронавирус) придется оплатить.

Простой по независящим причинам оплачивают в размере ⅔ оклада сотрудника. Для расчетов берется не месячный оклад, а оклад, рассчитанный из времени простоя (ч. 2 ст. 157 ТК РФ).

Простой по причинам, не зависящим от организации и сотрудника, оплачивайте в размере не меньшем, чем 2/3 его тарифной ставки (оклада), рассчитанную пропорционально времени простоя. Такие правила установлены частью 2 статьи 157 ТК.

Если сотрудник работает на почасовой оплате, зарплата за месяц, в котором был простой, рассчитывается по формуле:

Зарплата = Часовая ставка * Часы работы в нормальном режиме + ⅔ * Часовая ставка * Часы простоя

Если сотрудник на дневной ставке, рассчитайте зарплату по формуле:

Зарплата = Дневная ставка * Дни работы в нормальном режиме + ⅔ * Дневная ставка * Дни простоя

Если сотрудник на месячном окладе, рассчитайте зарплату по формуле:

Зарплата = Оклад / Число рабочих дней * Дни в нормальном режиме + ⅔ * Оклад / Число рабочих дней * Дни простоя

Если простой растянулся на весь месяц, из формул просто исчезает первая часть до знака сложения.

При сдельной оплате придется рассчитать среднюю дневную или часовую норму заработка и рассчитать оплату за дни простоя, умножив эту сумму на ⅔.

Как учесть особенности простоя во время эпидемии коронавируса

Если на вашу компанию распространяется президентский указ о нерабочих днях с сохранением зарплаты, то лучше простой не вводить — придется соблюдать правило о сохранении зарплаты. Если вы вводите простой, обосновывайте это экономическими причинами, но будьте готовы защищать свою позицию в суде, если с работниками или трудовой инспекцией возникнут споры.

Для кадрового учета, начисления зарплаты и других выплат, отчетности по сотрудникам используйте сервис Контур.Бухгалтерия. Здесь вы сможете легко вести бухгалтерский и налоговый учет, отправлять отчетность через интернет, смотреть управленческие отчеты, пользоваться электронным документооборотом и другими бухгалтерскими инструментами. Первые две недели бесплатны для всех новых пользователей.

Фото Бориса Мальцева, Кублог

В соответствии с ч. 3 ст. 72.2 ТК РФ под простоем понимается временная приостановка работы по причинам экономического, технологического, технического или организационного характера. Как рассчитать оплату времени простоя работников учреждения в разных ситуациях?

Статья 157 ТК РФ устанавливает следующие размеры оплаты времени простоя:

- со статьей 139 ТК РФ;

- с Положением № 922 [1] .

Если простой длился несколько рабочих дней, его оплату определяют путем умножения среднего дневного заработка на количество дней простоя и на 2/3 (п. 9 Положения № 922).

Следует отметить, что исходя из п. 13 Положения № 922 при определении среднего заработка работника, которому установлен суммированный учет рабочего времени, используется средний часовой заработок, который исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные часы в расчетном периоде на количество фактически отработанных в этот период часов. В расчет включаются премии и вознаграждения, учитываемые в соответствии с п. 15 Положения № 922.

Средний заработок определяется путем умножения среднего часового заработка на количество рабочих часов по графику работника в период простоя и на 2/3.

Работник учреждения в связи с простоем, возникшим по вине работодателя, не работал в период с 01.08.2016 по 19.08.2016, что составляет 15 рабочих дней при 40-часовой пятидневной рабочей неделе. В расчетном периоде с 01.08.2015 по 31.07.2016 он отработал 246 рабочих дней. При условии, что оклад работника равен 15 000 руб., выплаты составили:

- 180 000 руб. (15 000 руб. х 12 мес.);

- премии ежемесячные – 8 800 руб.;

- премии квартальные (включаются в расчетный период) – 8 000 руб.

Средний дневной заработок работника равен 800 руб. (196 800 руб. / 246 раб. дн.).

За время простоя следует начислить 8 000 руб. (800 руб. х 15 раб. дн. х 2/3).

Как оплатить время простоя по вине работодателя в случае, если работник устроился в учреждение в месяце, когда случился простой?

- исходя из размера заработной платы, фактически начисленной за фактически отработанные работником дни в месяце наступления случая, с которым связано сохранение среднего заработка, если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до начала расчетного периода;

- исходя из установленной работнику тарифной ставки, оклада (должностного оклада), если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период, до начала расчетного периода и до наступления случая, с которым связано сохранение среднего заработка.

Сотрудник принят на работу с 03.10.2016, простой по вине работодателя оформлен в период с 17.10.2016 по 27.10.2016. При пятидневной рабочей неделе заработная плата работника с 03.10.2016 по 14.10.2016 начислена в размере 12 000 руб.

Если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до начала расчетного периода, то оплата производится в размере 2/3 среднего заработка, который определяется исходя из размера заработной платы, фактически начисленной за фактически отработанные работником дни в месяце наступления случая.

Исходя из размера заработной платы, начисленной за период с 03.10.2016 по 14.10.2016, время простоя (9 рабочих дней) оплачивается в сумме 7 200 руб.((12 000 руб. / 10 раб. дн. х 2/3) х 9 раб. дн.).

Как рассчитать оплату времени простоя по причине, не зависящей от работодателя и работника, например, в случае чрезвычайной ситуации природного характера?

- для предотвращения или устранения последствий: катастрофы природного или техногенного характера, производственной аварии, несчастного случая на производстве, пожара, наводнения, голода, землетрясения, эпидемии или эпизоотии и в любых исключительных случаях, ставящих под угрозу жизнь или нормальные жизненные условия всего населения или его части (ч. 2 ст. 72.2 ТК РФ);

- в случаях простоя (временной приостановки работы по причинам экономического, технологического, технического или организационного характера), необходимости предотвращения уничтожения или порчи имущества либо замещения временно отсутствующего работника, если простой или необходимость предотвращения уничтожения или порчи имущества либо замещения временно отсутствующего работника вызваны чрезвычайными обстоятельствами, указанными в ч. 2 данной статьи (ч. 3 ст. 72.2 ТК РФ). При этом перевод на работу, требующую более низкой квалификации, допускается только с письменного согласия работника.

В том случае, если в простое нет вины ни работодателя, ни на работника, период простоя будет оплачиваться в размере не менее 2/3 тарифной ставки или оклада работника, которые рассчитываются пропорционально времени простоя.

При таком расчете не учитываются различные надбавки и доплаты, установленные к тарифным ставкам и должностным окладам (премии и иные выплаты) работникам учреждения.

Воспользуемся условиями примера 1. Оклад сотрудника составляет 15 000 руб. время простоя – 15 рабочих дней, всего в августе 23 рабочих дня.

В этом случае время простоя будет оплачено в размере не менее 2/3 оклада, рассчитанных пропорционально времени простоя и составит 6 521,74 руб. (15 000 руб. / 23 раб. дн. х 2/3 х 15 раб. дн.).

Как оплатить время простоя работника, которому установлен должностной оклад, по причине отключения электрической энергии в течение шести часов?

Работнику установлена 36-часовая рабочая неделя. Оклад составляет 16 450 руб.

В 2016 году среднемесячное количество рабочих часов составит при 40-часовой рабочей неделе – 164,5 ч (1 974 ч / 12 мес.).

Время простоя будет оплачено в сумме 400 руб. (16 450 руб. / 164,5 х 2/3 х 6 ч).

В ТК РФ не сказано, как следует отразить период простоя. Какие документы следует оформить в учреждении для его оплаты?

- акт о простое с указанием его причины;

- приказ об объявлении простоя, в котором следует указать, кроме причины, время начала и окончания простоя;

- табель учета рабочего времени.

[1] Положение об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 № 922.

Простой — временная приостановка работы по причинам экономического, технологического, технического или организационного характера (ч. 3 ст. 72.2 ТК РФ). Можно ввести простой или нет — ответ зависит от того, как работодатель в приказе обоснует причины, по которым необходимо ввести простой.

Кто может ввести простой

Решение принимается индивидуально в отношении каждого конкретного случая — единых алгоритмов здесь быть не может.

Вспомним, как развивались события на фоне эпидемиологической обстановки.

Этап 1. До выхода Указа Президента от 25.03.2020 № 206 о нерабочих днях

В этот период вышли нормативные правовые акты глав субъектов Российской Федерации. Приостановили деятельность кафе, ресторанов, салонов красоты и других организаций. Было невозможно обеспечить работников работой. В этом случае простой — корректное правовое решение. Ссылка на соответствующий указ, постановление или распоряжение главы региона позволяла квалифицировать простой по причинам, не зависящим от работника и работодателя.

Работодатель в этом случае имел право ввести простой по причинам, не зависящим от работника и работодателя. И заплатить 2/3 тарифной ставки или оклада.

Несколько другая ситуация возникла, когда появился названный выше указ и работодатель подпадал под его пункт 1, то есть был тем работодателем, на которого распространяются нерабочие дни с сохранением заработной платы.

Этап 2. Появился Указ Президента от 02.04.2020 № 239, нерабочие дни продлили

Главам регионов РФ предоставили право приостановить или ограничить деятельность отдельных организаций независимо от их организационно-правовой формы и формы собственности, а также ИП, за исключением организаций, названных в п. 4 Указа от 02.04.2020 № 239.

Можно вводить простой? Мнения среди экспертов разделились:

- одни полагают, что это возможно;

- другие категорически не рекомендуют вводить простой, если на работодателя распространяется правило о нерабочих днях с сохранением заработной платы.

В обычной ситуации, когда есть возможность выбирать среди нескольких точек зрения, мы рекомендуем то решение, которое наименее рискованно для работодателя. Нужно учитывать инспекционную практику и возможные трудовые споры с работниками.

Ориентируясь на такой подход, рекомендуем тем работодателям, на которых распространяется Указ о нерабочих днях и деятельность которых приостановлена на этот период, не продлевать простой, введенный до указов, и не вводить его сейчас. Это будет наиболее безопасным для работодателя решением! Издайте приказ о нерабочих днях с сохранением заработной платы. Такие разъяснения также приводятся на сайте онлайнинспекция.рф.Но оценим реальность объективно. Если обойтись без формального подхода. Что сейчас происходит в бизнес-процессах большинства работодателей, которые фонд оплаты труда брали в основном из выручки? Выручки просто нет.

Поэтому рассмотрим еще один подход, как можно обосновать простой в нынешних условиях.

Как обосновать простой в нерабочие дни?

- Запомните: решение вопроса о возможности или невозможности ввести простой будет зависеть от того, как работодатель обоснует в приказе причины введения простоя.

- Если причина экономическая, опыт прошлых кризисов показывал, что такой простой признается простоем по вине работодателя, так как работодатель не может обеспечить работников работой. И тогда платим работнику 2/3 среднего заработка.

- Если у работодателя нет сырья, деталей для изготовления продукции, потому что их поставки прекращены, тогда можно было бы говорить о причинах организационного или технологического характера. В приказе можно обосновать, что в связи с этими обстоятельствами простой вводится по причинам, не зависящим от работника и от работодателя.

Теперь вспомним о статье 5 Трудового кодекса:

- Указы Президента РФ, содержащие нормы трудового права, не должны противоречить Трудовому кодексу. И в иерархии нормативных правовых актов, содержащих нормы трудового права, указы Президента являются подзаконными актами. Их назначение — скорее, дополнять трудовое законодательство.

- С другой стороны, Указы Президента применять обязательно (ст. 90 Конституции, 5 ТК РФ). За неисполнение работодателя могут привлечь к административной ответственности по ч. 1 ст. 5.27 КоАП РФ.

По какой причине вводить простой — экономического, технологического, технического или организационного характера — решать работодателю.

Рекомендация: когда вводите простой, подробно опишите определение и вид простоя:

- Все, что связано с причинами экономического характера, рекомендуем оформлять как простой по вине работодателя.

- Если невозможно работать из-за внешних факторов — оформляйте как простой по причинам, не зависящим от работника и работодателя.

Квалифицировать вид простоя нужно, чтобы понять, как его оплачивать.

Оплата времени простоя

- Простой по вине работодателя оплачивается в размере не менее 2/3 среднего заработка работника.

- Простой по причинам, не зависящим от работника и работодателя, — в размере не менее 2/3 тарифной ставки, оклада (должностного оклада), рассчитанных пропорционально времени простоя (ст. 157 ТК РФ).

Как оформить простой

Трудовое законодательство не регламентирует порядок введения простоя. Есть только определение и информация о порядке его оплаты. На практике простой оформляется приказом.

В приказе о простое нужно отразить:

- срок, на который вводится простой;

- на кого из работников распространяется простой;

- что послужило основанием для введения простоя;

- вид простоя;

- порядок оплаты;

- вопрос о нахождении работника: должен ли он быть на рабочем месте или, наоборот, ему запрещено посещение территории работодателя на период простоя.

Обратите внимание: срок введения простоя можно определить конкретными датами или же наступлением события, например, до особого распоряжения главы субъекта об отмене режима повышенной готовности. В этом случае рекомендуем в приказе прописать:

- порядок отмены введения простоя;

- порядок уведомления работников о необходимости явиться на рабочее место, если в период простоя доступ туда им был запрещен.

Пример формулировки в приказе о простое

«Работники структурных подразделений, указанных в п. 1 настоящего приказа, не должны присутствовать на рабочих местах в период простоя. Работникам в соответствии с п. ___ Постановления Губернатора _______________рекомендована самоизоляция на дому в связи с угрозой массового распространения коронавируса COVID-19».

Рекомендация: ознакомьте работника под роспись с приказом о введении простоя. Иначе потом будет сложно доказать, что работника проинформировали об обязанности не присутствовать на рабочем месте.

Если работника невозможно ознакомить с приказом под роспись

Например, если в связи с эпидемситуацией в регионе работник уже находится дома, то в приказе можно написать формулировку, которую предложил Минтруд в письме от 27.03.2020:

- «путем обмена электронными образами документов при необходимости с последующим их оформлением в установленном порядке».

И направьте приказ по электронной почте работникам для ознакомления.

Обязан ли работодатель уведомлять центр занятости о введении простоя

Да. При приостановке производства работодатель обязан в письменной форме сообщить об этом в органы службы занятости в течение трех рабочих дней после принятия решения о проведении соответствующих мероприятий (п. 2 ст. 25 Закона РФ от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации»).

Нужно ли уведомлять центр занятости о введении простоя в целом по организации или при любом введении простоя даже по отдельным работникам некоторых структурных подразделений?

Специалисты Роструда в Письме от 19.03.2012 № 395-6-1 полагают, что речь идет о приостановлении производства в целом. На практике рекомендуют уведомлять центры занятости при любом введении простоя.

Если работодатель не уведомит центр занятости, грозит предупреждение или административный штраф (ст. 19.7 КоАП РФ):

- на граждан в размере от 100 до 300 рублей;

- на должностных лиц — от 300 до 500 рублей;

- на юридических лиц — от 3 000 до 5 000 рублей.

Форма уведомления службы занятости — произвольная.

Выводы

При введении простоя в режиме повышенной готовности важно обосновать причины введения простоя. В приказе объясните, почему требуется именно приостановка работы.

В отличие от введения простоя в «обычной» ситуации, сейчас важно приказом запретить нахождение работников на рабочих местах.

В зависимости от того, насколько работодатель корректно пропишет обоснование необходимости введения простоя, определит, по вине работодателя простой или по не зависящим от него и работника причинам, будет решен вопрос его дальнейшей оплаты.

Если на работодателя распространяется Указ Президента о нерабочих днях с сохранением заработной платы, простой вводить нежелательно — нужно соблюсти правило о нерабочих днях с сохранением заработной платы. В крайнем случае можно рассмотреть вариант простоя по причинам экономического характера, но нужно быть готовым отстаивать свою позицию в судебном порядке при возникновении споров с работниками или проверяющими.

Отсутствие работы – проблема для любого человека. За этим следует ухудшение его финансового положения.

Законы РФ защищают работников, если они остались без занятости не по своей вине, в том числе, в случае временной остановки трудового процесса.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь через онлайн-консультант справа или звоните по телефонам бесплатной консультации :

Что такое вынужденный простой?

Под термином понимается временная приостановка деятельности предприятия.

Простой может возникнуть по вине работодателя, работника или из-за факторов, независящих от сторон. Если виноват наниматель, то он обязан в короткий срок устранить проблему и минимизировать финансовые потери подчиненных.

Согласно ст. 72.2 ТК РФ, существует четыре фактора, вызывающих вынужденную остановку трудового процесса. Причины простоя по вине работодателя делятся на:

- Организационные. Связаны с неправильными или несвоевременными решениями со стороны руководства. Например, вовремя не проведенная оплата сырья для производства привела к задержке доставки.

- Экономические. Резкое ухудшение финансового состояния фирмы из-за сложившихся ситуаций на рынке: кризис экономики, резкое падение спроса на продукцию, усиление конкуренции.

- Технологические. Фирма обновляет оборудование, перестраивает или перепрофилирует технологический процесс.

- Технические. Это может быть поломка оборудования из-за отсутствия должного обслуживания, приостановка подачи коммунальных ресурсов за долги (электричество, вода) и др.

Список не является окончательным. Определить виновника простоя – обязанность работодателя. Если он не согласен признавать вину, то должен доказать свою невиновность.

При обнаружении неисправности или нарушения процесса производства сотрудником, он обязан незамедлительно устно или письменно доложить об этом начальству.

Правила оформления

Пошаговая инструкция как оформить простой:

- Руководство принимает решение о простое, если таковой вводится по его вине. В иных случаях начальству только остается признать факт вынужденного простоя.

- Издается приказ, уведомляются сотрудники.

- Отправляются данные о простое в службу занятости населения.

Если деятельность приостанавливается по инициативе работодателя, то обязательно издается приказ или распоряжение о дате начала простоя и его продолжительности.

Определить окончание простоя не всегда удается заранее, поэтому об его окончании сообщается отдельным документом.

В приказе должны быть следующие сведения:

- дата начала и окончания временной приостановки деятельности (если она известна);

- причины остановки трудового процесса и виновное лицо;

- список сотрудников, на которых распространяется простой;

- порядок расчета зарплаты за этот период;

- необходимость выхода или разрешение отсутствовать на рабочем месте.

Документ подписывается руководителем организации или его доверенным лицом. Отсутствие подписи может быть поводом для признания простоя незаконным.

Образец приказа о приостановке:

При полной остановке трудового процесса помимо приказа в течение 3-х дней со дня остановки необходимо уведомить об этом службу занятости населения. Установленной формы сообщения нет, оно составляется произвольно.

В этой статье можно почитать о том, как документы передаются в службу занятости.

Учет рабочего времени в период простоя

Если неработающих сотрудников несколько, используют листки учета простоев, для целого подразделения или всей фирмы заполняют акты о простое. Документ создается в произвольной форме.

В нем, как и в приказе, указываются период, причина, виновник остановки и лица, которые временно не могут продолжить свои трудовые обязанности. Документы заверяются подписью руководителя.

Пример акта о простое:

На основании документа составляется табель рабочего времени по утвержденным формам Т-12 и Т-13. При остановке по вине нанимателя в нем ставится код РП или 31. Согласно данным табеля будет начисляться оплата труда.

Что делать работнику?

Если разрешение дано в устной форме, необходимо настоять на его документальном оформлении.

Также работодатель с согласия сотрудника может временно перевести его на другую должность в соответствии с его квалификацией с сохранением прежнего уровня зарплаты.

Оплата

Время простоя по вине работодателя, согласно ст. 157 ТК РФ, оплачивается из расчета 2/3 от среднего заработка. Расчет среднедневной зарплаты производится в соответствии со ст. 139 Трудового кодекса.

При ее исчислении исключают периоды остановки производства за прошлый год и их оплату. Полученная сумма умножается на дни (часы) простоя, а затем на две трети.

Внутренними нормативными актами или коллективным договором может быть установлен иной размер оплаты простоя за счет работодателя. Однако методика расчета не должна противоречить действующим нормам Трудового кодекса.

Рассчитать сумму оплаты простоя можно по формуле:

СОП = СДЗ*2/3*Рабочие дни приостановки производства

Где СОП – сумма оплаты простоя, СДЗ – средний заработок за один день.

Пример:

- Работница Степанова за год работы получила 158 тысяч рублей зарплаты и 95 тысяч премиальных, отработав при этом 236 дней.

- Простой на предприятии составил 7 рабочих дней.

- Высчитываем средний заработок (СДЗ): (158.000+95.000)/236=1072 рубля.

- Сумма оплаты простоя: 1072*2/3*7=5002 рубля.

Расчёт больничного

Здесь возможны два варианта:

- Первый – если сотрудник заболел уже во время вынужденной остановки. В этом случае пособие по временной нетрудоспособности ему не назначат, на основании пп. 5 п. 1 ст. 9 ФЗ No 255 от 29.06.2006, а выплатят только сумму, положенную за это время, а именно две трети от средней зарплаты.

- Второй вариант – сотрудник заболел до временного прекращения деятельности. Данный случай регламентируется п. 7 ст. 7 того же федерального закона. Чтобы определить объем начислений необходимо посчитать и сравнить два показателя: сумму пособия по больничному листку, рассчитанную по общим правилам, и размер оплаты простоя.

Сотруднику выплатят наименьший из показателей. Если оплата по листу нетрудоспособности во время остановки превысит 2/3 средней оплаты труда, то выплатят последнюю. Если меньше – начислят именно ее.

Дни нетрудоспособности, не приходящиеся на время остановки, оплачиваются в установленном порядке.

Как доказать виновность работодателя?

Вынужденная приостановка деятельности по вине работодателя всегда связана с финансовыми потерями. Поэтому нечестные руководители не хотят признавать свою вину официально, заставляют сотрудников уходить в отпуск без содержания, либо неправильно определяют причину простоя, ссылаясь на внешние факторы.

Делается это для занижения объема выплат, которые будут выплачены за простой.

Если работодатель укажет в приказе о том, что простой возник вследствие непреодолимой силы, то сотрудник получит две третьих доли, но уже от оклада, который часто бывает меньше среднего заработка. Если виновным будет признан сотрудник, то он не получит никаких выплат, остальные будут получать также 2/3 оклада.

Однако для доказательства вины работника, согласно ст. 247 ТК РФ, необходимо собрать комиссию.

Чтобы защитить свои права, работникам рекомендуется обращаться в трудовую инспекцию и в прокуратуру, которые проведут тщательную проверку организации.

При выявлении нарушений работодателю грозит штраф. Помимо этого его обяжут начислить положенные выплаты сотрудникам и возместить им моральный ущерб, если об этом будет указано в иске.

Вынужденный простой по вине работодателя – ситуация неприятная для обеих сторон. Сотрудники остаются без работы и недополучают зарплату, а предприниматель несет дополнительные убытки. Трудовой кодекс защищает работников, обязывая руководство выплачивать им две трети среднего заработка.

Чтобы не допустить неправомерных действий в свой адрес, сотрудники должны добиться от руководства издания приказа о начале простое. В случае нарушения их прав, документ станет доказательством их правоты, а работодателю грозит административная ответственность.

Узнайте больше о простоях из видео:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !

В Организации сложилась тяжелая экономическая ситуация, и руководитель решил приостановить работу. Так как простой по вине работодателя, он должен оплатить сотрудникам время простоя. Рассмотрим, как оформить эти начисления в 1С.

Нормативное регулирование

При возникновении в организации проблем экономического, технологического, технического или организационного характера руководитель может приостановить работу всех или части сотрудников приказом (ч. 3 ст. 72.2 ТК РФ), указав в нем:

- в отношении кого вводится простой;

- причины простоя;

- начало и окончание простоя;

- размер оплаты времени простоя;

- обязаны ли работники находиться на рабочем месте во время простоя.

Время простоя включается в стаж для:

- исчисления ежегодного отпуска (ст. 121 ТК РФ);

- начисления пенсии (ч. 1 ст. 11 Федерального закона от 28.12.2013 N 400-ФЗ).

Работодатель обязан оплатить это время в размере не менее 2/3 средней заработной платы работника (ст. 157 ТК РФ).

Средняя заработная плата рассчитывается:

- при учете рабочего времени в днях — исходя из среднего дневного заработка и количества рабочих дней в периоде простоя (ст. 139 ТК РФ, п. 9 Положения о средней заработной плате,утв. Постановлением Правительства РФ от 24.12.2007 N 922 (далее — Положение о среднем заработке));

- при суммированном учете рабочего времени — исходя из среднего часового заработка и количества часов простоя по графику работника (п. 13 Положения о среднем заработке).

Учет в 1С

- начислены выплаты:

- зарплата — 415 500 руб.;

- отпускные — 25 000 руб.;

Создание вида начисления

- Код дохода 2000 — в соответствии с п. 6 ст. 255 НК РФ данный вид оплаты относится к расходам на оплату труда. Суммы оплаты простоя отражаются в 6-НДФЛ аналогично обычной зарплате:

- дата получения дохода — последний день месяца;

- дата удержания — день выплаты.

- дата получения дохода — день выплаты;

- дата удержания — день выплаты.

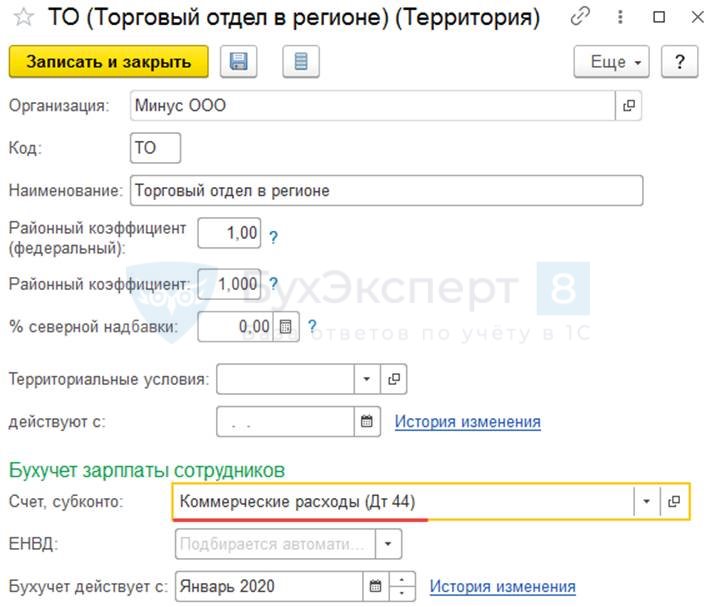

Создайте и настройте новый вид начисления — Простой по вине работодателя 2/3 (раздел Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — ссылка Начисления — кнопка Создать ).

![]()

В разделе НДФЛ :

- переключатель — облагается ,

- код дохода — 2000;

В разделе Страховые взносы :

- Вид дохода — Доходы, целиком облагаемые страховыми взносами;

В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ :

-

переключатель — учитывается в расходах на оплату труда по статье :

- Способ отражения — не заполняется (начисление отражается тем же способом, что и заработная плата для конкретного сотрудника).

- 415 500 / 277 = 1 500 руб.

- 1 500 * 2/3 * 14 = 14 000 руб.

- по кнопке Добавить укажите созданное ранее начисление Простой по вине работодателя 2/3, дни, часы и сумму из расчета, выполненного вне 1С;

- откорректируйте другие начисления за месяц в соответствии с отработанным временем.

- Дт 26 Кт 70 — начисление заработной платы;

- Дт 26 Кт 70 — начисление оплаты за простой по вине работодателя;

- Дт 70 Кт 68.01 — исчисление НДФЛ с общей суммы зарплаты;

- Дт 26 Кт 69.01 — начисление взносов в ФСС;

- Дт 26 Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт 26 Кт 69.02.7 — начисление взносов в ПФР.

- графа Период — период простоя;

- графа Исчисляемый стаж :

- Параметр — вручную укажите код ПРОСТОЙ.

![]()

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

Разъяснения по обязательному применению ФСБУ 5/2019 «Запасы» с 2021 года

Приобретение малоценных объектов сроком использования более 12 месяцев

Марина Аркадьевна, спасибо! Большой важный материал, отмечены основные изменения, у нас есть направление движения, самостоятельно даже не сориентируешься! Огромная работа! Будем изучать! Самые искренние слова благодарности!

Читайте также:

- Когда можно выйти на работу после удаления желчного пузыря

- Как оплачивается работа няни в поездках

- Вредна ли работа на заправке

- В чем заключается работа художника гримера

- Может ли директор муп быть ип

-

;

В разделе Отражение в бухгалтерском учете :

Начисление оплаты за простой по вине работодателя

Шаг 1. Рассчитайте сумму оплаты простоя вне программы по формуле:

![]()

Для этого сначала рассчитайте средний дневной заработок:

![]()

Шаг 2. Начисление оплаты за простой отражайте документом Начисление зарплаты в разделе Зарплата и кадры — Все начисления — кнопка Создать — Начисление зарплаты .

![]()

Заполните документ в обычном порядке, затем в графе Начислено по ссылке внесите изменения по сотрудникам, которым оформлен простой:

Проводки по документу

![]()

Документ формирует проводки:

Отчетность в ПФР

В ежегодном отчете СЗВ-СТАЖ при заполнении сведений о работнике, у которого есть периоды простоя по вине работодателя, в форме Сведения о стаже укажите: