Как заполнить баланс профсоюза

Опубликовано: 17.09.2024

Какие послабления в части ведения учета установлены для профсоюзов

Профсоюз как некоммерческая организация может вести бухучет в упрощенном формате. При этом он имеет право (информация Минфина России № ПЗ-3/2015):

- применять сокращенный план счетов профсоюзной организации;

- пользоваться упрощенной системой регистров либо отказаться от нее и применять книгу учета фактов хозяйственной деятельности;

- не применять в своей работе ПБУ 2/2008, ПБУ 8/2010, ПБУ 11/2008 и ПБУ 18/02;

- доходы и расходы учитывать кассовым методом;

- расходы по займам учитывать в качестве прочих затрат;

- не проводить переоценку финансовых вложений;

- исправлять все ошибки, выявленные после составления отчетности, как несущественные;

- перспективно отражать последствия изменения учетной политики в отчетности.

Учет денежных поступлений в профсоюзе

Основная задача профсоюза заключается в отстаивании социально-трудовых прав работающих. Следовательно, несмотря на отсутствие запрета вести коммерческую деятельность, извлечение прибыли и рост благосостояния руководителей профсоюза не может быть целью его деятельности.

Основные источники финансирования работы профсоюза следующие:

- профсоюзные взносы его членов, из которых формируются если не все, то подавляющая часть финансовых ресурсов профсоюза;

- добровольные пожертвования сторонних инвесторов (хотя на практике предоставить финансирование такой организации частному лицу сложно, тем не менее подобные поступления возможны);

- результаты от коммерческой деятельности (прибыль).

Взносы профсоюз может собирать как самостоятельно, так и через работодателя.

Целевое финансирование должно быть использовано на строго указанные инвестором цели, иначе деньги придется вернуть. Стандартные бухгалтерские проводки в профсоюзной организации в части поступлений денежных средств приведены ниже в таблице.

Дт

СОДЕРЖАНИЕ ОПЕРАЦИИ

Дт

СОДЕРЖАНИЕ ОПЕРАЦИИ

Таким образом, взносы от участников и пожертвования аккумулируют сразу на счете 86, а поступления от коммерческой детальности сначала накапливают на счете 90 и только потом при наличии нераспределенной прибыли переносят на счет финансирования.

Учет затрат в профсоюзе

Ниже приведены типовые бухгалтерские проводки в профсоюзной организации в части понесенных расходов по уставной деятельности.

Дт

СОДЕРЖАНИЕ ОПЕРАЦИИ

Для расходов профсоюза от уставной и коммерческой деятельности тоже необходимо обеспечить раздельный учет. С этой целью ко всем счетам затрат целесообразно завести субсчета.

В таблице ниже приведены бухгалтерские проводки в профсоюзной организации по расходам на коммерческую деятельность.

Дт

СОДЕРЖАНИЕ ОПЕРАЦИИ

* Проводка с НДС приведена справочно. Как правило, ведущие коммерческую деятельность профсоюзы применяют спецрежимы, освобождающие от НДС.

В таблицах далее типовые проводки по НДС не включены.

Учет основных средств в профсоюзах

Для ведения уставной деятельности работодатель может предоставлять профсоюзам безвозмездно объекты основных средств.

Так, согласно ст. 377 ТК РФ, работодатель обязан передать всем без исключения подобным организациям помещение для проведения собраний, хранения документов и место для размещения информации. Если численность сотрудников компании превышает 100 человек, созданному профсоюзу надо безвозмездно предоставить одно отапливаемое, оборудованное, электрифицированное помещение с офисной техникой и средствами связи.

Если основное средство передано в собственность профсоюза безвозмездно частным инвестором, его уже нужно отразить в учете. Для этого делают следующие проводки:

- Дт 08 Кт 86 – на сумму поступившего объекта внеоборотных активов;

- Дт 01 Кт 08 – при зачислении объекта в состав ОС;

- Дт 86 Кт 83 – стоимость ОС присоединяется к добавочному капиталу.

Для случаев покупки внеобротного актива бухгалтерские проводки в профсоюзной организации приведены ниже в таблице.

Дт

СОДЕРЖАНИЕ ОПЕРАЦИИ

Принадлежащие профсоюзу на праве собственности основные средства могут быть реализованы им. В этом случае может образовываться доход.

Дт

СОДЕРЖАНИЕ ОПЕРАЦИИ

Состав бухгалтерской отчетности профсоюза

На основании подп. 2 п. 4 ст. 6 Закона № 402-ФЗ профсоюзы имеют право сдавать упрощенную бухгалтерскую отчетность. Ее состав зависит от того, ведет или нет профсоюз коммерческую деятельность.

Если профсоюз ведет только деятельность по защите интересов трудящихся, он составляет ежегодно бухгалтерский баланс и отчет о целевом использовании средств в упрощенной форме (Приложение № 5 к приказу Минфина России от 02.07.2010 № 66н). Обе эти формы требуют предоставление информации сразу по группе статей без их дополнительной детализации.

Если же профсоюз решил заниматься коммерческой деятельностью, ему необходимо заполнять также форму отчета о финансовых результатах.

Приведенная ниже отчетность (ключевые бухгалтерские формы) получена из официальных источников: баз данных Федеральной налоговой службы и Росстата РФ. Дополнительно на графиках отображены наиболее важные финансовые показатели.

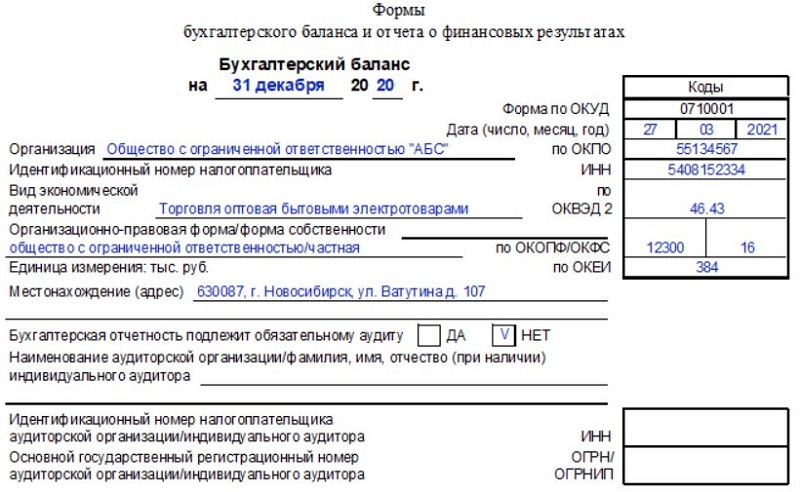

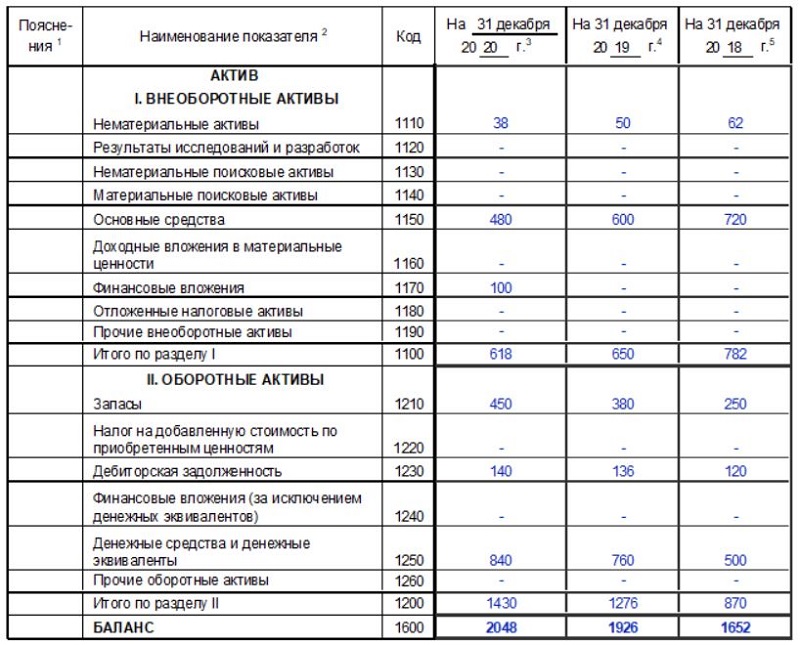

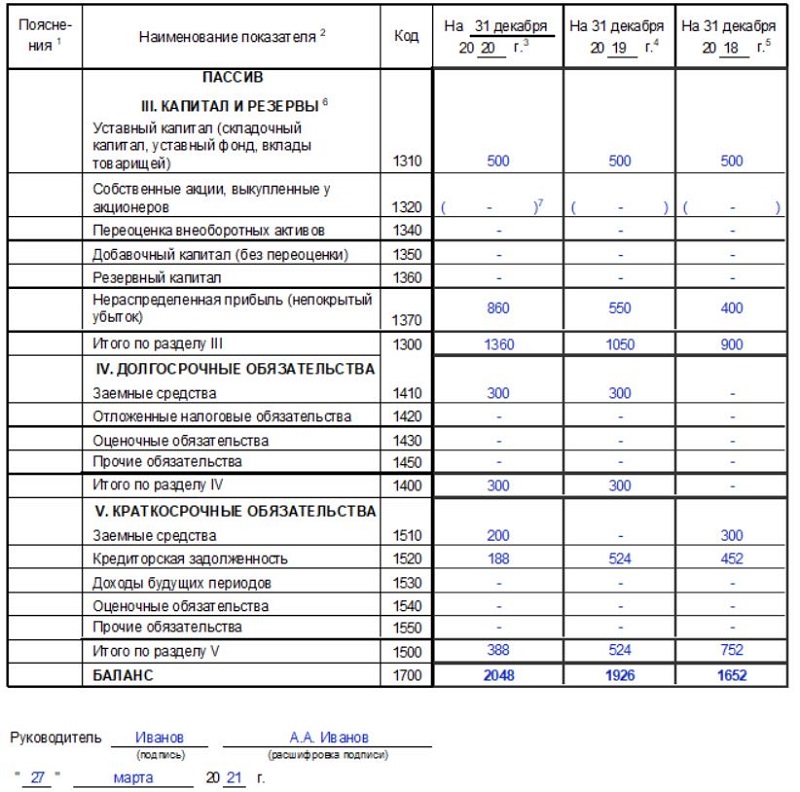

Бухгалтерский баланс

Краткий анализ баланса

Динамика показателей капитала, внеоборотных активов (итог первого раздела баланса) и общей величины активов (сальдо баланса) изображена на следующем графике:

Важнейший показатель чистых активов и два коэффициента, рассчитанные по данным баланса, на которые следует обратить внимание в первую очередь, представлены ниже:

Чтобы иметь полную оценку качества баланса ПЕРВИЧНАЯ ПРОФОРГАНИЗАЦИЯ ПРОФСОЮЗА ВС РОССИИ, рекомендуем получить подробный отчет в программе "Ваш финансовый аналитик".

Отчет о финансовых результатах (прибылях и убытках)

Перечень доходов, расходов и финансовые результаты приведен в соответствии с официально утвержденной Минфином формой (Приказ Минфина РФ от 02.07.2010 N 66н). Иногда имеет место ситуация, когда цифры в отчетности, сданной в электронном виде в ФНС или Росстат в последующих годах, отличаются от представленных ранее. В таком случае мы отдаем приоритет более поздним данным.

Краткий анализ финансовых результатов

Основные показатели рентабельности, а также показатель EBIT (прибыль до вычета налогов и процентов к уплате), за последние годы можно проследить на графике и в таблице:

Провести подробный анализ финансовых результатов, рентабельности и деловой активности ПЕРВИЧНАЯ ПРОФОРГАНИЗАЦИЯ ПРОФСОЮЗА ВС РОССИИ в программе "Ваш финансовый аналитик".

Отчет о движении денежных средств

Отчет о целевом использовании средств

Отчет об изменениях капитала за год

| Наименование показателя | Код | Уставный капитал | Собственные акции, выкупленные у акционеров | Добавочный капитал | Резервный капитал | Нераспределенная прибыль (непокрытый убыток) | Итого |

|---|---|---|---|---|---|---|---|

| Величина капитала на | 3200 | ||||||

| За Увеличение капитала — всего: | 3310 | ||||||

| в том числе: чистая прибыль | 3311 | х | х | х | х | ||

| переоценка имущества | 3312 | х | х | х | |||

| доходы, относящиеся непосредственно на увеличение капитала | 3313 | х | х | х | |||

| дополнительный выпуск акций | 3314 | х | х | ||||

| увеличение номинальной стоимости акций | 3315 | х | х | ||||

| реорганизация юридического лица | 3316 | ||||||

| вписываемый показатель (по увеличению капитала) | 3319 | ||||||

| Уменьшение капитала — всего: | 3320 | ||||||

| в том числе: убыток | 3321 | х | х | х | х | ||

| переоценка имущества | 3322 | х | х | х | |||

| расходы, относящиеся непосредственно на уменьшение капитала | 3323 | х | х | х | |||

| уменьшение номинальной стоимости акций | 3324 | х | |||||

| уменьшение количества акций | 3325 | х | |||||

| реорганизация юридического лица | 3326 | ||||||

| дивиденды | 3327 | х | х | х | х | ||

| вписываемый показатель (по движению капитала за год) | 3329 | ||||||

| Изменение добавочного капитала | 3330 | х | х | х | |||

| Изменение резервного капитала | 3340 | х | х | х | х | ||

| Величина капитала на | 3300 |

Дополнительные проверки

Помимо бухгалтерской отчетности, имеются дополнительные данные об организации и подробный финансовый анализ ее деятельности:

* Звездочкой отмечены показатели, которые скорректированы по сравнению с данными ФНС и Росстата. Корректировка необходима, чтобы устранить явные формальные несоответствия показателей отчетности (расхождение суммы строк с итоговым значением, опечатки) и проводится по специально разработанному нами алгоритму.

Справка: Бухгалтерская отчетности представлена по данным ФНС и Росстата, раскрываемым в соответствии с законодательством РФ. Точность приведенных данных зависит от точности представления данных в ФНС и Росстат и обработки этих данных статистическим ведомством. При использовании этой отчетности настоятельно рекомендуем сверять цифры с данными бумажной (электронной) копии отчетности, размещенной на официальном сайте организации или полученной у самой организации. Финансовый анализ представленных данных не являются частью информации ФНС и Росстата и выполнен с использованием специализированного сервиса финансового анализа.

Несмотря на то, что профсоюз относится к некоммерческим структурам, учет и бухгалтерские проводки в профсоюзной организации делают на основании положений Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Специфика деятельности, как правило, это ограниченное количество источников финансирования, а также возможность согласно подп. 2 п. 4 ст. 6 Закона № 402-ФЗ вести бухучет в упрощенном порядке. Они определяют основные особенности учетных процедур. Из этой статьи узнаете, как вести бухгалтерский учет в профсоюзной организации, а также какую отчётность сдавать.

Какие послабления в части ведения учета установлены для профсоюзов

Профсоюз как некоммерческая организация может вести бухучет в упрощенном формате. При этом он имеет право (информация Минфина России № ПЗ-3/2015 ):

- применять сокращенный план счетов профсоюзной организации;

- пользоваться упрощенной системой регистров либо отказаться от нее и применять книгу учета фактов хозяйственной деятельности;

- не применять в своей работе ПБУ 2/2008, ПБУ 8/2010, ПБУ 11/2008 и ПБУ 18/02;

- доходы и расходы учитывать кассовым методом;

- расходы по займам учитывать в качестве прочих затрат;

- не проводить переоценку финансовых вложений;

- исправлять все ошибки, выявленные после составления отчетности, как несущественные;

- перспективно отражать последствия изменения учетной политики в отчетности.

Профсоюзы как некоммерческие организации могут вести бухучет без использования двойной записи.

Учет денежных поступлений в профсоюзе

Основная задача профсоюза заключается в отстаивании социально-трудовых прав работающих. Следовательно, несмотря на отсутствие запрета вести коммерческую деятельность, извлечение прибыли и рост благосостояния руководителей профсоюза не может быть целью его деятельности.

Основные источники финансирования работы профсоюза следующие:

- профсоюзные взносы его членов, из которых формируются если не все, то подавляющая часть финансовых ресурсов профсоюза;

- добровольные пожертвования сторонних инвесторов (хотя на практике предоставить финансирование такой организации частному лицу сложно, тем не менее подобные поступления возможны);

- результаты от коммерческой деятельности (прибыль).

Порядок учета и план счетов профсоюзной организации закрепляют в учетной политике (п. 4 ПБУ 1/2008 «Учетная политика организации», утв. приказом Минфина России от 06.10.2008 № 106н).

Взносы профсоюз может собирать как самостоятельно, так и через работодателя.

Целевое финансирование должно быть использовано на строго указанные инвестором цели, иначе деньги придется вернуть. Стандартные бухгалтерские проводки в профсоюзной организации в части поступлений денежных средств приведены ниже в таблице.

Кроме того, в случае ведения предпринимательской деятельности для отражения доходов профсоюзу нужно придерживаться правил ПБУ 9/99 «Доходы организации».

Необходимо обеспечить раздельный учет поступлений от членов профсоюза, от инвесторов и от коммерческой деятельности.

Таким образом, взносы от участников и пожертвования аккумулируют сразу на счете 86, а поступления от коммерческой детальности сначала накапливают на счете 90 и только потом при наличии нераспределенной прибыли переносят на счет финансирования.

Учет затрат в профсоюзе

Если профсоюз не ведет коммерческую деятельность, в большинстве случаев он несет только организационные расходы, для учета которых достаточно применения одного счета 26 «Общехозяйственные расходы».

Если же помимо этого он занимается реализацией покупных товаров или продукции собственного производства, оказанием платных услуг, номенклатура счетов будет шире. В последнем случае профсоюзу нужно придерживаться правил отражения затрат согласно ПБУ 10/99 «Расходы организации».

Ниже приведены типовые бухгалтерские проводки в профсоюзной организации в части понесенных расходов по уставной деятельности.

Для расходов профсоюза от уставной и коммерческой деятельности тоже необходимо обеспечить раздельный учет. С этой целью ко всем счетам затрат целесообразно завести субсчета.

В таблице ниже приведены бухгалтерские проводки в профсоюзной организации по расходам на коммерческую деятельность.

* Проводка с НДС приведена справочно. Как правило, ведущие коммерческую деятельность профсоюзы применяют спецрежимы, освобождающие от НДС.

В таблицах далее типовые проводки по НДС не включены.

Учет основных средств в профсоюзах

Для ведения уставной деятельности работодатель может предоставлять профсоюзам безвозмездно объекты основных средств.

Так, согласно ст. 377 ТК РФ, работодатель обязан передать всем без исключения подобным организациям помещение для проведения собраний, хранения документов и место для размещения информации. Если численность сотрудников компании превышает 100 человек, созданному профсоюзу надо безвозмездно предоставить одно отапливаемое, оборудованное, электрифицированное помещение с офисной техникой и средствами связи.

Переданное работодателем в безвозмездное пользование профсоюзной организации имущество не надо отражать в учете профсоюза. Хотя на практике часто всё же ведут забалансовый учет полученных ценностей.

Если основное средство передано в собственность профсоюза безвозмездно частным инвестором, его уже нужно отразить в учете. Для этого делают следующие проводки:

- Дт 08 Кт 86 — на сумму поступившего объекта внеоборотных активов;

- Дт 01 Кт 08 — при зачислении объекта в состав ОС;

- Дт 86 Кт 83 — стоимость ОС присоединяется к добавочному капиталу.

Для случаев покупки внеобротного актива бухгалтерские проводки в профсоюзной организации приведены ниже в таблице.

Амортизацию по принадлежащим профсоюзу ОС не начисляют. Вместо нее на забалансовом счете 010 аккумулируют износ.

Принадлежащие профсоюзу на праве собственности основные средства могут быть реализованы им. В этом случае может образовываться доход.

Состав бухгалтерской отчетности профсоюза

На основании подп. 2 п. 4 ст. 6 Закона № 402-ФЗ профсоюзы имеют право сдавать упрощенную бухгалтерскую отчетность. Ее состав зависит от того, ведет или нет профсоюз коммерческую деятельность.

Если профсоюз ведет только деятельность по защите интересов трудящихся, он составляет ежегодно бухгалтерский баланс и отчет о целевом использовании средств в упрощенной форме (Приложение № 5 к приказу Минфина России от 02.07.2010 № 66н). Обе эти формы требуют предоставление информации сразу по группе статей без их дополнительной детализации.

Если же профсоюз решил заниматься коммерческой деятельностью, ему необходимо заполнять также форму отчета о финансовых результатах.

Необходимость составить памятку - график представления документальной отчетности в различные контролирующие органы появилась у нашей организации в силу того, что Инспекция Федеральной Налоговой Службы по г. Ревде очень жестко отработала введенную систему штрафов за малейшую неточность. При этом не учитываются никакие причины пропуска сроков - ни болезнь, ни отсутствие ответственных исполнителей в городе. Возмездие настигнет в любом случае. Поток заранее заготовленных наштампованных всевозможных форм лавиной, сметающей любые преграды, заполнит почту. Главная задача этой корреспонденции не дать возможность опомниться «виновному», запугать и любым способом получить квитанцию с оплаченными штрафами. Что чувствует нормальный человек, получив письма – «страшилки» с угрожающими формулировками: «немедленно», «привлечение к налоговой ответственности», «нарушение налогового законодательства»? Нормальный человек чувствует себя преступником. Если вас, не дай бог, посетила такая мысль – гоните ее прочь. Давайте вместе с юристами Уралпрофцентра (вы про них забыли?) и лидерами других профсоюзных организаций разбираться в премудростях налогового законодательства. Не бойтесь оспаривать действия ИФНС, аргументируйте свою точку зрения, требуйте уважительного к себе отношения, разъяснения непонятных норм и слов в Налоговом Кодексе. Требуйте соблюдения всей необходимой процедуры привлечения вас к ответственности. Как правило, «страшилки» рассчитаны на то, что вы не будете выяснять, ходить, что-то делать, а просто помчитесь в сбербанк.

При получении профсоюзной организацией статуса юридического лица, у профсоюза возникает обязанность по предоставлению в территориальную Инспекцию Федеральной Налоговой Службы (городской. районной) налоговой документации:

- Квартальной (первый квартал, полугодие, девять месяцев текущего календарного года).

- Годовой.

Какая отчетная документация представляется в ИФНС по истечении отчетного периода?

- Налоговый период- календарный год.

2. Отчетный период - первый квартал, полугодие и девять месяцев календарного года.

Отчетный период первый квартал текущего года:

- Налоговые расчеты по авансовым платежам по Единому Социальному Налогу представляются не позднее 15 числа месяца, следующего за отчетным периодом ( до 15 апреля).

- Налоговые расчеты по авансовым платежам в пенсионный фонд представляются не позднее 15 числа месяца, следующего за отчетным периодом (до 15 апреля).

3. Налоговые расчеты по авансовым платежам по налогу на имущество не позднее 30 дней с даты окончания отчетного периода (первого квартала, полугодия и девяти месяцев), то есть до 30 апреля (п. 2 ст. 386 НК РФ).

- Расчетная ведомость по средствам фонда социального страхования представляется не позднее 15 числа месяца, следующего за истекшим кварталом, в исполнительный орган Фонда по месту регистрации ( до 15 апреля).

Отчетный период полугодие (6 месяцев) текущего года:

- Налоговые расчеты по авансовым платежам по Единому Социальному Налогу представляются не позднее 15 числа месяца, следующего за отчетным периодом ( до 15 июля).

- Налоговые расчеты по авансовым платежам в пенсионный фонд представляются не позднее 15 числа месяца, следующего за отчетным периодом (до 15 июля).

3. Налоговые расчеты по авансовым платежам по налогу на имущество не позднее 30 дней с даты окончания отчетного периода (первого квартала, полугодия и девяти месяцев), то есть до 30 июля (п. 2 ст. 386 НК РФ).

Расчетная ведомость по средствам фонда социального страхования представляется не позднее 15 числа месяца, следующего за истекшим кварталом, в исполнительный орган Фонда по месту регистрации ( до 15 июля).

Отчетный период девять месяцев текущего года:

- Налоговые расчеты по авансовым платежам по Единому Социальному Налогу представляются не позднее 15 числа месяца, следующего за отчетным периодом ( до 15 октября).

- Налоговые расчеты по авансовым платежам в пенсионный фонд представляются не позднее 15 числа месяца, следующего за отчетным периодом (до 15 октября).

3. Налоговые расчеты по авансовым платежам по налогу на имущество не позднее 30 дней с даты окончания отчетного периода (первого квартала, полугодия и девяти месяцев), то есть до 30 октября (п. 2 ст. 386 НК РФ).

Расчетная ведомость по средствам фонда социального страхования представляется не позднее 15 числа месяца, следующего за истекшим кварталом, в исполнительный орган Фонда по месту регистрации (до 15 октября).

Отчетный период календарный год:

1. Декларация по Единому Социальному Налогу.

2. Декларация в пенсионный фонд.

3. Декларация по целевому использованию средств.

4. Налоговая декларация по налогу на имущество по итогам налогового периода (календарного года) представляется налогоплательщиком не позднее 30 марта года, следующего за истекшим налоговым периодом (ст. 386 гл. 30 НК РФ),

5. Налоговая декларация по налогу на прибыль (представляется налогоплательщиком до 28 марта года, следующего за истекшим налоговым периодом (ст. 246 НК РФ),

6. Бухгалтерская отчетность (ст. 15 ФЗ «О бухгалтерском учете» № 129-ФЗ от 21.11.96 (один раз в год ):

6.1 Баланс - представляется налогоплательщиком в течении 90 дней по окончании года ( до 1 апреля года, следующего за налоговым периодом );

6.2 Отчет о прибылях и убытках (форма № 2) - представляется налогоплательщиком в течении 90 дней по окончании года ( до 1 апреля года, следующего за налоговым периодом );

6.3 Отчет о целевом использовании полученных средств (форма № 6) - представляется налогоплательщиком в течении 90 дней по окончании года ( до 1 апреля года, следующего за налоговым периодом );

Расчетная ведомость по средствам фонда социального страхования представляется не позднее 15 числа месяца, следующего за истекшим кварталом, в исполнительный орган Фонда по месту регистрации ( до 15 января ).

Налоговые органы обязаны бесплатно предоставить все формы налоговой отчетности. Приходите и берите. Если по какой-либо причине сроки представления документации вами пропущены, то прежде чем привлечь вас к ответственности ИФНС обязана:

Как правило, вместе с этим «Напоминанием» приходит «Решение о приостановлении операций по счетам налогоплательщика в банке». Это удар по самому больному и ИФНС этим пользуется (так стоит ли упускать возможность «сдать сдачи» - написать жалобу на ее действия?).

Как только вы предоставите требуемую документацию (авансовые расчеты или декларации по установленным формам и документы бухгалтерской отчетности, а их налоговая служба относит к документам, подтверждающим правильность исчисления и уплаты налога), арест с вашего банковского счета должны снять и выдать на руки другое «Решение об отмене приостановления операций по счетам налогоплательщика». Не забудьте сделать отметку на ваших документах (копиях) о сдаче требуемой документации.

Как быстро вам появиться в ИФНС, решайте сами.

2) привлечь к налоговой ответственности за совершение налогового правонарушения и тогда должны выдать «Решение о привлечении к налоговой ответственности за совершение налогового правонарушения». В «Решении…» обязательно предлагается добровольно уплатить суммы налоговых санкций и указывается срок уплаты.

Дальше дело техники судебных приставов-исполнителей.

Ваши действия должны быть направлены на то, что бы попытаться самим, а лучше с юристами Уралпрофцентра, найти как можно больше неточностей в действиях ИФНС. Обязательно писать жалобы, заявления о приостановлении всех действий как налоговой службы, так и приставов-исполнителей. Тяните время, чтобы подготовить необходимые документы. Поскольку в Налоговой службе работают такие же люди, подчас сами не знающие всей тонкости своей работы, ошибки вы обязательно найдете! И тогда несоблюдение должностными лицами налоговых органов требований ст. 101 НК РФ может являться основанием для отмены решений налогового органа вышестоящим налоговым органом или судом.

Отчет показывает правильность ведения бухучета юридического лица. Малые предприятия вправе заполнить отчетность в сокращенном виде без детальных показателей. ИП, частнопрактикующим и самозанятым лицам сдавать баланс не нужно.

В статье ниже предлагаем инструкцию по заполнению всех строк данного отчета, а также можно скачать актуальный бланк и заполненный образец за 2020 год.

Что такое бухгалтерский баланс простым языком

Это основной отчет бухгалтерской отчетности (форма 1), характеризует финансовое состояние организации на отчетную дату.

Отчет состоит из двух разделов в виде таблиц: Активы и Пассивы.

Используя данные бухгалтерских счетов, в эти два раздела вносятся данные об активах и пассивах организации в денежном выражении. Итоговая сумма активов должна быть равна итоговой сумме пассивов. Именно наличие этого равенства означает, что бухгалтерский учет на предприятии ведется правильно, и баланс составлен верно.

Если равенства нет, то в учете имеются ошибки, неправильно отраженные операции, не верно выполненные проводки.

Каждый раздел поделен на отдельные строки (статьи баланса), где группируются имущество, обязательства, капитал по их видам и назначению.

Данные в годовой баланс вносятся на 31 декабря отчетного года, а также на 31 декабря двух предыдущих лет. Таким образом, баланс позволяет оценить изменения, которые произошли на предприятии за последние три года.

Кто сдает за 2020 год?

Все организации должны каждый год формировать и подавать бухгалтерский баланс в налоговую службу. Это касается не только данного отчета, но и других общеобязательных форм ежегодной финансовой бухгалтерской отчетности. При этом режим налогообложения, используемый юридическим лицом, не имеет значения.

Индивидуальные предприниматели (сокращенно – ИП) и структурные подразделения (например, филиалы) зарубежных организаций вправе не заниматься ведением бухучета и представлением бухгалтерской отчетности. Это значит, что указанные субъекты могут не представлять баланс и другие формы финотчетности за 2020 год.

Организации, относящиеся к некоммерческим структурам и субъектам малого предпринимательства, вправе вести бухучет и формировать отчетность по упрощенной схеме, то есть в сокращенном формате. При этом балансовый отчет является неотъемлемой составляющей такой финотчетности.

Сроки сдачи предприятиями в 2021 году

Срок представления балансового отчета в ФНС – не позднее 3 (трех) месяцев, отсчитываемых с момента завершения отчетного года.

Это значит, что за 2020 год предприятие должно представить в налоговую службу баланс и другие формы обязательной финотчетности не позднее 31.03.2021.

Данный срок сдачи выпадает на среду рабочий день, поэтому никаких переносов не ожидается.

Форма подачи

Баланс и прочие формы обязательной бухгалтерской отчетности представляются организацией за 2020 год исключительно в электронном виде.

Так, электронная документация направляется в ФНС через уполномоченного оператора по специальным телекоммуникационным каналам.

В 2021 году баланс нужно составлять по общеобязательной форме ОКУД 0710001, утвержденной Приказом Минфина №66н от 02.07.2010 в ред. от 19.04.2019.

Баланс состоит из титульной части и двух разделов.

При заполнении титульного листа балансового отчета нужно следовать таким правилам:

Пример заполнения титульной части баланса бухгалтерского учета:

Типичная структура балансового отчета, подлежащего заполнению по итогам 2020 года, отражена в двух таблицах, представленных ниже. Первая таблица – статьи активов предприятия. Вторая таблица – статьи пассивов.

Условные обозначения в таблицах: Дт – дебетовое сальдо соответствующего счета; Кт – кредитовое сальдо соответствующего счета.

Заполнение раздела с активами

Таблица 1 – Активы организации

Номер строки в балансе

Что указывается (объект учета)

Внеоборотные активы

1110

Отражаются нематериальные активы (НМА) по остаточной стоимости. К НМА могут относиться компьютерные программы, изобретения, ноу-хау, исключительные права на результаты творчества (искусства, литературы, науки), а также товарные знаки. Основания для отнесения объекта к НМА определены ПБУ 14/2007 (пункт 3).

1120

Здесь отражают затраты, понесенные предприятием на разработки и научные исследования (затраты на НИР).

1130

1140

1150

Это могут быть оборудование, станки, здания, сооружения, транспортные средства и т.п. Амортизируемые ОС учитываются по остаточной стоимости, а неамортизируемые ОС – по первичной.

1160

Здесь учитывают остаточную стоимость активов, подлежащих сдаче в аренду.

1170

Здесь отражаются финансовые вложения долговременного характера (срок их обращения – более 12 месяцев с даты баланса). Например, это могут быть инвестиции в различные общества (зависимые, дочерние, прочие).

1180

Обычно заполняется предприятиями, уплачивающими налог на прибыль. Организации на УСН не заполняют данную строку бухгалтерского баланса (ставят прочерки).

1190

1100

Оборотные активы

1210

По данной строке баланса предприятие отражает стоимость своих материальных запасов.

1220

1230

По данной строке отражают краткосрочную дебиторскую задолженность юрлица (её погасят на протяжении 12 месяцев с даты баланса).

1240

Здесь отражают займы, выданные организацией на период менее 12 месяцев, а также иные подобные вложения.

1250

По данной строке отражают средства предприятия в кассе, на расчетных, валютных и специальных счетах.

1260

1200

1600

Пример заполнения статей раздела 1 баланса с активами:

Порядок составления таблицы с пассивами

Таблица 2 – Пассивы организации

Номер строки в балансе

Что указывается (объект учета)

Капитал, резервы

1310

1320

Здесь отражают стоимость акций предприятия, выкупленных с целью их аннулирования (то есть не для последующей реализации). Такое аннулирование приводит к сокращению уставного капитала. Показатель является отрицательным (показывается в характерных скобках).

1340

Здесь фиксируются суммы уже совершенной дооценки ОС и НМА.

1350

1360

Речь идет о резервах юрлица, сформированных согласно нормам законодательства или учредительной документации самой организации.

1370

Здесь фиксируется сумма нераспределенной прибыли, накопленной предприятием за всё время. Если накоплен непокрытый убыток, его сумма показывается в характерных скобках (так как убыток – величина отрицательная).

1300

Долгосрочные обязательства

1410

1420

Это касается только компаний, уплачивающих налог на прибыль.

1430

1450

1400

Краткосрочные (текущие) обязательства

1510

1520

В данной строке организация указывает свои текущие обязательства (например, по зарплате, налогам), а также иные краткосрочные долги.

1530

Данная строка баланса заполняется юрлицом, учитывающим этот объект. Это актуально для компаний, получающих непосредственно целевое финансирование или, как вариант, бюджетные деньги.

1540

1550

1500

1700

Пример заполнения статей раздела 2 баланса с пассивами:

Выводы

В 2021 году всем хозяйствующим субъектам – юридическим лицам – необходимо корректно заполнить и своевременно сдать официальную годовую финансовую отчетность.

Предприятия, фирмы, организации и другие юрлица отчитываются перед налоговой службой (ФНС) за 2020 год (срок – до 31.03.2021).

Одним из ключевых отчетных документов является бухгалтерский баланс, то есть отчет, информирующий о составе активов (иными словами, имущества) и пассивов (иначе говоря, источниках образования, или финансирования данного имущества).

Читайте также:

- Можно ли работать пенсионеру мвд

- Может ли женщина быть начальником пожарной части

- Является ли депутат должностным лицом

- Что входит в 213 статью при расчете заработной платы

- Когда выплачивается командировка по среднему заработку