Почему не берут на работу с долгами у судебных приставов

Опубликовано: 03.07.2024

Число просроченных ссуд в России, по оценке Бюро кредитных историй, возросло в 2019 году на 30 %, и этот показатель может ухудшиться из-за слабого рубля и снижения доходов граждан.

В Кабмине обсуждается законопроект, который запрещает коллекторам общаться со знакомыми и родственниками должника без их письменного согласия. Еще один законопроект предусматривает штрафы до 500 000 руб. для банков за угрозы должникам — на них нельзя будет давить и раскрывать сведения о долгах. Сейчас эти штрафы обязаны платить только коллекторы, но они часто предпочитают действовать в полуправовом поле и угрожать не только должникам, но и их работодателям.

Разбираемся, в каких случаях работодатель несет ответственность за кредиты сотрудников, что делать при получении исполнительных листов и как быть, если коллекторы звонят в офис.

Проблемы

Невыполненные обязательства работников, например, просроченные кредиты и алименты, не обязательно вредят компании экономически, но повышают нагрузку на сотрудников и портят имидж сотрудников-должников.

- Увеличение операционных задач

Наличие исполнительного листа не может навредить компании-работодателю экономически, но добавит операционных задач, не связанных с функционированием бизнеса, — говорит Виктор Миронов, управляющий директор консультационной группы «Тим». – Работникам приходится общаться с приставами, оплачивать долги и писать ежеквартальные отчеты.

- Риски слива конфиденциальной информации

Юрий Петров, управляющий партнер девелоперской компании Tycoon, предупреждает, что должники могут стать «легкой добычей для мошенников, манипуляторов и конкурентов в надежде, что продажа конфиденциальной информации компании решит их финансовые проблемы». Ценность для конкурентов представляют договоры по хозяйственной деятельности, указанные в них размеры вознаграждений, формы отчетов и стратегии развития.

Некоторые сотрудники очень боятся огласки долгов, и предложение о погашении долга в обмен на «небольшую услугу» может оказаться спасительной соломинкой, — подтверждает юрист Сергей Белый.

Сами по себе долги сотрудника не опасны для работодателя, потому что таким сотрудникам важно работать и получать стабильный доход. Юлия Комбарова, генеральный директор «Юридического бюро № 1», предостерегает от найма сотрудников с просроченными долгами или проходящих через процедуру банкротства на руководящие должности или позиции, связанные с финансовыми операциями.

Как минимизировать риски

Если вопрос долгов сотрудников важен для работодателя, на собеседовании можно расспросить их о долгах и просрочках и попросить письменное согласие на изучение кредитной истории (Федеральный закон от 30.12.2004 № 218-ФЗ).

Работодатель не несет ответственность за кредиты сотрудников, если он не подписывал кредитный договор или договор поручительства и не является созаёмщиком, напоминает Дарья Филина, руководитель практики недвижимости бюро юридических стратегий Legal to Business. При этом он обязан выплачивать долги из зарплаты сотрудника при получении исполнительного листа. Оплачивать нужно не более 50 % зарплаты и других доходов, переводить их нужно в течение трех дней со дня выплаты.

Вернуть исполнительный лист можно, только если сотрудник уволен. Долг по кредиту сам по себе не является основанием для расторжения трудового договора по инициативе работодателя.

Важно убедиться, что исполнительный лист подлинный и подкреплен решением суда и заявлением с реквизитами банковского счета, номером налогоплательщика, государственным регистрационным номером и адресом взыскателя.

Работнику нужно дать знать, что с его зарплаты будет взыскиваться долг, и сведения об этом указываются в расчетном листе. В противном случае работодателя могут привлечь к административной ответственности со штрафом до 20 000 руб. для должностных лиц и до 100 000 руб. для юрлиц (ч. 3 ст. 17.14 КоАП РФ).

Сотрудника нельзя не принять на работу или уволить за наличие долгов, но можно открыто расспросить его о долгах и проверить информацию в открытых источниках – на сайте службы судебных приставов, арбитражных судов, районного суда по месту жительства. Крупным компаниям Сергей Белый рекомендует создать службу безопасности и ввести регламенты по обращению с конфиденциальной информацией, например, ограничить служебные переписки рабочей почтой.

Если информации нет в бюро кредитных историй, помогут DLP-системы, SIEM и СКУД, которые умеют искать заданные слова в переписке сотрудников, например, долги, ипотека, проценты, санкции банка, пристав, банкротство. Эксперт Юрий Петров советует ставить сотрудников из группы риска под контроль службы безопасности компании и ограничивать их доступ к секретной информации.

Нужно учитывать, что должностных лиц могут привлечь к ответственности за выдачу недостоверной справки о доходах сотрудника — это расценивается как предоставление кредитору заведомо ложных сведений (ст. 159.1 УК РФ).

Службе безопасности также стоит обращать внимание не только на долги и судебные взыскания, но и на затраты и привычки человека, его удовлетворенность доходами.

Если сотрудник для вас важен и у него уважительная причина, попробуйте вместе найти решение или предложите ему материальную помощь, — говорит Юрий Петров. – Мне самому повезло, когда в 2003 году мой руководитель дал мне гарантию для банка.

Случай из практики

В девелоперской компании Tycoon директор по строительству, привыкший к высоким доходам, купил квартиру на Черном море и резко увеличил свои расходы. Позже стало известно, что он предоставил нескольким подрядчикам эксклюзивные условия и попытался провести предложенные ими цены выше рыночных в обход тендера.

«Я видел, что расходы сотрудника не соответствуют его доходам, — рассказывает эксперт Юрий Петров. – Он всегда не мог скрыть своего раздражения, если не получал зарплату в первый день месяца, хотя она всегда переводится до 10-го числа. Если человек постоянно раздражается из-за денег, это говорит о его финансовой неустойчивости, то есть он может поддаться соблазнам получения откатов в рамках тендеров и заманчивым предложениям конкурентов».

Запись с видеорегистратора из ДТП служебной машины показала, что сотрудник позволил подрядчику провести некачественные услуги, не соответствующие требованиям ТЗ и договора. В результате сотрудник был уволен по недоверию.

«Сотрудники, привыкшие к высоким доходам, оказываются в группе риска, если не могут отказаться от определенного уровня жизни и реализации своих желаний», — отмечает эксперт.

Звонки коллекторов

На звонки можно не отвечать и подтверждать занятость, если только работник не просил об этом письменно, — считает Виктор Миронов. – Если секретарь будет регулярно выслушивать оскорбления или увещевания коллекторов, это может стать неприятной рутинной историей.

Тем не менее, коллекторы могут действовать агрессивно и давить на руководителя должника. Мария Волощук, генеральный директор производственной компании, столкнулась с оскорблениями и угрозами в свой адрес и в адрес своих несовершеннолетних детей из-за долга в 60 000 руб. бывшей сотрудницы.

Общались со мной нецензурно, и так как я не реагировала, то предупредили, что мне включают «звонилочку», — говорит Мария Волощук. – Тогда я ещё не понимала, что это, но после угрозы начался автопрозвон. На мой номер постоянно звонили и сразу же сбрасывали. Потом позвонили с другого номера, уточнили, не одумалась ли я, и напомнили, что если я не хочу, чтобы моему сыну было плохо, то я должна сделать так, чтобы сотрудница погасила долг.

Служба поддержки сотового оператора заблокировала звонки с номеров коллекторов — всего позвонили 550 раз. Мария Волощук советует другим руководителям убирать автодозвоны через операторов и спокойно решать вопросы. «Напомните коллекторам, что есть правовое поле для решения вопросов. Периодически проводите сотрудникам ликбез по финансовой грамотности, чтобы они умели жить по средствам».

Дарья Филина советует напомнить коллекторам, что работодатель не является должником по нарушенному обязательству, поэтому у коллектора нет полномочий общаться именно с работодателем. Коллектор — не представитель власти, он не имеет права требовать раскрытия личных данных о сотруднике и его работе в компании.

К клиенту юриста Сергея Белого коллекторы как-то приходили в офис, другого звонки коллекторов вынудили уволить своего сотрудника по собственному желанию. Одной клиентке от коллекторов помог избавиться звонок в полицию.

С 2014 по 2018 годы, когда я руководил юридической фирмой, я часто общался с коллекторами, — делится опытом Сергей Белый. – Я говорил, что не несу ответственность за просрочки сотрудника по кредиту, объяснял, что если уволю сотрудника, он не сможет выплатить долг, говорил, что поддержу жалобу должника о разглашении персональных данных и советовал обратиться в суд за судебным решением о принудительном взыскании. В большинстве случаев это срабатывало и коллекторы больше не звонили.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Можно ли лишится долгожданной вакансии в крупной организации из-за одной мелкой просрочки в прошлом? Увы, некоторые фирмы участили проверку потенциальных работников на наличие негативных моментов в кредитной истории. Проверка объясняется тем, что на посту в своей организации будет приятно видеть человека без просроченных кредитов и штрафов – то есть организованного, вовремя исполняющего свои обязанности.

Что такое кредитная история?

Кредитная история – досье гражданина, в котором хранится информация отношений с банковской системой. В кредитную историю могут быть внесены такие данные: запросы и обращения в банки и финансовые организации, одобрения и отказы на кредитные заявки, штрафы и просроченные платежи, просроченные алименты, долги за ЖКХ и штрафы ГИБДД. Эта информация хранится в Бюро Кредитных Историй и используется для проверки кредитоспособности – то есть скоринга.

Информация в Бюро Кредитных Историй постоянно обновляется благодаря тому, что финансовые организации обязаны предоставлять и пополнять информацию о гражданах и их финансовых обязательствах.

Увы, на ухудшение кредитной истории могут повлиять и много других внешних факторов: сокращение на рабочем месте, неожиданные финансовые трудности, задержки заплаты и болезни. Эти факторы приводят к не вовремя погашенным платежам, а они могут лишить вас долгожданной работы или повышения. Но кредитная история имеет шанс изменится, для этого необходимо взять несколько небольших кредитов или займов и своевременно их выплатить, либо воспользоваться микрофинансовым продуктом для улучшения кредитной истории – найти выгодный вариант удобно на сайте loando.ru.

В каких отраслях нельзя работать с долгами?

Существуют случаи, когда работодатели обязаны проверять кредитную историю заранее, так как в некоторых профессиях нельзя принимать на работу сотрудника с долгами.

Зачем работодатели проверяют кредитную историю?

При оформлении на работу, работодатель пытается узнать как можно больше информации о новом сотруднике и невыплаченные долги будут красноречивее всех. Существуют ситуации, когда ведущим специалистам отказывали в получении должности из-за активных просрочек.

Но не забывайте, что проверка кредитной истории физического лица возможна только с письменного разрешения. Если кто-то шантажирует личными данными, то это повод начать разбирательство в БКИ. А если вы получили отказ и связываете его с вашей кредитной историей, то необходимо просить у неудавшегося работодателя письменное заявление с причиной отказа. Права заемщика в этом случае будут защищены ст. 64 Трудового Кодекса РФ. Если заявления в течении двух недель не поступило, можно обратится в суд или трудовую инспекцию о привлечении к административной ответственности. Запомните, для большинства профессий нет запрета на работу с открытыми кредитными обязательствами.

Стоит ли соглашаться на проверку кредитной истории?

Как было указано ранее, проверить вашу кредитную историю возможно только с письменного разрешения лица. И при прохождении собеседования работодатель может попросить вас о разрешении. Стоит ли давать разрешение?

Наш совет – стоит. Если у вас есть кредиты, по которым вы исправно платите, а размер всех средств, которые вы отдаете в уплату долга не превышает половины заработной платы, то поводов для волнения нет. Работодатель, наоборот, увидит только положительные стороны в таком длительном сотрудничестве: значит заемщик умеет правильно оценить свою платежеспособность и нести обязательства. Ипотека или автокредит также покажут вас с хорошей стороны. Нет ничего опасного и в срочном микрозайме от МФО, если заемщик грамотно оценил свои возможности и не отдает на кредиты весь свой доход.

Но если есть открытые просрочки, и вы хотите скрыть эту информацию, запретив проверку кредитной истории, то это не лучшая идея. Потенциальный работодатель уже может начать сомневаться после запрета на проверку, вдруг вы хотите скрыть такие важные данные, как умышленное уклонение от оплаты кредита или мошенничество. Увы, таким сотрудникам будут не рады и запрет может повлечь за собой отказ в вакансии.

Требования к соискателям при приеме на работу постоянно меняются. Если ранее распространенной была проверка потенциальных работников с помощью тестов на IQ или на стрессоустойчивость, то теперь работодатели стремятся узнать как можно больше о потенциальном работнике с помощью соцсетей и официальных баз данных. В том числе исследуется платежная дисциплина соискателей. Попробуем понять, насколько это законно, и может ли работодатель не брать на работу при наличии долгов? Или же отказать на этом основании в повышении?

💡 Нормы законодательства

Практически все работодатели при рассмотрении вопроса о приеме на работу нового работника получают информацию о нем с использованием ресурсов собственной службы безопасности. В частности, их интересует информация о наличии судимостей, фактов привлечения к ответственности, а также отзывы с предыдущих мест работы. Также анализируется кредитная история потенциального работника.

Бюро кредитных историй (БКИ) отмечает, что работодатели все чаще стали запрашивать кредитное досье на своих сотрудников. Обычно такие запросы делают компании с численностью свыше 2,5-3 тысяч человек: строительные компании, инвестфонды, крупные производственные компании, нефте- и газодобывающие компании и пр.

Чаще всего кредитную историю работника проверяют при трудоустройстве на должность, связанную с материальной ответственностью: кандидатов на должность коллекторов, бухгалтеров, кредитных специалистов, инкассаторов, менеджеров по продажам и пр. Ведь при работе с крупными денежными суммами у работника может возникнуть повышенный соблазн решить проблему со своими долгами деньгами компании.

Так как кредитная история никак напрямую не связана с компетенциями и навыками работника, как специалиста, то нарушения в сроках выплаты кредита не входят в перечень причин для отказа в приеме на работу. Задолженность по кредиту по закону не может являться основанием и для расторжения трудового договора или отказа в повышении. На основании ст. 64 Трудового кодекса необоснованный отказ в трудоустройстве является незаконным.

👩💼 Мнение работодателей. Почему компании стараются избегать работников с долгами

Казалось бы, какое отношение работодатель имеет к кредитам работника и какой смысл ему не принимать на работу закредитованных специалистов и сотрудников с долгами? Ведь такие работники, напротив, более замотивированы на работу и стремятся получить максимальный результат, так как хотят как можно скорее решить проблемы с долгами. Также работодатель не несет никакой ответственности по кредитам заемщика, если он не подписывал с сотрудником договор поручителя или не выступал созаемщиком.

Но работодатель часто думает по-другому. Возможными причинами, согласно которым крупные компании стремятся избегать работников с долгами, являются следующие:

- Сотрудник будет стремиться выйти на более высокий уровень доходов на текущем месте. Возможно, он даже постарается сместить своего начальника, чтобы его – сотрудника – долги стали менее значимы для семейного бюджета.

- Если у него не получится добиться повышения на текущем месте, он постарается найти более высокооплачиваемую работу, найдя замену нынешнему работодателю.

- Он будет искать дополнительную подработку по совместительству (или по гражданско-правовому договору), что отрицательно отразится на качестве исполнения обязанностей. Работник будет чрезмерно уставать на двух работах и у него не будет оставаться времени для полноценного отдыха. Не исключено, что работа по внешнему совместительству будет вредить интересам работодателя: работник может передавать опыт другой компании или использовать свое рабочее время для подработки. На поиск дополнительного источника дохода работник может тратить время в течение рабочего дня и ресурсы работодателя (например, доступ в интернет и пр.).

- Сотрудник будет стремиться создавать пассивный доход (например, сдавать имущество в аренду), который после выплаты долгов сможет стать для него основным. Также пассивный доход может существенно отвлекать человека от текущих рабочих задач.

- Сотрудники компании (особенно на высокой позиции) могут стать жертвой мошенников, манипуляторов и конкурентов. Последние способны предложить поспособствовать в решении финансовых проблем в обмен на получение неких ценных сведений. По этой причине сотрудникам из группы риска обычно ограничивают доступ к секретной информации.

- Сотрудники с долгами легче преступают закон и могут с легкостью забыть об интересах компании, если у них появится возможность улучшить свое материальное положение.

Также, если задолженность взыскивается в судебном порядке, такой работник может периодически отсутствовать на рабочем месте. При этом работодатель не вправе отказать работнику в участии в судебном заседании и не предоставить ему отпуск по этой причине. А за время отсутствия работника исполнять его трудовые обязанности никто не будет.

Работодатели могут не пойти на повышение работника с долгами, так как руководящая должность требует определенного статуса и наличие подчиненных. Тогда как должник не будет иметь в коллективе авторитета.

Невыполнение работниками своих обязательств в виде просроченных кредитов и алиментов также могут иметь следующее негативное влияние на работодателя:

- Повышается административная нагрузка на сотрудников бухгалтерии. Им придется дополнительно рассчитывать размер отчислений с зарплаты по исполнительным листам и совершать дополнительные платежи в пользу ФССП. Долги по исполнительному листу должны оплачиваться в размере не более 50% от зарплаты, на их перевод отводится 3 дня. Вернуть исполнительный лист в ФССП можно только после увольнения работника.

- Бухгалтерам придется регулярно общаться с приставами и коллекторами, что будет отвлекать их от прямых служебных обязанностей. Были случаи, когда коллекторы практически блокировали своими звонками нормальную работу организации.

- Имидж компании работодателя перед настоящими и потенциальными партнерами может снизиться. Работодатели опасаются, что сведения о компании могут упоминаться в открытых источниках в негативном контексте: в связи с долгами их сотрудника, судебными решениями и обжалованиями.

- Возможное прохождение должником процедуры банкротства не позволит ему занимать руководящие должности.

✅ Согласие работника на доступ к кредитной истории

Трудовой кодекс не запрещает работодателю узнавать сведения из кредитной истории, поэтому, с точки зрения законодательства, он ничего не нарушает при запросе такой информации.

На основании п. 1 ст. 3 ФЗ-218 «О кредитных историях» в состав кредитной истории входит информация, которая поступает в нее из банков, МФО и других займодавцев. Различают хорошие кредитные истории, когда заемщик добросовестно исполняет свои обязательства, и плохие – когда работник периодически нарушает платежную дисциплину.

Так как кредитная история относится к персональным данным, работодатель не вправе запросить сведения из нее без согласия работника на изучение кредитной истории. Обычно работники или соискатели, чтобы не потерять работу или получить желаемое место, дают работодателю такое согласие.

Ни один закон не обязывает работника предоставлять согласие на проведение кредитного мониторинга. Это может быть только его личным волеизъявлением: оказание давления со стороны работодателя недопустимо.

Если работник отказался, то сведения из БКИ работодателю не предоставят. Но служба безопасности может расспросить у работника о долгах в личной беседе или использовать открытые источники информации – например, проверить данные о задолженности на сайте ФССП, в районных и арбитражных судах.

Небольшой совет

В случае если вы исправно погашаете кредит, а размер долговых обязательств не превышает 50% от зарплаты, то можно дать согласие на анализ кредитной истории. Наличие ипотеки или автокредита – это в любом случае нормальное явление и так же не является основанием для опасений: их своевременное погашение может показать работника с лучшей стороны.

❗ Можно ли доказать, что не берут на работу или отказывают в повышении именно из-за долгов

Хотя человеку могут отказать в приеме на работу именно по причине плохой кредитной истории или чрезмерной закредитованности, но эта причина вряд ли будет озвучена, как официальная. Соискатель обычно получает отказ в трудоустройстве без объяснения причин.

Отрицательный вердикт службы безопасности может содержать формулировку, соответствующую нормам трудового права – частности, о том, что соискателю отказано в приеме на работе по причине несоответствия его деловых качеств требованиям компании.

Доказать, что человеку отказали в трудоустройстве из-за долгов, на практике крайне сложно. Ни один здравомыслящий руководитель не поставит себя под удар и не напишет причину отказа, противоречащую закону.

На основании письменного заявления работника работодатель обязан мотивировать принятое решение перед соискателем в течение 14 дней. Если работодатель укажет письменно на отказ в трудоустройстве по причине задолженности по кредитам, то можно привлечь его к административной ответственности или обжаловать отказ в судебном порядке. Если дискриминации подверглась женщина с ребенком до 3 лет или беременная, то нарушителю грозит уголовная ответственность по ст. 145 Уголовного кодекса.

Уволить за просрочку по кредиту работника так же не вправе, так как эта причина не перечислена в Трудовом кодексе в качестве основания для увольнения. Теоретически работника могут уволить по причинам, которые связаны с его долгами, из-за того, что он не может более нормально справляться со своей трудовой функцией. Например, если работник с руководящего места в банке, ПИФ или НПФ был объявлен банкротом, он не сможет продолжать исполнять руководящие функции в течение 5-10 лет. Или если должник по работе должен выезжать за пределы РФ, но в отношении него ФССП ввело запрет на выезд из-за долгов, формально это может стать причиной для увольнения.

Еще одна тенденция состоит в том, что работодатели предъявляют своим сотрудникам требование о необходимости решить проблему долгов до повышения. Так, например, один из сотрудников Калужской области пошел на подобное условие работодателя и выплатил по долгу 276 тыс. р., чтобы закрыть исполнительное производство.

Но работодатель не вправе принуждать работника погашать долги или писать заявление по собственному желанию об увольнении. Если работника принуждают уволиться, то он вправе обжаловать действия работодателя в судебном порядке, в государственной инспекции по труду или в прокуратуре. Через суд работник может потребовать своего восстановления и выплаты ему заработной платы за весь период вынужденного простоя, а также компенсации морального вреда.

В нормах статьи 64 Трудового кодекса РФ содержится положение о том, что отказать в трудоустройстве можно только по обоснованным причинам. То, что у гражданина имеется непогашенная либо просроченная задолженность по платежам и кредитам, не может быть причиной отказа в трудоустройстве.

Внимание! В настоящее время работодатель не имеет права отказать гражданину в трудоустройстве по причине негативной кредитной истории.

В настоящее время рассматривается проект закона, в соответствии с которым работодатель получит право запрашивать сведения из бюро кредитных историй при условии, что гражданин дал согласие на совершение этого действия.

Кто имеет доступ к кредитной истории

В настоящее время борьба с просроченной задолженностью усиливается. Органы государственной власти прикладывают значительные усилия, стремясь сократить число должников.

Не так давно в Федеральный закон от 30.12.2004г. № 218-ФЗ «О кредитных историях» были внесены изменения, благодаря которым работодатели получили право осуществлять проверку кредитных историй претендента.

Кроме того, в бюро кредитных историй обязаны вносить сведенья не только банковские, но и микрофинансовые организации. До внесения этих изменений правом на получение сведений из бюро кредитных историй обладали только банковские организации, а теперь этим правом может воспользоваться и работодатель.

Работодатели охотно используют эту возможность, поскольку заинтересованы в найме ответственных, готовых полностью отдаться работе сотрудников, а не тех, кто будет думать о необходимости погасить задолженность.

Этот подход создает замкнутый круг. С одной стороны, гражданину, чтобы погасить задолженность, необходимо работать, а с другой – работодатель не хочет принимать должников.

Как обстоят дела за рубежом

В странах Западной Европы и в Соединенных Штатах Америки эта практика широко распространена. Крупные компании проверяют кредитные истории кандидатов, и низкая платежная дисциплина кандидата является уважительным основанием для отказа в найме на работу.

Эта практика существует в странах Запада десятки лет. Более того, если гражданин берет кредит, платежи по которому превышают 50% от заработка, это является основанием для увольнения этого гражданина в автоматическом порядке.

Какую информацию может получить работодатель

Важно! Если это согласие отсутствует, бюро предоставит только информационную часть, содержащую информацию о предоставлении или отказе в предоставлении кредитов, а также о допущенных гражданином нарушениях при погашении ранее полученных займов.

Каким образом неплатежеспособность сотрудника может касаться работодателя

Мнение экспертного сообщества по этому вопросу разделилось. Одна часть утверждает, что такой подход ведет к прямой дискриминации гражданина, а другая часть утверждает, что нововведение будет полезным.

Считается, что правом на проверку кредитных историй кандидатов будут пользоваться только крупные организации, которые и сейчас имеют возможность различными путями узнать кредитную историю устраивающегося на работу гражданина.

Это особенно касается граждан, трудоустраивающихся в финансовые компании или на должности, связанные с финансами. Работа с денежными средствами требует от кандидата исключительно положительных качеств.

И главным из этих качеств считается умение четко управлять деньгами и избегать возникновения задолженностей. Наличие просроченной задолженности будет носить негативный характер для претендента и вызовет дополнительные сомнения у работодателя.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Законно ли отказывать из-за плохой кредитной истории

В настоящее время в нормативно-правовых актах, действующих в пределах Российской Федерации, не существует этого основания для отказа гражданину в трудоустройстве.

В соответствии с нормами, закрепленными в Конституции РФ, государство предоставляет равные гарантии для всех граждан независимо от пола, возраста, социального и материального положения.

Таким образом, все граждане обладают одинаковыми правами и возможностями для реализации этих прав. Любой гражданин обладает правом осуществлять трудовую деятельность на возмездной основе, без какой либо дискриминации.

При этом оплата труда не должна быть меньше установленного действующим в пределах Российской Федерации законодательством минимума.

Что предпринять, если не берут на работу из-за долгов по кредитам

Если работодатель отказал гражданину в трудоустройстве, то гражданин вправе запросить мотивированный отказ в письменном виде. На предоставление письменного мотивированного отказа работодателю предоставляется 7 рабочих дней. Исчисление этого срока начинается с момента поступления требования от несостоявшегося сотрудника.

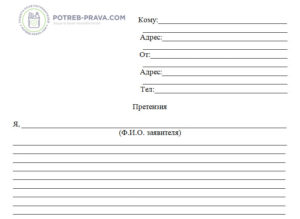

Учтите! Если требование гражданина о письменном мотивированном отказе не удовлетворено, то потребуется составить претензию на имя руководителя несостоявшегося работодателя. Если и после направления претензии письменный отказ не будет предоставлен, гражданин вправе обратиться в судебные инстанции.

Обращаться потребуется в суд общей юрисдикции по месту нахождения ответчика. Иск должен быть подан в срок, не превышающий 3 месяцев с момента отказа в трудоустройстве.

Как составить претензию

Действующее в пределах Российской Федерации законодательство не установило требований к форме претензии.

Однако в ней должны быть указаны следующие сведения:

- кому адресуется претензия. Необходимо указывать должность, а также фамилию, имя и отчество лица, руководящего организацией;

- фамилия, имя и отчество, а также адрес и номер контактного телефона составителя претензии;

- наименование составляемой документации – «Претензия»;

- в основной части необходимо как можно более подробно, но вместе с тем кратко изложить обстоятельства произошедшего и суть претензий, при этом необходимо ссылаться на конкретные положения законов, которые были нарушены;

- в следующей части необходимо изложить требования, удовлетворения которых добивается гражданин;

- в завершение следует указать, что если требования не будут выполнены, гражданин обратится в суд.

Претензию необходимо составить в двух экземплярах. Каждый экземпляр претензии скрепляется собственноручной подписью гражданина с расшифровкой и указанием даты подписания.

Посмотрите видео. Могут ли отказывать в приеме на работу, если имеются долги:

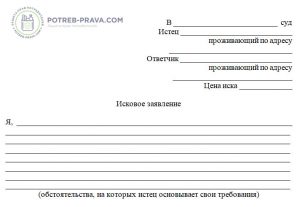

Обращение в судебный орган

В случае когда требования, изложенные в претензии, не были удовлетворены, либо претензия была проигнорирована, гражданин вправе обратиться в судебные инстанции.

Требования, предъявляемые к форме и содержанию искового заявления, установлены в статье 131 Гражданского процессуального кодекса РФ.

Исходя из норм, закрепленных в первой части этой статьи, исковое заявление подается в судебные инстанции в письменной форме.

Запомните! В соответствии с частью 2 вышеуказанной статьи в иске должны содержаться следующие сведения:

- полное наименование судебной инстанции, в которую направляется иск;

- информация об истце и ответчике. Указываются фамилия имя и отчество, наименование организаций, адреса и номера контактных телефонов;

- подробное описание того, как именно были нарушены законные права и интересы истца;

- требования, об удовлетворении которых истец просит суд, а также доказательства правомерности этих требований;

- стоимость иска с расчетом;

- информация о соблюдении досудебного порядка урегулирования;

- перечень прилагаемой к исковому заявлению документации.

Исковое заявление должно быть скреплено собственноручной подписью истца с указанием даты подписания и расшифровкой.

В соответствии с нормами, закрепленными в статье 28 Гражданского процессуального кодекса РФ, иск к работодателю необходимо подавать в суд по месту нахождения этого работодателя.

Внимание! Споры, вытекающие из трудовых отношений, находятся в компетенции судов общей юрисдикции.

В соответствии с нормами, закрепленными в статье 393 Трудового кодекса РФ, гражданин освобождается от уплаты государственной пошлины по искам, связанным с трудовым правом.

На рассмотрение искового заявления и проведение разбирательств суду отводится 2 месяца.

Как вести себя с судебными приставами

Гражданам, имеющим задолженность, во время контактов с сотрудниками Федеральной службы судебных приставов следует соблюдать определенные правила.

Рассмотрим некоторые из них:

- проверяйте документы и удостоверения, предъявляемые сотрудниками федеральной службы судебных приставов;

- тщательно изучите постановление суда, на основании которого осуществляется процедура взыскания задолженности;

- объекты имущества, не принадлежащие должнику на праве собственности, необходимо обезопасить, заранее подготовив документальное подтверждение, что эти объекты не являются собственностью должника;

- взыскание не может быть обращено на личные вещи должника;

- сотрудники Федеральной службы судебных приставов не должны являться к гражданину в период времени с 22-00 до 06-00;

- при изъятии арестованного имущества должны присутствовать понятые. Отсутствие понятых является грубым процессуальным нарушением, на основании которого действия сотрудников Федеральной службы судебных приставов признаются незаконными.

Общение с работниками ФССП

Должнику в процессе общения с сотрудниками Федеральной службы судебных приставов следует соблюдать ряд рекомендаций. Прежде всего, необходимо быть вежливым, не хамить и не проявлять агрессию в отношении этих сотрудников. Во-вторых, не стоит пытаться скрыть очевидные факты, но и предоставлять лишние сведения тоже не стоит.

Необходимо попытаться договориться о рассрочке исполнения решения по взысканию задолженности. Если гражданин ведет себя корректно, то сотрудники Федеральной службы судебных приставов могут предоставить рассрочку.

Не стоит поддаваться на провокации. Если сотрудники Федеральной службы судебных приставов ведут себя некорректно по отношению к гражданину, то необходимо подать жалобу на имя руководителя территориального подразделения Федеральной службы судебных приставов или в Прокуратуру.

Отметим, что за воспрепятствование действиям сотрудников Федеральной службы судебных приставов гражданин будет привлечен к административной ответственности в виде штрафа, на основании статьи 17.8 Кодекс об административных правонарушениях РФ. Размер штрафа составит от 1000 до 1500 рублей.

Гражданин, оскорбивший сотрудника Федеральной службы судебных приставов, может быть привлечен к уголовной ответственности на основании статьи 319 Уголовного кодекса РФ.

Посмотрите видео. Как подать иск в суд самостоятельно:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

В этой статье рассмотрим самые часто возникающие вопросы у людей, имеющих долги у судебных приставов, и дадим ответы на них без лишней воды.

Если у вас имеется судебная задолженность, добавьте эту страницу в закладки и возвращайтесь к ней, когда будут возникать какие-либо вопросы.

Особенно, если долги у приставов из-за неоплаченных кредитов, ведь при передаче долга приставам проценты по долгу больше не будут начисляться (правда, еще добавится исполнительный сбор 7% от суммы долга), Вас больше не будут беспокоить коллекторы или представители службы безопасности банка.

Но, тем не менее, наличие долга у приставов создаст некоторые неудобства должнику.

Что делать, если у вас имеется судебная задолженность? Общие советы должникам.

Первое, что нужно сделать, после того как вы узнали о наличии исполнительного производства, обязательства по которому вы не сможете исполнить быстро и легко для себя — снять все деньги с банковских счетов и карт, либо перевести их на карту родственника. Ведь пристав вскоре начнет делать запросы в различные банки и списывать имеющиеся у вас средства.

После того, как исполнительное производство заведено и пристав сделал запросы в банки, имеет смысл завести карту коммерческого банка , риск ареста которой ниже, чем у, например, Сбербанка. Тогда вы сможете успевать выводить поступившие вам на арестованную карту деньги.

Важным критерием при выборе карты для тех, у кого есть долги, является возможность моментального пополнения карты с карт других банков и отсутствие комиссии за операции.

Для этого идеально подходит карта банка Тинькофф . Например, карта Тинькофф Блэк .

Еще один важный плюс для должников: с карты Тинькофф очень выгодно оплачивать долги приставам через Госуслуги— за платежи вы получите кэшбэк 1%, что полностью покрывает комиссию за оплату. И в приложении банка вы будете видеть все новые счета на оплату и своевременно узнавать о новых долгах ФССП.

Карты коммерческих банков в конце концов приставы тоже могут найти. Но на практике это происходит медленнее, чем с картами, допустим, Сбербанка, и по крайней мере у вас будет какое-то время чтобы пользоваться новой картой и выводить с помощью нее деньги. Но, в любом случае, если у вас есть неоплаченные долги в ФССП, лучше часть денег хранить наличными. А на карте оставлять деньги только на текущие расходы.

Самая идеальная ситуация для должника: у вас неофициальная работа, нет недвижимости или автомобиля (либо есть, но в ближайшее время вы не планируете его продавать, либо он зарегистрирован на другого человека) или есть возможность получать зарплату на карту родственника, либо наличными. В такой ситуации можно особо не волноваться. Ведь исполнительный лист не придет на работу и у вас не будут списывать 50% от зарплаты.

Пристав может прийти домой и описать имущество, но на деле это происходит достаточно редко, особенно если у вас незначительные долги.

Поэтому, если вы относитесь к такой категории должников, то просто не забывайте вносить регулярные платежи по долгам, хотя бы 1000 рублей в месяц, оплату в ФССП можно удобно производить через сайт Госуслуги. Если вы будете вносить хотя бы минимальные платежи регулярно, то вероятность того, что пристав придет к вам домой описывать имущество, минимальна.

Но нужно помнить, что с того момента, как у вас появились долги на сайте ФССП, могут возникать определенные трудности. Сайт ФССП часто проверяют работодатели при приеме на работу; арендодатели, прежде чем сдать вам квартиру. Потенциальные покупатели вашей недвижимости или автомобиля, тоже, в большинстве случаев, проверят информацию о вас на сайте приставов.

Кроме того, на ваше движимое и недвижимое имущество будет наложено ограничение на регистрационные действия и, скорее всего, вы не сможете выехать за границу.

Что делать, если выплатил долг, а арест с карт не сняли и долг висит на сайте ФССП?

У тех, кто выплатил долги, часто возникает проблема, когда долги оплачены но долг все еще висит на сайте ФССП. И, скорее всего, не сняты ограничения на выезд за границу.

Если прошло мало времени после оплаты долга, то можно просто подождать пару недель. Возможно платеж не успел дойти до получателя.

Если же после оплаты долга прошло значительное время, но долг все еще отображается на сайте ФССП и на карте висят аресты, то нужно предпринимать действия.

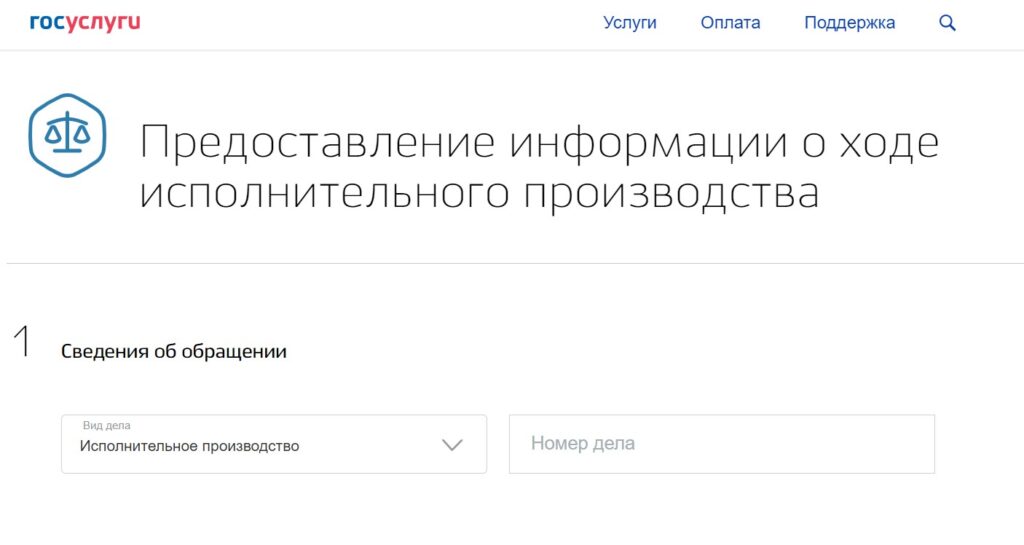

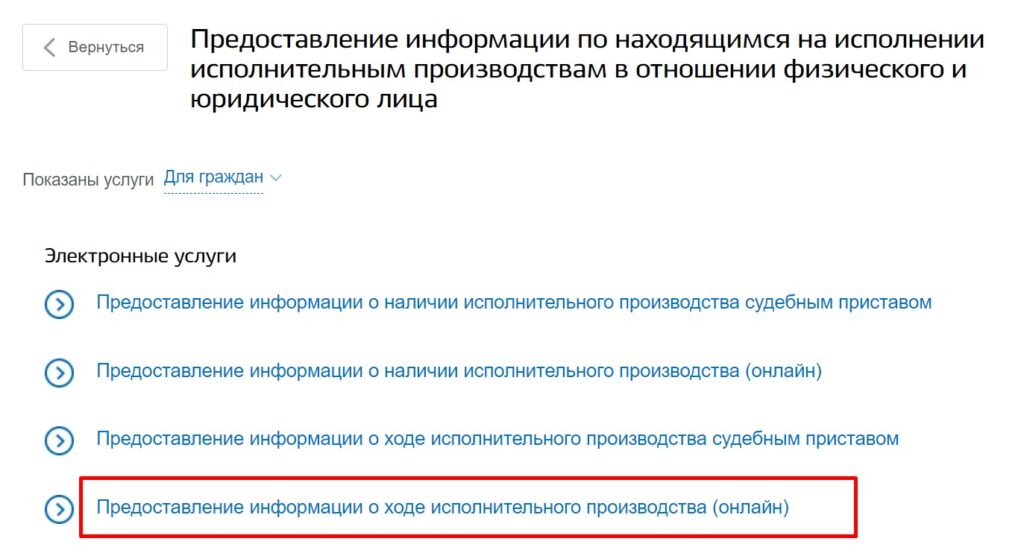

Предоставление информации о ходе исполнительного производства судебным приставом.

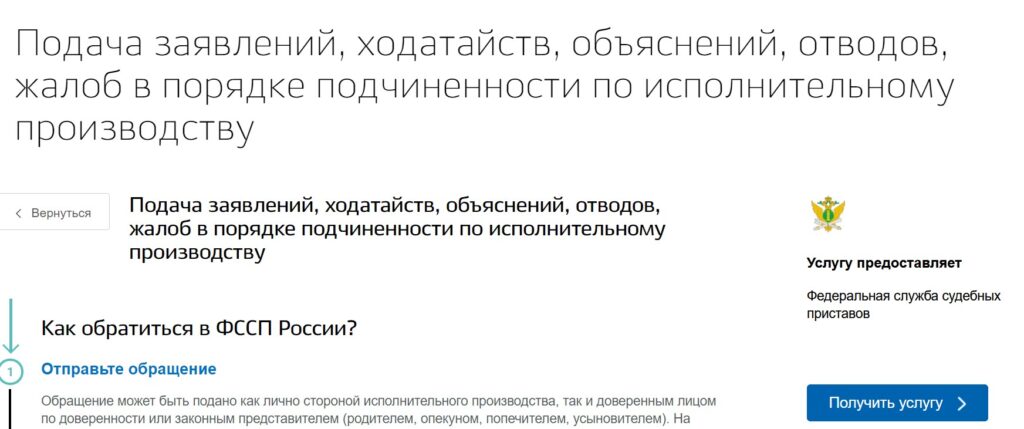

Если же данные о ходе исполнительного производства предоставлены, и там не указано, что ИП не найдено, и долг все еще висит, в таком случае нужно обращаться в ФССП. Сделать это можно через Госуслуги:

Подача заявлений в ФССП

Нужно перейти по данной ссылке на страницу подачи заявления:

Что делать если долги у приставов

Можно ли снять деньги в кассе банка если карта арестована?

Если у вас возник вопрос, можно ли снять деньги в кассе банка, если карта арестована, значит на вашу карту пристав уже наложил взыскание.

В таком случае снять деньги со счета карты в кассе не получится. Более того, скорее всего вы не успеете даже дойти до отделения банка до того как ваши деньги спишут в счет оплаты долга.

Через какое время после открытия исполнительного производства снимут деньги с карты?

Многих должников волнует, через какое время пристав накладывает арест на карту и списывает с нее средства. Однозначного ответа на этот вопрос нет.

Срок для добровольного исполнения обязательств — 5 дней. Теоретически он начинается с момента оповещения должника, но, как правило, оповещения происходят в редких случаях. И срок начинается с момента возбуждения исполнительного производства.

Через 5 дней пристав начинает предпринимать действия в отношении должника, отправлять запросы в банки (в первую очередь обычно в Сбербанк) и в пенсионный фонд, чтобы узнать сведения о работодателе. Если работодатель найден и долг крупный, направляется постановление о взыскании с должника определенной суммы ежемесячно.

Кроме того, пристав отправляет постановление о взыскании средств во все банки, в которых он найдет счета. Если имеющихся средств на картах окажется недостаточно для исполнения обязательств, на счетах появится арест на оставшуюся сумму долга.

Поэтому имеет смысл сразу после того, как вы узнали о наличии исполнительного производства, предпринимать действия по сохранению своих средств.

Как узнать, в какие банки пристав делал запросы и какие действия предпринимал в отношении вас?

Предоставление информации о ходе исполнительного производства онлайн

В течение нескольких минут статус вашего заявления обновится и к нему будут приложены файлы, которые необходимо скачать на компьютер или открыть. В них будут данные о всех запросах, которые делал пристав, а также о наложенных ограничениях и арестах.

Что делать, чтобы пристав не пришел домой описывать имущество?

Если долг по исполнительному производству у вас высчитывают из зарплаты, то беспокоиться о том, что пристав еще и придет домой описывать имущество, не стоит.

Но если предпринятые действия приставов в поиске вашего дохода и имущества не дали результатов, так как имущества у вас нет и работаете неофициально, в таком случае снизить вероятность того, что пристав придет домой и опишет имущество, можно внося регулярно платежи за долг. Платите посильную сумму каждый месяц, пусть даже 1000 рублей.

Оплачивать долг частями удобнее всего через Госуслуги.

Если есть долги по кредитам, могу ли я полететь за границу?

Неоплаченные долги по кредитам не являются основанием для запрета на выезд за границу. Даже просроченные долги не являются основанием.

Чтобы для вас установили запрет на выезд за границу, нужно чтобы банк уже подал на вас в суд, сумма долга должна быть больше 30 000 рублей (в большинстве случаев), пристав возбудил исполнительное производство и установил ограничение на выезд.

То есть, даже крупные долги у приставов не всегда означают, что установлен запрет на выезд.

Что делать, если приставы сняли с карты уже оплаченный долг за ЖКХ?

Достаточно много людей сталкиваются с тем, что приставы списали с карты долг за ЖКХ, который ранее уже был оплачен. Либо, этого долга даже не существовало и, допустим, управляющая компания подала в суд ошибочно.

В таком случае деньги вероятнее всего просто упадут вам на ваш счет ЖКХ, как предоплата за следующие периоды. Поэтому проще просто не платить за услуги ЖКХ какое-то время (пользоваться услугами на излишне уплаченную сумму), чем требовать от пристава вернуть деньги.

Но обязательно убедитесь, что деньги действительно поступили вам на счет, а не застряли где-то на счету у приставов.

Долг выплачен, а деньги продолжают высчитывать из зарплаты/пенсии, что делать?

Очень многие, у кого были долги ФССП, сталкиваются с ситуацией, когда долг уже выплачен, но работодатель продолжает высчитывать деньги и очередная зарплата приходит опять с вычетом 50%.

Такое случается, если пристав не отправил вовремя постановление об отмене мер по обращению взыскания. Либо отправил, но указал, допустим, неверный номер исполнительного производства.

В таких случаях деньги поступают на счет ФССП, а затем, через какое-то время (обычно несколько недель) переводятся обратно должнику. И такая ситуация может повторяться из месяца в месяц. Человек может искренне не понимать почему, например, пенсия ему приходит на карту частями.

В такой ситуации нужно ехать к приставу и брать у него постановление об отмене мер по обращению взыскания, предварительно проверив указанный номер ИП. И везти его в бухгалтерию на работе/ пенсионный фонд (зависит от того, кто перечисляет деньги в ФССП). Только это поможет в быстрые сроки решить проблему списаний за уже оплаченный долг.

Как оплатить только часть долга приставам?

Если есть действующее исполнительное производство, но нет денег, чтобы полностью оплатить долг, имеет смысл оплачивать долг приставам частями.

Проще всего оплатить часть долга ФССП через сайт Госуслуги. Там можно отредактировать сумму к оплате картой и оплатить только часть долга.

Комиссия при оплате приставам на Госуслугах составляет 1%, что довольно существенно, особенно при крупных суммах долга. Но при оплате картой Тинькофф банка , вам вернется кэшбэк за эту операцию, который полностью покроет размер комиссии.

Если же на сайте Госуслуг долг не отображается (что бывает довольно часто), то необходимо зайти на официальный сайт ФССП в банк данных исполнительных производств и найти свои долги по ФИО.

Откроется страница Госуслуг, на которой можно отредактировать сумму долга и оплатить ее.

Как узнать все долги по фамилии физического лица?

Чтобы проверить все долги по фамилии, нужно зайти на официальный сайт Федеральной службы судебных приставов:

Узнать все долги по фамилии физического лица

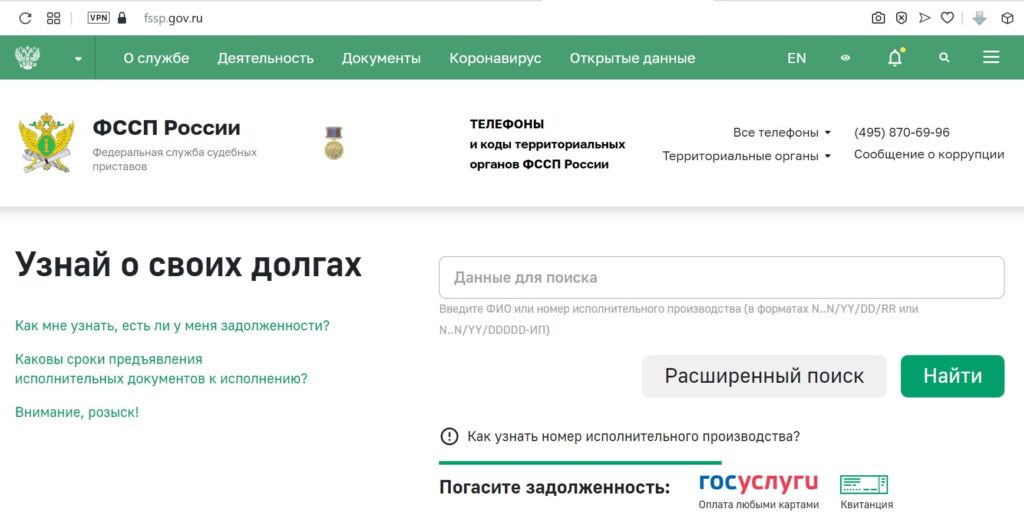

На главной странице вы увидите форму для поиска долгов по фамилии:

Поиск долгов по фамилии

Далее нужно будет ввести символы с картинки и вы увидите список всех действующих исполнительных производств, их номера и контактные данные судебного пристава, который занимается исполнительными производствами.

Обратите внимание, что ФИО и регион прописки могут совпадать у разных людей. Поэтому нужно проверять даты рождения и район, в котором заведено ИП.

Читайте также: