Чем отличается трудовой договор от договора с самозанятым

Опубликовано: 15.05.2024

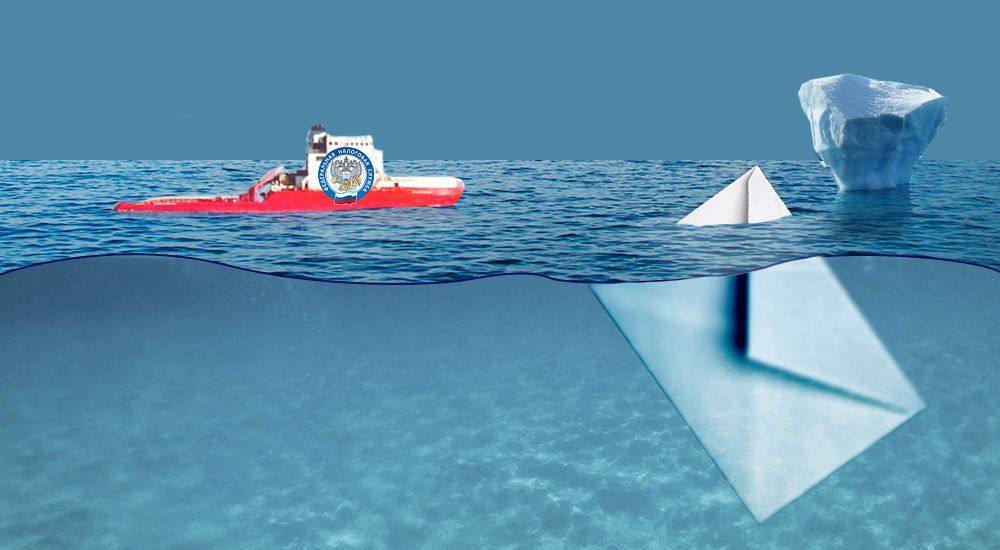

Если под видом исполнителей маскировать штатных сотрудников, у компании будут проблемы: придется заплатить налоги, взносы и штрафы. Разбираемся, что нужно делать, чтобы у налоговой и трудовой инспекций не было вопросов.

Оформить гражданско-правовой договор

С самозанятыми можно работать по обычным гражданско-правовым договорам, которые используются при сотрудничестве с исполнителями-физлицами. Но нужно немного скорректировать привычный шаблон:

1. Сделать отсылку на статус самозанятого. Так вы фиксируете, что налоги за себя платит сам исполнитель, а не ваша компания.

Пример формулировки: «При заключении договора стороны исходили из того, что исполнитель применяет специальный налоговый режим „Налог на профессиональный доход“».

2. Прописать ответственность самозанятого за непредоставление чека. Вы можете назначить любой штраф, если исполнитель согласится подписать такой договор. Если у вас не будет чека, компания не сможет отчитаться за расходы перед налоговой. И ей могут доначислить налоги и штрафы.

Пример формулировки: «Исполнитель обязуется передать заказчику чек в течение 3 рабочих дней после оплаты. В случае невыдачи чека исполнитель обязуется выплатить заказчику штраф в размере 30% от каждой суммы, на которую был выдан чек, в течение 10 рабочих дней со дня истечения срока выдачи чека».

3. Обязать самозанятого сообщать об утере статуса. Это поможет избежать выплат физлицам без статуса самозанятого. А если решите продолжить работу с ними, сможете провести следующие выплаты по закону — с удержанием НДФЛ и начислением страховых взносов.

Пример формулировки: «В случае снятия исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом заказчику письменно в течение 3 дней со дня снятия с учета».

Как упростить работу с самозанятыми

Больше всего сложностей у компаний возникает при проверке статуса самозанятых, если их много, и при получении чеков. С решением этих вопросов помогает бесплатный сервис Тинькофф Бизнеса «Выплаты самозанятым».

С помощью сервиса компаниям и ИП удобно отправлять выплаты самозанятым. Статус проверяется автоматически раз в день, а в личном кабинете доступны корректные чеки по каждому платежу.

Не допускать в работе признаков трудовых отношений

Убедитесь, что в вашем договоре нет и намека на трудовую деятельность. Вот основные различия между трудовым и гражданско-правовым договорами.

| Признаки трудового договора | Признаки гражданско-правового договора |

|---|---|

| В договоре нет конкретного задания, а описаны обязанности | В договоре описано конкретное задание и результат: покрасить забор, сделать сайт, провести фотосъемку |

| Сотрудник работает лично, регулярно и постоянно. Он соблюдает режим и график работы | Исполнитель сам выбирает режим и график |

| Подчиняется руководству компании и выполняет его поручения | Самостоятельно принимает решения и несет риски |

| Получает зарплату не за результат или услугу, а за выполнение определенной трудовой функции | Получает деньги за решение задачи по акту выполненных работ |

| У сотрудника единственный заказчик, с которым он сотрудничает длительный срок | Исполнитель может выполнять работу для нескольких заказчиков |

| Работодатель берет на себя расходы по оборудованию рабочего места сотрудника | Исполнитель сам несет расходы в связи со своей работой |

Еще больше примеров — в памятке налоговой «Самозанятый, НПД и многое другое». В ней описано, что может насторожить проверяющих.

Важно, чтобы трудовые отношения не подменяли гражданско-правовые не только на бумаге, но и в жизни. Нельзя в договоре обозначить, что исполнитель сам выбирает график работы, а по факту заставлять его каждый рабочий день проводить по 8 часов в офисе.

Переквалифицировать гражданско-правовой договор в трудовой может трудовая инспекция в ходе проверки или суд, если в него обратится исполнитель. В этом случае компании придется нести дополнительные расходы — на возмещение всех необходимых выплат по закону и уплату штрафа. А еще за неуплату налогов и взносов может оштрафовать налоговая.

Выплата зарплаты с процентами, если, например, исполнитель работал в выходные.

Всё большее число компаний начинает пользоваться услугами самозанятых. По сути, самозанятые — это физические лица, которые занимаются производством товаров или оказывают разного рода услуги. К их числу сегодня относятся строители, дизайнеры, репетиторы, программисты, маркетологи и представители многих других профессий. Оформившись согласно законодательству, они сами платят налог на профессиональный доход. Он составляет 6% при сотрудничестве с юридическими лицами и 4% при работе с физлицами.

Самозанятые не платят страховые и пенсионные взносы — только если они сами этого захотят. Они не сдают отчётов. Чеки за принятые денежные средства формируются в официальном приложении «Мой налог». Компаниям не нужно платить налоги за самозанятых, а сами они имеют возможность доказать свои доходы при оформлении кредита или ипотеки. Главное для компаний — грамотно оформить договор с самозанятым лицом и учесть требования закона ФЗ-422.

Отличия от трудоустройства работников

Заключая трудовой договор, компания платит за своих сотрудников страховые взносы и НДФЛ, предоставляет им соцпакет, оплачивает отпускные и больничные. Работа с самозанятыми не подразумевает таких расходов. Само сотрудничество происходит на сдельной основе: оплата осуществляется по факту оказанных услуг. При этом самозанятый не может:

принять участие в технологическом процессе;

следовать должностным инструкциям;

подчиняться установленному компанией трудовому режиму;

быть внесённым в табель учёта рабочего времени;

получать регулярную зарплату;

претендовать на соцпакет.

Отличия от работы с фрилансерами

Предприниматели чаще всего сотрудничают с фрилансерами незаконно, поскольку оформлять с ними ГПХ и платить отчисления невыгодно. Деньги таким работникам перечисляются на электронные кошельки, что достаточно рискованно. В то же время работа с самозанятыми не требует соблюдения многих формальностей. Можно оплачивать их труд различными способами: наличным и безналичным, по договорённости. От самозанятого достаточно получить чек, выдаваемый приложением «Мой налог», который подтвердит расходы компании.

Если с самозанятым заключить договор ГПХ, то ни ему самому, ни компании не нужно будет уплачивать НДФЛ и страховые взносы. Другой вопрос, что самозанятых не всегда устраивает подобный вариант сотрудничества, так как, уплатив налог с дохода, они получают меньше денег. В таком случае можно немного увеличить оплату, чтобы компенсировать налог, на что многие исполнители соглашаются.

Отличия от сотрудничества с ИП

Если компания сотрудничала с ИП на спецрежиме, то при его переходе в статус самозанятого разницы практически не будет. ИП просто выберет другой режим налогообложения — «налог на профессиональный доход», а компания не будет отвечать за его налоги.

Разница будет заметна, если ИП ранее использовал ОСНО и платил НДС, который самозанятые не платят. Если исполнитель был на УСН или ЕНВД, то для работающей с ним компании особых изменений не будет, но нужно брать чеки у самозанятого после всех платежей. Самозанятый ИП оставляет за собой право использовать свой ранее зарегистрированный расчётный счёт, что удобно для оформления платежей.

Нужны ли электронные документы самозанятому

Столкнётся ли самозанятый гражданин с электронным документооборотом? Или всё необходимое имеется в сервисе «Мой налог»? Нужно иметь в виду, что деятельность самозанятого подразумевает не только отношения с налоговой службой. По сути, это такая же предпринимательская деятельность с определёнными обязанностями и важной задачей: стать привлекательным и надёжным для своих покупателей и заказчиков.

Поэтому такие документы, как договоры и акты, самозанятому желательно иметь при себе. Не помешает и купить электронную подпись в целях повышения доверия заказчиков и устранения недопонимания при возникновении спорной ситуации.

Какой договор заключить

С самозанятым оформляется гражданско-правовой договор. Это может быть договор подряда, оказания услуг или поставки продукции. Подходит и оферта: исполнитель размещает на своём сайте условия оказания услуг и их цену, а заказчик оплатит её по реквизитам для подтверждения сделки. Содержание перечисленных договоров обычное, как и с физлицами или ИП, но есть ряд нюансов.

Нужно помнить, что, если в договоре найдётся хотя бы что-то, что характерно для трудового договора, инспекция этим заинтересуется и постарается переквалифицировать этот договор в трудовой. Соответственно, последуют доначисления по НДФЛ, страховые взносы и штраф. Поэтому договор следует составлять очень внимательно. Вот что нужно сделать:

Проверить статус самозанятого, попросив у него справку. Также можно сделать запрос в налоговой.

При оформлении договора надо постараться избегать любых признаков трудовых отношений, таких как выплаты в одно и то же время, одинаковые суммы оплаты, работа самозанятого в вашем офисе, возможности поездок на корпоративном транспорте.

В договоре отметить, что этот работник — не физическое лицо, а самозанятый гражданин, сам уплачивающий свои налоги. И что он обязан известить вас, если перестанет быть самозанятым.

Не сотрудничайте с теми самозанятыми, которые уже числятся у вас по трудовому договору или были уволены менее 2 лет назад.

В договоре укажите, что самозанятый выполняет работу или оказывает услуги по вашей заявке в установленный срок, а вы за них платите. Также отметьте, что все работы или услуги носят разовый характер и что они оплачиваются после подписания акта сдачи-приёмки работ в фиксированном размере.

Уточните, что работы или услуги, выполняемые по данному договору, не предполагают подчинения работника внутренним правилам компании касательно трудового распорядка.

Если вы выполните все эти условия, то договор с самозанятым будет максимально не похожим на трудовой договор.

О чём важно помнить, работая с самозанятыми

Важно, чтобы самозанятый гражданин не работал как обычный сотрудник, оформленный по трудовому договору. То есть он не должен к определённому времени являться в офис, следовать расписанию, выполнять должностные инструкции. Для него не следует выделять рабочее место в офисе компании и отмечать на проходной, отпускать в отпуск или на больничный.

Самозанятый должен сам решать, где, как и когда ему работать. Не следует также сдавать ему рабочее место в аренду, так как инспекция увидит в этом признаки трудовых отношений. Поскольку свои налоги он уплачивает сам, вы не должны устанавливать у себя приложение и формировать чеки самозанятого. Лучше использовать онлайн-сервис «Астрал Онлайн» для правильной организации документооборота с контрагентами.

Инспекцию обязательно насторожит тот факт, что самозанятый получает регулярные выплаты от компании и их размер всегда одинаковый. Поэтому обязательно привяжите размер оплаты к объёму выполненных работ.

Сотрудничать с самозанятыми — достаточно выгодное решение во многих сферах бизнеса. Но, чтобы свести к минимуму риск претензий от налоговой инспекции, нужно правильно оформлять документы и исключить любые признаки того, что самозанятый может являться, по сути, вашим работником по трудовому договору.

Поговорим о взаимоотношениях самозанятых и бизнеса. Как только приняли ФЗ «О налоге на профессиональный доход», многие находчивые предприниматели — владельцы бизнеса решили, что это идеальный способ оптимизации и снижения налоговой нагрузки.

Если мы обратимся к истории понятия «самозанятости», то в 2016 году это понятие относилось исключительно к няням, уборщицам и репетиторам. Думая о самозанятых, законодатель прежде всего хотел выманить из тени тех, кто получает доход от физических лиц. И даже странно, что в ФЗ «О налоге на профессиональный доход» не внесено данное ограничение.

Но зато Федеральная налоговая служба создала специальную скоринговую систему, которая анализирует перечисления в адрес плательщиков налога на профессиональный доход и выявляет признаки подмены трудовых отношений.

В анализе участвуют такие показатели как:

периодичность и источники выплат,

взаимосвязь самозанятых и работодателей.

При заключении договора с самозанятым мы должны четко понимать, что это договор гражданско-правового характера. И самый главный риск, которого нужно избежать — это риск переквалификации договора с самозанятым в трудовой договор.

Статья 15 Трудового Кодекса РФ содержит прямой запрет на замену трудовых отношений гражданско-правовыми: « Заключение гражданско-правовых договоров, фактически регулирующих трудовые отношения между работником и работодателем, не допускается»

Если сотрудничество с самозанятым используется как схема уклонения от уплаты НДФЛ и страховых взносов, то риск того, что налоговая переквалифицирует гражданско-правовой договор в трудовой очень высок.

Семь правил для избежания риска переквалификации договора с самозанятым в трудовой договор

1. Стороны в договоре должны называться «Исполнитель» или «Подрядчик» и «Заказчик». Это самое простое, но от этого не менее важное. Я имею ввиду не только письменную договора, но и ежедневное общение. Часто задают такие вопросы: «А если я возьму на работу самозанятого?» или «А могут мне как самозанятому зарплату 3 раза в месяц перечислять?»

Запомните раз и навсегда: самозанятые — это субъекты предпринимательской деятельности. И общение между сторонами договора — это общение деловых партнеров. Нет и не должно быть в договорах, в переписке и просто в разговорах ничего связанного с «зарплатой», «работниками» , «приёмом и увольнением», «должностными инструкциями» и т.д. и т.п. Иначе на допросе в налоговой ваш самозанятый быстро и просто расскажет инспектору, что зарплату ему перечисляла бухгалтерия, а работал он 5 дней в неделю с 9 до 18.00.

2. О тсутствие системности . Системный характер договора — это то, что определяет трудовые отношения. Работники систематически каждый день выполняют свою трудовую функцию. По гражданско-правовым договорам же обычно привлекают людей для выполнения определенной работы за конкретный промежуток времени.

« Сотрудники, оформленные по гражданско-правовым договорам, осуществляют свою деятельность не по разовым заданиям Заказчика и не в один период (месяц, квартал), что могло бы относиться к гражданско-правовому договору, а перезаключают договоры без перерывов, выполняют лично однотипную работу, с одинаковыми условиями труда, то есть отношения носят системный, продолжительный характер» — это вывод Арбитражного суда по делу А57-4896/2019, на основании которого организации были доначислены страховые взносы

3. Конкретный результат в договоре . В договоре не должно быть обобщенных наименований. Должен быть прописан конкретный объем работ. Например, если вы привлекаете самозанятого дизайнера, то в договоре можно указать, что тот «Исполнитель обязуется разработать фирменный логотип. При разработке логотипа должно использоваться цвета: золотой, фиолетовый. Логотип должен содержать буквы «С» и «А» .

Приведу пример из решения Арбитражного суда: « договоры возмездного оказания услуг не содержат согласованного сторонами конкретного предмета договора, содержащего подробное описание характера и видов, необходимых заказчику услуг, их периодичности, а также иных индивидуализирующих конкретные услуги признаков, что свидетельствует об отсутствии существенных условий договоров гражданско-правового характера».

На днях я проведу бесплатный вебинар на эту тему на «Клерке». Записывайтесь.

4. Самозанятый не должен работать только с вашей компанией . Согласно Гражданскому кодексу РФ «Предпринимательская деятельность — это деятельность, направленная на получение прибыли». А чем больше заказов и клиентов — тем больше прибыли. Согласитесь, что крайне редко можно встретить реального предпринимателя, у которого был бы всего один-единственный Заказчик.

5. Отсутствие постоянного рабочего места на территории вашего офиса, цеха. Странно будет выглядеть, если самозанятый бухгалтер будет сидеть постоянно в вашем офисе, пользоваться вашей оргтехникой и канцтоварами.

6. С родственниками — своими или своих работников — тоже лучше гражданско-правовые договоры не заключать. Напомню, что у ФНС есть доступ к данным ЗАГСа. Вот работал у вас в штате за 50 000 рублей слесарь. А тут раз, и договор с его братом-самозанятым. И тоже на выполнение слесарных работ. Только платят ему уже по 190 000 рублей в месяц.

7. Стоимость работ . Если средняя заработная плата в вашей компании составляет 40-60 тысяч рублей, а самозанятый получает практически свой максимум — 180-200 тыс рублей, то будьте уверены, что для налоговой этот факт будет «красной тряпкой».

При работе с самозанятыми мы не должны забывать о самом главном тренде налогового администрирования последних лет — проверки «реальности» сделок. Расходы должны быть документально обоснованными и экономически оправданными.

Решения судов, разъяснения ФНС и статья 54.1 Налогового Кодекса РФ дают четко понять: запрещено уменьшать налоговую базу на расходы по сделкам, если их единственной целью является налоговая экономия.

Реально совершенные операции оцениваются на предмет:

исполнения надлежащим лицом;

действительного экономического смысла;

наличия деловой цели (конкурентные преимущества, уникальность специалиста, отсутствие в штате должности с аналогичными функциями).

Также не забываем, что существует обширная судебная практика по переквалификации гражданско-правовых договоров в трудовые. Просто раньше такие судебные споры касались претензий налоговых органов относительно взаимоотношений с индивидуальными предпринимателями и просто физическими лицами. Теперь же эта практика может быть применима и в отношении плательщиков налога на профессиональный доход.

В случае признания таких отношений трудовыми, трудовые отношения считаются возникшими с момента фактического допущения к работе (пункт 15 Обзора судебной практики Верховного Суда Российской Федерации N 3 от 14.11.2018).

Доначисление НДФЛ и страховых взносов, а также штрафов и пеней.

Возможные претензии работников по выплате отпусков, больничных и оплате работы в выходные в двойном размере.

Штраф по пункту 4 статьи 5.27 КоАП РФ:

- на должностных лиц- от 10 000 до 20 000 руб.;

- на ИП — от 5000 до 10 000 руб;

- на юридических лиц — от 50 000 до 100 000 руб.

Из всего вышеизложенного можно сделать вывод, что с самозанятыми можно работать только если они реально выполняют работы, существует четкая деловая цель и гражданско-правовой договор с плательщиком налога на профессиональный доход составлен с соблюдением всех необходимых требований.

С 1 января 2019 года в России ввели налог на профессиональный доход граждан, известный в СМИ как "налог на самозанятых". Как ранее писал ГАРАНТ.РУ, нововведения представляют собой эксперимент, проводимый в четырех субъектах РФ – Москве, Московской и Калужской областях, а также в Республике Татарстан.

Цель, которую преследовал законодатель, понятна и проста – с помощью льготных условий вывести самозанятых из тени. Так, по общему правилу все фрилансеры обязаны уплачивать со своих доходов НДФЛ по общей ставке 13%, либо регистрироваться в качестве ИП. С 1 января 2019 года государство предлагает самозанятым из указанных регионов после регистрации в статусе самозанятого уплачивать налог в размере 4% в отношении дохода от сделок с физическими лицами и 6% от дохода по сделкам с ИП и юридическими лицами.

К середине января, по словам министра финансов РФ Антона Силуанова, через специальное мобильное приложение "Мой налог" зарегистрировалось уже более 8 тыс. человек.

Между тем, чуть ли не в первые рабочие дни нового года в сети стали появляться "советы" для работодателей по "реструктурированию" трудовых отношений со своими работниками. Суть предложения заключается в "переводе" всех или какой-то части сотрудников в статус самозанятых, что означает по факту их увольнение с последующим оформлением отношений с помощью гражданско-правовых договоров.

Что это дает юрлицам или ИП? Довольно существенную экономию на налогах и взносах. Работодатели, во-первых, теряют статус налогового агента по НДФЛ в отношении своего уже бывшего работника, поскольку "самозанятые" освобождены от уплаты НДФЛ по тем доходам, которые облагаются налогом на профессиональный доход (п. 8 ст. 2 Федерального закона от 27 ноября 2018 г. № 422-ФЗ, далее – Закон № 422-ФЗ), а также не уплачивают за него страховые взносы. Более того, вознаграждение, выплаченное по гражданско-правовому договору, может варьироваться выгодным для обеих сторон образом и учитываться у компании в качестве расхода, уменьшая налоговую базу по налогу на прибыль.

Еще один плюс для работодателя – никаких гарантий в соответствии с Трудовым кодексом в отношении своих "бывших": выходные пособия, ежегодный оплачиваемый отпуск, пособие на случай временной нетрудоспособности – все это больше не является обязанностью бывшего работодателя (глава 19, ст. 178, глава 28 ТК РФ).

Вместе с тем, и бывший работник больше не обязан подчиняться принятым в организации правилам: например, сидеть в офисе привычные 8 часов с перерывом на обед или соблюдать правила, связанные с прекращением отношений (например, предупреждать о расторжении договора за две недели). В принципе для выполнения обязательств по договору вообще необязательно появляться в офисе – но все, конечно, зависит от характера работы или услуги, о которой договорились с бывшим работодателем.

Екатерина Жарова,

юрист Capital Legal Services

На первый взгляд, такие перспективы могут показаться заманчивыми. Однако подобные советы "по оптимизации" ничем не отличаются от ранее использовавшихся, хорошо известных и наказуемых еще во времена ЮКОСа схем с использованием сотрудников, которые "перешли" на ИП. Поэтому, прежде чем думать о такой "оптимизации" но уже с использованием самозанятых вместо ИП, советую сначала проанализировать хотя бы уже сформировавшуюся практику, а именно на что обращает внимание налоговый инспектор при переквалификации гражданско-правовых отношений в трудовые.

Как показывает практика, для налоговых органов и судов формальный статус физических лиц, а также наименование договора не значат ровно ничего в отсутствие экономического обоснования тех или иных действий и изменений во взаимоотношениях (Определение Верховного Суда РФ от 27 февраля 2017 г. № 302-КГ17-382 по делу № А58-547/2016). При этом, следует помнить о том, что нахождение бывшего работника в офисе и практически на том же рабочем месте может быть воспринято как один из признаков сохраняющихся трудовых отношений, что повлечет за собой риск переквалификации отношений. При этом, отсутствие трудовых споров между обществом и предпринимателями, а также отказ лиц от прав и гарантий, установленных трудовым законодательством, не принимаются в качестве имеющих правовое значение для определения налоговых обязательств.

То есть если вы скажете, что используете самозанятых вместо работников, потому что это позволяет экономить на налогах, инспекция вашу предприимчивость не оценит. Потому что при принятии бизнес-решений, как бы это несправедливо не звучало, вы не можете руководствоваться исключительно соображениями налоговой экономии. Об этом неоднократно напоминала ФНС России (письмо ФНС России от 31 октября 2017 года № ЕД-4-9/22123@, письмо ФНС России от 11 августа 2017 № СА-4-7/15895@). Поэтому думайте, как обосновать разумную деловую цель, планируя реструктуризацию. Или при желании не нанимать сотрудников в принципе, а сотрудничать только с самозанятыми или ИП.

Во-вторых, все эти вредные советы бизнесу в принципе вызывают вопросы – закон о самозанятых напрямую говорит нам о том, что для освобождения от соответствующих налогов и законного использования специального режима в виде налога на профессиональный доход, должно пройти не менее двух лет (!). Только тогда доход от деятельности бывшего работника будет приводить к указанным выше благоприятным налоговым последствиям для обеих сторон и не вызовет подозрений у проверяющих (подп. 8 п. 2 ст. 6 Закона № 422-ФЗ).

Таким образом, при всем желании физическое лицо не может пользоваться льготным экспериментальным режимом и считаться самозанятым при сотрудничестве с бывшим работодателем на протяжении двух лет после формального увольнения. Данный доход, не признаваясь объектом по льготному режиму, будет объектом НДФЛ и облагаться по общей ставке 13%, а компания при этом должна будет заплатить и страховые взносы.

Тревожная информация о массовом переводе с 1 января сотрудников в самозанятых в московском регионе пока ничем не подтверждается. Однако ФНС России уже предупредила, что выявлять незаконные случаи массового перевода сотрудников у них в любом случае не составит труда.

При этом следует отметить, что просто так "массово" перевести работников, не привлекая внимания, вряд ли получится – предполагается либо следование процедуре сокращения штата, предполагающей выплаты работнику заработной платы, компенсации за неиспользованный отпуск, выходного пособия, а также среднего месячного заработка на период трудоустройства (п. 2 ч. 1 ст. 81 ТК РФ), либо расторжение договора по соглашению сторон (ст. 78 ТК РФ). Не исключено, что некоторые работодатели захотят избрать второй путь, при этом прибегая, в том числе к прессингу по отношению к работникам. В таком случае, нельзя исключать риска того, что в случае спора с проверяющими работник сам укажет на то, что его новый статус не является добровольным и, по сути, он остался в подчинении работодателя.

С момента введения налога на профессиональный доход прошло чуть более месяца и судебная практика по данному вопросу начнет формироваться не сразу. Однако не вызывает сомнений, что налоговые органы будут оценивать такую деятельность в каждом конкретном случае в соответствии с ее действительным экономическим смыслом. Случаи успешной переквалификации налоговыми органами гражданско-правовых отношений в трудовые хорошо известны судебной практике. Так, например, в постановлении Арбитражного Суда Восточно-Сибирского округа от 27 октября 2016 г. по делу № А58-547/2016 [оставлено без изменений Определением Верховного Суда РФ от 27 февраля 2017 г. № 302 КГ17 382. – ГАРАНТ.РУ], суд встал на сторону налоговой инспекции, которая рассмотрела сложившиеся правоотношения между организацией и рядом ИП в соответствии с действительным экономическим смыслом деятельности привлекаемых к работе предпринимателей. Подходы налоговых органов к данному вопросу уже выработаны и усилены устойчивой судебной практикой, в том числе на уровне ВС РФ.

Нельзя забывать, что обороты набирает и практика по ст. 54.1 Налогового кодекса, запрещающая искажение сведений о фактах хозяйственной жизни и применение которой означает не только доначисление налогов, штрафов и пени, но и последующее привлечение к уголовной ответственности.

В любом случае массовое увольнение сотрудников, которые потом получат статус самозанятых, даже в отсутствие в дальнейшем прямых взаимоотношений с ними, как минимум, привлечет внимание и может потребовать дополнительных объяснений.

Как сотрудничать с самозанятыми и не нарушить закон

Самозанятые — это физлица и ИП, которые работают на себя и платят щадящий налог на профессиональный доход. Компаниям и предпринимателям удобно отдать часть услуг на аутсорсинг самозанятым. За них не надо сдавать отчёты, платить налоги и заботиться о трудовых гарантиях.

С 19 октября 2020 года самозанятость действует во всех городах России. Мы вооружились письмами госорганов и ответили на самые частые вопросы о сотрудничестве с самозанятыми.

🇷🇺 Закон о налоге для самозанятых № 422-ФЗ

Когда нельзя работать с самозанятыми?

С самозанятыми есть два ощутимых ограничения. Они не должны быть действующими или бывшими работниками заказчика и работать агентами. Для заказчиков это значит следующее.

Сотрудничество с бывшими работниками не запрещено, но не ведёт к экономии на налогах. С дохода от бывшего или действующего работодателя самозанятые платят не 6% НПД, а 13% НДФЛ как физлицо.

Налог за физлицо платит заказчик. Это его обязанность как налогового агента по ст. 226 НК РФ. Ещё налоговый агент платит за физлицо взносы на пенсионное страхование в сумме 27,1 % от оплаты по ст. 420 НК РФ. Общие 40,1 % насчитывают сверху оплаты, а не вычитают. В итоге заказчик получает расходы и головную боль с отчётами — письмо от 14 сентября 2020 г. N 03-04-05/80357.

Самозанятым запрещено работать от лица чужого бизнеса по договорам поручения, комиссии и агентирования. Например, нельзя продавать автомобили с пробегом под маркой комиссионного салона.

Самозанятый работает на себя — в этом суть льготного налога. Налоговая вычислит работу от чужого лица и запретит платить пониженные 6 %. А заказчик попадёт на налоги как налоговый агент. Для продажи комиссионных автомобилей, туров и квартир лучше приглашать исполнителей с ИП на УСН.

Самозанятый не может работать курьером. Но есть исключение. Курьер может ездить к покупателям с кассой заказчика, а вознаграждение за доставку принимать отдельно.

Полный список запрещённой работы прописан в ч. 2 ст. 4 Закона о налоге для самозанятых.

А вот ограничений по месту нахождения самозанятого и масштабу его дела нет. Так пояснила налоговая в письме от 12 октября 2020 г. № АБ-4-20/16632@.

🌍 С самозанятым можно работать дистанционно. Он может находиться в другом городе или за границей. И даже утратить статус налогового резидента — главное, сохранить регистрацию в России. К примеру, разработчик с ПМЖ в Белоруссии может спокойно писать код для заказчика из России.

🧑🏭 Самозанятому нельзя нанимать работников, но можно привлекать субподрядчиков. Например, веб-мастер делает для заказчика корпоративный сайт. Фотографировать зовёт фотографа. Рисовать логотип — дизайнера. Писать текст — редактора. Самозанятый может привлекать целую команду помощников. Только без трудовых договоров.

Правда, что за самозанятого не платят налоги и взносы?

Если самозанятый не бывший работник, заказчик не платит в налоговую ни рубля.

Самозанятые не платят НДФЛ, и их заказчики освобождены от обязанностей налоговых агентов. Налог на профессиональный доход самозанятый платит сам. Штрафы получает тоже он.

Главное доказательство, что за самозанятого не надо платить, — это чек на оплату из приложения «Мой налог». До перевода денег с самозанятого берут электронную справку о статусе на текущую дату — тоже из «Мой налог». Как вариант — самостоятельно смотрят статус самозанятого в сервисе налоговой.

Если у заказчика есть давний договор с фрилансером, то с даты его регистрации в качестве самозанятого налоги отменяются. Так пояснил Минфин в письме от 20.11.2020 № 03-11-11/101180.

Самозанятый может добровольно подписаться на уплату взносов в Пенсионный фонд. А самозанятый ИП может купить страховку на случай болезни и декрета. Соцстрах разъяснил это в письме от 28.02.2020 № 02-09-11/06-04-4346. Но оплата взносов по добровольному страхованию не перекладывается на заказчика.

Что будет, если перевести работников в самозанятые?

Предпринимателя ждёт вагон проблем, если его поймают на уклонении от официального оформления работников.

За соблюдением правил следят налоговая и трудовая. Трудовую беспокоит, что люди связаны трудовыми обязанностями, но лишены больничных, отпусков и пенсии. Налоговую заинтересуют регулярные переводы на счета самозанятых. К подозрительным фирмам придут с совместными проверками.

Трудовая инспекция подаст в суд, и самозанятых признают работниками в штате. Предпринимателя заставят оформить трудовые книжки и сдать отчёты в налоговую за прошлое время. Такая процедура прописана в ст. 19.1 ТК РФ

За прикрытие трудового договора гражданско-правовым оштрафуют по ст. 5.27 КоАП РФ. Штраф — от 10 000 до 100 000 ₽.

Налоговая доначислит НДФЛ и взносы на пенсионное страхование за каждый месяц по каждому самозанятому. За уплату налогов не в срок оштрафует на 40 % от суммы долга по ст. 122 НК.

Если предприниматель держал целый цех работников с самозанятостью, придётся доплатить огромные суммы и сдать ворох отчётов.

Условия работы с самозанятыми сравнят с признаками наёмного труда из ст. 15 ТК РФ и Постановление Пленума ВС РФ от 29.05.2018 N 15. Для признания отношений трудовыми достаточно пары-тройки совпадений. Сомнения растолкуют в пользу работников.

Признаки наёмного труда такие:

— исполнитель оказывает услугу сам, субподряд запрещён;

— исполнителя взяли на определённую трудовую функцию, за итог он не отвечает;

— заказчик говорит, как можно делать работу, как нельзя;

— клиентов приводит заказчик;

— исполнитель связан рабочим графиком;

— заказчик покупает расходники и инвентарь;

— исполнителю платят регулярно — что очень похоже на зарплату;

— стороны сотрудничают долго, время от времени перезаключают договор;

— исполнитель влит в рабочий коллектив;

— исполнителя не дёргают в выходные;

— у исполнителя нет других доходов.

❌ Вот пример прикрытия наёмного труда.

Клининговая компания набрала самозанятых для уборки у клиентов. Уборщикам выдали тряпки, моющие средства и фирменные футболки. Мыть полы надо по критериям качества, которые приняты в компании, а разговаривать с клиентами по скриптам. Уборщики работают по сменам.

✅ А вот пример, когда самозанятый работал на себя.

Водитель подключился к сервису Яндекс.Такси. Сервис открыл доступ к программе на обработку заказов от пассажиров. Водитель работал без графика, брал заказы когда хотел. Деньги от пассажиров получал сервис, но на счёт водителя. Пассажиры могли расплатиться с водителем напрямую. Сервис брал комиссию — дело № 33-53437/2019.

Как оформить договор с самозанятым и какие ещё нужны бумаги?

С самозанятым заключают обычный гражданско-правовой договор в зависимости от того, что он делает.

Это может быть договор на выполнение работ — с автомастером, оказания услуг — с фотографом, авторского заказа — с программистом, купли-продажи — на закупку хенд-мейд игрушек. Выполненные работы принимают по акту.

В договор можно включить пункт со следующим смыслом. Исполнитель обязан сообщить заказчику о прекращении применения режима НПД не позднее следующего дня после снятия с регистрации в налоговой. За несообщение прописать штраф. В идеале штраф покроет расходы исполнителя, если налоговая доначислит НДФЛ.

С самозанятыми можно сотрудничать по оферте — когда исполнитель принимает правила, написанные для всех. К примеру, водитель грузовика регистрирует аккаунт в сервисе заказа грузоперевозок и работает по их правилам.

С самозанятыми не заключают договоры агентирования, комиссии и поручения. Это запрещённые для них услуги.

Если с человеком сотрудничали ещё до оформления самозанятости, перезаключать договор не нужно — письмо налоговой от 20.02.2019 No СД-4-3/2899@.

Кадровые документы на самозанятого не оформляют.

Как платить самозанятому?

Самозанятому платят на карту, наличными или на электронный кошелёк. Ограничений по форме нет.

У самозанятого нет обязанности открывать специальный банковский счёт. Подойдёт обычная карта физлица. Банк России разрешил так делать в письме от 19.12.2019 № ИН-014-12/94.

Самозанятые не пользуются онлайн-кассами. Чеки пробивают через приложение «Мой налог». Чек выдают в бумажном виде, отправляют по электронной почте или смс. В чеке исполнитель указывает договор, по которому получает оплату, наименование заказчика и его ИНН. Остальные реквизиты чека встанут сами.

Исполнитель сохраняет чек, чтобы подтвердить факт оплаты и, если нужно, учесть в расходах.

Банковская комиссия за перевод ложится на заказчика. Исполнитель должен получить оплату в сумме из договора, вычитать комиссию за оплату нельзя.

Как учесть оплату самозанятому в расходах по УСН?

Заказчик может учесть оплату самозанятому в расходах по ОСНО, ЕСХН и УСН Доходы минус расходы.

Единственный документ, которым можно подтвердить расходы — чек от самозанятого из приложения «Мой налог». Это требование налоговой из письма от 20.02.2019 № СД-4-3/2899@.

Подтвердить расходы актом оказанных услуг нельзя. Акт сохраняют, чтобы подтвердить период расходов.

Самозанятый обязан выдать чек сразу, если получил наличные или электронный перевод. На банковский перевод — не позднее 9 числа следующего месяца. А вот если платить посреднику самозанятого, чек отбивает посредник из своей кассы.

Чек можно хранить в электронном виде, распечатывать необязательно.

Если самозанятый не выдал чек, налоговая рекомендует жаловаться им через сервис обращений. Но как в этом случае учесть оплату в расходах, пока неясно.

Что делать, если самозанятый перестал быть самозанятым?

Если самозанятый слетает с режима, это предательская ситуация для заказчика. За такого человека придётся заплатить НДФЛ и пенсионные взносы. Исключение — когда с режима слетел ИП. Платить взносы обязан всё равно он, заказчику можно не беспокоиться.

Самозанятый слетает с режима НПД в следующих случаях:

— он сам снялся с учёта;

— его годовой доход превысил 2,4 миллиона рублей;

— он занялся запрещённой деятельностью, например, стал агентом юридической фирмы или открыл сигаретный киоск.

Самозанятому приходит электронное уведомление из налоговой с датой прекращения режима НПД. С этой даты заказчик услуг физлица становится налоговым агентом — письмо налоговой от 20.02.2019 № СД-4-3/2899@.

Чтобы налоги за бывшего самозанятого не стали сюрпризом, перед оплатой с самозанятого берут справку о его статусе из приложения «Мой налог». Или проверяют статус в специальном сервисе налоговой.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Могут ли два самозанятых оказать одну услугу вместе?

На одну услугу можно нанять двух самозанятых. Но важно, чтобы между собой они не работали по договору простого товарищества. Это когда два ИП складываются деньгами, чтобы больше зарабатывать.

К примеру, заказчику нужно развести по клиентам 200 заказов. Он нанимает двух перевозчиков. Заключить договор нужно с каждым и расплатиться по отдельности. Нельзя, чтобы договор был заключён с одним перевозчиком, а второй помогал как товарищ по договору. Иначе оба слетят с режима НПД — письма от 19 апреля 2019 г. № СД-4-3/7496@.

Читайте также:

- Трудотерапия необходимо ли оформление трудового договора

- Какой из документов регламентирует деятельность конкретного должностного лица

- О чем должен быть информирован гражданин под расписку при заключении трудового договора

- Чем отличается договор от соглашения о сотрудничестве

- Каким документом оформляется выплата заработной платы через лицевые счета в программе 1с бухгалтерия