Ипотека втб справка о доходах за какой период

Опубликовано: 17.09.2024

Справка по форме банка ВТБ – это один из документов, предоставляемых в банк для подтверждения доходов. ВТБ – один из лидеров российского рынка кредитования, в том числе ипотечного. Так как ипотечные кредиты выдаются на достаточно крупные суммы, банк требует дополнительного подтверждения платежеспособности клиента, его возможностей длительное время выплачивать выданный кредит. Для этого ВТБ требует различного рода документы: справки 2-НДФЛ или справку по форме банка.

- Что такое справка по форме банка ВТБ

- Для чего используется

- Как получить справку по форме ВТБ

- Отличия от справки 2-НДФЛ

- Трудности при оформлении

Что такое справка по форме банка ВТБ

Справка по форме банка ВТБ – это документ, при помощи которого клиент может подтвердить свои доходы. Само название «справка по форме банка» говорит, что конкретный формат документа определяется самой финансовой организацией, и у ВТБ она будет отличаться от аналогов других банков.

Документ имеет конкретный вид, он выложен на официальном сайте. Найти форму справки от банка ВТБ можно либо по соответствующему запросу в поисковике, либо на сайте перейти в раздел с формами документов и скачать ее там.

Для чего используется

Основное назначение – для получения кредита, ВТБ требует от своих клиентов предоставления максимального количества подтверждающих документов, так как банк хочет быть уверен в своих заемщиках. Это, помимо уверенности самого банка, позволяет тем, кто прошел достаточно жестких отбор, претендовать на более удобные условия, более низкую ставку и более широкие лимиты по сумме выданных средств.

Как получить справку по форме ВТБ

У ВТБ имеется перечень условий, которые необходимо выполнить, чтобы справка была признана составленной корректно. В отличие от стандартизированной для всех справки по форме 2-НДФЛ, в этом случае каждый банк может выставить свои собственные требования, которые следует узнать и выполнить, если клиент хочет успешно подать документы на кредит.

Отличия от справки 2-НДФЛ

Справка по форме 2-НДФЛ стандартизирована, ее выдают все работодатели, она имеет строго определенный вид. Тогда как все справки по форме банков будут иметь значительные различия. Справка по форме ВТБ требует соблюдения следующих условий:

Справка подается строго в банк и не поступает в ФНС, она полностью идентична аналогичной справке 2-НДФЛ и одинаково подается в случае получения любых кредитных продуктов банка, в том числе автокредитов, кредитных карт и прочих заемных программ. Справка имеет срок действия, актуальна в течение 1 месяца.

Сведения, которые должны присутствовать в справке (вносится работодателем, заверяется печатью главного бухгалтера):

- Дата заполнения.

- Данные сотрудника: ФИО, дата принятия на работу, должность.

- Данные компании, в том числе полное название и реквизиты.

- Размер месячной зарплаты в течение последнего года.

- Данные руководителя и главного бухгалтера.

- Контактные телефоны отдела бухгалтерии.

Все это заполняется актуально и достоверно, так как банк проверяет поданные сведения и в случае нахождения несоответствий отказывает в кредитовании. В дальнейшем ввод в заблуждение банка затруднит получение кредитных продуктов в нем.

Трудности при оформлении

Основной трудностью при предоставлении данной справки является риск попадания данных в налоговую службу. По умолчанию банк не разглашает сведения, полученные при сборе документов на кредит. Однако ФНС имеет право при наличии оснований сформировать требование к банку предоставить эти сведения. На требование ФНС банк не может не ответить, по этой причине в случае нестыковок в уплате налога это может вылиться в проблемы для компании и сотрудника.

Также в некоторых компаниях могут отказывать в подобных справках, ссылаясь на коммерческую тайну и то, что предоставление подобной формы не является обязательным (в отличие от 2-НДФЛ).

Кроме того, справка по форме банка, в случае если в ней указан неофициальный доход, может спровоцировать неудобства и ограничения уже со стороны самого банка. Так как официальный доход вызывает значительно больше доверия, справка с неофициальным может привести к применению повышенных ставок и других ухудшений условий кредитования.

Рекомендуется при выборе из этих двух справок по возможности выбирать 2-НДФЛ. Однако если у вас имеется крупный неофициальный доход, который вы бы хотели продемонстрировать банку (в том числе денежные поступления, освобожденные от уплаты налога законодательно), то именно справка по форме банка станет выходом из ситуации. Она оптимальна, так как в справке 2-НДФЛ не могут отражаться суммы, с которых не было сделано всех нужных отчислений государству.

Евгений Никитин Высшее образование по специальности "Журналистика" в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

По условиям ВТБ24 общий трудовой стаж заемщика, желающего получить ипотечный кредит, должен превышать 1 год. Если за последнее время заемщик менял место работы, то трудовой стаж по последнему месту работы должен составлять не менее 1 месяца с момента окончания испытательного срока. Можно ли учесть в качестве совокупного дохода семьи доход моих родителей (детей, двоюродного брата, гражданского супруга)?

Банк ВТБ24 для определения максимальной суммы ипотечного кредита может учесть доход не только заемщика и его супруги (супруга), но и двух ближайших родственников. Ближайшие родственники – это родители заемщика, его дети, братья и сестры. Доходы двоюродного брата и гражданского супруга (супруги) учитываться не будут.

Нужна ли прописка для получения ипотечного кредита в банке ВТБ24?

При получении ипотечного кредита в банке ВТБ24 прописка не важна. Заемщик может вообще не иметь прописки (постоянной регистрации).

Также бывают ситуации, когда заемщик живет и работает в одном городе, а квартиру хочет приобрести в другом. В таком случае банк ВТБ24 проведет так называемые территориально-распределительные сделки. Отметим, что для банка выгоднее оформлять кредит в том городе, в котором работает заемщик, а не в том, где располагается объект, приобретаемый по ипотеке. В таком случае, заемщик должен подать заявление на оформление ипотеки в городе, в котором работает. Фактическое же предоставление денежных средств будет произведено отделением ВТБ24 в городе, в котором заемщик намерен приобрести объект недвижимости.

За какой период следует представить справку о доходах в банк ВТБ24?

Для получения ипотечного кредита в банке ВТБ24 следует представить справку о доходах за истекший календарный год и истекшие месяцы текущего календарного года. Часто банк просит представить справку о доходах по форме 2-НДФЛ за последние 6 месяцев. В некоторых случаях период предоставления справки о доходах может быть уменьшен до 1 месяца.

Могу ли я сам подбирать квартиру по ипотеке ВТБ24?

Конечно, можете. Банк ВТБ24 не принуждает клиентов обязательно привлекать брокерские или риэлтерские агентства при оформлении ипотеки. Кроме того, поскольку банк предоставляет свои денежные средства в качестве кредита, он проводит полную юридическую проверку правоустанавливающих документов по приобретаемому жилью, а также подготавливает всю документацию для проведения сделки купли-продажи. Таким образом, клиенты банка могут обойтись без агента по недвижимости при покупке квартиры по ипотеке. Однако участие в сделке риэлтора всегда облегчает процесс покупки квартиры/сделки не только для заемщика, но и для банка. Риэлтор поможет найти квартиру, которая отлично подойдет для ипотеки: ведь не все квартиры подходят в качестве залога по ипотечному кредиту. Банк ВТБ24 может порекомендовать хорошие риэлтерские агентства, которые аккредитованы банком.

Каким образом и когда происходит расчет с продавцом квартиры?

Все расчеты с продавцом квартиры могут быть произведены безналичным или наличным путем. В любом случае расчеты с продавцом производятся только после того, как банк ВТБ24 получит все требующиеся документы (обычно после регистрации права собственности заемщика на квартиру). При наличном расчете возможно использование сейфовой ячейки: подписывается договор аренды сейфовой ячейки, в котором фиксируется режим доступа к ней для продавца и покупателя. Чтобы достичь максимальной надежности сделки, продавец получает доступ к денежным средствам, хранящимся в сейфовой ячейке, только после того, как будут выполнены все условия договора купли-продажи. Кроме того, банк ВТБ24 позволяет производить расчеты посредством аккредитива. Этот метод расчетов позволяет исключить возможные риски как для покупателя, так и для продавца: покупатель получает гарантию от невозврата уплаченной суммы в случае, если условия договора купли-продажи не будут выполнены, а продавец получает гарантию от непоступления оговоренной суммы на счет.

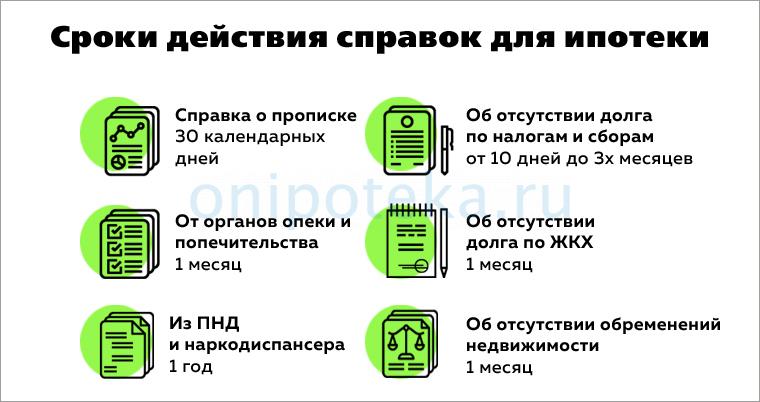

Формируя пакет документов для предоставления в банк, необходимо учитывать срок действия справок для ипотеки, иначе можно потерять зря много времени. Банк не примет справки, которые стали неактуальными, их придется получать заново.

Срок действия справки 2 НДФЛ для ипотеки

Справка формы 2-НДФЛ (скачать бланк в pdf) – это основной документ от работодателя о заработке человека, который решил взять ипотеку. Бухгалтер организации указывает в этой справке начисленный доход за определенный временной промежуток, а также размер удержанных налогов. По сути, такая справка является показателем финансового состояния человека и подтверждает сам факт официальной работы.

В справку вносят следующую информацию:

- начало и окончание временного периода;

- сведения о самом работодателе, его адрес, номер налогоплательщика, номер телефона;

- данные о работнике, когда родился, где проживает, паспортные данные;

- таблицу с указанием суммы дохода и вычета помесячно,

- дополнительную таблицу со всеми вычетами, итоговыми цифрами заработка и удержанных средств.

Бухгалтерия обязана в трехдневный срок выдать работнику данный документ.

Справка 2-НДФЛ, в которой отражены доходы за год, формально не имеет срока годности, однако, банки могут сами определять такой срок. Например, в Сбербанке срок действия 2 НДФЛ для ипотеки 30 дней (скачать правила и список бумаг Сбербанка в pdf), а в ВТБ – 45 дней. Период действия справки может колебаться от полугода до года, поэтому важно узнать у кредитора все нюансы и стараться собирать документы точно в срок.

Особенности справки о доходах по форме банка

Довольно часто размер дохода в справке 2-НДФЛ недостаточен для приобретения кредита или ипотеки. Работодатель может указать только официальную часть зарплаты, данные о работе на полставки, например, там не предусмотрены. Для решения этой проблемы банки предлагают заполнять другую справку – по разработанной кредитором форме.

Справка о зарплате по форме банка содержит полную и достоверную информацию о реальном (в том числе неофициальном) доходе человека. Работодатель не боится указывать в ней реальные размеры дохода, потому что банк не вправе разглашать эти данные, в том числе и в налоговую инспекцию.

Каждый банк разрабатывает собственную форму справки, но они все содержат схожие поля с 2-НДФЛ, разве что размер удержанных налогов совершенно банк не интересует. Точно также указываются данные об организации, ее реквизиты и адрес. О работнике заполняются поля ФИО, его должность и трудовой стаж.

В специальную таблицу бухгалтер предприятия вносит ежемесячную сумму зарплаты работника, именно ту, которую он получает на руки. Далее эти цифры суммируются и выводится общий итог за указанный период. Следует отметить, что не стоит указывать нереальные суммы, так как банк может проверить средний уровень зарплаты по такой же должности в целом по региону.

Взять бланк справки по форме банка можно непосредственно в самой кредитной организации или скачать с ее официального сайта.

Период действия справки по форме банка немного меньше, чем срок действия справки 2 НДФЛ для ипотеки, как правило, он составляет всего 10-30 дней. Это связано с тем, что такой документ неофициальный. Есть вероятность, что работник возьмет справку и уволится. Поэтому все кредиторы сокращают время ее актуальности.

Выясняем срок действия копии трудовой книжки для ипотеки

В перечень документов, подтверждающих доходы и легальную занятость претендента на ипотеку, входит трудовая книжка. Это основной документ с данными о стаже и наличии стабильной работы на текущий момент.

Оригинал трудовой книжки по закону должен храниться на месте работы.

Прежде чем запрашивать копию, надо выяснить в банке, какой в нем установлен срок действия копии трудовой книжки для ипотеки. И рассчитать, когда лучше обратиться за справкой. Обычно период действия один месяц, но бывают случаи, когда банки уменьшают период до 14, а то и трех дней.

Что делать, если нет трудовой книжки

Главная задача банка – убедиться в платежеспособности заемщика. Если он подтвердит свои доходы без трудовой книжки, то банк может пойти навстречу.

Какие документы можно предъявить банку:

К сведению. Клиент может предоставить справку по форме 3-НДФЛ (скачать бланк), если у него есть иные источники дохода, например, от аренды или работы в интернете (фрилансером).

Выясняем срок действия справок для ипотеки от продавца

Во время подготовки объёмного пакета документов для ипотеки нередко упускают из виду некоторые нюансы, кажущиеся мелочью, например, различные справки

А зря! Они имеют большое значение, многие из них подтверждают чистоту сделки и уменьшают риски ее оспаривания.

Представляем небольшой обзор по справкам от продавца и иным документам, а также сроки их действия.

Справка о прописке (регистрации) по адресу данной квартиры

Многие знают её под названием справка о составе семьи, выдаёт ее паспортный стол ЖКХ или управляющей компании. В справке по форме 9 (скачать бланк в word) указываются все жильцы, зарегистрированные по данному адресу, их родственные связи с тем, кто заказал справку. Есть также справка формы 12 – архивная, в ней указываются все, кто был зарегистрирован в данной квартире за весь период ее существования. Это очень важно для устранения риска признания сделки недействительной. Это может произойти, если там проживали люди, попавшие в тюрьму, и так далее.

Закон не устанавливает срок актуальности такой справки. Но обычно она актуальна в течение 30 календарных дней, поэтому заранее ее заказывать бесполезно.

Справка о разрешении от органов опеки и попечительства для ипотеки

Справка об отсутствии задолженности по налогам и сборам

Выдаётся налоговой инспекцией в срок до пяти рабочих дней, так как формирование сведений предусматривает запросы в различные инстанции.

Срок действия такой справки (скачать форму в word) законодательно не установлен, и каждый банк может самостоятельно установить количество дней актуальности документа. Одни банки считают актуальной справку только в течение 10 дней, многие определяют срок месяц или даже три месяца, это следует уточнить в вашем банке.

Справка об отсутствии задолженности по коммунальным платежам

Такой документ можно получить, обратившись в бухгалтерию ТСЖ или в расчётно-кассовый центр (РКЦ), где ее выдают по стандартной форме ЕИРЦ 22.

Сроки выдачи и период действия законом не установлены, надо уточнить требования банка. Но обычно эта справка актуальна в течение месяца, так как оплата коммунальных услуг происходит обычно раз в месяц.

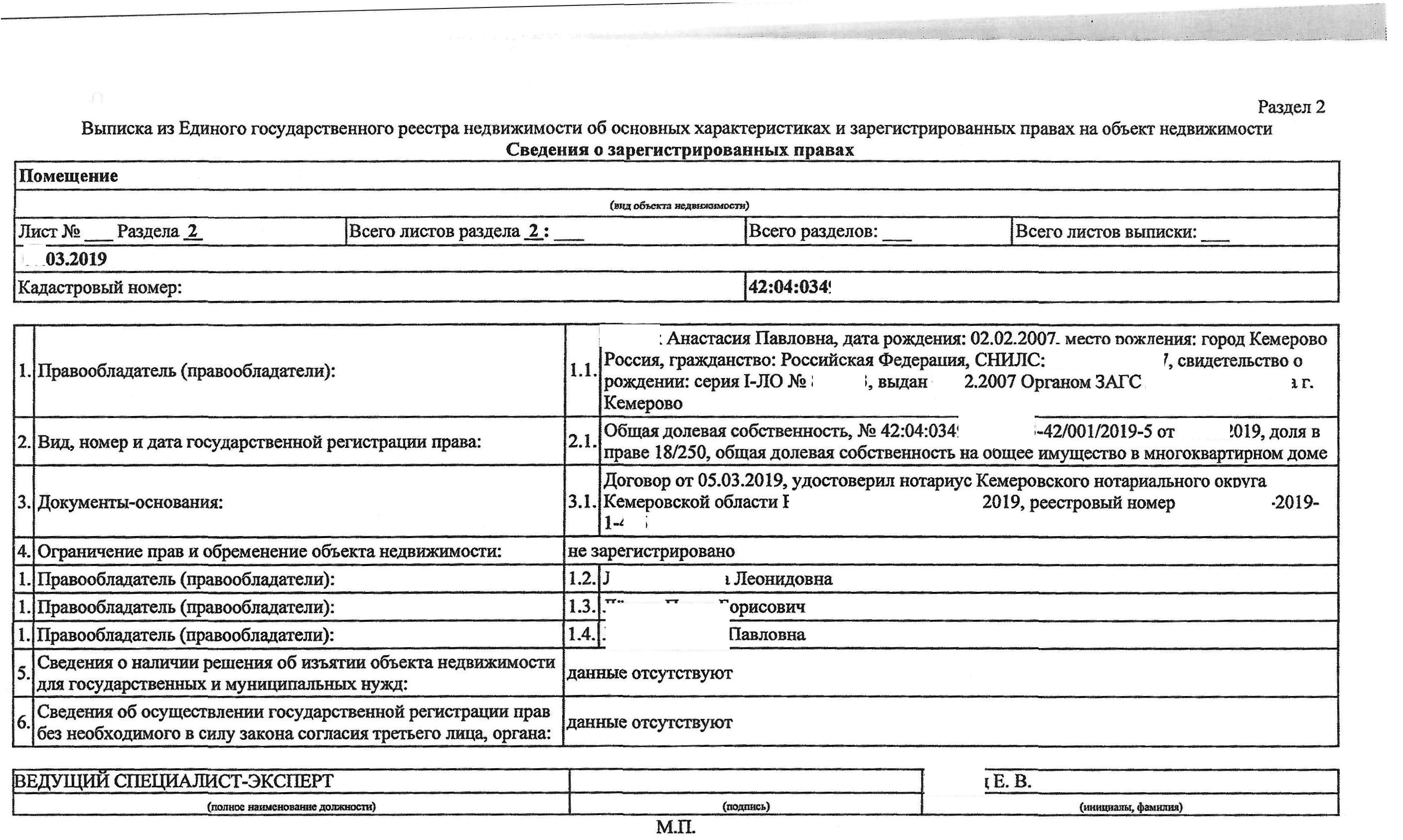

Справка об отсутствии обременений недвижимости

Это выписка из ЕГРН (базы данных Росреестра), запросить её может любой человек. Все ограничения и обременения на недвижимость за весь период её существования заносятся в базу Росреестра. В выписке все они (арест, залог, сервитут, аренда и другие) будут указаны, и риски для оспаривания сделки будут сведены к минимуму.

Получить документ можно в самом Росреестре (срок 3 дня), через МФЦ (5 дней) или онлайн на сайте Росреестра и на портале Госуслуги. Срок действия такой выписки законом не оговаривается, обычно актуальность сохраняется 1 месяц, в том числе и для банковских учреждений.

Справки из психоневрологического диспансера ПНД и наркологического диспансера

Они необходимы, чтобы сделку не признали недействительной из-за психического расстройства или наркотической зависимости человека. Получить справку можно в диспансере в тот же день, срок ее действия зависит от цели получения, для банка актуальность 1 год.

Если срок действия справок для ипотеки истек

Несмотря на то, что справки 2-НДФЛ и по форме банка действительны на протяжении довольно длительного времени (от 12 до 45 дней), иногда люди, занятые сбором документов и мероприятиями по поиску объекта недвижимости, упускают эти сроки. Примет ли банк такие справки? Очень редко кредиторы идут на уступки, обычно просроченную справку не принимают, она будет просто недействительна. Особенно справку по форме банка. И незадачливому клиенту придется идти и делать справку заново.

В наше время уже почти не осталось людей, которые бы никогда не брали кредит в банке. Люди обращаются и за ипотекой довольно часто. Раньше банки практически всегда отказывали в ипотечном кредите при наличии у человека непогашенного кредита. Но здравая конкуренция среди банков сделала свое дело и появились одобрения по ипотеке с отлагательным условием.

Что такое отлагательные условия одобрения

Отлагательное условие – это условие, которое должно быть выполнено в течение какого-то периода времени, чтобы решение по ипотеке вступило в полную силу. Такие условия пригодятся тем, у кого совсем скоро закрывается непогашенный кредит. Банк выставил условие, и теперь люди знают, что им можно надеяться на ипотеку, а банк не потерял очередного клиента.

Или иной случай, когда в квартире сделана незаконная перепланировка. Приобретая ее в ипотеку, человек предоставляет квартиру в залог банку. Но банку не нужна такая квартира в качестве залога. В таком случае, отлагательное условие и есть выход из ситуации – ипотека одобряется, а человек обязуется устранить все незаконные перепланировки.

Отлагательные условия составляются индивидуально по каждому договору ипотеки, когда обе стороны заинтересованы в сотрудничестве.

Не пытайтесь подделать справки. Порядок проверки

В наше время подделать пакет документов для банка очень сложное занятие. С одной стороны, документы выполнены технически сложно, с другой – банк сам проверяет все документы.

Самое уязвимое место – это справка по форме банка и 2-НДФЛ. Их проверка проходит несколько этапов. На первом этапе идет банальная проверка данных организации, которая ее выдала. Проверяется название, адрес и руководство, благо сделать это не сложно – имеется большое количество реестров и баз данных.

После этого кредитный инспектор в банке проверяет анкету на совпадение суммы зарплаты из формы и из заявления соискателя ипотеки. Инспектор проверяет подлинность печати, подписей и может позвонить по официальному телефону в организацию.

Цель – проверить, работает ли действительно там такой сотрудник. Обязательно подлежит проверке сумма дохода, сравнивается со средним значением по региону. Если работник получает зарплату на банковскую карту, то проверяется движение по личному счету.

Некоторые граждане покупают готовые справки для предъявления в банк. У работающих на это свои причины (например, срок действия справки 2 НДФЛ для ипотеки истек). А у безработных граждан её и вовсе взять негде. Но, как правило, эти справки отсеиваются на первом же этапе. Происходит это потому, что фирмы, якобы выдавшие справку, официально не работают, и вычеркнуты из реестра.

Следует понимать, что подделка документов преследуется по закону, и имеется соответствующая статья 327 в Уголовном кодексе (скачать). А если человек получил по таким справкам ипотеку, то налицо уже факт мошенничества, который тоже уголовно наказуем.

Самое разумное решение – вовремя собрать информацию о сроках действия 2 НДФЛ для ипотеки, других справок и документов. И в нужный момент запастись актуальными справками.

Если Вы нуждаетесь в собственном жилье, но по каким то причинам не имеете возможности приобрести свои апартаменты, то на помощь вам придет ипотечный кредит в банке ВТБ 24.

Для оформления ипотечного кредита от Вас понадобится только сбор необходимых документов и справок, а так же наличие постоянного места работы и дохода. Все остальное специалисты банковского учреждение проверят и сделают сами. В этой статье мы рассмотрим необходимые справки.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-14-90 . Это быстро и бесплатно !

Какие обязательные документы нужны и можно ли обойтись без выписки о доходах?

О том, как долго делается и за какой период нужна справка 2-НДФЛ для ипотеки, зачем она банку и проверяет ли он информацию о доходах, читайте тут.

Видео о том, что входит в стандартный перечень документов для ипотеки:

О том, какие банки дают кредит без справок по 2 документам, и как взять ипотеку без подтверждения дохода и трудовой занятости, узнайте тут.

Вспомогательные бумаги, которые может затребовать банковский работник

Дополнительные документы:

- Для индивидуальных предпринимателей.

- Выписку из реестра о регистрации в качестве индивидуального предпринимателя или учредителя предприятия.

- Свидетельство о постановке на налоговый учет.

В некоторых случаях сотрудники банка могут осмотреть предприятие и составить соответствующее заключение о бизнесе, который ведет заемщик, и об уровне его доходности. Данный документ может сыграть решающую роль при оформлении кредита.

- Если заемщик находится в браке, то банк в праве потребовать копию свидетельства о браке.

- Финансовые и хозяйственные документы (для юридических лиц).

- Брачный контракт (В таком договоре могут прописаны некоторых положения, которые регулируют погашения ипотеки, которая была оформлена до супружества, и права двух сторон на недвижимое имущество).

- Справки, подтверждающие другие источники доходов (алименты, аренда) – в некоторых случаях банк может запросить дополнительные справки о доходе.

Цель этих документов составить полную картину о платежеспособности клиента и подтвержденной работодателем занятости!

Справки для получения ипотеки в банке ВТБ 24

Справки для ВТБ:

- Копия трудовой книжки, заверенная работодателем или справка/выписка из Трудовой книжки.

- Справка для подтверждения доходов физического лица.

- Справки, подтверждающие другие источники доходов (алименты, аренда).

Содержание заявления по форме

Банк особенно тщательно проверяет заявление, которое должно составлять в себе:

Брачный контракт – еще один важный пункт, ведь после того как заемщик возьмет ипотеку, все формальности могут перейти к его супруге/супругу. Такой договор даст избежать судов после развода, так как все нормы должны быть прописаны в нем.

Где можно получить необходимую документацию?

Рассмотрим все по порядку:

- Паспорт и СНИЛС обычно у заемщика имеется всегда при себе.

- Заявление-анкету можно взять в самом банке или распечатать электронный вариант с главного сайта ВТБ 24 и заполнить самостоятельно дома, а уж потом отнести в банк. Либо оставить онлайн заявку для того, чтобы банковский специалист сам перезвонил и записал все сведения о Вас.

- Трудовая книга обычно хранится у работодателя в отделе кадров, нужно снять копию страниц где находится запись с какого срока заемщик работает на данном месте работы и копию записей с предыдущих работ, для того, чтобы посчитать общий стаж. Такие копии нужно заверить подписью и печатью начальника. Если же заместо копий из трудовой в отделе кадров предлагают сделать выписку, то специалист отдела кадров сам выпишет все места работы и сроки на которых работал заемщик, поставит необходимую печать и подпись.

- Военный билет обязательно нужен для того, чтобы взять ипотечный кредит, но если у заемщика его нет, то скорее всего его попросят взять кого-нибудь в поручители.

- Справку о доходах нужно взять в отделе кадров, но будьте внимательны, делается она около 10 дней, поэтому хорошо рассчитайте свое время. Если нужна декларация, то она берется в налоговой службе.

- Выписку о регистрации в качестве ИП нужно взять в ЕГРИП – единый государственный реестр индивидуальных предпринимателей.

- Свидетельство о постановке на налоговый учет берется соответственно в налоговой службе.

- Брачный контракт и свидетельство о браке хранится у самого заемщика.

- Финансовые и документы подтверждающие хозяйственную деятельность хранится у самого ИП или в отделе кадров.

- ставка выше, если по обычной ипотеке ставка от 10,7%,то такая программа подразумевает процентную ставку в размере от 11,5%;

- первоначальный взнос от 30%, тогда как в обычной программе с полным перечнем всех документов первоначальный взнос от 10%, а при наличии материнского (семейного) капитала от 5%;

- срок кредита до 20 лет, в остальных программах до 30 лет.

Заключение

Для более точного рассмотрения ипотечной заявки банком, постарайтесь предоставить все ценные бумаги, это даст надежду на положительный ответ банковского учреждения, ну, а если Вы располагаете необходимыми средствами, для того, чтобы взять ипотеку по двум документам, смело дерзайте!

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Конечно, банк всегда заинтересован в новых клиентах, привлекает их различными программами. Тем не менее, получить заемные средства получается далеко не у всех обратившихся.

Это объясняется несколькими причинами:

- проведение проверки кредитной истории перед выдачей средств. Людям, которые имеют плохую кредитную историю, кредит получить намного сложнее.

- человек, желающий получить кредит или ипотеку, должен предоставить полный пакет документов, чтобы доказать свою платежеспособность. Одним из таких подтверждающих документов является справка 2-НДФЛ. Она может быть оформлена по стандартной форме, которая утверждена Минфином РФ. Может быть предоставлена справка по форме банка ВТБ.

Чем объясняется необходимость справки?

Справка ВТБ о доходах необходима в случае получения кредита на крупную сумму или для оформления ипотечного кредита. Она подтверждает, что клиент, обратившийся в банк, сможет выполнять взятые на себя обязательства и в полном объеме погасить задолженность по кредиту.

Многие заемщики представляют в банк справку 2-НДФЛ, но случается так, что данный документ отражает информацию, которая не соответствует действительности. Справка по этой форме входит в состав отчётности предприятий в налоговые органы, в ней отражается уровень взимаемых налогов с каждого работника фирмы. Как известно, сейчас многие организации, пытаясь оптимизировать суммы уплачиваемых налогов, платят своим работникам «серые» заработные платы. В таком случае, часть доходов человека не отражаются в базах налоговых органов, а официальные суммы заработка бывают гораздо ниже, чем реальные. А это бывает препятствием к получению нужной суммы кредита. Создается ситуация, когда человек имеет высокий заработок и может платить по своим обязательствам, но документально финансовая организация не видит этому подтверждения и отказывает человеку в заемных средствах.

Так как банковская организация ВТБ ориентирована на клиента, то для подтверждения дохода в описанной выше ситуации, была разработана и утверждена справка о доходах по форме банка ВТБ. Она имеет упрощенное содержание, в ней отражается сведения о фактическом уровне дохода клиента и помогает получить кредитные средства. Информация, которая представлена в ней, никому не сообщается, хранится в банке и строго конфиденциальна.

В чем заключаются отличия?

Отличия в справке, которая разработана банком и справке 2-НДФЛ заключаются в следующем:

- заполняет и выдает ее только работодатель;

- она имеет юридическую силу только при наличии печати организации и подписи директора и главного бухгалтера;

- отражает только реальный уровень дохода, в нее не вносят сведения об удержанных налогах и вычетах, которые получает работник;

- данные из справки строго конфиденциальны, она не передается в налоговые органы;

- по значимости сравнима со справкой 2-НДФЛ;

- срок годности справки – один месяц.

Эту справку можно использовать для получения разных видов займов: автокредит; ипотека; наличные кредиты или кредитные карты. Когда нет возможности предоставить утвержденную справку 2-НДФЛ, справка ВТБ – отличный выход для заемщика.

Как правильно заполнить?

При заполнении бланка учитывают, что этот документ имеет одну страницу, где есть специальные поля для внесения данных. Ее можно заполнить вручную или сделать это на ПК. Предпочтительным является второй вариант. Тогда информация будет иметь читабельный вид, в нее проще внести исправления, в случаен необходимости.

Экземпляр, написанный от руки, при внесении исправлений должен иметь пометку «Исправлено». В случае, когда таких поправок много, банк может не принять документ и его придется переделывать.

Чтобы ознакомиться с содержанием справки, достаточно в поиске вбить запрос «Справка по форме банка ВТБ скачать». Документ в электронном виде можно получить в формате doc или pdf. Оба эти формата содержат поля, которые можно редактировать и вносить нужные данные.

Важно отметить, что данные, которые предоставляются в справке, должны быть правдивыми. Если сведения будут искажены, предъявитель документа может быть привлечен к ответственности. Обязательными элементами справки являются подписи ответственных лиц организации, использование факсимиле не допускается. Если в штате нет бухгалтера или главного бухгалтера, достаточно одной подписи руководителя фирмы-работодателя.

Какую информацию содержит справка?

Справка по форме банка ВТБ образец содержит следующую информацию:

- реквизиты сотрудника, для которого заполняется справка: ФИО, дата его трудоустройства, должность;

- название фирмы-работодателя, ИНН, адрес и контактные данные;

- сумма заработной платы за месяц в течение последних 12 месяцев;

- ФИО руководителя и главного бухгалтера;

- контактный телефон ответственных лиц;

- дата формирования документа. Это важное поле, потому что справка действует ограниченное время.

Если возникают какие-то вопросы по заполнению справки, то можно позвонить в ВТБ банк, телефон для справок 8 800 100 24 24. Сотрудники клиентской поддержки ответят на все вопросы.

Проблемы, которые возникают при получении или использовании справки

Для работодателя

Как уже говорилось, все данные, которые предоставляет клиент в банк, строго конфиденциальны. Но бывают ситуации, когда ФНС может потребовать эту информацию. Это требование закреплено в законодательных документах и банк не может отказать в предоставлении этих сведений. Для фирмы, которая выплачивает «серые» заработные платы, это может грозить крупными штрафами за уклонение от уплаты налоговых и страховых платежей.

Именно этим объясняется то, что многие предприятия, опасаются этого и не предоставляют своим работникам такие документы. Нужно отметить, что компания имеет на это право, по нескольким причинам:

- данные о заработной плате сотрудников составляют коммерческую тайну;

- такой формат справки не носит обязательный характер.

Для клиента

Сам сотрудник, получивший справку такого формата от работодателя, может столкнуться с проблемами. Первая связана с тем, что справка – это не официальный документ и подтвердить сведения в ней никак нельзя. Поэтому при подозрении на недостоверность данных, сотрудники банка могут ее не принять. Этим объясняется то, что при предоставлении справки такого формата – большой процент отказов в кредитовании.

Потому что для банковской организации – это низкий уровень гарантий финансовой стабильности заемщика. Часто банк принимает справку такого формата, но при этом увеличивает процентные ставки по кредитным предложениям или предоставляет менее выгодные условия, чем для клиентов, предоставивших справку 2-НДФЛ. Такие же условия предоставляют и другие финансовые организации, например, если человек подтверждает свои доходы, используя справка банка Открытие по форме банка.

Как получить ипотеку в банке ВТБ

Сегодня ипотечный кредит – это один из самых распространенных займов для физических лиц. Суммы такого кредита, как правило, крупные. И перед одобрением и выдачей заемных средств, банковская организация заинтересована в том, чтобы убедится в платёжеспособности заемщика. Даже при наличии обеспечения ипотеки недвижимым имуществом, банк предпочитает, чтобы клиенты, имеющие ипотеку, делали платежи по своим обязательствам без задержек.

Поэтому для получения ипотечного кредита также необходимо иметь справка по форме банка ВТБ для ипотеки. Но в финансовой организации есть вариант кредитования без подтверждения дохода.

Для оформления ипотечного кредита по такой программе, клиент должен предъявить два документа, один из которых паспорт. Банк, при рассмотрении заявки от клиента, может потребовать ИНН, СНИЛС, заграничный паспорт или другие документы гражданина. Они подтвердят, что заемщик работает и за него идут отчисления. По ИНН можно проверить наличие задолженностей по налогам.

Программа ВТБ ипотека без справки о доходах разработана для людей, которые не могут подтвердить свой доход различными документами. При оформлении такого кредита на купленный объект недвижимости накладывается обременение, которое снимается при погашении обязательств перед банком.

Какие документы предоставить, чтобы точно получить заем?

Требования к документам, которые необходимо предоставить в банк, могут отличаться. Если человек является зарплатным клиентом, то перечень требуемых бумаг для подтверждения дохода небольшой, ведь банк видит все начисления на счет заемщика. Эти требования могут отличаться в зависимости от запрашиваемой суммы.

Если человек не является клиентом банка, то лучше подготовиться и предоставить в банк прочие документы, особенно если очень нужно получить кредитные средства. Перед тем, как подавать заявку в банковскую организацию, стоит собрать другие документы, которые увеличат шанс на одобрение. В такой пакет документации могут входить:

- выписка по пластиковой карте;

- копия трудовой книжки, подтверждающая трудоустройство.

Они подтвердят сотрудникам банка, то, что человек платежеспособен и на его счет регулярно поступают средства.

Также лучше будет, если справка по форме банка будет датирована числом, которое близко к подаче заявке. Не стоит завышать сумму доходов, если это откроется, то грозит ответственностью за подделку документов и мошенничество. Не лишним будет пригласить платежеспособного созаемщика или поручителя. Тогда шансы на одобрение возрастут.

Стоит помнить, что если человек не может официально подтвердить свой доход или он не очень большой, то это не значит, что он не сможет получить средства на покупку машины или квартиры. Справка ВТБ 24 по форме банка, предназначена для подтверждения неофициального дохода и поможет получить кредитные средства, даже несмотря на то, что банк настороженно относится к такому подтверждению доходов заемщика.

Читайте также: