Как правильно заполнить справку о доходах по форме банка втб

Опубликовано: 01.05.2024

Справка по форме банка ВТБ – это один из документов, предоставляемых в банк для подтверждения доходов. ВТБ – один из лидеров российского рынка кредитования, в том числе ипотечного. Так как ипотечные кредиты выдаются на достаточно крупные суммы, банк требует дополнительного подтверждения платежеспособности клиента, его возможностей длительное время выплачивать выданный кредит. Для этого ВТБ требует различного рода документы: справки 2-НДФЛ или справку по форме банка.

- Что такое справка по форме банка ВТБ

- Для чего используется

- Как получить справку по форме ВТБ

- Отличия от справки 2-НДФЛ

- Трудности при оформлении

Что такое справка по форме банка ВТБ

Справка по форме банка ВТБ – это документ, при помощи которого клиент может подтвердить свои доходы. Само название «справка по форме банка» говорит, что конкретный формат документа определяется самой финансовой организацией, и у ВТБ она будет отличаться от аналогов других банков.

Документ имеет конкретный вид, он выложен на официальном сайте. Найти форму справки от банка ВТБ можно либо по соответствующему запросу в поисковике, либо на сайте перейти в раздел с формами документов и скачать ее там.

Для чего используется

Основное назначение – для получения кредита, ВТБ требует от своих клиентов предоставления максимального количества подтверждающих документов, так как банк хочет быть уверен в своих заемщиках. Это, помимо уверенности самого банка, позволяет тем, кто прошел достаточно жестких отбор, претендовать на более удобные условия, более низкую ставку и более широкие лимиты по сумме выданных средств.

Как получить справку по форме ВТБ

У ВТБ имеется перечень условий, которые необходимо выполнить, чтобы справка была признана составленной корректно. В отличие от стандартизированной для всех справки по форме 2-НДФЛ, в этом случае каждый банк может выставить свои собственные требования, которые следует узнать и выполнить, если клиент хочет успешно подать документы на кредит.

Отличия от справки 2-НДФЛ

Справка по форме 2-НДФЛ стандартизирована, ее выдают все работодатели, она имеет строго определенный вид. Тогда как все справки по форме банков будут иметь значительные различия. Справка по форме ВТБ требует соблюдения следующих условий:

Справка подается строго в банк и не поступает в ФНС, она полностью идентична аналогичной справке 2-НДФЛ и одинаково подается в случае получения любых кредитных продуктов банка, в том числе автокредитов, кредитных карт и прочих заемных программ. Справка имеет срок действия, актуальна в течение 1 месяца.

Сведения, которые должны присутствовать в справке (вносится работодателем, заверяется печатью главного бухгалтера):

- Дата заполнения.

- Данные сотрудника: ФИО, дата принятия на работу, должность.

- Данные компании, в том числе полное название и реквизиты.

- Размер месячной зарплаты в течение последнего года.

- Данные руководителя и главного бухгалтера.

- Контактные телефоны отдела бухгалтерии.

Все это заполняется актуально и достоверно, так как банк проверяет поданные сведения и в случае нахождения несоответствий отказывает в кредитовании. В дальнейшем ввод в заблуждение банка затруднит получение кредитных продуктов в нем.

Трудности при оформлении

Основной трудностью при предоставлении данной справки является риск попадания данных в налоговую службу. По умолчанию банк не разглашает сведения, полученные при сборе документов на кредит. Однако ФНС имеет право при наличии оснований сформировать требование к банку предоставить эти сведения. На требование ФНС банк не может не ответить, по этой причине в случае нестыковок в уплате налога это может вылиться в проблемы для компании и сотрудника.

Также в некоторых компаниях могут отказывать в подобных справках, ссылаясь на коммерческую тайну и то, что предоставление подобной формы не является обязательным (в отличие от 2-НДФЛ).

Кроме того, справка по форме банка, в случае если в ней указан неофициальный доход, может спровоцировать неудобства и ограничения уже со стороны самого банка. Так как официальный доход вызывает значительно больше доверия, справка с неофициальным может привести к применению повышенных ставок и других ухудшений условий кредитования.

Рекомендуется при выборе из этих двух справок по возможности выбирать 2-НДФЛ. Однако если у вас имеется крупный неофициальный доход, который вы бы хотели продемонстрировать банку (в том числе денежные поступления, освобожденные от уплаты налога законодательно), то именно справка по форме банка станет выходом из ситуации. Она оптимальна, так как в справке 2-НДФЛ не могут отражаться суммы, с которых не было сделано всех нужных отчислений государству.

Евгений Никитин Высшее образование по специальности "Журналистика" в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Для подтверждения своей платежеспособности клиенту, который планирует взять ипотеку или другой займ, оформить кредитку с овердрафтом, необходимо предоставить справку о доходах. Это может быть документ по форме 2-НДФЛ или справка условно свободной формы, которая устроит банк. Чтобы узнать, как ее оформить, необходимо посетить сайт финансовой организации или прийти в ее отделение (ниже в статье мы также приводим образцы документов о доходе ведущих российских финучреждений). Рассмотрим, для чего может использоваться справка по форме банка, каков срок ее действия, где взять этот документ.

Что такое справка по форме банка

Традиционно финансовое учреждение проверят платежеспособность граждан, прежде чем предоставить им займ, рефинансирование или выпустить кредитку. Любой банк стремится к высокому уровню доверия к своим клиентам. Но если вопрос касается финансовых рисков, каждая организация предпочитает документально удостовериться в том, что заемщик сможет выплатить кредит и не допустит просроченной задолженности.

Об уровне ответственности клиента и о том, как он относится к своим обязательствам, может рассказать его кредитная история. В связи с этим многие банки запрашивают в БКИ информацию, которая дает представление о том, насколько регулярно заемщик вносил платежи, не допускал ли он просрочек. Чтобы проверить платежеспособность, банку необходима справка о доходах. Если получить кредит или оформить какой-либо продукт хочет клиент, получающий зарплату или пенсию на карточку банка, этого документа может не потребоваться. Кроме того, финансовые обязательства по кредиту можно выполнить автоматически, когда часть средств будет вычитаться из суммы ежемесячного дохода. Но каждый новый заемщик должен предоставить бумагу, подтверждающую доход, в обязательном порядке.

Традиционного используется документ 2-НДФЛ или по форме банка (при этом последний бывает свободной или установленной формы). Как показывает практика, первый вариант для организаций, предоставляющих кредит, предпочтительнее. Для тех, кто предоставил 2-НДФЛ, процентная ставка может быть ниже, чем для тех, кто смог передать только документ по форме банка.

- Кредитов, в частности – ипотек, т. к. в этом случае речь, как правило, идет о долгосрочном погашении займов;

- Кредитных карт с овердрафтом.

Чтобы воспользоваться каждым банковским предложением, клиенту нужно доказать свою платежеспособность.

Важно! Помимо справки о доходах по форме банка, бланк которой клиенту нужно заполнить и заверить печатью и подписью работодателя, может потребоваться и другой документ (загранпаспорт, военный билет, если заемщик – мужчина), подтверждающий личность, справка о регистрации брака (для полных семей), свидетельства о рождении детей и пр. При этом чем больше справок соберет гражданин, тем выше будет вероятность положительного ответа от банка. Не следует забывать, что после одобрения заявки может потребоваться другой пакет документов (к примеру, если речь идет об ипотеке, нужно будет предоставить бумаги, подтверждающие внесение первоначального взноса документы по залогу).

По внешнему виду справка может отличаться. Каждая кредитно-финансовая организация самостоятельно решает, как будет выглядеть документ (образец, как правило, есть на официальном сайте того или иного банка и доступен для распечатывания). Но речь, как правило, ни идет о свободной форме. Образец содержит определенные пункты, обязательные для заполнения, и отличается четкой структурой.

Как заполнить документ по форме банка

Традиционно справка представляет собой лист формата А4. Бланк содержит пустые поля для заполнения. Клиент вносит сведения самостоятельно, а банк впоследствии может проверить подлинность указанной информации.

Важно! Следует вносить только достоверные сведения. Если обнаружится, что вы предоставили ложную информацию, это может быть расценено как попытка мошенничества. В этом случае могут наступить негативные последствия, например, клиента могут внести в черный список банка. Если кроме неправильно заполненной справки гражданин предоставил поддельные документы (и это обнаружится), такие обстоятельства могут привести к возбуждению уголовного дела о мошенничестве.

Обычно в документе следует указать следующую информацию:

- название организации, в которой работает клиент, ее реквизиты (включая ОГРН и ИНН), почтовый адрес и контактный телефон;

- паспортные данные гражданина, включая прописку, его мобильный телефон;

- продолжительность трудового стажа;

- должность, которую занимает потенциальный заемщик;

- сведения о доходах (информация за последние полгода – по каждому месяцу отдельно).

Справка должна быть заверена руководством компании и/или главным бухгалтером (либо сотрудником, исполняющим его обязанности). На документе должны стоять подпись директора и печать организации.

Обратите внимание. Законодательно документ по форме банка никак не утвержден. То, какая информация должна быть указана, решает сама кредитно-финансовая организация. Проблема может возникнуть в том случае, если клиент получает так называемую серую зарплату. Бухгалтерия и директор компании, в которой он работает, могут указать только официальную часть заработка, т. к. выплаты «в конверте» противоречат действующему законодательству. Но при этом если общий ежемесячный доход заемщика составит менее 50% от суммы регулярной выплаты по кредиту, в частности – по ипотеке (не считая других расходов), будет высоким риск невозврата займа. В этом случае банк может отказать в предоставлении заемных средств.

Срок действия справки

Как и у большинства документов, у справки по форме банка есть период, в течение которого ее необходимо использовать. Он составляет 30 календарных дней. Если срок действия истек, придется оформить новый документ.

Важно! Не следует забывать, что справка, оформленная по образцу одного банка, не подойдет для предъявления в другой кредитной организации. Образцы могут существенно отличаться по своему виду. Таким образом, если вы хотите продать заявку сразу в несколько финучреждений, вам либо придется оформить справку 2-НДФЛ, либо оформлять каждый раз новый документ по форме того или иного банка.

Если в период действия справки вы сменили место работы, документ необходимо будет оформить заново – указав актуальные сведения о занимаемой должности и уровне заработной платы.

Где взять справку

Как уже говорилось, образец справки вы можете скачать на официальном сайте компании, затем распечатать, заполнить бланк и заверить документ у работодателя. Если у вас нет возможности получить электронный документ или на интернет-странице банка отсутствует образец, вы можете получить бланк, посетив любой офис финучреждения в своем городе. Этот вариант займет несколько больше времени, но во время визита вы сможете задать сотруднику банка все интересующие вас вопросы, например, какие реквизиты должны быть указаны в справке (этот перечень может отличаться), а также сколько дней действует справка.

Если клиент выполнил требования финансового учреждения, он может рассчитывать на одобрение заявки и получить займ или кредитную карту.

Проверяют ли банки справку

После того, как банк получает необходимые документы от клиента, он приступает к традиционной проверке и сопоставлению той информации, которая там указана. Подтвердить или опровергнуть достоверность сведений, которые предоставил потенциальный заемщик, может специальный отдел банка, который отвечает за его финансовую и юридическую безопасность. Эти же сотрудники делают запрос в БКИ, чтобы узнать кредитную историю гражданина. На основании этих сведений (и только если все указанные в документах сведения оказались достоверными) финансовая организация принимает решение о том, одобрить или нет заявку на кредит, выпуск кредитной карты и пр.

Чтобы удостовериться в том, что клиент действительно работает в компании, которая заверила справку в относительно свободной форме, сотрудники банка могут позвонить в бухгалтерию или отдел кадров. При этом для проверки могут выбрать не только директора или бухгалтера, но и других сотрудников, которых попросят подтвердить или опровергнуть информацию о заемщике.

Если все указанные в справке сведения верны, клиент может рассчитывать на одобрение заявки.

Как быть тем, кто работает неофициально

На сегодня многие граждане в условиях свободного рынка работают неофициально (фрилансеры) или относятся к самозанятым. В этом случае предоставить справку о зарплате даже в свободной форме им будет затруднительно. Что же делать таким гражданам, если необходимо получить кредит? В этом случае необходимо предоставить доказательства того, что вы получаете неофициальный доход (от своей деятельности, сдачи жилья в аренду, от инвестиций и пр.). Но для этого также потребуются подтверждающие документы.

На заметку. Если клиент хочет взять кредит в том банке, пластиковой картой которого он пользуется, косвенным подтверждением дохода может стать наличие регулярных финансовых поступлений. Для этого необходимо доказать, что средства приходят на карту именно вследствие выполненной работы. Но подтвердить это можно только в том случае, если вы уплатили налоги с полученных доходов.

Гарантией того, что банк не понесет неоправданных финансовых расходов, может стать также залог имущества клиента или поручительство третьих лиц. В этом случае нужно будет предоставить соответствующие документы. Если речь идет об обременении имущества, потребуется справка о праве собственности заемщика на закладываемый объект. Если клиент нашел поручителей, необходимо предоставить нотариально заверенную гарантию этих лиц.

Примеры справок

- ВТБ

- Сбербанк

- Альфа-Банк

- Восточный банк

- Газпромбанк

- Россельхозбанк

- Райффайзенбанк

- Открытие

- Совкомбанк

- Россельхозбанк

- Промсвязьбанк

- Хоум Кредит Банк

- УралСиб

- УБРиР

- Почта Банк

- ОТП Банк

Эти образцы вы можете скачать и распечатать, чтобы использовать в качестве документа по форме банка.

Оценивая шансы на одобрение кредита, заемщики обращают внимание на требования кредитора к пакету документации, предоставляемой вместе с заявлением. Чтобы получить кредит в ПАО «Банк ВТБ», необходимо представить бумаги, которые подтвердят наличие дохода достаточного для обслуживания долга. Справка по форме банка ВТБ поможет в 2020 году доказать, что клиент имеет стабильный доход и сможет вносить регулярные платежи в счет погашения долга.

Для чего необходима справка по форме банка?

Если заемщик имеет стабильный заработок и подает заявку на кредитование с назначением платежа менее 40–50 % от официальной зарплаты, банк с высокой долей вероятности одобрит выдачу средств. Именно для оценки платежеспособности и готовности оплачивать кредитные обязательства необходима справка о заработной платы.

В стандартных условиях для получения кредита в ВТБ потребуется подтверждение дохода с помощью справки 2-НДФЛ, которая отражает регулярные перечисления работодателя и отчисляемые с дохода налоги. Однако не все организации показывают в официальной отчетности реальные цифры зарплат, желая сократить суммы налоговых отчислений. Это приводит к тому, что фактический заработок подтвердить налоговой декларацией не удается.

Если для оформления небольшого займа или карты банк не требует высоких зарплат, одобряя лимиты с учетом заниженных сумм заработка, то для получения ипотеки 2-НДФЛ может оказаться недостаточной. Кредитор, понимая, что реальные финансовые возможности клиента могут быть больше, готов рассмотреть иные варианты подтверждения.

Справка о доходах — неотъемлемая часть пакета документов, если клиент не относится к числу зарплатных клиентов ВТБ и не имеет индивидуальных предложений кредитования, инициированных банком. Если 2-НДФЛ не может быть предоставлена, банк примет к рассмотрению утвержденную форму с отражением дохода будущего заемщика.

Где взять справку 2-НДФЛ?

Каждый трудоустроенный гражданин получает зарплату после вычета подоходного налога, о чем свидетельствует декларация 2-НДФЛ. Любой сотрудник вправе обратиться в бухгалтерию и бесплатно оформить документ, отражающий доход и налоговые отчисления.

Если предприятие крупное, бланк готовится отдельным бухгалтером, ответственным за зарплатные начисления и подачу соответствующей отчетности в ФНС. В мелких фирмах, где не предусмотрена ставка такого специалиста, справку можно получить через руководителя организации.

Документ о заработной плате за прошедший период имеет силу только после того, как уполномоченные должностные лица компании поставят свои подписи и заверят его круглой печатью. Если потребовалось взять справку по форме банка, также необходимы подписи руководителя и главного бухгалтера.

Банк, допуская подтверждение платы за труд через утвержденную форму, гарантирует конфиденциальность переданных сведений, используя их только для объективной оценки уровня финансовой обеспеченности.

Документ составляют накануне обращения в банк, поскольку для оценки заемщика необходимо иметь актуальные данные о последних заработках не более чем за 30 дней.

Что должно быть указанно в справке?

Чтобы избежать проблем с принятием документа к рассмотрению в банке, рекомендуется предварительно изучить пример оформления и подготовить бланк согласно требованиям кредитора:

- Личные сведения о работнике.

- День, месяц, год оформления.

- Длительность работы.

- Занимаемая должность.

- Точное название организации.

- Главные реквизиты юрлица.

- Место регистрации компании.

- Контактный телефон и адрес расположения текущего места работы.

- Указание сумм с помесячной разбивкой, сколько фактически получает работник предприятия, учитывая налоговые отчисления.

Все сведения в документы должны быть отражены на русском языке, избегая аббревиатур и сокращений. Перед подачей документа необходимо убедиться в наличии на нем даты, круглой печати организации и подписей главных лиц предприятия: директора и бухгалтера (при наличии).

Как заполнить справку по форме банка ВТБ?

Чтобы документ, отражающий реальный доход клиента, был принят к рассмотрению, необходимо придерживаться определенных правил заполнения справки по форме банка:

Поскольку документ не может быть выписан на себя, банк не принимает бланк от заемщика, если им является главный бухгалтер, поставивший подпись.

Образец заполнения справки ВТБ-банка

Чтобы оформить подтверждение о доходах, необходимо скачать справку, найдя в свободном доступе в режиме онлайн необходимый шаблон на сайте ВТБ в разделе «Информация для заемщиков».

Образец скачивают в формате Word и далее переходят к внесению сведений о трудовых доходах. Рекомендуется изучить правила оформления документа и проверить заполненную справку, чтобы убедиться, что информация занесена правильно.

Какие трудности могут возникнуть при получении справки 2-НДФЛ?

Не каждый работодатель готов признаться, что занижает данные о зарплате в отчетности по НДФЛ, поэтому отказывается предоставлять иные варианты справок о доходах. Банк гарантирует защиту переданных сведений и исключает передачу информации надзорным ведомствам, включая ФНС.

Практика показала, что никаких преследований и негативных последствий при передаче корректных сведений о зарплате не происходит, а сотрудники получают шанс на выгодные условия кредитования и решение финансовых вопросов, включая потребительские займы или покупку жилья через ипотечную сделку.

Конечно, банк всегда заинтересован в новых клиентах, привлекает их различными программами. Тем не менее, получить заемные средства получается далеко не у всех обратившихся.

Это объясняется несколькими причинами:

- проведение проверки кредитной истории перед выдачей средств. Людям, которые имеют плохую кредитную историю, кредит получить намного сложнее.

- человек, желающий получить кредит или ипотеку, должен предоставить полный пакет документов, чтобы доказать свою платежеспособность. Одним из таких подтверждающих документов является справка 2-НДФЛ. Она может быть оформлена по стандартной форме, которая утверждена Минфином РФ. Может быть предоставлена справка по форме банка ВТБ.

Чем объясняется необходимость справки?

Справка ВТБ о доходах необходима в случае получения кредита на крупную сумму или для оформления ипотечного кредита. Она подтверждает, что клиент, обратившийся в банк, сможет выполнять взятые на себя обязательства и в полном объеме погасить задолженность по кредиту.

Многие заемщики представляют в банк справку 2-НДФЛ, но случается так, что данный документ отражает информацию, которая не соответствует действительности. Справка по этой форме входит в состав отчётности предприятий в налоговые органы, в ней отражается уровень взимаемых налогов с каждого работника фирмы. Как известно, сейчас многие организации, пытаясь оптимизировать суммы уплачиваемых налогов, платят своим работникам «серые» заработные платы. В таком случае, часть доходов человека не отражаются в базах налоговых органов, а официальные суммы заработка бывают гораздо ниже, чем реальные. А это бывает препятствием к получению нужной суммы кредита. Создается ситуация, когда человек имеет высокий заработок и может платить по своим обязательствам, но документально финансовая организация не видит этому подтверждения и отказывает человеку в заемных средствах.

Так как банковская организация ВТБ ориентирована на клиента, то для подтверждения дохода в описанной выше ситуации, была разработана и утверждена справка о доходах по форме банка ВТБ. Она имеет упрощенное содержание, в ней отражается сведения о фактическом уровне дохода клиента и помогает получить кредитные средства. Информация, которая представлена в ней, никому не сообщается, хранится в банке и строго конфиденциальна.

В чем заключаются отличия?

Отличия в справке, которая разработана банком и справке 2-НДФЛ заключаются в следующем:

- заполняет и выдает ее только работодатель;

- она имеет юридическую силу только при наличии печати организации и подписи директора и главного бухгалтера;

- отражает только реальный уровень дохода, в нее не вносят сведения об удержанных налогах и вычетах, которые получает работник;

- данные из справки строго конфиденциальны, она не передается в налоговые органы;

- по значимости сравнима со справкой 2-НДФЛ;

- срок годности справки – один месяц.

Эту справку можно использовать для получения разных видов займов: автокредит; ипотека; наличные кредиты или кредитные карты. Когда нет возможности предоставить утвержденную справку 2-НДФЛ, справка ВТБ – отличный выход для заемщика.

Как правильно заполнить?

При заполнении бланка учитывают, что этот документ имеет одну страницу, где есть специальные поля для внесения данных. Ее можно заполнить вручную или сделать это на ПК. Предпочтительным является второй вариант. Тогда информация будет иметь читабельный вид, в нее проще внести исправления, в случаен необходимости.

Экземпляр, написанный от руки, при внесении исправлений должен иметь пометку «Исправлено». В случае, когда таких поправок много, банк может не принять документ и его придется переделывать.

Чтобы ознакомиться с содержанием справки, достаточно в поиске вбить запрос «Справка по форме банка ВТБ скачать». Документ в электронном виде можно получить в формате doc или pdf. Оба эти формата содержат поля, которые можно редактировать и вносить нужные данные.

Важно отметить, что данные, которые предоставляются в справке, должны быть правдивыми. Если сведения будут искажены, предъявитель документа может быть привлечен к ответственности. Обязательными элементами справки являются подписи ответственных лиц организации, использование факсимиле не допускается. Если в штате нет бухгалтера или главного бухгалтера, достаточно одной подписи руководителя фирмы-работодателя.

Какую информацию содержит справка?

Справка по форме банка ВТБ образец содержит следующую информацию:

- реквизиты сотрудника, для которого заполняется справка: ФИО, дата его трудоустройства, должность;

- название фирмы-работодателя, ИНН, адрес и контактные данные;

- сумма заработной платы за месяц в течение последних 12 месяцев;

- ФИО руководителя и главного бухгалтера;

- контактный телефон ответственных лиц;

- дата формирования документа. Это важное поле, потому что справка действует ограниченное время.

Если возникают какие-то вопросы по заполнению справки, то можно позвонить в ВТБ банк, телефон для справок 8 800 100 24 24. Сотрудники клиентской поддержки ответят на все вопросы.

Проблемы, которые возникают при получении или использовании справки

Для работодателя

Как уже говорилось, все данные, которые предоставляет клиент в банк, строго конфиденциальны. Но бывают ситуации, когда ФНС может потребовать эту информацию. Это требование закреплено в законодательных документах и банк не может отказать в предоставлении этих сведений. Для фирмы, которая выплачивает «серые» заработные платы, это может грозить крупными штрафами за уклонение от уплаты налоговых и страховых платежей.

Именно этим объясняется то, что многие предприятия, опасаются этого и не предоставляют своим работникам такие документы. Нужно отметить, что компания имеет на это право, по нескольким причинам:

- данные о заработной плате сотрудников составляют коммерческую тайну;

- такой формат справки не носит обязательный характер.

Для клиента

Сам сотрудник, получивший справку такого формата от работодателя, может столкнуться с проблемами. Первая связана с тем, что справка – это не официальный документ и подтвердить сведения в ней никак нельзя. Поэтому при подозрении на недостоверность данных, сотрудники банка могут ее не принять. Этим объясняется то, что при предоставлении справки такого формата – большой процент отказов в кредитовании.

Потому что для банковской организации – это низкий уровень гарантий финансовой стабильности заемщика. Часто банк принимает справку такого формата, но при этом увеличивает процентные ставки по кредитным предложениям или предоставляет менее выгодные условия, чем для клиентов, предоставивших справку 2-НДФЛ. Такие же условия предоставляют и другие финансовые организации, например, если человек подтверждает свои доходы, используя справка банка Открытие по форме банка.

Как получить ипотеку в банке ВТБ

Сегодня ипотечный кредит – это один из самых распространенных займов для физических лиц. Суммы такого кредита, как правило, крупные. И перед одобрением и выдачей заемных средств, банковская организация заинтересована в том, чтобы убедится в платёжеспособности заемщика. Даже при наличии обеспечения ипотеки недвижимым имуществом, банк предпочитает, чтобы клиенты, имеющие ипотеку, делали платежи по своим обязательствам без задержек.

Поэтому для получения ипотечного кредита также необходимо иметь справка по форме банка ВТБ для ипотеки. Но в финансовой организации есть вариант кредитования без подтверждения дохода.

Для оформления ипотечного кредита по такой программе, клиент должен предъявить два документа, один из которых паспорт. Банк, при рассмотрении заявки от клиента, может потребовать ИНН, СНИЛС, заграничный паспорт или другие документы гражданина. Они подтвердят, что заемщик работает и за него идут отчисления. По ИНН можно проверить наличие задолженностей по налогам.

Программа ВТБ ипотека без справки о доходах разработана для людей, которые не могут подтвердить свой доход различными документами. При оформлении такого кредита на купленный объект недвижимости накладывается обременение, которое снимается при погашении обязательств перед банком.

Какие документы предоставить, чтобы точно получить заем?

Требования к документам, которые необходимо предоставить в банк, могут отличаться. Если человек является зарплатным клиентом, то перечень требуемых бумаг для подтверждения дохода небольшой, ведь банк видит все начисления на счет заемщика. Эти требования могут отличаться в зависимости от запрашиваемой суммы.

Если человек не является клиентом банка, то лучше подготовиться и предоставить в банк прочие документы, особенно если очень нужно получить кредитные средства. Перед тем, как подавать заявку в банковскую организацию, стоит собрать другие документы, которые увеличат шанс на одобрение. В такой пакет документации могут входить:

- выписка по пластиковой карте;

- копия трудовой книжки, подтверждающая трудоустройство.

Они подтвердят сотрудникам банка, то, что человек платежеспособен и на его счет регулярно поступают средства.

Также лучше будет, если справка по форме банка будет датирована числом, которое близко к подаче заявке. Не стоит завышать сумму доходов, если это откроется, то грозит ответственностью за подделку документов и мошенничество. Не лишним будет пригласить платежеспособного созаемщика или поручителя. Тогда шансы на одобрение возрастут.

Стоит помнить, что если человек не может официально подтвердить свой доход или он не очень большой, то это не значит, что он не сможет получить средства на покупку машины или квартиры. Справка ВТБ 24 по форме банка, предназначена для подтверждения неофициального дохода и поможет получить кредитные средства, даже несмотря на то, что банк настороженно относится к такому подтверждению доходов заемщика.

Как правильно заполнить анкету на ипотеку в ВТБ? Какие данные заемщик обязан указать о себе? Какая информация требуется о месте работы? Отличается ли в ВТБ заявка на военную ипотеку от иных образцов? Ответы на эти и другие вопросы в данной статье.

Для чего банку нужна анкета заемщика

Специфика ипотечных кредитов — значительные суммы финансирования и длительные сроки погашения задолженности. Соответственно банк заинтересован в том, чтобы получить максимум информации о потенциальном заемщике.

Анкета — это краткое изложение основных данных обо всех участниках сделки. Заполнение анкеты на ипотеку ВТБ обязательно не только для основного заемщика, но и поручителей и созаемщиков. На нескольких страницах они указывают сведения о занятости, доходах, месте проживания, наличии/отсутствии детей, имущества в собственности и т. д.

Именно на основании анкеты принимается первоначальное решение. Если кредитный менеджер при проверке данных установит несоответствие сведениям из ПФР, ФНС и Росреестра, вероятность отказа существенно повышается.

Заявление-анкета на ипотеку в ВТБ состоит из 3-х основных листов, 2-х приложений и сведений правового характера (скачать). Заполнить ее можно как непосредственно в ближайшем отделении банка, так и дома.

Порядок заполнения анкеты

В разделе бланки и документы можно скачать бланк анкеты ВТБ на ипотеку на сайте банка. В заявлении семь обязательных пунктов с подпунктами. Пропускать их не рекомендуется. Менеджер в банке при проверке обязательно поинтересуется, почему в графах нет информации.

Статус

В самом первом пункте заполняющий обозначает свою роль в сделке — заемщик или созаемщик/поручитель/залогодатель. В последнем случае уточняется степень родства с основным заемщиком. Далее прописываются ФИО и дата рождения.

Источник получения информации об ипотечных кредитах ПАО ВТБ

Банк хочет знать, из какого источника получена информация об ипотечных продуктах. Это может быть реклама, рекомендация застройщика/риелтора или друзей/знакомых и т. д.

Личные данные

Этот пункт — один из самых объемных в анкете заемщика на ипотеку ВТБ. От заявителя требуются следующие данные:

- СНИЛС и/или ИНН. Индивидуальный номер налогоплательщика указывается, если СНИЛС по разным причинам не присваивается (например, военнослужащим).

- Адрес фактического проживания. Указывается полностью, включая индекс, страну, регион и т. д. Если адреса регистрации и фактического проживания совпадают, в анкете ставится соответствующая галочка. Дополнительно отмечается отношение к квартире проживания: коммерческий или социальный найм, собственность (в том числе родственников) и т. д.

- Контактные номера телефонов: сотового, рабочего, стационарного по месту регистрации и фактического проживания. В анкете на ипотеку банка ВТБ указывается и адрес электронной почты. Сообщение с одобрением/отказом направляется на указанный номер мобильного телефона.

- Следующий пункт касается семейного положения заявителя. Отмечается даже нахождение в гражданском браке. Если скачать анкету на ипотеку ВТБ банка, отдельное внимание стоит уделить наличию/отсутствию брачного контракта.

- Далее заемщик отмечает, менял ли он фамилию. В анкете предусмотрено место под последнюю корректировку. Если процедур было несколько, сведения об остальных указываются в листе дополнений.

- Данные о несовершеннолетних детях. Чтобы заполнить анкету на ипотеку в ВТБ нужны только их даты рождения и место проживания (совместно с заявителем или отдельно).

Образование

Копии дипломов на этапе заполнения анкеты-заявки на ипотеку ВТБ не требуются. Указывается исключительно уровень (среднее, высшее и т. д.). Отдельные графы посвящены наличию/отсутствию ученой степени, MBA и т. д.

Сведения о занятости

Заполнить заявку на ипотеку ВТБ банка без этого пункта могут только участники Военной ипотеки. Все остальные указывают:

- Участие в зарплатном проекте непосредственно ПАО ВТБ или иного банка. Отдельная строка выделена под номер зарплатной карты.

- Основное место работы по найму. Отдельная ссылка — договор срочный (с указанием дат приема и увольнения) или бессрочный. Собственники бизнеса обозначают размер доли в уставном капитале.

- Сведения о работе:

- должность;

- доход в месяц после вычета налога;

- стаж: общий, на последнем месте, по профилю;

- данные об организации: наименование, ИНН, адрес, номера телефонов и адрес сайта;

- сфера деятельности. Если ни один из предложенных банком вариантов не подходит, в специальной графе указывается нужная отрасль;

- численность персонала с учетом филиалов, всех подразделений;

- сколько лет предприятие работает (в анкете предусмотрено несколько вариантов временных интервалов);

- наличие дополнительного дохода. Если заявитель имеет работу по совместительству, данные о ней заполняются в приложении.

Активы

На основании этого пункта банк оценивает платежеспособность клиента. Если заемщик выбирает программу Победа над формальностями и располагает машиной, жилой или коммерческой недвижимостью, он заполняет раздел Активы в листе дополнений. Так же следует поступать (это следует из примера заполнения анкеты ВТБ на ипотеку), если в собственности несколько машин или квартир.

В основной анкете заявитель указывает:

- Наличие денежных средств, в том числе на оплату первоначального взноса. При наличии нескольких счетов/вкладов, обозначается сумма по каждому.

- Наличие машины. Банк проверяет год приобретения, марку и стоимость на момент заполнения образца анкеты ВТБ на ипотеку.

- В отношении недвижимого имущества необходимо указать тип (квартира, гараж, дом, земельный участок), приблизительную рыночную цену (отчет оценщика не требуется), основание возникновения права (покупка, получение в дар или наследство, приватизация, иное).

Дополнительные сведения

В этом пункте заполненной анкеты ВТБ на ипотеку заявитель обязан указать, проходил ли он процедуру банкротства и является ли плательщиком алиментов. В последнем случае прописывается сумма.

На этом заполнение основного бланка анкеты ВТБ на ипотеку завершается. Заявитель:

- подтверждает, что ознакомлен с тарифами банка на обслуживание (скачать);

- указывает, что знает о расходах, сопровождающих сделку (это относится к государственным пошлинам, оплате услуг оценщика и страховщика);

- дает согласие на обработку персональных данных (скачать).

Если анкету с подтверждающими документами в банк передает не заявитель лично, а его представитель, в анкете указываются его ФИО.

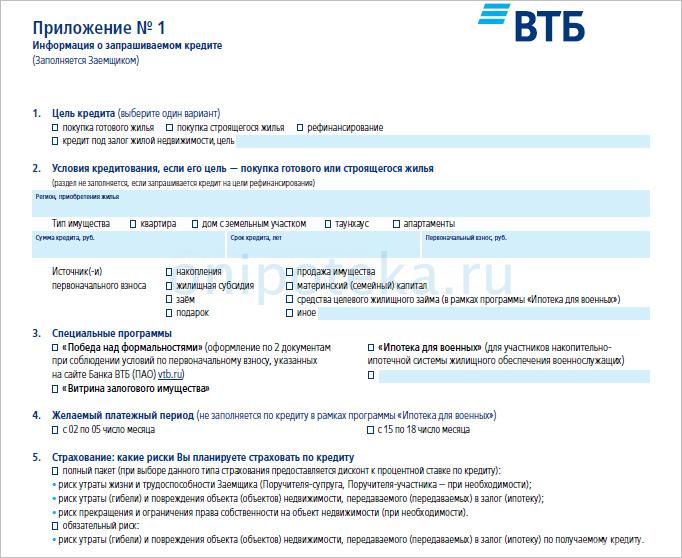

Приложение №1

Приложение №1 содержит сведения о запрашиваемом кредите. Заемщик указывает:

- Цель получения кредита. Это может быть покупка строящегося или готового жилья, рефинансирование или получение займа под залог жилой недвижимости. В последнем случае обозначаются планы в отношении денег.

- Условия кредитования. Этот пункт не заполняют заемщики, нуждающиеся в рефинансировании. В отдельных графах при подаче заявки на ипотеку в ВТБ заявитель прописывает:

- регион, в котором планируется покупка;

- тип объекта (квартира, дом, таунхаус, апартаменты);

- желаемая сумма займа, срок погашения и размер первоначального взноса;

- источник денежных средств для оплаты первоначального взноса (подарок, собственные накопления, средства НИС или маткапитала, иной субсидии, кредит).

Специальные программы

Данный пункт анкеты адресован военнослужащим, лицам, выбирающим Победу над формальностями с соответствующим увеличением первоначального взноса или желающим приобрести недвижимость, выставленную банком на торги.

Желаемый платежный период

Заемщик может выбрать между датами 2-5 или 15-18 число каждого месяца. В рамках программы Военная ипотека этот пункт не заполняется.

Страхование

Заемщик может выбрать полный пакет, включая страхование жизни и здоровья созаемщиков и поручителей, со снижением процентной ставки по кредиту или остановиться на страховании только риска утраты (гибели) предмета залога (обязательно по 102-ФЗ Об ипотеке, ст. 31 (скачать)).

Приложение №2

Этот лист заполнять не обязательно. В нем указываются дополнительные сведения о:

- работе (если заемщик сменил несколько организаций к моменту обращения в банк);

- автомобилях и недвижимости в собственности. Для последней можно обозначить планы на ближайшие годы (продажа, сдача в аренду) и наличие/отсутствие обременений.

Отдельные строки выделены для сведений, которые заемщик считает необходимым сообщить о себе. Это может быть информация о смене вида деятельности, переезде в другой регион, рождении ребенка и т. д.

Если под Приложением №1 заемщик/поручитель/созаемщик не ставит свою подпись, то Приложение №2 визируется в обязательном порядке.

Какие документы подаются в банк вместе с анкетой-заявлением

Только скачать анкету ВТБ на ипотеку недостаточно для принятия решения о выдаче кредита либо отказе. Заемщик передает на рассмотрение в кредитный отдел:

- удостоверение личности. Это относится к гражданам и России, и иных государств;

- СНИЛС. Если страховой номер по разным причинам не присваивается (например, военнослужащим), в банк предоставляется ИНН;

- подтверждение дохода. Справку можно заполнить 2-НДФЛ (скачать) или по форме банка (скачать в pdf). Индивидуальным предпринимателям нужна декларация за последние 12 месяцев. Не подтверждают доход только участники зарплатного проекта ВТБ;

- заверенная надлежащим образом копия трудовой книжки или выписка из нее;

- военный билет. Этот пункт касается мужчин моложе 27 лет.

Иностранцы обязаны подтвердить, что находятся и работают на территории России на законных основаниях.

Подача заявки на ипотеку онлайн

Оформить заявку ВТБ на ипотеку онлайн и получить предварительное решение можно непосредственно на сайте банка, выполнив следующие этапы:

- Выбор программы (новостройка, вторичный рынок, госпрограмма поддержки 2020).

- Обозначение города, в котором планируется покупка. Заполнить заявку на ипотеку в ВТБ онлайн можно и без этого пункта.

- Определение с дополнительными моментами (площадь свыше 100 кв. метров, отсутствие подтверждения дохода и т. д.).

- Внесение личных данных заемщика. Обязательно указывается адрес электронной почты и номер сотового телефона.

- Заполнение сведений о занятости (ИНН работодателя, доход, стаж на последнем месте работы и общий).

- Указание параметров кредита: сумма, первоначальный взнос, в том числе с маткапиталом, срок финансирования, тип недвижимости.

Если заемщик решил оставить заявку на ипотеку ВТБ и проходит первичную проверку, на указанный адрес электронной почты высылается инструкция по дальнейшему оформлению ипотечного кредита.

Если же банк отказал, повторную заявку на ипотеку в ВТБ можно заполнить через 90 дней. Предполагается, что этого времени достаточно для устранения проблем, например, задолженностей по иным обязательствам.

Читайте также: