Как зачитывается аванс если в договоре не указано

Опубликовано: 18.05.2024

Под авансом понимают предоплату за будущую поставку товаров или услуг. Аванс бывает частичным или полным. Такой способ расчетов распространен в сферах контрактного производства, строительства, продажи дорогостоящего оборудования и так далее.

НДС с полученных авансов у поставщика

Рассмотрим ситуацию с НДС, когда покупатель перечислил аванс поставщику. В течение 5 дней с момента получения предоплаты оформите счет-фактуру на аванс в двух экземплярах (п. 3 ст. 168 НК РФ). Первый отдайте клиенту, второй зарегистрируйте в книге продаж.

В фактуре укажите НДС. Для его расчета используйте формулу:

НДС = Аванс × 20/120

Ставку 20/120 меняют на 10/110, если продают товары с НДС 10 % (перечень смотрите в п. 2 ст. 164 НК РФ). Если аванс получен за поставку товаров с разными ставками НДС, то налог считайте по общей ставке 20/120.

НДС с аванса в счет передачи имущественных прав рассчитайте по формуле:

НДС = (Аванс Расходы на приобретение прав) × 20/120

Начислите НДС в день получения аванса. Этот день станет моментом определения базы для расчета налога.

Сумма аванса из счета-фактуры попадает в графу 3 строки 070 раздела 3 декларации по НДС. Сумма НДС с аванса попадает в графу 5 той же строки.

Кроме того, в бухучете строим проводку:

Дт 51 Кт 62 — покупатель перечислил предоплату;

Дт 76/62 Кт 68 — с аванса начислили НДС.

НДС с полученных авансов после отгрузки

После получения аванса происходит отгрузка. Срок между авансом и передачей товара не ограничен. Это условие обязательно фиксируйте в договоре.

При передаче товаров покупателю одновременно начислите НДС с сумм отгрузки и примите к вычету НДС, уплаченный с аванса ранее (п. 8 ст. 171 НК РФ, п. 6 ст. 172 НК РФ).

Вычет можно сделать и с авансов из предыдущих налоговых периодов. Например, аванс получен в 1 квартале 2020 года, а отгрузка произошла во втором квартале. Тогда предъявите аванс к вычету во 2 квартале 2020 года.

При передаче товаров оформляйте «отгрузочный» счет-фактуру в двух экземплярах. Один передайте покупателю, а второй зарегистрируйте в книге продаж. Выданный ранее «авансовый» счет-фактуру зарегистрируйте уже в книге покупок.

Отгрузка товара сопровождается следующими бухгалтерскими проводками:

Дт 62 Кт 90.1 — получена выручка от продажи;

Дт 62.02 Кт 62.01 — зачтен аванс от покупателя;

Дт 90.3 Кт 68 — начислен НДС с реализации;

Дт 68 Кт 76/62 — принят к вычету НДС с аванса.

К вычету можно принять только ту часть НДС с аванса, которая соответствует НДС с отгруженных товаров. Скажем, если аванс 100 %, а отгружено только 50 % товаров, к вычету вы примете только половину НДС с аванса. Оставшийся НДС примите к вычету после отгрузки последней партии. В декларации принятый к вычету НДС укажите в графе 3 стр. 170 раздела 3.

Предоплата и отгрузка в одном квартале

Если предоплата и отгрузка произошли в разных кварталах, то в одном периоде вы начислите НДС, а в другом — примете его к вычету. На первый взгляд кажется, что в рамках одного квартала документооборот можно упростить, то есть не начислять и не принимать к вычету «авансовый» НДС. Но это не так.

Обязательно оформляйте «авансовые» счета-фактуры. Если этого не делать, вас ждут штрафы со стороны ФНС. Это расценят как нарушения, хотя бюджет ничего не теряет.

Возврат аванса покупателю

Продавец может вернуть аванс покупателю. Основания для этого разные — от соглашения сторон до решения суда. НДС с возвращенного аванса можно принять к вычету, после отражения возврата в учете и расторжения договора.

Возврат аванса подтвердите документами, например платежным поручением с выделенным НДС на перечисление денег покупателю. Платежку зарегистрируйте в графе 7 книги покупок.

В бухучете постройте следующие проводки:

Дт 62 Кт 51 — возврат аванса покупателю;

Дт 68 Кт 76 — принят к вычету НДС.

Использовать вычет можно в течение года, право на возмещение налога в течение трех лет тут не действует.

НДС к вычету занесите в строку 120 раздела 3 декларации.

НДС с выданного аванса у покупателя

После перечисления предоплаты вы получите от поставщика «авансовый» счет-фактуру. На его основании у вас есть право принять налог к вычету. Но соблюдайте условия из п. 12 ст. 171 НК РФ:

- оформление счета-фактуры соответствует требованиям;

- есть документ, подтверждающий оплату;

- условие о предоплате есть в договоре.

У покупателя в бухучете при перечислении аванса должны быть следующие проводки:

Дт 60 Кт 51 — аванс перечислен поставщику;

Дт 68 Кт 76 — НДС с «выданного» аванса принят к вычету.

Полученный «авансовый» счет-фактуру зафиксируйте в книге покупок. НДС с аванса указывайте в строку 130 раздела 3 декларации по налогу.

Принять «авансовую» фактуру к вычету можно только в том квартале, в котором её получили. Перенести ее на будущее нельзя. Правило о переносе вычетов на срок до 3 лет на авансы не распространяется (Письмо Минфина РФ № 03-07-11/67480 от 17.10.2017 года).

НДС с выданного аванса после отгрузки

В момент получения товара поставщик передаст вам «отгрузочный» счет-фактуру. В этот момент принятый ранее к вычету «авансовый» НДС нужно восстановить, а к вычету принять уже «отгрузочный» налог. Восстановление НДС происходит по алгоритму:

- строим проводку Дт 76/60 Кт 68 на сумму восстанавливаемого НДС;

- в книге продаж фиксируем «авансовый» счет-фактуру;

- НДС с аванса вносим в строку 090 раздела 3 декларации.

В бухучете покупателя в момент отгрузки строим следующие проводки:

Дт 10/41… Кт 60 — оприходованы ТМЦ;

Дт 19 Кт 60 — выделен НДС из стоимости ТМЦ;

Дт 68.2 Кт 19 — НДС принят к возмещению;

Дт 60.01 Кт 60.02 — зачтен аванс поставщику;

Дт 76 Кт 68.2 — восстановлен НДС с предоплаты.

Поставщик может вернуть аванс. В таком случае его нужно восстановить в том периоде, в котором были возвращены деньги. В учете стройте следующие проводки:

Дт 51 Кт 60 — возвращена предоплата от поставщика;

Дт 76 Кт 68.2 — восстановлен НДС с предоплаты.

Когда НДС с авансов не начисляют

НДС с авансов не начисляют в случаях, перечисленных в п. 1 ст. 154 НК РФ:

- организация, получившая предоплату, не плательщик НДС;

- реализуемые товары освобождены от НДС;

- реализуемые товары облагаются НДС по ставке 0 % (для экспорта);

- длительность производственного цикла продаваемых товаров более 6 месяцев (длительность цикла должна быть подтверждена справкой Минпромторга РФ, а сам товар должен входить в Перечень из Постановления Правительства РФ № 468 от 28.07.2006 года);

- место продажи товаров за пределами РФ.

С Контур.Бухгалтерией учет НДС становится проще. Ведите учет полученных и выданных авансов, начисляйте НДС, оформляйте вычеты и зачет. Регулярно заносите операции в систему, чтобы в конце квартала получить автоматически сформированную декларацию по налогу. Ее можно будет бесплатно сдать в налоговую прямо из сервиса. Также в Бухгалтерии можно вести расчеты сотрудниками и бухгалтерский учет, формировать отчетность, проверять контрагентов и получать консультации экспертов. Новые пользователи получают 14 дней работы в сервисе в подарок.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Подрядчик согласно государственному контракту, заключаемому в порядке закупки у единственного контрагента и предусматривающему поэтапное выполнение работ, предлагает указать в проекте контракта размер аванса "до 30%", а по факту будет выбирать 15% по каждому этапу.

Правомерно ли это? Каким образом должна зачитываться сумма выплаченного аванса в дальнейшем?

Рассмотрев вопрос, мы пришли к следующему выводу:

Размер аванса по каждому этапу исполнения контракта указывается в самом контракте и (или) графике оплаты по нему в определенном числе процентов цены такого этапа. Суммы выплаченного по этапу аванса вычитается из цены такого этапа при оплате фактического его выполнения, после приемки данного этапа.

Обоснование вывода:

Согласно п. 1 ч. 13 ст. 34 Федерального закона от 05.04.2013 N 44-ФЗ "О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд" (далее - Закон N 44-ФЗ) в контракт включается в том числе обязательное условие о порядке и сроках оплаты товара, работы или услуги. При этом если контрактом предусмотрены его поэтапное исполнение и выплата аванса, в контракт включается условие о размере аванса в отношении каждого этапа исполнения контракта в виде процента от размера цены соответствующего этапа. По смыслу данной нормы она носит императивный характер, то есть соответствующие условия должны быть включены в контракт обязательно (п. 1 ст. 422 ГК РФ). Иными словами, если контрактом предусмотрены отдельные этапы его исполнения, а также предусмотрены авансовые платежи, то выплата аванса осуществляется поэтапно и в размере, предусмотренном контрактом (письмо Минфина России от 23.01.2020 N 24-03-07/3717).

Таким образом, размер аванса по каждому этапу указывается в процентах от цены такого этапа (смотрите также письмо Минфина России от 17.04.2020 N 24-03-07/31203).

При этом по смыслу п. 1 ч. 13 ст. 34 Закона N 44-ФЗ размер аванса определяется указанием конкретного числа процентов. Как указывается в постановлении АС Московского округа от 24.01.2020 N Ф05-22358/19, неустановление ненадлежащим образом в документации об аукционе порядка предоставления заказчиком аванса и его конкретного размера является нарушением п. 1 ч. 13 ст. 34 Закона N 44-ФЗ; положения Закона N 44-ФЗ не предусматривают самостоятельного определения размера аванса со стороны подрядчика.

Других ограничений на установление в контракте аванса Закон N 44-ФЗ не содержит. Более того, системный анализ норм этого Закона показывает, что он допускает установление аванса, не ограничивая его размера. В частности, в ч. 6 ст. 96 Закона N 44-ФЗ указывается, что если аванс превышает 30% начальной (максимальной) цены контракта, размер обеспечения исполнения контракта устанавливается в размере аванса.

Заметим, что Методика составления графика выполнения строительно-монтажных работ и графика оплаты выполненных по контракту (договору), предметом которого являются строительство, реконструкция объектов капитального строительства, работ, утвержденная приказом Минстроя России от 05.06.2018 N 336/пр (далее - Методика), подтверждает сделанные выводы в отношении соответствующих контрактов и указывает на механизм расчетов по контракту, который предусматривает поэтапное выполнение работ и выплату аванса.

Так, в силу п. 3.2 Методики график оплаты выполненных работ должен содержать, помимо прочих, следующие заголовки граф: "размер аванса, подлежащего выплате подрядчику", "сумма к оплате".

При этом колонка "размер аванса, подлежащего выплате подрядчику" должна содержать сведения о сумме аванса в процентном соотношении от цены контракта в соответствии с условиями контракта и заполняется в случае, если авансовые платежи предусмотрены контрактом (п. 3.5 Методики).

В колонке же "сумма к оплате" указывается подлежащая выплате подрядчику сумма денежных средств, определяемая исходя из цены контракта с учетом доли в ней соответствующего этапа выполнения контракта и (или) комплекса работ и (или) вида работ и (или) части работ отдельного вида работ, ранее выплаченного подрядчику аванса и суммы, подлежащей выплате после приемки заказчиком всех предусмотренных контрактом работ, размер которой определяется заказчиком, но не может превышать 10% суммы к оплате соответствующего этапа выполнения контракта и (или) комплекса работ и (или) вида работ и (или) части работ отдельного вида работ (п. 3.6 Методики).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Серков Аркадий

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, – наша сегодняшняя статья.

Делаем первоначальные настройки программы 1С 8.3

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

- аванс был зачтён в пятидневный срок;

- аванс был зачтён до конца месяца;

- аванс был зачтён до конца налогового периода.

Наше право – выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

Учёт в 1С авансов выданных.

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

- вид операции «Оплата поставщику»;

- договор (при оприходовании товара договор должен быть идентичен банковской выписке);

- процентную ставку НДС;

- зачёт аванса с НДС автоматически (иной показатель указываем в исключительных случаях);

- при проведении документа мы обязательно должны получить корреспонденцию 51 счёта с авансовым счётом поставщика, в нашем примере это 62.02. Иначе счёт-фактура на аванс в 1С не будет выписан.

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с фирмой ООО «Атлант» на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

Методика работы в программе та же самая, как и в предыдущем варианте.

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Посмотреть, как убрать из «Формирования записей книги покупок» суммы, принятые к учёту в прошлых периодах, можно здесь.

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 – смело задавайте их нам на выделенную Линию консультаций 1С. Эксперты работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

В сложившейся ситуации налогоплательщик вправе принять к вычету сумму НДС, исчисленного с суммы аванса, поступившего от контрагента только в том случае, если первоначальный договор (по которому данные средства были получены) расторгается или в него были внесены какие-либо изменения. При этом следует учитывать, что для применения вычета ранее полученный аванс должен быть возвращен контрагенту либо деньгами, либо не в денежной форме. При возврате аванса не в денежной форме, путем проведения зачета встречных требований, необходимо наличие у сторон обязательств друг перед другом.

Из вопроса следует, что первоначальный договор не расторгается, на момент направления письма с просьбой о зачете отгрузка по второму договору еще не произведена, т.е. аванс «перекидывается» с одного договора на другой, но при этом остается авансом.

В силу п. 1 ст. 171 НК РФ налогоплательщик вправе уменьшить общую сумму НДС, исчисленную в соответствии со ст. 166 НК РФ, на установленные ст. 171 НК РФ налоговые вычеты.

Так, согласно абз. 2 п. 5 ст. 171 НК РФ вычетам подлежат суммы налога, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории РФ, в случае изменения условий либо расторжения договора и возврата соответствующих сумм авансовых платежей.

Налоговые вычеты применяются в порядке, установленном ст. 172 НК РФ. В соответствии с п. 4 ст. 172 НК РФ вычеты сумм НДС, указанных в п. 5 ст. 171 НК РФ, производятся в полном объеме после отражения в учете операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа.

Из прямого прочтения приведенных норм следует, что в целях применения вычетов сумм НДС, исчисленных и уплаченных в бюджет при получении авансовых платежей, необходимо единовременное выполнение следующих условий (смотрите дополнительно письмо Минфина России от 24.05.2010 № ШС-37-3/2447):

- изменение условий либо расторжение договора;

- возврат сумм авансовых платежей.

В рассматриваемом случае, как мы поняли, не выполняется первое условие: первоначальный договор не расторгается и в него не вносятся какие-либо изменения, аванс засчитывается в счет уплаты аванса по другому договору исключительно по просьбе контрагента. В такой ситуации, на наш взгляд, положения абз. 2 п. 5 ст. 171 НК РФ не применяются. То есть при зачете ранее полученного аванса по нерасторгнутому и неизмененному договору в счет аванса по другому договору принять к вычету НДС нельзя (см. также постановления Арбитражного суда Дальневосточного округа от 29.12.2014 № Ф03-6019/14 по делу № А51-32214/2013, ФАС Поволжского округа от 30.05.2013 № Ф06-3732/13 по делу № А65-19416/2012). Полагаем, что налоговые органы будут возражать против применения вычета НДС по данному авансу и в дальнейшем – после того, как будет произведена отгрузка по второму договору. Казалось бы, после отгрузки вычет может быть произведен на основании п. 8 ст. 171 НК РФ, п. 6 ст. 172 НК РФ, однако в такой ситуации реализация производится не по договору, по которому поступил аванс, а по иному договору, а реализация по договору, по которому получена предоплата, отсутствует.

Поэтому во избежание возникновения каких-либо разногласий с представителями налоговой инспекции мы рекомендуем «переброску» аванса с одного договора на другой оформлять не письмом с просьбой о проведении зачета, а письмом с просьбой об уточнении назначения предыдущего платежа. К примеру, контрагент в направляемом письме может указать, что в назначении платежа в платежном поручении, которым был оформлен ранее перечисленный аванс, следует читать не «аванс по договору 1, а аванс по договору 2».

В том случае, если перенос аванса с одного договора на другой осуществляется в результате расторжения договора или изменения его условий, т.е. соблюдается первое из вышеприведенных условий, установленных абз. 2 п. 5 ст. 171 НК РФ, то для применения вычета по НДС необходимо соблюдение второго условия – возврат аванса контрагенту.

Минфин России поясняет, что в случае зачета суммы предварительной оплаты по расторгнутому договору поставки товаров в счет поставки товаров по новому договору, то есть без возврата соответствующей суммы предварительной оплаты, абз. 2 п. 5 ст. 171 НК РФ не применяется (письма Минфина России от 01.04.2014 № 03-07-РЗ/14444, от 29.08.2012 № 03-07-11/337).

Здесь встает вопрос, что именно следует считать возвратом аванса. Понятно, что в качестве возврата, прежде всего, могут подразумеваться действия по физическому перечислению (передаче) ранее полученных денежных средств назад контрагенту. Однако, говоря о возврате, следует также учитывать, что, помимо возврата средств в денежной форме, гражданским законодательством предусмотрены и иные способы погашения обязательств. Например, обязательство может быть погашено его исполнением, зачетом, новацией, прощением долга и т.д. (смотрите гл. 26 ГК РФ).

Пленум ВАС РФ в постановлении от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» (п. 23) определил, что налогоплательщик, выступавший продавцом, не может быть лишен предусмотренного абз. 2 п. 5 ст. 171 НК РФ права на вычет суммы налога, ранее исчисленного и уплаченного в бюджет на основании подп. 2 п. 1 ст. 167 НК РФ при получении авансовых платежей, в случае изменения условий либо расторжения соответствующего договора, если возврат платежей производится контрагенту не в денежной форме. Иными словами, по мнению судей ВАС РФ, возврат аванса в неденежной форме не лишает продавца права на вычет. Аналогичная правовая позиция изложена в определении Верховного Суда РФ от 19.03.2015 № 310-КГ14-5185 по делу № А48-3437/2013.

Статьей 410 ГК РФ установлено, что обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования.

Таким образом, осуществление налогоплательщиками взаимозачета в отношении сумм предварительной оплаты может быть признано прекращением обязательства по возврату указанных сумм оплаты. Однако, как прямо следует из ст. 410 ГК РФ, это возможно только в том случае, если у сторон имеются встречные однородные требования, т.е. зачет возможен только в том случае, если обе стороны имеют друг перед другом какие-либо обязательства. В этом случае в целях применения НДС суммы предварительной оплаты, в отношении которых осуществлен взаимозачет, следует считать возвращенными. См., например, постановления Шестнадцатого арбитражного апелляционного суда от 26.05.2015 № 16АП-1285/15, Арбитражного суда Западно-Сибирского округа от 27.03.2015 № Ф04-16968/15 по делу № А03-10822/2014, ФАС Волго-Вятского округа от 30.07.2014 № Ф01-2665/14 по делу № А79-7197/2013, письмо Минфина России от 01.04.2014 № 03-07-РЗ/14444.

В связи с этим мы считаем, что применение абз. 2 п. 5 ст. 171 НК РФ при зачете аванса, полученного по одному договору в счет оплаты по другому договору, возможно только в том случае, если контрагент, перечисливший данный аванс, имеет перед организацией, его получившей, какое-либо обязательство. Например, на момент зачета аванса отгрузка по второму договору уже произведена, в этом случае стороны имеют друг перед другом встречные обязательства:

- организация должна контрагенту товар по первому договору (по которому получен аванс);

- контрагент должен организации деньги по второму договору.

В этом случае подписывается соглашение зачета встречных требований, подписание которого освобождает стороны от обязательств друг перед другом и, по сути, означает возврат аванса в неденежной форме.

В том случае, если «переброска» аванса с одного договора на другой производится без наличия встречных обязательств, например, первый договор расторгается, аванс «перекидывается» на другой договор, по которому еще не было отгрузки и при этом данный договор не содержит условий об обязанности контрагента перечислить поставщику предоплату, то в таком случае оснований для применения положений ст. 410 ГК РФ не возникает. В такой ситуации получается, что организация должна контрагенту за товар, а тот, в свою очередь, ничего ей не должен, т.е. засчитывать нечего. К такой ситуации, по нашему мнению, положения абз. 2 п. 5 ст. 171 НК РФ применимы быть не могут, т.к. в данном случае не соблюдается условие о возврате аванса (аванс не возвращается ни деньгами, ни иным способом).

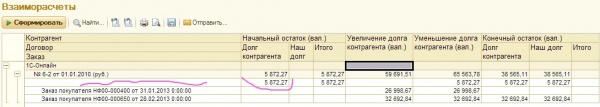

Периодически из-за различия в датах и времени создаваемых документов или из-за проведения/перепроведения "задним числом" документов - слетают зачтенные авансы, и мы получаем по определенному контрагенту и сделке сразу и дебетовый и кредитовый долг. Поэтому еженедельно и в конце месяца желательно формировать отчет "взаиморасчеты" и проверять не слетел ли у какого-нибудь контрагента зачет авансов.

1. Выберем настройки отчета:

настройки отбора, вы можете либо сделать отбор по поздразделению, либо по ответственному , то есть по тому человеку который оформлял документ, то есть вы увидиете все заказы, которые оформляли вы сами. и все взаиморасчеты по ним.

2. Сформируем отчет и начнем искать ошибки:

вот самый яркий признак (выделено оранжевым) , когда в колонке "долг контрагента" и "наш долг" указана одна и таже сумма - это и означает что не был зачтен аванс , причин у этой ошибки может быть несколько. в первую очередь мы должны двойным щелчком вызвать расшифровку по регистратору, чтобы увидеть документы, совершившие движения по этому заказу.

Ошибка № 1 . поступление платежа после отгрузки, с выбранным типом платежа "аванс"

мы видим, что поступление на счет произошло позже чем отгрузка, это видно по дате и времени документов.

открываем последний в цепочке документ.

и видим, что в документе поступления денег выбран признак "является авансом - Да", что не верно,

решение: выбираем признак "является авансом - нет" , указываем расходную накладную и проводим поступление на счет.

и в отчете видим что всё зачлось.

и в окончательной сверке видим, что всё стало правильно

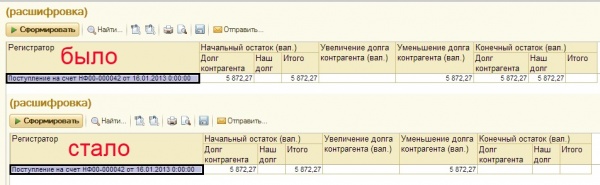

Ошибка № 2. Не зачтен аванс при отгрузке

Снова видим что одна и та же сумма по заказу и в нашем долге и в долге контрагента, а общая задолженность 0.

в расшифровке отчета видим, что в этом случае отгрузка произошла позже оплаты, но аванс по какой-то причине всё равно не зачелся (возможно документ оплаты записали датой раньше отгрузки, но провели позже проведения документа отгрузки)

необходимо открыть документ отгрузки (в случае нескольких документов, последовательно открыть их поочереди, предварительно сняв с них проведение.)

мы видим в документе. что сумма расчетов = 0, то есть аванс не зачелся при отгрузке чаще всего достаточно нажать кнопку "провести" и аванс зачтется. но можно и зачесть для надежности его вручную, для этого нажимаем кнопку (на которую указывает розовая стрелка)

мы видим, что в таблице зачета предоплаты, как раз висит аванс ровно на требуемую сумму по этому же заказу. эту сумму мы и зачитываем.

после проведения получаем следующую картину, что всё прекрасно зачлось и долгов по дебету и кредиту нет.

Ошибка № 3. Зачет аванса с ввода остатков.

Аванс введенный через ввод остатков зачитывается немного по особому. его сразу видно, в отчете, ввиду отсутствия параметров документа заказ

в расшифровке видим, что на 01.01.2013 у поставщика был долг перед нами, и он совершил нам оплату

При вводе остатков автоматически создаются не проведенные документы, , которые и можно использовать для зачтения остатков откроем документ поступления платежа.

видимо что необходимо признак аванса установить в "нет" и выбрать псевдо документ отгрузки (обращаю внимание, что этот документ без суммы и не проведенный. так как создан автоматически документом ввода остатков)

видим что долг зачелся

Важное замечание, бывает так , что в обще сумме долга, введенного при вводе остатков содержится несколько сделок. закрываемы затем несколькими платежами, в этом случае - необходимо зайти в документ ввода остатков и разбить общую сумму долга на суммы соответствующие этим сделкам введя их разными строчками, соответсвенно в документах поступления денег затем выбирать разные псевдо накладные.

Ошибка № 4. Выбор не правильных договоров

Необходимо также обращать внимание на ситуации изображенные на скриншоте - здесь явно видно, что у одного из документов по сделке на сумму 12 912 рублей выбран не тот договор, выбрав правильный договор и проведя документы, нужно будет переформировать отчет и в случае не зачтения аванса, провести действия по одному из вышеописанных сценариев.

Читайте также: