Как заполнить справку по форме банка о доходах

Опубликовано: 30.04.2024

Чтобы получить в кредитно-финансовом учреждении заемные средства на определенный срок, гражданин должен подтвердить свою платежеспособность. Иными словами, потенциальный заемщик должен доказать, что у него есть стабильный заработок необходимого размера, который выплачивается регулярно, то есть ежемесячно.

С целью получения кредита в банке данный факт подтверждается соответствующим документом – справкой о доходах, оформляемой и предоставляемой работодателем заявителя, то есть плательщиком заработной платы.

Где взять справку о доходах для кредита?

Для оформления кредита в банке заемщик-физлицо должен доказать, что он способен своевременно и полностью погашать свои финансовые обязательства.

Банк кредитор вправе потребовать у заявителя справку о получаемых доходах. Такие сведения могут понадобиться кредитно-финансовому учреждению для следующих важных целей:

- Оценить платежеспособность потенциального заемщика, то есть понять, сможет ли он в назначенный срок выплатить полученную сумму кредита с начисленными процентами.

- Определить максимальный размер займа, который банк смог бы предоставить данному гражданину, а также максимальный срок его выдачи. Для этой цели нужно учесть величину и регулярность заработка, получаемого заемщиком.

Банк запрашивает у потенциального заемщика документальное подтверждение имеющихся доходов, чтобы заранее убедиться в целесообразности предоставления кредита.

Без справки, доказывающей официальную заработную плату, у заявителя могут возникнуть сложности с одобрением его кредитной заявки.

Чтобы оформить документ, подтверждающий получение заработка за конкретный интервал времени, физическоге лицо обращается к своим налоговым агентам, то есть источникам имеющихся доходов. Как правило, это могут быть следующие источники:

- работодатель (при наличии официального трудового договора), выплачивающий заработную плату;

- ПФР (для пенсионеров);

- администрация ВУЗа (для студента, получающего стипендию);

- брокер фондового рынка – налоговый агент в отношении доходов, получаемых клиентом по ценным бумагам;

- прочие структуры, которые выплачивают доходы физическим лицам и удерживают с них соответствующий НДФЛ.

Чтобы подтвердить заработки от всех имеющихся источников, заемщик вправе обратиться к каждому из плательщиков (работодателей и т.д.) с просьбой о выдаче надлежащей справки.

Плательщик не может отклонить соответствующее заявление физлица – получателя дохода. Справка, доказывающая заработок, оформляется и предоставляется заявителю не позднее 3 (трех) дней, отсчитываемых со дня получения адресатом указанного заявления.

Для получения сведений по месту работы о размере заработной платы заявление пишется по такому образцу.

За какой период оформляется для подачи в банк?

Период времени, за который банк просит у потенциального заемщика документальное подтверждение доходов, может ощутимо различаться.

Продолжительность данного интервала зависит от политики конкретного кредитно-финансового учреждения, а также от специфики самого кредита (его вида, суммы, срока погашения, требований к заемщику и предоставляемому обеспечению). Зачастую справки оформляются за 3 (три), 6 (шесть) или 12 (двенадцать) последних месяцев.

Краткосрочный банковский заем, который выдается в небольшой сумме на потребительские нужды, нередко предусматривает подтверждение заработка за 3-6 прошедших месяцев. Долгосрочная ипотечная ссуда, предоставляемая на покупку жилья, обычно предполагает оформление справки за интервал, составляющий 12 последних месяцев.

В любом случае гражданин-заемщик вправе получить документальное подтверждение собственных доходов за любой необходимый период времени. Нужное количество месяцев (лет), за которое подтверждается заработок, физлицо указывает в своем заявлении, поданном плательщику выплат.

Соответственно, плательщик не вправе отказать гражданину заявителю в предоставлении запрашиваемых сведений. В трехдневный срок необходимая справка оформляется и передается заявителю. Затем документ передается в банк (это следует сделать на протяжении тридцати дней с момента получения данной справки). Если заявитель не передаст бланк банку в тридцатидневный срок, подтверждающий документ придется переделывать (с учетом нового месяца, ставшего последним в периоде).

Правила оформления

Документ, доказывающий наличие и размер заработной платы, составляется на бумажном носителе. Как вариант, можно подготовить электронную копию справки.

Можно оформить бланк в свободной форме, но чаще всего используется типовой бланк.

Если доходы подтверждаются за какой-либо интервал минувшего 2020 года, соответствующий документ нужно оформить на бланке 2-НДФЛ, действовавшем ранее.

Если нужно доказать заработок за любой промежуток времени 2021 года, справка составляется по новому шаблону, действующему с 01.01.2021 согласно Приказу ФНС РФ № ЕД-7-11/753@ от 15.10.2020 (Приложение 4).

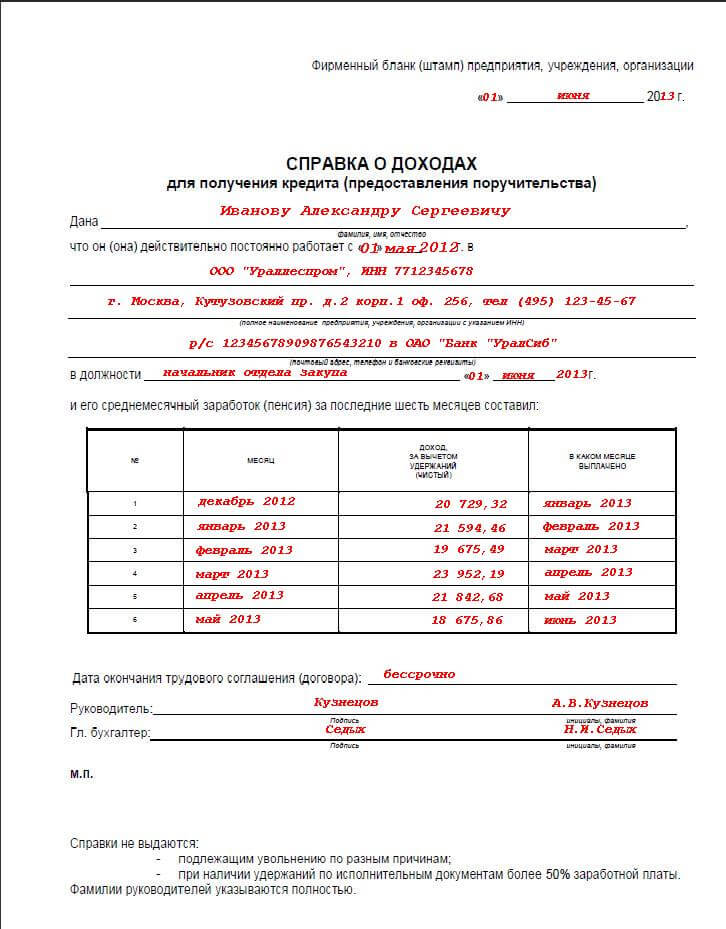

Так или иначе, документальное подтверждение начисляемых доходов и уплачиваемых налогов всегда включает такие сведения:

- Реквизиты работодателя или другого плательщика. Иными словами, нужно показать сведения о субъекте, выступающем налоговым агентом.

- Реквизиты работника. Заполняются данные в соответствии с установленной формой.

- Суммы налогооблагаемого заработка, выплачиваемого физическому лицу.

- Налоговые вычеты, оформленные и предоставленные работнику.

- Общая величина дохода, общий размер налога.

Выводы

При составлении справки за 2021 год, необходимой для получения банковского кредита, следует соблюдать правила Приказа ФНС РФ № ЕД-7-11/753@ от 15.10.2020. Если нужно подтвердить заработок, полученный в 2020 году, используется форма 2-НДФЛ.

Кроме того, возможно оформление бланка в свободном виде. В каком именно виде должна быть оформлена справка, лучше уточнить в самом банке.

Чтобы оформить подтверждающий документ, физлицо подает надлежащее заявление своему работодателю или иному плательщику выплат. В трехдневный срок справка составляется и предоставляется заявителю. Впоследствии она передается банку-кредитору на протяжении 30 (тридцати) дней.

Документ оформляется за тот период, который необходим банку для оценки платежеспособности заявителя ссуды.

Для подтверждения своей платежеспособности клиенту, который планирует взять ипотеку или другой займ, оформить кредитку с овердрафтом, необходимо предоставить справку о доходах. Это может быть документ по форме 2-НДФЛ или справка условно свободной формы, которая устроит банк. Чтобы узнать, как ее оформить, необходимо посетить сайт финансовой организации или прийти в ее отделение (ниже в статье мы также приводим образцы документов о доходе ведущих российских финучреждений). Рассмотрим, для чего может использоваться справка по форме банка, каков срок ее действия, где взять этот документ.

Что такое справка по форме банка

Традиционно финансовое учреждение проверят платежеспособность граждан, прежде чем предоставить им займ, рефинансирование или выпустить кредитку. Любой банк стремится к высокому уровню доверия к своим клиентам. Но если вопрос касается финансовых рисков, каждая организация предпочитает документально удостовериться в том, что заемщик сможет выплатить кредит и не допустит просроченной задолженности.

Об уровне ответственности клиента и о том, как он относится к своим обязательствам, может рассказать его кредитная история. В связи с этим многие банки запрашивают в БКИ информацию, которая дает представление о том, насколько регулярно заемщик вносил платежи, не допускал ли он просрочек. Чтобы проверить платежеспособность, банку необходима справка о доходах. Если получить кредит или оформить какой-либо продукт хочет клиент, получающий зарплату или пенсию на карточку банка, этого документа может не потребоваться. Кроме того, финансовые обязательства по кредиту можно выполнить автоматически, когда часть средств будет вычитаться из суммы ежемесячного дохода. Но каждый новый заемщик должен предоставить бумагу, подтверждающую доход, в обязательном порядке.

Традиционного используется документ 2-НДФЛ или по форме банка (при этом последний бывает свободной или установленной формы). Как показывает практика, первый вариант для организаций, предоставляющих кредит, предпочтительнее. Для тех, кто предоставил 2-НДФЛ, процентная ставка может быть ниже, чем для тех, кто смог передать только документ по форме банка.

Документ традиционно используется для оформления двух продуктов:

- Кредитов, в частности – ипотек, т. к. в этом случае речь, как правило, идет о долгосрочном погашении займов;

- Кредитных карт с овердрафтом.

Чтобы воспользоваться каждым банковским предложением, клиенту нужно доказать свою платежеспособность.

Важно! Помимо справки о доходах по форме банка, бланк которой клиенту нужно заполнить и заверить печатью и подписью работодателя, может потребоваться и другой документ (загранпаспорт, военный билет, если заемщик – мужчина), подтверждающий личность, справка о регистрации брака (для полных семей), свидетельства о рождении детей и пр. При этом чем больше справок соберет гражданин, тем выше будет вероятность положительного ответа от банка. Не следует забывать, что после одобрения заявки может потребоваться другой пакет документов (к примеру, если речь идет об ипотеке, нужно будет предоставить бумаги, подтверждающие внесение первоначального взноса документы по залогу).

По внешнему виду справка может отличаться. Каждая кредитно-финансовая организация самостоятельно решает, как будет выглядеть документ (образец, как правило, есть на официальном сайте того или иного банка и доступен для распечатывания). Но речь, как правило, ни идет о свободной форме. Образец содержит определенные пункты, обязательные для заполнения, и отличается четкой структурой.

Как заполнить документ по форме банка

Традиционно справка представляет собой лист формата А4. Бланк содержит пустые поля для заполнения. Клиент вносит сведения самостоятельно, а банк впоследствии может проверить подлинность указанной информации.

Важно! Следует вносить только достоверные сведения. Если обнаружится, что вы предоставили ложную информацию, это может быть расценено как попытка мошенничества. В этом случае могут наступить негативные последствия, например, клиента могут внести в черный список банка. Если кроме неправильно заполненной справки гражданин предоставил поддельные документы (и это обнаружится), такие обстоятельства могут привести к возбуждению уголовного дела о мошенничестве.

Обычно в документе следует указать следующую информацию:

- название организации, в которой работает клиент, ее реквизиты (включая ОГРН и ИНН), почтовый адрес и контактный телефон;

- паспортные данные гражданина, включая прописку, его мобильный телефон;

- продолжительность трудового стажа;

- должность, которую занимает потенциальный заемщик;

- сведения о доходах (информация за последние полгода – по каждому месяцу отдельно).

Справка должна быть заверена руководством компании и/или главным бухгалтером (либо сотрудником, исполняющим его обязанности). На документе должны стоять подпись директора и печать организации.

Обратите внимание. Законодательно документ по форме банка никак не утвержден. То, какая информация должна быть указана, решает сама кредитно-финансовая организация. Проблема может возникнуть в том случае, если клиент получает так называемую серую зарплату. Бухгалтерия и директор компании, в которой он работает, могут указать только официальную часть заработка, т. к. выплаты «в конверте» противоречат действующему законодательству. Но при этом если общий ежемесячный доход заемщика составит менее 50% от суммы регулярной выплаты по кредиту, в частности – по ипотеке (не считая других расходов), будет высоким риск невозврата займа. В этом случае банк может отказать в предоставлении заемных средств.

Срок действия справки

Как и у большинства документов, у справки по форме банка есть период, в течение которого ее необходимо использовать. Он составляет 30 календарных дней. Если срок действия истек, придется оформить новый документ.

Важно! Не следует забывать, что справка, оформленная по образцу одного банка, не подойдет для предъявления в другой кредитной организации. Образцы могут существенно отличаться по своему виду. Таким образом, если вы хотите продать заявку сразу в несколько финучреждений, вам либо придется оформить справку 2-НДФЛ, либо оформлять каждый раз новый документ по форме того или иного банка.

Если в период действия справки вы сменили место работы, документ необходимо будет оформить заново – указав актуальные сведения о занимаемой должности и уровне заработной платы.

Где взять справку

Как уже говорилось, образец справки вы можете скачать на официальном сайте компании, затем распечатать, заполнить бланк и заверить документ у работодателя. Если у вас нет возможности получить электронный документ или на интернет-странице банка отсутствует образец, вы можете получить бланк, посетив любой офис финучреждения в своем городе. Этот вариант займет несколько больше времени, но во время визита вы сможете задать сотруднику банка все интересующие вас вопросы, например, какие реквизиты должны быть указаны в справке (этот перечень может отличаться), а также сколько дней действует справка.

Если клиент выполнил требования финансового учреждения, он может рассчитывать на одобрение заявки и получить займ или кредитную карту.

Проверяют ли банки справку

После того, как банк получает необходимые документы от клиента, он приступает к традиционной проверке и сопоставлению той информации, которая там указана. Подтвердить или опровергнуть достоверность сведений, которые предоставил потенциальный заемщик, может специальный отдел банка, который отвечает за его финансовую и юридическую безопасность. Эти же сотрудники делают запрос в БКИ, чтобы узнать кредитную историю гражданина. На основании этих сведений (и только если все указанные в документах сведения оказались достоверными) финансовая организация принимает решение о том, одобрить или нет заявку на кредит, выпуск кредитной карты и пр.

Чтобы удостовериться в том, что клиент действительно работает в компании, которая заверила справку в относительно свободной форме, сотрудники банка могут позвонить в бухгалтерию или отдел кадров. При этом для проверки могут выбрать не только директора или бухгалтера, но и других сотрудников, которых попросят подтвердить или опровергнуть информацию о заемщике.

Если все указанные в справке сведения верны, клиент может рассчитывать на одобрение заявки.

Как быть тем, кто работает неофициально

На сегодня многие граждане в условиях свободного рынка работают неофициально (фрилансеры) или относятся к самозанятым. В этом случае предоставить справку о зарплате даже в свободной форме им будет затруднительно. Что же делать таким гражданам, если необходимо получить кредит? В этом случае необходимо предоставить доказательства того, что вы получаете неофициальный доход (от своей деятельности, сдачи жилья в аренду, от инвестиций и пр.). Но для этого также потребуются подтверждающие документы.

На заметку. Если клиент хочет взять кредит в том банке, пластиковой картой которого он пользуется, косвенным подтверждением дохода может стать наличие регулярных финансовых поступлений. Для этого необходимо доказать, что средства приходят на карту именно вследствие выполненной работы. Но подтвердить это можно только в том случае, если вы уплатили налоги с полученных доходов.

Гарантией того, что банк не понесет неоправданных финансовых расходов, может стать также залог имущества клиента или поручительство третьих лиц. В этом случае нужно будет предоставить соответствующие документы. Если речь идет об обременении имущества, потребуется справка о праве собственности заемщика на закладываемый объект. Если клиент нашел поручителей, необходимо предоставить нотариально заверенную гарантию этих лиц.

Примеры справок

Ниже приведены образцы справок по форме ведущих российских банков.

- ВТБ

- Сбербанк

- Альфа-Банк

- Восточный банк

- Газпромбанк

- Россельхозбанк

- Райффайзенбанк

- Открытие

- Совкомбанк

- Россельхозбанк

- Промсвязьбанк

- Хоум Кредит Банк

- УралСиб

- УБРиР

- Почта Банк

- ОТП Банк

Эти образцы вы можете скачать и распечатать, чтобы использовать в качестве документа по форме банка.

Справка о доходах представляет собой один из самых востребованных от работодателя документов. С необходимостью ее предоставления сталкиваются в первую очередь потенциальные клиенты банка, которые рассчитывают, например, взять кредит, ипотеку или оформить карту с овердрафтом. Как правило, в качестве подтверждения платежеспособности гражданина принимается справка формы 2-НДФЛ. Однако в последнее время большинство банковских учреждений стали принимать ее альтернативу, которую представляет собой справка по форме банка образец заполнения которой имеет определенные нюансы в зависимости от кредитной организации. Рассмотрим более подробно вопросы, которые являются актуальными для заемщиков: как выглядит подобная справка, где можно взять ее образец и как происходит ее заполнение.

Справка по форме банка образец заполнения - основные особенности

Важно подчеркнуть, что, несмотря на то, что справка банковского учреждения является локальным документом, который не утвержден на законодательном уровне, она представляет собой официальный финансовый документ, в котором должны быть отражены достоверные сведения. Применение подобной справки, назначение которой аналогично тому, которое имеет общепринятая справка формы 2-НДФЛ, обусловлено фактом того, что в ряде случаев часть полученной заработной платы не проводится официально с целью снизить налоговую нагрузку на организацию. Выплаты «в конверте» являются нарушением действующего законодательства, в связи с чем не каждый руководитель станет подписывать справку, в которой указана так называемая «серая» заработная плата.

Тем не менее, информация о том, как заполняется справка по форме банка, стабильно вызывает интерес у желающих подать заявку на потребительский кредит во все банки. Оформления такой справки осуществляется в соответствии с установленными правилами, которые могут отличаться в зависимости от банка. Другими словами, образец справки, который можно скачать на сайте Сбербанка, подходит для использования именно в этом банке.

Как выглядит справка по форме банка и где ее можно взять?

Как уже было отмечено выше, каждый банк имеет свое представление о том, как выглядит справка по форме банка. Ознакомиться с образцом, который приемлем в том или ином случае, можно на официальном сайте банка, в который планируется обращение.

Как правило, образец справки доступен для скачивания и дальнейшего распечатывания. Она представляет собой документ формата А4. Все пустые поля необходимо заполнить. В подавляющем большинстве случаев банк интересуют следующие сведения:

- наименование, реквизиты, адрес и телефон организации, в которой трудоустроен гражданин;

- сведения о работнике;

- занимаемая должность и имеющийся стаж работы;

- фактически полученная заработная плата за последние полгода, разбитая по месяцам.

После этого справка заверяется подписью руководителя и/или главного бухгалтера организации и скрепляется ее печатью.

Не стоит забывать, что срок действия справки ограничен. Чаще всего она принимается в течение 30 дней с момента составления.

Как правильно заполнить справку по форме банка?

Очевидно, что правильное заполнение справки по форме банка является гарантией принятия пакета документов, в то время как допущение какой-либо ошибки делает документ недействительным, что приводит к осложнениям при оформлении того или иного интересующего банковского продукта. Корректно заполнить справку по форме банка образец заполнения поможет. С ним можно ознакомиться как онлайн, так и при обращении в банковские отделения. Важность такой информации сложно недооценить, ведь при заполнении бланка имеются определенные нюансы, которые следует учесть. Подчеркнем, что каждый банк выставляет свои требования. Например, в справке Сбербанка особое внимание уделяется сведениям о компании-работодателе, что проявляется в требовании заполнить целый перечень реквизитов, включая ИНН и ОГРН. В Альфа Банке отдельным полем значатся паспортные данные работника. Есть различия и в отображении сведения о полученной заработной плате и произведенных удержаниях.

Следует помнить, что представители банка не принимают справку в том случае, если хотя бы в одном поле допущена ошибка или какой-то реквизит отсутствует.

- Когда используют справку по форме банка и кто ее оформляет

- Какие сведения содержит справка

- В чем сложности подготовки справки по форме банка

- Как проверяют клиента

- Где выдают кредиты под справку по форме банка

- Что такое справка по форме банка

- В каких случаях может быть нужна справка по форме банка

- Где взять справку по форме банка

- Процесс заполнения

- Преимущества справки по форме банка

- Другие способы подтверждения доходов

Когда используют справку по форме банка и кто ее оформляет

Получить 2-НДФЛ могут не все работающие граждане. Причины могут быть разные: руководство находится в другом городе или не весь доход работника официально фиксируется. Поэтому банки идут навстречу и предлагают в качестве документа подтверждающего зарплату принести справку по форме банка. Каждая кредитно-финансовая организация утверждает свой вариант бланка. Но общие правила заполнения и обязательные реквизиты одинаковы во всех банках.

Справки по форме кредитора могут служить подтверждением дохода потенциального заемщика при оформлении договора на:

-

;

- нецелевой заем; ;

- покупку товаров в рассрочку.

Такой вид подтверждения практически не используют при оформлении ипотеки или кредита на большие суммы и длительный срок.

Альтернативный документ, подтверждающий платежеспособность при получении кредита, выгоден обеим сторонам:

Справку по форме банка заполняет ответственный работник работодателя из отдела кадров или бухгалтерии.

Какие сведения содержит справка

Бланк справки для подтверждения дохода потенциального заемщика можно получить в отделении банка или скачать на официальном сайте.

Второй вариант наиболее удобен клиенту, потому что он сможет лично посетить кредитную организацию только один раз. С готовым пакетом документов. Некоторые кредиторы вообще могут предложить использовать свободную форму справки. Главное, чтобы в ней были отражены обязательные сведения и данные о работодателе и заемщике.

Справки по форме банка должны содержать:

В чем сложности подготовки справки по форме банка

Не все работодатели с охотой оформляют работникам справки по форме банка. Причины могут быть теми же, что и при отказе в заполнении 2-НДФЛ. Нередко руководители опасаются, что реальный уровень доходов сотрудника может быть передан в налоговую службу. При этом вскроется факт расхождения между реальным и номинальным размером заработной платы.

В некоторых случаях, соглашаясь на альтернативный вариант подтверждения платежеспособности клиента, рискует и банк. Потому что гражданин может вступить в сговор с работодателем и «попросить» завысить ему заработную плату, которая указана в справке по форме кредитной организации. Как следствие таких рисков кредит выдают не по самой привлекательной процентной ставке либо запрашивают дополнительные гарантии. Например, предлагают оформить залог или привести поручителя.

Каждый кредитор устанавливает свой срок действия справки по форме банка. В среднем значения колеблются от 2 недель до 1 месяца. Информация о периоде актуальности данных, как правило, находится на самом бланке, либо ее можно уточнить, позвонив на горячую линию банка.

Как проверяют клиента

Облегченный вариант подтверждения платежеспособности по справке порождает желание заемщиков «приукрасить» действительность и указать доход выше, чем на самом деле. Но и кредиторы понимают это положение вещей. Сведения из справки проверяет не только кредитный инспектор или менеджер по работе с физическими лицами, но и служба безопасности банка. Сотрудники этого отдела оценивают правильности заполнения полей, а также:

Кредиторы не выдадут заем только на основании справки по форме банка. Без проверки кредитной истории заемщика не утвердят ни один кредитный продукт. В том числе рассрочку или кредитную карту. Потенциальный заемщик лично дает банку разрешение на запрос сведений из всех Бюро кредитных историй, которые хранят данные о нем. От того, насколько клиент качественно и своевременно исполнял свои финансовые обязательства перед другими кредиторами, зависит, одобрят ему заем или нет. Эта информация имеет такое же большое значение, как и платежеспособность.

К тому же затребует дополнительные гарантии возвратности выданных средств.

В ситуации, когда клиент заведомо предоставил ложные сведения банку, и это было раскрыто, возможны два варианта:

- В случае несущественного нарушения банк откажет в выдаче кредита и внесет клиента в черный список.

- Отдел безопасности передаст документы в МВД, а гражданин понесет ответственность за мошенничество.

При подготовке справки не стоит рассчитывать, что информацию из нее не будут проверять. Все кредиторы выдают займы на время и заботятся о том, чтобы клиенты их возвращали к сроку.

Где выдают кредиты под справку по форме банка

Большинство крупных российских банков предлагают кредитные продукты, которые выдают на основе справки о доходах. Для физических лиц, которые получают заработную плату внутри банка, учреждения предлагают еще более выгодные условия и чаще всего не требуют справку. Поступления на счета зарплатных клиентов видны кредитной организации, поэтому для таких заемщиков предлагают пониженную процентную ставку или другие льготы. А из документов могут запросить только оригинал паспорта в момент подписания кредитного договора.

Под справку о доходах по форме банка предоставляют кредиты в:

-

; ; ; ; ; ; и других банках РФ.

Дополнительные способы подтвердить доходы без справки по форме банка или отчета 2-НДФЛ предоставить кредитору:

- копию трудового договора, заключенного с работодателем;

- копию трудовой книжки, с записью о последнем месте работы и справку от работодателя с подтверждением, что гражданин до сих пор работает в данной компании;

- банковскую выписку по счету, где видны регулярные поступления, при этом в назначении платежа содержится информация, за что выплачены средства, а в поле «плательщик» указано наименование работодателя.

Перед получением кредита важно сравнить схожие банковские продукты и выбрать наиболее выгодный по процентной ставке и минимальному пакету документов. После это можно подавать заявки, и ждать одобрения. Эксперты не рекомендуют одновременно рассылать заявки в 5-6 банков. Такое поведение может пагубно сказаться на впечатлении о заемщике. В кредитных организациях откажут, потому что сложится впечатление об экстренной нужде в деньгах. Поэтому лучше запрашивать кредит в двух или трех банках и ждать от них решения.

Статья дополнена автором Евгением Никитиным

Справка по форме банка часто фигурирует в списке документов на получение кредита, но далеко не все используют ее, ограничиваясь стандартной 2-НДФЛ. Однако для того, чтобы решить, подходит эта справка конкретному человеку или же нет, следует рассмотреть, что это такое и как она выглядит для разных банков. Только поняв, в каких случаях она используется и чем она может оказаться лучше 2-НДФЛ, клиент может точно решить, насколько она требуется в его случае. Подробности в материале Brobank.

Что такое справка по форме банка

Справка по форме банка – это документ, подтверждающий платежеспособность клиента, образец которого можно найти на сайте той финансовой организации, в которой планируется взять кредит.

Следует понимать, что каждый банк имеет собственный образец справки по форме банка, которую нужно искать непосредственно у него на сайте.

В каких случаях может быть нужна справка по форме банка

Самые часто встречающиеся случаи использования подобного документа – подтверждение платежеспособности клиента при получении кредита, лизинга и прочих заемных средств. Образец заполнения справки по форме банка всегда представлен на официальном сайте кредитной организации и там всегда имеется отметка о сумме полученных денежных средств.

Смысл введения подобной справки для банка прост: ни одна организация не хочет потерять платежеспособного клиента только потому, что он не может предоставить достаточное обоснование своей состоятельности от государства. По этой причине банк принимает также и справки, выданные просто работодателем и не подтвержденные с точки зрения отчислений в бюджет.

Где взять справку по форме банка

Перед тем как заполнить справку по форме банка, следует найти ее на его официальном сайте. Для каждой организации справка своя и следует рассмотреть образцы различных банков. Для примера возьмем наиболее известные и крупные финансовые организации: Сбербанк, Альфа-Банк, ВТБ.

На сайте ВТБ существует несколько способов найти бланк данной справки:

Также актуальную версию справки вы всегда можете скачать на нашем сайте:

Процесс заполнения

Справку по форме банка заполняет работодатель. В любой из них обязательно должны присутствовать следующие реквизиты:

- ФИО и должность работника, которому выдана справка.

- Реквизиты компании, которая выдает справку клиенту, в том числе ИНН, полное название и прочие данные.

- Полное имя директора и главного бухгалтера, а также их подписи.

- Стаж работы будущего клиента банка.

- Сумма, полученная человеком за время работы. Если работник работает более 1 года, то пишется сумма за последний.

- Также иногда требуют значение средней заработной платы помесячно.

Все эти данные заполняются строго главным бухгалтером компании, после чего на справке ставится его подпись, а также подпись руководителя фирмы (директора или индивидуального предпринимателя).

Преимущества справки по форме банка

Другие способы подтверждения доходов

Подтверждение платежеспособности может происходить не только через справки, но и через выписки по счету, предоставление свидетельства наличия у клиента предметов роскоши, автомобиля, квартиры, заграничных поездок и прочего.

Но финансовое учреждение значительно активнее одобряет кредиты тогда, когда на них есть справки, которые подтверждают доход цифрой. Поэтому рекомендуется взять справку по форме банка, если 2-НДФЛ предоставить возможности нет. Это упростит процесс доказательства благонадежности, так как не потребует сбора множества персональной информации об имуществе.

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Чтобы необходимый документ оформить качественно и грамотно и не получить отказ в кредитовании, необходимо знать некоторые правила и нюансы его составления.

В каких случаях нужна справка по форме банка

Газпромбанк для подтверждения доходов заемщиков предлагает несколько вариантов:

- предоставить справку по форме 2-НДФЛ;

- предоставить оригинал выписки по банковскому счету для зарплатных клиентов банка;

- предъявить справку по форме банка Газпромбанк.

Справка хороша тем, что в ней указываются не только белая зарплата, но и фактический доход сотрудника, получаемый им на руки.

Ссылки на формы для заявок на кредитные услуги Газпромбанка:

Важно подчеркнуть, что, несмотря на то, что справка банковского учреждения является локальным документом, который не утвержден на законодательном уровне, она представляет собой официальный финансовый документ, в котором должны быть отражены достоверные сведения. Применение подобной справки, назначение которой аналогично тому, которое имеет общепринятая справка формы 2-НДФЛ, обусловлено фактом того, что в ряде случаев часть полученной заработной платы не проводится официально с целью снизить налоговую нагрузку на организацию. Выплаты «в конверте» являются нарушением действующего законодательства, в связи с чем не каждый руководитель станет подписывать справку, в которой указана так называемая «серая» заработная плата.

Тем не менее, информация о том, как заполняется справка по форме банка, стабильно вызывает интерес у желающих подать заявку на потребительский кредит во все банки. Оформления такой справки осуществляется в соответствии с установленными правилами, которые могут отличаться в зависимости от банка. Другими словами, образец справки, который можно скачать на сайте Сбербанка, подходит для использования именно в этом банке.

Выдача Газпромбанком справки по форме банка, что необходимо знать?

Сегодня АО ГПБ ‒ это один из крупнейших российских банков, который обладает довольно большой клиентской базой. Множество граждан РФ обращается в данное учреждение, чтобы получить банковские услуги. Для их оформления необходимо предоставить пакет документов, в которые входят разные справки и бумаги. Значимым из всего пакета является справка о доходах, которая предоставляется для ипотеки или кредитования. Именно она дает возможность определить платежеспособность клиента.

Справка по форме банка ‒ практически одно и то же, что документ, предоставленный с рабочего места в форме 2 НДФЛ.

На сегодняшний день многие российские граждане не получают «белую» зарплату, довольно часто выданный документ не отражает нужную информацию, что вредит заемщику. Если доход будет ниже определенного уровня, человеку будет отказано в кредитовании.

Только правдивая информация

Документ о доходах, представленный по форме банка ГПБ, дает возможность предоставить в финансовую компанию необходимую информацию о платежеспособности клиента, что положительно отразится на его будущем займе. Такой способ подтверждения доходов является самым надежным, удобным и полноценным.

Отказ банка

При получении кредита в инвестиционном учреждении случаются различные ситуации, когда банк отказал в получении денежных средств. Специалистами выделяется несколько причин отказа в кредитовании:

- Уровень дохода не соответствует установленному пределу.

- Наличие уже ранее полученной ссуды.

- При частой смене рабочего места.

- Наличие отрицательной кредитной истории.

- Предоставление липовых справок и документов.

Правильно оформить документ можно и на непосредственном рабочем месте. Если у руководства при выдаче справки возникли какие-либо вопросы, то необходимо объяснить, что данная бумага предназначена для предоставления в финансовое учреждение, для получения кредита. Справку банковского образца можно получить несколькими способами:

- непосредственно в АО ГПБ;

- скачать официальный бланк с сайта компании.

Для этого необходимо:

- зайти на веб-страницу банковского портала;

- изучить меню, находящиеся на боковой части панели;

- использовать опцию «документы-бланки»;

- из списка выбрать пункт «кредитование»;

- остановиться на категории «справка о доходах» и вывести ее на принтер.

Как заполнить форму Газпромбанка

Справка по форме банка Газпромбанка (образец можно скачать в конце статьи) заполняется непосредственно руководителем предприятия – работодателя. Она должна быть заверена в надлежащем порядке подписью и печатью. Желательно, провести регистрацию справки в службе документооборота внутри учреждения.

Если у потенциального заемщика возникают сложности с ее оформлением (руководитель может отказаться подписать такой документ), то стоит объяснить, что справка предназначена исключительно для внутреннего пользования в банке. Она не предоставляется другим организациям, в том числе, контролирующим.

Как правильно заполнить справку по форме банка

Бланк заполняют сотрудники отдела бухгалтерии организации, в которой трудится заемщик. В ней указываются не только белая зарплата, но и фактический доход сотрудника, получаемый им на руки. Банк отмечает, что справка по форме банка нужна ему только для оценки платежеспособности заемщика, и эти сведения он не передает в другие организации (например в контролирующие).

Сведения, указываемые в бланке справки о доходах:

- фамилия, имя, отчество заемщика, дата его рождения, должность, занимаемая им на предприятии, дата его рождения;

- данные паспорта — серия, номер, кем и когда выдан;

- полное название организации-работодателя;

- ИНН организации, банковские реквизиты, фактический и юридический адреса организации;

- сведения о заработной плате как минимум за последние полгода (или за три месяца работы для участников зарплатного проекта) без удержаний;

- расходы в рублях, включающие НДФЛ и прочие платежи (например алименты);

- подписи руководителя организации, главного бухгалтера организации с расшифровкой;

- актуальный телефон бухгалтерии;

- печать организации;

- если справку подписывает иное уполномоченное лицо, нужна копия приказа о возложении полномочий на указанное должностное лицо, заверенная подписью руководителя предприятия (организации) и печатью, карточки с образцами подписей и оттиском печати;

- если на предприятии в штате нет бухгалтера или другого должностного лица, выполняющего его функции, справка может быть подписана только руководителем организации. Это допускается при наличии отметки, заверенной подписью руководителя организации: «Должность главного бухгалтера (другого должностного лица, выполняющего его функции) в штате организации отсутствует».

Следует помнить, что справка действительна в течение 30 календарных дней.

Выдача Газпромбанком справки по форме банка для ипотеки

Сегодня ипотечное кредитование в России имеет некоторые недостатки, но как бы там ни было, банки лояльно относятся к своим клиентам, улучшая при этом условия кредитования. Оформление жилищного кредита не является исключением для ГПБ, так как для потенциальных заемщиков предлагаются довольно выгодные условия, а также различные программы для населения в покупке недвижимого имущества.

Ипотечный кредит от ГПБ

Основное требования получателя ипотеки ‒ это наличие официального трудоустройства, а также предоставление в финансовое учреждение необходимого пакета документов. В него входят следующие бумаги:

- заявление на кредитование;

- документ, удостоверяющий личность заявителя;

- копия паспорта;

- трудовая книжка, или же копия, заверенная в компании работодателя;

- справка о доходах по форме банка или 2-НДФЛ, с заработной платой за последний год;

- документы временной регистрации, если имело место переезд, в другой город;

- документ о регистрации или расторжении брака;

- копия налоговой декларации за прошедшие двенадцать месяцев.

Также необходимо предоставить и дополнительный пакет бумаг:

- Банковские выписки, заверенные финансовым учреждением. Они необходимы для того, чтобы подтвердить уровень платежеспособности получателя.

- Для получения военной ипотеки следует предоставить удостоверение участника программы НИС.

- ИНН.

- Все документы, имеющиеся в наличии о получении образования, сюда входят диплом и аттестат.

- Брачный контракт.

- Военный билет.

- Данные о роде занятий. Информация может быть записана в свободной форме.

- Справка в собственности на недвижимое имущество.

- Соглашение о вкладе на депозит.

- Свидетельство о смерти членов семьи, если таковые имеются.

Заключение ипотечного соглашения

После того как были собраны все необходимые документы, на протяжении 5 рабочих дней рассматривается кандидатура заемщика, и финансовым учреждением принимается положительное или отрицательное решение. Если банк сказал «ДА», то соискатель кредита должен подготовиться к подписанию договора. После того как были собраны все необходимые бумаги, выбрано жилье, получено одобрение от банка, проведена оценка и страхование недвижимого имущества, а также заемщика, уполномоченными сотрудниками банка составляется кредитный договор, который включает в себя:

- обязательство двух сторон;

- кредитные ставки, также условия понижения и повышения;

- сумма взносов на каждый месяц;

- кредитный график выплат;

- форма оплаты и порядок выплаты;

- юридические адреса обеих сторон, также их обязательства.

Существует ли разница в заполнении в случае ипотеки и потребительского кредита

Справка предоставляется в банк по форме, ранее разработанной кредитором для получения разных видов займов, начиная от потребительской ссуды и заканчивая ипотекой. По этой причине, никакой разницы между подготовкой документа для разного вида кредитования не существует, и соискатель может заполнять бланк в соответствии со стандартным регламентом.

В завершении стоит сказать, что документ такого формата заполнить намного проще, чем справку 2-НДФЛ или другие аналогичные бумаги. Кроме того, справка действительна в течение 30-ти суток, что позволит гражданину гарантированно получить займ. Информация, переданная гражданином банку в виде справки о доходах, не может быть разглашена третьим лицам и передана посторонним гражданам без согласия заемщика.

Заключение

Как правильно ее заполнить. На что обратить внимание?

Нередко, клиенты банка не знают, как заполнить эту простую форму и каким пунктам уделить особое внимание. Здесь подойдет образец заполнения справки по форме банка «Газпромбанк», который, также можно встретить на официальном ресурсе кредитора или на сторонних сайтах.

Воспользовавшись подобным примером, оформить документ самостоятельно будет не сложно. Фактически, документ необходим для подтверждения двух важных моментов:

- уровня заработка заемщика в месяц и его возможность выплачивать оформляемую ссуду;

- наличие у гражданина официального трудоустройства.

Важно, чтобы документ был правильно оформлен, содержал актуальные сведения и был действителен, то есть имел подпись руководства и печать организации. В справке обязательно должны присутствовать следующие пункты:

- персональные данные заемщика, включая данные паспорта и дату рождения;

- информация о компании, где трудоустроен гражданин, включая контактные данные;

- размер доходов помесячно;

- расходы помесячно, включая налоги и другие суммы;

- дата и подпись руководителя (главбуха, если он есть) в конце документа.

Важно, что подписывать справку руководитель обязан после указания должности и фамилии с инициалами. Печать следует поставить обязательно, если она имеется у компании. Еще одно правило, которое обязательно следует соблюсти – это регистрирование документа во внутренних регистрах компании. Иными словами, бухгалтер обязан внести данные о выданной справке в специальный журнал и зафиксировать данный факт личной подписью и росписью гражданина, ее получившего.

Чего следует опасаться, когда выдается справка о доходах по форме банка Газпромбанк?

Документ о доходах является довольно удобной вещью, благодаря которой имеется возможность подтвердить полученный заработок. Если фактические доходы превышают официальную зарплату, то данный аспект будет в обязательном порядке указан в официальных бумагах за подписью и печатью главбуха или директора компании.

Иногда бывают и другие способы получения заработной платы, которая не показывается в справке о доходах. Например, сдача в аренду недвижимого имущества. Такие доходы могут быть приняты, если будет предоставлен декларационный документ о том, что все налоги с полученного дохода заплачены.

В основном в роли гаранта являются друзья или близкие родственники. Если заемщик не сможет оплатить предоставленный ему кредит, то лучше всего подумать о том человеке, которого вы можете подставить.

Если заемщик занимается другим способом зарабатывания на жизнь, например, фрилансер или «свободный художник», то заработанные средства можно предоставить в финансовую компанию в виде выписки с кредитного счета. Это постоянное пополнение карты говорит о регулярном получении дохода.

Выводы

Такая форма документа, как справка об уровне доходов по форме банка, активно продвигается в Газпромбанке. Этот документ клиенты будут оформлять при подаче заявки на любой вид кредитования, в том числе и получение кредитных банковских карт. Оформляется бумага самостоятельно, самим будущим заемщиком. Чтобы не ошибиться в заполнении бумаги, стоит воспользоваться образцом документа.

Читайте также: