Может ли ип работать на другой работе по трудовой книжке беларусь

Опубликовано: 14.05.2024

Для многих из нас действующая отметка в трудовой книжке является гарантом благополучия и стабильности в жизни. Сегодня подавляющее большинство взрослого населения России трудоустроено, каждый день ходит на работу и зарабатывает на жизнь.

- Правовое обоснование

- С точки зрения работодателя

- С точки зрения себя

- Разница в НДФЛ

- Как открыть ИП в три шага?

- Подробнее о видах деятельности

- Общие выводы

Неприятность, выходящая за рамки этой гармоничной картины, сводится к тому, что средний заработок в силу разных обстоятельств многих из нас не устраивает. Из-за этого возникает потребность в дополнительном источнике доходов.

Многие люди по этой причине пробуют силы в предпринимательстве. Но мало кто из них бросается в свое дело, как в омут с головой – обязанности перед семьями и здравый смысл вынуждают быть осторожными. Поэтому новоиспеченные индивидуальные предприниматели и те, кто только хочет ими стать, не стремятся сразу оставить наемную работу, а ищут способы совместить статус ИП с основной занятостью.

Возможно ли такое в принципе? На что нужно обратить внимание при попытках совместить статус ИП и основную работу? Стоит ли игра свеч? Обо всем этом мы расскажем нашим клиентам по услуге «облачный сервис 1С» в нашей статье.

Правовое обоснование

Сначала мы должны определить степень законности такого совмещения. Хорошо то, что ни Трудовой, ни Гражданский кодексы не чинят в этом существенных препятствий. Для получения статуса ИП гражданину будет вполне достаточно соответствовать следующим критериям:

- быть совершеннолетним дееспособным гражданином РФ,

- быть несовершеннолетним гражданином, имеющим разрешение на занятие предпринимательской деятельностью от родителей или опекунов,

- быть иностранцем, при наличии временной или постоянной регистрации по месту жительства в РФ.

Все эти условия приведены в статьях 18 и 23 ГК РФ.

Исключение составляют только действующие муниципальные и государственные служащие. Для них предпринимательская деятельность будет закрыта до тех пор, пока они сохраняют за собой эти должности. Недопустимо также вести предпринимательскую деятельность сотрудникам силовых ведомств, в том числе работникам полиции.

Других требований к лицам, пожелавшим стать индивидуальными предпринимателями, российское законодательство не предъявляет.

Следовательно, вам достаточно быть дееспособными и не являться депутатами, чтобы совмещать статус ИП с основной работой, не выходя за рамки действующего законодательства.

С точки зрения работодателя

Предположим, ИП вы открыли. Но как на это посмотрит работодатель по основному месту работы? Это не должно вас сильно беспокоить и на это есть ряд причин.

- «Новоиспеченный» индивидуальный предприниматель не обязан предоставлять никаких сведений в компанию о смене статуса. Он может это сделать по своему желанию.

- С точки зрения Гражданского кодекса вы вправе заниматься предпринимательской деятельностью наравне с другими гражданами РФ, следовательно, работодатель не имеет права чинить преграды. Зачем же тогда себе их создавать?

- В трудовую книжку вносятся исключительно сведения о работе по найму (как раз ваш случай), а сведения об индивидуальных предпринимателях – в ЕГРИП. Это совершенно разные документы – информация из них не пересекается. Сведения из Реестра можно получить по запросу.

- Директору организации, в которой вы работаете, может не понравиться только качество работы, которую вы выполняете на его территории. Представьте: вы работаете в классическом случае 5 дней в неделю с 9 до 18 часов с перерывом на обед с 13 до 14 часов. Отрыв от работы в течение этого промежутка времени едва ли возможен. На предпринимательскую деятельность у вас остается немного времени и это при условии, что со здоровьем у вас проблем нет (а оно пригодится, когда стараешься «усидеть на двух стульях»). Если это затруднение преодолимо, то работодатель может только порадоваться за вас и за свой бюджет. Дело в том, что индивидуальный предприниматель обязан платить за себя страховые взносы и оплачивать больничные листы, что существенно снижает «стоимость» сотрудника для фирмы.

С точки зрения себя

По нашему мнению, совмещение индивидуальной предпринимательской деятельности с основной работой – это хлопотная, но дающая хорошие возможности для человека перспектива. Вот что мы можем сказать о преимуществах.

- Возможность вести самостоятельную предпринимательскую деятельность позволит человеку в некоторой степени «вырасти» как профессионалу и упрочить свои деловые качества.

- Успешная предпринимательская деятельность подразумевает получение прибыли и хорошо, если «чистая» доля будет удовлетворять.

- Свое, пускай даже небольшое дело, позволит подчиненному работнику почувствовать себя в роли директора, что позволит приблизиться к пониманию своего руководства в некоторых ситуациях.

- Не стоит забывать и про опыт найма персонала – умение разбираться в людях пригодится в дальнейшем хотя бы на бытовом уровне.

- Осознание того, что именно от твоих усилий зависит твой доход – дорогого стоит.

Достаточны ли эти доводы в пользу совмещения? На этот вопрос сложно ответить, не разобрав негативные стороны вопроса.

Сравнивая приведенные «за» и «против», смеем высказать свое субъективное суждение о том, что попробовать открыть ИП и начать работать на себя все же стоит при соблюдении допустимых условий (личная жизнь, время, деньги и здоровье). В противном случае все ваши начинания могут пойти крахом.

Разница в НДФЛ

Еще одной интересной стороной вопроса является размер НДФЛ. В дополнение к выгодам для работодателя, за сотрудника, который зарегистрирован в Реестре в качестве индивидуального предпринимателя, нужно уплачивать подоходный налог в размере 6%, а не 13%, рассчитанный на «обычных» физических лиц. Однако, есть важное примечание: данное правило будет действовать, если ИП применяет УСН 6%. Стоит отметить, что это самый популярный режим налогообложения у предпринимателей, т. к. весьма выгоден.

Как открыть ИП в три шага?

Если мы сделали выбор в пользу открытия ИП, не лишним будет сказать о процедуре получения этого статуса. Опишем процесс.

Шаг № 1. Подготовить необходимые документы.

В список требуемых бумаг входят:

- паспорт гражданина РФ,

- квитанция об оплате государственной пошлины в размере 800 рублей,

- заявление по форме Р21001 на получение статуса ИП и его нотариально заверенная копия,

- СНИЛС.

Иностранцу нужно подготовить:

- заявление (Р21001),

- документ, удостоверяющего личность,

- свидетельство о рождении или иной документ, в котором указана дата рождения, если в подтверждающем документе этих данных нет,

- ВНЖ или РВП,

- документ с информацией о прописке на территории РФ,

- квитанцию об оплате госпошлины.

С 1 января 2019 года при направлении электронных документов для государственной регистрации, в том числе через МФЦ и нотариуса, уплачивать государственную пошлину не нужно.

Шаг № 2. Определяем, в какой налоговый орган подавать документы.

Шаг № 3. Получаем документы.

Если все бумаги в порядке, то через 3 рабочих дня можно забрать лист записи ЕГРИП. Это можно сделать самостоятельно или через доверенное лицо, а также заказать пересылку документа по почте.

Подробнее о видах деятельности

Мы с вами уже затронули вопрос о недостатках совмещения предпринимательской деятельности с основной работой. Помочь или навредить этому сможет выбранный вид деятельности.

Желательно, чтобы одна работа могла помогать другой, чтобы благодаря каждой из них обе развивали вас как профессионала. Приведем пример: человек работает ландшафтным дизайнером в одной из крупнейших компаний города. Он имеет достаточный опыт проектирования, художественного иллюстрирования проектов. Он решил открыть свой бизнес и заняться частным изготовлением проектов, уплачивая налоги. Если сил и времени у него на это хватит, то такому дизайнеру работа должна пойти только в плюс. Во-первых, он совершенствует свои профессиональные качества. Во-вторых, он приобретает опыт самостоятельного взаимодействия с клиентами, что позволяет ему самостоятельно назначать условия сотрудничества.

В точности до наоборот может сложиться ситуация, если тот же дизайнер захочет открыть, к примеру, салон красоты и в нем же работать мастером. Возможно, он справится, но с большей долей вероятности, заработает немного, так как сможет принимать клиентов только после работы. Хорошо, когда есть своя клиентская база, которая готова пойти на уступки и прийти к вам в удобное время. Но эту клиентскую базу еще нужно наработать, а это долго.

Если сложить воедино все хлопоты, нервы и траты на данное предприятие, то ненароком возникает вопрос: «А оно надо»? При таком раскладе все положительные стороны вопроса стремительно теряют свою привлекательность.

Общие выводы

По результатам нашего небольшого исследования мы приходим к трем простым выводам.

- Совмещение статуса ИП с основной работой не только законно, но и может быть выгодно для работодателя.

- Открыть ИП несложно, но перед тем, как приступить к работе, следует взвесить все «за» и «против». Только после этого рекомендуется начинать свое дело.

- Если вы пока не готовы оставить основную работу, то лучше выбрать для предпринимательской деятельности удобную для совмещения сферу.

Желаем нашим читателям успешного совмещения и больших успехов в своих начинаниях!

Можно ли оформить ИП, работая по найму? Индивидуальный предприниматель обладает двойственным статусом: с одной стороны, это физическое лицо, с другой — субъект предпринимательской деятельности. Зная о такой специфике, можно предположить, что ИП вправе одновременно вести собственный бизнес и работать в штате какой-либо организации на условиях трудового договора. Это предположение верное.

Можно ли работать и открыть ИП

Физические лица — за исключением госслужащих — имеют право зарегистрировать ИП и начать собственное дело, не увольняясь с основного места работы. Они могут сотрудничать с работодателем на условиях трудового договора и оказывать услуги на основании договоров гражданско-правового характера.

Исключение составляют те категории работников, которые обслуживают нужды государства: чиновники, военнослужащие, сотрудники прокуратуры и органов безопасности. Данный контингент не имеет права заниматься бизнесом — усидеть одновременно в кресле депутата и кресле собственного офиса невозможно.

Некоторых волнует вопрос: “Можно ли оформить ИП, если официально работаю, и не сообщать об этом начальнику?” Отвечаем: да. Сотрудник не обязан уведомлять работодателя о том, что он получил свидетельство о государственной регистрации ИП и теперь в свободное от основной работы время ведёт бизнес. В трудовую книжку вносятся исключительно записи о работе по найму, данные об ИП содержатся в государственном реестре и доступны по официальному запросу.

Однако работодатели сами зачастую заинтересованы в том, чтобы предпочесть индивидуального предпринимателя штатному работнику, и, узнав о новом статусе сотрудника, могут предложить ему изменить формат дальнейшей работы. Дело в том, что, если какую-то рабочую функцию выполняет ИП, компания в значительной степени экономит на так называемых зарплатных налогах — страховые взносы индивидуальный предприниматель платит за себя сам. Кроме того, приходящему сотруднику в статусе ИП не нужно оплачивать отпуск и больничные, социальный пакет ему тоже не полагается. Отсутствие трудовых гарантий не идёт на пользу индивидуальному предпринимателю, зато его выгодой являются меньшие вычеты из заработанного. Например, на упрощённой системе налогообложения нужно платить в бюджет 6 % от доходов, в то время как с заработной платы штатного сотрудника вычитают 13 % подоходного налога.

Впрочем, зарегистрировав ИП, не стоит спешить с заявлением на увольнение в целях перейти с работодателем на иной формат сотрудничества. Проблема в том, что вышеописанный сценарий рассматривается налоговиками как желание уйти от налогов посредством необоснованной замены трудовых отношений гражданско-правовыми. Несмотря на то, что судебные органы в разбирательствах по такому вопросу часто встают на сторону ИП и его контрагента, злоупотреблять этим не стоит.

Заключая договоры гражданско-правового характера с ИП, важно составлять их грамотно — не допускать формулировок, которые позволили бы проверяющим органам усмотреть в этих деловых отношениях трудовые. К таким формулировкам относятся:

- наименование должности и обозначение субординации (в гражданско-правовых отношениях нет начальников и подчинённых, а есть заказчики и исполнители);

- должностной оклад, тарифные ставки, компенсации и т. п. (труд исполнителя оплачивается исходя из конечного результата, принимаемого по акту);

- указание на то, что исполнитель должен соблюдать правила внутреннего распорядка компании, для которой выполняет работу;

- социальный пакет и создание условий труда.

Если ИП работает по трудовому договору, он пользуется всеми преимуществами такого сотрудничества. В установленные сроки ему начисляется зарплата, он может рассчитывать на премию, отдыхает в отпуске за счёт работодателя, а в случае снятия с должности получает пособие по увольнению. Когда ИП работает по найму, он обязан соблюдать правила внутреннего трудового распорядка.

Может ли ИП работать по трудовому договору

Обратная ситуация, когда ИП решает получить работу в штате, также законна. В этом случае соискатель выступает на собеседовании в качестве физического лица, и “закрывать” ИП ему необязательно.

Если ИП работает в организации на условиях трудового договора, его предпринимательский статус для работодателя не имеет никакого значения. Расчёты с работником и фондами осуществляются в общем для всех порядке. Среди прочего работодатель платит страховые взносы с зарплаты работника-ИП. Однако тот факт, что ИП работает как работник компании, и за него как за физическое лицо делают взносы в фонды, не избавляет индивидуального предпринимателя от его обязательств по уплате страховых взносов за себя.

Вопрос о том, можно ли работать и быть ИП, затрагивает также финансовый аспект. Устроившись в штат, ИП продолжает платить страховые взносы за себя, даже если совсем не уделяет времени собственному бизнесу и доходов от него не получает.

Согласно закону, ИП обязан вносить за себя страховые взносы на протяжении всего времени, пока он является предпринимателем, за исключением льготных периодов их неуплаты. К таким периодам относятся временные отрезки, когда лицо не может вести коммерческую деятельность, потому что служит в армии, ухаживает за ребёнком до полутора лет, лицом старше 80-ти лет или инвалидом. Также льготниками могут быть ИП-супруги дипломатических работников или военнослужащих по контракту, не имеющие возможности устроиться на работу в течение пяти лет. В иных ситуациях страховые взносы положено платить, делают это даже ИП-пенсионеры. Если же платежи в фонды серьёзно усложняют финансовое положение, вероятно, имеет смысл инициировать процедуру снятия ИП с налогового учёта.

В случае, когда ИП работает по трудовой и сохраняет за собой предпринимательский статус, страховые взносы, выплачиваемые и им самим, и его работодателем, поступают на счёт застрахованного лица. При формировании пенсии все они будут впоследствии учтены.

За себя в 2021 году ИП платит 40 874 руб. минимальных страховых взносов. Если доходы выше 300 000 рублей, то сверх этого лимита взимается еще 1% (например, при доходах в 500 000 рублей в год дополнительно надо заплатить 2 000 рублей взносов). Если у ИП есть работники, он платит в фонды ещё и за них - в общем случае суммы исчисляются 30 % от выплат по трудовым договорам (за некоторым исключением).

Таким образом, ответ на вопрос о том, можно ли работать и иметь ИП, чаще всего положительный. Разобраться с налогами и взносами ИП помогут материалы нашего сайта. Здесь же можно подготовить документы для регистрации ИП. Это бесплатно и занимает не более 15 минут даже у неопытных пользователей компьютера.

Не всегда индивидуальным предпринимателям хватает времени и сил справляться с бизнесом в одиночку. Делюсь опытом, как взять себе в помощь наемных лиц и оформить их официально, дабы избежать неприятностей в будущем.

Не буду заострять внимание на том, как «стать ИП». Сегодня для получения свидетельства на право осуществления деятельности достаточно одного дня. А если есть ключ ЭЦП, можно пройти регистрацию на портале ЕГР.

Оформление работников

Первым делом определяемся с количеством наемных работников. По законодательству Республики Беларусь их допускается не больше трех (с некоторых пор их родственные связи не важны). Так как моя деятельность связана с пассажирскими перевозками, мне достаточно двух человек.

Для оформления наемных лиц нужно в течение 10 дней уведомить о своем желании налоговую инспекцию, ФСЗН и Белгосстрах. Заполняем и распечатываем трудовой договор в 5 экземплярах — образец на сайте Минтруда.

По одному вам и работнику, остальные три нужно предоставить в вышеперечисленные органы. Одновременно издаем приказ о приеме на работу. С этого момента вы берете ответственность за наемных людей и дополнительные обязанности.

Будущий сотрудник должен предоставить следующие документы:

- документ, удостоверяющий личность — паспорт или вид на жительство;

- трудовую книжку (если это не первое место работы);

- документы об образовании или обучении;

- военный билет (если есть).

Возможно, в связи с родом деятельности понадобятся дополнительные документы (удостоверения, страховое свидетельство и т.п.). Это зависит от сферы и специфики работы.

Часто спрашивают, может ли ИП брать на работу без медкомиссии? Ответ здесь однозначен — правила общие для всех и их следует соблюдать. В моем случае для трудовых отношений обязательны справка о прохождении медкомиссии и водительские права.

Документооборот

Если ИП намерен нанимать людей, нужен минимальный перечень внутренних документов. У меня есть штатное расписание, папка с приказами и личными делами, трудовые договора и расчетные листки.

Трудовые книжки храню у себя и вношу записи в книгу их учета. Я на «упрощенке» и занимаюсь документацией самостоятельно. Не могу сказать, что это довольно просто, но все приходит с опытом. Моя деятельность не так масштабна, поэтому нет необходимости в дополнительном работнике для ведения бухгалтерии. Если все же решите ввести в штат бухгалтера, учтите, что эта должность подразумевает полноценного работника с заключением трудового договора или контракта.

Во избежание лишних расходов можно воспользоваться бухгалтерскими услугами удаленно (через интернет) или заключить договор подряда.

В настоящий момент заниматься предпринимательской деятельностью может любое физическое лицо. Ограничения есть только на виды деятельности, связанные с банковскими операциями. Если вы планируете любое другое производство товаров или услуг — проблем не будет.

Что касается системы налогообложения ИП, то здесь прямая связь со сферой деятельности. Если работа или услуга подразумевает тот или иной налоговый режим, при постановке на учет все будет разъяснено в налоговой. Разницы между УСН и ОСН при найме работников нет. Системы разнятся лишь ведением «бухгалтерских бумаг» — к слову, на ОСН намного сложнее. Важно понимать, что налоги — это одно, а процедура найма лиц — другое. Хотя в будущем платежи с работников будут взиматься, к выручке это не имеет никакого отношения.

Расчетный счет

В большинстве случаев законодательство требует наличие расчетного счета в банке. Для индивидуального предпринимателя есть исключения, если он:

Кстати, пока не забыл. В Беларуси очень мало сайтов и телеграм-каналов, посвященных Финансам. Наш канал @FinBel в числе.

Мы публикуем интересные материалы про все, что связано с деньгами в Беларуси: инвестиции, недвижимость, бизнес, ИП, налоги и немного бухгалтерии, финансовые лайфхаки. Все статьи основаны на личном опыте авторов.

Подписывайтесь, чтобы потом не искать - @FinBel

- на «едином налоге»;

- выручка составляет менее 1000 базовых величин;

- не пользуется кассовыми аппаратами и другими информационными системами.

Пример: таксисту счет может не понадобиться, а вот продавцу оптовой торговли обязателен. Тем не менее на практике при регистрации ИП в заявлении рекомендуют сразу указать банк, в котором вы планируете открыть счет. Мне кажется, это удобно — быстрый доступ к средствам и проведение безналичных расчетов.

Касса

Немаловажной составляющей для предпринимателя является приобретение кассового аппарата и платежного терминала. И то, и другое должно быть у каждого ИП, который принимает наличные, за исключением тех, у кого есть право работать без этой техники (торгующие на рынках, услуги на дому, аренда помещений и пр.).

Обязательное приобретение КСА лучше уточнить в налоговых органах, потому что требования в этой сфере часто меняются. Мне сразу пояснили, что для моей деятельности необходимо приобрести кассовый аппарат. А наличие терминала у ИП уже несколько лет продиктовано законодательством. Скажу сразу: ничего сложного в использовании этого оборудования нет.

Штрафы

Трудоустраивая к себе кого-либо, нужно понимать, что с этого момента статус самостоятельного предпринимателя повышается до работодателя. Отсюда вытекают последствия в виде непростой отчетности, которая, по сути, не зависит от системы налогообложения и количества наемных работников.

Если персонал не будет оформлен официально согласно трудового кодекса РБ, высок риск получить немаленький штраф. Такая ситуация рассматривается как уклонение от уплаты взносов ФЗСН и подоходного налога. Крайне не рекомендую рисковать, потому что в этом случае штрафуют нанимателя с конфискацией дохода (часть 4 ст. 9,19 КоАП РБ) на сумму от 20 до 200 БВ и самого работника (часть 8. ст. 13.6 КоАП РБ, как минимум — 5 БВ). В крайнем случае, чтобы не брать сотрудника в штат, можно заключить с ним договор подряда и оградить себя от нарушений.

Зарплата, налоги, ФСЗН

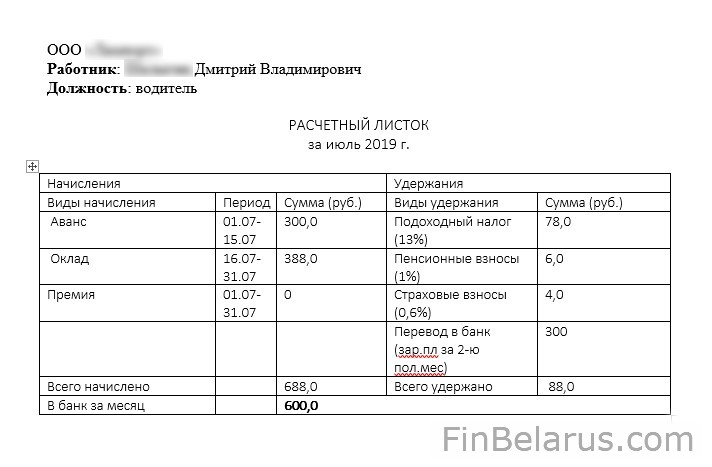

Теперь о затратах на наемное лицо на моем примере. Ежемесячно при расчете заработной платы удерживается подоходный налог и перечисляется в бюджет государства. Кроме этого, нужно еще уплатить взносы в ФСЗН, пенсионные и страховые отчисления. Поэтому, оговаривая «чистую» зарплату, нужно понимать, что все остальные уплаты переходят на вас. Например, я плачу своему работнику 600 рублей чистыми. На практике это выглядит следующим образом:

- всего 703,0 рублей будет в расчетном листке (600,4 руб. получит сотрудник за вычетом 91,4 рублей подоходного налога (13%), 7 рублей на пенсионные взносы (1%) и 4,2 рубля в «Белгосстрах» (0,6%));

- 246,1 рубля отдаем ФСЗН (35%).

Итак, за полный месяц зарплата одного работника в 600 рублей обходится мне в 949,1 рубля. Перечисления в Фонд социальной защиты населения делаются одним платежом в 35% (код платежа 03512). Оплату можно производить наличными средствами в банке или через ЕРИП. Сложностей никаких нет, главное — правильный расчет и соблюдение сроков предоставления уплаты.

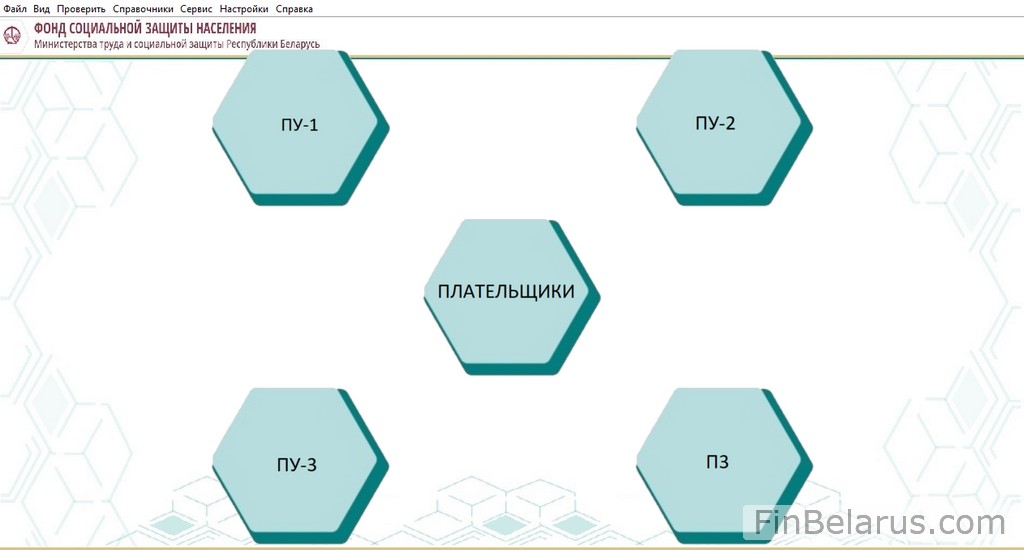

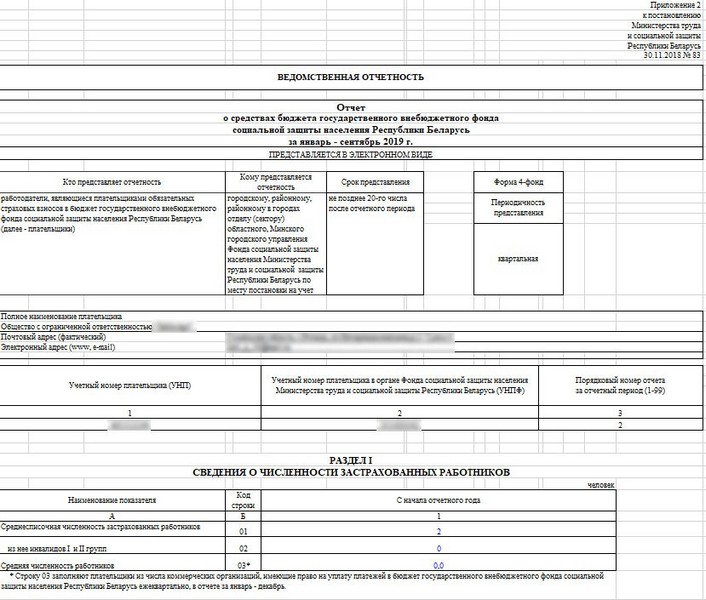

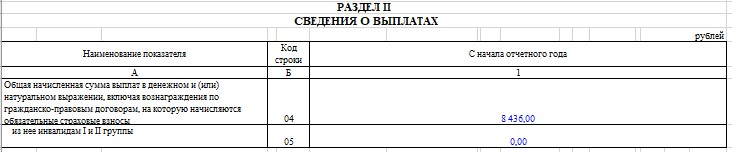

При найме по трудовому договору взносы уплачиваются в дату выплаты заработной платы. Одновременно с предоставлением в ФСЗН трудового договора наемного лица нужно сообщить об ответственном за ведение персонифицированного учёта — это будете вы. Ежеквартально нужно подавать в электронном виде формы ПУ-3, а после приёма или увольнения работника — сведения ПУ-2.

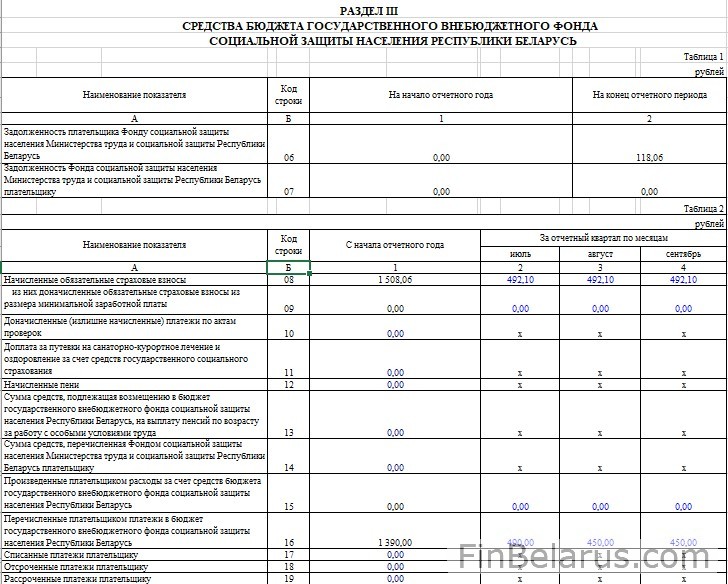

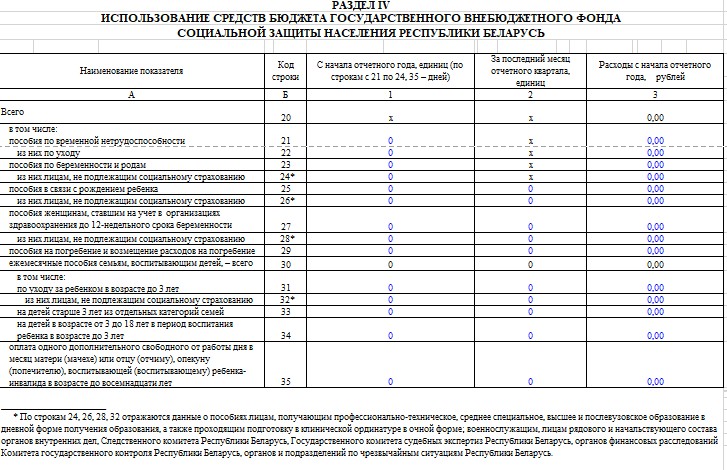

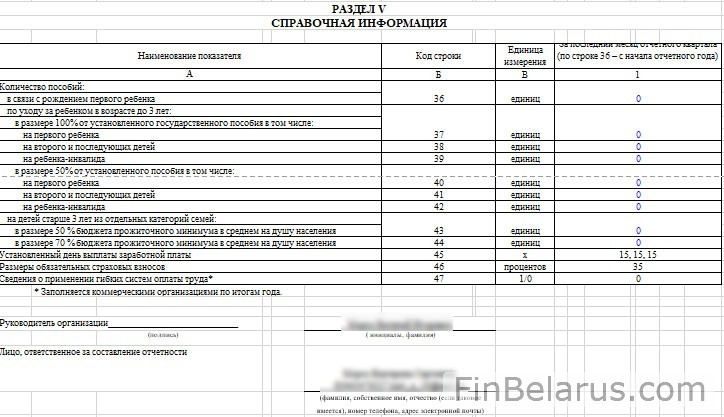

Разъяснения по отчетам есть на официальном сайте. Кроме того, ИП, использующие наемный труд, предоставляют отчет «4-фонд» — о средствах Фонда социальной защиты населения Министерства труда и социальной защиты Республики Беларусь по утвержденной форме. Указания по заполнению есть в постановлении Минтруда №83 от 30.11.2018 г. Сам отчет делается нарастающим итогом, данные вносятся по наемным лицам. Заполняем в файле только ячейки с цифрами синего цвета, остальное программа посчитает автоматически.

Согласно законодательству, плательщики страховых взносов, имеющие до 10 наемных работников, могут предоставлять данные отчеты в электронном виде или на бумажном носителе. ИП подпадает под эти условия, поэтому можно выбрать удобный для себя вариант. Важно, чтобы документы были заверены подписью и печатью.

Сроки выплаты зарплаты у меня прописаны в трудовом договоре. По общим правилам это две выплаты в месяц. Поэтому было решено не изобретать новшеств. Аванс и зарплату я выплачиваю путем перечисления денежных средств на банковский счет работника. Это самый удобный и распространённый способ.

Нарушением не является и выплата зарплаты наличными деньгами — это уже на усмотрение ИП. Но обязательно работнику выдается расчетный листок с полным описанием составных сумм. Он составляется по форме, которая утверждается нанимателем.

Резюмируя всё вышесказанное, можно сказать, что ведение бизнеса в одиночку облегчает «бумажные дела» и усложняет их при найме сотрудников. Но не стоит тянуть весь бизнес на себе, чтобы сэкономить. Порой попытка успеть во всех делах не является гарантом успеха хоть в чём-то. Всегда можно доверить бухгалтерию и отчетность опытным людям и заниматься любимым делом без лишней суеты.

Если у вас есть вопросы, вы можете задать их мне в комментариях ниже на этой странице.

Просто ли в Беларуси быть индивидуальным предпринимателем? Порою кажется, что очень, ведь у него нет начальника и пятидневной трудовой недели. При этом мало кто задумывается о том, что зачастую «ипэшник» выполняет функцию и бухгалтера, и кладовщика, и коммерческого директора. Разобраться в деятельности ИП нам помогла бухгалтер, налоговый консультант, индивидуальный предприниматель Анна Стадник.

– Индивидуальный предприниматель – это физическое лицо, которое является гражданином Республики Беларусь или имеет вид на жительство в Республике Беларусь. Сразу разграничим: индивидуальный предприниматель не является юридическим лицом, как ООО или ЧУП.

Несмотря на то, что индивидуальный предприниматель остается физическим лицом, он – субъект хозяйствования. Всю деятельность «ипэшник» будет осуществлять под свою имущественную ответственность и от своего имени. То есть о всякого рода доверенностях, как в случаях с организациями, когда кто-то ведет деятельность от их имени, речь не идет.

Само определение индивидуального предпринимателя, точнее предпринимательской деятельности, прописано в Гражданском кодексе (статья 1 ГК).

– Как человеку зарегистрироваться в качестве индивидуального предпринимателя?

– В целом это несложная процедура, которая осуществляется достаточно быстро. В настоящее время в Минске индивидуальных предпринимателей регистрирует Мингорисполком. Если мы говорим про другие города, то это может быть сельсовет, исполком, то есть регистрирующий орган конкретного места. Как правило это какой-то исполнительный комитет. У нас есть сайт EGR.GOV.BY, где можно зайти в раздел области и найти свой регистрирующий орган.

В регистрирующий орган необходимо предоставить фотографию для документов, заявление и квитанцию об уплате госпошлины, размер которой составляет 0,5 базовой величины. На 5 июня 2019 года базовая величина в Беларуси – 25 рублей 50 копеек. Соответственно, при регистрации ИП мы заплатим половину – 12 рублей 75 копеек. Есть категории граждан, которые освобождены от уплаты госпошлины, например, студенты дневной формы обучения, а также молодые специалисты (год после окончания дневного обучения), граждане, которые состоят на учете в органах по труду и занятости, как безработные.

Через 5 дней придет извещение о постановке на учет в качестве индивидуального предпринимателя. В нем указываются коды для налогового органа (УНП в ФСЗН) и для «Белгосстрах».

Затем нужно посетить налоговую, а также в течение полугода купить книгу учета замечаний и предложений и книгу учета проверок. Сделать это можно в магазинах «Белбланковыд», иногда они расположены при налоговой. При необходимости ИП изготавливает печать и открывает счет в банке.

Когда индивидуальный предприниматель зарегистрировался, данные о нем попадают на сайт EGR.GOV.BY. Информация о зарегистрированных ИП и о том, находятся ли они на стадии прекращения деятельности, размещена на портале в открытом доступе.

– Зачем необходимо идти к налоговому инспектору?

– В течение 20 рабочих дней с момента регистрации ИП необходимо подать Уведомление о переходе на УСН, если ИП принял решение выбрать эту систему налогообложения. С этим может помочь налоговый консультант.

Налоговый инспектор может порекомендовать подписаться на периодическую печать, которую издают налоговые органы.

Также инспектор предложит подписаться на электронное декларирование, чтобы оформлять декларации не на бумаге, а при помощи ключа. Он выглядит как USB-флешка, которая вставляется в компьютер, и с его помощью можно отправлять декларации через портал или определенное программное обеспечение.

Но здесь тоже есть свои тонкости. Так, если ИП выбирает систему налогообложения с НДС, то он обязан будет сделать себе ключ электронного декларирования и работать только с электронно-цифровой подписью. А если ИП не является плательщиком НДС, то он может пока подавать декларации и на бумажном носителе.

– На каком этапе нужно выбирать систему налогообложения?

– Если человек решил, что будет работать с упрощенной системой налогообложения, то есть 20 рабочих дней после регистрации, чтобы подать в налоговую уведомление об этом. В противном случае автоматически будет применяться общая схема.

Всего есть 3 варианта системы налогообложения для ИП:

- общая (подоходный налог от предпринимательской деятельности 16 %);

- упрощенная (УСН: 5 % без НДС или 3 % с НДС);

- единый налог для индивидуальных предпринимателей (фиксированная ставка, уплачивается ежемесячно).

Выбор системы налогообложения зависит от вида деятельности конкретного ИП.

– Какие документы необходимо вести ИП на протяжении своей работы?

– В первую очередь необходима декларация. Это отчетный документ, на основании которого у налоговой формируется задолженность по налогам в отношении индивидуального предпринимателя. То есть как только индивидуальный предприниматель подал декларацию, налоговая понимает, что он должен заплатить налог по той сумме, которая подана. Этот документ составляется ежеквартально.

Для разных систем налогообложения есть некоторые различия. Например, у ИП с подоходным налогом есть свои книги учета, у ИП с упрощенкой – свои, у единого налога – свои. Однако каждый ИП должен вести первичные учетные документы по всем своим хозяйственным операциям. То есть если он оказал услугу, то он должен оформить акт выполненных работ, если он что-то продал – оформить либо чек, либо накладную. При этом следует соблюдать порядок ведения кассовых операций, правила приема наличных средств, правила работы с валютой, законодательство по внешнеторговым операциям и другие правила ведения предпринимательской деятельности.

Однако условно документацию ИП можно разделить на такие документы, как декларации и книги учета доходов и расходов, в которых фиксируется выручка.

– Как ИП делает отчисления в ФСЗН?

– В конце прошлого года Президент подписал Указ № 500 «О государственном социальном страховании». Согласно документу, индивидуальные предприниматели могут делать взносы в ФСЗН только за те периоды, когда они осуществляли свою деятельности. При этом ИП может также оплачивать взносы по своему желанию и за весь год.

В Беларуси установлена минимальная сумма заработной платы. На июнь 2019 года она составляет 330 рублей. ИП обязан уплачивать взнос за месяц своей работы, если у него нет льгот или основного места работы, где за него делает взносы наниматель.

Получается, что ИП должен уплатить взносы от 330 рублей. То есть мы умножаем 330 рублей на 35 %. Таким образом выходит, что минимальная сумма взноса в ФСЗН от ИП в месяц на сегодня составляет 115 рублей 50 копеек. Больше этой суммы уплачивать можно, но меньше – нет. Расчет произведен с учетом того, что предприниматель отработал полный месяц.

– Есть ли возможность у ИП скрыть период работы и таким образом не платить взносы?

– В качестве примера рассмотрим ситуацию, когда за первый квартал 2019-го ИП проработал февраль и март, а январь не работал.

По итогу года следует подавать такую форму отчетности, как ПУ-3 в ФСЗН. Индивидуальный предприниматель в такой ситуации может январь исключить. Тогда мы 115,5, то есть минимальную сумму взноса, умножаем на 2 месяца и получаем 231 рубль. В то же время «выпавший» из работы месяц можно не исключать, но тогда нужно заплатить 346 рублей 50 копеек (115,5х3). Напомним, что взносы в ФСЗН «идут» на нашу пенсию.

Далее налоговая и ФСЗН будут синхронизировать данные по оплатам. Если они заметят, что человек не сделал взнос за период, когда деятельность все же велась, то к нему будут вопросы и, возможно, если не подтвердится отсутствие деятельности, придется платить штраф. Так что сэкономить на том, что ИП якобы не работал, не получится.

Надо ли россиянину, получившему вид на жительство в Беларуси, уведомлять МВД России?

"Получила вид на жительство в Беларуси. В России не была уже больше года. Надо ли мне уведомлять МВД России о получении ВНЖ в Беларуси, в какие сроки, и что будет, если я этого не сделаю? Дарья О.".

Гражданин России, который получил гражданство иного государства или вид на жительство в иностранном государстве, обязан уведомить об этом МВД России.

Сроки подачи уведомления зависят от того, находился ли гражданин в России в момент получения документа. Если да, то подать уведомление необходимо в течение 60 дней после получения вида на жительство. В случаях, когда гражданин получил его за рубежом и после этого провел там больше двух месяцев, ему предоставляется 30 дней на подачу уведомления после первого въезда в страну. Таким образом, гражданам РФ, постоянно проживающим в Беларуси, подавать такое уведомление не нужно, но при въезде на территорию России у них есть 30 дней для подачи уведомления в МВД России.

Уведомление о ВНЖ можно подать, только находясь в России, обратившись в территориальный орган МВД России или воспользовавшись услугами Почты России. Через консульские органы РФ, размещенные на территории другого государства, также как и через сайт Госуслуг или другим электронным способом подача уведомлений не предусмотрена. Если подать уведомление с опозданием, то это повлечет административную ответственность: штраф от 500 до 1000 рублей. А вот если не уведомить совсем, то тогда возможна уголовная ответственность и штрафы - до 200 000 рублей. Также могут назначить работы на срок до 400 часов. Нарушать закон не советуем, потому что пока ведется производство по уголовному делу, выезжать из России могут запретить.

Сколько человек может принять на работу предприниматель в Беларуси?

"Переехал из России к сестре в Беларусь. Собираюсь зарегистрироваться в качестве индивидуального предпринимателя и нанять работников. Сестра говорит, что можно только родственников. Скажите, скольких работников я могу нанять, что для этого нужно и должны ли они быть родственниками? Артем С.".

В настоящее время индивидуальный предприниматель (ИП) в Беларуси может нанимать для реализации предпринимательской деятельности одновременно не более трех человек. Это могут быть как близкие родственники, так и любые другие граждане.

Если ИП намерен нанимать людей, то нужен минимальный перечень внутренних документов. Например, штатное расписание, папка с приказами и личными делами, трудовые договоры и расчетные листки, а также график учета рабочего времени, правила внутреннего распорядка.

При приеме сотрудников на работу необходимо оформить с ними отношения с помощью трудового или гражданско-трудового договора. Будущий сотрудник должен предоставить следующие документы: паспорт, трудовую книжку (если это не первое место работы), документы об образовании или обучении, справку о прохождении медосмотра, военный билет (если есть). Возможно, в связи с родом деятельности могут понадобиться дополнительные документы (удостоверения, страховое свидетельство и т.п.). Это зависит от сферы и специфики работы.

Наняв на работу сотрудников, ИП обязан предоставить в Фонд социальной защиты населения Министерства труда и социальной защиты Беларуси данные о нанятом сотруднике не позже десяти дней с момента заключения трудовых отношений. Также необходимо подать данные о работнике в Белгосстрах.

Может ли российский пенсионер оформить ренту на белоруса?

"Моя племянница - гражданка Беларуси, а я - российская пенсионерка. Племянница живет со мной. Подскажите, пожалуйста, могу ли я оформить на нее договор ренты и можно ли его расторгнуть. Спасибо. Валентина Петровна".

Если вы являетесь собственником квартиры, то можете свободно ею распоряжаться, в том числе оформить договор ренты. Плательщиком ренты - рентодателем - может быть любой человек, как гражданин России, так и иностранец, а также юридическое лицо. Так что вы можете оформить договор на племянницу.

К договору ренты законом установлен ряд требований. В частности, договор ренты необходимо зарегистрировать у нотариуса, иначе он будет признан недействительным. Кроме того, необходима государственная регистрация в органах Росреестра. При регистрации сделки с участием иностранного гражданина в Росреестре сотрудник органа обязан проверить не только паспорт вашей племянницы, но и законность ее нахождения на территории России. У вашей племянницы обязательно должна быть регистрация.

Законодательство предусматривает расторжение договора ренты. Однако если расторжение договора происходит не по обоюдному согласию, то это достаточно сложная процедура, осуществляемая только в судебном порядке. Самовольным желанием отказаться от договора нельзя, аргумент "я передумала" судом не принимается. Разорвать соглашение, например, можно, если выплаты просрочены на год и более, а также когда плательщик не исполняет обязательств или признан банкротом. Любые изменения договора вносятся в него только при наличии согласия по данному вопросу обеих заинтересованных сторон и заверяются у нотариуса.

Читайте также: