Нужно ли присваивать табельный номер по договору гпх

Опубликовано: 17.09.2024

С таким понятием, как табельный номер, сотрудники предприятий и организаций сталкиваются далеко не всегда. Более того, рядовые работники могут просто-напросто даже не знать о его существовании. А вот специалисты кадровых отделов обязаны вести табельный учет персонала. И это лишь часть кадрового делопроизводства, которое является настоящей наукой, имеющей свои законы, правила и порядки. При этом, раздел о табельных номерах занимает в ней хоть и не вполне официальное, но довольно значительное место.

Что такое табельный номер

Как уже понятно из самого названия, по сути, табельный номер – это специальный цифровой код работника. Он присваивается человеку с момента начала исполнения им трудовых обязанностей. Табельные номера не повторяются и для каждого сотрудника такой шифр является строго индивидуальным. На протяжении всего периода работы человека в той или иной компании его табельный номер остается неизменным.

Даже если работник в какой-то момент уволился из организации, но потом принял решение в нее вернуться, ему будет присвоен прежний табельный номер.

Надо сказать, что табельный учет редко используется в маленьких фирмах, но, как правило, он в обязательном порядке применяется на средних и крупных предприятиях.

Для чего нужны табельные номера

Присвоения работникам предприятия особенных цифровых комбинаций преследует сразу несколько целей:

- облегчение работы специалистам отдела бухгалтерии по обработке и фиксации данных о внутренних перемещениях сотрудников;

- табельный номер используется для внесения по тому или иному работнику различных отметок, которые позволяют в дальнейшем более просто и правильно рассчитать такие параметры, как заработная плата и сопутствующие налоги;

- данные цифры дают возможность легко найти всю информацию о зарплате, больничных, отгулах, сверхурочных часах, отпусках и т.д. по тому или иному работнику.

Но, все же, основное предназначение табельного номера – учет времени, проводимого сотрудником непосредственно на рабочем месте. Для этого, уполномоченные работники предприятия фиксируют время прибытия персонала с работы и ухода домой, всевозможные отлучки на обед, по личным делам и т.д. В дальнейшем эти сведения позволяют определить, отработал ли человек положенное время или может быть у него была переработка, и, исходя из этого, начислить ему заработную плату.

Если говорить о времени, которое сотрудник должен проводить на рабочем месте, то тут существует три основных варианта.

- Полный рабочий день (40 часов в неделю).

- Сокращенный рабочий день (20 часов в неделю и менее).

- Неполный рабочий день (количество часов определяется в индивидуальном порядке отдельным соглашением между работодателем и сотрудником).

Чаще всего последние два пункта применяются к студентам, несовершеннолетним, пенсионерам, людям с ограниченными возможностями и некоторым другим категориям граждан.

Кто присваивает табельный номер работнику

В каждой организации, ведущей подобный учет персонала, должен быть специалист, на которого возложена данная обязанность. Как правило, это либо руководитель подразделения, либо сотрудник кадрового отдела, которые впоследствии передают данные в бухгалтерию, либо непосредственно бухгалтер, либо специальный табельщик. Последнее особенно распространено на крупных промышленных предприятиях. Уполномоченный работник ведет реестр и учет присвоенных шифров, контроль за правильностью их присвоения и использования.

Кому присваиваются табельные коды

Табельные номера должны присваиваться всем сотрудникам предприятия, на котором ведется табельный учет. В частности:

- тем, кто устроен на постоянной основе;

- временным сотрудникам;

- внешним совместителям;

- сезонным работникам.

Внимание! Если работник совмещает должности в рамках одного структурного подразделения или отдела, заводить на него отдельный табельный номер не нужно. Однако, если его вторая работа находится вне данной организации или в другом подразделении, то присвоение табельного номера является вполне целесообразным.

Вопрос: Обязательно ли присвоение нового табельного номера внутреннему совместителю? Может ли организация быть оштрафована за один и тот же табельный номер работника по основной работе и по внутреннему совместительству?

Посмотреть ответ

Как присваивается табельный номер

По общепринятым правилам кадрового и бухгалтерского учета, табельные номера должны присваиваться с единичного значения. По мере увеличения численности сотрудников данная цифра, соответственно, растет в хронологическом порядке, без пропусков. Для шифровки табельного номера используются только арабские цифры, без внесения каких либо других символов, типа точек, кавычек, дефисов и т.д.

Однако, вышеприведенная информация не является строго обязательной. Дело в том, что в законе нет ни специальных пунктов, ни каких-либо нормативных актов, регламентирующих присвоение табельных номеров. Так что, чисто теоретически, каждое предприятие вправе самостоятельно решать, как именно разрабатывать и применять к сотрудникам эти цифровые коды, а также корректировать их в дальнейшем.

Поскольку табельный учет позволяет держать порядок в ведении внутренней документации, то при назначении табельных номеров желательно придерживаться следующих рекомендаций:

- Заниматься табельным учетом должен строго определенный сотрудник;

- Присваивать табельный номер нужно сразу же после подачи вновь принятым работником всех необходимых документов для оформления или же в его первый рабочий день;

- При присвоении табельных цифровых комбинаций надо соблюдать хронологию, исключая пропуски;

- Необходимо доводить до сведения работника числящийся за ним цифровой код;

- Обязательно вносить индивидуальный номер в приказ о приеме на работу.

Присваивание табельных номеров уволившихся вновь принятым сотрудникам

Рано или поздно практически все специалисты, занимающиеся табельным учетом на предприятиях и организациях, задаются вопросом: можно ли повторно присваивать табельные номера? Поскольку законодательно это никак не регламентируется, то здесь приходится опираться на сложившуюся практику. А она такова, что обычно уже использовавшиеся номера либо не находят дальнейшего применения, либо присваиваются новым работникам по прошествии, не менее чем одного года с того времени, как был уволен ранее числившийся на нем сотрудник.

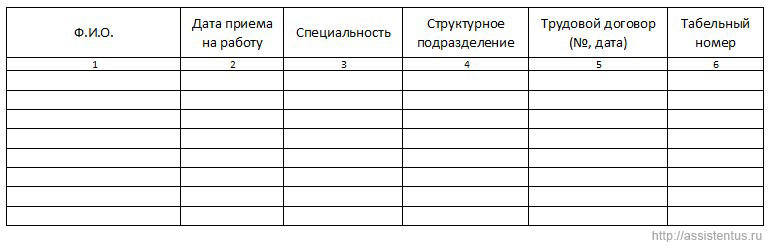

Где регистрируется учет табельных номеров

Предприятия, пользующиеся табельным учетом сотрудников, ведут, как правило, и журнал учета табельных номеров. В нем фиксируются следующие данные:

- фамилия, имя, отчество работника;

- дата приема его на работу;

- должность и специальность;

- номер трудового договора и его дата;

- структурное подразделение, в котором он числится;

- собственно сам табельный номер.

Подводя итог вышеприведенной информации, можно сказать, что ведение табельного учета является довольно важной составляющей частью кадрового и бухгалтерского делопроизводства. Однако, при присвоении табельных номеров следует руководствоваться некоторыми правилами, которые каждое предприятие вправе разработать самостоятельно. Впрочем, их нарушение не ведет ни к каким санкциям со стороны контролирующих органов. Тем не менее, безупречный табельный учет существенно облегчает и оптимизирует работу кадровых и бухгалтерских отделов, позволяя избегать ошибок в начислении заработной платы и иных выплат.

Какой договор заключить с работником: трудовой или ГПХ

Чтобы нанять фрилансера для разработки сайта, продавца в магазин или курьера, нужно заключить правильный договор — трудовой или гражданско-правовой. От вида договора зависит, сколько платить работнику и государству.

Хочется оформить гражданско-правовой договор, ведь он выгоднее: меньше затрат и обязательств перед государством. Но не всё так просто. Закон устанавливает, какой договор подходит для конкретной ситуации. Поэтому определитесь, чего вы хотите от работника, а потом выберите договор.

Постоянная работа или разовая задача?

Трудовой договор

Сотрудник регулярно выполняет работу на определённой должности. У него нет конкретной, ограниченной по времени задачи. В любой момент вы можете дать ему новое поручение.

Вы нанимаете продавца в магазин продуктов. Его работа — пробивать товар на кассе, брать у покупателя деньги, консультировать по ассортименту, проводить инвентаризацию. Он будет делать это сегодня, завтра и каждый день, пока действует договор.

Гражданско-правовой договор

Работник выполняет разовую задачу, у которой есть конкретный результат. Вы можете определить начальные и конечные сроки работы. Это гражданско-правовой договор.

Вы заказали разработку сайта у фрилансера. Договорились о цене и сроках выполнения работы. Когда сайт готов, вас с фрилансером больше ничего не связывает.

Сдавайте отчётность без бухгалтерских знаний

Эльба подготовит все необходимые отчёты: до 39 в год — для ИП, до 41 — для ООО. Формы заполнятся автоматически, платёжки на зарплату и налоги сформируются тоже.

Что важнее: процесс или результат?

Трудовой договор

У работы нет конечного результата — как только закончится одна задача, появится другая. В трудовом договоре вы указываете обязанности работника, а не конкретную задачу и результат.

Вести бухучёт — обязанность, а подготовить декларацию по УСН за 2021 год — конкретная задача. Развозить товар покупателям — обязанность, а доставить пылесос Самсунг Аркадию Старкову — конкретная задача.

Гражданско-правовой договор

Есть конкретная задача, и вы платите деньги за результат, а не за процесс — это гражданско-правовой договор. Можно проверять промежуточные итоги, но не вмешиваться в процесс работы.

Вы наняли рабочего Игоря для ремонта офиса. В договоре описали, что нужно сделать — покрасить стены, укрепить пол, постелить ламинат. Договорились, что будете проверять результаты каждого этапа работы. Но вы не приходите каждый день в офис и не говорите Игорю, как выравнивать и красить стены.

График работы или полная свобода?

Трудовой договор

У работника есть график работы: стандартная пятидневка, два через два или любой другой. Соблюдайте требования трудового кодекса о продолжительности работы, в остальном — вы с работником можете договориться об удобном графике.

Магазин открывается в 10 утра и работает до 10 вечера. Важно, чтобы продавец в это время был на работе. Если он придёт позже, покупатель не сможет купить продукты у вас и пойдёт к конкуренту.

Гражданско-правовой договор

Главное, чтобы результат был готов в срок, и без разницы, когда работник трудится.

Фрилансер Сева, которому вы поручили разработку сайта, привык работать по ночам — днём он учится. Он может отложить всю работу на последние дни перед её сдачей, а потом попросить друга помочь выполнить всё в срок. Вы об этом даже не узнаете, если сайт будет готов вовремя. Сева сам решает, когда ему работать, а когда — отдыхать.

А если я хочу сэкономить?

Некоторые компании прикрывают трудовые отношения гражданско-правовым договором, чтобы сэкономить. Контролирующие органы знают об этой хитрости и стараются выявить такие ситуации и наказать работодателя.

Нельзя оформлять гражданско-правовой договор только для того, чтобы сэкономить. Если по всем признакам ваши отношения с работником — трудовые, оформляйте трудовой договор.

С продавцом нельзя заключить гражданско-правовой договор, даже если он работает по 4 часа два раза в неделю. Продавец соблюдает график работы, у него есть должностные обязанности и процесс его работы важнее результата. Это — трудовые отношения.

За соблюдением правил следят налоговая, ФСС и трудовая инспекция. Налоговикам важно, чтобы вы заключили правильный договор и платили все налоги и взносы. А трудовая инспекция защищает права работников. Если узнают о нарушении, могут признать договор трудовым. Тогда придётся доплачивать взносы, пени и штрафы.

Чиновники узнают о нарушении разными способами. Часто обиженный работник жалуется в трудовую инспекцию, и она приходит в фирму с проверкой. Также проверить может налоговая или ФСС.

Как бывает в жизни

Организация заключила с работниками договоры оказания услуг. Они вели бухучёт, организовывали сбыт товара и продвигали его на рынке.

ФСС провёл проверку и решил, что с работниками нужно было оформить трудовые договоры. Поэтому доначислил страховые взносы, пени и штрафы — около 200 тысяч рублей.

Суд поддержал фонд и признал договоры трудовыми. Сказал: работа систематическая, а не разовая, работники выполняют её лично, оплата не зависит от результатов, а обязанности по договору соответствуют обязанностям штатных работников — бухгалтера, территориального менеджера, продавца-консультанта. Это всё — признаки трудовых отношений.

Решение пытались обжаловать, но безуспешно. История со всеми подробностями — в постановлении арбитражного суда.

Попытка сэкономить на выплатах сотруднику и государству может привести к большим тратам. Поэтому правильно оцените ваши отношения с работником и оформите подходящий договор.

Если бизнесмену нужны разовые или периодические работы либо услуги, то удобно заключить с исполнителем договор ГПХ (договор гражданско-правового характера). Рассмотрим особенности договора ГПХ и возможные риски.

Что такое договор ГПХ и чем он отличается от трудового

Договор ГПХ предусматривает оказание исполнителем заказчику определенных услуг или выполнение работ. Договор ГПХ существенно отличается от трудового договора по всем аспектам сотрудничества сторон:

- Нормативное регулирование: для договора ГПХ – ГК РФ, а для трудовых отношений — ТК РФ.

- Срок действия договора ГПХ всегда ограничен. Трудовой договор обычно заключают на неопределенный срок, и лишь в отдельных случаях, либо по соглашению сторон можно заключить срочный трудовой договор (ст. 59 ТК РФ).

- Чаще всего исполнитель сам отвечает за организацию работы по договору ГПХ. Он использует свое помещение, оборудование, оргтехнику, материалы. Заказчик по условиям договора ГПХ может предоставить исполнителю что-то из перечисленного, но по закону это не обязательно. В рамках трудовых отношений работодатель обязан предоставить сотруднику все необходимое для работы.

- Исполнитель по договору ГПХ обычно не обязан соблюдать какой-либо график работы. Важно только то, чтобы нужный результат был достигнут в установленный срок. Если для выполнения заказа требуется длительное время, то стороны договора ГПХ могут установить «контрольные точки» для проверки промежуточных итогов, но это не обязательно. При трудовых отношениях работник, как правило, должен соблюдать режим работы, установленный в организации.

- В рамках договора ГПХ заказчик не должен оплачивать исполнителю больничные, отпускные, выдавать компенсацию при увольнении. Для штатных сотрудников положениями ТК РФ предусмотрены все перечисленные выплаты, а также ряд других социальных гарантий.

- Условия оплаты по договору ГПХ полностью определяются соглашением сторон. Это может быть аванс, расчет после выполнения или постепенная оплата в течение срока действия договора ГПХ. Порядок оплаты по трудовому договору регламентирован ТК РФ. В частности, зарплату нужно платить не реже двух раз в месяц и рассчитываться по итогам прошедшего месяца до 15 числа следующего.

- Налоговая нагрузка на работодателя и работника существенно отличается в зависимости от варианта оформления договора. Подробно об этом расскажем в следующем разделе.

Как отличается налоговая нагрузка при разных вариантах оформления договора

Говоря о налоговой нагрузке, будем включать в понятие «налоги» и страховые взносы, которые бизнесмены начисляют на выплаты в пользу работников. Формально взносы не относятся к налоговым платежам, так как предполагают в последующем возврат: в виде пенсий, социальных выплат и т.п. Но «здесь и сейчас» для работодателя взносы — это затраты.

Трудовой договор. В этом случае работодатель должен начислить на всю сумму зарплаты и заплатить страховые взносы по общей ставке 30%, если не учитывать льготы. Также работодатель обязан удержать при выплате НДФЛ по ставке 13%.

Договор ГПХ с «обычным» физическим лицом, т.е. не ИП и не самозанятым. Выплаты практически те же самые, что и по трудовому договору: взносы плюс НДФЛ. Отличие лишь в том, что общая ставка взносов будет немного меньше. Нужно будет начислить не 30%, а 27,1% от дохода исполнителя, т.к. выплаты по договорам ГПХ не облагаются взносами на социальное страхование.

Договор ГПХ с ИП на УСН «Доходы». В этом случае заказчик не платит никаких налогов. ИП должен заплатить налог по ставке 6%, а также страховые взносы. Сумма взносов в 2021 году равна 40,9 тыс. руб. плюс 1% от дохода, превышающего 300 тыс. руб.

ИП без наемных сотрудников могут в полном объеме вычесть страховые взносы из суммы налога. Если годовой доход исполнителя превысит 750 тыс. руб., то начисленный 6% налог полностью «перекроет» взносы и фискальная нагрузка на исполнителя будет равна 6%. Но при меньшем доходе процент нагрузки будет выше, так как фиксированную часть страховых взносов придется заплатить в любом случае.

Договор ГПХ с самозанятым. Для заказчика здесь ничего не меняется — никаких налогов он не платит. Ставка для самозанятого при работе с юридическими лицами или ИП – те же 6%, что и при УСН «Доходы». Кроме того, сразу после регистрации самозанятый получает налоговый вычет и до тех пор, пока доход исполнителя не достигнет 500 тыс. руб., он будет работать с компаниями или ИП по ставке 4%.

Важно, что у самозанятых, в отличие от ИП, нет обязательных страховых взносов. Поэтому налоговая нагрузка исполнителя будет равна 6% (или 4% с учетом вычета) при любом уровне годового дохода.

Рассмотрим, какие суммы придется потратить на налоги и взносы в различных ситуациях, если по договору начислено вознаграждение в 100 тыс. руб.

*при условии, что годовой доход исполнителя превышает 750 тыс. руб.

**в скобках указаны суммы на время использования исполнителем «стартового» вычета

Индивидуальный предприниматель может перейти на уплату налога на профессиональный доход, т.е. стать «самозанятым ИП». На время пребывания в статусе самозанятого предприниматель не должен платить страховые взносы (п. 11 ст. 2 закона от 27.11.2018 № 422-ФЗ).

Таким образом, налоговая нагрузка при работе с самозанятым ИП будет такой же, как и при сотрудничестве с «обычным» самозанятым (последняя строка таблицы). Но у предпринимателя будут два дополнительных преимущества с точки зрения заказчика:

- Самозанятые — физические лица используют для приема платежей обычную банковскую карту, а самозанятые ИП — счет предпринимателя. Обычно комиссии банков за переводы на счета ИП существенно ниже, чем на карты физических лиц.

- В большинстве регионов РФ переходить на самозанятость стало возможно только в 2020 году. Поэтому многие заказчики еще плохо знакомы с этим режимом и «по привычке» считают статус ИП более надежным.

Какой вариант договора наиболее выгоден для заказчика

Из сказанного выше видно, что для заказчика самый выгодный вариант — это договор ГПХ с ИП или самозанятым, а лучше всего — с «самозанятым ИП».

Причина здесь не только в экономии на налогах, но и в снижении других затрат. В рамках договора ГПХ заказчик не обязан организовывать рабочее место, предоставлять оборудование, материалы, оргтехнику и т.п. Также в этом случае у заказчика нет обязанности производить любые выплаты за неотработанное время: больничные, отпускные и т.п.

Упрощается и оформление документов: при работе по договору ГПХ не нужно заполнять трудовую книжку, заводить личную карточку, составлять должностную инструкцию и т.п.

Единственный минус для заказчика при использовании договора ГПХ — у него будет меньше возможностей для контроля за исполнителем. Но этот риск можно снизить, если предусмотреть в договоре поэтапную сдачу работы.

Что такое переквалификация договора ГПХ в трудовой договор и чем она грозит бизнесмену

Так как договор ГПХ удобен и выгоден для работодателя, то у многих бизнесменов появляется соблазн перевести всех или большинство штатных сотрудников на работу в таком формате.

До появления режима самозанятости в 2019 году работодатели для оптимизации налогов переводили сотрудников в статус ИП на УСН «Доходы». Однако эта схема хорошо известна налоговикам, и они при проверках часто переквалифицировали договоры ГПХ с предпринимателями в трудовые через суд (ст. 11 и 19.1 ТК РФ).

Если суд признает договор трудовым, то работодатель должен будет начислить за все время его действия страховые взносы и удержать НДФЛ. Налог и взносы придется перечислить в бюджет и фонды с учетом штрафов и пени. В этом случае, скорее всего, будет применен максимальный штраф в размере 40% от недоимки, так как явно присутствует умысел на уклонение от уплаты налога и взносов (п. 2 ст. 122 НК РФ).

Кроме того, в данном случае на работодателя еще будет наложен штраф за нарушение трудового законодательства по п. 4 ст. 5.27 КоАП РФ. Предпринимателя оштрафуют на сумму до 10 тыс. руб., а юридическое лицо — на сумму до 100 тыс. руб.

Понятно, что подобные ситуации вызывали много судебных споров. В итоге Верховный Суд обобщил практику и сформулировал несколько основных критериев, по которым отношения между сторонами договора можно отнести к трудовым (п. 17 постановления Пленума ВС РФ от 29.05.2018 №15):

- Работник выполняет постоянные трудовые обязанности под контролем работодателя.

- Работник подчиняется правилам внутреннего распорядка.

- Работодатель организует рабочее место, предоставляет оборудование, инструменты, материалы.

- В договоре указаны права работника на выходные дни, отпуск, получение социальных выплат.

- Работодатель возмещает расходы работника, связанные с поездками по служебной необходимости.

- Выплаты от работодателя являются для работника единственным или основным источником дохода.

Оптимизация «зарплатных налогов» с помощью самозанятых еще более удобна, чем через ИП. Зарегистрироваться в качестве плательщика налога на профессиональный доход проще, чем открыть ИП, и здесь не нужна госпошлина. Самозанятые не платят страховые взносы, а значит — можно использовать эту схему и для работников с относительно невысокими зарплатами.

Правда, есть одно дополнительное ограничение: нельзя заключать договор, как с самозанятыми, с бывшими сотрудниками в течение двух лет после увольнения. Но это препятствие можно формально «обойти», если открыть новое юридическое лицо.

Однако еще в 2019 году, вскоре после появления режима НПД, министр финансов А. Силуанов предупредил «ушлых предпринимателей», которые переводят штатных сотрудников в самозанятые, о том, что это недопустимо. Министр отметил, что налоговики разрабатывают специальный программный продукт для контроля за подобными нарушениями.

Но пока практика по переквалификации договоров с самозанятыми в трудовые не сложилась. Основная причина в том, что в 2020 году из-за пандемии контрольные мероприятия были приостановлены.

Однако можно предположить, что в дальнейшем налоговики и суды будут руководствоваться критериями для ИП, указанными в постановлении ВС РФ № 15. В частности, в упомянутом выступлении Силуанов выделил один из них — получение самозанятым исполнителем дохода только от одного источника.

Вывод

При разовых и проектных работах удобно привлекать исполнителей по договорам ГПХ.

Самый выгодный для бизнесмена вариант — если исполнитель будет «самозанятым ИП», т.е. предпринимателем, который платит налог на профессиональный доход.

Но использовать договор ГПХ для замены трудового договора опасно. Если налоговики докажут, что имели место трудовые отношения, то работодателю придется доплатить НДФЛ и страховые взносы, а также штрафы и пени.

Договор гражданско-правового характера — любое соглашение в рамках гражданского законодательства. В нем стороны договариваются о взаимных правах и обязанностях. Чаще так: один что-то делает, другой платит.

По договору ГПХ могут работать внештатные специалисты: строители, бухгалтеры, агенты по недвижимости, писатели и другие. Соглашением ГПХ оформляется разовая работа или оказание услуги, а результат фиксируется актом выполненных работ.

Какие бывают договоры ГПХ

К соглашениям ГПХ относят договоры:

Для оформления работ обычно используют договор подряда, для услуг — договор возмездного оказания услуг.

Договор подряда — это когда исполнитель выполняет работу по заданию заказчика и передает ему результаты работы, а заказчик их оплачивает.

Такое соглашение часто заключают на ремонтные и строительные работы, переработку и изготовление мебели, украшений или чего-то еще. Он подразумевает материальный результат работы, который можно потрогать.

Договор возмездного оказания услуг подразумевает процесс оказания услуг, его результат нельзя потрогать. Обычно его заключают на:

- консультационные;

- информационные;

- аудиторские;

- медицинские;

- ветеринарные;

- образовательные и другие услуги.

Еще есть договор авторского заказа. Его заключают, если результат работы — произведение: иллюстрация, статья, научное исследование.

Стороны могут заключить договор ГПХ, который не предусмотрен законом, или смешанный — это когда в одном документе содержатся элементы различных соглашений.

Когда заключают

Соглашение ГПХ можно заключить на разовую или проектную работу или услугу: изготовить детскую кровать, сделать ремонт в санузле или помочь кому-то продать квартиру. Работа по договору ГПХ всегда разовая — она не носит регулярный характер.

Как заключить договор гражданско-правового характера

Соглашение ГПХ всегда заключается в письменной форме. Но физлица могут договориться между собой устно, если стоимость сделки не больше 10 000 рублей.

Для заключения договора ГПХ исполнителю нужны:

- Паспорт.

- СНИЛС.

- ИНН.

Трудовая книжка для оформления сотрудничества не нужна. Если договор ГПХ заключается с иностранным гражданином, понадобится разрешение на работу или патент.

При заключении договора ГПХ заказчик не оформляет приказ о приеме на работу и не делает запись в трудовой книжке исполнителя.

Условия соглашения

В договоре ГПХ прописывают предмет соглашения, сроки, стоимость работ или услуг. Еще в нем указывают порядок выполнения работ или оказания услуг, их объем, ответственность сторон и другие условия.

Предмет — то, о чем договариваются стороны: что именно должен сделать исполнитель и за какой результат или услугу — заплатить заказчик.

В договоре подряда и авторского заказа всегда указываются сроки завершения работы. Договор подряда может содержать промежуточные сроки — сроки завершения отдельных видов работ. Это когда одну большую задачу разбивают на несколько небольших и каждую сдают отдельно. В случае договора на ремонтные работы в санузле первым этапом может быть отделка пола и стен, вторым — установка сантехники. В договоре оказания услуг сроки работы указывать не обязательно.

В соглашении ГПХ указывают стоимость работы исполнителя. Еще прописывают, как проходит процедура сдачи-приемки работы или услуги и какие последствия ждут исполнителя, если работа или услуга окажется некачественной. Можно договориться о предоплате или поэтапной оплате и указать в договоре суммы за каждый этап. Если стоимость работы в договоре не прописана, заказчик платит среднюю цену по рынку за аналогичную работу или услугу.

В соглашении ГПХ можно прописать место работы исполнителя: бухгалтер выполняет задачи в офисе заказчика, а юрист консультирует только в своем офисе. Также важно обозначить, может ли исполнитель поручить работу третьим лицам или должен выполнить ее самостоятельно.

На какой срок можно заключать

Договор ГПХ заключается на определенный срок, но законом этот срок не ограничен. Заключить соглашение можно на несколько дней, недель или лет, но лучше договариваться о времени, которого исполнителю будет достаточно для выполнения работы или оказания услуги.

Порядок расторжения

Расторгнуть соглашение ГПХ можно в одностороннем порядке или по соглашению сторон.

Договор оказания услуг может расторгнуть в одностороннем порядке и заказчик, и исполнитель, если один оплатит другому понесенные расходы. Расторгнуть подряд в одностороннем порядке вправе только заказчик, если оплатит расходы подрядчика.

Если обе стороны решили прекратить сотрудничество, они оформляют письменное соглашение о расторжении. Порядок расторжения может быть прописан в договоре ГПХ, тогда стороны действуют по правилам из документа.

Расторгнуть договор ГПХ можно через суд только в случае, если вторая сторона против или не отвечает на уведомление о расторжении в установленный соглашением срок или в течение 30 дней, если срок не установлен.

Чем договор ГПХ отличается от трудового договора

Основные отличия — стороны и предмет соглашения.

В первом случае договор заключается между заказчиком и исполнителем, а предметом соглашения является результат работы или услуги. Во втором — договор заключается между работодателем и работником, а предметом является трудовая функция — работа по должности, штатному расписанию и профессии.

По трудовому договору работника оформляют в штат и он получает зарплату. Между ним и работодателем возникают трудовые отношения. А у работника появляются гарантии и компенсации: оплата больничных и ежегодного отпуска, выплаты при увольнении или сокращении.

По договору ГПХ исполнитель не числится в штате и работает в удобное время, а вместо зарплаты получает вознаграждение за выполненные работы. Результат отражают в акте выполненных работ.

Многие, устраиваясь на работу, понятия не имеют, что такое табельный номер работника и для чего он нужен, а ведь эта вещь нужна для осуществления документационных операций.

Если вы не знаете, что собой представляет табельный номер и для чего необходимо его присвоение, тогда об этом поговорим ниже. Также рассмотрим, в каком порядке он выдается сотруднику предприятия и такое нововведение, как биометрический учет.

Что такое индивидуальный цифровой номер сотрудника?

Всем работающим людям на предприятии присваивают индивидуальные номера, состоящие из разных комбинаций цифр, которые в последующем помогают сотрудникам бухгалтерии обработать данные внутреннего перемещения. Еще благодаря этому номеру в компьютерной системе сохраняются все данные о заработной плате, отпусках, больничных листах и времени нахождения на рабочем месте. Вся эта информация в последующем может понадобиться сотруднику, который будет уходить на пенсию или выезжать за пределы страны.

Табельный номер присваивается один раз и навсегда, даже если возникнет ситуация повторного приема на работу в одно и то же место, система моментально это покажет. Исходя из этого, отметим, что присвоить его можно только однократно в момент приема рабочего на его первую должность, и в последующее рабочее время его не изменяют, во всяком случае в этом нет никакой необходимости.

Этот номер является уникальным для каждого сотрудника и становится основным реквизитом на протяжении всего времени работы. Также его используют в качестве автоматического расчета и всевозможных отметок, которые помогают правильно рассчитать заработок и вычислить из него все полагающиеся налоги государству.

Присваиваются индивидуальные цифровые значения по порядку, начиная с единичного значения. Обычно с цифрой 1 числится главный руководитель предприятия. Есть случаи, при которых предприятия начинают присваивать номера уволенных сотрудников вновь прибывшим работникам, но стоит отметить, что из-за этого может возникнуть путаница и неразбериха. Такое практикуется далеко не на всех фирмах и предприятиях.

Как присваивается номер?

Как выяснилось, табельные номера работников помогают отделам бухгалтерии вести особый учет по выдаче и расчету заработной платы. В отделе бухгалтерии в каждом заведенном деле на рабочего фигурируют эти индивидуальные цифры. Но ведь стоит знать, как с помощью этих цифровых индивидуальных шифров может вестись их учет и все остальное, что с ними связано.

Специально разработанных нормативных актов для правильного присвоения индивидуальных цифровых шифров нет. Исходя из этого, каждая организация имеет право создавать свои правила по разработке шифров и в дальнейшем их корректировать.

Еще следует учитывать основные правила учета труда и заработной платы, которые используются в строительной и промышленной области: каждому устраивавшемуся работнику на постоянное, временное, сезонное пребывание на рабочем месте присваивается индивидуальный табельный шифр, состоящий из нескольких цифр. Цифры в последующем служат для обработки достоверной информации о сотруднике. Основные положения и правила могут разрешать на протяжении 1-2 лет присваивать ранее используемые табельные комбинации ушедших сотрудников другим рабочим.

Для правильного присвоения и ведения учета табелей нужно:

- Каждая организация, практикующая заведение табельных номеров при приеме на работу, обязана иметь в своем штате рабочего, который будет вести полный контроль по присвоению, учету, создаваемому реестру и поддержанию всех основных правил выдачи индивидуального документа.

- Присваивать индивидуальные цифровые комбинации сотрудникам, впервые устраиваемым на работу, обязаны тогда, когда осуществляется подача всего пакета документов. На крайний случай присвоение можно осуществить в первый рабочий день.

- Присвоение происходит в хронологической последовательности.

- Индивидуальный номер работника обязан фигурировать в приказе, который подтверждает прием на работу.

- Изменить номер по любым возникшим причинам невозможно, так как его присваивают единоразово.

- В случае повторного устройства рабочий может получить свой старый табельный номер, который находится в базе под его инициалами. Но если, конечно, на протяжении 1-2 лет его не отдали другому работнику.

- Обязательное условие: номер работника обязан иметь вид арабских цифр, не может состоять из букв, содержать тире и остальные разделительные знаки.

Учет проводимого времени на работе

Присвоенный номер сможет помочь в ведении учета рабочего времени. Труд в нашей жизни является единственным фактором выживания и существования на земле. Измерять его можно только по затраченному времени. Для более удобного измерения рабочего времени принято использовать табельный номер, который будет фиксировать время прихода и ухода с рабочего места.

Главными категориями учета времени являются его величина и положенная норма. Величину рабочего времени можно вычислить, опираясь на выполненную работу и количество проведенного времени на рабочем месте. Но как показывает практика, многие сотрудники предприятий жертвуют своим личным временем для своевременного выполнения поставленных целей предприятием. За счет этого фактически отработанное время и положенная норма расходятся.

Рабочий на протяжении всего года или нескольких месяцев имеет возможность заслужить себе отдых и заработную плату. А вот правильно рассчитать положенное количество дней, отведенных на отдых, и получить честно заработанный оклад поможет присвоенный табельный номер.

Все же не напрасно присваивают табельные номера сотрудникам. Они, в свою очередь, могут мгновенно выдать всю информацию о сотруднике и рассчитать продолжительность времени, которое проводилось на рабочем месте. Существует три основных вида времени проведения на работе, такие как:

- Нормальный. Количество времени, установленное законодательством, должно соответствовать 40-часовой норме.

- Сокращенный. Сокращение времени для работы может практиковаться в случае приема отдельных лиц, которые не достигли совершеннолетнего возраста. В этом случае время может сократиться от 1 до 4 часов.

- Неполный. В момент трудоустройства работодатель и рабочий могут прийти к согласию о неполном трудовом дне или сокращенной неделе. Обычно такие случаи происходят, если устраиваемый человек является: студентом, пенсионером, инвалидом, домохозяйкой. Еще стоит подчеркнуть, что эта договоренность на отпуск и трудовой стаж не влияет. Единственное, на что это может повлиять, так только на оплату отпускных дней.

Биометрические системы учета

Пользование ими довольно простое и удобное. На данный момент практикуется распознавание личности по отпечатку пальца. Благодаря таким терминалам можно с легкостью зафиксировать время ухода и прихода на работу, как это делает табельный номер. Для того чтобы информация поступила в базу, стоит лишь прикоснуться пальцем к сенсору для проведения сканирования.

При этом такие системы включают в себя промежуточные события во время рабочего дня, например, обеденный перерыв, деловая поездка, командировка и многое другое, стоит лишь нажать на специальную кнопку, которая это зафиксирует. На многих терминалах установлены камеры, которые фотографируют сотрудника после идентификации. Это только усилит уровень безопасности компании.

Табельный номер является отличным помощником для ведения учета пребывания сотрудника на рабочем месте, а также для безошибочного проведения расчета заработной платы.

Читайте также:

- Трудовой договор добровольное соглашение фиксирующее что работодателю подходит квалификация

- Какие справки генерируются в комплексе итаур для анализа эксплуатационной работы станции сдо

- На какую дату компании должны включать штрафы и пени за нарушение условий договора в доходы

- Какая справка нужна в садик с работы

- Как в 1с найти все документы по сотруднику