Как налоговая система влияет на уровень неравенства доходов граждан

Опубликовано: 23.04.2024

В последнее время со стороны политических деятелей все чаще слышатся отнюдь не досужие разговоры о том, что налоги, существующие в государстве, должны быть не только эффективными и собираемыми, но еще, как минимум, отражать в себе представления налогоплательщиков о социально-правовом равенстве и справедливости.

Именно принцип социальной справедливости, провозглашаемый сейчас в большинстве так называемых развитых стран, и должен быть поставлен во главу угла отечественной системы налогообложения. Помочь в этом, по замыслу финансистов и законотворцев, должно то, о чем пойдет речь в следующем абзаце.

Законодательные инициативы

Начать реформировать ныне существующую систему налогообложения в духе равенства и братства предлагают с внесения поправок в действующее налоговое законодательство. Причем главный упор здесь делается на подоходный налог с физических лиц. Например, не так давно в Государственную Думу был внесен пакет поправок в Налоговый Кодекс РФ, устанавливающий систему прогрессивной шкалы ставок налога на доходы физических лиц.

Согласно законопроекту, для доходов граждан в части от 60 000 до 600 000 рублей в год ставка налога составит 15%, а для доходов от 600 000 до 3 000 000 рублей - 25%. В свою очередь, лица, получающие от 3 000 000 до 12 000 000 рублей в год, станут платить в казну уже 35%, что составит дополнительные доходы бюджета в размере 85 миллиардов рублей.

Наконец, для доходов граждан в части свыше 12 000 000 рублей в год ставка налога составит 45%.

Кстати, месяцем раньше депутаты предложили установить совсем другие ставки по НДФЛ, а прежнюю ставку налога в 13 процентов сохранить в отношении подавляющего большинства работающих граждан - свыше 76 процентов от общей численности экономически активного населения, занятого в экономике страны. Так, предлагалось взимать 10 процентов с заработной платы и других доходов физических лиц, находящихся на уровне минимального размера оплаты труда, или ниже того. Далее, 13 процентов – с доходов от 52 001 рубля до 600 000 рублей, 15 процентов – с доходов от 600 001 рубля до 1 400 000 рублей, 18 процентов - от 1400 001 рубля до 1 800 000 рублей и 20 процентов - свыше 1800 001 рубля.

И в том, и в другом случае необходимость налоговых нововведений диктуется тем обстоятельством, что, со слов депутатов, экономика России вышла уже на уровень, позволяющий вводить небольшое повышение ставок НДФЛ с доходов лиц, получающих свыше 600 тысяч рублей в год. Более того, в связи с финансово-экономическим кризисом планируется поддержать работающих граждан, имеющих месячный доход на уровне минимального размера оплаты труда и ниже.

Другая инициатива касается так называемого “налога на роскошь”. Как того и следовало ожидать, инициатором учреждения в России справедливого налога на имущество, выступила политическая партия с противоречивым названием “Справедливая Россия”, чей главный администратор Сергей Миронов, приветствуя открытие ярмарки миллионеров Millionaire Fair Moscow 2009, заявил о необходимости обложить налогами все предметы роскоши.

По Миронову, данная мера является обоснованной, справедливой и, как никогда, своевременной: “Все приобретаемые предметы роскоши должны облагаться налогом с дифференцированной ставкой от 1 до 5% в зависимости от стоимости приобретения. Эти проценты не остановят покупателей яхт и холодильников, обтянутых змеиной кожей”.

К слову, Миронов не одинок в своих воззрениях – его точку зрения неоднократно в разное время поддерживали как ведущие отечественные финансисты, так и сами видные представители класса обладателей излишней роскоши.

С первого взгляда предложенные законодателями налоги кажутся довольно актуальными и, что самое главное, отвечающими интересам большинства граждан России. Однако для того, чтобы в этом убедиться, или же наоборот разувериться, необходимо, прежде всего, тщательно взвесить все “за” и “против”.

Сильные и слабые стороны “справедливых” налогов

Итак, для начала рассмотрим основные положительные результаты, которых в теории можно добиться от установления прогрессивного налога.

Во-первых, такой налог может существенным образом сгладить уродливый и во многом несправедливый профиль отечественной системы налогообложения физических лиц, поскольку сейчас доходы россиян облагаются далеко неравномерно. Диспропорция здесь проявляется в том, что чем меньше получает в нашей стране гражданин, тем больше он уплачивает налогов.

Дело в том, что наряду с НДФЛ на фактический уровень доходов граждан влияют еще и прочие налоги, уплачиваемые в бюджет за их счет. Прежде всего, ЕСН, который недавно был заменен страховыми взносами. Так, с учетом суммарной ставки взносов равной 34%, фактический налог для граждан, чей доход едва превышает установленный законодательством прожиточный минимум, составляет 47%. В свою очередь граждане с миллионными доходами, в соответствии с регрессивным принципом взимания в нашей стране социальных налогов, фактически освобождаются от уплаты социальных взносов.

При этом в настоящее время, по данным ФНС РФ, фактическая дифференциация по доходам различных групп населения необоснованно высока, а разница в доходах между социальными группами с самыми низкими и самыми высокими доходами, по меньшей мере, в 25 раз. Все это приводит к тому, что 1% населения, получающий свыше 45% суммарного дохода российских граждан, уплачивает в бюджет мизер, тогда как в тех же США 40% всех поступлений от подоходного налога приходится на 1% самых богатых граждан.

Как посчитали налоговики в минувшем году, в последнее время в России наблюдался быстрый рост количества лиц с высокими доходами. По данным ФНС России, в период с 2005 по 2007 год количество россиян с годовыми доходами от 1 до 10 миллионов рублей увеличилось со 103 до 330 тысяч человек. Число соотечественников с доходами от 10 до 100 миллионов рублей выросло с 18,7 до 30,6 тысяч человек, с доходом от 500 до 1000 миллионов рублей – с 328 до 666 человек. При этом свыше 1 миллиарда рублей в год стало получать в 2,5 раза больше граждан.

В целом же полученные в результате исследования, проведенного финансистами и налоговиками, красноречиво свидетельствуют о существенном искажении в распределении доходов населения в пользу наиболее богатых лиц. В свою очередь установление дифференцированной ставки НДФЛ с прогрессивной шкалой налогообложения может способствовать снижению социальной напряженности в стране вследствие естественного сокращения уровня дифференциации доходов населения.

Наконец, положительная сторона прогрессивного налога проявляется в его высокой экономической доходности. Сейчас по данным федеральной налоговой службы поступления от НДФЛ в нашей стране едва дотягивают до 10% суммарных доходов консолидированного бюджета. В развитых же странах НДФЛ образует порядка трети доходов государственных бюджетов. Например, в США подоходный налог сейчас составляет около 48% всех доходов федерального бюджета и 34% доходов консолидированного бюджета.

Подобных показателей можно добиться и в России. Так, например, если для доходов граждан от 3 000 000 до 12 000 000 рублей в год ставка налога составит 35%, то дополнительные доходы бюджета от налога на данную группу населения составят порядка 85-90 миллиардов рублей. Если же для доходов граждан свыше 12 000 000 рублей в год ставка составит 45%, то прогрессивный налог в отношение таких лиц обеспечит поступление в бюджет дополнительных средств в размере, превышающем 2 триллиона 65 миллиардов рублей.

Это тем более актуально в связи с тем, что в период с 2007 по 2009 год суммарные долговые обязательства российских регионов практически удвоились, превысив все мыслимые и немыслимые пределы. При этом, по самым скромным подсчетам Министерства финансов, дальнейшая практика покрытий дыр региональных бюджетов за счет средств бюджета федерального приведет к тому, что внешний долг государства вырастет практически втрое уже к концу 2012 года и превысит 100 миллиардов долларов.

Теперь о том, что касается слабых сторон рассматриваемых нами инициатив. Отмечая опыт налоговых систем развитых стран, законодатели всегда напрочь забывают опыт своего собственного государства, который зачастую оказывается не настолько благополучным, чтобы позиционироваться в качестве образца для реформирования. В действительности единую ставку налога на доходы физических лиц в размере 13,0 процентов от налогооблагаемой базы установили только с 1 января 2001 года. До этого при доходах свыше 50 001 рубля применялась ставка в размере 20 процентов, а при доходах свыше 150 001 рубля - 30 процентов. Был ли в то время какой-либо финансовый эффект от существующей в стране системы прогрессивного налогообложения доходов физических лиц сейчас неизвестно, зато достоверно известно, что данная система в целях повышения собираемости обязательных платежей с населения была упразднена.

Даже за рубежом дела с подоходным обложением физических лиц обстоят значительно хуже, чем привыкли об этом распространяться отечественные СМИ. Задумывавшийся и внедрявшийся повсеместно в практику в качестве орудия справедливого перераспределения финансовых средств и материальной платформы экономических преобразований, прогрессивный НДФЛ довольно быстро превратился в средство изъятия львиной части дохода рядовых американских и европейских граждан.

Что касается налога на роскошь, то многочисленные суррогаты налога на излишнее имущество физических лиц появлялись и в эпоху правления популярного некогда реформатора Никиты Хрущева, когда чрезмерными суммами, взятыми буквально с потолка, облагались свиньи, коровы и плодовые деревья. Тогда подобные меры, внедрявшиеся в практику под предлогом того, что народ, дескать, должен трудиться на работе, а дома отдыхать, привели к катастрофическому дефициту продуктов питания и фактической гибели подсобного народного хозяйства.

Сейчас же в качестве основной причины введения налога на роскошь государственными деятелями называется будущий бюджетный дефицит, провоцируемый модернизацией экономической системы и переходом к высокотехнологичному производству. При таком изначальном посыле нетрудно догадаться, что в целях постоянного роста бюджетных доходов и увеличения совокупной налоговой базы граждан, законодатели и налоговые администраторы станут исходить из расширительного толкования понятия “роскошь”.

Вообще, говоря о социальной значимости так называемых “справедливых” налогов, не стоит упускать из виду то, кем, когда и при каких обстоятельствах эти самые налоги проводятся в жизнь.

Поэтому в условиях, когда лица с доходами, исчисляемыми миллиардами, не могут сами себя заставить платить более или менее адекватные налоги, вопросы собираемости платежей и бюджетного дефицита будут решаться за счет рядовых граждан, для которых, как все догадываются, и 40% НДФЛ – не деньги. В конечном счете, при известном стечении обстоятельств ситуация в России может походить на ситуацию в США, где плательщики до середины июня работают на подоходный налог, а все оставшееся время на страховые взносы, акцизы, НДС и прочие косвенные поборы.

Что в перспективе

Прогрессивный налог на доходы россиян всенепременно будет введен, и эта перспектива не за горами. Уже сейчас всевозможные нацпроекты, банковские счета политиков, нанотехнологии и акты финансового милосердия в помощь братским народам делают из госбюджета мыльный пузырь, а в ближайшем будущем прогрессивный рост бюджетных расходов логичным образом повлечет за собой появление таких же налогов.

Ранее, согласно прогнозам Минфина, с каждым годом дефицит консолидированного бюджета страны должен был увеличиваться и составить 2,9% от ВВП в 2023 году. Также прогнозировалось, что Резервный фонд будет использоваться для погашения образовавшегося дефицита и израсходуется не ранее 2020 года. Сейчас же предполагается, что при росте бюджетного дефицита до 5,9% ВВП по итогам 2009 года Резервный фонд будет полностью исчерпан уже в текущем, 2010 году.

При этом уже сейчас в бюджетной стратегии Российской Федерации на период до 2023 года широкому кругу рядовых читателей поясняется, что значительное снижение ставок всех основных налогов в ходе налоговой реформы в большинстве случаев не приводит к повышению их собираемости. Для самих же отечественных финансистов и законодателей и вовсе не существует убедительных доказательств причинно-следственной связи между увеличением налоговых доходов и снижением уклонения от налогообложения, произошедшем вследствие снижения налоговых ставок.

Итак, дальнейшее развитие отечественной налоговой системы очевидно. Прогрессивная ставка обложения доходов граждан и составляет будущее этой системы. Другое дело, какое именно содержание приобретет эта самая ставка. Если будет принята в том виде, в котором она сейчас существует в умах законодателей, то ее введение представляется не только бессмысленным, но и вредным.

Библиографическая ссылка на статью:

Тужилина С.В. Особенности неравенства распределения доходов в Российской Федерации // Современные научные исследования и инновации. 2016. № 1 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/01/61834 (дата обращения: 21.05.2021).

Введение.

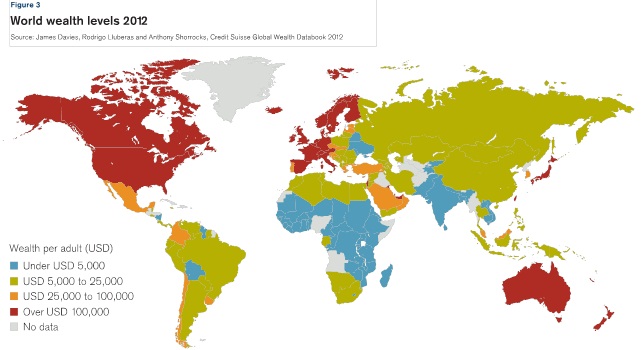

Проблемы социального неравенства, различия в уровне доходов в большей или меньшей степени существовали всегда. По мере развития капитализма во многих странах разница между уровнем доходов самой богатой и самой бедной социальной группы увеличивается. Мировое богатство распределено очень неравномерно, об этом свидетельствуют данные банка «Credit Suisse» представленные на Рисунке № 1.

Проблема различия в уровнях доходов актуальна и для России. После распада Советского Союза, сравнительно небольшая группа людей приватизировала большую часть собственности, сложился так называемый олигархический класс. По мере развития рыночных отношений и открытия страны для иностранных компаний, стоимость приватизированных активов постоянно возрастала, одновременно с этим увеличивалось и социальное расслоение. Эксперты высказывают различные гипотезы по поводу дальнейшего развития ситуации, но сходятся во мнении, что без смены социально-экономической модели развития государства неравенство распределения доходов будет увеличиваться.

Рисунок 1. Уровень благосостояния (на душу населения) в 2012 году.

Источник: «Global Wealth Report 2012»

Проблема неравенства распределения доходов в Российской Федерации.

Можно выделить несколько основных статей дохода, получаемых гражданами РФ:

- заработная плата;

- социальные трансферты;

- доходы от предпринимательской деятельности;

- рентный доход;

- доход от продажи имущества.

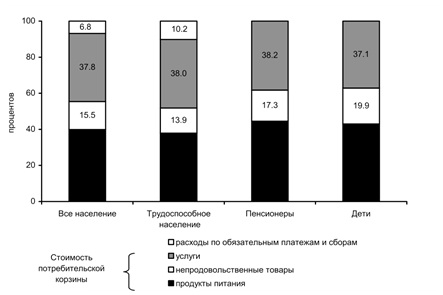

Величина прожиточного минимума в Российской Федерации ежеквартально определяется Правительством РФ. Прожиточный минимум – это стоимостная оценка минимальной потребительской корзины, необходимой человеку для поддержания своей жизнедеятельности. Оценка корзины производится исходя из данных Росстата. Структура величины прожиточного минимума отображена на Рисунке № 2.

Рисунок 2. Структура величины прожиточного минимума

Источник: Российский статистический ежегодник

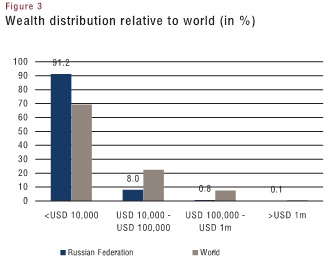

Источник: «Global Wealth Report 2012»

Как видно из данных Таблицы № 2, коэффициент фондов и коэффициент Джини с 1992 года и по настоящее время устойчиво возрастали. Это свидетельствует о растущей социальной дифференциации. Если в 1992 году коэффициент Джини составлял 0,289 то к 2010 году этот показатель достиг уровня 0,421. При этом стоит отметить и положительную тенденцию роста заработных плат в Российской Федерации. С 2006 года по 2010 год доля людей, получавших заработную плату в размере от 15 000 до 25 000 рублей увеличилась с 12, процентов до 23,5 процентов. [3]

Региональные различия в распределении доходов.

В Российской Федерации существуют различные по экономическому, ресурсному, социальному потенциалу субъекты РФ. Показатели валового внутреннего продукта регионов разнятся. Существуют регионы-лидеры, такие как Тюменская, Московская, Томская, Калужская области, в то же время есть немало регионов, получающих дотации из федерального бюджета, например, республика Игнушения, Мурманская область и другие. Как показывают статистические данные Росстата, наибольшая дифференциация по уровню доходов имеет место быть в наиболее развитых субъектах, таких как г. Москва, Московская область, Новгородская область, Краснодарский край, Самарская область. В этих регионах коэффициент Джини, коэффициент фондов и децильный коэффициент выше, чем в среднем по стране.

Если подробно рассмотреть структуру экономики регионов-лидеров по неравенству в доходах, то можно заметить, что доля крупного бизнеса в ВРП региона значительно превышает долю среднего и малого бизнеса. Такое положение вещей косвенно свидетельствует о большой концентрации собственности у небольшой группы граждан, чьи доходы значительно выше среднестатистических.

Выводы.

Проблема различия уровня доходов будет существовать всегда, при этом к одной из важнейших функций государства относится сглаживание социального неравенства, минимизировать социальную напряженность посредством сбора налогов и предоставления трансфертов. В настоящее время ситуация с социальным расслоением в Российской Федерации складывается не лучшим образом. Налицо огромное неравенство в распределении доходов, о котором говорится во многих аналитических отчетах. С 1992 года коэффициент Джинни, коэффициент фондов и децильный коэффициент постоянно возрастали. Текущая ситуация негативно влияет на дальнейших перспективах развития всей страны. Для того, чтобы в долгосрочной перспективе повысить уровень жизни российского населения следует скорректировать существующей социально-экономическую модель развития государства, разработать перечень мероприятий, направленных на сглаживание социального неравенства. Одним из таких методов может стать развитие малого и среднего предпринимательства.

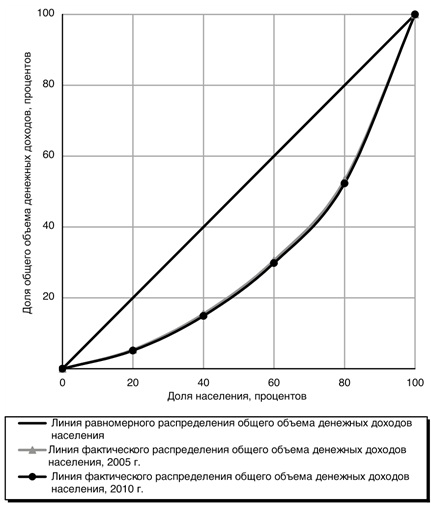

Приложение 1. Кривая Лоренца (Российская Федерация 2005, 2010 годы)

Источник: Российский статистический ежегодник.

[1] Российский статистический ежегодник

[3] Российский статистический ежегодник

Связь с автором (комментарии/рецензии к статье)

Оставить комментарий

Вы должны авторизоваться, чтобы оставить комментарий.

© 2021. Электронный научно-практический журнал «Современные научные исследования и инновации».

На сегодня имеет место тот факт, что государства с одинаковым уровнем дохода распределяют населению, которое находится за чертой бедности, разную часть этих доходов. Такая ситуация возникает, если в одной стране доходная часть бюджета распределяется равномерно, а в другой – большая часть доходов государства сосредотачивается в руках более обеспеченного населения, чье количество значительно ниже, чем бедного.

Проблема распределения доходов очень актуальна, ибо она порождает неравенство в мировых масштабах.

Неравенство доходов у граждан одного государства может быть спровоцировано такими факторами:

- отличие умственных навыков, эстетических и физических способностей;

- разное образование и профессиональная подготовка;

- разная степень готовности к предпринимательским рискам и разные профессиональные предпочтения. Для тех, кому сложная и неприятная работа является допустимой и не создает преград, уровень дохода будет расти. Однако часто возникает ситуация, когда решившись на предпринимательский риск, человек терпит фиаско, но бывает и противоположный результат – настигает успех и растут доходы;

- наличие прав собственности;

- наличие связей, сопутствие удачи, возможная дискриминация и другие неблагоприятные факторы. Очень редко причиной получения высоких доходов выступает открытие нефтяного месторождения или же помощь влиятельного человека. Важную роль также играет наличие связей среди политиков и других выгодных личных контактов. К бедности могут приводить также разные факторы.

Не нашли что искали?

Просто напиши и мы поможем

Есть несколько подходов в решении этой проблемы. Один из подходов пропагандирует равенство в процессе перераспределения доходов, другие же выступают за неравенство.

Аргументами в пользу неравенства выступают:

- Негативное воздействие на уровень жизни, усугубления проблем в системе образования, проблемы здравоохранения, рост преступности;

- Расшатывает политическую стабильность государства, что приносит вред национальной экономике;

- Экономическое регулирование становится неэффективным в связи с ограниченными возможностями.

Аргументом против равенства, в первую очередь, выступает то, что эффективность экономики при этом падает, так как снижаются материальные стимулы, которые ведут человека к активной хозяйственной деятельности.

Распределение доходов – это один из наиболее примечательных показателей в социально-экономической сфере, который показывает уровень неравномерного распределения материально-духовных благ между членами общества.

На перераспределение доходов влияют:

- разный уровень заработной платы;

- разное количество денежных выплат;

- разное количество поступлений от ведения подсобного хозяйства и предпринимательства;

- разные возможности извлечения прибыли из тех процессов, которые не поддаются контролю.

Кривая Лоренца

Количественные показатели в распределении доходов могут проводиться с помощью разных показателей. Лучше всего неравенство демонстрирует кривая Лоренца. Построить такую кривую можно так: рисуется ось абсцисс, на которой отображается доля семей в процентном соотношении, а ось ординат показывает долю доходов этих семей, также выраженную в процентах от общего совокупного дохода. На кривой Лоренца отображается сосредоточенность граждан в семьях с разным уровнем дохода.

Рисунок 1. Кривая Лоренца

Если провести биссектрису, то она покажет равность в распределении доходов, который показывает, какая из семей получает какой доход.

Если неравенство достигло абсолютного показателя, то ось координат будет иметь такие показатели: 0,0,0,0,100. Значит это то, что все доходы сосредоточены в руках одной семьи, тогда как другая остается ни с чем.

Сложно разобраться самому?

Попробуй обратиться за помощью к преподавателям

Такая кривая показывает фактическое распределение доходной части. Заштрихованное поле на кривой показывает уровень неравенства доходов: чем это поле больше, тем неравенство значительнее.

По каким принципам распределяются доходы

Для разных стран в разное время характерно наличие разных систем образования доходов граждан. Распределение доходов происходит с учетом таких принципов:

- Уравнительный принцип распределения. При таком подходе все граждане (или почти все) имеют относительно одинаковый уровень дохода. Встречался такой принцип в первобытном обществе;

- Рыночный принцип распределения. На разный уровень дохода влияет владение производственными факторами, их степень полезности и продуктивности. К тем, кто обладает рабочей силой, применяется способ трудового перераспределения, который демонстрирует уровень дохода;

- Принцип распределения доходов согласно с накопленным имуществом. Подразумевается получение прибыли от передачи по наследству объекта собственности;

- Принцип привилегированного распределения. Происходит это в тех странах, где демократия слабо выражена, а социум занимает пассивную позицию, тогда все блага отходят правителям страны.

На деле, все эти принципы в чистом виде не существуют, а используются в разных сочетаниях. К примеру, для СССР характерно было уравнительное распределение, но руководство имело ряд привилегий.

Переход к рыночной системе повлек за собой рост доходов граждан, уровень которых зависел от экономической и трудовой активности.

Не нашли нужную информацию?

Закажите подходящий материал на нашем сервисе. Разместите задание – система его автоматически разошлет в течение 59 секунд. Выберите подходящего эксперта, и он избавит вас от хлопот с учёбой.

Гарантия низких цен

Все работы выполняются без посредников, поэтому цены вас приятно удивят.

Доработки и консультации включены в стоимость

В рамках задания они бесплатны и выполняются в оговоренные сроки.

Вернем деньги за невыполненное задание

Если эксперт не справился – гарантируем 100% возврат средств.

Тех.поддержка 7 дней в неделю

Наши менеджеры работают в выходные и праздники, чтобы оперативно отвечать на ваши вопросы.

Тысячи проверенных экспертов

Мы отбираем только надёжных исполнителей – профессионалов в своей области. Все они имеют высшее образование с оценками в дипломе «хорошо» и «отлично».

Гарантия возврата денег

Эксперт получил деньги, а работу не выполнил?

Только не у нас!

Деньги хранятся на вашем балансе во время работы над заданием и гарантийного срока

Гарантия возврата денег

В случае, если что-то пойдет не так, мы гарантируем возврат полной уплаченой суммы

Государственная власть во все времена нуждалась в средствах для своего содержания. Методы привлечения этих средств менялись в зависимости от уровня развития общества. В древнейшие времена затевались войны, как только в казне кончались деньги. Победители устанавливали разовые контрибуции либо регулярный сбор дани.

С развитием цивилизации государства научились защищаться от враждебных соседей, создавая регулярные армии, для содержания кото-

рых нужны были средства. Первым обоснованием для регулярных платежей государству стали военные расходы. Таким образом, налоговая система появилась одновременно с появлением государства.

Первый период развития налогообложения (Древний мир и Средние века) характеризуется неорганизованностью и случайным характером этого процесса. Налоги существовали в виде бессистемных платежей, преимущественно в натуральной форме. По мере укрепления товарно-денежных отношений налоги принимали в основном денежную форму.

Второй период — конец XVII в. — налоги становятся основным источником доходной части бюджета многих государств. В этот период появляются налоговые системы, содержащие прямые и косвенные налоги.

Третий период — после Первой мировой войны — связан со становлением научно-теоретических воззрений на природу налогообложения. В этот период заложен фундамент современной налоговой системы; изменения налогообложения приобрели системный и комплексный характер.

Современная налоговая система — продукт длительного развития цивилизации. Она тесно связана как с развитием экономики, так и с развитием государства.

Налоги — это обязательные безвозмездные платежи в государственный бюджет и местные бюджеты, осуществляемые физическими и юридическими лицами в соответствии с законом. Порядок и условия налогообложения определяются Налоговым кодексом РФ и другими законодательными актами государства.

Налоги являются главным источником доходов государства. Но это не единственная их функция. Налоги выполняют следующие функции: фискальную, регулирующую, контрольную, социальную и поощрительную.

1. Фискальная функция. Налоги формируют доход государственного бюджета (фиск — казна). Фискальная функция — одна из основных функций и реализует главное общественное предназначение налогов — формирование доходной части государственного бюджета, необходимой для осуществления функций государства (оборонных, социальных, природоохранных и т. д.). Во всех государствах налоги в первую очередь выполняют фискальную функцию, т. е. обеспечивают финансирование общественных расходов, расходов государства.

2. Регулирующая функция. Налоги могут стимулировать или дестиму- лировать развитие субъектов. Эта функция заключается в том, что через

систему различных налоговых ставок и льгот можно влиять на процесс общественного воспроизводства: содействовать или препятствовать развитию отдельных отраслей, расширять или сокращать платёжеспособный спрос населения и т. д.

Рыночная экономика в современном мире — это регулируемая экономика. И центральное место в системе государственного регулирования принадлежит налогам. Изменяя условия налогообложения, налоговые ставки, вводя и отменяя налоги, государство создаёт условия для развития определённых отраслей и производств. Например, для поддержания развития малого бизнеса — особые льготные условия налогообложения.

Выделяют несколько подфункций: стимулирующую, дестимулирующую и воспроизводственную.

Стимулирующая подфункция — призвана поддерживать и стимулировать развитие полезных для общества экономических явлений и реализуется через систему льгот и освобождений.

Дестимулирующая подфункция — направлена на установление через налоговое бремя препятствий для развития нежелательных экономических процессов через введение повышенных ставок налогов, повышенных таможенных пошлин, акцизов и др.

Воспроизводственная подфункция — предназначена для аккумуляции средств на восстановление используемых ресурсов: налог на добычу полезных ископаемых, плата за пользование недрами, водный налог, лесной налог, плата за загрязнение окружающей среды и др.

3. Контрольная функция. Налоги позволяют контролировать деятельность фирм и учитывать доходы граждан. Благодаря контрольной функции оценивается эффективность налоговой системы и выявляется необходимость внесения изменений в налоговую систему и бюджетную политику. С помощью налогов государство также может контролировать финансовые потоки, финансово-хозяйственную деятельность организаций и граждан, источники доходов и соизмеримые с ними расходы.

4. Социальная функция. Налоги сглаживают неравенство доходов. Эта функция состоит в перераспределении общественных доходов между различными категориями населения с целью сглаживания неравенства между ними. Это достигается путём установления различных ставок налогообложения и полного или частичного освобождения от налогов граждан, нуждающихся в социальной защите. Принцип взимания налогов в зависимости от возможности налогоплательщика породил системы налогообложения: прогрессивную, пропорциональную, регрессивную.

5. Поощрительная функция отражается в признании государством особых заслуг определённых категорий граждан перед обществом. Например, налоговые льготы участникам Великой Отечественной войны, Героям

СССР и России, участникам ликвидации последствий аварии на Чернобыльской АЭС и т. д.

|

Перечисленные функции налоговой системы носят условный характер. Налоги устанавливаются с целью получения бюджетного дохода.

• С какой функцией налогов связано происхождение известного афоризма «Деньги не пахнут», когда древнеримский император Веспцси- ан ввёл налоги на отхожие места?

• «Налоги — зеркало экономики». Что означает эта фраза, с какой функцией налогов она связана?

Уплата любого налога представляет собой организованный определённым образом процесс, включающий следующие элементы.

Субъект налога — лицо, обязанное по закону уплачивать налог. Субъектами налога являются физические и юридические лица.

Вспомните, что такое «физические лица» и «юридические лица». Какими признаками обладает юридическое лицо?

Физические лица обязаны заполнять налоговую декларацию. Налоговая декларация — это заявление налогоплательщика обо всех доходах, полученных им за определённый период (как правило, за год), а также обо всех скидках и льготах, которые ему причитаются.

Объект налога — это то, что облагается налогом: имущество, прибыль, доход.

Налоговая база — объект налога в стоимостном выражении.

Носитель налога — это лицо, которое фактически уплачивает налог. Носитель налога может не совпадать с субъектом налога. Например, в случае с косвенными налогами, о которых речь пойдёт ниже, субъектами налога являются продавцы, а носителями, непосредственно оплачивающими налог, — покупатели.

Налоговый период — это период, по окончании которого исчисляется налог.

Источник налога — это доход, из которого уплачивается налог. Источник налога может совпадать с объектом налога, например, если это заработная плата или гонорар. Но бывают ситуации, когда, прежде чем стать собственником какого-то имущества, надо заплатить налог. Тогда источник налога и объект налога не совпадают. Пример: вы выиграли в лотерею автомобиль или квартиру. Пока вы не заплатите налог на выигрыш из какого-то другого источника (а эта сумма может оказаться внушительной), вы не сможете получить выигрыш.

|

Когда недобросовестные налогоплательщики занижают свой доход, то какой элемент налога при этом искажается?

Налоги прямые устанавливаются непосредственно на доход или имущество. В случае прямого налога субъект налога и носитель налога — это одно лицо (тот, кто обязан по закону платить налог, и тот, кто фактически его оплачивает). Примеры прямых налогов:

• налог на доходы физических лиц;

• налог на прибыль фирм;

• налог на дарение;

• налог на выигрыш и др.

Налоги косвенные включаются в виде надбавки в цену товара. В случае косвенного налога субъект налога и носитель налога не совпадают.

Примеры косвенных налогов:

• налог на добавленную стоимость (НДС);

• государственная пошлина и пр.

Разберём механизм взимания косвенного налога на примере акциза. Вероятно, вы слышали об акцизных марках. Акцизы — это косвенные налоги на товары повышенного спроса и высокой доходности. Акцизами облагаются: чай, кофе, алкоголь, табак, бензин, ковры, хрусталь, кинотеатры и многие другие товары и услуги.

Продавец товара при реализации получает с покупателя не только стоимость товара, но и суммы акциза, которые затем нужно перечислить государству. Эти налоги переносят реальное налоговое бремя на конечного потребителя. При косвенном налогообложении налогоплательщиком является продавец товара, выступающий в качестве посредника между государством и потребителем этого товара.

Кто является субъектом налога, а кто — носителем налога в случае такого косвенного налога, как акцизная марка?

3. Системы налогообложения

По степени тяжести обложения налогами выделяют три системы: пропорциональную, прогрессивную и регрессивную.

Прогрессивная система предполагает: чем больше доход у субъекта, тем большая часть его изымается в виде налога.

Пропорциональное налогообложение осуществляется, когда доля налога в доходах не зависит от величины дохода. Например, в настоящее время в России для всех физических лиц установлена единая ставка налога на доход — 13 %. При этом тяжесть обложения не изменяется при изменении размеров дохода.

При регрессивной системе по мере возрастания дохода уменьшается доля налога в доходе.

Пример. Для товара стоимостью 5000 рублей НДС (налог на добавленную стоимость) в виде надбавки к цене составляет 20 % и равен 1000 рублей. Эта сумма одинаковая для всех покупателей, но для покупателя с доходом 3000 рублей ставка такого налога равна 33 %, а для покупателя с доходом 100 000 рублей ставка налога гораздо ниже, всего 1 %. В этом случае тяжесть обложения снижается с ростом дохода.

В зависимости от того, какая система налогообложения принята, изменяется степень расслоения общества по доходам. Так, прогрессивная система повышает ставку налога для высокооплачиваемых граждан, снижая тем самым реальный доход этой группы населения; при этом ставка налога для малообеспеченных граждан ниже, что повышает их реальный доход. Таким образом, достигается уменьшение степени неравенства в обществе. В некоторых социально-ориентированных странах (Швеция, Норвегия, Швейцария) признаётся, что налоги представляют собой плату высокодоходной части населения менее доходной за социальную стабильность. Регрессивная система налогообложения оказывает противоположное действие на распределение доходов отдельных групп населения. Пропорциональная система налогообложения не изменяет соотношение уровней доходов отдельных групп населения.

4. Кривая Лаффера

Государство заинтересовано в том, чтобы сумма собранных налогов была максимальной. Означает ли это, что ставку налога можно повышать беспредельно?

|

Что произойдёт с физическими и юридическими лицами, если ставки налогов будут слишком высоки?

Современные экономисты знают, что ставка налога должна быть не максимальной, а оптимальной. Модель американского экономиста Лаффера иллюстрирует, как изменяется сумма налоговых поступлений в бюджет по мере того, как ставка налога увеличивается.

Кривая Лаффера показывает, что с ростом ставки налога поступления в бюджет сначала растут, затем снижаются.

На рисунке отмечена область оптимального значения налоговой ставки. Такую динамику налоговых поступлений в бюджет можно объяснить следующим образом. Когда налоговая ставка (1) находится в интервале низких значений, то сумма налоговых поступлений в бюджет (Т) находится в прямой зависимости от величины ставки: чем выше ставка налога, тем больше денег государство получает в бюджет. Однако в интервале высоких значений налоговой ставки возникает обратная зависимость между ставкой и суммой поступлений в бюджет: в условиях очень высоких налоговых ставок фирмы остаются без средств для развития И просто для нормального существования. Они снижают уровень производства вплоть до полной остановки. Граждане в условиях высоких ставок налога начинают скрывать свои доходы, уклоняться от налогов. В итоге государство теряет налогоплательщиков, суммы поступлений в бюджет сокращаются. Максимальные поступления в бюджет возможны при такой ставке налога, когда фирмы сохраняют достаточно прибыли после уплаты налогов, чтобы иметь возможность развиваться, а граждане страны не имеют причин уклоняться от непомерных налогов.

Мы рассмотрели лишь некоторые вопросы, связанные с налогами. Вам предстоит изучать эту тему в течение всей трудовой деятельности. «Ты можешь и не заметить, что у тебя всё идёт хорошо. Но налоговая служба напомнит» (П. Данинос).

• Налоги — главный источник доходов госбюджета.

• С помощью налогов государство может содействовать развитию одних предприятий и сдерживать развитие других.

• Собирая налоги, государство контролирует всю финансово-хозяйственную деятельность фирм играждан.

• Налоги имеют непосредственное отношение к распределению доходов граждан, усиливая или сглаживая неравенство доходов.

Я с целью получение информации об одобрении или неодобрении моих инициатив по введению в России прогрессивного налогообложения задал всем полуфиналистам конкурса «ЛидерыРоссииПолитика» через их личные кабинеты следующий вопрос:

Как вы относитесь к идее внедрить в России прогрессивное налогообложение (ставка налога возрастает по мере роста дохода)?

Всего задал вопрос: 543 чел. (всем участникам конкурса «ЛидерыРоссияПолитика» прошедшим в полуфинал).

Ответили: 268 чел. Или 49,4 процентов.

ЗА-184 чел. Или 68,7 % от всех ответивших;

Против – 49 чел. или 18,3%;

Не смогли однозначно высказаться – 35 чел. Или 13%.

В данном блоге хочу подробно на тех опасениях, которые высказали участники опроса по поводу введения прогрессивной системы налогообложения в РФ.

Попробую развеять данные заблуждения в данном блоге:

1) В случае введения прогрессивных налогов, налогоплательщики уйдут «в тень» и повысится доля теневой экономики (ранее уже была прогрессивная ставка, но именно с целью вывода доходов «из тени» в 2001г. ввели единую ставку 13%).

Во – первых, сразу надо оговориться, что прогрессивное налогообложение – это не только прогрессивные ставки НДФЛ. Считаю необходимым в корне перенастроить налоговую систему РФ и сделать большинство прямых налогов прогрессивными с одновременной отменой (или значительным снижением) части налогов.

Во – вторых, уровень цифровизации экономики и налоговых органов явно не сопоставим с тем, что было в 90 - е годы, поэтому сейчас существуют инструменты, которые могут позволить «обелить экономику» (при наличие политической воли), даже при ведении прогрессивных налогов.

В - третьих, ошибочно считать, что причиной «обеления экономики России» стало введения пропорциональной ставки НДФЛ. Одновременно с введением плоской шкалы налогообложения был осуществлен ряд других фискальных мер, которые в решающей степени способствовали существенному приросту поступлений НДФЛ. В частности, с 2001 г. была прекращена практика освобождения от уплаты НДФЛ ряда категорий личного состава силовых структур, вследствие чего число плательщиков данного налога единовременно увеличилось более чем на 700 тыс. человек. Одновременно, начиная с 2001 г., была введена регрессивная шкала ставок единого социального налога, что, безусловно, способствовало выводу из тени определенной части «конвертной» заработной платы. Кроме того, позитивное влияние на рост налоговой базы по НДФЛ оказало существенное, с 35 до 24% снижение ставки налога на прибыль организаций. Росту заработной платы в экономике и соответственно поступлению подоходного налога в этот период способствовал также экономический рост, вызванный резким повышением мировых цен на энергоресурсы. Как только действие этих особых факторов прекратилось, темпы роста доходов по НДФЛ снизились, и прирост поступлений данного налога стал ниже по сравнению с приростом доходов по отдельным налогам.

В-четвертых, даже несмотря на плоскую шкалу НДФЛ, сейчас в экономике большая доля теневых доходов, следовательно введение плоской шкалы налогообложения доходов физических лиц никак не повлияла на сокрытие доходов физических лиц от налогообложения и не смогла разрушить практику выдачи «конвертной» зарплаты. Довод о том, что пропорциональное налогообложение - «панацея» от недобросовестных налогоплательщиков, ошибочен.

В - пятых, разговоры о неприемлемости для нашей страны прекрасно работающей во всем мире прогрессивной шкалы обложения налогов – заблуждение: богатых людей в России немного, и поэтому их легко контролировать (при наличии политической воли).

2) Прогрессивные налоги труднее администрировать и, следовательно, возрастут издержки.

Во - первых, уровень цифровизация экономики и налоговых органов сегодня позволяет администрировать любые сложные налоги. В настоящее время, когда ФНС России активно наращивает свои информационно-вычислительные возможности, запуская все новые технологичные проекты, контроль и обработка совокупного годового дохода и совокупной стоимости активов не потребуют больших затрат и многочисленного персонала.

Во – вторых, необходимо перестроить систему налогового администрирования в стране: большая часть сил налоговых органов должна быть направлена исключительно на крупные активы и доходы (работа по принципу Парето 20/80). Не нужно тратить силы тысяч инспекторов на администрировании «копеечных налогов» с охватом всего населения, а достаточно сосредоточить максимум усилий на ограниченном количестве налогоплательщиков, где «есть деньги и риски занижения налогов». Соответственно, расходы на администрирование могут даже уменьшиться.

В – третьих, для большинства населения, имеющего один источник дохода, необходимость подачи налоговых деклараций, даже в случае введения прогрессивного налогообложения, не возникнет. Для остальных налогоплательщиков их составление не будет представлять больших трудностей. Более того, введение в практику налогообложения налоговых деклараций имеет и позитивные моменты. В первую очередь оно будет способствовать повышению налоговой культуры населения. Так, многие граждане начнут понимать сколько прямых налогов уплачиваются ими государству ежегодно и что у них есть моральное право что-то требовать за это у государства. Это будет дисциплинировать и ускорит формирование в нашей стране гражданского общества. В условиях же удержания налога налоговыми агентами, абсолютное большинство населения не задумывается над этим, часто даже не зная размера уплаченного налога.

3) Российская экономика еще не готова, в случае введения прогрессивного налогообложения поступления в бюджеты всех уровней снизятся.

Ошибочная позиция. Для успешного внедрения прогрессивного налогообложения в России нужен комплексный подход.

Во - первых, надо не только вести прогрессивные ставки, но и в корне перенастроить налоговую, судебную и политическую систему страны. В этом случае, поступления в бюджет должны увеличиться.

Во - вторых, одновременно с ведением прогрессивных налогов необходимо отменить (или значительно снизить) часть налогов на малый и средний бизнес, и на те отрасли экономики, которые нужно развивать;

В-третьих, при нынешней системе у обеспеченных граждан остается больше дохода, а малообеспеченные граждане весь свой доход тратят на текущее потребление. Следовательно, снижение налоговой нагрузки на бедных и средний класс одновременно увеличит потребление товаров (услуг, работ), а следовательно поступления НДС в бюджет и налогов на прибыль (налог на прибыль, УСН).

4) Введение прогрессивного налогообложения снизит конкурентоспособность российской экономики и будет способствовать оттоку капитала и лучших специалистов за рубеж.

Прежде всего, давайте ответим на следующий вопрос: «Хотим ли мы рыночную экономику, как сырьевой придаток мирового рынка с высоким уровнем неравенства в обществе, или мы хотим построить действительно эффективное социальное государство, как закреплено в Конституции?»

Наша экономика, несмотря на пропорциональные налоги, и так сейчас не конкурентоспособна. Основная часть иностранных инвестиций, поступающих в РФ, – это либо спекулятивные инвестиции (от которых только вред экономики), либо инвестиции, сформированные в России, но структурированные через иностранные юрисдикции и направленные назад в РФ уже под видом «иностранных». Востребованные за рубежом специалисты и так уезжают из страны, а «элита» старается иметь «двойное гражданство» и отправляет детей на ПМЖ в западные страны (уточнение: в которых везде присутствует прогрессивное налогообложение с высокими предельными ставками).

Поэтому одновременно с ведением прогрессивного налогообложение, необходимо проведение реформ, направленных на повышение институциональной привлекательности Российской юрисдикции путем развития эффективной судебной и политической системы, а также преобразованию страны в социальное государство (де-факто). Также предлагаю введение налога на операции с иностранной валютой (налог Тобина), дальнейшее совершенствование инструментов и увеличение налоговой нагрузки на «вывоз капитала» из страны. Поскольку большая часть нашей экономики это рентоорентированные предприятия, то уйти из России и вывести производство «за рубеж» просто «невозможно». Более того, с учетом введённых в отношении России санкций, мы точно не рискуем потерять «потенциальные западные» прямые инвестиции.

Нам важно не повторить ошибки либеральных реформаторов 90 - х, которые думали, что массовая приватизация и полная либерализация экономики России будет способствовать росту «инклюзивных политических институтов», развитию экономики и защите права собственности в России по западному типу. Между тем, «легкость» перемещения капитала породило только бегство «нового капитала» в уже сформированные эффективные юрисдикции с хорошей защитой права собственности (например, Великобританию), а не запросу на формирование действительно «эффективной политической и экономической системы в России».

5) Прогрессивная система налогообложения несправедлива: богатые даже при пропорциональной системе в абсолютных цифрах платят больше.

При применении пропорциональной шкалы с большей суммы дохода уплачивается большая сумма налога. На этом основании некоторыми юристами делается вывод, что данная шкала налогообложения более справедлива, чем прогрессивная, поскольку при применении последней сумма уплаченного налога еще более увеличится, что, по мнению сторонников пропорциональности, вряд ли можно назвать справедливым.

Первоочередно хотелось бы обратить внимание на следующее:

1) пропорциональные, а не прогрессивные ставки налогов, нарушают принципы, установленные еще Адамом Смитом — равномерное установление налогов между гражданами соразмерно их доходам. Дело в том, что с ростом доходов уменьшается необходимость затрат, а следовательно, возрастает доля дискреционного дохода, то есть дохода, который не обременен расходами. И не сложно заметить, что при пропорциональном налогообложении совокупного дохода менее состоятельный плательщик несет более тяжелое налоговое бремя чем более состоятельный, поскольку доля его свободного дохода меньше, а доля налога выплачиваемого за счет этого свободного налога выше. При нынешней системе у обеспеченных граждан остается больше дохода. А малообеспеченные граждане весь свой доход тратят на текущее потребление;

2) богатыми люди становятся исключительно в силу того, что они живут в обществе, а не одиночками на необитаемом острове. Богатство – производное общественной экономики. Поэтому каждый должен отдать обществу пропорционально тому, сколько получает от него. Все справедливо: богатые больше получают от капиталистической системы, поэтому должны больше отдавать;

3) справедливой может считаться только такая налоговая система, при которой после уплаты налогов достигается сокращение неравенства в экономическом положении плательщиков, пропорциональная ставка налогов эту задачу выполнить не в состоянии. Установление прогрессивной шкалы сократило бы разрыв между бедными и богатыми. А сохранение плоской шкалы будет усиливать и дальше разрыв между бедными и богатыми, что в свою очередь будет повышать социальную нестабильность в обществе;

4) наиболее обеспеченная часть населения в более значительной степени, чем остальные жители страны, заинтересована в сохранении социальной и политической стабильности в обществе, укреплении органов правопорядка, поддержке государством предпринимательской деятельности. Обеспеченный материально налогоплательщик, как правило, обладает большей собственностью, чем менее обеспеченный. Поэтому он в большей степени нуждается в защите частной собственности, обеспечении целостности и неприкосновенности имущества и поэтому должен вносить в пользу государства и большую долю своих доходов, что может быть достигнуто только при введении прогрессивного налогообложения;

5) посредством обложения прогрессивными индивидуальным подоходным и имущественными налогами обеспечивается более справедливое совокупное налогообложение населения. Так, за счет оставшихся после уплаты индивидуального подоходного налога и имущественных налогов средств каждый человек, и богатый, и бедный, для поддержания жизни должен приобретать необходимые потребительские товары и услуги, уплачивая косвенные налоги (НДС, акцизы), которые заложены в цену товара или услуги в виде надбавки к ней, и покупатель, формально не являясь налогоплательщиком, уплачивает их фактически. По данным налогам установлены пропорциональные ставки обложения. Для «богатых» граждан они фактически являются регрессивными, поскольку доля данных налогов в сумме доходов покупателя будет тем меньше, чем больше сумма его дохода. Благодаря этому происходит достаточно большое сглаживание прогрессий в индивидуальном подоходном налоге и имущественных налогах, поскольку сумма уплачиваемых косвенных налогов практически во всех развитых странах или равна, или превосходит сумму индивидуального подоходного налога и имущественных налогов.

6) Прогрессивное налогообложение уничтожит мотивацию к предпринимательству и стремление зарабатывать больше.

Во всех экономически развитых странах введена прогрессивная шкала: выше доход, больше имеешь богатства — выше налоги. И как мы видим в этих странах число предпринимателей больше, а предпринимательский дух там намного более развит, чем в тех странах, где действует пропорциональные налоговые ставки. Но согласен, что при установлении прогрессивной шкалы ставок в российской налоговой системе весьма важно продумать и экономически обосновать ставки налогов применительно к налоговоым базам. В противном случае все преимущества прогрессивной шкалы налогообложения могут превратиться в ее недостатки.

Предлагаю введения той прогрессивной шкалы налогообложения, чтобы снизились реальные доходы исключительно богатых граждан, направляемых в условиях пропорционального налогообложения не на потребление, а на сбережение и вывоз на счета в зарубежных банках. Таким образом, при условии введения продуманной шкалы налоговых ставок сокращения покупательной способности населения не произойдет, а наоборот увеличится. Следовательно увеличение совокупного спроса подстегнет и к росту «предложения» со стороны бизнеса, и созданию новых рабочих мест, и экономическому росту в стране в целом. Задача нынешнего этапа развития экономики состоит в том, чтобы повысить уровень налогообложения больших доходов и капиталов, исключив повышенное налогообложение заработной платы большей части населения, но установив достаточно высокую ставку налогов относительно других видов доходов, и в первую очередь доходов от капитала и от различного рода рент. Важно чтобы базой обложения был установлен именно совокупный годовой доход (включающий все виды доходов) и совокупная стоимость активов ( стоимость всех активов (за минусом долгов), которые принадлежат каждому конкретному собственнику (физическому либо юридическому лицу)).

Читайте также:

- В личном кабинете налогоплательщика появилась задолженность налог на доходы физических лиц что это

- Может ли директор заплатить налоги за организацию наличными через сбербанк

- Как вернуть подоходный налог с зарплаты работающему пенсионеру

- Подлежит ли налогообложению ндс передача продукции работникам в указанных случаях

- Должностные лица налоговых органов проводящие выездную налоговую проверку могут проводить