Как вернуть налоги с зарплаты в польше

Опубликовано: 13.05.2024

Резиденты страны получаемые совокупный ежегодный доход до 8 000 злотых (1 925 USD), освобождаются от уплаты налогов. Для всех остальных действуют следующие правила:

Польский налогоплательщик являясь физическим лицом и получаемый доход в результате трудовой деятельности, может выбирать один из двух вариантов налогообложения.

Первый вариант. По шкале с прогрессивными ставками, состоящей из двух порогов на 17% и 32%, то есть чем выше доход, тем выше процент. Данная форма наиболее популярна так как доходы 97% поляков не превышают первый порог с 17% ставкой.

Второй вариант. Единая ставка 19% на весь доход. Данный способ имеет смысл использовать, если доход превышает в первом варианте порог 17% переходя в 32% с дохода. Но следует учесть что в таком случае вы будите лишены значительного количества вычетов и льгот.

Первый вариант. Прогрессивная шкала с порогами

Основные данные для расчета налога:

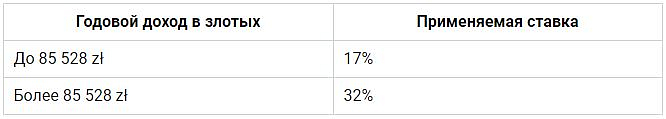

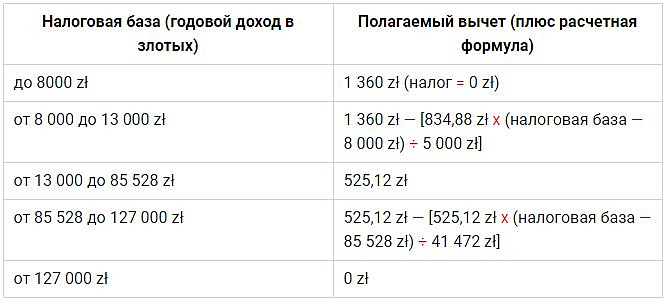

Таблица налоговых ставок 2020

Также в формулу расчета закладываются вычеты, то есть суммы снижающие налог:

Таблица вычетов 2020

Как посчитать?

Пример по первому порогу со ставкой 17%:

Допустим ваш годовой доход, не превышает первый порог (85 528 zł) и составляет 73 000 zł

Откуда мы взяли вычет 525,12?, так как наш доход составляет 73 000 zł, он попадает в диапазон таблицы вычетов (см., выше) от 13 000 до 85 528 zł с суммой уменьшения 525,12.

Пример по второму порогу со ставкой 32%:

Допустим ваш годовой доход, превышает первый порог и составляет 114 000 zł

Шаг 1. Расчет первой части суммы по первому порогу.

- 85 528 х 17% = 14 540,76

- 28 472 х 32% = 9 111,04

Шаг 3. Расчет вычета на 114 000, согласно формуле в таблице вычетов.

Важно понимать! Что это примитивный расчёт без многих персональных корректирующих данных. Более точные ориентировочные чистые суммы, рассчитанные с учётом пенсионного, медицинского страхования и других базовых взносов, расписаны в таблицах далее.

Готовый расчёт ≈ чистых зарплат

В таблицах показаны получаемые очищенные от налогов и взносов зарплаты, приближенные к реальным.

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 2 000 zł | ≈ 1 453 zł |

| 2 100 zł | ≈ 1 524 zł |

| 2 200 zł | ≈ 1 594 zł |

| 2 300 zł | ≈ 1 665 zł |

| 2 400 zł | ≈ 1 735 zł |

| 2 500 zł | ≈ 1 806 zł |

| 2 600 zł | ≈ 1 876 zł |

| 2 700 zł | ≈ 1 947 zł |

| 2 800 zł | ≈ 2 017 zł |

| 2 900 zł | ≈ 2 088 zł |

| 3 000 zł | ≈ 2 158 zł |

| 3 100 zł | ≈ 2 229 zł |

| 3 200 zł | ≈ 2 299 zł |

| 3 300 zł | ≈ 2 370 zł |

| 3 400 zł | ≈ 2 440 zł |

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 3 500 zł | ≈ 2 511 zł |

| 3 600 zł | ≈ 2 581 zł |

| 3 700 zł | ≈ 2 652 zł |

| 3 800 zł | ≈ 2 722 zł |

| 3 900 zł | ≈ 2 793 zł |

| 4 000 zł | ≈ 2 863 zł |

| 4 100 zł | ≈ 2 934 zł |

| 4 200 zł | ≈ 3 005 zł |

| 4 300 zł | ≈ 3 075 zł |

| 4 400 zł | ≈ 3 146 zł |

| 4 500 zł | ≈ 3 216 zł |

| 4 600 zł | ≈ 3 287 zł |

| 4 700 zł | ≈ 3 357 zł |

| 4 800 zł | ≈ 3 428 zł |

| 4 900 zł | ≈ 3 498 zł |

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 5 000 zł | ≈ 3 569 zł |

| 5 100 zł | ≈ 3 639 zł |

| 5 200 zł | ≈ 3 710 zł |

| 5 300 zł | ≈ 3 781 zł |

| 5 400 zł | ≈ 3 851 zł |

| 5 500 zł | ≈ 3 921 zł |

| 5 600 zł | ≈ 3 993 zł |

| 5 700 zł | ≈ 4 062 zł |

| 5 800 zł | ≈ 4 134 zł |

| 5 900 zł | ≈ 4 204 zł |

| 6 000 zł | ≈ 4 275 zł |

| 6 100 zł | ≈ 4 345 zł |

| 6 200 zł | ≈ 4 416 zł |

| 6 300 zł | ≈ 4 487 zł |

| 6 400 zł | ≈ 4 557 zł |

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 6 500 zł | ≈ 4 628 zł |

| 6 600 zł | ≈ 4 698 zł |

| 6 700 zł | ≈ 4 769 zł |

| 6 800 zł | ≈ 4 839 zł |

| 6 900 zł | ≈ 4 910 zł |

| 7 000 zł | ≈ 4 980 zł |

| 7 100 zł | ≈ 5 051 zł |

| 7 200 zł | ≈ 5 121 zł |

| 7 300 zł | ≈ 5 192 zł |

| 7 400 zł | ≈ 5 262 zł |

| 7 500 zł | ≈ 5 333 zł |

| 7 600 zł | ≈ 5 403 zł |

| 7 700 zł | ≈ 5 474 zł |

| 7 800 zł | ≈ 5 544 zł |

| 7 900 zł | ≈ 5 615 zł |

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 8 000 zł | ≈ 5 685 zł |

| 8 100 zł | ≈ 5 756 zł |

| 8 200 zł | ≈ 5 826 zł |

| 8 300 zł | ≈ 5 897 zł |

| 8 400 zł | ≈ 5 968 zł |

| 8 500 zł | ≈ 6 038 zł |

| 8 600 zł | ≈ 6 109 zł |

| 8 700 zł | ≈ 6 179 zł |

| 8 800 zł | ≈ 6 250 zł |

| 8 900 zł | ≈ 6 320 zł |

| 9 000 zł | ≈ 6 391 zł |

| 9 100 zł | ≈ 6 461 zł |

| 9 200 zł | ≈ 6 532 zł |

| 9 300 zł | ≈ 6 602 zł |

| 9 400 zł | ≈ 6 673 zł |

| Ежемесячная зарплата в злотых до уплаты налогов | После уплаты налогов |

|---|---|

| 9 500 zł | ≈ 6 743 zł |

| 9 600 zł | ≈ 6 814 zł |

| 9 700 zł | ≈ 6 884 zł |

| 9 800 zł | ≈ 6 955 zł |

| 9 900 zł | ≈ 7 025 zł |

| 10 000 zł | ≈ 7 096 zł |

| 10 100 zł | ≈ 7 166 zł |

| 10 200 zł | ≈ 7 237 zł |

| 10 300 zł | ≈ 7 307 zł |

| 10 400 zł | ≈ 7 378 zł |

| 10 500 zł | ≈ 7 449 zł |

| 10 600 zł | ≈ 7 519 zł |

| 10 700 zł | ≈ 7 590 zł |

| 10 800 zł | ≈ 7 661 zł |

| 10 900 zł | ≈ 7 731 zł |

| 11 000 zł | ≈ 7 801 zł |

Какие еще бывают НДФЛ в Польше?

Также действуют индивидуальные фиксированные ставки на следующие виды доходов:

Некоторые доходы получаемые нерезидентами от польских работодателей, облагаются фиксированной ставкой в 20%, подробнее в польских источниках:

Что нужно сделать, чтобы получить возврат налога. Когда вы можете ожидать возврата налога и как проверить его статус.

Как быстрее получить возврат налога PIT в Польше

Это один из самых важных вопросов, который задают люди, которые платят налоги в Польше. Уплата возврата налога за предыдущий год происходит в течение 3 месяцев с даты подачи годовой налоговой декларации в налоговую инспекцию. Чем быстрее вы подадите декларацию, тем быстрее получите уплаченный налог обратно.

В Польше подача налоговой декларации является обязанностью каждого, кто получал доходы на территории страны. Декларация заполняется и подается раз в год. Сделать это можно как через Интернет так и с помощью обычной почты, отправив заполненную декларацию в соответствующий фискальный орган (Urząd Skarbowy). По доходам, полученным в 2020 году, вам необходимо «отчитаться» до конца апреля 2021 года.

Наиболее распространённым типом налоговой декларации является PIT-37, который должны заполнять как граждане Польши, так и иностранцы, легально работавшие в стране и получавшие доходы.

Что такое PIT 11, PIT 37, IFT 1R в Польше

В начале каждого года работодатели рассылают всем работникам документ PIT-11. Но не все знают что это и что с ним делать. Разберемся в этом вопросе!

Заполняя декларацию, помните, о возможности дополнительного возврата налогов. Основаниям для него могут быть, например: наличие несовершеннолетних детей, пожертвования сделанные для неправительственных организаций, затраты на Интернет либо транспорт к рабочему месту. Чтобы получить возврат по данным аспектам не забудьте заполнить соответствующие формуляры (например, PIT-0).

Например, если форма PIT-37 за 2020 год была подана 30 апреля, возврат налога может произойти до конца июля 2021 года. В соответствии с законом налоговая служба возвращает переплату в течении 90 дней. Обычно, однако, деньги появляются быстрее. Все налогоплательщики, которые подают PIT-37, могут рассчитывать на самый быстрый возврат. Одним из факторов, которые могут ускорить этот процесс, является онлайн-расчет. Важное значение имеет и работа ужендов данного воеводства.

Существует мнение, что наилучшее время для подачи PIT - январь и февраль. Это связано с тем, что в начале года в налоговые органы попадает еще не много заявок и они обрабатываются быстрее. Например, людям, которые представили свои декларации через Интернет в январе, налог вернули быстрее, в среднем через 23 дня. Из дальнейших расчетов, опубликованных Gazeta Pomorska, видно, что в 2020 году с каждым последующим месяцем время ожидания росло. В феврале это было в среднем 26 дней, в марте 41 день, а те, кто подали налоговые декларации в апреле, ждали до 52 дней! Существует высокая вероятность того, что ситуация будет повторяться в текущем году.

Подоходный налог в Польше PIT, как подать налоговую декларацию PIT 37 самостоятельно

Налог на доходы физических лиц - это налог, который платит каждый человек, получающий доходы. В Польше этот налог называется PIT и оплачивается всеми работающими людьм.

Способы возврата налога

Возврат налога на банковский счет

Воспользоваться этой формой могут физлица, которые не являются частными предпринимателями.

Получение возврата налога на почте

Почтальон принесет их вам домой. За эту услугу вам придется заплатить 1% от суммы + 5,20 злотых (почтовые оплаты). Будьте готовы показать документ (карту побыту, или права).

Получение денег в налоговой

Если вы хотите получить деньги прямо в налоговой — сообщите об этом инспектору в момент подачи декларации.

Сотрудники налоговой вышлют вам письмо с назначенной датой возврата налога. Не забудьте взять с собой документы.

Выплата возврата PIT в Украине

По всей вероятности, это возможно, если счет в Украине будет в польских злотых.

Изменения в налогах в Польше 2019/2020

Отмена подоходного налога для молодежи до 26 лет и снижение ставки на 1% для всех.

Молодежь до 26 лет в Польше с 1 августа 2019 года будет освобождена от упла.

Как проверить дату возврата налога в Польше

Министерство финансов Польши сообщило, что в Налоговом портале (Portalu Podatkowym) вы можете проверить, когда произойдет возврат налога. Для этого сначала необходимо ввести свой PESEL или NIP. Затем указываете сумму дохода за прошлый год. (Величина дохода вводится в полных злотых, а окончание сумм менее PLN 0.50 должно быть опущено. Если превышают PLN 0.5, будут увеличены до полных злотых).

Если введенные данные верны, появится информация о статусе «завершена» или «в процессе» ("zrealizowano" или "w trakcie realizacji"). Во втором случае сообщения речь идет о продолжающемся процессе возврата переплаты в налоговую инспекцию.

Кто может получить возврат налога PIT

Когда вы подаёте налоговые декларации за прошлый год можно рассчитывать на возврат подоходного налога (PIT). Например за жену, детей и Интернет. Суть в том, что в течение года вы платите налоги авансом, не учитывая льготы на детей, Интернет и, возможно, жену (если она облагается по меньшей ставке или не работает). Поэтому в конце года нужно всё пересчитать в свою пользу и получить деньги от налоговой службы на свой счёт в банке. Впрочем, иногда бывает разница и не в вашу пользу, и придётся доплачивать.

Например, пока ваш доход не переваливает за сумму 85 528 zł, вы платите налог в размере 18% (грубо, если не учитывать разные составляющие, квоты и льготы). Когда в каком-то месяце вы суммарно от начала года заработали больше 85 528 zł «грязными» («облагаемая налогом сумма» рассчитывается специальным образом), то ставка изменяется в 32%. Это называется «второй порог налогообложения» (налог для богатых). Так вот, если у вас 32%, а у жены — 18% или нет дохода вообще, то вы, заполняя PIT-37 можете все это указать. Скорее всего окажется, что вы переплатили (в целом за семью), а значит, можете вернуть себе разницу.

Также можно рассчитывать на возврат, если у вас есть несовершеннолетние дети.

Еще можно вернуть налог с той суммы, которая была потрачена на оплату интернета, но для этого необходимо сохранить все квитанции об оплате. И сумма возврата будет небольшой.

Также, если вы живете не в том населенном пункте, где работаете, то затраты на проезд до работы тоже могут быть исключены из налогообложения и вы можете получить возврат за них.

Льготы при уплате налогов в Польше, кто может их получить

В некоторых случаях есть возможность уменьшить необходимые выплаты (получить корректирующие платежи). Кроме уже выплаченных сборов, указанных в ПИТ-11, льготы положены за:

- Донорство. За бесплатную сдачу крови есть налоговые послабления, однако их размер необходимо уточнять в местных организациях, т.к. нередко они имеют плавающие значения.

- Пожертвования за костел. В зависимости от размера финансового и другого материального взноса для нужд костелов, может быть назначен налоговый вычет. Вычисляется в индивидуальном порядке.

- Интернет. Льгота за оплату доступа к Всемирной паутине начисляется за два года подряд использования Сети.

- Реабилитация. Льготы за траты на лекарственную и прочую медицинскую реабилитацию как самого налогоплательщика, так и лиц, находящихся на его содержании.

- Льгота за трудоустройство. Лица, трудоустраивающие других, в т.ч. для «домашнего ухода», также обладают возможностями налоговых вычетов. Речь идет о частичной компенсации выплат в ZUS за нанятых работников.

- Первый дом. Льгота за строительство первого жилья в РП. Существует возможность компенсации налогов на используемые стройматериалы.

- Заграничные доходы. Распространяется на резидентов Польши, получивших доход за ее пределами. Речь идет о компенсации налогов, выплаченных в стране полученного дохода.

Налоговые льготы на детей

Этот тип налоговых вычетов мы решили вынести в отдельных пункт, т.к. он имеет наибольшее распространение и представляет максимальный интерес.

Льгота положена всем родителям, чьи дети не достигли 18-летнего возраста либо возраста 25 лет, но до сих пор находящихся на иждивении родителя.

Размер компенсаций может изменяться, точные суммы необходимо уточнять на момент заполнения декларации. Положена она только в случаях, если годовой доход родителя-одиночки не превышает 56 000 злотых (включительно) или 112 000 злотых общего семейного дохода (для полных семей).

| Количество детей | Сумма компенсации в год |

|---|---|

| 1-2 ребенка | 1 112,04 злотых за каждого |

| 3 детей | 1 112,04 злотых за первых двух детей и 2 000,04 злотых за третьего. |

| 4 детей | За первых трех аналогично предыдущему пункту, за четвертого – 2 700 злотых |

| 5 и более детей | Четверо первых по аналогии с предыдущим пунктом, далее по 2 700 злотых за каждого следующего. |

Суммы льгот могут высчитывать помесячно.

Все эти данные вносятся в ручную в ПИТ-37, при наличии документов, подтверждающих право на льготы. В случае детей – это специальное приложение PIT-0, которое и будет предложено для заполнения.

Особенности общего расчета с супругом и детьми

Это отдельный вид декларирования, при котором заполняется одна общая на семью декларация ПИТ-37. Такой способ может быть применен для супругов или родителя-одиночки с ребенком (детьми).

Суть способа в том, что сумма всех полученных доходов делится на количество участников декларации и налоги начисляются на эту величину, но умноженные на то же количество участников.

Чтобы воспользоваться способом достаточно указать «wspólnie z małżonkiem» при выборе типа заполнения декларации.

Как посчитать ПИТ-37 для супругов

Декларация заполняется на имя одного из супругов, с указанием данных второго. Сумма доходов обоих делится на два, и удвоенные налоги начисляются на эту величину.

Необходимые условия для совместное подачи налоговой декларации PIT-37:

- Официальный брак, как минимум в течение всего отчетного периода.

- Совместная собственность в том же интервале времени.

Возможны и другие «местные» условия и требования.

Подача декларации вместе с ребенком

Рассчитывается аналогично семейному. Применяется к детям до совершеннолетия или иждивенцам до 25 лет.

А теперь подробнее, рассмотрим несколько аспектов подачи налоговой декларации с ребенком (по данным yavp.pl)

Могут ли иностранцы воспользоваться налоговой льготой на детей?

Каждый иностранец, который предоставляет в налоговую Польши формы PIT-36 и PIT-37, может воспользоваться налоговыми льготами на ребенка. Эта льгота, которой могут использовать родители, а также законные опекуны и приемные семьи, если они платили налоги в Польше.

Какие условия должны быть выполнены, чтобы получить возврат налогов на детей в Польше?

Чтобы получить данную выплату в 2020 году налогоплательщик должен исполнить ряд требований:

- осуществлять родительские полномочия,

- быть законным опекуном ребенка (детей), которые с ним/ней проживали,

- либо выполнять функцию приемной семьи на основании решения суда.

Можно ли получить возврат на ребенка, который проживает в Украине (или проживает отдельно от налогоплательщика)?

Если один из родителей является налогоплательщиком Польши, а ребенок проживает со вторым из родителей в другой стране (например, в Украине), возврат налогов возможен. Для этого необходимо вписать данные ребенка в декларацию PIT / O, включая PESEL, имя, фамилию, дату рождения и месяцы, за которые должен быть вычтен налог (в части E).

Можно ли получить возврат на ребенка, который проживает в Украине и не имеет PESEL?

Отсутствие PESEL не является преградой к получению налоговой льготы. В этом случае в декларацию достаточно будет вписать имя и фамилию ребенка.

Можно ли получить возврат на ребенка, проживающего на постоянной основе со вторым из родителей и на которого выплачиваются алименты?

Наличие родительских прав без их фактического выполнения, поддержание спорадического контакта с ребенком, который проживает отдельно, или выплата алиментов на ребенка не являются достаточным основанием для получения возврата налогов на ребенка.

До какого возраста можно оформлять налоговую льготу?

Возврат налогов предусмотрен для детей:

- до 18 лет,

- детей-инвалидов, получающих пособие по уходу или социальную пенсию (независимо от возраста),

- детей, моложе 25 лет, которые учатся, если их доход в общей сумме не превысил 3089 злотых в налоговом году (за исключением получения пенсии по утере кормильца).

Возврат налогов на ребенка 2018. Сколько можно получить?

Семья может получить максимальное возмещение в размере 1104,04 злотых на одного ребенка. Разделив эту сумму на 12, можно рассчитать возврат налогов за один месяц - 92,67 злотых на одного ребенка.С двумя детьми эта сумма составляет 92,67 злотых в месяц, на троих - 166,67 злотых в месяц, на четверых и более - 225 злотых в месяц.

Как оформить возврат налогов на детей?

Возврат налогов на детей учитывается в годовой налоговой декларации, которую нужно подать до 30 апреля 2019 года. Чтобы оформить льготу на детей, к своей декларации необходимо приложить форму PIT / O, заполненную в соответствии со следующими инструкциями:

Опыт многих наших соотечественников показал, что заработок в Европе – это возможность решить многие финансовые проблемы. Один из важнейших вопросов, требующих досконального изучения – налоги. В Польше, Швеции, Германии, Турции, Греции и других странах они заметно отличаются. Система налогообложения конкретного государства и другие плюсы и минусы должны быть рассмотрены досконально.

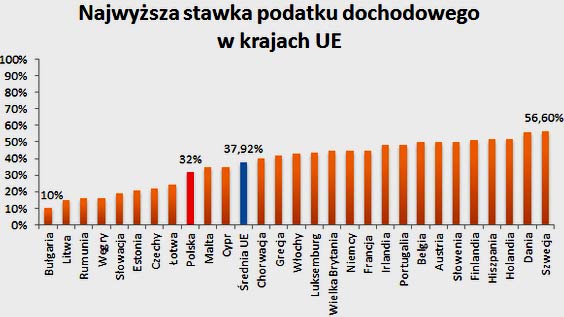

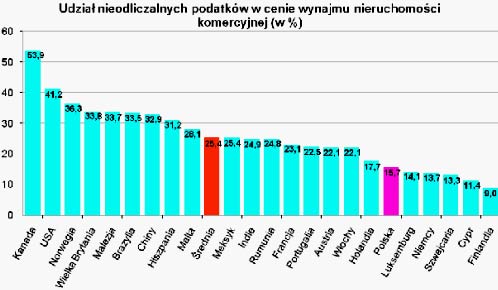

Сравнение эффективной ставки польского налогообложения с другими странами

Многие, после долгих размышлений останавливают свой выбор на Польше.

Почему выбирают именно Польшу

Наши соотечественники выезжают за границу на сезонные работы, не требующие большого опыта и какой бы то ни было квалификации. Более амбициозные сограждане находят престижные вакансии и устраиваются на чужбине на годы. Немало наших соотечественников, обжившись на новом месте, выучили язык и остались в Европейском Союзе. Во всех европейских странах русские диаспоры стремительно расширяются.

Польские налоги на товары потребления

Какую бы страну вы ни выбрали, вы найдёте в ней достаточно наших соотечественников, которые помогут обустроиться, дадут дельные советы. Польша – это один из самых перспективных вариантов. Её история сплелась с нашей, а культура во многом вторит традициям нашей родины.

Нельзя не вспомнить и о том, что языки принадлежат к одной группе. Польский легко учиться. Люди с хорошей памятью осваивают его на ходу. Найти работу в Польше можно самостоятельно или через агентства.

Если Польша импонирует, нужно изучить её законодательство, уделив особое внимание налогообложению.

Налоговая система в Польше

Налог – это то, что человек или предприятие безвозмездно отдаёт в пользу государства. Платятся налоги в виде процентов, которые снимаются с доходов. Следовательно, если нет никаких доходов, налоги не взимаются.

В Польше по состоянию на 2021 год действует 12 видов налогов. Это:

-

подоходный, взимаемый с физических лиц, то есть, с обычных граждан, получающих зарплаты;

Ставка подоходного налога в Польше

Все, кто получает доходы, должны рассчитываться с государством. И речь идет не только о лицах, имеющих польское гражданство, но и об иностранцах, проживающих в стране.

Кто платит налоги в Польше

Лицо, проживающее в Польше (резидент), имеющее в стране личные, а также экономические интересы, должно выплачивать проценты со всех получаемых доходов. В качестве резидентов страны рассматриваются люди, проживающие на территории государства больше 183 дней в течение одного года.

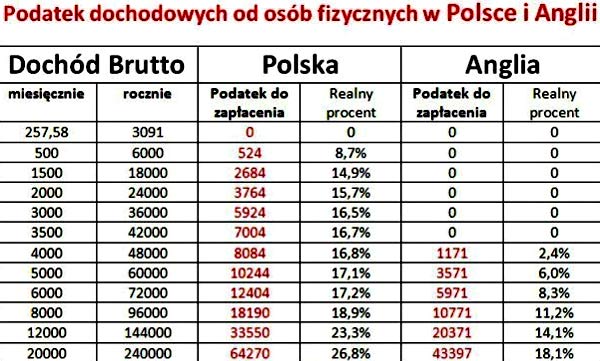

Сравнение налога для физических лиц в Польше и Англии

В то время как резиденты оплачивают налоги со всех своих доходов, нерезиденты обязаны рассчитываться только за тот доход, который они получили на территории Польши. Гражданам стран бывшего Союза, работающим в Польше, не стоит бояться двойного налогообложения, так как государство подписало соглашение со странами СНГ о двойном налогообложении.

В России, Украине, Молдове и т. д. с соотечественников, работающих в Польше, не будут требовать выплат в отечественную казну, так как люди рассчитались по всем счетам со страной, предприятия которой предоставили им работу.

Все, кто платит в Польше налоги, должны получить специальный номер PESEL, по которому будут рассчитываться с налоговой инспекцией.

По этому номеру человек или предприятие заносится в базу данных, где регистрируется вся личная информация о нём (имя и фамилия, сведения о родителях, месте рождения и проживания, супруге и т. д.).

Особенности подоходного налога в Польше

Как и в большинстве стран, в Республике Польша процент подоходного налога, взимаемого с простых граждан, зависит от суммы дохода. Если годовой доход составляет мизерную сумму, не превышающую 3091 злотых, государство не взимает налога. Если лицо имеет годовой доход в размере, не превосходящем 85 528 злотых, ему приходится безвозмездно перечислять в казну государства 18%. С полученного налога в кошелёк налогоплательщика возвращается 556-02.

Тем, кто в год получает больше указанной суммы, за всё, что сверх неё, нужно платить 32%. Нижний предел облагается стандартным 18% налогом с возвратом 556-02. Юридические лица со всех своих доходов платят стабильные 19%.

Сельскохозяйственный налог в Республике Польша

Сельскохозяйственный налог взимается с владельцев земли, предназначенной для проведения сельхозработ. Это могут быть территории с расположенными на них лесными угодьями или кустарниками.

Если земельные владения не предназначены для осуществления сельскохозяйственной деятельности, данный вид налога с их хозяев не взимается. Процент зависит от качества почвы. Хозяин обязан производить выплаты четыре раза в год. До 15 числа 03,05,09,11 месяца.

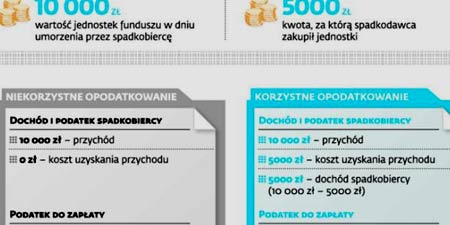

Польские налоги с наследников

Тем, кто на территории Польши по тем или иным причинам (наследование, дарение и т. д.) вступает в права собственности, необходимо внести в казну определённый процент от стоимости обретаемого имущества. На вопрос, какие проценты в данном случае придётся отдавать, ответят юристы, так как в каждом конкретном случае ставка меняется.

Это зависит и от степени родства, и от того, в каком состоянии находится обретаемое имущество.

Какие транспортные средства облагаются налогом в Польше

Не все владельцы ТС в Польше облагаются налогом, а только те, чьё транспортное средство не является легковым автомобилем и превышает массу 3,5 тонны. Это грузовики и тягачи. Также налогом облагаются прицепы и полуприцепы, масса которых в сумме с ТС составляет более семи тонн.

Также платить по налоговым счетам обязаны владельцы автобусов. Перечислять необходимые суммы в налоговую инспекцию нужно два раза в год.

Недвижимость, облагаемая налогом

В 2015 году наши граждане продолжали интересоваться, какие зарплаты в Польше, что представляют собой налоги и сколько стоит недвижимость. Кто-то интересовался, а кто-то перешёл к действиям и купил дом или квартиру на территории Польской Республики.

Карта административного деления Польши с указанием городов и дорог

Налогообложение в Польше предусматривает два вида сборов, производимых при покупке жилья. За новое право собственности взимают 1,5%. Также покупатель при оформлении жилья должен выплатить нотариусу от 0,25% до 0,3%. В обоих случаях проценты высчитываются со стоимости приобретаемого объекта.

Владельцы недвижимого имущества обязаны отчислять в казну процент, который устанавливают местные органы. Для того чтобы местные власти не превышали ставки, государство установило максимальную границу отчислений за каждый квадратный метр. Так, за земельные участки они не должны превышать 0,002 € в год. За квадратный метр жилой площади может быть установлен процент до 0,20 €. За недвижимость коммерческого назначения – не более 3,90 €.

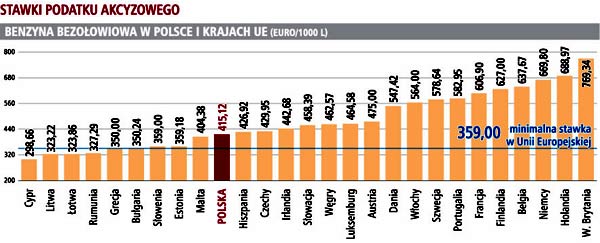

На что ставят акцизный налог

Акцизные сборы делаются единожды в момент приобретения товара, подлежащего такому виду налогообложения.

График акцизных сборов в Польше по сравнению с другими странами

В Польше таковыми являются табак и алкоголь, а также автомобили, электроэнергия и энергетические изделия.

Процент напрямую зависит от того, где был произведён товар и к какой категории он относится.

Польские налоги на игры и игорный бизнес

По закону в Польше азартные игры в обязательном порядке подлежат налогообложению. Взимаемый процент зависит от вида игры. Платят предприниматели, задействованные в игорном бизнесе, а также выигравшие физические лица. Выигрыш расценивается как объект подоходного налога, который выплачивается согласно законодательству страны.

Гражданско-правовые действия

Налог данного вида имеет отношение к сделкам с недвижимости. В нём задействованы как приобретающая, так и продающая стороны. Основанием для сборов будет служить регистрация сделки в налоговых органах.

Размер польского налога на недвижимость

НДС – налогообложение товаров и услуг

Как и во всём мире, в Польше предусмотрен налог на добавленную стоимость. Добавленная стоимость – это всё, что устанавливается сверх исходной стоимости услуги или товара. В Польше предусмотрены различные процентные ставки. Зависят они от вида продаваемого товара или предоставляемой услуги.

По законодательству Польской республики НДС может быть с нулевой ставкой. Предельный процент 23. Промежуточные 5 и 8%.

От уплаты НДС свободны те, у кого стоимость услуг и товаров не превышают 10 000 € в год. Смотрят по предыдущему расчётному году. По сниженным ставкам рассчитываются с государством производители некоторых видов сельхозпродукции, строительных материалов, средств медицины и т. д. НДС в Польше – это тонкий инструмент, который, в случае открытия на территории Республики предприятия, необходимо внимательно изучить.

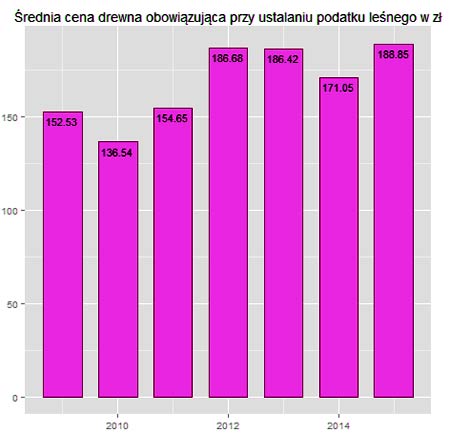

Тоннажный и лесной налоги

Тоннажный налог платят предприниматели, задействованные в международном судоходстве и занимающиеся эксплуатацией судов. Для того чтобы платить этот вид налогов, необходимо написать заявление в налоговую инспекцию. Как только вступает в силу такая форма налогообложения, её плательщик освобождается от подоходного налога.

Лесным налогом облагаются исключительно лесные угодья. Если владельцем территорий является юридическое лицо, выплаты производятся ежемесячно, если физическое – четыре раза в году.

Размер лесного налога в Польше

В Польше строго относятся к тем, кто уклоняется от уплаты налогов. В лучшем случае гражданину, обманывающему государство, грозит приличный штраф. В худшем – лишение свободы.

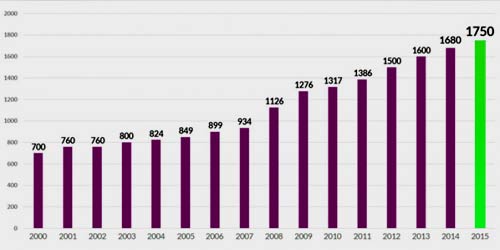

Налоги и зарплаты в Польше

Все работающие и получающие зарплату в Польше, равны перед законом. Те, кто в 2015 году работал в Республике, платили налоги на общих основаниях. Чтобы не запутаться в хитросплетениях налогового законодательства страны, можно от заявленной суммы заработной платы отнять 30%, в результате получиться примерная сумма, которая будет получена работником за его труды.

График роста минимальной зарплаты в Польше

Традиции бывают во всех аспектах человеческой жизни. Как ни странно, но есть они и в такой далекой, казалось бы, от обычаев сферы, как налогообложение. Например, жители многих стран СНГ не очень волнуются по поводу различных сборов, которые за них отчисляет работодатель – работнику изначально сообщается о его будущей зарплате в нетто («чистыми», «на руки»), а кто, сколько и кому платит сверх этого – не так и важно.

Что такое PIT?

Подоходный налог в Польше – это прямой налог, которым облагаются доходы, полученные физическим лицом. Podatek dochodowy od osób fizycznych начисляется на все доходы такого лица, за исключением отдельно обозначенных в законах.

До сих пор не знаешь польского?

Скачай бесплатно пробный урок Ешко и участвуй в розыгрыше iPhone.

С каких доходов платится налог для физических лиц?

Доход (польск., Dochód) с точки зрения НДФЛ – это превышение суммы выручки над затратами по ее получению за налоговый год. В случаях зарплат затраты на получение такого дохода равны нулю.

Основные виды дохода, облагаемые НДФЛ в Польше:

- Единовременные. Эти категории малочисленны и отдельно регламентируются законами. Например, налог на продажу недвижимости или доход, полученный из «нераскрытых источников». Налогом они облагаются, но по отдельной шкале, отдельно декларируются, и далее рассматриваться не будут.

- На капиталы и имущественные права. Сюда относятся доходы по процентам на вкладах, сберегательных счетах, полученные в инвестиционных фондах, вырученные от продажи акций / долей предприятий и пр., включая авторские права.

- На зарплату. Это наиболее распространенный вариант, хоть понятие «зарплата» здесь довольно относительно. К данной категории дохода относится и оплата труда наемных работников, и выполняемые лично действия (например, подряд), и другие профессиональные услуги, и сельскохозяйственная деятельность, и доходы от аренды, и многое другое.

Последний пункт можно определить более просто – все, что не вошло в два предыдущих. Зарплата, действительно, является основным случаем такого налогообложения, но сюда же можно отнести и много других типов дохода.

Далее в основном речь пойдет о НДФЛ, выплачиваемом с зарплат или профессиональной деятельности, но сначала коротко остановимся на других моментах:

- Уже упоминалось, что прибыль от банковских вкладов (см. о депозитах в Польше) подлежит налогообложению. Это т.н. «налог Белки» (Podatek Belki или podatek od zysków kapitałowych). Составляет он 19%, а взимается банком при начислении процентов. То есть само физическое лицо никаких действий не предпринимает.

- Неизвестные источники. Такая возможность – обелить доход, без предъявления его происхождения – в Польше существует. Однако не стоит считать, что он легко применим во всех случаях «отмывания денег». Ставка по такому доходу составляет 75%.

- Существуют и отдельные, часто фиксированные ставки по специфическим направлениям деятельности. Яркий пример – налог для священнослужителей.

Далее к этим особым случаям возвращаться не будем. Акцент сделаем на самых распространенных типах НДФЛ.

Кто освобожден от PIT в 2020 году?

Этот перечень строго установлен законом. Они касаются как отдельного вида людей, так и отдельного вида дохода. Например, освобождаются от уплаты НДФЛ дипломатические работники, представляющие интересы других государств в Польше, и получающие связанный с этим доход.

Не облагаются налогом следующие виды дохода:

- Социальные пособия.

- Военные пенсии.

- Компенсации вреда здоровью и/или за преждевременное расторжение трудового контракта.

- Выплаты работодателем, связанные с надлежащим исполнением работником своих обязанностей. Например, безалкогольные напитки в жару, питание на работе и т.п.

- Дополнительные командировочные затраты работодателя на работника, связанные с диетическим питанием.

Есть и перечень отдельных, перманентно изменяемых параметров, связанных с другими способами получения доходов.

Двойное налогообложение для иностранных граждан

Для иностранных работников важным является факт двойного налогообложения. Проблема в том, что с дохода, полученного в Польше, может быть взят налог, как в самой РП, так на родине иностранца. Защитой от двойного налога являются специальные межгосударственные договоренности. У Украины, России и Белоруссии подобные соглашения с Польшей есть.

В целом эти соглашения устанавливают схожие правила:

- Если иностранец является резидентом Польши, он платит налоги в РП.

- Если не является и получает доход за пределами РП, то на родине или в стране обретения дохода.

- Если иностранец нерезидент, но получает доход в Польше, налоги платятся по месту получения средств – в РП.

Резидентом считается иностранец, имеющий в Польше «экономические и жизненные интересы», а также проживающий (проживший в отчетном периоде) в РП не менее 183 дней в году.

Если первая часть формулировки достаточно размыта (интересы, как правило, заключаются в том, что имеется доход), то именно вторая (183 дня и более) часто является основанием для признания резидентом.

Краткий пример для понимания.

Условие. Некий Богдан Адамович Иванов является гражданином Беларуси, но часто бывает в Польше, откуда и работает удаленно на работодателей из Украины и России. Где должен платить НДФЛ этот иностранец?

Решение. Все зависит от времени, проводимого в РП. Если Б.А. Иванов бывает редко (менее 183 дней в году), и, к примеру, проживает в отеле (хостеле, общежитии, у друзей), то резидентом он являться не будет, а подоходный налог должен оплатить на родине.

Если же Богдан Адамович снял себе квартиру, завел семью (интересы), а в сумме находится в Польше более 183 дней, то он – резидент РП. Соответственно, и НДФЛ он оплачивает по месту проживания.

Есть и третий вариант: если господин Иванов, пребывая в Польше менее 183 дней, устроился на работу – стал наемным работником. За доходы по этой статье он должен оплачивать все необходимые налоги и сборы в Польше. Но их начислением и оплатой занимается работодатель.

Льготы по налогам

Льготных категорий в Польше очень много. Сами льготы реализуются разными способами: возвратом налога или его части, а также снижением ставки. Укажем самые расхожие из оснований:

- Предприниматели, проходящие обучение, связанное со сферой их деятельности.

- Уменьшить налог можно на сумму страховых или пенсионных выплат.

- Затраты на медицинскую реабилитацию.

- Доноры.

- Учредители общественно полезных организаций.

- Имеющие детей.

Кроме этого, множество льгот имеют более узконаправленное применение, да и каждое из указанных может толковаться в более широких смыслах.

Сколько процентов подоходный налог в Польше для иностранцев?

Если иностранец резидент Польши, то система его налогообложения полностью идентична используемой для граждан этой страны.

Способов взимания налогов несколько, но для наемных работников чаще используется один – базовый.

Базовое налогообложение для физических лиц (podstawa opodatkowania)

Размер НДФЛ по этому принципу зависит от величины дохода:

- Если суммарный доход не превышает 85 528 zl в год, то налоговая ставка 17%.

- При доходах выше указанной суммы, формула расчета такова:

Чисто статистически, на 2019 год это был один из самых распространенных вариантов налогообложения, при этом из них оплачивающих повышенным способом насчитывалось всего около 1%.

Дополнительным удобством этой формы является возможность оформления одной декларации для мужа и жены, а также некая необлагаемая сумма (на 2018 год она, к примеру, составляла 3 091 злотый).

Линейный налог (Podatek liniowy)

По смыслу этот вид налогообложения правильнее назвать «единым налогом». Он не предполагает совместного декларирования супругов, не дает необлагаемых сумм, но предполагает взыскание 19% налога от дохода вне зависимости от его размера.

Есть лишь два условия:

- Деятельность не может быть сельскохозяйственной.

- Доход должен начинаться от 100 000 злотых в год.

Из-за второго условия данный вид нечасто используется при оплате труда иностранных работников.

Упрощенная система (Ryczałt ewidencjonowany)

С одной стороны, это действительно простая система. Не учитываются расходы, не надо сложных вычислений. Физическому лицу просто устанавливается определенная ставка, по которой облагаются налогом все денежные поступления.

С другой, сами ставки вычисляют и применяются по сложным схемам, и подходят не для всех сфер деятельности. Например, могут использоваться и 20%, и 17%, и 12,5%, и 10%, и 8,5%, и 5,5%, и 3%, и 2%, а воспользоваться схемой могут директора аптек, при торговле некоторыми запчастями, кредитные организации и пр.

Все это делает систему крайне редко используемой для наемных работников-иностранцев.

Налоговая карта (Karta podatkowa)

Этим термином в Польше называют систему индивидуальных налоговых установок. Воспользоваться ей могут только некоторые категории резидентов. В этом случае размер налога устанавливается и выплачивается заранее по согласованию (договору) с начальником налоговой, и не подтверждается почти никакой отчетной документацией.

Шанс применения для наемных работников иностранцев практически нулевой.

Как иностранцу рассчитать налог с зарплаты?

Подведем предварительные итоги. Чтобы работнику рассчитать размер НДФЛ, который будет удержан с его зарплаты, надо помнить несколько вещей:

- Применяются те же нормы и правила, что и для граждан Польши.

- В подавляющем большинстве случаев будет использован базовый метод налогообложения.

- Доход работника вряд ли превысит 85 528 злотых в год.

Соответственно, для большего числа работников-иностранцев, можно смело утверждать, что размер podatek dochodowy od osób fizycznych составит 17% от зарплаты брутто.

При этом работники должны понимать, что НДФЛ, к сожалению, это не единственные вычеты, которые будут произведены из оплаты труда.

Как вернуть налог на доход для работающих в РП украинцев, белорусов и россиян?

Часть льгот по налогам выглядит как возмещение ранее уплаченного. То есть некий размер налога, высчитанный теоретически, оплачивается авансом. По прошествии отчетного периода, налогоплательщик может вернуть часть средств, если имеет на это право.

Шаг 1. Формирование налоговой декларации

Напомним, что до недавнего времени налоговые декларации подавались отдельно работодателем и работником. Однако с 2019 года работникам больше не нужно подавать данные для отчетности. Декларация PIT-37 формируется автоматически, на основании сведений, переданных работодателем, и данных прошлых лет (если они были).

Далее, если работнику не надо корректировать данные (получать возврат налога), он может все оставить как есть – не предпринимая никаких шагов.

Шаг 2. Корректировка PIT-37

Работник может войти в систему и просмотреть сформированный автоматически PIT-37. Если обнаружены ошибки или не учтены какие-либо льготы (возврат налога), нужно внести корректирующие данные. На их основании и будет произведен перерасчет.

Шаг 3. Ожидание выплат

Сроки подачи документов, рассмотрения запроса и перевода средств непостоянны. К примеру, в 2020 году они таковы:

| Способ и период подачи | Дата возврата (не позднее) |

|---|---|

| В электронном виде: с 01.02.20 по 01.04.20 | 45 дней с момента регистрации декларации. |

| В печатном виде: с 01.02.20 по 01.04.20 | 90 дней с даты, следующей за датой подачи. |

| Если работодатель не подал данные: подать самостоятельно PIT-37 | Не позднее 31.07.20, но не ранее 30.04.20. |

При упрощенной системе предоставляется PIT-28, у которой свои сроки: подается до 02.03.20, а возврат осуществится в течение 45 дней при электронном декларировании или 90 дней при «бумажном».

Перед подачей корректирующих данных надо убедиться, что в налоговой есть актуальные данные банковского счета налогоплательщика для возврата средств. Если их нет, или сведения устарели, нужно подать соответствующее заявление.

Выводы о ПИТ

Как видите, система начисление и расчета налогов довольно сложная, но вполне возможно упростить понимание для большинства случаев:

- Ставка подоходного налога, как правило, составит 17% от брутто.

- Чтобы вернуть налог надо выполнить всего три шага – подождать оформления PIT-37, скорректировать и получить деньги.

Однако, если конкретный случай вырывается за пределы большинства, лучше изучить вопрос более внимательно, чтобы не нарваться на проблемы с налоговой.

Планируя переезд или длительное пребывание в Польше, человек думает не об исторических местах, которые можно посетить, а о том, как организовать свой быт и обеспечить финансовое благополучие. Вне зависимости от формы занятости – индивидуальной коммерческой деятельности или работы по найму – ему придется уплачивать налоги в Польше. Разница заключается лишь в наборе фискальных платежей и способе их взимания.

- Налогообложение иностранцев в Польше

- Перечень налоговых платежей

- Обложение доходов физических лиц

- Обложение заработной платы

- Перечень налоговых платежей для организаций

- Возврат НДС для туристов и гостей

- Налоговая отчетность

- Международные соглашения об исключении двойного налогообложения

- Наказание за уклонение от налогов

- В итоге

- Налоги в Польше, PIT, возврат налогов: Видео

Налогообложение иностранцев в Польше

В отличие от многих других стран польское налоговое законодательство не стало повышать ставки налогов для тех, кто не может похвастаться наличием паспорта гражданина Польской Республики.

Тем не менее налогообложению подлежит любой доход иностранца, полученный на польской таможенной территории, будь то дивиденды, заработная плата, наследство или выигрыш.

Статус налогового резидента дает возможность воспользоваться правами на налоговый вычет по НДФЛ и некоторыми другими льготами для снижения фискальных обязательств.

Изменить свой статус может тот плательщик налогов, который 183 и более дней в году находится в пределах страны и вносит финансовую лепту в казну государства.

Перечень налоговых платежей

Налоговая система Польши максимально синхронизирована с фискальными схемами стран ЕС и большинства международных партнеров. Сделано это для того, чтобы избежать риска двойного налогообложения иностранных инвесторов на территории Польши и собственных граждан, ведущих бизнес за пределами родной страны.

- прямые налоги (podatek bezpośredni);

- косвенные налоги (podatek pośredni );

- налоги на отдельные операции.

- НДС (Podatek od towarów i usług или VAT) – исчисляется по базовой ставке 23 % от суммы добавленной стоимости (при этом существуют режимы, когда VAT взимается по льготным ставкам от 0 до 8 %);

- акцизы (Akcyzy) – с единицы каждой подакцизной продукции в фиксированном размере (табак, спирт и пиво, топливо и ГСМ, продажа автомобилей с объемом двигателя более 2000 куб. см).

Отдельно можно упомянуть обязанность уплатить процент от доходов по депозиту (podatek od zysków kapitałowych) и сбора с выручки игорных заведений (Podatek od gier).

Обложение доходов физических лиц

- до 3 091 злотых – 0 %;

- до 85 528 злотых – 18 %;

- свыше 85 528 злотых – 32 %.

При этом ставка применяется по принципу прогрессивной шкалы. Это означает, что увеличенный процент удерживается с той части дохода, которая превышает утвержденный порог.

Например, налог с 50 000 злотых будет рассчитан по формуле: (50 000 – 3 091)*18 %= 8 443,62 злотых.

- льготы для тех, у кого есть дети – от 92,67 злотых в месяц на одного ребенка до 225 злотых на четвертого и более;

- совместный расчет обязательств при подаче декларации вместе с неработающим супругом или ребенком – таким образом можно снизить ставку НДФЛ с 32 до 18 %;

- налоговые вычеты для людей с невысокими доходами – например, годовой доход до 8 000 злотых освобожден от обложения НДФЛ.

Обложение заработной платы

Поляк или иностранец, получающий доход только в виде зарплаты, может не беспокоиться об удержании и перечислении налогов в бюджет: все эти операции должен производить работодатель, поэтому ответственность за уплату сборов лежит на нем.

- подоходный налог (PIT) – от 18 до 32 % в зависимости от суммы дохода;

- пенсионные взносы – 9,76 % за счет работника и столько же за счет работодателя;

- на случай нетрудоспособности – 2,45 %;

- на случай инвалидности – 1,5 %;

- на медицинское страхование – 9 %.

Перечень налоговых платежей для организаций

Основными налогами для юридических лиц в Польше принято считать налог на прибыль (CIT), НДС (VAT) и акцизные платежи. В этом случае тоже не имеет значения, есть ли у инвестора статус резидента или организация только вошла на польский рынок.

- CIT – 19 %;

- VAT – 23 % (от 0 до 8 % на социально значимые продукты и экспорт в страны ЕС);

- акцизы – по фиксированным утвержденным расценкам на единицу товара или объема (например, штуки или литры).

Освобождение от уплаты всех этих сборов получили только те предприятия, которые заняты в сельском хозяйстве, лесном бизнесе или связаны с перевозками на водном транспорте. Для них разработаны системы уплаты сельхозналога, лесного и тоннажного сбора.

Возврат НДС для туристов и гостей

Все, кто посещает Польшу с кратким визитом, имеют возможность вернуть часть стоимости купленных ими товаров, если сумма покупки превышает 200 злотых. Это можно сделать благодаря системе Tax Free, действующей в отношении НДС (VAT), уплаченного на польской территории.

Для возврата налога туристу достаточно отметить на границе документ об уплате VAT и обратиться за возмещением в уполномоченный банк у себя на родине.

- продавец должен быть плательщиком НДС и кроме чеков обязан выдать покупателю специальный бланк (фактуру) для таможни;

- стоимость единицы товара должна превышать 200 злотых (не путать с общей суммой всех покупок);

- оплаченный товар при пересечении границы должен быть в нетронутой заводской упаковке без признаков вскрытия и использования;

- вывоз приобретенных товаров должен произойти не позднее 90 дней после совершения покупки.

Tax Free предназначен только для некоммерческих покупок, то есть для продукции, купленной для личного пользования, а не для перепродажи.

Разумеется, продавец не поинтересуется, зачем клиенту нужен весь приобретаемый им товар, и с радостью выпишет фактуру на несколько единиц идентичной модели. А вот на границе вопросы возникнут обязательно: таможенник непременно поставит под сомнение факт, что человек будет сам пользоваться одним фасоном пальто разных размеров. Не поверят инспекторы и в то, что турист купил несколько телефонов исключительно для личных нужд.

Налоговая отчетность

Вся отчетность физических и юридических лиц подается через региональные отделения Национальной налоговой администрации (Krajowa Administracja Skarbowa), входящей в состав Министерства финансов Польши.

Передать свои декларации плательщик может лично или дистанционно (почтой или через электронный сервис ).

Неоспоримым удобством электронной подачи декларации является то, что на сайте всегда оперативно обновляются формы отчетности и инструкции по их заполнению. Кроме того, срок подачи заканчивается в 23.59 последних суток, установленных законом, и не ограничивается режимом работы фискального органа.

В Польше не злоупотребляют требованием предоставления ежемесячных отчетов, поэтому большинство деклараций следует подавать раз в год до 30 апреля следующего календарного периода.

В эти же сроки нужно провести окончательный расчет по налоговым обязательствам с учетом авансовых платежей, перечисленных за первые 11 месяцев отчетного года.

Умышленный отказ от предоставления отчетов и неуплата налогов может обернуться уголовным преследованием налогоплательщика.

Международные соглашения об исключении двойного налогообложения

Одним из стимулов для привлечения иностранных инвестиций в любую страну считается прозрачная фискальная политика и гарантия отсутствия рисков двойного налогообложения. В этом отношении власти Польши делают все возможное: межгосударственные соглашения заключены с 92 странами Западной и Восточной Европы, СНГ, Африки и Азии, обеих Америк и даже с Австралией.

Подписанные договоры позволяют инвесторам, получающим доход в Польше, уплачивать налоги только на ее территории. У себя на родине иностранцы должны платить только те виды сборов, которые не подпадают под действие соглашений между государствами.

Наказание за уклонение от налогов

В фискальных органах Польши принято разделять два понятия: уклонение от уплаты налогов и их сокрытие. Последний вид действий однозначно расценивается как уголовное преступление, при этом не имеет значения, скрывает плательщик размер налогов или незаконно уменьшает базу налогообложения.

Уклонение от уплаты налогов может носить умышленный и неумышленный характер. Например, при проверке инспектор может установить факт неуплаты по причине неправильной интерпретации законодательства. В данном случае контролирующие органы настроены больше не на наказание бизнесмена, а на погашение им начисленной задолженности по налогам и сборам. Безусловно, за подобные нарушения предприятие или предпринимателя ждут штрафы в процентах от недоимки и пеня за каждый день просрочки.

Сумма финансового взыскания зависит от величины минимальной заработной платы. С начала 2021 года санкции возросли, поскольку поляки подняли данный показатель до 2000 злотых в месяц.

- по суточной ставке – 1/30 от суммы минимальной зарплаты за каждый день просрочки, но не более 400 ставок за одно нарушение;

- в фиксированном размере – в пределах 10 % от минимальной зарплаты, но не более суммы ее 20-кратной величины;

- в размере мандата – специальные штрафы, не более двух минимальных заработных плат.

Вид ответственности и размер фискальных санкций в отношении провинившихся лиц и хозяйствующих субъектов устанавливается судом.

В итоге

Польское налогообложение характеризуется не только простыми и прозрачными принципами расчета налоговых обязательств и подачи отчетности, но и равным подходом к доходам резидентов и нерезидентов страны. В отличие от большинства европейских государств в Польше ставки налогов одинаковы для сограждан и иностранцев.

Читайте также: