Какие налоги в австралии на зарплату

Опубликовано: 02.05.2024

Трудовая миграция в Австралию – мечта целеустремленных карьеристов. Уровень жизни на континенте – справедливое законодательство, качественное образование, высокая оплата труда и комфортные условия работы – способствует быстрому росту благосостояния.

Несмотря на специфический климат в стране, Австралия ежегодно открывает двери десяткам тысяч мигрантов, желающих трудоустроиться на континенте. Статья расскажет о средних зарплатах в Австралии, а также востребованных профессиях и других особенностях государства.

Минимальная и средняя зарплата в Австралии

Официальный показатель доходов в Австралии пересматривается правительством ежегодно 1 июля. В 2020 году показатель минимального дохода австралийцев составляет 18,9 AUD в час (около 850 AUD в неделю). По американскому курсу это приблизительно $630.

Выпускники вузов, не имеющие опыта работы, при устройстве в компанию получают немного меньше – от 500 до 600 австралийских долларов. Минимальный оклад в Австралии получают 1,9 миллиона человек.

Отмечено, что показатель минимальных зарплат на континенте значительно выше, чем в Америке, Великобритании, Германии и других экономически процветающих государствах. Это свидетельствует о том, что многие мигранты находят Австралию более привлекательной для переезда, так как финансовая адаптация здесь проходит проще.

Средняя заработная плата составляет 1192 AUD в неделю (без учетов налогов). Мужчины здесь зарабатывают, как правило, больше – от 5000 AUD в месяц и выше. Уровень зарплаты зависит от рабочего стажа, наличия ученой степени, специального образования, квалификации и возраста трудящегося. Наивысший показатель среднего оклада отмечен в Канберре – от 1800 AUD в неделю.

Зарплаты по профессиям

Учитывая то, что Австралия является поставщиком качественных продуктов питания (молоко, мясо и пр.), фермерство здесь – очень прибыльная отрасль жизнедеятельности.

Специалисты других отраслей получают следующие зарплаты:

Выпускники вузов за первый год работы зарабатывают в пределах 36 000 AUD. В списке не учтены зарплаты директоров образовательных учреждений, заводов и пр., так как зарплаты перечисленных должностей превышают 500 000 AUD в год и относятся к категории самых высоких.

Самые высокооплачиваемые специальности

В Австралии большая конкуренция на рынке труда. Причина очевидна: высокий уровень зарплат рождает спрос, в связи с чем на одну вакансию претендует не менее 50 человек (с учетом мигрантов).

Львиная доля предлагаемых вакансий приходится на сферу архитектуры и медицины, континент нуждается в квалифицированных специалистах – архитекторах, инженерах, строителях, онкологах, хирургах. На втором месте находятся специалисты в отрасли экономики – аналитики, бухгалтеры, бизнес-планировщики, банкиры. Сегодня уровень безработицы в стране не превышает отметку 5,6%.

Налоговая и пенсионная система

Система налогообложения в Австралии прозрачна, что полностью удовлетворяет жителей. Чтобы рассчитать, сколько придется отдавать из зарплаты государству, нужно ориентироваться на следующие показатели:

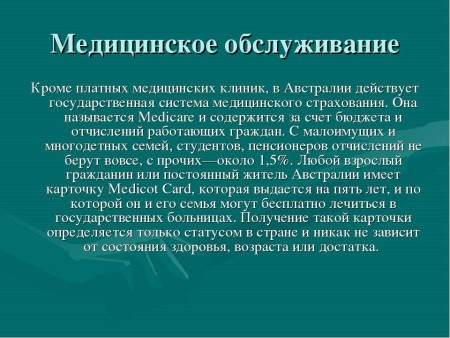

Наемные работники наряду с подоходным налогом отдают дополнительные 2% в качестве медицинского сбора. Нерезиденты освобождаются от выплаты данного вида налога государству.

В Австралии на пенсию могут претендовать как коренные жители, так и приезжие, легально находящиеся на территории страны не менее 10 лет. Пенсионный возраст на континенте завышен: он равняется 65 годам, но в 2023 правительство планирует поднять показатель до 67 лет. Это происходит по причине высокой трудоспособности населения: отсутствие экологических проблем и достойный уровень жизни позволяет людям работать без затруднений до глубокой старости.

Максимальный размер пенсии составляет 1590 AUD в месяц. На такую сумму могут претендовать одинокие пожилые люди. Пенсионеры, состоящие в браке, получают не более 1200 AUD.

Уровень и стоимость жизни в Австралии

Самый дорогой в Австралии город – Сидней. Он находится на юге континента, и здесь собирается вся австралийская «элита». Размер средней зарплаты большинства горожан составляет не менее 45 000 AUD в год, в связи с чем покупка недвижимости для австралийцев не кажется роскошью. Жилой дом в Сиднее стоит в среднем $160 тысяч, но более 80% горожан предпочитают брать недвижимость в кредит.

Еще одна особенность жизни в Австралии заключается в том, что работа на государство оплачивается лучше, чем работа на частную компанию. Всем известно, что в странах бывшего СНГ ситуация ровно противоположная. В неделю австралийцы тратят не более 40 часов на работу, а сверхурочные часы поощряются начальством в виде финансового вознаграждения.

Другие преимущества жизни в Австралии:

- великолепная природа;

- в городах очень чисто;

- серьезное отношение к продуктам питания (в магазинах не бывает просроченных товаров);

- в стране царит настоящая демократия.

Минусы жизни в Австралии:

- очень жаркий климат;

- опасная фауна;

- дорогие детские сады;

- коренные жители очень медлительные.

За историю своего существования Австралия стала одним из самых экономически стабильных государств с безупречной экологией, наряду с Швейцарией. Австралийские аборигены считаются долгожителями, средний показатель продолжительности жизни – 81 год (для сравнения – в России отметка не поднимается выше 65 лет).

Хотите видеть подобные статьи в ленте? Подпишитесь и поставьте Лайк!

Налоговая система Австралии предполагает для резидентов государства оплату налогов со всех доходов. Они могут быть получены как внутри страны, так и на территории любого другого государства. Но если гражданин страны уже оплатил тот или иной налог, находясь за границей, то на остальные налоги в Австралии ему предоставляется скидка.

Общая информация

Заработная плата в Австралии выражается в сумме за все 12 месяцев. Когда человек устраивается на работу, ему озвучивают годовую зарплату.

Если доходы человека составляют 30 тыс. долл. США, то ему предстоит оплатить в казну государства 8 процентов.

На руки сотрудник компании получает 27,6 тыс. долл. США.

Если доходы человека варьируются от 70 до 80 тыс. долл. США, то размер налога составляет 22-24 процента.

На руки человек получит 54,3 и 60,8 тыс. долл. США соответственно.

Если размер заработной платы человека составляет 100 тыс. долл. США, то ему предстоит оплатить 27-процентный налог. На руки он получит 73,3 тыс. долл. США.

Если человек получает зарплату в размере 200 долл. США, то размер налога достигает до 34 процентов.

«Чистыми» сотрудник предприятия получит только 132,3 тыс. долл. США/мес.

С заработной платы сотрудника австралийского предприятия удерживается налог под названием Medicare Levi. Размер данного налога, предназначенного для финансирования медицинской помощи в стране, составляет 2 процента. Также при начислении заработной платы учитывается налоговая льгота.

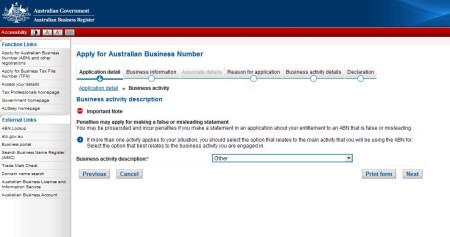

Как получить налоговый номер

По приезде в страну необходимо незамедлительно подать заявку на получение налогового номера. Этот номер существует под названием Tax file number. Подать заявление можно в режиме онлайн. Через 3-5 дней человек, подавший заявку, получает налоговый номер по email.

Подать заявку в режиме онлайн

Получение налогового номера особенно актуально для лиц, имеющих наличные деньги и желающих положить их в банк.

При отсутствии налогового номера, с процента, начисляемого на сбережения, будет удержано 48,5%.

Также получение налогового номера актуально для иностранного лица, желающего устроиться на работу в Австралии. Этот номер необходим для заполнения декларации под названием TFN declaration.

Сбор подоходного сбора

Налоги в этом государстве собирают при трудоустройстве и во время выдачи заработной платы. За отправку удержанных налогов в соответствующую службу ответственность несет работодатель. При завершении налогового года работники фирмы получают на руки документ, именуемый Payment Summary. В нем указаны две суммы: заработная плата и сумма налога. Для многих австралийцев заработная плата является единственным видом дохода.

Начинается налоговый год 1 июля, заканчивается 30 июня.

Подача отчета в налоговую инспекцию осуществляется до 31 октября. Это актуально для лиц, чья заработная плата превышает 18 тыс. долл. США. Большей части австралийцев по окончании финансового года возвращают налог. Это объясняется тем, что на протяжении финансового года с них удерживается больший процент. Возврат налога определяется как tax refund.

Ставка подоходного налога для нерезидентов вступила в силу пять лет назад.

Сейчас она варьируется в пределах 47 процентов.

Остальные ставки сегодня выглядят так:

Иные налоги

К иным австралийским сборам следует отнести:

- медицинский;

- сборы на обслуживание;

- платеж на недвижимое имущество.

Медицинский налог в Австралии носит дифференцированный характер.

Для большей части граждан страны составляет 1,5 процента от прибыли, облагаемой налогом.

Для лиц, достигших пенсионного возраста, эта сумма может быть увеличена.

Если заработная плата человека, работающего на австралийском предприятии, не достигает 21 тыс. долл. США, то стоимость заметно уменьшается.

Но если индивидуальная прибыль становится больше порогового значения, то человек не имеет права на снижение ставки медицинского дохода. Это основывается на значении совокупной прибыли семьи налогоплательщика.

Семейная пара, имеющая одного ребенка, обязана платить медицинский сбор в сумме 2,6 процента. Для всех детей рожденных впоследствии, к данной цене может быть прибавлено 1500 долл. США.

Корпоративная сумма может рассчитываться по одной фиксированной ставке, которая составляет 30 процентов. При этом установление еще одного корпоративного платежа не предусмотрено.

«Зеркалом» платежа на добавочную стоимость является налог на обслуживание и продажу продуктов и товаров.

Размер, регламентированный федеральными властями, составляет 10 процентов.

От уплаты GST освобождается огромное количество социальных услуг. Иногда производители имеют право на возвращение GST. Сборы на недвижимое имущество установлены местными австралийскими органами самоуправления.

Налогообложение касается следующих видов недвижимого имущества:

- Для предприятия.

- Для производства.

- Для проживания.

Сумма сбора зависит от вида недвижимого помещения. Для жилья размер сбора составляет 0,36 процента. Для коммерческой недвижимости размер сбора составляет 1 процент. Для недвижимого имущества, предназначенного под сельское хозяйство, размер сбора составляет 0,2 процента.

В некоторых австралийских штатах осуществляется сбор за качество земли, на которой находится объект недвижимости.

В случае купли или продажи недвижимого объекта, правительство австралийских штатов взимает гербовый сбор.

Его величина определена ценой недвижимого объекта.

Нестандартные платежи

По некоторым данным, нынче австралийское государство имеет серьезные проблемы, связанные с ростом цен на недвижимое имущество.

Предположительно, рост стоимости домов связан с все возрастающим влиянием иностранных покупателей. На этом фоне, по мнению австралийских политических деятелей, возникла реальная необходимость во введении дополнительного сбора с иностранных физических лиц, желающих приобрести квартиру или дом.

Сумма сбора на одно заявление, по некоторым данным, варьируется от 500 до 1,5 тыс. долл. США.

Не так давно с интересным предложением выступили власти штата Квинсленд. Они вынесли решение относительно налогообложения на наводнение. За счет этого сбора представители Квинсленда планируют собрать не менее 1 млрд. долл. США.

Это планируется сделать в течение последующих четырех-пяти лет. Поступления, как гласит соответствующий закон, будут отчисляться на возведение новых плотин и на ремонт тех плотин, которые дали трещину.

Платеж на наводнение будет включен в регулярную сумму за коммунальные услуги. Получить соответствующее уведомление можно по почте.

Напоследок

Статистика утверждает, что австралийский налогоплательщик, работающий по 7-8 часов в день, за 12 месяцев обязуется выплачивать около 14,6 тыс. австралийских долларов в качестве налоговых платежей.

Часть из этой суммы правительство штата, в котором проживает налогоплательщик, отправляет на нужды малоимущим семьям, а также лицам, потерявшим место работы и нетрудоспособным лицам пенсионного возраста.

Открывая бизнес в Австралии, нужно быть готовым к уплате всех налогов, предусмотренных законодательством этой страны.

Квота удерживается со всего населения государства. Резиденты страны обязаны перечислять в фонд страны долю от заработка внутри континента, а также за его пределами. Налоговая база складывается из заработной платы, процентов от вкладов, дивидендов, пособий и прочих начислений. Если местный житель оплатил пошлину в иной стране, законодательство Австралии предусматривает для него систему скидок согласно регламенту договора о пресечении двойного налогообложения.

Жители из числа нерезидентов, то есть плательщики, проводящие в пределах границ республики не менее 183 дней в году, также должны переводить отчисления. Для них предусмотрены отдельные процентные ставки, распространяющиеся только на внутренний доход от местных контрагентов. Квота взимается на основании заполненной декларации. Если плательщик не имеет иных видов прибыли, кроме заработной платы, его налоговый лист заполняется работодателем, а вычеты снимаются с зарплаты. В противном случае контрагент самостоятельно запрашивает бланк документа и вносит в него данные в установленной форме.

Финансовый год совпадает с налоговым и оканчивается 30 июня. Передача декларации, а также перевод указанной суммы средств должны произойти до 31 октября того же расчётного периода. Сумма оплаты вычисляется по прогрессивной ставке в зависимости от годового дохода физического лица. Для резидентов страны актуальная следующая таблица:

Прибыль за год, австралийский доллар

Ставка, австралийский доллар

15 центов от каждого доллара, выше $6000

4650 + 30 центов от каждого $, выше 37000

17550 + 37 центов от каждого $, выше 80000

54550 + 45 центов от каждого $, выше 180000

Подоходный налог включает в себя сборы на наводнения и 1,5% медицинской пошлины. Для нерезидентов применима только квота на борьбу с наводнениями. Иностранцы облагаются по следующему алгоритму:

Прибыль за год, австралийский доллар

Ставка, австралийский доллар

29 центов от каждого доллара

10730 + 30 центов от каждого $, выше 37000

23630 + 37 центов от каждого $, выше 80000

60630 + 45 центов от каждого $, выше 180000

Уровень медицинского сбора может варьироваться в зависимости от размера доходов. Для пожилых граждан он снижается до 0,7-1%, для зажиточных резидентов без иждивенцев увеличивается до 2,5%. Пошлина на наводнения введена для лиц с заработком от 50 тысяч местной валюты и составляет 0,5-1%.

Налоги на доходы в Австралии для корпоративных лиц

Сумма перечисления вычисляется по фиксированной ставке 30%. Квота установлена на федеральном уровне, надбавки от местных органов самоуправления запрещены. Прирост прибыли не облагается за редким исключением. Так, нерезидентные предприятия (или частные лица) могут выплатить от 25 до 50% от полученных средств. Конкретная ставка зависит от срока приобретения материального актива, периода владения, стоимости и схожих факторов.

- Дивиденды. Облагаются только при перечислении иностранцу. Налог у источника составляет 30%, при действии соглашения о пресечении двойного налогообложения возможно уменьшение ставки до 15%.

- Проценты. Все доходы, полученные иностранными лицами от вкладов и инвестиций в финансовые институты юрисдикции, облагаются по квоте 10%.

- Роялти. Выплата данного типа прибыли облагается сбором пошлины у источника в размере 30% в случае перевода нерезиденту.

Дополнительно предприятие может перечислять финансы за производство некоторых видов товаров: табака, горючего, спиртного.

Налог на недвижимость в Австралии

Размер устанавливается местными органами самоуправления. Распространяется на все виды строений: жилье, коммерческие, производственные. Минимальный уровень сбора предусмотрен для сельскохозяйственных построек – 0,2%, для обычных квартир – 0,35%, коммерческие объекты выплачивают 1% от ликвидной стоимости. Дополнительно начисляется сбор за используемую землю. Ставка варьируется в зависимости от цены участка, его размера и расположения, а также штата. Для коммерческих и жилых объектов она составляет 0,6-1,4%. От выплат освобождены северные регионы Австралии.

Все сделки, проводимые с недвижимостью, сопровождаются гербовым сбором. Тип операции – продажа, аренда или иное – не имеет значения. Сумма выплаты зависит только от рыночной стоимости объекта. Самый низкий порог выплат предусмотрен для строений стоимостью менее 100 тысяч местной валюты. За сделку нужно отдать по 2 доллара от каждых 100 долларов, присутствующих в сумме сделки. Операция с недвижимостью по цене более миллиона обойдется 49250 долларов. При превышении 1000000 нужно оплатить 75 центов с каждых 100$.

НДС в Австралии

Официальная федеральная квота равна 10%. Она не изменяется в зависимости от штата. От выплат освобождены социально необходимые товары и услуги: медицинские процедуры, продовольствие и иное. Некоторые категории производителей, а также покупателей имеют право на возврат НДС. Подробности о процессе и системе налогообложения юрисдикции в целом уточняйте у наших специалистов.

- Особенности налоговой системы

- Пройдите социологический опрос!

- Покупка и содержание недвижимости

- Налогообложение источников дохода и НДФЛ

- НДС

- Налогообложение операций по продаже активов

- Налог на прибыль организаций

- Взносы по медицинскому страхованию

- Акцизные сборы

- Плата за землю и другое недвижимое имущество

- Нестандартные сборы

- Отчетность

- Заключение

- Австралия снижает налоги: Видео

Особенности налоговой системы

- федеральный;

- региональный;

- муниципальный.

- О подоходном налоге – Income Tax Act 1986.

- О корпоративном налоге – Income Tax (TFN Withholding Tax (ESS)) Act 2009.

- Об оценке подоходного налога – Income Tax Assessment Act 1997.

- О налоговом администрировании – Taxation Administration Act 1953.

- О ставках подоходного налога с 2021 года – Income Tax Rates Amendment (Sovereign Entities) Act 2021 .

- О налоге на товары и услуги – GST – A New Tax System (Goods and Services Tax) Regulations 2021 .

- Об уплате медицинского налога – Medicare Levy Act 1986 .

- Об акцизах – Excise Act 1901 .

Особенностью австралийской финансовой системы можно считать и то, что налоговый год в стране начинается с 1 июля и заканчивается 30 июня следующего календарного года.

В Австралии подоходный налог предполагает прогрессивную шкалу ставок сбора, граждане страны не выплачивают налог на прирост капитала при продаже своего жилья, которым владели более двух лет, но все уплачивают гербовый сбор. Не имеющие статуса резидента, но с доходами из австралийских источников, в основном налоги для физических лиц в Австралии не уплачивают и отчеты не подают.

Более подробно об этих и других налогах рассказано ниже в статье.

Пройдите социологический опрос!

Покупка и содержание недвижимости

Классический налог на недвижимость в Австралии на федеральном уровне отсутствует. Однако условия покупки и продажи имущества для граждан страны и нерезидентов существенно отличаются. Обладатели австралийского паспорта освобождены от уплаты налога на прирост капитала при продаже собственного жилья, которым владели два года и долее.

Вне зависимости от налогового статуса при заключении сделки покупателю придется разово уплатить гербовый сбор. Размер пошлины зависит от региона расположения недвижимости, ее стоимости, а также наличия льгот и освобождений – они утверждаются в каждом субъекте федерации отдельно.

Минимальная ставка составляет 2 %. Точнее сумму сбора можно высчитать, используя онлайн-калькулятор .

- Свое намерение купить дом или коммерческое помещение нужно подкрепить разрешением, за которое придется выложить около 5 000 долларов (здесь и далее цены указаны в долларах США). Без разрешения можно купить только квартиры в новостройках, если застройщик сам оформил все бумаги, позволяющие продавать площади иностранцам.

- Если нерезидент продает недвижимость дороже 750 000 долл., то из предназначаемой к выплате суммы в обязательном порядке удерживаются 12,5% в качестве налога на прирост капитала, без учета самого факта получения финансовой выгоды.

- С 2021 года законодатели Австралии запретили применять льготы ко всем операциям, совершаемым с имуществом, принадлежащим нерезидентам. В 2021 году эта норма была обновлена еще раз.

Налогообложение источников дохода и НДФЛ

Нерезиденты, получающие доходы из австралийских источников, по большей части сами налоги в Австралии для физических лиц не уплачивают и отчеты не подают. За них эту обязанность выполняют организации, выплачивающие дивиденды и процентный доход другого рода.

Ставка удержания зависит от вида выплаты и договорного статуса между страной происхождения получателя и властями Австралии.

| Тип выплаты | Если получатель происходит из страны, с которой у Австралии есть налоговое соглашение | Если получатель из бездоговорной страны |

|---|---|---|

| Процентный доход | В соответствии с положениями договора | 0.1 |

| Дивиденды | Большинство соглашений сокращает эту ставку до 15 %. Полный список стран и подробности договоренностей можно найти на сайте Налоговой службы Австралии – АТО ( Australian Taxation Office ) | 0.3 |

| Роялти | 0.3 |

Для доходов физических лиц, работающих на территории государства, предусмотрен подоходный налог в Австралии. Шкала ставок сбора прогрессивная, то есть следующая повышенная ставка применяется к доходу только в части превышения очередного порога.

| Диапазон доходов, долл. США | Ставка, % | |

|---|---|---|

| резиденты | нерезиденты | |

| до 18 200 | 0 | 32.5 |

| от 18 201 до 37 000 | 19 | |

| от 37 001 до 90 000 | 32.5 | |

| от 90 001 до 180 000 | 37 | 37 |

| более 180 000 | 45 | 45 |

Полную оценку дохода плательщика с учетом налогового статуса и положенных ему вычетов можно провести с помощью онлайн-инструмента на сайте ATO. Упрощенный расчет не включает применение льгот и медицинских отчислений, но дает представление о приблизительной сумме годового обязательства.

Вместо НДС в Австралии взимается налог на товары и услуги (GST). Однако сам механизм сбора косвенных обязательств тот же: полная сумма налога оплачивается конечным потребителем, а производитель и продавец обязаны вести учет и перечислять полученные средства в бюджет государства.

Стандартная ставка налога в Австралии составляет 10 %. Окончательная сумма в чеке будет зависеть от того, указан ли НДС в составе цены на витрине. Чтобы узнать величину обязательства, можно воспользоваться официальным онлайн-калькулятором GST .

Субъекты предпринимательства могут регистрироваться плательщиком НДС самостоятельно. Если годовой оборот превысил 75 000 долларов, то сделать это нужно обязательно: на учет необходимо стать в течение 21 дня с момента превышения порога.

Для некоммерческих организаций эта планка выше – не платить НДС они могут до тех пор, пока не достигнут валовой выручки в 150 000 долларов.

- основных продуктов питания, если они предназначены исключительно для человека (кроме необработанного молока, зерна, живых животных);

- отдельных медицинских средств, приборов и лекарств;

- воды и услуг по организации стоков;

- автомобилей для инвалидов;

- драгоценных металлов;

- сельхозугодий;

- квот по допустимым выбросам.

Кроме того, не начисляется дополнительный налог на услуги:

- по международным перевозкам;

- проведения религиозных ритуалов;

- ухода за детьми;

- международной почты;

- компаний по продаже бизнеса.

Нулевая ставка налогообложения предусмотрена также для всех экспортных операций, если вывоз продукции или предоставление услуги происходит в течение 60 дней после их оплаты.

Налогообложение операций по продаже активов

Операции с дорогостоящими активами – недвижимостью, ценными бумагами, паями, предметами роскоши, криптовалютой, предметами коллекционирования и драгоценностями – подпадают под обложение налогом на прирост капитала (CGT).

Отдельные ставки для полученной от продажи прибыли австралийские законодатели вводить не стали. Весь полученный доход включается в базу обложения подоходным налогом юридических и физических лиц (в зависимости от владельца актива).

- Прибылью от операций отчуждения считается разница между ценой приобретения и стоимостью продажи актива.

- Уменьшить базу можно на величину затрат на оформление, модернизацию и улучшение объектов.

- Если реализация актива принесла бывшему владельцу убытки, он может за их счет уменьшить сумму налога на прирост капитала по другим операциям (кроме продажи драгоценностей). Отрицательная разница по отчуждению ценных активов не может уменьшить величину доходов в виде зарплаты или выручки от ведения бизнеса.

- предметов личного пользования (бытовой техники, электротоваров, мебели) стоимостью ниже 10 000 долларов;

- коллекционных предметов, купленных менее чем за 500 долларов;

- личного единственного жилья (однако при регистрации сделки уплачивают гербовый сбор);

- собственного автомобиля или мотоцикла;

- предметов, прав и оборудования, если они не используются в хозяйственной деятельности с целью получения прибыли;

- любого объекта, купленного до 20 сентября 1985 года.

Датой возникновения обязательства считается день заключения договора о передаче прав новому владельцу. При этом факт оплаты по заключенному соглашению в расчет не берется.

В понимании налога на прирост капитала не является объектом также наследование имущества. Приятным моментом для всех новых собственников станет то, что в Австралии не взимается налог на наследство, если передача имущества происходит физическому лицу, а не благотворительной организации или фонду.

Налог на прибыль организаций

Шкала ставок налога на прибыль (company tax) в Австралии плоская, различаются они только по типам плательщиков.

| Категории субъектов | Размер ставки |

|---|---|

| Базовая ставка (для организаций с оборотом менее 50 млн долл.) | 0.275 |

| Предприятия, совокупный оборот которых составляет более 50 млн за год | 0.3 |

| Компании-нерезиденты и некоммерческие организации, прибыль которых превысила 916 долл. | 0.3 |

| Кредитные союзы | до 45 % |

- в 2021 – 2021 годах – 26 %;

- в 2021 – 2021 годах и далее – 25 %.

Взносы по медицинскому страхованию

Базовое медицинское обслуживание в Австралии предоставляется бесплатно при условии, что пациент уплачивает взносы по программе Medicare. Его взимают в виде 2 % удержания из доходов физических лиц, получаемых в качестве зарплаты и другого налогооблагаемого дохода.

Автоматически освобождаются от обязанности уплачивать медицинские страховые взносы нерезиденты, дипломаты, иждивенцы австралийских граждан (на них распространяется страховка родителей или опекунов), инвалиды.

Правильно подсчитать свой годовой платеж за право быть застрахованным и получать необходимую медицинскую помощь можно на сайте ATO.

Тем, кто не имеет достаточного покрытия по страховке или зарабатывает в год более установленного порога, нужно доплачивать взносы в рамках дополнительной программы Medicare levy surcharge (MLS).

Окончательные ставки дополнительных взносов зависят от размера годового заработка и семейного положения налогоплательщика. В него включают все виды доходов и пособий, а также размер налоговых льгот физического лица.

| Типы плательщиков | Необлагаемый порог, долл. | 1 ступень, долл. | 2 ступень, долл. | 3 ступень, долл. |

|---|---|---|---|---|

| Одинокий | 90000 | 90 000 – 105 000 | 105 000 – 140 000 | свыше 140 000 |

| Семейные (общий доход супругов) | 180 000 | 180 000 – 210 000 | 210 000 – 280 000 | свыше 280 000 |

| Размер ставки, % | 0 | 1 | 1.25 | 1.5 |

Если в семье родились двое и более детей, то порог начисления доплат по MLS можно увеличить: на 1 500 долларов за каждого последующего ребенка, начиная со второго.

Акцизные сборы

Как и в большинстве стран, в Австралии под действие акцизов подпадают:

- табачная продукция;

- алкоголь;

- топливо и нефтепродукты.

Ставки акцизных сборов фиксированные и устанавливаются в зависимости от единицы объема или процентного содержания определенных компонентов.

| Вид продукции | Ставки, долл |

|---|---|

| Пиво (крепче 1,15 % алкоголя на литр готового продукта) | 3,06–50,70 за литр чистого алкоголя |

| Напитки крепостью не более 10 % алкоголя на литр готовой продукции | 85,87 |

| Продукт с крепостью выше 10 % | 80,20-85,87 |

| Сигареты (если в них не более 0,8 г табака в каждой) | 0,93653 за 1 сигарету |

| Другие табачные изделия | 1291,77 за 1 кг табака |

| Бензин и дизельное топливо | 0,418 за 1 литр |

| Масла и смазочные материалы | 0,085 за 1 литр |

Плата за землю и другое недвижимое имущество

- жилые помещения – 0,35 % от налоговой стоимости;

- коммерческие площади – 1 %;

- сельскохозяйственные угодья – 0,2 %.

В каждом штате действуют свои тарифы для оплаты ежегодного налога на землю, поэтому лучше использовать онлайн-сервисы на сайтах региональных правительств.

- Новый Южный Уэльс разработал расчет суммы основного обязательства и доплаты (если необходимо).

- Квинсленд разместил на сайте правительства отдельные ставки для физлиц и организаций , а также оценщик будущего налога.

- Тасмания – на сайте штата есть и калькулятор , и справочник тарифов.

- Столичная территория – на сайте властей есть примерный расчет налога для коммерческой недвижимости и жилья.

- Западная Австралия – власти разработали свой инструмент для ознакомления плательщиков.

Не взимают ежегодный земельный сбор за участки, расположенные в Северной территории.

Нестандартные сборы

После сильнейшего наводнения в штате Квинсленд в январе 2021 года правительство страны решило ввести временный налоговый сбор с граждан Австралии. Суть налогообложения на наводнение состояла в том, что жители части страны, не пострадавшей от стихии, в течение 2021 – 2021 фискального года ежемесячно выплачивали от 1 до 5 долларов, чтобы таким образом помочь бюджету покрыть почти 3 млрд долл. ущерба, принесенного бедствием.

По состоянию на 2021 – 2021 годы этот платеж отменен, а всем пострадавшим от природных явлений (тайфунов, ураганов, наводнений или масштабных пожаров) ATO предлагает отсрочку в представлении отчетности и помощь в улаживании налоговых проблем.

Отчетность

Фискальный год в Австралии заканчивается 30 июня, и у австралийских налогоплательщиков есть 4 месяца для того, чтобы подать отчетность: крайний срок – 31 октября. Для удобства жителей страны на сайте ATO есть информация не только о том, какие налоги в Австралии платят граждане и нерезиденты, но и о способах электронной подачи отчетов через систему myTax .

Декларации о доходах нужно подавать даже тем, кто не работает и не получает регулярный доход. Нулевая декларация нужна прежде всего тем, кто может претендовать на получение льгот и вычетов (за детей, иждивенцев и прочих).

Заключение

Перечень налогов и сборов, действующих в Австралии, в общих чертах схож с теми, которые действуют в европейских странах. Подобная унификация помогает эффективнее работать в рамках международных соглашений об избежании двойного налогообложения. В то же время высокие ставки сборов власти страны компенсируют разнообразными вычетами и высокими порогами необлагаемых минимумов.

Налоговая система Австралии предусматривает для резидентов страны оплату налогов со всех доходов, полученных как в Австралии, так и за рубежом. Однако, если какой-либо налог уже оплачен в другой стране, то налогоплательщику предоставляются скидки.

По истечении финансового года (30 июня), налогоплательщик обязан заполнить и сдать (не позднее 31 октября) налоговую декларацию, в которой он обязан отразить все доходы, полученные за истекший финансовый год.

Налоговая система Австралии предусматривает для резидентов страны оплату налогов со всех доходов, полученных как в Австралии, так и за рубежом. Однако, если какой-либо налог уже оплачен в другой стране, то налогоплательщику предоставляются скидки.

По истечении финансового года (30 июня), налогоплательщик обязан заполнить и сдать (не позднее 31 октября) налоговую декларацию, в которой он обязан отразить все доходы, полученные за истекший финансовый год.

Подоходный налог

Ставка подоходного налога для резидентов Австралии на 2011-12 год , вступающая в силу с 1 июля 2011.

нет

15c с каждого $1 превышающего $6,000

$4,650 + 30c с каждого $1 превышающего $37,000

$17,550 + 37c с каждого $1 превышающего $80,000

$180,001 и выше

*Данная таблица не включает 1,5% медицинский налог и налог на наводнения

Ставка подоходного налога для нерезидентов Австралии на 2011-12 год , вступающая в силу с 1 июля 2011.

29c с каждого $1

$10,730 + 30c с каждого $1 превышающего $37,000

$23,630 + 37c с каждого $1 превышающего $80,000

$60,630 + 45c с каждого $1 превышающего $180,000

*Данная таблица не включает налог на наводнения. Нерезиденты Австралии освобождены от уплаты медицинского налога.

2.Медицинский налог (сбор), также как и подоходный налог носит дифференцированный характер и для большинства австралийцев составляет 1,5% от налогооблагаемого дохода. Для пожилых людей этот налог может быть больше 1,5%, а если ваш годовой доход меньше пороговой суммы (например, $21,750 для 2009-10 года), то и уменьшается и сумма медиц. налога, а если ваш доход меньше пороговой суммы в $18,488 (для 2009-10 года), то вы вообще освобождаетесь от уплаты медицинского налога.

И даже если ваш индивидуальный доход превышает пороговые значения, вы все равно можете претендовать на уменьшение мед. Налога на основании значения совокупного семейного дохода.

Уплата медицинского налога в размере 2,5% от общего дохода касается людей с высоким уровнем дохода : $73,000 – на одного человека без иждивенцев, или $146,000 – для семейной пары без или с одним ребенком (для каждого последующего ребенка к этой сумме прибавляется $1,500).

3.Налог на наводнение введен в Австралии для компенсации потерь от наводнения в штате Квинсленд. Подоходный налог в размере 0,5% должны будут резиденты Австралии, чей доход превышает 50 тысяч австралийских долларов . Для лиц с доходами, превышающими 100 тысяч долларов, ставка налога повышается до 1%. Действие налога : с 1 июля 2011года по 30 июня 2012 года.

4.Налог на прирост капитала (Capital Gains Tax - CGT). CGT - это налог на прибыль, которая возникает при продаже ваших активов (например, имущества или акций, увеличивших на момент продажи свою первоначальную стоимость). Как правило, от CGT – налога освобождается прибыль, полученная от продажи собственного автомобиля или семейного дома.

Нерезиденты Австралии (как компании, так и частные лица) облагаются CGT только при продаже активов, приобретенных в Австралии после 20 сентября 1985 года. Физические лица должны быть готовы к уплате 50% от прироста капитала, хотя в некоторых случаях существуют возможности уменьшения CGT до 25%. Более подробную информацию по исчислению CGT применительно к вашему случаю, можно получить на сайте Австралийского Налогового Управления (ATO) по адресу: www.ato.gov.au

5.Корпоративный налог на прибыль компаний и предприятий. В отличие от прогрессивного подоходного налога, корпоративный налог рассчитывается по единой фиксированной ставке в 30%. При этом местные органы самоуправления и власти штатов не устанавливают дополнительный корпоративный налог.

6.Налог на товары и услуги (Goods and Services Tax (GST)) – аналог налога на добавленную стоимость, установлен федеральным правительством в размере 10%. Целый ряд социально значимых товаров и услуг (продукты питания, ряд медицинских услуг и т.д.) освобождены от уплаты GST.

В некоторых случаях производители товаров и услуг могут претендовать на возврат GST. Более подробную информацию по возврату GST, применительно к вашему случаю, можно получить на сайте Австралийского Налогового Управления (ATO) по адресу: www.ato.gov.au

7.Налог на недвижимость устанавливается местными органами самоуправления штатов. Налогом облагается любая жилая, производственная или коммерческая недвижимость. Величина налога на недвижимость зависит от ее вида. Так, например, для жилой недвижимости налог составляет порядка 0,35%, для коммерческого использования– чуть больше 1%, для сельскохозяйственной недвижимости – 0,2%. В некоторых штатах взимается дополнительный сбор за «качество» земли, на которой расположена недвижимость.

При сделках по купле-продаже недвижимости правительствами штатов взимается гербовый сбор, величина которого определяется стоимостью недвижимости. (кстати, гербовый сбор взимается со всех финансовых сделок: аренды, займа, кредитов, выписки чеков, коносаментов и т.п.).

Читайте также:

- Какие налоговые вычеты предоставляются по месту работы работодателем при исчислении ндфл

- Контрольная функция налогов состоит в том что 1 налоги сглаживают неравенство доходов граждан

- Как платить авансы по налогу на прибыль

- Доходы налогоплательщика полученные по основному месту работы могут быть уменьшены на величину

- Как устроиться на работу в налоговую инспекцию