Налог на доходы физических лиц не удержанного налоговым агентом что это значит

Опубликовано: 03.05.2024

Согласно п. 5 ст. 226 НК РФ при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму НДФЛ налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета.

Налоговые агенты сообщают в налоговые органы о невозможности удержать налог и о сумме задолженности налогоплательщика по форме 2-НДФЛ "Справка о доходах физического лица" (утверждена приказом ФНС России от 30.10.2015 N ММВ-7-11/485@) (см. письма Минфина России от 18.01.2017 N 03-04-06/1928, от 27.10.2011 N 03-04-06/8-290).

По мнению Минфина России (см. письмо от 31.01.2018 N 03-04-06/5527), налоговый агент вправе согласовать с налогоплательщиком конкретную форму направления ему письменного сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного НДФЛ. Соответственно, использование формы 2-НДФЛ для этих целей также возможно, если физлицо не возражает.

В п. 5 ст. 226 НК РФ не указано, что конкретно понимается под "невозможностью удержать налог". По мнению Минфина России, изложенному в письме от 17.11.2010 N 03-04-08/8-258, невозможность удержать налог возникает, например, в случае выплаты дохода в натуральной форме или возникновении дохода в виде материальной выгоды. Аналогичные примеры приведены в письме ФНС России от 22.08.2014 N СА-4-7/16692. На практике бывают и иные ситуации, когда налог удержать невозможно. Например, если организация на основании решения суда производит физическим лицам выплату задолженности по заработной плате в размерах, определенных в судебном решении без учета НДФЛ. У налоговых агентов не имеется возможности удержать налог с выплачиваемых ими сумм. Значит, налоговый агент обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета (см. также письма ФНС России от 12.01.2015 N БС-3-11/14@, Минфина России от 03.04.2012 N 03-04-06/3-93, от 15.03.2012 N 03-04-06/3-62, от 20.12.2011 N 03-04-06/3-351 и др.).

В том случае, когда денежные выплаты в налоговом периоде налогоплательщику не производились и удержание суммы налога с выплат оказалось невозможным, налоговый агент на основании пп. 2 п. 3 ст. 24 НК РФ обязан лишь исчислить подлежащую уплате налогоплательщиком сумму НДФЛ и сообщить в налоговый орган о невозможности удержать налог и сумме задолженности соответствующего налогоплательщика (см. п. 1 постановления Пленума ВАС РФ от 30.07.2013 N 57). После окончания налогового периода, в котором налоговым агентом выплачивается доход физическому лицу, и письменного сообщения налоговым агентом налогоплательщику и налоговому органу по месту учета о невозможности удержать НДФЛ, обязанность по уплате возлагается на физическое лицо, а обязанность налогового агента по удержанию соответствующих сумм налога прекращается.

Внимание

С 2016 года налогоплательщики, получившие доходы, сведения о которых представлены налоговыми агентами в налоговые органы в порядке, установленном п. 5 ст. 226 и п. 14 ст. 226.1 НК РФ (за исключением доходов, не подлежащих налогообложению в соответствии с п. 72 ст. 217 НК РФ), уплачивают налог не позднее 1 декабря года, следующего за истекшим налоговым периодом, на основании направленного налоговым органом налогового уведомления об уплате налога (п. 6 ст. 228 НК РФ).

Положения п. 6 ст. 228 НК РФ применяются к правоотношениям по исчислению и уплате налога на доходы физических лиц за налоговые периоды начиная с 2016 года. Однако на основании п. 7 ст. 228 НК РФ в отношении доходов, сведения о которых представлены налоговыми агентами в налоговые органы за 2016 год, налогоплательщики, получившие такие доходы, уплачивают налог не позднее 1 декабря 2018 года. То есть впервые уплачивать НДФЛ по уведомлениям физлица будут в 2018 году.

Обратите внимание, что согласно п. 72 ст. 217 НК РФ освобождены от обложения НДФЛ доходы, полученные физлицами с 1 января 2015 года до 1 декабря 2017 года, при получении которых налог не был удержан налоговым агентом (кроме зарплаты, дивидендов, процентов, выигрышей и призов, подарков). В случае, если возможность удержать налог у налогового агента имелась, но исчисленная сумма налога не была им удержана, положения п. 72 ст. 217 НК РФ не применяются (см. письмо Минфина России от 08.02.2018 N 03-04-05/7652).

Физлица, получившие сообщение от налогового агента о невозможности удержать у них НДФЛ, с отчета за 2016 год декларацию подавать не должны, налог они уплачивают на основании уведомления, котрое получат от налогового органа (см. п. 3 информационного письма ФНС России от 20.02.2017 N БС-4-11/3133@).

Примечание

В письме Минфина России от 13.10.2016 N 03-04-06/59816 сообщается, что НК РФ не содержит специальных норм, регулирующих порядок уплаты налогоплательщиком, а также удержания и перечисления НДФЛ налоговым агентом при процедуре банкротства налогоплательщика-физлица.

Вместе с тем согласно п. 1 ст. 213.11 Федерального закона "О несостоятельности (банкротстве)" с даты вынесения арбитражным судом определения о признании обоснованным заявления о признании гражданина банкротом и введения реструктуризации его долгов вводится мораторий на удовлетворение требований кредиторов по денежным обязательствам, об уплате обязательных платежей, к которым относятся, в том числе налоги, сборы и иные обязательные взносы.

Учитывая, что обязанность налогового агента по удержанию и перечислению налогов является производной от обязанности налогоплательщика по уплате налогов, мораторий на уплату налогов распространяется как на налогоплательщиков, так и на налоговых агентов, обязанных исчислить и перечислить в бюджет за налогоплательщика соответствующую сумму НДФЛ. При введении указанного моратория налоговый агент обязан сообщить в налоговый орган по месту своего учета о невозможности удержания соответствующей суммы налога.

В отношении налоговых обязательств, возникших у налогоплательщика после даты вынесения арбитражным судом определения о признании обоснованным заявления о признании гражданина банкротом, организация - налоговый агент обязана исполнять свои обязанности по исчислению, удержанию и перечислению сумм НДФЛ в бюджет в общем порядке.

По мнению Минфина, исполнение налоговым агентом обязанности по сообщению о невозможности удержать налог и сумме налога в соответствии с п. 5 ст. 226 НК РФ не освобождает его от обязанности представить сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему РФ налогов в соответствии с п. 2 ст. 230 НК РФ, в том числе если организация не производит уплату НДФЛ (см. письмо от 01.12.2014 N 03-04-06/61283).

Налоговые агенты - российские организации, имеющие обособленные подразделения, организации, отнесенные к категории крупнейших налогоплательщиков, ИП, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением ЕНВД и (или) ПСН, сообщают о суммах дохода, с которого не удержан налог, и сумме неудержанного налога в порядке, аналогичном порядку, предусмотренному п. 2 ст. 230 НК РФ (п. 5 ст. 226 НК РФ). А именно:

- организации, имеющие обособленные подразделения , - в отношении работников этих подразделений в налоговый орган по месту учета таких обособленных подразделений, а также в отношении физических лиц, получивших доходы по договорам гражданско-правового характера, в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры;

- организации, отнесенные к категории крупнейших налогоплательщиков , - в том числе в отношении работников обособленных подразделений - в налоговый орган по месту учета обособленных подразделений, а также в отношении физических лиц, получивших доходы по договорам гражданско-правового характера, в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры, в налоговый орган по месту учета в качестве крупнейшего налогоплательщика либо в налоговый орган по месту учета такого налогоплательщика по соответствующему обособленному подразделению (отдельно по каждому обособленному подразделению);

- ИП, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением ЕНВД и (или) ПСН, - в отношении своих наемных работников в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

Налоговый агент, который имел возможность удержать налог , но не удержал и не перечислил в бюджет сумму НДФЛ, может быть привлечен к налоговой ответственности в виде штрафа на основании ст. 123 НК РФ. При этом причина неудержания налога налоговым агентом не играет роли.

Все организации и ИП, выплачивающие доходы физическим лицам, обязаны удержать с этих доходов НДФЛ, поскольку согласно п. 1 и 2 ст. 226 Налогового кодекса РФ они признаются налоговыми агентами.

Но бывают ситуации, когда удержать налог с доходов нет возможности. Например, при выдаче зарплаты в натуральной форме или возникновении дохода в виде материальной выгоды (прощение долга, вручение подарка дороже 4 тыс. рублей). НДФЛ может быть не удержан и в результате ошибки с расчетом.

О невозможности удержания налога и размере задолженности необходимо сообщить не позднее 1 марта следующего года (п. 5 ст. 226 НК РФ, письма Минфина РФ от 24.03.2017 № 03-04-06/17225, ФНС РФ от 30.03.2016 № БС-4-11/5443).

Сообщением о невозможности удержания налога является форма 2-НДФЛ с признаком «2».

Уведомлять о невозможности удержания НДФЛ нужно по форме, утвержденной Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566@.

С момента сообщения обязанность по уплате налога возлагается на физлицо, и организация перестает исполнять функции налогового агента (письмо ФНС РФ от 02.12.2010 № ШС-37-3/16768@).

Уплату налога должен произвести сам налогоплательщик при подаче в ИФНС по месту своего нахождения налоговой декларации по НДФЛ (письмо ФНС РФ от 22.08.2014 № СА-4-7/16692).

Поскольку срок сдачи приближается, мы решили подробнее рассказать о правилах заполнения справки 2-НДФЛ в случае невозможности удержать налог.

Неудержание НДФЛ в результате счетной ошибки

Если до конца года такой возможности уже нет (например, ошибку в расчетах выявили в декабре), о невозможности удержания налога надо сообщить физлицу и в свою налоговую (ст. 216, п. 5 ст. 226 НК РФ).

При этом оштрафовать за неудержание могут, только если при выплате дохода физлицу была возможность удержать налог. Если такой возможности не было (например, доход выплачен в натуральной форме), то привлечь к ответственности нельзя. Но если до конца года такая возможность появилась, а налоговый агент все равно налог не удержал, в этом случае ему также грозит штраф (ст. 123 НК РФ, п. 21 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Срок подачи 2-НДФЛ

В случае нарушения срока подачи справки инспекторы могут начислить штраф — 200 рублей за каждую справку.

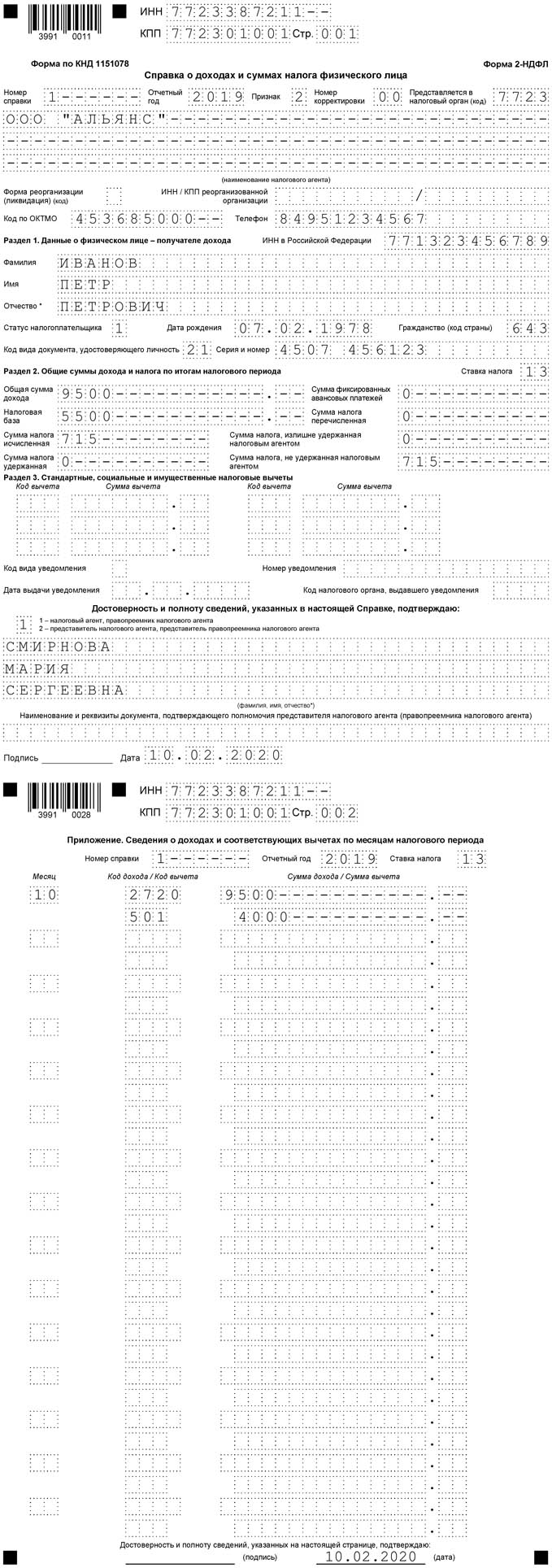

— в поле «Признак» указывается код 2 вместо обычного кода 1. Признак «2» означает, что справка 2-НДФЛ подается как сообщение для налоговой инспекции о том, что доход физлицу выплачен, но налог с него не удержан (п. 5 ст. 226 НК РФ);

— в Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» отражается сумма фактически выплаченного дохода, с которого не удержан налог, отдельной строкой по соответствующим кодам доходов;

в разделе 2 «Общие суммы дохода и налога по итогам налогового периода» указывается:

- в поле «Общая сумма дохода» — общая сумма дохода, с которой не удержан налог;

- в поле «Сумма налога исчисленная» — сумма начисленного, но не удержанного налога;

- в полях «Сумма налога удержанная», «Сумма налога перечисленная», «Сумма налога, излишне удержанная налоговым агентом» — нули;

- в поле «Сумма налога, не удержанная налоговым агентом» — еще раз сумму начисленного, но не удержанного налога.

- физлицу, с доходов которого не удержан НДФЛ;

- в налоговый орган (п. 5 ст. 226 НК РФ).

Сообщение налоговому органу направляют (п. 5 ст. 226, п. 2 ст. 230, п. 1 ст. 83 НК РФ):

- организации — по месту своего нахождения, а если сообщение подается в отношении лица, работающего в ее обособленном подразделении, — по месту нахождения этого подразделения;

- индивидуальные предприниматели — в инспекцию по своему месту жительства, а в отношении работников, занятых в деятельности, облагаемой ЕНВД или ПСН, — в налоговый орган по месту учета в связи с осуществлением такой деятельности.

После отправки в налоговый орган сообщения по форме 2-НДФЛ с признаком «2», по итогам года в общем порядке необходимо сдать справку 2-НДФЛ с признаком «1» (ст. 216, п. 2 ст. 230 НК РФ, пп. 1.1 п. 1 Приказа ФНС РФ от 30.10.2015 № ММВ-7-11/485@, раздел II Порядка заполнения справки 2-НДФЛ, письмо ФНС РФ от 30.03.2016 № БС-4-11/5443).

Если справку 2-НДФЛ будет сдавать правопреемник за реорганизованную организацию, то в соответствии с изменениями, внесенными Приказом ФНС РФ от 17.01.2018 № ММВ-7-11/19@, в поле «Признак» ему следует указать «4» (гл. II Порядка заполнения справки 2-НДФЛ).

Пример заполнения справки 2-НДФЛ с признаком 2

Размер вычета — 4 000 рублей. Код вычета — 501. Налоговая база: 5 500 рублей (9 500 руб. — 4 000 руб.).

НДФЛ: 715 рублей (5 500 руб. х 13 процентов).

По этому же человеку надо сдать и справку 2-НДФЛ с признаком «1» (письмо ФНС РФ от 30.03.2016 № БС-4-11/5443).

Справка 2-НДФЛ будет выглядеть так:

Причем, даже если других доходов налоговый агент не выплачивал, ему нужно будет представить в инспекцию две одинаковые справки за одно и то же лицо, отличие будет лишь в признаке представления (письмо Минфина РФ от 27.10.2011 № 03-04-06/8-290).

Непредставление справки повлечет все тот же штраф в сумме 200 рублей.

Правда, есть судебные решения, в которых арбитры признают такие штрафы незаконными. Они указывают на то, что в дублировании информации нет никакого смысла (постановления ФАС Уральского округа от 24.09.2013 № Ф09-9209/13, от 10.09.2014 № Ф09-5625/14, от 23.05.2014 № Ф09-2820/14, ФАС Восточно-Сибирского округа от 09.04.2013 № А19-16467/2012), и добавляют, что согласно п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Санкции

Если компания или ИП вовремя проинформировали о невозможности удержать налог, пени начисляться не будут. Если не сообщать о факте неудержания, пени будут начисляться по ст. 75 НК РФ.

Кроме того, к административной ответственности могут привлечь должностных лиц организации (п. 1 ст. 126 НК РФ, примечание к ст. 2.4, 15.6 КоАП РФ).

Оштрафовать налогового агента могут и за подачу справки 2-НДФЛ с недостоверными сведениями (п. 1 ст. 126.1 НК РФ).

Подскажите, законно ли прописывать в договоре возмездного оказания услуг, что исполнитель самостоятельно уплачивает НДФЛ? Где и как можно обжаловать договор с таким условием?

Если заказчик по договору — компания или ИП, а вы оказываете услуги как обычное физлицо, то заказчик обязан удерживать с выплат налог на доходы физических лиц — НДФЛ.

При этом условие договора о том, что исполнитель перечисляет НДФЛ самостоятельно, ничтожно, то есть его можно игнорировать и наказание за его нарушение не последует.

Если заказчик должен был удержать НДФЛ, но не сделал этого, налог все равно придется заплатить, но уже самому исполнителю: по закону он в любом случае платится с его дохода.

Когда заказчик должен удерживать НДФЛ

Граждане обязаны платить налог на свои доходы. С некоторых доходов, например от продажи квартиры или сдачи ее в аренду, налог надо платить самому. А с некоторых его удерживают налоговые агенты: компании, ИП, частные нотариусы и адвокаты, а также обособленные подразделения иностранных компаний.

По закону налоговый агент почти всегда удерживает НДФЛ с доходов физлица, источником которых является. Это значит, что если гражданин получает деньги от налогового агента, например по договору возмездного оказания услуг, то за уплату НДФЛ в любом случае отвечает этот агент. Но есть и исключения. Так, если компания покупает у физлица имущество, кроме ценных бумаг, НДФЛ она не удерживает.

Точно так же с НДФЛ с официальной зарплаты разбирается работодатель. Какие еще налоги и как платит работодатель за работника, мы рассказывали в отдельной статье.

Удержанный НДФЛ агенты обычно перечисляют в налоговую в день выплаты дохода или на следующий день. А расчет 6-НДФЛ с информацией обо всех доходах, с которых был удержан налог, сдают каждый квартал.

Заказчик удерживает НДФЛ из суммы, которую он должен выплатить по договору, а исполнитель в итоге получает гонорар за вычетом 13% налога.

Представим, что Иван чинит компании крышу. Стоимость его услуг по договору — 100 000 Р . При ставке НДФЛ 13% компания должна удержать с этой суммы 13 000 Р . В результате Иван получит только 87 000 Р : 100 000 Р − 13 000 Р .

То есть компания не будет платить Ивану 100 000 Р и еще дополнительно перечислять 13 000 Р в бюджет.

Если исполнитель хочет получить на руки именно 100 000 Р , то он должен договориться на большую сумму оплаты, в данном случае на 114 943 Р : 100 000 Р / 87% × 100%.

Когда НДФЛ должен платить исполнитель

Заказчик не удерживает НДФЛ во всех случаях, когда исполнитель оказывает услугу не как обычное физлицо. То есть если исполнитель — индивидуальный предприниматель на общем режиме налогообложения, он сам платит НДФЛ с полученной по договору оплаты. Если он ИП на одном из спецрежимов — УСН, ПСН — или самозанятый, то он платит не НДФЛ, а другие налоги по правилам своего режима налогообложения.

Еще заказчик не должен удерживать НДФЛ, если он сам выступает как обычный человек без статуса ИП.

Например, бабушка обратилась к сантехнику, чтобы тот починил кран. Она в этой сделке действует как обычное физлицо, поэтому не несет обязанности налогового агента сантехника. Он должен самостоятельно рассчитать, задекларировать и уплатить НДФЛ с полученной от нее благодарности.

А вот если этого же сантехника наймет фирма, то ему не придется самому платить налог — фирма должна сделать это за него.

Самостоятельно уплатить НДФЛ надо и в том случае, если заказчиком выступает находящаяся за рубежом иностранная компания.

Например, программист-физлицо, который живет в России, договорился протестировать систему безопасности американского сайта. Компания — владелец сайта находится в США. Тогда с полученного от американской компании гонорара он должен самостоятельно уплатить НДФЛ.

При этом если исполнитель сотрудничает с обособленным подразделением, например филиалом, иностранной компании, которое находится в России, то НДФЛ за него платит эта компания.

Если налоговый агент не может удержать НДФЛ

Бывают ситуации, когда налоговый агент не может удержать НДФЛ. Например, если заказчик по договору возмездного оказания услуг расплатился не деньгами, а в натуральной форме.

Представьте, что маляр-физлицо покрасил стены кондитерской фабрики, а фабрика расплатилась с ним не деньгами, а конфетами. В этом случае фабрика не сможет удержать НДФЛ, ведь она не перечисляла исполнителю деньги.

Кроме того, у заказчика может не быть достаточной информации об исполнителе. Например, он может не знать его настоящие ФИО, ИНН или паспортные данные. Без этих данных налоговый агент не сможет заполнить годовой расчет 6-НДФЛ и уплатить налог.

По закону налоговый агент должен принять все возможные меры по идентификации налогоплательщика. Например, магазин может запросить все необходимые данные у самого исполнителя или биржи. Но в жизни исполнитель может отказаться предоставлять информацию о себе, чтобы не потерять 13% своего дохода, а у биржи этих данных тоже может не оказаться. В результате данные фрилансера найти не удастся, и магазин просто не удержит с него НДФЛ.

В обеих ситуациях заказчик не удерживает НДФЛ с доходов исполнителя-физлица, но это не значит, что о налоге можно просто забыть. По закону заказчик должен в любом случае сообщить в налоговую инспекцию о том, что он не удержал НДФЛ, а уплатить налог должен исполнитель.

В примере с кондитерской фабрикой сложность в том, что фабрика расплатилась конфетами, а налог уплачивается деньгами. Поэтому ей придется посчитать, сколько стоят переданные конфеты, и вычислить от этой стоимости сумму налога. Эти сведения фабрика и передаст в налоговую до 1 марта года, следующего за годом, в котором данная ситуация возникла.

Когда налоговая получит сообщение, она направит исполнителю — маляру — уведомление об уплате налога. А тот, в свою очередь, должен будет уплатить налог не позднее 1 декабря года, следующего после года передачи конфет.

Что будет, если заказчик не удержит НДФЛ

Если заказчик по какой-то причине не удержал НДФЛ, то налог придется платить исполнителю. Налог надо перечислить в любом случае, даже если заказчик пообещал, что удержит его, а сам этого не сделал. Но кроме самого налога за неуплату НДФЛ есть штрафы.

Штраф для налогового агента. Для налоговой условие договора, что исполнитель-физлицо обязан уплатить НДФЛ сам за себя, как бы вообще не существует: оно ничтожно. Соответственно, оно не освобождает заказчика от штрафа — 20% от суммы, которую он обязан был удержать.

Например, предприниматель нанял системного администратора, чтобы тот настроил несколько компьютеров в его офисе. По договору он заплатил ему 100 000 Р и должен был удержать 13% от этой суммы, то есть 13 000 Р . Но предприниматель забыл удержать НДФЛ. Налоговая, узнав об этом, взыщет неуплаченный налог, пени и оштрафует предпринимателя на 20% от 13 000 Р , которые он должен был удержать, то есть на 2600 Р .

Штрафа не будет, если заказчик не мог удержать НДФЛ, например подарил сисадмину компьютер вместо оплаты его работы деньгами, и своевременно уведомил об этом налоговую. А также если заказчик мог удержать налог, не сделал этого в срок, но позже без уведомлений от налоговой все-таки подал все необходимые отчеты и уплатил НДФЛ вместе с пенями за просрочку.

Штраф за неуведомление о невозможности удержать НДФЛ. Если агент не может удержать НДФЛ, то должен сообщить об этом в налоговую. За нарушение этого требования заказчика оштрафуют — на 200 Р за каждое непредставленное сообщение.

Штраф для налогоплательщика. Когда исполнитель должен самостоятельно уплатить НДФЛ, за несвоевременную уплату налога с него могут взыскать штраф в размере 20% от недоимки. А если налоговая решит, что налогоплательщик умышленно избегал оплаты, — 40%. Также за каждый день просрочки будут начисляться пени в размере 1/300 ключевой ставки.

Если разбираться с НДФЛ должен был налоговый агент, то ответственность исполнителя зависит от того, знал он или нет, что агент не уплатил налог. По общему правилу исполнитель освобождается от ответственности, если он не знал, что налоговый агент не удержал НДФЛ и не уведомил об этом налоговую.

Если же исполнитель знал, что заказчик не удержал НДФЛ и не сообщил об этом в налоговую, то он должен самостоятельно рассчитать сумму налога и подать налоговую декларацию до 30 апреля следующего года. Срок уплаты налога в таком случае — не позднее 15 июля года, следующего за годом получения дохода.

За несвоевременную подачу декларации исполнителю грозит штраф — 5% от неуплаченной в срок суммы налога за каждый месяц со дня, установленного для подачи декларации. Но не менее 1000 Р и не более 30% суммы налога.

В случае с НДФЛ штраф будет рассчитываться только с июля, поскольку до этого месяца просроченного налога просто нет.

Вернемся к нашему примеру с предпринимателем и сисадмином. Предположим, что в договоре, который заключили стороны, было указано, что сисадмин-физлицо должен сам заплатить налог. Поэтому предприниматель не удерживал налог и не сообщал об этом в налоговую. Налоговая узнала об этом факте и объяснила предпринимателю, что такое условие не имеет юридической силы. Поэтому предприниматель был оштрафован на 2600 Р , плюс с него взыскали сам налог и пени.

При этом ситуация с сисадмином немного изменилась. Он знал, что предприниматель не собирается сам перечислять налог: это было прописано в договоре. Значит, он должен был подать декларацию и не позднее 15 июля следующего года заплатить налог, но не сделал этого. В результате сисадмин дополнительно был оштрафован на максимально допустимые 30% от 13 000 Р налога, то есть на 3900 Р .

Что делать, чтобы избежать штрафа

Нет смысла оспаривать в суде ничтожное условие договора, что заказчик не удерживает НДФЛ: налоговая и так не будет принимать его во внимание.

Вам нужно убедить заказчика удержать НДФЛ. Расскажите ему про штраф, который взыщет налоговая, если узнает, что он не удержал налог. Для убедительности можете сообщить, что напишете в налоговую запрос о даче разъяснений по этой ситуации. Узнав об этом, любой адекватный заказчик сделает все по закону.

Если же убедить заказчика не удалось, заплатите налог сами. В этом тоже нет ничего страшного. Главное — не забыть, чтобы не нарваться на штраф. Инструкция о том, как самостоятельно платить НДФЛ, у нас есть в отдельной статье.

С зарплаты каждого сотрудника работодатель платит НДФЛ. По закону налог нужно перечислить в день зарплаты, поэтому случаются ошибки. Например, заплатили неправильную сумму или совсем забыли заплатить. Если не заметить ошибку, придется разбираться с заблокированным счетом и платить штраф. Бухгалтеры Модульбанка рассказывают, как действовать, если вовремя спохватились и нашли ошибку.

В чём проблема

Работодатели выступают налоговыми агентами по НДФЛ для сотрудников и платят этот налог за них. Они вычитают НДФЛ из суммы зарплаты и отправляют платеж в налоговую. По правилам это нужно сделать не позднее следующего рабочего дня после зарплаты.

Иногда зарплату выплачивают, а об НДФЛ забывают, неправильно рассчитывают или платят налог по неверным реквизитам. Тогда налоговая присылает штраф или блокирует счет.

Предприниматель из Тулы платил НДФЛ с каждой зарплаты сотрудников. Но реквизиты для оплаты изменились, а он не знал и оплатил по старым. Через год налоговая заблокировала ему счет и потребовала выплатить 200 000 рублей НДФЛ. Всё закончилось хорошо. НДФЛ нашли, счет разблокировали, но предприниматель потратил три дня, чтобы всё это разрешить.

Хорошая новость в том, что если найти ошибку самому и сообщить об этом в налоговую, платить штраф не придется. Как действовать, зависит от ситуации:

- компания нашла ошибку по НДФЛ в том же налоговом периоде, а сотрудник продолжает работать в компании;

- ошибку нашли после налогового периода, но сотрудник всё еще работает;

- сотрудник уволился.

Проще на примере.

Анатолий Калабушев — менеджер в ООО «Тульские жамки». В июле часть бухгалтеров была в отпуске, другие несколько раз выезжали на обучение. Поэтому зарплату ему заплатили, а удержать НДФЛ забыли.

- Первая ситуация: в сентябре бухгалтерия замечает ошибку, а Анатолий работает в компании.

- Вторая: ошибка всплывает в июле следующего года, но Анатолий всё еще работает в «Жамках».

- Третья: компания нашла недоплату НДФЛ, но Анатолий уволился.

Мы составили план на каждый случай.

Сотрудник продолжает работать

Зарплату выплатили, а об НДФЛ забыли. Но сотрудник продолжает работать в штате. В этом случае придется пересчитать НДФЛ и удержать его из будущих доходов сотрудника: зарплаты, больничных, отпускных. То есть он получит денег меньше, чем рассчитывал.

По закону удерживать НДФЛ можно только в текущем налоговом периоде. Например, за 2018 год — до 1 апреля 2019 года. После этой даты придется платить штраф.

Вот процедура по шагам:

В корректирующем отчете по форме 6-НДФЛ нужно указать номер корректировки и верные суммы:

- если исправляете ошибку первый раз, будет отметка «001»;

- второй — «002» и так далее.

Пишите вот так, если заметили ошибку в первый раз:

Отчитываться по форме 6-НДФЛ можно по-разному: за квартал, полугодие, девять месяцев или год. Если компания сдает форму 6-НДФЛ поквартально, а ошибку за первый квартал обнаружит в конце года, исправлять придется все формы.

Справка 2-НДФЛ — справка о доходах физлиц. В случае ошибки ее тоже придется исправлять и составлять корректирующую справку:

номер справки (поле «N___») -— номер справки с ошибкой;

дата справки (поле «от __.__.____») — дата корректирующей справки. Это дата, когда составляете новую справку;

номер корректировки — номер исправления. Если исправляете в первый раз, пишите 01.

Если недоплату нашли в следующем году

Компании не повезло, если она заметила недоплату в следующем году. Например, ошибка была в 2017 году, а нашли ее после 1 апреля 2018 года. В этом случае компании придется платить штраф — 20% от суммы недоплаты — а налог будет платить сам сотрудник.

В июне 2017 года бухгалтер уволился, и владелец компании сам платил зарплату. Он забыл удержать НДФЛ из зарплаты Анатолия.

Зарплата — 50 000 рублей, значит, в бюджет не доплатили 6500. Это 13% от пятидесяти тысяч рублей.

После 1 апреля 2018 года налоговая прислала штраф 1300 рублей. Но налог за себя будет платить сам Анатолий.

Порядок действий такой:

- убедиться, что штраф правильный;

- оплатить штрафы и пени;

- подать справку 2-НДФЛ.

Заплатить штрафы и пени. Если правда не оплатили НДФЛ и пришел штраф, его нужно оплатить.

Налоговая может попросить оплатить не только штраф, но и пени. Но тут всё неоднозначно. По письму налоговой пени по НДФЛ начисляют, если компания удержала, но не перечислила налог. То есть она вычла налог из зарплаты, но не отправила налоговой, а оставила себе. Арбитражный суд считает: пени нужно начислять в любом случае.

Если налоговая начислит пени, а компания не захочет их платить, придется идти в суд и доказывать правоту там. Но сложно предсказать точный исход дела.

Подать в налоговую справку 2-НДФЛ. В справке нужно указать признак «2» по сотрудникам, у которых была ошибка с налогом.

Если сотрудник уволился

Бывает, что компания находит ошибку по НДФЛ, когда сотрудник уволился. В это случае вычесть налог из зарплаты сотрудника не получится, и об этом надо уведомить налоговую до 1 марта следующего года.

В 2018 году компания неправильно заплатила НДФЛ Анатолию. Но ошибку обнаружили, когда Анатолий ушел работать в другое место. Значит, надо успеть сообщить налоговой об ошибке до 1 марта 2019 года.

Признак «1» указывают в справках сотрудников, за которых компания заплатила НДФЛ. Признак «2» — для сотрудников, с дохода которых удержать НДФЛ не удалось.

- По итогам года подать в налоговую справки 2-НДФЛ по всем работникам с признаком «1» и декларацию 6-НДФЛ за год до 2 апреля следующего года.

Налоговая уведомит сотрудника, что он должен заплатить НДФЛ сам. Ему придет письмо на почту, компании это контролировать не нужно.

Если компания исправит ошибку с НДФЛ до 1 марта следующего года и пришлет налоговой исправленные документы, штрафа и других наказаний не будет.

Короче

Если забыли заплатить НДФЛ за сотрудника

удержать налог из будущих зарплаты или отпускных;

подготовить и отдать в налоговую корректировочные формы 2-НДФЛ и 6-НДФЛ.

Если сотрудник уже не работает

подать 2-НДФЛ по всем сотрудникам, у которых неправильно вычли налог.

от суммы налога — штраф, если компания не оплатила НДФЛ в налоговом периоде, а налоговая это обнаружила

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

Сдавайте отчётность в три клика

Эльба поможет вам работать без бухгалтера. Она подготовит отчёты, посчитает налоги и не потребует от вас специальных знаний.

Как выдать сотруднику справку 2-НДФЛ

Сотрудники получают 2-НДФЛ на руки, например, если увольняются. Для этого случая с 2019 года действует своя версия формы. Пользуйтесь ей.

Читайте также: