В каких странах нет налогов на доходы физических лиц

Опубликовано: 01.05.2024

Налоги — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Подоходный налог в мире

Подоходный налог – в России налог на доходы физических лиц (НДФЛ) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

На протяжении последнего года в России остро обсуждается тема введения прогрессивного подоходного налога. Напомним, сегодня действует плоская шкала – все платят единую ставку в 13%, независимо от размера получаемых доходов. Прогрессивная же шкала позволяет повысить ставку для тех, кто получает сверхприбыли. Данный вопрос достаточно противоречив – большинство провластных чиновников против такой «дискриминации» богатых, в то время как общественность уже «созрела» и требует повышения налоговой нагрузки для того меньшинства, которое обладает огромными капиталами.

В любом случае этот остросоциальный вопрос пока остается лишь на этапе дискуссии. В мире существует множество моделей. Более того, мы найдем чем удивить и вас: есть немало откровенно счастливых стран, граждане которых вообще не платят налоги! С них, пожалуй, и начнем.

Карта подоходных налогов в мире

Где не нужно платить налоги?

Среди наиболее счастливых государств, которые освободили своих граждан от подоходного налогообложения, прежде всего, фигурируют богатые сырьевые страны, вроде Объединенных Арабских Эмиратов, Катара, Бахрейна, Омана и Кувейта. Часто встречается мысль о том, что от них также освобождены жители Саудовской Аравии, что является заблуждением. Пусть налог небольшой – всего 2,5% с любой получаемой прибыли, но он все-таки существует. Кроме них, на статус настоящего «налогового рая» претендует княжество Монако, Багамы и Бермуды. Там, безусловно, есть некоторые налоговые исключения. Например, на Багамах и Бермудах гражданам приходится самостоятельно уплачивать страховые взносы, а в Монако налогами облагаются граждане Франции. Однако в общем порядке подавляющее большинство граждан от налогов фактически освобождено. Но повезло ни им одним.

Во многих странах, где действует прогрессивная шкала налогообложения, граждане с низкими доходами также подоходный налог не платят. Правда, к числу «везунчиков» их в таком случае можно отнести с большой натяжкой. Таковыми, в частности, считаются австралийцы, чей доход ниже 4,6 тыс. $ в год, австрийцы с ежегодным доходом ниже 12,5 тыс. $, бразильцы, зарабатывающие в год менее 5,3 тыс. $, немцы с доходом менее 9 тыс. $ и многие другие. Например, шведы, которые заработали за год менее 2,2 тыс. $. Сумма, откровенно говоря, ничтожная для Швеции, но кто заработал меньше, тот налоги не платит. Определены подобные необлагаемые налогом пределы и в чудо-стране Сингапуре. Там используется территориальная система налогообложения, однако в общих случаях, все, кто заработали менее 16 тыс. $ в год или заработали доход за пределами Сингапура, от налогов освобождаются.

Похожая схема действует и в Великобритании – у англичан также есть минимум, который налогом не облагается – это 11 тыс. £. При этом примечательно то, что данная сумма не облагается налогами, даже если гражданин зарабатывает значительно больше: при доходе до 100 тыс. £, необлагаемая налогом сумма вычитается из налоговой базы. Подоходный же налог уплачивается лишь с оставшейся суммы. Например, заработав за год 15 тыс. £, налоги будут платиться всего с 4 тыс. £. При этом ставки прогрессивного НДФЛ очень даже существенные и составляют 20% при доходе до 35 тыс., 40% при доходе до 150 тыс., 45% для всех доходов, которые выше указанного ценза.

А как у них?

Необходимо отметить, что прогрессивные ставки подоходного налога определены во многих развитых странах как Европы, так и Запада в целом. Например, США, где колебания налоговых ставок происходят в пределах от 10 до 39,6%, естественно, в зависимости от получаемого дохода. По нижней налоговой ставке платят все те, чей годовой доход не превышает 9,2 тыс. $. Верхние пределы для откровенных богачей, чей доход превышает 418 тыс. в год. Это, кстати, пределы для одиноких граждан, семейные пары платят по совершенно другим ставкам и лимитам. Кроме того, в США есть множество поводов для налоговых вычетов. Это, в частности, наличие иждивенцев, оплата образования (своего или ребенка), наличие ипотечных займов или оплата налога на недвижимость. При этом «фишка» в том, что граждане обязаны одновременно платить налоги как в федеральный бюджет, так и бюджет штата. Более того, налоговая система США настолько запутана, что для ее описания не хватить и целой заметки, поэтому мы описываем ее лишь в общих чертах.

Не менее жесткой считается налоговая система Франции. Сами граждане постоянно жалуются на огромные налоговые поборы, от которых многие даже успели сбежать из страны (как, например, Жерар Депардье, который получил российское гражданство). Декларация о налогах традиционно подается практически всеми гражданами в феврале, и в ней обычно указываются совершенно все доходные поступления. Сокрытие доходов, вроде поступлений от сдачи имущества в аренду или продажи машины обычно обнаруживается налоговиками, после чего гражданам приходится платить серьезные штрафы.

Как и в Америке, подоходный налог во Франции имеет некоторые специфические особенности, которые во многом весьма логичны. Так, налоги на доходы взимаются не с конкретного гражданина, а с домохозяйства. То есть налог уплачивается с общего дохода семьи. Причем от количества членов семьи применяются отдельные коэффициенты. Так, к одиноким применяется коэффициент 1, к супружеским парам соответственно – 2, если у них есть ребенок – коэффициент будет 2,5 и т.д. данный коэффициент применяется для деления на него налогооблагаемую базу домохозяйства, после чего высчитывается налог. Получается, что чем больше членов семьи без дохода, например, детей, то тем меньше будет налогооблагаемая база, а следовательно и уплаченные налоги. Кроме этого, налоговые вычеты предоставляются для благотворителей и инвесторов, тех, кто оплачивает обучение, имеет иждивенцев, участвует в системах энергосбережения и т.д.

Где самые страшные налоги?

Франция считается страной с одной из самых жестких налоговых систем. Сами французы на величину своих налогов постоянно жалуются, а некоторые из них даже сбегают в другие страны и платят налоги там. Декларацию о своих доходах французы обычно заполняют в феврале и отсылают в местную налоговую по почте. В ней нужно указать абсолютно все виды доходов: зарплаты, пособия, прибыль от сдачи квартир и т. д. Указывать все нужно максимально честно, потому что налоговики неучтенный доход все равно найдут и выставят солидный штраф за неверно указанные сведения.

Помимо этого величину налогооблагаемой базы и сумму налога можно уменьшить и другими способами. Например, вычеты можно получить, если делать благотворительные взносы или инвестировать в средний и малый бизнес, платить за обучение детей в детсадах и школах, содержать недееспособных родственников, тратить на покупку энергосберегающих приборов в доме и пр. Что касается ставок, годовой доход домохозяйства до 9710 евро (или 809 евро в месяц) не облагается налогом.

Домохозяйства с доходом до 26 тыс. евро в год (2234 евро в месяц) платят налог по ставке 14%, до 71898 евро — 30%, до 152898 евро — 41%, свыше 152260 -41%. Помимо этого доходы богатых французов облагаются дополнительным налогом. От 250 до 500 тыс. евро — 3%, от 500 тыс. евро — 4%. Знаменитый налог на миллионеров, по которому у обладателей дохода свыше 1 млн. евро, государство забирало 75% доходов, отменен.

Что касается прогрессивных ставок: при годовых доходах в 9,7 тыс. € налог не оплачивается; при доходе до 26 тыс. € – 14%, до 71 тыс. € – 30%, до 153 тыс. € и выше – 41%. Интересно, что для тех, кто имеет высокий доход в 250, 500 и выше тыс. €, предусмотрен еще и дополнительный налог в 3-4%. Ранее действовал еще и специальный налог для миллионеров, однако от него решили отказаться.

Порядок взимания подоходного налога в каждой конкретной стране индивидуален. Так, например, в России действует единая для всех (вне зависимости от уровня дохода) ставка 13%. Это так называемая плоская шкала подоходного налога. В России перечисление данного налога в бюджет осуществляет непосредственно организация, в которой трудится сотрудник.

В большинстве развитых стран действует прогрессивная ставка подоходного налога. Т.е. чем выше годовой доход, тем выше ставка.

Также существуют страны, где подоходный налог и вовсе отсутствует. В основном это либо крохотные княжества на территории Европы, либо небольшие островные государства, либо страны Ближнего Востока.

Некоторые страны, которые желают привлечь больше иностранных инвестиций и состоятельных граждан, могут предлагать специальные налоговые режимы. Эти специальные льготные налоговые режимы для новых налоговых резидентов могут длиться сколько угодно долго (Швейцария, Великобритания, Мальта) или быть ограниченными во времени (например, Канада или Португалия).

Мы много говорим о том, чтобы получить второй паспорт, ведь это один из самых важных флагов для независимости в теории 6 флагов. Однако есть нюанс – если ориентироваться только на паспорт, то налоговых послаблений не получишь. Зато этого можно добиться за счет получение резидентсва в стране, в котором нет налогов на доход, либо в той, в которой налогами не облагается доход, полученный за пределами страны.

По сути это и есть две стратегии выбора места для получения статуса резидента, если ваша цель – минимизация налогов. Первая группа стран – это те, где налоги нулевые, а вторая группа – страны, где не собирают налог, если свой доход вы получаете за границей.

8 стран, в которых нулевой подоходный налог

Стран, которые собирают нулевой налог со своих резидентов несколько. Причём некоторые из них предлагают очень интересные условия для получения статуса, в то время как другие являются скорее интересной экзотикой, нежели реальным вариантом для выбора.

Например, хороший пример страны, куда стоит переехать ради нулевого налога – это Багамы. Единственная плата за статус – 1000 долларов ежегодно. А если не хотите платить даже такую сумму, то возможно стоит задуматься о покупке недвижимости – она станет гарантом ваших серьёзных намерений.

В противовес стоит вспомнить программу Брунея: местные владыки и так богаты, поэтому совершенно не заинтересованы в получении новых инвесторов. Но разве что ради «статуса» вы можете инвестировать миллионы и получить разрешение на проживание в небольшом анклаве. Надо ли вам оно?

Среди других стран, которые предлагают нулевой налог на прибыль можно вспомнить Британские Виргинские острова (нужны деньги на жизнь и гарантийный взнос); остров Норфолк (хотя он больше годиться для жителей Новой Зеландии и Австралии); острова Теркс и Кайкос (требуют инвестиций в новую недвижимость или её реновацию от 300 000 долларов).

Отдельно стоит вспомнить Вануату.Остров предлагает интересную систему: чем больше инвестируешь, тем на больший срок даётся статус. Год стоит 89 000 долларов. А если больше – и больше лет. К тому же это государство позволяет резидентам-инвесторам со временем стать гражданами.

Тем, кто предпочитает в своей жизни больше блеска, стоит поинтересоваться такими странами как Монако и Каймановы острова. Каймановы острова – это настоящий, прожжённый оффшорный центр, который славится качеством своих услуг и ценами на них. Поэтому и получение статуса здесь стоит от 150 000 годового дохода и инвестиций в 250 000-500 000 долларов в недвижимость. Разброс объясняется местом вложения: крупный или малые острова.

Про Монако вообще говорить сложно.Здесь живут самые богатые люди: бизнесмены, спортсмены, артисты и многие другие. В частности, ради того, чтобы избежать налога на доход. Но чтобы стать местным, нужно иметь серьёзный запас: вложить 500 000 евро на депозит и ещё столько же вложить в недвижимость. Скажем откровенно, что найти что-то стоящее за эту цену будет нелегко…

Если подвести итог, то 8 стран, которые не собирают подоходный налог, требуют следующих условий для выдачи статуса резидента:

- Багамы – оплачивать ежегодно пошлину в 1000 долларов или приобрести недвижимость от 250 000 долларов.

- Вануату – заплатить 89 000$ или больше и в зависимости от этого получить разрешение на год или больше.

- Монако – вложить на депозит 500 000 евро и 500 000 в недвижимость.

- Каймановы острова – ежегодный доход от 150 000 долларов и покупка недвижимости за 250-500 тысяч.

- Остров Норфолк –особенно прост для жителей Австралии и Новой Зеландии, но и другие нации могут стать здесь резидентами.

- Теркс и Кайкос – необходимо вложить в постройку или реновацию недвижимости 300 000 или 750 000 в местный бизнес.

- Бруней – очень большая инвестиция за возможность жить в определённом месте.

- Британские Виргинские острова – наличие достаточного ежемесячного дохода для проживания и оплата 1000 долларов в виде гарантийного взноса.

12 стран, в которых нет налога с иностранных доходов и низкие налоги внутри

Стран, в которых действует так называемый территориальный принцип налогообложения, больше. Это значит, что можно жить в этом государстве, а деньги получать за её пределами и… не платить налоги! С другой стороны, если решите подзаработать на территории страны, например, открыв ресторанчик, то платить придётся по всем местным законам.

Но нас же интересует иностранные источники, верно?

Каждая страна требует свой уровень дохода рантье (т.е. человека, живущего не от постоянной работы). Есть места, где хватит 750 долларов в месяц, как в Никарагуа, а есть, где уже требуются ощутимые 2 500 долларов, например, в Коста-Рике.

Среди популярных направлений стоит назвать Коста-Рику (особенно среди западных пенсионеров и экспатов), Никарагуа, Малайзию (хотя здесь потенциал ещё не полностью раскрыт), Парагвай (где за 3 года можно получить гражданство) и Панама.

Последняя славится отличным климатом, как для людей, так и для бизнеса. Если положил 5 000 на счет и открыл бизнес (или купил квартиру), то получить статус можно очень легко. И уровень обслуживания тех же пенсионеров – очень высокий.

Среди не самых известных направлений можно вспомнить Ангилью и Гватемалу (требует доход от 1000 долларов в месяц).

Неожиданным решеньем для наших людей станет Грузия.Страна уменьшила количество налогов и их величину. Доходы за пределами страны не облагаются налогами. Чтобы стать резидентом можно открыть компанию или купить недвижимость. Тем более с точки зрения возможностей, там сегодня лучше, чем во многих местах планеты.

Как и в первой группе, здесь есть свои финансовые тяжеловесы, которые стоят дороже, но предлагают очень хорошие условия как для денег, так и для уровня жизни. Особые место занимает европейский Гибралтар: сюда стоит идти, имеясостояние не менее 3-х миллионов долларов. Только с такой суммой можно получить соответствующую визу Категории 2 и, платя 29 000 фунтов в год, жить припеваючи.

Вид на жительство можно получить в китайском Специальном административном регионе Макао – столице современного игорного мира. Это стоит от 375 тысяч, правда рассчитывать на гражданство не стоит – Китай его пока не выдаёт.

Аналогичное касается Гонконга, статус резидента в котором можно получить, вложив 1,29 миллиона долларов. Зато 0% налога на мировой доход. Многие состоятельные люди выбирают именно эти «Ворота» в Китай для жизни.

Или Сингапур, который считается более дорогим, в сравнении с Гонконгом, но имеющим, некоторые особенности. Особенно интересно приезжать сюда тем, кто имеет возможность вложить порядка 4 миллионов долларов – тогда бонус становится больше. Как пример, сюда переехал ЭдуардоСаверин, первый инвестор Facebook, когда отказался от американского гражданства и получив местное. И видимо очень рад тому, что его миллионы и миллиарды не облагаются теперь новыми налогами.

Краткий итог по требованиям стран без подоходного налога с иностранных источников:

Объединённые Арабские Эмираты - федеративное государство, состоящее из семи эмиратов, каждый из которых представляет собой государство - абсолютную монархию.

В ОАЭ является страной с одним из самых высоких показателей ВВП на душу населения (около $48,2 тыс.). При этом в стране нет ни подоходного налога, ни налога на прирост капитала.

Разгадка проста: ОАЭ является третьим крупнейшим экспортером нефти в мире, поэтому она пополняет свой бюджет за счет налоговых поступлений от нефтяных корпораций, где ставка налога составляет 55%. В итоге бюджет на 80% формируется за счет нефтяных денег. Остальные 20%, вероятно, дают туристы.

Катар

Катар - 3-й в мире по запасам природного газа, 6-й в мире экспортер природного газа и крупный экспортер нефти и нефтепродуктов (21-е место в мире).

Катар - это самая богатая страна по показателю ВВП в на душу населения - $88 тыс. Причина - огромные запасам газа, которые являются третьими по величине в мире.

В Катаре нет подоходного налога на дивиденды, роялти, прирост капитала и на частную собственность. Взамен этого граждане обязаны платить налог на социальные нужды в сумме 5%, а работодатели 10%. Импортные же товары облагаются налогом в 5%. В общем, хорошая страна.

Оман

Оман - абсолютно безопасная страна. Арабам в эту страну получить визу сложнее, чем русским в Америку. Здесь нет никакой исламской оппозиции. Отношение к туристам из России очень дружелюбное.

В этой стране, как и во многих других, основным доходом является продажа нефти. Ежемесячный доход от такой продажи превышает $8 млрд, что позволяет не устанавливать подоходный налог и налог на прибыль. Несмотря на нефтяное благосостояние, Оман недавно столкнулся с протестами: подданные (ОМАН – абсолютная монархия) требовали создания дополнительных рабочих мест и повышения зарплат. Ряд забастовок на нефтеперерабатывающих заводах привел к аресту некоторых активистов и стал самым крупным событием после антиправительственных выступлений во время Арабской весны.

Кувейт

23 января 1899 года между Кувейтом и Британией был заключен договор, согласно которому контроль за внешней политикой и безопасностью Кувейта переходил к Великобритании. В обмен на это Британия обязалась содержать королевскую семью.

Кувейт также получает большую часть своих доходов за счет экспорта нефти и является шестым по величине в мире экспортером. Здесь нет подоходного налога, но есть налоги на пенсию и социальную защиту, которые платят граждане в размере 7,5%. После многочисленных протестов заработная плата в Кувейте была поднята на 25%.

Каймановы острова

Три острова Каймановых островов, Большой Кайман, Кайман-Брак и Малый Кайман, расположены в 240 км к югу от острова Куба, в 730 км к югу от Майами (штат Флорида, США) и в 267 км к северо-западу от Ямайки.

Каймановы острова - это оффшор, соответственно здесь нет не только подоходного налога, но и налогов на социальную защиту. Однако работодатели обязаны платить взносы за своих сотрудников на будущую пенсию.

Несмотря на то, что на островах нет налогов, НДС и других «поборов», существуют косвенные налоги, например с импорта в размере 25%.

Бахрейн

Страна занимает архипелаг Бахрейн, состоящий из 33 плоских островов. Самый крупный остров — Бахрейн, протягивается с севера на юг на 50 км, с запада на восток на 15 км.

В Бахрейне отсутствует подоходный налог, да он и не нужен, так как государство получает доход с нефтяных полей Абу-Сафа, что обеспечивает порядка 70% поступлений в бюджет страны.

На социальную защиту граждане тратят 7%от доходов, бизнесмены отдают в казну 12%. Среди других косвенных налогов есть 3%-й налог за транзакции с недвижимостью. А вот экспатриантам не везет – за аренду жилья приходится дополнительно выкладывать 10% налогов.

Бермудские острова

В состав Бермуд входят 150 островов и рифов, из которых обитаемо около 20, а 10 из них соединены мостами и путепроводами и образуют главный остров - Мейн-Айленд.

Несмотря на ассоциации с треугольником, где все пропадает, на Бермудских островах с налогами все в порядке. Страна считается одним из самых богатых государств мира, здесь же зафиксирован также наиболее высокий уровень стоимости проживания.

Хотя на Бермудских островах не существует налога на прибыль, работники могут попросить работодателей внести вклад в размере 5,75% из 16% налога на заработную плату, который работодатель должен выплатить правительству за первые $ 750,000 дохода работника.

Рабочие также платят $ 30 в неделю (более 1600 долларов в год - однако!) на социальное обеспечение, которое должно предоставляться работодателем. Прочие «поборы» включают налог на имущество в размере до 19% в зависимости от годовой стоимости аренды земли, которая определяется правительством. Также есть пошлина от 5% до 20% в зависимости от стоимости имущества.

Таможенные пошлины взимаются с импортируемых товаров и являются основным источником доходов для правительства. Туристы платят налог в размере 25% с товаров, которые они ввозят в страну. Учитывая относительно низкие налоги, Бермуды являются центром притяжения для международных фирм: более 20% населения страны составляют иностранцы. Но 10-летнее разрешение на работу будет стоить для иностранных граждан $20 тыс.

Багамские острова

Содружество Багамских Островов - государство на одноимённых островах к северу от Карибского моря и Кубы, к юго-востоку от полуострова Флорида. В архипелаг входит около 700 островов (из них обитаемы только 30) и 2000 коралловых рифов.

Багамы – не только одно из самых богатых государств Карибского бассейна, но и одна из самых туристо- и оффшорозависимых стран мира.

Около 70% государственных доходов поступает от пошлин на импортные товары. Несмотря на отсутствие подоходного налога, работники должны внести свой вклад размером в 3,9% от заработной платы до максимальной суммы в $ 26 тыс. в год на оплату системы национального страхования. Работодатели также должны внести свой вклад суммой в 5,9% от заработной платы работника, в то время как с самозанятых лиц взимается 8,8%. В стране также существует налог на имущество в размере 1%.

В общем, в глаза бросаются две тенденции: подоходного налога нет в нефтедобывающих и оффшорных странах. Россия не оффшор, но газ и нефть добывает с удовольствием. Может, доживем до того дня, когда и у нас подоходный налог отменят?

Взносы обязан платить каждый гражданин, независимо от того, где он живет. Обычно они составляют 13% от суммы прибыли. Но есть несколько государств, где население освобождено от уплаты многих налогов.

Объединенные Арабские Эмираты

В ОАЭ величина дохода на каждого человека гораздо выше, чем в других странах, но платежами она не облагается. В стране отсутствует подоходный налог и НДС. Выручка предприятий и инвестиционных компаний также не облагается акцизами, нет таможенных контрибуций. При регистрации бизнеса нет квот и торговых ограничений, финансовый контроль в принципе не ведется.

Налоговая система в Эмиратах едина для всех: для местных жителей и иностранных лиц. Основой бюджета является экспорт газа и нефти, а также производство. Однако там введена туристическая пошлина, например, с ресторанов и отелей – в размере 10-20%. Компании по экспорту газа и нефти облагаются податью от 55 до 70% с выручки. Банковские фирмы отдают до 20% от одной финансовой операции.

Султанат Оман

Оман живет за счет продажи нефти. Большие залежи «черного золота» сделали султанат очень богатым. Его граждане не платят ни подушного, ни сбора на прибыль.

Кувейт

Маленькая страна величиной с одну российскую область, но седьмая в мире по размеру прибыли на душу населения. Нефть дает 90% ее бюджета. Медицинское обслуживание и образование, даже за рубежом, бесплатное.

Поборы практически отсутствуют как для местных жителей, так и для иностранцев. Люди платят деньги за социальное страхование в размере 7,5% от зарплаты ежемесячно. На корпоративные дивиденды предприятий налагается подать в размере 15%.

Бахрейн

Больше 70% государственного дохода — добыча нефти. В Бахрейне нет взиманий с дохода, только с компаний в нефтегазовом секторе берется единая пошлина на прибыль.

Граждане отдают 7% ежемесячно в фонд социальной защиты, существует 3% гербовый налог за продажу недвижимости. Иностранные лица платят 10% за аренду.

Каймановы острова

Офшорный центр с рекордно низким налоговым бременем. Кроме гербового сбора за передачу прав собственности, здесь отсутствуют какие-либо платежи с прибыли, нет НДС и обязательных страховок. Импортные пошлины могут облагаться акцизом до 25%.

Острова считаются самой большой налоговой лазейкой как для частных лиц, так и для международных компаний. На долю небольшого государства приходится 1/15 мировых банковских активов.

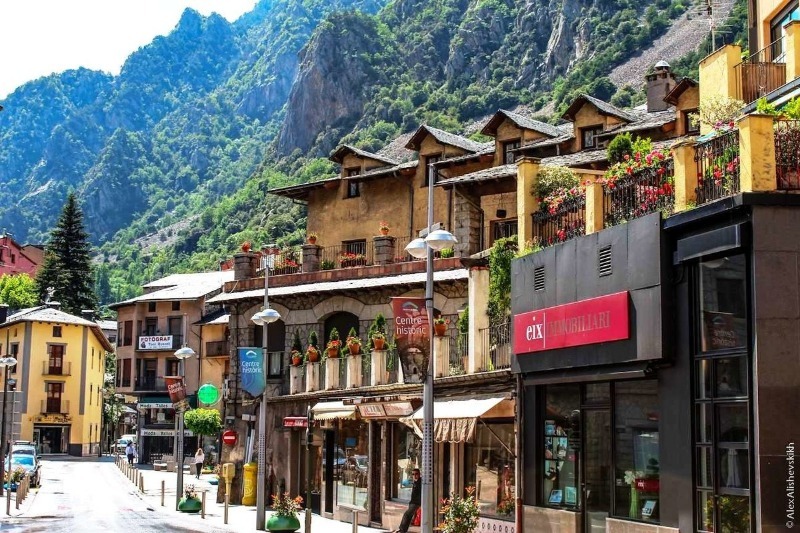

Андорра

Багамские острова

Тропический рай, его государственный бюджет образуется за счет офшорного банковского сектора и туризма, который здесь развит очень сильно. Здесь нет подоходного и налога на прибыль.

Работники отдают лишь различные суммы на социальное страхование в размере 3,9%. Также действует пошлина на недвижимость — 1% и гербовая — 3%.

Бермудские острова

Автономная британская территория, основной доход государственного бюджета составляют таможенные пошлины в 25%. На Бермудах нет подоходного сбора, платежей с прироста капитала и НДС.

Однако жители платят налог на зарплату 14%. Гербовый платеж на недвижимость облагается суммой от 5 до 20%. Стоимость жизни на Бермудских островах очень высокая, это одна из самых роскошных областей мира.

Действительно ли вы владеете чем-либо, за что вы вынуждены постоянно вносить платежи, и что у вас могут отобрать, если вы не заплатите?

Я бы сказал, что это не так.

Вы обладаете такой вещью, но не владеете ею – а это важное отличие.

Смехотворное извращение понятия собственности и имущественных прав заразило большую часть мира, подобно вирусу: нечто, что большинство людей беспрекословно принимают как нормальную часть жизни – как будто это часть вечной материи космоса.

Я, конечно же, говорю о налогах на имущество.

Вы знаете, что ежегодный налог, который вы платите, рассчитывается исходя не из полученного дохода, а исходя из реальной стоимости недвижимости, которой вы якобы «владеете». Невозможно выплатить это обязательство одним махом; оно остается с вами до тех пор, пока вы «владеете» имуществом.

В действительности вы не владеете ничем, на что вы обязаны платить имущественные налоги – вы просто одалживаете это у правительства.

Предположим, вы купили комплект мягкой мебели и кофейный столик в гостиную за $5,000 наличными, а затем оказались обязанными ежегодно выплачивать по $100 – или какой-то процент от стоимости мебели – в виде налога на протяжении того времени, пока вы им «владеете». Затем представьте, что по какой-либо причине вы неспособны или не хотите платить налог на свою мебель. Довольно быстро правительство налетит и конфискует ее, чтобы выплатить ваши просроченные налоги. Вы получаете ее во «владение» до тех пор, пока вы платите бесконечную годовую комиссию – прекратите выплаты, и вы выясните, кто действительно ею владеет.

В то время как многие люди справедливо назвали бы налог на мебель абсурдным, они также нелогично находят приемлемым для правительства устанавливать непомерный налог на различные активы, а именно – их дома, офисы и земельный участок.

Но, по крайней мере, для меня абсурдным налог делает не вид облагаемого пошлиной актива, а само понятие налога на имущество.

Уважение к правам собственности и налоги на имущество – это взаимоисключающие понятия. То, что ваше – и есть ваше, и вы не должны быть обязаны платить правительству за разрешение это иметь.

Для жителей Северной Америки и Европы привычное дело – ежегодно платить имущественные налоги на десятки тысяч долларов… просто чтобы жить в собственных домах. И можно почти с уверенностью сказать, что эта нагрузка будет продолжать расти. Налоги на имущество постоянно повышают в большинстве мест, особенно в странах с плохой финансовой ситуацией.

Вполне возможно, что с течением жизни общая сумма полученных имущественных налогов превысит сумму, уплаченную за облагаемое имущество изначально.

Использование слов «владеть» и «владение» в этих контекстах – это неправильное использование слова, которое всегда ведет к заблуждениям.

Если говорить о заблуждениях, то от Дуракуса Американуса стоит ожидать высказываний в духе: «Как бы мы оплачивали местные услуги вроде государственных школ, если бы не имущественные налоги?» Конечно, это услуги можно было бы финансировать множеством различных способов – или лучше, если бы они могли предоставляться на свободном рынке. Но не ожидайте, что это случится. В сущности, учитывая социальную, политическую и экономическую динамику в США и остальных западных странах, ожидайте противоположного – налоги на имущество будут лишь повышаться.

Так быть не должно. Вы можете владеть недвижимостью в определенных странах и избежать ежегодных поборов налога на имущество.

Ранее я писал, что рассматриваю недвижимость за рубежом – наряду с физическим золотом, находящимся на хранении за границей – как главные инструменты для долгосрочных сбережений.

Однако иностранная недвижимость имеет свои недостатки. Она неликвидна и требует расходов, таких как затраты на содержание, и, конечно же, налоги на имущество. Чтобы снизить эти издержки, которые съедают ваши инвестиции в недвижимость, необходимо минимизировать или ликвидировать их.

Вот список стран по регионам, не взимающих никаких имущественных налогов:

Читайте также: