Вид на жительство какие налоги платит работодатель

Опубликовано: 06.05.2024

Найм иностранных сотрудников часто сопрягается с необходимостью разобраться в бюрократических тонкостях. Кадровикам и бухгалтерам, сталкивающимся с таким впервые, эта задача может показаться сложной, но на деле «не так страшен черт, как его малюют». Однако иностранным сотрудникам будет полезно самим понять принцип налогообложения, чтобы точно знать, что их права соблюдаются. В этом посте мы поговорим о том, обуславливаются ли какие-либо страховые взносы видом на жительство.

Какие налоги и страховые взносы на работников платят российские работодатели?

Заключая трудовой договор с сотрудником, любая российская компания обязуется ежемесячно выплачивать за него страховые взносы. В число обязательных входят следующие отчисления:

- Пенсионное страхование — от 10 до 22%;

- Медицинское страхование — 5,1%;

- Социальное страхование — от 1,8 до 2,9%;

- На травматизм — от 0,2 до 8,5%.

На какие льготы может претендовать иностранец с ВНЖ

- Алёна Мотрой

- 27.03.2020

С пенсионными, медицинскими и взносами на травматизм все понятно. Что касается обязательного социального страхования, то его назначение обширно. ОСС введено государством для финансовой защиты граждан от самых разных проблемных ситуаций.

Из фондов, куда отчисляются страховые взносы ОСС, выплачивают пособия по безработице, потере кормильца, нетрудоспособности (при длительной болезни), по материнству, инвалидности и т.д.

Для примера: Зарплата сотрудника — 30 тысяч рублей в месяц. Он является налоговым резидентом РФ, класс профессионального риска IX (ставка на травматизм — 1%). В этом случае из его зарплаты вычтут 3900 рублей НДФЛ, на руки он получит 26 100 рублей. При этом работодатель отчислит за него налогов на сумму 9300 рублей (6600 пенсия + 1530 медицинская страховка + 870 ОСС + 300 на травматизм). Таким образом, сотрудник обойдется компании в 39300 рублей в месяц.

Страховые взносы с видом на жительство работника

Как получить СНИЛС с видом на жительство

- Алёна Мотрой

- 19.05.2020

Вид на жительство переводит иностранного гражданина в статус лица, постоянно проживающего в России. И если на подоходный налог это не влияет (ставка НДФЛ зависит от того, живете вы в стране больше 183 дней в году или меньше), то на остальных тарифах сказывается напрямую.

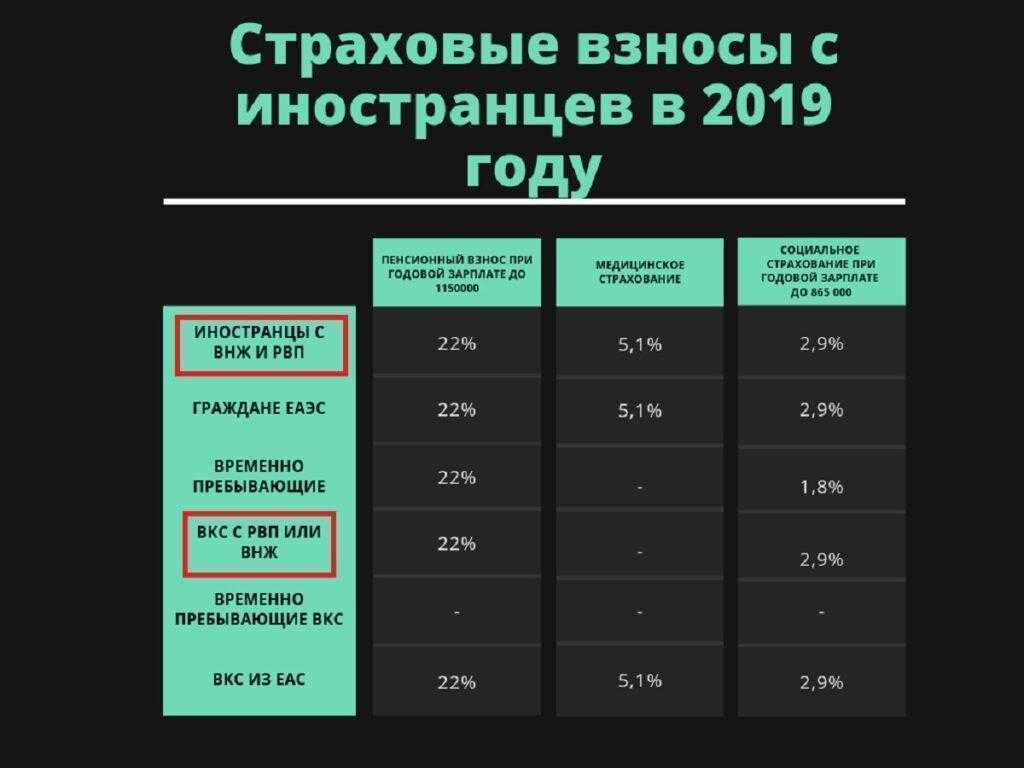

Система налогообложения иностранного работника с ВНЖ почти не отличается от налогообложения сотрудника с российским гражданством. Размеры ставок на 2019 год таковы:

Как видите, самая сложная ситуация складывается с высококвалифицированными специалистами. Даже имея вид на жительство, они не могут рассчитывать, что работодатель будет платить за них медицинскую страховку. Исключение составляют ВКС из Казахстана, Армении, Беларуси и Киргизии — за них полагается отчислять те же налоги, что и за россиян.

Наверняка вы заметили, что в таблице есть указание на годовой размер зарплаты. Дело в том, что если суммарная зарплата сотрудника (будь то россиянин или иностранец) за 12 месяцев превышает 1 150 000 рублей (около 96 000 в месяц), то пенсионная ставка снижается до 10%. Что касается социальной страховки, то она не выплачивается совсем, если годовая зарплата работника превышает сумму в 865 000 в год (около 72 000 в месяц).

Тарифы страховых взносов за травматизм обуславливаются классом профессионального риска. Ознакомиться с таблицей тарифов можно здесь, а узнать, к какому классу относится та или иная профессия, можно здесь.

Обязательные отчисления ИП с видом на жительство

Индивидуальные предприниматели также обязаны платить налоги. Если у них нет сотрудников — то только за себя: пенсионную и медицинскую страховку. Их размеры для ИП фиксированы и составляют 29 345 рублей в год при доходе менее 300 000 рублей (ОПС) и 6 884 рубля (ОМС). Если годовой доход превышает отметку в 300 тысяч, то к фиксированной ставке пенсионных выплат добавляется 1% от дохода. Социальные взносы добровольны — можно платить, а можно нет.

В последнее время работодатели все чаще и чаще нанимают специалистов-иностранцев. А бухгалтерам приходится разбираться с порядком исчисления страховых взносов и НДФЛ с их доходов. Ведь налоговые ставки зависят от времени пребывания в России, миграционного статуса работника, срока на который заключен трудовой договор с иностранцем и даже от размера предполагаемого дохода. Разберемся, как и на выплаты каким работникам надо начислять налоги и взносы.

НДФЛ

Налогом облагаются доходы всех иностранных граждан вне зависимости от миграционного статуса (п. 1 ст 207 НК РФ). Исчислять и удерживать НДФЛ поручено организации-работодателю как налоговому агенту.

Для того чтобы понять, какую ставку налога начислять, нужно сначала разобраться, является ли он налоговым резидентом. Напомним, что работник, вне зависимости от гражданства, будет считаться налоговым резидентом, если находится в России не менее 183 дней в течение последних 12 месяцев. Причем дни приезда и отъезда из страны тоже учитываются (письмо ФНС России от 5 марта 2013 г. № ЕД-3-3/743@ "По вопросу определения налогового статуса физического лица"). Налоговое резидентство сотрудника определяется каждый раз при получении им дохода. Если бухгалтер посчитал дни нахождения работника в России за последний год и их оказалось меньше 183, то нужно начислить налог по ставке 30%, а вот если работник в общей сложности пробыл в России больше полугода, то ставка уже будет 13%.

СПРАВКА

Физические лица, постоянно проживающие в Автономной Республике Крым и городе Севастополе на 18 марта 2014 года и оставшиеся на постоянное жительство в России, до 1 января 2015 года признаются налоговыми резидентами вне зависимости от фактического времени нахождения в России в предыдущие 12 месяцев (п. 9 Положения об особенностях применения законодательства о налогах и сборах на территории Республики Крым в переходный период, утв. постановлением Государственного Совета Республики Крым от 11 апреля 2014 г. № 2010-6/14 "Об утверждении Положения об особенностях применения законодательства о налогах и сборах на территории Республики Крым в переходный период" , ст. 16 Закона города Севастополя от 18 апреля 2014 г. № 2-ЗС "Об особенностях применения законодательства о налогах и сборах на территории города федерального значения Севастополя в переходный период"; письмо ФНС России от 4 июля 2014 г. № БС-4-11/13108@ "О налогообложении доходов физических лиц"). С 1 января 2015 года к ним уже будут применяться нормы п. 2 ст. 207 НК РФ.

Когда же наберется нужное количество дней, бухгалтер должен сделать пересчет начисленного ранее налога и вернуть излишне удержанную сумму. Но здесь есть одно условие. Пересчитывать налог бухгалтер может только за последний год.

ПРИМЕР

Возвратить переплаченный налог сотрудник может сам, подав заявление о возврате, налоговую декларацию по форме № 3 НДФЛ и документы, подтверждающие статус налогового резидента. Несколько лет назад на таком порядке настаивал Минфин России (письмо Минфина России от 16 мая 2011 г. № 03-04-06/6-108, письмо Минфина России от 28 апреля 2011 г. № 03-04-06/6-102, письмо Минфина России от 14 апреля 2011 г. № 03-04-05/6-256). Но сейчас в некоторых случаях он разрешает поступать иначе. Если сотрудник получил статус налогового резидента, и этот статус уже не изменится в течение года (то есть в текущем налоговом периоде он находится в России уже 183 дня и более), то все доходы сотрудника, полученные с начала года, облагаются по ставке 13%. А организация, в свою очередь, руководствуется п. 3 ст. 226 НК РФ и начисляет НДФЛ нарастающим итогом с начала года по ставке 13%. Суммы налога, которые были удержаны с зарплаты иностранца до истечения 183 дней и облагались по ставке 30% должны быть зачтены при определении налоговой базы нарастающим итогом по всем суммам доходов работника (письмо ФНС России от 9 июня 2011 г. № ЕД-4-3/9150 "О порядке возврата налога иностранным гражданам", письмо ФНС России от 5 сентября 2011 г. № ЕД-2-3/738@ "О рассмотрении обращения", письмо ФНС России от 21 сентября 2011 г. № ЕД-4-3/15413@ "О возврате налога", письмо Минфина России от 15 ноября 2012 г. № 03-04-05/6-1301, письмо Минфина России от 5 апреля 2012 г. № 03-04-05/6-443, письмо Минфина России от 10 февраля 2012 г. № 03-04-06/6-30). Если налог по итогам отчетного периода был зачтен не полностью, то возврат переплаты сотрудник уже должен попросить у своей территориальной налоговой инспекции (письмо Минфина России от 3 октября 2013 г. № 03-04-05/41061).

Особые случаи:

ВКС

Высококвалифицированные специалисты (далее – ВКС) – это отдельная категория работников. Их опыт, навыки и достижения в той или иной области высоко ценятся и хорошо оплачиваются. Для таких сотрудников государство предусмотрело льготу – НДФЛ взимается по ставке 13% вне зависимости от сроков пребывания в России (п. 3 ст. 224 НК РФ).

Сотрудник признается ВКС, если его предполагаемый годовой доход составит не менее 2 млн руб. (подп. 3 п. 1 ст. 13.2 Федерального закона от 25 июля 2002 г. № 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации", далее – Закон № 115-ФЗ).

Из этого правила есть исключения: для преподавателей и научных работников, приглашенных для занятия научно-исследовательской или преподавательской деятельностью годовая зарплата должна составлять не менее 1 млн руб., а также для специалистов, привлеченных резидентами промышленно-производственных, туристско-рекреационных и портовых особых экономических зон (подп. 1 п. 1 ст. 13.2 Закона № 115-ФЗ). Такое же правило недавно было установлено и для специалистов, привлекаемых организациями, осуществляющими деятельность в области информационных технологий (ст. 1 Федерального закона от 23 июня 2014 г. № 164-ФЗ). При этом компания, привлекающая IT-специалиста, должна иметь государственную аккредитацию на осуществление деятельности в области информационных технологий.

Выплаты вахтовым работникам-нерезидентам

Доходы вахтовых сотрудников облагаются так же, как и других: по ставке 13% у налоговых резидентов и 30% для нерезидентов. Но есть несколько нюансов. На вахте работодатель оплачивает проживание и зачастую питание своим работникам. А считается ли это доходом для целей налогообложения, и если да, то облагается ли налогом? Минфин России разъяснил этот вопрос (письмо Минфина России от 28 июня 2013 г. № 03-04-06/24677).

ТК РФ предусматривает обязанность работодателя обеспечить вахтовых работников помещением для проживания или компенсировать им расходы по найму жилого помещения (абз. 3 ст. 297 ТК РФ). Такие выплаты носят компенсационный характер и аналогичны возмещению по найму помещения для командированных сотрудников. А такие выплаты освобождаются от обложения НДФЛ. И доходы иностранных работников – не исключение (абз. 12 п. 3 ст. 217 НК РФ).

А вот насчет оплаты питания позиция Минфина России не такая лояльная. Возмещение сотрудников расходов на питание считается его доходом в натуральной форме (подп. 1 п. 2 ст. 211 НК РФ). А значит, и подлежит обложению НДФЛ в общеустановленном порядке: 13% для резидентов и 30% для нерезидентов.

Страховые взносы

В отличие от НДФЛ, для расчета и начисления страховых взносов на доходы сотрудника-иностранца количество проведенных дней в России не важно. Самое главное – это какой миграционный статус у работника: постоянно проживающий, временно проживающий или временно пребывающий. Рассмотрим по отдельности начисление взносов для каждого варианта.

НАША СПРАВКА

Постоянно проживающий иностранный гражданин – лицо, получившее вид на жительство.

Временно проживающий иностранный гражданин – лицо, получившее разрешение на временное проживание.

Временно пребывающий иностранный гражданин – это лицо, прибывшее в Россию на основании визы или в порядке, не требующем ее получения, и получившее миграционную карту, но не имеющее вида на жительство или разрешения на временное проживание (ст. 2 Закона № 115-ФЗ).

Если у сотрудника статус постоянно или временно проживающего, то взносы в ПФР, ФФОМС и ФСС начисляются в стандартном порядке (ч.1 ст. 58.2 Федерального закона от 24 июля 2009 г. № 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования", далее Закон № 212-ФЗ; п.1 ст. 22.1, ст. 33.1 Федерального закона от 15 декабря 2001 г. № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации", далее – Закона № 167-ФЗ):

- 22% в ПФР, 5,1% в ФФОМС и 2,9% в ФСС, если доход с начала года нарастающим итогом не превысил установленного предела. Для 2014 года установлен максимальный порог в 624 тыс. руб. (Постановление Правительства РФ от 30 ноября 2013 г. № 1101 "О предельной величине базы для начисления страховых взносов в государственные внебюджетные фонды с 1 января 2014 г.")

- 10% в ПФР с дохода, превысившего установленный порог.

Если с первыми двумя категориями иностранных работников все достаточно просто, то насчет взносов с выплат временно пребывающим сотрудникам есть несколько нюансов.

Правила уплаты взносов в ПФР такие же как и для временно проживающих (п. 1 ст. 7, п. 2 ст. 22.1 Закона № 167-ФЗ, п. 15 ч. 1 ст. 9 Закона № 212-ФЗ):

- ставка 22% с доходов в пределах лимита и 10% с доходов сверх установленного лимита;

- работник должен работать в России;

- с сотрудником должен быть заключен или бессрочный трудовой договор, или один или несколько договоров в совокупности на срок не менее шести месяцев в течение одного года.

Если с работником был заключен один срочный трудовой договор на срок менее шести месяцев, а потом продлен или заключен второй, причем так, что в общей сложности получится более полугода в течение календарного года, то взносы нужно начислять с даты заключения первичного договора (письмо Минтруда России от 27 февраля 2013 г. № 17-4/342, письмо Минтруда России от 29 августа 2013 г. № 17-3/1436). Такие корректировки нужно внести в предоставляемую в ПФР отчетность (по форме РСФ-1), но пени за неуплаченные ранее суммы начисляться не будут (письмо Минтруда России от 27 февраля 2013 г. № 17-4/342).

Взносы в ФФОМС и ФСС сейчас платить не нужно. Но в настоящее время в Госдуме находится на рассмотрении законопроект, предусматривающий обязанность организаций отчислять взносы на случай временной нетрудоспособности и в связи с материнством с выплат временно пребывающих иностранных граждан, если с ними заключен трудовой договор на неопределенный срок или же не менее шести месяцев в общей сложности в течение календарного года (Законопроект № 577906-6 "О внесении изменений в отдельные законодательные акты Российской Федерации по вопросу о распространении на иностранных граждан обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством" 1 ). Однако на ВКС эти поправки не распространяются. Планируется, что положения законопроекта вступят в силу с 1 января 2015 года.

Взносы с ВКС

Так же как и с НДФЛ, обложение выплат ВКС страховыми взносами имеет свои особенности.

На выплаты постоянно и временно проживающим ВКС организация должна начислять взносы в ПФР по ставке 22% в пределах установленного порога и 10% сверх этой суммы.

Такие же правила, как и для российских граждан, действуют и в отношении взносов в ФСС – они начисляются по ставке 2,9% с выплат ВКС. А на взносах в ФФОМС организации-работодатели могут сэкономить – их перечислять с доходов работников не нужно.

Что касается временно пребывающих ВКС то с их выплат ни взносы в ПФР, ни в ФФОМС, ни в ФСС начислять не нужно.

Бухгалтеру не надо забывать о некоторых специфических ситуациях, в которых могут находиться иностранные работники. О патенте, пересчете НДФЛ при изменении статуса иностранного работника и налогообложении при оплате за него жилья – в статье.

Специальная ставка для беженцев и переселенцев

Подтверждение пребывания в Российской Федерации

Вместе с тем физическое лицо может самостоятельно представить налоговому агенту документы, необходимые для удержания налога в соответствии с имеющимся налоговым статусом.

Возврат НДФЛ иностранному гражданину – налоговому резиденту РФ

В таких случаях работодателям – налоговым агентам следует руководствоваться положениями п. 3 ст. 226 НК РФ, согласно которым исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ, нарастающим итогом с начала налогового периода применительно ко всем доходам (за исключением доходов от долевого участия в организации), в отношении которых применяется налоговая ставка, установленная п. 1 ст. 224 НК РФ, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Если суммы НДФЛ, удержанные с доходов сотрудника по ставке 30%, по итогам налогового периода были зачтены не полностью и после проведения указанного зачета осталась сумма НДФЛ, подлежащая возврату, ее возврат налогоплательщику осуществляется налоговым органом, в котором он был поставлен на учет по месту жительства (месту пребывания), в порядке, предусмотренном п. 1.1 ст. 231 НК РФ.

Возможна и противоположная ситуация. Налогоплательщик признавался налоговым резидентом, но по истечении некоторого времени с начала года его контракт оказался завершен. Если этот период времени меньше 183 дней, то по окончании года такое физическое лицо будет признано нерезидентом. Следовательно, весь доход, полученный им с начала года, надо будет пересчитать по ставке 30%. Непонятно, правда, как в данном случае удержать с налогоплательщика дополнительно начисленную сумму налога. Впрочем, об этом сами налоговые органы и должны позаботиться. Ведь согласно п. 5 ст. 226 НК РФ при невозможности удержать с налогоплательщика исчисленную сумму налога налоговый агент обязан в течение месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика.

Иностранец может взять патент

Согласно п. 5 ст. 13.3 этого закона названный патент выдается иностранному гражданину на срок от 1 до 12 месяцев, но срок действия патента может неоднократно продлеваться на период от 1 месяца. Общий срок действия данного документа с учетом продлений не может составлять более 12 месяцев со дня его выдачи.

Иностранные граждане, получившие патент, самостоятельно вносят фиксированные ежемесячные платежи. Размер каждого платежа составляет 1 200 руб., но он корректируется на коэффициент-дефлятор и региональный коэффициент (п. 3 ст. 227.1 НК РФ). Коэффициент-дефлятор на 2017 год установлен равным 1,623.

Для таких граждан организация или индивидуальный предприниматель, принявшие их на работу, исчисляют НДФЛ в общем порядке, но уменьшают налог на сумму указанных фиксированных платежей за период действия патента (п. 6 ст. 227.1 НК РФ). В бюджет налоговый агент перечисляет только остаток.

Если сумма НДФЛ за период действия патента получилась меньше, чем фиксированный платеж, то никакого возврата или зачета делать не нужно.

Оплата жилья иностранных работников

В частности, пп. «г» п. 3 Положения о предоставлении гарантий материального, медицинского и жилищного обеспечения иностранных граждан и лиц без гражданства на период их пребывания на территории Российской Федерации предусмотрено, что принимающая сторона берет на себя обязательства по жилищному обеспечению приглашающей стороной иностранного гражданина на период его пребывания в нашей стране в соответствии с социальной нормой площади жилья, установленной органом государственной власти конкретного субъекта РФ.

Уточним, что под гарантиями в указанном документе вполне определенно понимаются гарантийные письма работодателя о принятии на себя, в том числе, обязательства по предоставлению жилья.

Очевидно, что работодатель вправе сам выбрать, каким способом осуществить «жилищное обеспечение» иностранного работника. И в любом случае его расходы на это не должны признаваться материальной выгодой работника, то есть не входят в облагаемую базу по НДФЛ. Имеющаяся арбитражная практика наш вывод подтверждает. Возможно, для налоговиков она и выглядит устаревшей, но нормы законодательства, регулирующие налогообложение в данной части, не изменились до сих пор.

Организация принимает на работу: гражданина Таджикистана, гражданин имеет в наличии документы: вид на жительство в РФ до 2020 года. ИНН в РФ, СНИЛС РФ. Каким образом организация оформляет такого сотрудника? Какие взносы организация должна перечислят в фонды ФСС и ПФР? какой размер НДФЛ уплачивать как налоговый агент?

Ответ

При приеме на работу иностранный гражданин, в соответствии со ст. ст. 65, 327.3 ТК РФ, должен предъявить работодателю следующие документы:

1) паспорт или иной документ, удостоверяющий личность (абз. 2 ч. 1 ст. 65 ТК РФ);

2) трудовую книжку, за исключением случаев, когда трудовой договор заключается впервые или работник поступает на работу на условиях совместительства (абз. 3 ч. 1 ст. 65 ТК РФ);

3) страховое свидетельство обязательного пенсионного страхования (абз. 4 ч. 1 ст. 65 ТК РФ);

6) справку о наличии (отсутствии) судимости и (или) факта уголовного преследования либо о прекращении уголовного преследования по реабилитирующим основаниям.

Однако есть ряд особенностей, которые нужно учитывать, в частности, при заключении трудового договора с иностранцами.

Трудовой договор может заключаться только с иностранцем, достигшим возраста 18 лет, если иное не установлено федеральными законами (ч. 3 ст. 327.1 ТК РФ, абз. 1 п. 4 ст. 13 Закона N 115-ФЗ).

Трудовой договор заключается на русском языке и при необходимости может быть переведен на понятный иностранному гражданину язык (ст. 68 Конституции РФ, п. 1 ч. 1 ст. 3 Федерального закона от 01.06.2005 N 53-ФЗ.);

Трудовой договор с иностранным гражданином должен содержать все необходимые сведения и обязательные условия, предусмотренные ст. 57 ТК РФ. Кроме того, в трудовой договор необходимо включить следующие сведения и условия для иностранцев, постоянно проживающих на территории России:

Трудовой договор с иностранцем может быть заключен как на определенный срок, так и бессрочно. При этом срочный трудовой договор заключается только в случаях, предусмотренных ст. 59 ТК РФ. Это предусмотрено ч. 5 ст. 327.1 ТК РФ.

Работодатели, привлекающие иностранных граждан, обязаны уведомлять территориальный орган федерального органа исполнительной власти в сфере миграции в субъекте, на территории которого трудятся такие иностранцы, о заключении с ними трудовых договоров. Соответствующую информацию необходимо представить не позднее трех рабочих дней с даты заключения договора. Это предусмотрено абз. 1 п. 8 ст. 13 Закона N 115-ФЗ.

НДФЛ

В Вашем случае ставка НДФЛ будет зависеть от налогового статуса иностранного работника (п. п. 1, 3 ст. 224 НК РФ):

Налоговым резидентом РФ является физическое лицо, которое на дату получения дохода находится на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ, Письма Минфина от 01.09.2016 N 03-04-05/51258, от 26.04.2012 N 03-04-06/6-123).

Фактическое время пребывания на территории РФ таких россиян, а также ваших работников-иностранцев подтвердят, например, копия загранпаспорта работника с отметками о пересечении границы, миграционная карта, табель учета рабочего времени, приказы о направлении в командировку, квитанции о проживании в гостинице, проездные билеты и другие документы, подтверждающие нахождение работника в России (Письма ФНС от 06.09.2016 N ОА-3-17/4086, Минфина от 13.01.2015 N 03-04-05/69536, от 28.06.2012 N 03-04-06/6-183).

Страховые взносы

Начисление страховых взносов в ПФР, ФСС, ФФОМС на выплаты работнику-иностранцу не зависит от того, является он налоговым резидентом РФ или нерезидентом. Порядок начисления взносов зависит от гражданства иностранца и его статуса:

Выплаты, начисленные в рамках трудовых отношений иностранцам, постоянно или временно проживающим в РФ, облагаются взносами в ПФР, ФСС и ФФОМС в обычном порядке (ч. 1 ст. 7 Закона N 212-ФЗ, п. 1 ст. 7 Закона N 167-ФЗ, ст. 10 Закона N 326-ФЗ, ст. 5, п. 1 ст. 20.1 Закона N 125-ФЗ, ч. 1 ст. 2 Закона N 255-ФЗ, Письмо Минтруда от 09.02.2016 N 17-3/В-48). То есть так же, как и выплаты россиянам.

В настоящее время почти в каждой сфере можно встретить иностранного работника. В отличие от российских граждан налогообложение в отношении иностранных граждан исчисляется по другим правилам.

Иностранные работники в России

Российское законодательство не запрещает иностранным гражданам трудоустраиваться в нашей стране. Иностранный специалист может приехать в Россию по приглашению работодателя. Либо по прибытию в страну начать поиски вакансий, это преимущественно для жителей СНГ и других государств, с кем налажен безвизовый режим. Для достаточно оформить трудовой патент и путем уплаты авансовых платежей по НДФЛ продлевать его действие и тем самым свое законное пребывание в России (на один год), без посещения ФМС.

Трудовой контракт с иностранным специалистом

Официальное трудоустройство можно подтвердить подписанным трудовым договором, это касается и иностранных граждан. Трудовой кодекс РФ гарантирует иностранным специалистам, возможность требовать от работодателя заключение контракта без срока ограничения его действия. Договор теряет свою силу, по истечении действия разрешения на работу или патента. Однако, трудовое законодательство предполагает лишь на период продления или переоформления документов, отстранение от работы.

Налогообложение иностранных граждан в 2021 году

Налоги на доходы иностранного работника

На доходы иностранных специалистов, кроме высококвалифицированных, необходимо начислять и уплачивать в бюджет взносы на соцстрахование:

Не освобождаются иностранные работники от уплаты налога с доходов физического лица.

Ставки НДФЛ для иностранцев

Ставка налога с доходов, поступивших в пользу иностранного гражданина из российских источников, составляет 30%.

На практике используются следующие ставки:

Если статус иностранного работника меняется в течение календарного года с нерезидента на резидента, то ранее удержанный НДФЛ будет пересчитан по льготной ставке в 13%.

Статус налогового резидента

Нерезиденты не могут пользоваться налоговыми вычетами, такая возможность только у тех, кто пребывал на территории России 183 и более дней за предшествующий год и получил статус резидента. Посчитать количество дней можно, основываясь на данных загранпаспорта с визовыми отметками.

Налоги для граждан стран-участников ЕАЭС

Граждане из стран, входящих в Евразийский экономический союз, прибывшие для трудоустройства или для занятия бизнесом в Россию получают наибольшее количество льгот и привилегий (к примеру, для них упрощен миграционный учет, не нужно получать трудовой патент).

Для граждан из стран ЕАЭС предусмотрен упрощенный порядок во всем. Не нужно легализовывать документы о получении специальности. Порядок трудоустройство для лиц из Беларуси, Казахстана, Армении и Киргизии приближены применительно к россиянам, но тем не менее, они остаются иностранными гражданами, т.е. работодатель должен уведомить налоговые органы и миграционные службы о заключении трудовых отношений с иностранцами.

НДФЛ из доходов ВКС

- Заработанная плата облагается НДФЛ по ставке 13% без присвоения статуса налогового резидента.

- Доходы освобождены от социальных взносов на пенсионное страхование, только до получения вида на жительство.

- Остальные доходы, уменьшатся на 15, 30% в зависимости от вида поступлений.

Налог с доходов для беженцев

Доходы иностранцев, получивших статус беженца в РФ, также облагаются по сниженной ставке.

Статус налогового нерезидента

Иностранный гражданин–нерезидент начинает свою трудовую деятельность на территории Российской Федерации на основании разрешения. К нему применима ставка НДФЛ в размере 30% от заработной платы, т.к. суммарное количество дней пребывания в России менее 183 дней. Ставка НДФЛ для нерезидентов, работающих на основании патента, составляет 13%.

НДФЛ и страховые взносы с доходов иностранного работника

Налогом облагаются доходы всех иностранных граждан вне зависимости от миграционного статуса (п.1 ст. 207 НК РФ). Работодатель является налоговым агентом, который исчисляет и удерживает НДФЛ в бюджет. Для определения размера ставки НДФЛ необходимо разобраться, является ли он налоговым резидентом, т.е. нахождение на территории Российской Федерации не менее 183 дней в течение последних 12 месяцев.

Ставки НДФЛ и страховых взносов с иностранного сотрудника в зависимости от его статуса

Поскольку именно работодатель платит за своих работников страховые взносы, а также выступает налоговым агентом физлица по подоходному налогу, важно знать необходимые ставки, которые не всегда бывает просто найти в их многообразии. Рассмотрим все возможные варианты.

Временно пребывающий с разрешением на работу

По трудовому договору

| Подоходный налог, % | ПФР, % | Соцстрах, % | ||

| 183 дня | после 183 дней | от несчастных случаев и профзаболеваний | временная нетрудоспособность и материнство | |

| 30 | 13 | 22 | от 0,2 до 8,5 в зависимости от класса профриска | 1,8 |

Важно! В отношении ставки подоходного налога играет роль, является ли лицом налоговым резидентом России. Если иностранец живет в РФ не менее 184 дней в течение одного календарного года, то он признается резидентом и уплачивает налог наравне с другими резидентами-россиянами.

По гражданско-правовому договору

Изменяются только размер отчислений в ФСС: по умолчанию наниматель не делает никаких перечислений, и только если в самом договоре такая обязанность прописано, то он делает отчисления в установленном размере.

Временно пребывающий с патентом

По трудовому договору

- Налог на доходы – 13%.

- Пенсионные взносы – 22%.

- Выплата в соцстрах – в соответствии с общими тарифами + 1,8% по нетрудоспособности.

По гражданско-правовому договору

Размеры отчислений идентичны, но в соцстрах могут не выплачиваться, если это прямо не указано в самом договоре.

Временно пребывающий из ЕАЭС

По трудовому договору

| НДФЛ, % | ПФР, % | Соцстрах, % | Медстрах, % | |

| от НС | ВН | |||

| 13 | 22 | от 0,2 до 8,5 в зависимости от класса риска | 2,9 | 5,1 |

По гражданско-правовому договору

За сотрудников по договору оказания услуги или выполнения работ не делаются отчисления в соцстрах.

Временно пребывающий высококвалифицированный специалист

По трудовому договору

За таких иностранцев придется заплатить только 1/13 зарплату в качестве налогообложения и в соответствии с действующими тарифами отчисления в соцстрах на случай получения профессионального заболевания.

По гражданско-правовому договору

Уплачивается только 13% подоходного налога.

Временно пребывающий высококвалифицированный специалист из ЕАЭС

По трудовому договору

Помимо 13-процентного налога на доходы должны быть сделаны следующие отчисления:

- отчисления на случай ВН – 2,9%;

- на случай производственной травмы или заболевания – по тарифам;

- медицинская страховка – 5,1%.

По гражданско-правовому договору

Отличие от работников по ТД – не нужно платить за социальное страхование.

Дистанционный работник вне РФ

По трудовому договору

Делаются отчисления только в ФСС (несчастные случаи и профзаболевания).

Важно! Во избежание двойного налогообложения подоходный налог в России с такого лица также не должен удерживаться (если работник не является российским налоговым резидентом).

По гражданско-правовому договору

Поскольку работник не проживает в России и не может воспользоваться ни пенсией, ни социальным или медицинским страхованием – никакие взносы он не платит.

Беженец

По трудовому договору

| НДФЛ, % | ПФР, % | ФСС, % | ФОМС, % | |

| несчастные случаи | нетрудоспособность | |||

| 13 | 22 | Да | 2,9 | 5,1 |

По гражданско-правовому договору

Платежи те же, но в соцстрах они выплачиваются, только если это прописано в договоре.

Иностранец, получивший временное убежище

По трудовому договору

- Налог на доходы – 13.

- ПФР – 22.

- ФСС – 1,8 + тариф (по профессиональному классу риска).

- Медстрах – 5,1.

По гражданско-правовому договору

Те же, за минусом фонда социального страхования.

Иностранец с РВП

По трудовому договору

| Подоходный налог, % | ПФР, % | Соцстрах, % | ФОМС, % | ||

| нерезиденты | Резиденты | от несчастных случаев и профзаболеваний | временная нетрудоспособность и материнство | ||

| 30 | 13 | 22 | по тарифу | 2,9 | 5,1 |

По гражданско-правовому договору

Размеры начислений соответствуют трудовым отношениям, но если этого не прописано в договоре, могут не проводиться взносы на социальное страхование.

Иностранец с РВП из ЕАЭС

По трудовому договору

Аналогичны расходам по работниках не из этого союза, но НДФЛ выплачивается в любом случае по ставке 13%.

По гражданско-правовому договору

Дополнительно по сравнению с трудовым договором можно сэкономить на платежах в ФСС.

Высококвалифицированный специалист с РВП

По трудовому договору

Помимо 13% НДФЛ и 22% – в ПФР, требуется оплата социальной страховки 2,9% + тариф (по несчастным случаям).

По гражданско-правовому договору

Оплачивается только налог и пенсионное страхование по указанным выше нормативам.

Высококвалифицированный специалист с РВП из ЕАЭС

По трудовому договору

Полностью как за российского работника, т.е. 13% подоходного налога и минимум 30,2% отчислений, включая

- 22 – пенсионная страховка;

- 5,1 – медицинская страховка;

- 3,1 – социальная страховка (2,9 + тариф от 0,2 до 8,5).

По гражданско-правовому договору

Размеры те же, но социальную страховку можно не платить.

Иностранец с ВНЖ

По трудовому договору

| Подоходный налог, % | ПФР, % | Соцстрах, % | ФОМС, % | ||

| нерезиденты | Резиденты | НС | ВТ | ||

| 30 | 13 | 22 | по тарифу | 2,9 | 5,1 |

По гражданско-правовому договору

Допускается не делать отчисления в ФСС, остальные показатели – те же.

Иностранец с ВНЖ из ЕАЭС

По трудовому договору

По аналогии с иностранными рабочими, имеющими вид на жительство, но налог в любом случае уплачивается как с резидентов (13%).

По гражданско-правовому договору

Дополнительно можно сэкономить на взносах в ФСС (они не уплачиваются).

Высококвалифицированный специалист с ВНЖ

По трудовому договору

| НДФЛ, % | Пенсионный фонд, % | ФСС, % | |

| НС | ВТ | ||

| 13 | 22 | + | 2,9 |

По гражданско-правовому договору

Среди расходов – только первые два столбца из предыдущей таблицы.

Высококвалифицированный специалист с ВНЖ из ЕАЭС

По трудовому договору

См. таблицу в отношении специалистов не из экономического союза (+5,1% – на обязательное медицинское страхование).

По гражданско-правовому договору

- налог на доходы – 13;

- пенсионный фонд – 22;

- фонд медицинского страхования – 5,1.

Лицо без гражданства, временно пребывающее, с патентом

По трудовому договору

Должны производиться следующие платежи:

- тринадцатипроцентный налог;

- пенсионная страховка – 22%;

- социальное страхование – от 2 до 10,3%.

По гражданско-правовому договору

Только налог и пенсионное страхование в указанных выше размерах.

Лицо без гражданства, временно пребывающее, с разрешением на работу

По трудовому договору

Расходы в этом случае составят:

- По налогу – 30 и 13 процентов для нерезидентов и резидентов соответственно.

- Пенсионный фонд – стандартный платеж.

- Соцстрах – 1,8% + тариф.

По гражданско-правовому договору

Первые два платежа по указанным в списке выше тарифам.

Лицо без гражданства с РВП

По трудовому договору

В полном объеме как на российского работника, но с нерезидентов необходимо удержать налог в размере 30% от заработка.

По гражданско-правовому договору

Те же условия, но если это не указано в договоре ГПХ, взносы на социальное страхование не начисляются.

Лицо без гражданства с ВНЖ

По трудовому договору

Идентичны перечислениям с работников, имеющих разрешение на временное проживание.

Читайте также:

- Что входит в отделочные работы для налогового вычета

- При определении налоговой базы по ндфл учитываются доходы полученные в какой форме

- Как выплатить зарплату если счет арестован налоговой

- Как должен бухгалтер вести учет налоговой базы по ндфл по новому месту работы

- Как написать письмо начальнику налоговой инспекции