Как заполнить чек на отпускные

Опубликовано: 15.05.2024

Владельцы расчетных счетов, независимо от того, юридические лица это или ИП, могут получить наличные средства в банке только при наличии денежного чека. Этот документ является частью чековой книжки, которую выдает банк своему клиенту, при том условии, что от того поступил соответствующий запрос. Чековые книжки используют в работе банки как государственного, так и частного сектора.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Правила обращения с чековыми книжками и денежными чеками

Книжку следует хранить в специально отведенном месте, закрытом от доступа посторонних людей (желательно в сейфе).

Пользоваться чековыми книжками могут только руководитель предприятия и уполномоченные его отдельным распоряжением сотрудники (например, замдиректора и главный бухгалтер).

Для чего можно снимать наличные средства

Юридические лица все расчетные операции по договорам между собой должны проводить строго по счетам.

При этом некоторые потребности предприятий и организаций можно решить и при помощи наличных средств (например, сделать покупку различных хозяйственных, бытовых, канцелярских принадлежностей, произвести выдачу заработной платы, командировочных, материальной помощи и т.п.). Именно на эти цели и может снять с расчетного счета деньги директор компании или его представитель.

Как правильно пользоваться книжкой

Основную информацию можно вносить в чек как в офисе компании, так и в самом банке.

Подпись и печать на чеке нужно ставить только в присутствии банковского специалиста, который сверит их с имеющимися у него в распоряжении образцами подписи и печати представителя фирмы (при этом использование факсимильных подписей запрещено).

Если автограф не будет совпадать «один в один» или оттиск печати будет не слишком четким, придется заполнить новый чек и поставить подпись и штамп еще раз.

Деньги по чеку выдаются только представителю организации или доверенному лицу строго при наличии документа, удостоверяющего личность.

Можно ли допускать в чеке исправления

Никакие ошибки, неточности и исправления в чеке абсолютно недопустимы.

Любые помарки делают документ испорченным, поэтому если что-то такое все же случилось, следует оставить данный чек и перейти к заполнению другого. Чек с ошибками надо перечеркнуть и сделать пометку о том, что он испорчен или аннулирован.

Основные моменты заполнения денежного чека

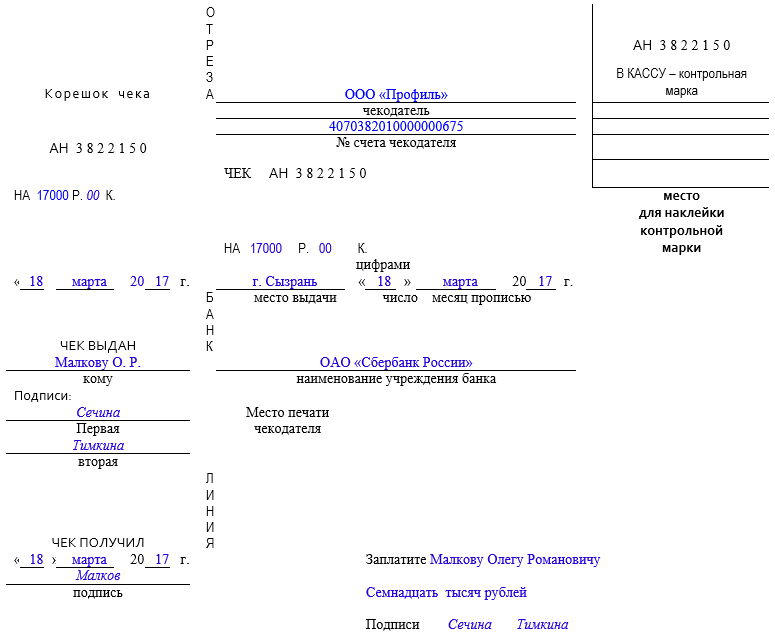

Чек состоит из двух частей:

- чек, который специалист кредитного учреждения отрывает и оставляет у себя;

- корешок (он остается в книжке).

Информация в них практически идентична, единственное, что в корешке она несколько сжата по объему и касается только основных моментов (кто, когда и сколько снял наличности).

Заполнять чек можно исключительно шариковой ручкой синего цвета (никакие оттеночные цвета в большинстве банков не допускаются, не говоря уж о красных, черных пастах или карандашах).

Обязательно ли ставить печать

До недавнего времени юридические лица по закону должны были использовать в своей работе печати и штампы. Но с 2016 года все изменилось – теперь предприятия и организации, как ранее и ИП имеют полное право не штамповать свои документы при помощи штемпельных изделий. Применение печатей необходимо лишь в тех случаях, когда это норма закреплена внутренними нормативно-правовыми актами компании.

Данное правило распространяется и на чековые книжки – проштамповывать их нужно только тогда, когда в карточке с образцами подписей и печати стоит оттиск печати предприятия (если его нет, то там просто ставится пометка «б/п», что означает «без печати»).

Образец заполнения денежного чека

Заполнение лицевой стороны бланка

На первой странице чека сначала следует оформить корешок (слева), который, как уже говорилось выше, остается у держателя расчетного счета на руках (в чековой книжке). Сюда вносятся:

- сумма (цифрами и до копеек),

- дата получения (число, месяц (прописью), год),

- фамилия и инициалы лица, которое получает деньги.

В строках под словом «Подписи» расписываются работники банковского учреждения. Ниже проставляется дата получения чека и подпись получателя.

Левая сторона бланка после заполнения передается в банк.

Заполнение второй страницы бланка

Вторая страница документа включает в себя таблицу, где нужно отметить цели, на которые планируется потратить полученные средства.

Если сумма большая и целей сразу несколько, то ее следует разнести в нужных объемах по соответствующим строкам.

Затем получатель денег ставит под таблицей свою подпись. В завершение в чек вносятся сведения из документа, удостоверяющего личность (его серию, номер, дату и место выдачи и т.д.).

Если заполнить платёжку с ошибками, деньги не дойдут до получателя. С 1 мая 2021 года закончился переходный период и все перешли на новые реквизиты, будьте внимательны. Ещё больше новых правил начнёт действовать с июля 2021 года. Мы подготовили подробный разбор всех нововведений.

Новые реквизиты платёжных поручений

С начала 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках мы теперь указываем два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения коснулись четырёх полей платёжного поручения:

- поле 13 — уточнено название банка получателя;

- поле 14 — изменился БИК банка получателя;

- поле 15 — теперь указывается номер счёта банка получателя, входящий в состав единого казначейского счёта (ЕКС), раньше это поле заполнялось нулями;

- поле 17 — добавлен номер казначейского счёта (ЕКС).

В Экстерне платёжки по налогам формируются автоматически.

ФНС говорила о переходном периоде с 1 января по 30 апреля 2021 года. На практике же он все равно почти ни у кого не работал. С 1 мая платёжки со старыми реквизитами принимать окончательно перестанут, они будут попадать в невыясненные.

Для каждого региона будут свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Вот часть из них:

| Субъект РФ | Наименование банка получателя | БИК банка получателя | Номер счёта банка получателя | Номер казначейского счёта |

|---|---|---|---|---|

| поле 13 | поле 14 | поле 15 | поле 17 | |

| Москва | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва | 004525988 | 40102810545370000003 | 03100643000000017300 |

| Московская область | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО МОСКОВСКОЙ ОБЛАСТИ г. Москва | 004525987 | 40102810845370000004 | 03100643000000014800 |

| Санкт-Петербург | СЕВЕРО-ЗАПАДНОЕ ГУ БАНКА РОССИИ//УФК по г. Санкт-Петербургу г. Санкт-Петербург | 014030106 | 40102810945370000005 | 03100643000000017200 |

| Ленинградская область | ОТДЕЛЕНИЕ ЛЕНИНГРАДСКОЕ БАНКА РОССИИ//УФК по Ленинградской области г. Санкт-Петербург | 014106101 | 40102810745370000006 | 03100643000000014500 |

| Свердловская область | УРАЛЬСКОЕ ГУ БАНКА РОССИИ//УФК по Свердловской области г. Екатеринбург | 016577551 | 40102810645370000054 | 03100643000000016200 |

| Краснодарский край | ЮЖНОЕ ГУ БАНКА РОССИИ//УФК по Краснодарскому краю г. Краснодар | 010349101 | 40102810945370000010 | 03100643000000011800 |

| Новосибирская область | СИБИРСКОЕ ГУ БАНКА РОССИИ//УФК по Новосибирской области г. Новосибирск | 015004950 | 40102810445370000043 | 03100643000000015100 |

| Ростовская область | ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ БАНКА РОССИИ//УФК по Ростовской области г. Ростов-на-Дону | 016015102 | 40102810845370000050 | 03100643000000015800 |

| Челябинская область | ОТДЕЛЕНИЕ ЧЕЛЯБИНСК БАНКА РОССИИ//УФК по Челябинской области г. Челябинск | 017501500 | 40102810645370000062 | 03100643000000016900 |

Образец платёжного поручения с новыми реквизитами с 1 мая 2021 года

Новые правила заполнения полей платёжного поручения

Поправки к правилам оформления платёжек о переводах в бюджет утверждены Приказом Минфина РФ от 14.09.2020 № 199Н. Изменения вступают в силу с 1 января, но часть из них начнёт действовать позже.

Поле 60 «ИНН»

Иностранные организации и физлица смогут указывать «0» в поле «ИНН плательщика», если они не состоят на учёте в налоговой. Исключение — платежи, администрируемые налоговыми органами. Поправка вступает в силу с 1 января 2021 года.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя с 17 июля 2021 года.

Если платёжное поручение составило физическое лицо без счёта и собирается перечислить по нему деньги в бюджет, в реквизитах нужно указывать именно ИНН физлица или «0», если номер не присвоен. Указывать ИНН кредитной организации запрещено. Это правило действует с 1 октября 2021 года.

Поле 101 «Статус налогоплательщика»

Главное изменение касается индивидуальных предпринимателей, нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды статуса плательщика «09», «10», «11» и «12» утратят силу. Вместо них перечисленные выше налогоплательщики будут указывать код «13», которые соответствует налогоплательщикам-физлицам.

Также часть кодов будет удалена или отредактирована. Добавятся и новые коды:

- «29» — для политиков, которые перечисляют в бюджет деньги со специальных избирательных счетов и специальных счетов фондов референдума (кроме платежей, администрируемых налоговой);

- «30» — для иностранных лиц, не состоящих на учёте в российской налоговой, при уплате платежей, администрируемых таможенными органами.

Поле 106 «Основание платежа»

С 1 октября перечень кодов основания платежа уменьшится. Исчезнут коды:

- «ТР» — погашение задолженности по требованию налоговой;

- «АП» — погашение задолженности по акту проверки;

- «ПР» — погашение задолженности по решению о приостановлении взыскания;

- «АР» — погашение задолженности по исполнительному документу.

Вместо них нужно будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов.

Также с 1 октября удалят код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

Поле 108 «Номер документа — основания платежа»

В этом поле указывается номер документа, который является основанием платежа. Его заполнение зависит от того, как заполнено поле 106.

Новый код для основания платежа в четырёх утративших силу случаях — «ЗД». Но несмотря на это, удалённые коды будут фигурировать в составной части номера документа — первые два знака. Заполняйте поле в следующем порядке:

- «ТР0000000000000» — номер требования налоговой об уплате налогов, сборов, взносов;

- «АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АР0000000000000» — номер исполнительного документа.

Например, «ТР0000000000237» — требование об уплате налога № 237.

Поле 109 «Дата документа — основания платежа»

Порядок заполнения поля 109 меняется для погашения задолженности по истекшим периодам. При указании кода «ЗД» нужно вписать в поле дату одного из документов, который является основанием платежа:

- требования налоговой;

- решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- решения о приостановлении взыскания;

- исполнительного документа и возбуждённого исполнительного производства.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

В авансовом отчете подотчетное лицо отражает как и на какие цели потрачен полученный аванс. Обязанность отчитаться по форме 0504505 возникает у сотрудника, получившего от работодателя деньги на следующие расходы:

- командировочные с учетом суточных;

- представительские;

- закупку товаров, работ или услуг;

- расчеты с контрагентами;

- и прочие целевые расходы за счет выданных авансов.

Авансовый отчет двухсторонний — то есть печатается на одном листе с двух сторон. Подотчетное лицо и бухгалтер могут заполнять форму вместе, но часто бухгалтеры предпочитают формировать документы самостоятельно — это допустимо.

Сроки сдачи авансового отчета

Сроки сдачи зависят от цели выдачи аванса:

- Командировочный авансовый отчет сотрудник сдает в бухгалтерию в течение трех дней после возвращения. Если он вернулся в выходной или праздничный день, то три дня отсчитываются с момента выхода на работу (постановление Правительства России от 13.10.2008 № 749).

- Авансовый отчет по хозяйственным расходам сдают не позднее трех дней после истечения срока, на который был выдан аванс (п. 6.3. Указания ЦБ РФ от 11.03.2014 № 3210-У).

Форма авансового отчета в 2021 году

Авансовый отчет по унифицированной форме 0504505 введен в действие с 2015 года приказом Минфина России от 30.03.2015 № 52н (далее — Приказ № 52н). Этот бланк первичного документа обязателен для всех государственных и муниципальных учреждений.

Учреждение может включить в форму 0504505 дополнительные данные и реквизиты, если они способствуют более полному отражению информации и соответствуют требованиям нормативных документов (Приложение 5 к Приказу № 52).

Авансовый отчет следует составлять в виде электронного документа и заверять его квалифицированной электронной подписью. Если нет возможности формировать и хранить электронные документы или бумажная форма обязательна, составляйте отчет на бумаге.

Как заполнить форму 0504505

Перед заполнением отчета ознакомьтесь с правилами, соблюдение которых налоговая контролирует при проверке отчета:

- Отчет должен быть оформлен от сотрудника компании на трудовом или гражданско-правовом договоре. Прочим лицам деньги под отчет выдавать нельзя.

- Руководитель должен утвердить авансовый отчет. Расходы признаются той датой, в которую отчет утвержден. Если руководитель или уполномоченный им сотрудник не утвердил документ, принятые расходы могут оспорить.

- К авансовому отчету сотрудник прикладывает документы, подтверждающие расходы: проездные билеты, чеки, квитанции и т.д. Они нумеруются в порядке записи в отчете.

- В документах должно быть указано наименование товара. Если в чеке указана только сумма, то сотрудник должен попросить товарный чек. Иначе определить цель расхода и обосновать его не получится.

- В документах должны быть проставлены даты расходов, иначе период их совершения подтвердить не получится. Соответственно, нельзя будет учесть эти расходы для целей налога на прибыль.

Переходим к заполнению.

Первый этап — шапка документа. Подотчетное лицо заполняет базовые сведения — наименование учреждения, структурное подразделение и свои данные: ФИО, должность и назначение аванса.

Бухгалтер в правом верхнем углу прописью указывает сумму отчета, вписывает реквизиты организации и присваивает отчету номер.

Сумма отчета всегда указывается по фактическим расходам. Если сотрудник получил 15 000 рублей, а потратил 22 000, то отчет будет на 22 000 рублей. Если же, наоборот, сотрудник получил 18 000 рублей, а потратил 16 000 — на сумму 16 000 рублей.

Далее идет табличная часть. В ней подотчетник указывает полученную и потраченную сумму. В строке «Остаток» он указывает неистраченные авансовые средства. Если же потрачено больше, чем получено, нужно заполнить строку «Перерасход».

Бухгалтер заполняет сведения о предыдущем авансе, проверяет сумму аванса и составляет бухгалтерскую запись. Он же проверяет количество оправдательных документов и листов, на которых они размещены.

Далее бухгалтер заполняет сведения о внесении остатка или выдаче перерасхода. Он принимает неизрасходованные деньги в кассу или удерживает, если перевод был безналичным. Указывает сумму и реквизиты кассового ордера, дату его оформления и ставит подпись еще раз.

Отрывную часть полностью заполняет бухгалтер. Тут нужно указать данные о подотчетном лице, номер, дату и сумму авансового отчета. Этот корешок забирает работник.

Далее переходим к оборотной стороне. Тут сотрудник вписывает сумму суточных и других расходов, а также указывает реквизиты проездных документов, документов, подтверждающих проживание в гостинице и т.д. В графе «Итого» указывается полная сумма расходов.

Бухгалтер в этой части заполняет графы 7, 8, 9 и 10. То есть прописывает расходы, принятые к учету, и формирует бухгалтерскую проводку.

Далее бухгалтер берет авансовый отчет, приложения к нему и копию приказа о направлении сотрудника в командировку и несет их на подпись главбуху, который проверяет и заверяет отчет. Затем его передают гендиректору на утверждение.

Утвержденный отчет со всеми приложениями должен храниться в бухгалтерии в течение пяти лет, как любой первичный документ.

В облачном сервисе Контур.Бухгалтерия легко учитывать выданные авансы и формировать отчеты. Ведите в системе учет, начисляйте зарплату, платите налоги и отправляйте отчетность онлайн. Первые 14 дней работы — в подарок.

Если заполнить платёжку с ошибками, деньги не дойдут до получателя. С 1 мая 2021 года закончился переходный период и все перешли на новые реквизиты, будьте внимательны. Ещё больше новых правил начнёт действовать с июля 2021 года. Мы подготовили подробный разбор всех нововведений.

Новые реквизиты платёжных поручений

С начала 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках мы теперь указываем два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения коснулись четырёх полей платёжного поручения:

- поле 13 — уточнено название банка получателя;

- поле 14 — изменился БИК банка получателя;

- поле 15 — теперь указывается номер счёта банка получателя, входящий в состав единого казначейского счёта (ЕКС), раньше это поле заполнялось нулями;

- поле 17 — добавлен номер казначейского счёта (ЕКС).

В Экстерне платёжки по налогам формируются автоматически.

ФНС говорила о переходном периоде с 1 января по 30 апреля 2021 года. На практике же он все равно почти ни у кого не работал. С 1 мая платёжки со старыми реквизитами принимать окончательно перестанут, они будут попадать в невыясненные.

Для каждого региона будут свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Вот часть из них:

| Субъект РФ | Наименование банка получателя | БИК банка получателя | Номер счёта банка получателя | Номер казначейского счёта |

|---|---|---|---|---|

| поле 13 | поле 14 | поле 15 | поле 17 | |

| Москва | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва | 004525988 | 40102810545370000003 | 03100643000000017300 |

| Московская область | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО МОСКОВСКОЙ ОБЛАСТИ г. Москва | 004525987 | 40102810845370000004 | 03100643000000014800 |

| Санкт-Петербург | СЕВЕРО-ЗАПАДНОЕ ГУ БАНКА РОССИИ//УФК по г. Санкт-Петербургу г. Санкт-Петербург | 014030106 | 40102810945370000005 | 03100643000000017200 |

| Ленинградская область | ОТДЕЛЕНИЕ ЛЕНИНГРАДСКОЕ БАНКА РОССИИ//УФК по Ленинградской области г. Санкт-Петербург | 014106101 | 40102810745370000006 | 03100643000000014500 |

| Свердловская область | УРАЛЬСКОЕ ГУ БАНКА РОССИИ//УФК по Свердловской области г. Екатеринбург | 016577551 | 40102810645370000054 | 03100643000000016200 |

| Краснодарский край | ЮЖНОЕ ГУ БАНКА РОССИИ//УФК по Краснодарскому краю г. Краснодар | 010349101 | 40102810945370000010 | 03100643000000011800 |

| Новосибирская область | СИБИРСКОЕ ГУ БАНКА РОССИИ//УФК по Новосибирской области г. Новосибирск | 015004950 | 40102810445370000043 | 03100643000000015100 |

| Ростовская область | ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ БАНКА РОССИИ//УФК по Ростовской области г. Ростов-на-Дону | 016015102 | 40102810845370000050 | 03100643000000015800 |

| Челябинская область | ОТДЕЛЕНИЕ ЧЕЛЯБИНСК БАНКА РОССИИ//УФК по Челябинской области г. Челябинск | 017501500 | 40102810645370000062 | 03100643000000016900 |

Образец платёжного поручения с новыми реквизитами с 1 мая 2021 года

Новые правила заполнения полей платёжного поручения

Поправки к правилам оформления платёжек о переводах в бюджет утверждены Приказом Минфина РФ от 14.09.2020 № 199Н. Изменения вступают в силу с 1 января, но часть из них начнёт действовать позже.

Поле 60 «ИНН»

Иностранные организации и физлица смогут указывать «0» в поле «ИНН плательщика», если они не состоят на учёте в налоговой. Исключение — платежи, администрируемые налоговыми органами. Поправка вступает в силу с 1 января 2021 года.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя с 17 июля 2021 года.

Если платёжное поручение составило физическое лицо без счёта и собирается перечислить по нему деньги в бюджет, в реквизитах нужно указывать именно ИНН физлица или «0», если номер не присвоен. Указывать ИНН кредитной организации запрещено. Это правило действует с 1 октября 2021 года.

Поле 101 «Статус налогоплательщика»

Главное изменение касается индивидуальных предпринимателей, нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды статуса плательщика «09», «10», «11» и «12» утратят силу. Вместо них перечисленные выше налогоплательщики будут указывать код «13», которые соответствует налогоплательщикам-физлицам.

Также часть кодов будет удалена или отредактирована. Добавятся и новые коды:

- «29» — для политиков, которые перечисляют в бюджет деньги со специальных избирательных счетов и специальных счетов фондов референдума (кроме платежей, администрируемых налоговой);

- «30» — для иностранных лиц, не состоящих на учёте в российской налоговой, при уплате платежей, администрируемых таможенными органами.

Поле 106 «Основание платежа»

С 1 октября перечень кодов основания платежа уменьшится. Исчезнут коды:

- «ТР» — погашение задолженности по требованию налоговой;

- «АП» — погашение задолженности по акту проверки;

- «ПР» — погашение задолженности по решению о приостановлении взыскания;

- «АР» — погашение задолженности по исполнительному документу.

Вместо них нужно будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов.

Также с 1 октября удалят код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

Поле 108 «Номер документа — основания платежа»

В этом поле указывается номер документа, который является основанием платежа. Его заполнение зависит от того, как заполнено поле 106.

Новый код для основания платежа в четырёх утративших силу случаях — «ЗД». Но несмотря на это, удалённые коды будут фигурировать в составной части номера документа — первые два знака. Заполняйте поле в следующем порядке:

- «ТР0000000000000» — номер требования налоговой об уплате налогов, сборов, взносов;

- «АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АР0000000000000» — номер исполнительного документа.

Например, «ТР0000000000237» — требование об уплате налога № 237.

Поле 109 «Дата документа — основания платежа»

Порядок заполнения поля 109 меняется для погашения задолженности по истекшим периодам. При указании кода «ЗД» нужно вписать в поле дату одного из документов, который является основанием платежа:

- требования налоговой;

- решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- решения о приостановлении взыскания;

- исполнительного документа и возбуждённого исполнительного производства.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

21 мая, согласно графику отпусков, издан приказ о предоставлении ежегодного очередного отпуска Авдеевой Елене Викторовне на период с 07.06 2018 по 17.06.2018 сроком на 10 календарных дней.

04 июня бухгалтер начислил и выплатил отпускные работнику.

02 июля (перенос с 30 июня) уплачен НДФЛ с отпускных Авдеевой Е.В.

Пошаговая инструкция оформления примера. PDF

Варианты оформления начисления оплаты ежегодного отпуска

В программе предусмотрено два функционала расчета оплаты ежегодного отпуска:

- Автоматически, при котором используется документ Отпуск .

- Вручную, при котором используется документ Начисление зарплаты .

Функционал автоматического расчета отпуска возможен только в небольшой организации — численностью не более 60 человек.

В нашей статье будет подробно рассмотрен автоматический функционал расчета оплаты ежегодного отпуска. Для этого необходимо установить флажок Вести учет больничных, отпусков и исполнительных документов PDF в разделе Администрирование — Настройки программы — Параметры учета — Настройки зарплаты — Расчет зарплаты .

Нормативное регулирование

Основные правила предоставления отпуска

Отпуск сотрудникам должен предоставляется ежегодно с сохранением места работы (должности) и среднего заработка (ст. 114 ТК РФ, ст. 120 ТК РФ). Право на ежегодный основной отпуск возникает через 6 месяцев в первый год работы. До истечения 6 месяцев на отпуск имеют право (ст.122 ТК РФ):

- женщины перед отпуском по беременности и родам или после него;

- работники до 18 лет;

- работники, усыновившие детей в возрасте до 3-х месяцев;

- в других случаях, предусмотренных федеральными законами.

В дальнейшем отпуск предоставляется в любое время по графику отпусков (абз. 8 ст. 122 ТК РФ).

В следующих случаях предусмотрен вынужденный перенос или продление отпуска (ст. 124 ТК РФ):

- временная нетрудоспособности работника;

- выполнение им государственных обязанностей в отпуске;

- если работник не был предупрежден об отпуске или не получил отпускные в установленные сроки;

- по производственной необходимости, не далее, чем до следующего года;

- в других случаях, предусмотренных трудовым законодательством, локальными нормативными актами.

Ежегодный оплачиваемый отпуск должен быть продлен или перенесен на другой срок, определяемый работодателем с учетом пожеланий работника (ст. 124 ТК РФ). Автоматическое продление отпуска работодателем после периода нетрудоспособности допустимо, если работник не высказал своих пожеланий (Апелляционное определение Красноярского краевого суда от 11.04.2018 по делу N 33-4718/2018).

Непредоставление ежегодного отпуска запрещено (абз. 7 ст. 124 ТК РФ):

- в течение 2-х лет подряд;

- работникам до 18 лет;

- работникам, занятым на вредных и опасных работах.

Продолжительность отпуска рассчитывается в календарных днях. Если в периоде отпуска есть праздник — отпуск продлевается на количество праздничных дней (ст. 120 ТК РФ).

Оплата отпуска производится за 3 дня до его начала (ст. 136 ТК РФ). ГИТ проверяет, чтобы в момент выплаты отпускных до отпуска оставалось 3 полных дня (Решение Пермского краевого суда от 23.01.2018 N 21-46/2018).

Основные правила расчета отпуска

Размер оплаты ежегодного отпуска зависит от средней заработной платы (Постановление Правительства РФ от 24.12.2007 N 922).

Расчет среднего заработка работника осуществляется исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих отпуску (ст. 139 ТК РФ).

При начислении отпускных или изменении МРОТ в периоде отпуска необходимо сверять с его величиной средний месячный заработок: он не может быть ниже федерального МРОТ (п. 18 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Средний месячный заработок рассчитывается по формуле:

Средний заработок подлежит корректировке в случаях:

- Повышения федерального МРОТ, если средний дневной заработок для расчета отпускных оказался ниже его величины (п. 18 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922). Сумма отпускных рассчитывается исходя из МРОТ:

- Произошло повышение окладов по организации, филиалу, структурному подразделению (п. 16 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922):

- В расчетном периоде — корректируются выплаты, учитываемые при расчете среднего заработка.

- В периоде между расчетным и отпуском — корректируется месячный средний заработок за весь период.

- В периоде отпуска — корректируется месячный средний заработок за период с даты повышения.

Начисление отпускных

Оплата отпуска отображается по Дт счета затрат на оплату труда и Кт 70 «Расчеты с персоналом по оплате труда» (рабочий план счетов 1С).

Изучить подробнее Определение способов учета зарплаты (основных проводок)

Ежегодный отпуск облагается НДФЛ и страховыми взносами.

Начисление отпуска отражается документом Отпуск в разделе Зарплата и кадры – Зарплата – Все начисления – кнопка Создать – Отпуск .

Документом Отпуск осуществляется начисление отпускных и исчисление НДФЛ. Начисление страховых взносов происходит в документе Начисление зарплаты . Поэтому очень важно соблюдать последовательность ввода документов: сначала — документ Отпуск , потом —документ Начисление зарплаты .

![]()

В документе указывается:

- Сотрудник — сотрудник, которому предоставляется оплачиваемый отпуск.

- Отпуск с _ по — период отпуска.

При вводе периода отпуска автоматически рассчитывается сумма отпускных и НДФЛ.

- Начислено — начисленная сумма отпускных.

По ссылке Начислено в форме Расчет отпуска отображается количество отработанных дней и заработная плата за предыдущие 12 месяцев для расчета среднего заработка. При необходимости их можно отредактировать, при этом автоматически пересчитывается средний заработок и сумма начисленных отпускных.

![]()

- НДФЛ — сумма исчисленного НДФЛ.

По ссылке НДФЛ в форме НДФЛ отображается расчет НДФЛ нарастающим итогом по сотруднику за текущий налоговый период.

![]()

Проводки по документу

![]()

Документ формирует проводки:

- Дт 26 Кт 70 —начисление оплаты ежегодного отпуска.

- Дт 70 Кт 68.01 — исчисление НДФЛ из отпускных.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. приказа о предоставлении отпуска. В 1С используется Приказ о предоставлении отпуска (Т-6) .

Бланк Приказа о предоставлении отпуска по форме Т-6 можно распечатать по кнопке Печать – Приказ о предоставлении отпуска (Т-6) документа Отпуск .

Расчет среднего заработка можно распечатать по кнопке Печать – Расчет среднего заработка .

Выплата отпускных на банковскую карточку

Выплата отпускных осуществляется не менее, чем за 3 дня до даты начала отпуска (ст. 136 ТК РФ).

В нашей статье рассмотрим выплату отпускных по зарплатному проекту. Выплата отпускных на личную карточку оформляется аналогично. С нюансами можно ознакомиться на примере выплаты заработной платы через банк (банковские карточки).

Формирование ведомости на выплату отпускных

![]()

Необходимо обратить внимание на заполнение полей:

- Вид выплаты — Зарплата , т. к. у отпуска есть документ начисления оплаты отпускных — документ Отпуск .

- Месяц — месяц начисления отпуска.

- Зарплатный проект — зарплатный проект, оформленный с банком.

По кнопке Заполнить формируется табличная часть с данными к выплате по итогам указанного месяца:

- К выплате — остаток начисленной суммы, на которую ранее не была сформирована ведомость, в нашем примере — начисленный отпуск.

- Номер лицевого счета — номер лицевого счета в рамках зарплатного проекта.

Документ проводок не формирует.

Документальное оформление

При перечислении заработной платы (отпускных) сотрудникам по зарплатному проекту необходимо вместе с платежным поручением предоставить в банк список работников с указанием их лицевых счетов и сумм выплаты.

В 1С используется печатная форма Список перечисляемой в банк зарплаты PDF, которую можно распечатать по кнопке Список перечислений документа Ведомость в банк .

Выплата отпускных

Фактическое перечисление оплаты отпуска оформляется документом Списание с расчетного счета вид операции Перечисление заработной платы по ведомостям по кнопке Оплатить ведомость внизу формы документа Ведомость в банк . PDF

![]()

Необходимо обратить внимание на заполнение полей:

- Получатель — банк, с которым заключен зарплатный проект.

- Сумма — сумма отпускных, перечисленная банку, согласно выписке банка.

- Ведомость — ведомость, по которой была перечислена заработная плата.

- Статья расходов — Оплата труда, с Видом движенияОплата трудаPDF, выбирается из справочника Статьи движения денежных средств.

Проводки по документу

![]()

Документ формирует проводку:

- Дт 70 Кт 51 — выплата отпускных.

Отражение в отчетности 6-НДФЛ

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода. Даты получения дохода зависят от вида дохода, для оплаты отпуска — это дата фактической выплаты отпускных сотруднику.

В 1С такой датой является дата документа фактического перечисления оплаты: именно она будет отражаться по стр. 100 Раздела 2 формы 6-НДФЛ. В нашем примере это дата документа Списание с расчетного счета , указанная в поле Дата .

В форме 6-НДФЛ начисление и выплата ежегодного отпуска отражается в:

Разделе 1 «Обобщенные показатели»:

- стр. 020 — 13 083, сумма начисленного дохода;

- стр. 040 — 1 701, сумма исчисленного налога.

- стр. 070 — 1 701, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

- стр. 100 — 04.06.2018, дата фактического получения дохода;

- стр. 110 — 04.06.2018, дата удержания налога.

- стр. 120 — 02.07.2018, срок перечисления налога.

- стр. 130 — 13 083, сумма фактически полученного дохода.

- стр. 140 — 1 701, сумма удержанного налога.

Уплата НДФЛ в бюджет

Уплата НДФЛ в бюджет осуществляется не позднее последнего числа месяца, в котором произведена выплата отпускных (абз. 2 п. 6 ст. 226 НК РФ).

![]()

Необходимо обратить внимание на заполнение полей:

- Вид операции — Уплата налога.

- Налог — НДФЛ при исполнении обязанностей налогового агента.

- Вид обязательства — Налог.

- за — Июнь 2018, месяц начисления доходов (отпуска).

Проводки по документу

![]()

Документ формирует проводку:

- Дт 68.01 Кт 51 — уплата НДФЛ в бюджет за июнь.

Проверка взаиморасчетов

Проверка взаиморасчетов с сотрудником

Проверить взаиморасчеты с сотрудником можно с помощью отчета Оборотно-сальдовая ведомость по счету 70 «Расчеты с персоналом по оплате труда» в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету .

Отчет можно сформировать на дату выплаты отпуска. Но, чтобы проверить выполнение условия срока оплаты отпуска (не менее 3-х дней до начала отпуска), рекомендуется в конечной дате отчета указать дату за три дня до начала отпуска. В нашем примере отпуск начинается с 07 июня, следовательно, отчет необходимо сформировать за 04 июня.

![]()

Долг за предприятием в виде заработной платы на май составил 23 500 руб. PDF

Иного долга на 04 июня перед сотрудником Авдеевой Е.В. нет, следовательно, задолженность по выплате отпускных отсутствует.

Проверка взаиморасчетов с бюджетом

Для проверки расчетов с бюджетом по НДФЛ можно создать отчет Анализ счета 68.01 «НДФЛ при исполнении обязанностей налогового агента», в разделе Отчеты — Стандартные отчеты — Анализ счета .

В нашем примере выплата отпускных осуществлялась 04 июня, срок перечисления НДФЛ — 30 июня, т. е. последний день месяца, в котором была выплата отпускных. 30 июня — это суббота, а значит срок уплаты НДФЛ переносится на следующий рабочий день — 02 июля (конечная дата нашего отчета).

![]()

Отсутствие исходящего сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Читайте также:

- Кто исполняет обязанности президента рф если президент рф в отпуске

- Возможно ли регулирование порядка предоставления отпусков локальным нормативным актом

- Нужно ли в графике сменности указывать отпуск сотрудника

- Нужно ли платить за садик если ребенок в отпуске

- Как приготовить мясной сок который используют при отпуске жареного мяса