Какой датой начислять отпускные в 1с

Опубликовано: 14.05.2024

Лето для бухгалтера-расчетчика – самый активный период расчета и начисления отпускных сотрудников. И, казалось бы, главное верно определить среднедневной заработок за предыдущие 12 месяцев, но на практике зачастую не все так гладко. Работник может во время основного оплачиваемого отпуска взять больничный, либо захочет пойти в отпуск перед своим увольнением, либо же получить денежную компенсацию неиспользованного отпуска.

Больничный во время отпуска

Пример.

Сотрудник Е. Н. Орлова ушла в ежегодный оплачиваемый отпуск на 14 календарных дней (с 14.05.2018 по 27.05.2018), но внезапно во время отпуска заболела, и медучреждение выдало ей больничный лист с 24.05.2018 по 31.05.2018 (на 8 календарных дней).

В данном случае, согласно статье 124 ТК РФ (ред. от 05.02.2018 г.), у сотрудницы есть право выбора:

- она может либо продлить свой ежегодный отпуск на количество дней болезни, совпавших с отпуском, и тогда вместо 27 мая она выйдет на работу 4 июня;

- или же сотрудница вправе выйти на работу сразу после окончания отпуска (14 дней), а количество дней отпуска, во время которых она болела, необходимо перенести на другой период (то есть перенести 4 дня, к примеру, на август 2018 г.).

И при переносе, и при продлении отпуска важно, чтобы работник предоставил бухгалтеру или в кадровую службу официально оформленный лист нетрудоспособности. Отпуск и больничный будут оплачиваться отдельно! Также самому работнику обязательно следует известить работодателя о том, что он болеет, и сообщить о дальнейшем варианте переноса или продления отпускных дней.

Рассмотрим первый вариант, когда отпуск продлевается. В данном случае бухгалтеру не требуется пересчитывать отпуск, поскольку расчетный период остается прежним и сумма отпускных, соответственно, не меняется.

Важно понимать, что отсутствие в базе необходимо отразить за май (с 28 по 31 мая) для корректного начисления заработной платы за май, чтобы по работнику было учтено правильное число отработанных дней и неявок. Если же сотрудник успел принести больничный лист, например, до начисления заработной платы за май, то документ «Отсутствие» в базе можно и не регистрировать, но все же это рекомендуется делать.

А после того, как сотрудник выйдет на рабочее место (5 июня) и предоставит больничный лист, необходимо начислить пособие: в программе раздел «Зарплата» – документы «Больничные листы». Поскольку период май в нашем примере закрыт и больничный начисляется в следующем периоде – в июне, то программа сторнирует зарегистрированные дни отсутствия и отпуска, которые приходятся на время болезни работника.

Но опять-таки важно заметить, что исходный документ по начислению отпуска мы исправляем только в том случае, когда отпуск начислен в одном месяце и период уже закрыт, а больничный отражаем в другом (текущем) периоде (как в нашем примере отпуск в мае зарегистрирован, а больничный уже в июне). Если больничный и отпуск начисляются в одном и том же периоде, который еще не закрыт, то исправление делать не нужно – в таком случае можно просто зайти в исходный документ «Отпуск», поставить новую дату окончания отпуска и перепровести документ.

Второй способ, при котором дни отпуска, совпавшие с болезнью работника, переносятся на другой период, предусматривает перерасчет отпускных. Предположим, что сотрудница Орлова Е.Н. решила не продлевать дни отдыха, а перенести неизрасходованные 4 дня на следующий отпуск, который, согласно утвержденному на предприятии графику отпусков, должен состояться 1 – 14 августа 2018 г. В таком случае предусмотрен перерасчет отпуска, поскольку отпускные дни разрываются и, соответственно, меняются расчетные периоды.

В «1С:Зарплата и управление персоналом 8», ред. 3.0, при переносе отпуска в связи с болезнью сотрудника необходимо сделать практически те же шаги, что и в предыдущем примере, когда отпуск был продлен, а именно: сначала регистрируем документ «Отсутствие (болезнь, прогул, неявка)», а затем начисляем пособие с помощью документа «Больничный лист». Только теперь исправлять исходный документ начисленного отпуска уже не требуется, потому что при регистрации больничного листа сумма за четыре отпускных дня автоматически сторнировалась. Оставшиеся дни отпуска будут начисляться уже в будущем периоде, на который они переносятся, новым отдельным документом «Отпуск».

Поскольку количество израсходованных дней отпуска и сумма отпускных при пересчете уменьшились, то возникает переплата денежных средств данному работнику. Образовавшуюся переплату работодатель может удержать у сотрудника из заработной платы только с согласия самого работника и при наличии письменного заявления, но при этом общий размер удержаний не должен превышать 20% от общего размера зарплаты (ст. 138 ТК РФ).

Отпуск с последующим увольнением

Пример.

Сотрудник А. А. Березкин по собственной инициативе принял решение уйти в основной оплачиваемый отпуск с 3 по 23 апреля 2018 г. (на 21 календарный день) с последующим увольнением.

Заметим, что работник имеет полное право использовать свой отпуск перед увольнением, – это закреплено в ч. 2 ст. 127 ТК РФ.

В рассматриваемом примере в первую очередь бухгалтер должен начислить и выплатить работнику отпускные не менее чем за три календарных дня до начала отпуска – об этом гласит ч. 9 ст. 136 ТК РФ, то есть крайняя дата выплаты отпускных приходится на 30 марта 2018 г.

В «1С:Зарплата и управление персоналом 8», ред. 3.0, начисление и расчет отпуска, как уже было указано в предыдущих примерах, производится документом «Отпуск». После чего в программе регистрируется увольнение сотрудника Березкина А.А. – сделать это можно с помощью документа «Увольнение» (раздел «Кадры» – «Приемы, переводы, увольнения»).

Как отмечено в ст. 127 ТК РФ, днем увольнения признается последний день отпуска сотрудника, то есть в нашем примере таковой датой является 23 апреля 2018 г., а все окончательные выплаты при увольнении и выдача трудовой книжки должны быть произведены в день, когда прекращаются трудовые обязательства между работником и нанимателем, иначе – в последний рабочий день. В описанной ситуации у Березкина последний день выхода на работу является день перед началом отпуска (2 апреля 2018 г.), следовательно, в эту дату и необходимо произвести окончательный расчет с сотрудником, в который входит выплата заработной платы, компенсации при увольнении и прочее. Это пояснено в Письме Роструда от 24.12.2007 № 5277-6-1.

Для того чтобы убедиться в правильности расчета компенсации отпуска при увольнении, рекомендуется перед этим просмотреть остаток неиспользованного работником отпуска на дату увольнения (раздел «Кадры» – «Кадровые отчеты» – отчет «Остатки отпусков» или же «Справка об остатках отпусков»). Важно обратить внимание, что в стаж работы, дающий право на основной отпуск, число дней отпуска с последующим увольнением не включаются! У сотрудника Березкина по состоянию на 3 апреля использован весь неизрасходованный ранее отпуск, поэтому компенсации отпуска при увольнении за период стажа с 3 по 23 апреля 2018 г. ему не полагается.

Начисление компенсации за неиспользованный отпуск

Пример.

Сотрудник Захаркин С.П. является инвалидом II группы. В соответствии со статьей 23 Закона от 24.11.1995 № 181-ФЗ «О социальной защите инвалидов в РФ» ему полагается удлиненный основной ежегодный отпуск не менее 30 календарных дней (в нашем примере Захаркину организация предоставляет 30 дней отпуска). За период работы с 25.01.2017 по 24.01.2018 у сотрудника есть неиспользованный остаток отпуска в количестве 16 дней (то есть 14 дней отпуска он уже израсходовал ранее). Захаркин С. П. написал заявление на ежегодный отпуск с 04.06.2018 г. по 10.06.2018 г. на 7 календарных дней, а за оставшиеся 9 дней отпуска хочет взять денежную компенсацию.

Имеет ли право бухгалтер начислить денежную компенсацию за неизрасходованные девять дней отпуска? Ответ однозначен – не имеет. Поскольку согласно ст. 126 ТК РФ заменить неиспользованные дни отпуска денежной компенсацией можно только в том случае, если они превышают 28 календарных дней за каждый отработанный работником год. Захаркину, как инвалиду, в год полагается удлиненный основной отпуск в количестве 30 календарных дней, а значит, денежную компенсацию можно выплатить только в рамках двух дней полагаемого отпуска. При этом сотрудник обязательно должен написать заявление о выплате компенсации взамен предоставления ежегодного основного отпуска.

Чтобы начислить основной ежегодный отпуск одновременно с компенсацией в «1С:Зарплата и управление персоналом 8», ред. 3.0, необходимо создать документ «Отпуск» (в разделе «Зарплата» или «Кадры») и на вкладке «Основной отпуск» проставить в нем даты начала и окончания отпуска, а также установить флаг напротив «Компенсация отпуска» с указанием количества компенсируемых дней. Документ автоматически рассчитает среднедневной заработок, сумму отпускных и денежной компенсации.

Если же бухгалтеру необходимо рассчитать только денежную компенсацию без предоставления сотруднику отпуска, то в регистрируемом документе «Отпуск» нужно убрать флаг напротив «Отпуск» и оставить только флаг «Компенсация отпуска». В итоге рассчитана будет только лишь денежная компенсация отпуска.

Заметьте, что в примере с Захаркиным С. П. компенсация предоставляется за основной ежегодный отпуск, но удлиненный, поэтому и отражается на вкладке «Основной отпуск» в документе «Отпуск». Если же работнику полагается дополнительный к основному отпуск, то его начисление и компенсация будут отражены на вкладке «Дополнительные отпуска, отгулы». Для этого нужно проставить флаг «Предоставить дополнительный отпуск», затем кнопкой «Добавить» выбрать соответствующий вид отпуска и проставить число дней компенсации в колонке «Дн. комп».

Категории дополнительных ежегодных оплачиваемых отпусков можно уточнить в ст. 116-119 ТК РФ.

21 мая, согласно графику отпусков, издан приказ о предоставлении ежегодного очередного отпуска Авдеевой Елене Викторовне на период с 07.06 2018 по 17.06.2018 сроком на 10 календарных дней.

04 июня бухгалтер начислил и выплатил отпускные работнику.

02 июля (перенос с 30 июня) уплачен НДФЛ с отпускных Авдеевой Е.В.

Пошаговая инструкция оформления примера. PDF

Варианты оформления начисления оплаты ежегодного отпуска

В программе предусмотрено два функционала расчета оплаты ежегодного отпуска:

- Автоматически, при котором используется документ Отпуск .

- Вручную, при котором используется документ Начисление зарплаты .

Функционал автоматического расчета отпуска возможен только в небольшой организации — численностью не более 60 человек.

В нашей статье будет подробно рассмотрен автоматический функционал расчета оплаты ежегодного отпуска. Для этого необходимо установить флажок Вести учет больничных, отпусков и исполнительных документов PDF в разделе Администрирование — Настройки программы — Параметры учета — Настройки зарплаты — Расчет зарплаты .

Нормативное регулирование

Основные правила предоставления отпуска

Отпуск сотрудникам должен предоставляется ежегодно с сохранением места работы (должности) и среднего заработка (ст. 114 ТК РФ, ст. 120 ТК РФ). Право на ежегодный основной отпуск возникает через 6 месяцев в первый год работы. До истечения 6 месяцев на отпуск имеют право (ст.122 ТК РФ):

- женщины перед отпуском по беременности и родам или после него;

- работники до 18 лет;

- работники, усыновившие детей в возрасте до 3-х месяцев;

- в других случаях, предусмотренных федеральными законами.

В дальнейшем отпуск предоставляется в любое время по графику отпусков (абз. 8 ст. 122 ТК РФ).

В следующих случаях предусмотрен вынужденный перенос или продление отпуска (ст. 124 ТК РФ):

- временная нетрудоспособности работника;

- выполнение им государственных обязанностей в отпуске;

- если работник не был предупрежден об отпуске или не получил отпускные в установленные сроки;

- по производственной необходимости, не далее, чем до следующего года;

- в других случаях, предусмотренных трудовым законодательством, локальными нормативными актами.

Ежегодный оплачиваемый отпуск должен быть продлен или перенесен на другой срок, определяемый работодателем с учетом пожеланий работника (ст. 124 ТК РФ). Автоматическое продление отпуска работодателем после периода нетрудоспособности допустимо, если работник не высказал своих пожеланий (Апелляционное определение Красноярского краевого суда от 11.04.2018 по делу N 33-4718/2018).

Непредоставление ежегодного отпуска запрещено (абз. 7 ст. 124 ТК РФ):

- в течение 2-х лет подряд;

- работникам до 18 лет;

- работникам, занятым на вредных и опасных работах.

Продолжительность отпуска рассчитывается в календарных днях. Если в периоде отпуска есть праздник — отпуск продлевается на количество праздничных дней (ст. 120 ТК РФ).

Оплата отпуска производится за 3 дня до его начала (ст. 136 ТК РФ). ГИТ проверяет, чтобы в момент выплаты отпускных до отпуска оставалось 3 полных дня (Решение Пермского краевого суда от 23.01.2018 N 21-46/2018).

Основные правила расчета отпуска

Размер оплаты ежегодного отпуска зависит от средней заработной платы (Постановление Правительства РФ от 24.12.2007 N 922).

Расчет среднего заработка работника осуществляется исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих отпуску (ст. 139 ТК РФ).

При начислении отпускных или изменении МРОТ в периоде отпуска необходимо сверять с его величиной средний месячный заработок: он не может быть ниже федерального МРОТ (п. 18 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Средний месячный заработок рассчитывается по формуле:

Средний заработок подлежит корректировке в случаях:

- Повышения федерального МРОТ, если средний дневной заработок для расчета отпускных оказался ниже его величины (п. 18 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922). Сумма отпускных рассчитывается исходя из МРОТ:

- Произошло повышение окладов по организации, филиалу, структурному подразделению (п. 16 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922):

- В расчетном периоде — корректируются выплаты, учитываемые при расчете среднего заработка.

- В периоде между расчетным и отпуском — корректируется месячный средний заработок за весь период.

- В периоде отпуска — корректируется месячный средний заработок за период с даты повышения.

Начисление отпускных

Оплата отпуска отображается по Дт счета затрат на оплату труда и Кт 70 «Расчеты с персоналом по оплате труда» (рабочий план счетов 1С).

Изучить подробнее Определение способов учета зарплаты (основных проводок)

Ежегодный отпуск облагается НДФЛ и страховыми взносами.

Начисление отпуска отражается документом Отпуск в разделе Зарплата и кадры – Зарплата – Все начисления – кнопка Создать – Отпуск .

Документом Отпуск осуществляется начисление отпускных и исчисление НДФЛ. Начисление страховых взносов происходит в документе Начисление зарплаты . Поэтому очень важно соблюдать последовательность ввода документов: сначала — документ Отпуск , потом —документ Начисление зарплаты .

![]()

В документе указывается:

- Сотрудник — сотрудник, которому предоставляется оплачиваемый отпуск.

- Отпуск с _ по — период отпуска.

При вводе периода отпуска автоматически рассчитывается сумма отпускных и НДФЛ.

- Начислено — начисленная сумма отпускных.

По ссылке Начислено в форме Расчет отпуска отображается количество отработанных дней и заработная плата за предыдущие 12 месяцев для расчета среднего заработка. При необходимости их можно отредактировать, при этом автоматически пересчитывается средний заработок и сумма начисленных отпускных.

![]()

- НДФЛ — сумма исчисленного НДФЛ.

По ссылке НДФЛ в форме НДФЛ отображается расчет НДФЛ нарастающим итогом по сотруднику за текущий налоговый период.

![]()

Проводки по документу

![]()

Документ формирует проводки:

- Дт 26 Кт 70 —начисление оплаты ежегодного отпуска.

- Дт 70 Кт 68.01 — исчисление НДФЛ из отпускных.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. приказа о предоставлении отпуска. В 1С используется Приказ о предоставлении отпуска (Т-6) .

Бланк Приказа о предоставлении отпуска по форме Т-6 можно распечатать по кнопке Печать – Приказ о предоставлении отпуска (Т-6) документа Отпуск .

Расчет среднего заработка можно распечатать по кнопке Печать – Расчет среднего заработка .

Выплата отпускных на банковскую карточку

Выплата отпускных осуществляется не менее, чем за 3 дня до даты начала отпуска (ст. 136 ТК РФ).

В нашей статье рассмотрим выплату отпускных по зарплатному проекту. Выплата отпускных на личную карточку оформляется аналогично. С нюансами можно ознакомиться на примере выплаты заработной платы через банк (банковские карточки).

Формирование ведомости на выплату отпускных

![]()

Необходимо обратить внимание на заполнение полей:

- Вид выплаты — Зарплата , т. к. у отпуска есть документ начисления оплаты отпускных — документ Отпуск .

- Месяц — месяц начисления отпуска.

- Зарплатный проект — зарплатный проект, оформленный с банком.

По кнопке Заполнить формируется табличная часть с данными к выплате по итогам указанного месяца:

- К выплате — остаток начисленной суммы, на которую ранее не была сформирована ведомость, в нашем примере — начисленный отпуск.

- Номер лицевого счета — номер лицевого счета в рамках зарплатного проекта.

Документ проводок не формирует.

Документальное оформление

При перечислении заработной платы (отпускных) сотрудникам по зарплатному проекту необходимо вместе с платежным поручением предоставить в банк список работников с указанием их лицевых счетов и сумм выплаты.

В 1С используется печатная форма Список перечисляемой в банк зарплаты PDF, которую можно распечатать по кнопке Список перечислений документа Ведомость в банк .

Выплата отпускных

Фактическое перечисление оплаты отпуска оформляется документом Списание с расчетного счета вид операции Перечисление заработной платы по ведомостям по кнопке Оплатить ведомость внизу формы документа Ведомость в банк . PDF

![]()

Необходимо обратить внимание на заполнение полей:

- Получатель — банк, с которым заключен зарплатный проект.

- Сумма — сумма отпускных, перечисленная банку, согласно выписке банка.

- Ведомость — ведомость, по которой была перечислена заработная плата.

- Статья расходов — Оплата труда, с Видом движенияОплата трудаPDF, выбирается из справочника Статьи движения денежных средств.

Проводки по документу

![]()

Документ формирует проводку:

- Дт 70 Кт 51 — выплата отпускных.

Отражение в отчетности 6-НДФЛ

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода. Даты получения дохода зависят от вида дохода, для оплаты отпуска — это дата фактической выплаты отпускных сотруднику.

В 1С такой датой является дата документа фактического перечисления оплаты: именно она будет отражаться по стр. 100 Раздела 2 формы 6-НДФЛ. В нашем примере это дата документа Списание с расчетного счета , указанная в поле Дата .

В форме 6-НДФЛ начисление и выплата ежегодного отпуска отражается в:

Разделе 1 «Обобщенные показатели»:

- стр. 020 — 13 083, сумма начисленного дохода;

- стр. 040 — 1 701, сумма исчисленного налога.

- стр. 070 — 1 701, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

- стр. 100 — 04.06.2018, дата фактического получения дохода;

- стр. 110 — 04.06.2018, дата удержания налога.

- стр. 120 — 02.07.2018, срок перечисления налога.

- стр. 130 — 13 083, сумма фактически полученного дохода.

- стр. 140 — 1 701, сумма удержанного налога.

Уплата НДФЛ в бюджет

Уплата НДФЛ в бюджет осуществляется не позднее последнего числа месяца, в котором произведена выплата отпускных (абз. 2 п. 6 ст. 226 НК РФ).

![]()

Необходимо обратить внимание на заполнение полей:

- Вид операции — Уплата налога.

- Налог — НДФЛ при исполнении обязанностей налогового агента.

- Вид обязательства — Налог.

- за — Июнь 2018, месяц начисления доходов (отпуска).

Проводки по документу

![]()

Документ формирует проводку:

- Дт 68.01 Кт 51 — уплата НДФЛ в бюджет за июнь.

Проверка взаиморасчетов

Проверка взаиморасчетов с сотрудником

Проверить взаиморасчеты с сотрудником можно с помощью отчета Оборотно-сальдовая ведомость по счету 70 «Расчеты с персоналом по оплате труда» в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету .

Отчет можно сформировать на дату выплаты отпуска. Но, чтобы проверить выполнение условия срока оплаты отпуска (не менее 3-х дней до начала отпуска), рекомендуется в конечной дате отчета указать дату за три дня до начала отпуска. В нашем примере отпуск начинается с 07 июня, следовательно, отчет необходимо сформировать за 04 июня.

![]()

Долг за предприятием в виде заработной платы на май составил 23 500 руб. PDF

Иного долга на 04 июня перед сотрудником Авдеевой Е.В. нет, следовательно, задолженность по выплате отпускных отсутствует.

Проверка взаиморасчетов с бюджетом

Для проверки расчетов с бюджетом по НДФЛ можно создать отчет Анализ счета 68.01 «НДФЛ при исполнении обязанностей налогового агента», в разделе Отчеты — Стандартные отчеты — Анализ счета .

В нашем примере выплата отпускных осуществлялась 04 июня, срок перечисления НДФЛ — 30 июня, т. е. последний день месяца, в котором была выплата отпускных. 30 июня — это суббота, а значит срок уплаты НДФЛ переносится на следующий рабочий день — 02 июля (конечная дата нашего отчета).

![]()

Отсутствие исходящего сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

- С начислением отпускных.

- За собственный счет.

В материале ниже представлены инструкции по обоим вариантам.

Содержание:

1. Предварительная подготовка системы

Первичная настройка необходима для удобства при пользовании кадровой документацией и документов по начислениям сотрудникам. С этой целью следует перейти в раздел под названием «Администрирование» и в нем нажать на гиперссылку «Параметры учета».

![Как в бухгалтерии 1С 8.3 отразить отпуск]()

В открывшемся меню нужно выбрать пункт «Настройки зарплаты».

![Настройки зарплаты]()

Далее, отобразится окно настроек, в нем надо отметить намерения ведения кадрового учета и учета по заработной плате в указанной программе. Также в подменю «Расчет зарплат» следует поставить отметку на пункте «Вести учет больничных, отпусков и исполнительных документов».

![Вести учет больничных, отпусков и исполнительных документов]()

Если не произвести эту настройку, то в интерфейсе не будет возможности создания соответствующей документации.

2. Документ «Отпуск»

Раньше, с целью оформления отпускных, многие бухгалтера создавали отдельный вид начислений. Теперь можно использовать другую схему, формируя документ «Отпуск» в интерфейсе программы. Такая возможность создана разработчиками специально для проведения расчетов по отпускам.

Первым шагом нужно открыть раздел «Зарплата и кадры» и выбрать в нем пункт «все начисления».

![формируя документ «Отпуск» в интерфейсе программы]()

Далее откроется журнал документов начислений, в нем нужно выбрать кнопку «Создать». После ее нажатия появится небольшое меню с выбором вариантов документов, среди которых будет «Отпуск». Именно этот пункт меню и нужен для создания нового документа.

![возможности отображения графика отпусков в 1С: Бухгалтерия 8.3]()

У некоторых бухгалтеров возникает вопрос относительно возможности отображения графика отпусков в 1С: Бухгалтерия 8.3. Такой функции в данном ПО нет. Для создания такого графика и работы с ним, необходимо воспользоваться дополнительным софтом, например, 1С ЗУП.

2.1 Работа с документом

После выбора в меню пункта «Отпуск», на экране откроется форма для внесения необходимых данных.

Организацию, имя сотрудника, период отпуска и дату регистрации нужно указать в верхней части документа. Отображенная дата будет определяться как период, в который производится начисление отпускных. Чтобы сохранить данные, нужно нажать кнопку «Записать».

![После выбора в меню пункта «Отпуск», на экране откроется форма для внесения необходимых данных]()

Чуть ниже в левой части расположено подменю «Основание, период работы». Нажав на него, можно увидеть поля для отображения основания отпуска:

- Заявление;

- График отпусков;

- Записка-расчет.

Следующая строка используется, чтобы указывать, за какой период начисляются отпускные сотруднику.

![за какой период начисляются отпускные сотруднику.]()

Всю эту информацию нужно вносить вручную.

После того, как был выбран конкретный сотрудник, и заполнены все необходимые данные, нужно «провести» документ нажав соответствующую кнопку. Программа 1С в рамках этого процесса производит проводку бухучета по начислению отпускных. Это действие базируется на уже имеющихся в данной системе сведениях – срока трудового стажа сотрудника и назначенного ему оклада.

![Как в бухгалтерии 1С 8.3 отображать отпуск]()

При необходимости, на основании проведенного электронного документа, бухгалтер может распечатать поручение на отпуск по форме Т-6 прямо из интерфейса. Также здесь есть возможность вывода на печать расчета среднего заработка.

![бухгалтер может распечатать поручение на отпуск по форме Т-6]()

На этой же странице отпускные можно и выплатить, нажав соответствующую кнопку.

Суммы «Начислено», «НДФЛ» и «Средний заработок» генерируются в автоматическом режиме. При этом, значение «Начислено» остается фиксированным. Но, при необходимости, показатель среднего заработка можно отредактировать ручным способом, для этого нужно нажать на значок карандаша рядом с числом.

![показатель среднего заработка можно отредактировать ручным способом]()

Средний заработок рассчитывается на основании данных по фактически отработанному времени за текущий год. В интерфейсе можно изменить как начисленные суммы, так и отработанные дни. Эта информация будет использоваться при расчете новой суммы, которая отобразится в соответствующем поле.

![Средний заработок рассчитывается на основании данных по фактически отработанному времени за текущий год]()

Чтобы вернуть обратно значения, которые изначально были рассчитаны системой, нужно нажать кнопку «Перезаполнить».

Примерно таким же способом редактируется и сумма «НДФЛ».

На специальной вкладке названой «Начисления» автоматически происходит отображение начисления («Основной отпуск»), а сама сумма отпускных средств рассчитывается программой. В случае надобности эта сумма может быть откорректирована вручную.

![сумма отпускных средств рассчитывается программой.]()

После выполнения всех описанных действий, сформированные данные, касающиеся отпускных, появятся на странице «Начисление зарплаты». Программа учтет данные об отпуске и проведет автоматический пересчет отработанных дней и размера оклада.

![Как в бухгалтерии 1С отразить отпуск]()

В полученном сотрудником расчетном листе также будет отражен оплачиваемый отпуск.

3. Формирование данных по отпуску за свой счет

Конечно, в конфигурации 1С Бухгалтерия 8.3 можно отразить отпуск и без сохранения зарплаты. Однако, во время выполнении этой задачи могут возникнуть определенные сложности. Дело в том, что в меню платформы нет специальной опции для проведения отпуска без начисления оклада.

При этом отразить его нужно в таких формах, как:

- «Табель учета рабочего времени».

- «Начисление рабочего времени». Документ.

- «Сведения о страховом стаже застрахованных лиц, СЗВ-СТАЖ».

Выполнение этой задачи в рамках рассматриваемой конфигурации, доступно по следующим методам:

- Создание документа «Отпуск», в котором сумма отпускных будет нулевой.

- Создание дополнительного начисления «Отпуск без сохранения з/п». Отразить его можно в документе под названием «Начисление зарплаты».

- Начисление зарплаты с учетом отпуска без оплаты. В этом случае нет необходимости создавать какие-либо документы в программе.

Лучше всего использовать первый вариант, он самый удобный и простой в реализации. А процесс в целом похож на предыдущий вариант, но есть некоторые особенности.

Для начала нужно зайти в то же меню «Зарплата и кадры», далее надо открыть соответствующий экран «Все начисления».

![в бухгалтерии 1С 8.3 отразить отпуск]()

После этого на экране появится список с отображением информации по заработной плате. Здесь необходимо нажать кнопку «Создать», далее на ссылку подписанную, как «Отпуск без сохранения оплаты». Чтобы открыть окно для последующего осуществления расчетов.

![Отпуск без сохранения оплаты]()

В документе на предстоящий отпуск следует указать:

- организацию;

- конкретного служащего;

- отпускной период.

Для большей ясности в поле подписанном, как «Комментарий» можно указать необходимые примечания, к примеру «Отпуск не оплачивается», «предоставляется на основании заявления сотрудника от обозначенного числа» и т.д.

Изначально программа настроена так, что в документе происходит автоматический расчет и начисление суммы отпускных. Но в том случае, когда работник не должен получать содержание, показатели нужно обнулить. Чтобы уточнить расчеты по отпускному периоду надо нажать на ссылку возле надписи «Начислено». После чего откроется детализированный расчет.

![уточнить расчеты по отпускному периоду]()

Исходя из имеющихся данных, на экране откроется сумма отпускных средств, она рассчитывается на базе уровня среднего оклада. Подобный расчет является верным для отпускного периода, который оплачивается. Но для отпуска за свой счет, эта сумма удаляется (вручную), и данное поле остается пустым.

![умма отпускных средств, она рассчитывается на базе уровня среднего оклада]()

Для этого нужно выполнить такую последовательность действий:

- Зайти в поле с указанием суммы и удалить сумму производимых расчетов.

- При этом сведения по отпускному периоду и дням менять не нужно, в этих расчетах они должны сохранится.

- Чтобы сохранить внесенные корректировки необходимо нажать клавишу «ОК».

![сведения по отпускному периоду и дням менять не нужно]()

После возвращения в окно по расчету отпуска в полях подписанных, как «Начислено», «НДФЛ» и «К оплате» будут отображаться нули.

![возвращения в окно по расчету отпуска в полях подписанных]()

Далее программа начнет формировать движение документа по регистрам. На данном этапе будет два основных блока данных:

- Параметры периодов стажа ПФР. Эта форма содержит информацию о самом подчиненном, длительности его отпуска, а также рабочему стажу. В рамках последнего пункта система отображает статус «Пребывание в оплачиваемом отпуске» без возможности редактирования. Но эта проблема решается благодаря внесению отпускных данных в реестр «СЗВ-СТАЖ».

- Отработанное время по сотрудникам. В этом экране происходит отражение основного отпуска в табеле с указанием количества дней и часов, за которые должна быть начислен зарплата.

![Пребывание в оплачиваемом отпуске» без возможности редактирования]()

![отражение основного отпуска в табеле с указанием количества дней и часов]()

После того как документ «Отпуск» будет заполнен и проверен, нужно нажать кнопки «Записать» и «Провести», чтобы сохранить его. Согласно этому документу отпуск не подлежит оплате, и он будет использоваться с целью расчета оклада за месячный интервал.

![документ «Отпуск» будет заполнен]()

3.1 Начисление оклада и страховых платежей

Необходимо учитывать, что в конце расчетного периода (рабочего месяца), когда производится распределение окладов, программа сформирует документ «Начисление зарплаты» с учетом того периода, на протяжении которого подчиненный пребывал в неоплачиваемом отпуске.

![производится распределение окладов, программа сформирует документ «Начисление зарплаты»]()

Потребуется просмотреть Т-13 (Табель учета рабочего времени). Чтобы его открыть, нужно выбрать «Зарплата и кадры», найти «Кадровый учет» и нажать «Отчеты по кадрам».

Следующее, что потребуется сделать – это выполнить коррекцию кода неявки.

Необходимо «Ежегодный основной оплачиваемый отпуск» (ОТ) заменить на «Отпуск без сохранения заработной платы, предоставленный работнику по разрешению работодателя» (ДО).

Чтобы это сделать, нужно нажать на «Главное меню», выбрать «Таблица» и остановиться на «Вид». В последнем пункте понадобится найти строку «Редактирование».

Последнее что потребуется сделать – это изменить данные в отчете «Сведения о страховом стаже застрахованных лиц, СЗВ-СТАЖ».

![позволят отразить отпуск в «1С: Бухгалтерия 8.3»]()

В поле ставка необходимо установить «НЕОПЛ» вместо «ДЛОТПУСК». Произведенные изменения нужно обязательно сохранить, после чего форму можно закрывать.

Описанные действия позволят в 1С Бухгалтерия 8.3 отразить отпуск и выполнить все сопутствующие изменения.

![Галичевская Е. Н.]()

Систематизируйте, обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Общий порядок расчета отпускных

Правила исчисления средней заработной платы для расчета отпускных определены ст. 139 ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 № 922 (далее — Положение № 922). Подробнее о том, как рассчитать отпускные, читайте в статье « Расчет отпускных в 2017 году».

НДФЛ и вычеты

Напоминаем, что работодатель обязан выплатить своим работникам отпускные не позднее чем за три дня до начала отпуска (ч. 9 ст. 136 Трудового кодекса). То есть, независимо от того, приходится отпуск на один месяц или захватывает дни другого месяца, отпускные выплачиваются сотруднику в полном объеме еще до его начала. Не забудьте удержать и перечислить НДФЛ.

Федеральный закон от 02.05.2015 № 113-ФЗ гласит, что с 2016 года налоговый агент должен перечислять в бюджет НДФЛ, удержанный с отпускных, не позднее последнего числа месяца, в котором производились выплаты (п. 6 ст. 226 НК РФ). То есть, бухгалтер перечисляет НДФЛ с отпускных в том месяце, когда они были начислены и выплачены. И, если возникает ситуация, что сотрудник идет в отпуск, допустим, 2 октября 2017 года, то отпускные ему бухгалтер начисляет не позднее 29 сентября 2017 года, а НДФЛ необходимо перечислить не позднее 30 сентября 2017.

До 2016 года неизменно возникал вопрос в каком порядке следует уплачивать НДФЛ с отпускных: считать их оплатой труда или отдыха? Те компании, которые считали отпускные платой за труд, перечисляли в бюджет НДФЛ, удержанный с отпускных, в последний день месяца, за который был начислен доход. Такую позицию поддерживали и суды (Постановления ФАС Западно-Сибирского округа от 18.10.2011 № А27-17765/2010, от 26.09.2011 № А27-16788/2010). Затем судьи ВАС заняли другую позицию и высказали мнение, что датой фактического получения дохода в виде отпускных является день его выплаты (в том числе день его перечисления на счета налогоплательщика в банках). Они посчитали, что у налогового агента отсутствуют препятствия для перечисления НДФЛ в сроки, предусмотренные абз. 1 п. 6 ст. 226 НК РФ (не позднее дня фактического получения в банке денег для выплаты дохода (перечисления денег на счет физического лица либо по его поручению на счета третьих лиц)).

Кроме того, сотрудник имеет право на получение стандартных налоговых вычетов как на детей, так и на себя (ст. 216 НК РФ). Но несмотря на то, что сотрудник в одном месяце получает зарплату, а отпускные за два месяца, вычеты предоставляются только за один из них. Таким образом, вычет может быть предоставлен или с отпускных, или с заработной платы.

Не стоит забывать, что отпускные облагаются взносами во внебюджетные фонды (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ). Взносы в ПФР, ФФОМС и ФСС (на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством) перечисляются в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который они начислены (ч. 5 ст. 15 Закона N 212-ФЗ). А взносы на травматизм нужно перечислить в бюджет фонда одновременно с выплатой зарплаты за месяц, в котором начислены отпускные (ч. 4 ст. 22 Закона № 125-ФЗ).

Налоговый учет отпускных

Расходы в виде среднего заработка, сохраняемого работникам на время отпуска, относятся к расходам на оплату труда (п. 7 ст. 255 НК РФ).

Все предельно просто, если организация работает по кассовому методу: отпускные и страховые взносы на них учитываются в момент их фактической выплаты (пп. 1 и пп. 3 п. 3 ст. 273 НК РФ). То есть фактически нет проблемы, как их списывать, если отпуск захватывает дни, приходящиеся на разные отчетные периоды.

Проблемы возникают, если организация применяет метод начисления, ведь в этом случае расходы, применяемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (п. 1 ст. 272 НК РФ). А в п. 4 ст. 272 НК РФ указано, что данные затраты признаются в налоговом учете ежемесячно. Минфин неоднократно в письмах разъяснял, как быть, если отпуска приходятся на разные периоды, например, Письма от 09.01.2014 № 03-03-06/1/42, от 09.06.2014 № 03-03-РЗ/27643, от 21.07.2015 № 03-03-06/1/41890, от 15.07.2015 № 03-03-06/40536. Финансисты считают, что в ситуации, когда отпуск приходится на разные отчетные (налоговые) периоды, налогоплательщику следует поступать так: оплату за переходящий отпуск распределять между периодами на которые приходится отпуск.

Кроме Минфина, ФНС тоже высказалась на эту тему. В своем Письме от 6.03.2015 № 7-3-04/614@ специалисты налоговой службы пришли к выводу, что расходы на оплату труда, сохраняемую работникам на время отпуска, приходящегося на несколько месяцев, учитываются единовременно в том отчетном периоде, в котором они сформированы и выплачены.

То есть отпускные признаются единовременно независимо от того, на какой период по налогу на прибыль приходится отпуск.

Сравним на примере позиции Минфина и ФНС.

Сотрудник берет отпуск продолжительностью 28 календарных дней — с 30 июня 2017 г. по 27 июля 2017 г. 27 июня работнику выплачены отпускные в размере 45 000 руб. Таким образом, 1 день отпуска приходится на второй квартал 2017 г., а 27 дней — на третий.

Предположим, организация отчитывается по налогу на прибыль ежеквартально. То есть, организация должна учесть сумму выплаченных отпускных в расходах в следующем порядке:

- во втором квартале — 1607,14 руб. (45 000 руб.: 28 дн. x 1 дн.);

- в третьем квартале — 43392, 86 руб. (45 000 руб.: 28 дн. x 27 дн.).

Позиция ФНС будет выглядеть следующим образом: уже во втором квартале 2016 года компания сможет учесть отпускные в размере 45 000 руб. Очевидно, что она более выгодна.

Что касается взносов во внебюджетные фонды, которые начисляются на отпускные, то они относятся в соответствии с пп. 1 п. 1 ст. 264 Налогового кодекса к прочим расходам, связанным с производством и реализацией. Датой осуществления таких расходов признается дата их начисления (пп. 1 п. 7 ст. 272 НК РФ, Письма Минфина России от 27.12.2013 № 03-03-05/57806, от 01.06.2010 № 03-03-06/1/362, от 23.12.2010 № 03-03-06/1/804 и т.д.).

Учет отпускных в бухгалтерском учете

Напомним, что все компании обязаны создавать резерв на оплату отпусков в бухучете (п. 8 ПБУ 8/2010). Исключение составляют субъекты малого предпринимательства (п. 3 ПБУ 8/2010). Они отражают сумму отпускных проводкой Дебет 20 (23, 25, 26, 29, 44) Кредит 70. Кроме того, в случае «переходящего» отпуска, распределять средства в зависимости от количества дней не нужно. Правила учета этого не требуют и Минфин с этим согласен — Письмо от 24.12.2004 № 03-03-01-04/1/190. Следовательно, расход будет отражен на всю сумму начисленного отпуска (в месяце выплаты отпускных), то есть, единовременно.

Резерв создается для равномерного учета расходов. То есть, ежемесячно надо рассчитать и начислить сумму резерва. На это указано и в Письме Минфина России от 14.06.2011 № 07-02-06/107. В налоговом учете резерв формируется по желанию организации (п. 24 ст. 255, ст. 324 НК РФ).

Итак, определяем величину резерва по оплате отпусков на следующий год. Так как порядок расчета величины оценочного обязательства в законе не установлен, то каждая фирма разрабатывает его самостоятельно.

Важный момент: не забудьте закрепить создание резерва в учетной политике.

Кстати, резерв создается с учетом налогов и взносов, начисленных на сумму отпускных. Их обязательно нужно учесть при расчете. Как это сделать, покажем на примере ниже.

Удержание НДФЛ с суммы отпускных отражается записью по дебету счета 70 и кредиту счета 68 «Расчеты по налогам и сборам». Далее необходимо отразить на последнюю дату каждого месяца или квартала отчисления в резерв, относящиеся к этому периоду. Эта операция оформляется проводкой Дебет 20 (23, 25, 26, 29, 44) Кредит 96 «Резерв предстоящих отпусков».

Если сотрудник идет в очередной отпуск, нужно уменьшить ранее сформированное оценочное обязательство на сумму начисленных отпускных и страховых взносов. При этом за счет резерва списывается вся сумма начисленных отпускных, в том числе и при «переходящем» отпуске. Начисление отпускных за счет резерва оформляется проводкой Дебет 96 Кредит 70.

Может возникнуть ситуация, когда суммы резерва недостаточно. Это возможно в том случае, если работнику дали дни отпуска «авансом», то есть, ранее положенного срока, или компания по каким-либо причинам не создает резерв. В этом случае, затраты на погашение обязательства будут признаваться в общем порядке (п. 21 ПБУ 8/2010) (Дебет 20, 26, 44 Кредит 70).

Пример

Рассмотрим на примере ситуацию, в которой отпуск начинается в один отчетный (налоговый) период, а заканчивается в другом.

Сотрудник взял отпуск с 30.06.2017 по 13.07.2017. Отпускные были выплачены 27 июня 2017 г.

Средний дневной заработок работника, рассчитанный в целях выплаты ему отпускных, составляет 1500 руб. Организация уплачивает страховые взносы во внебюджетные фонды по общему тарифу — 0,2%.

На 31 марта 2017 г. компанией было признано в бухгалтерском учете оценочное обязательство по оплате отпусков в размере 1 230 716 руб. Сумма начисленных отпускных не превышает оценочное обязательство.

Бухгалтер на 31 марта 2017 года сделает в учете следующие проводки:

Дебет 44 Кредит 96-1 субсчет «Резерв на оплату отпусков» — 1 230 716 руб. Признано оценочное обязательство по оплате отпусков

На 30 июня 2017 года:

Дебет 96-1 Кредит 70 — 21 000 руб. (1500 х 14 дней). Начислен работнику средний заработок (отпускные)

Дебет 96-1 Кредит 69-1-1, 69-1-2, 69-2, 69-3 – 6 342 руб. (21 000 х (22% + 2,9% + 5,1% + 0,2%)). Начислены страховые взносы на сумму отпускных

Дебет 70 Кредит 68-3 Субсчет «Расчеты по НДФЛ» — 2 730 руб. (21 000 x 13%) Удержан НДФЛ с суммы отпускных

Дебет 70 Кредит 51 — 18 270 руб. Выплачены работнику отпускные за вычетом удержанного НДФЛ

Если организация применяет УСН

В случае, если компания выбрала объект налогообложения — доходы, то отпускные никак не повлияют на расчет единого налога. Так как при данном объекте налогообложения не учитываются расходы по зарплате (п. 1 ст. 346.14 НК РФ). Но единый налог можно уменьшить на сумму взносов на пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний, которые уплачены с отпускных (п. 3.1 ст. 346.21 НК РФ).

Если же в качестве объекта налогообложения выступает разница между доходами и расходами, то всю сумму отпускных включают в состав затрат в момент их выплаты (подп. 6 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ). Страховые взносы тоже уменьшают налоговую базу по единому налогу в момент их уплаты (подп. 7 п. 1 ст. 346.16, подп. 3 п. 2 ст. 346.17 НК РФ).

Пример

Рассмотрим ситуацию, когда компания не создает резерв по отпускам. Воспользуемся условиями предыдущего примера.

На 30 июня 2017 года бухгалтер сделает следующие проводки:

Дебет 44 Кредит 70 — 21 000 руб (1500 х 14 дн) - начислен работнику средний заработок (отпускные)

Дебет 44 Кредит 69-1-1, 69-1-2, 69-2, 69-3 — 6 342 руб. (21 000 х (22% + 2,9% + 5,1% + 0,2%)) - начислены страховые взносы на сумму отпускных

Дебет 70 Кредит 68-3 Субсчет «Расчеты по НДФЛ» — 2 730 руб. (21 000 x 13%) - удержан НДФЛ с суммы отпускных

Дебет 70 Кредит 51 — 18 270 руб — выплачены работнику отпускные за вычетом удержанного НДФЛ

Вопрос расчета отпуска сотрудников и начисления отпускных приобретает особую актуальность для бухгалтерии в период сезона отпусков. В этом вопросе бухгалтеру поможет специальная конфигурация - 1С Бухгалтерия 8.2. Рассмотрим пример расчета отпускных в ней.

Для выполнения определенных действий в данной версии необходимо заполнить некоторые справочники, введя в них необходимые для расчетов данные. Для начисления отпускных нужно проверить справочник, который называется «Планы видов расчетов». В нем хранятся данные по начислениям и удержаниям организаций. Важно выявить наличие в справочнике элемента, соответствующего отпуску.

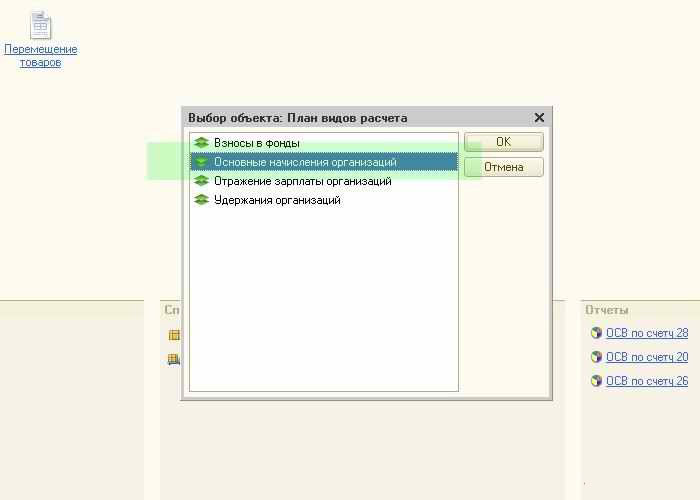

При открытии 1С в режиме «1С: Предприятие» нужно выбрать пункт главного меню «Операции», затем нажать на кнопку «Планы видов расчетов». Откроется новое окно, в котором выбираем «Основные начисления организаций».

![1С:Бухгалтерия]()

![Выбор объекта план видов расчёта]()

![Бухгалтерия 1С Отпускные(А3)]()

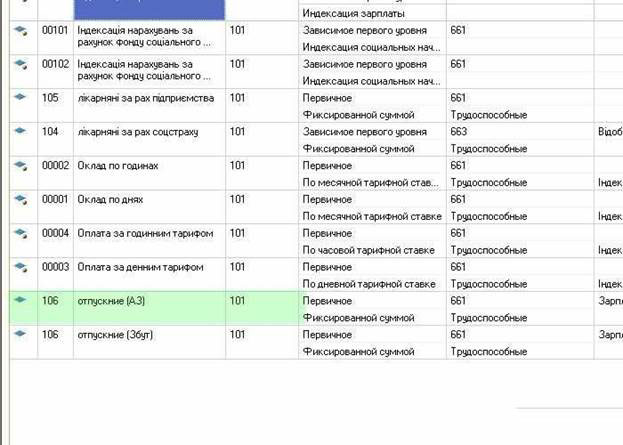

В открытом справочнике помимо других начислений присутствуют элементы, которые отвечают за отпуск. Нам необходим элемент под названием «Отпускные(А3)».

![Бухгалтерия 1С Начисление отпускных]()

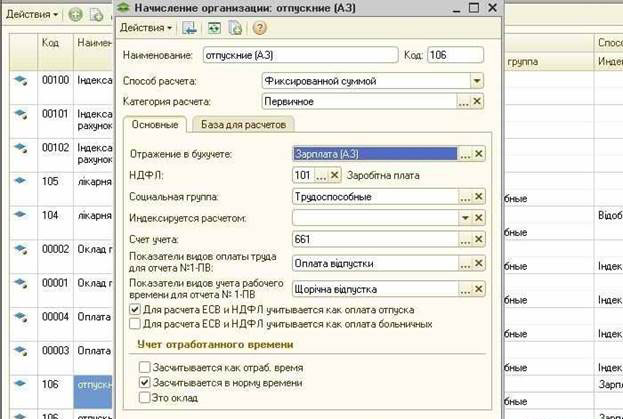

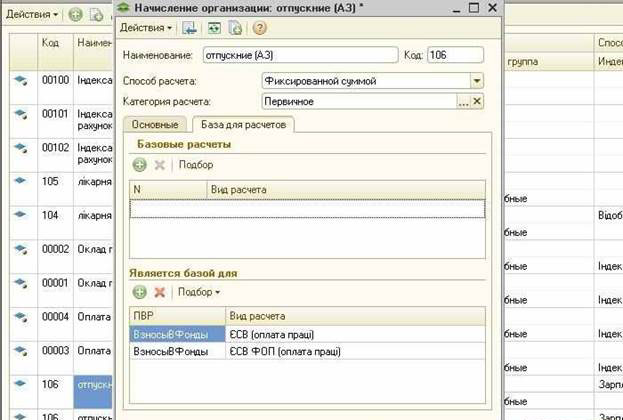

Необходимо заполнить несколько опций в данной карточке, которые необходимы для начисления отпускных. Начать стоит с заполнения данных на закладке «Основные», затем перейти к закладке «База для расчетов». На рисунках приведен пример, отображающий параметры самого общего случая.

![Бухгалтерия 1С Начисление отпускных]()

После выполнения описанных выше действий займемся начислением. Мы предлагаем детально рассмотреть операцию внесения отпуска для сотрудников.

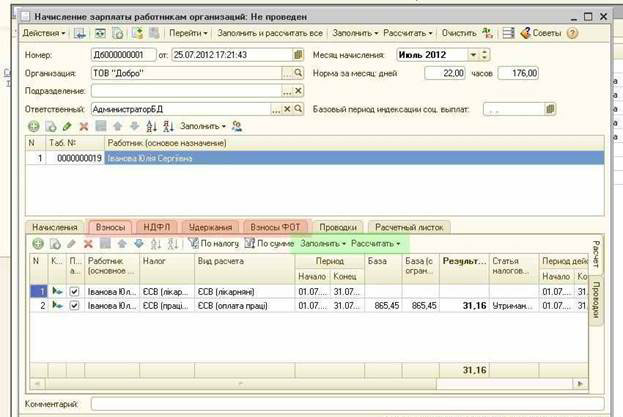

Нужно открыть новый документ по начислению зарплаты. В зависимости от личной необходимости заполняем его и рассчитываем либо списком, либо по одному сотруднику. На картинке изображено начисление для одного сотрудника.

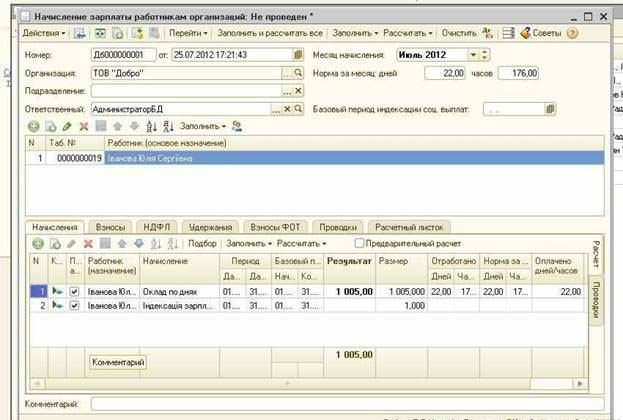

![Начисление зарплаты работникам организации]()

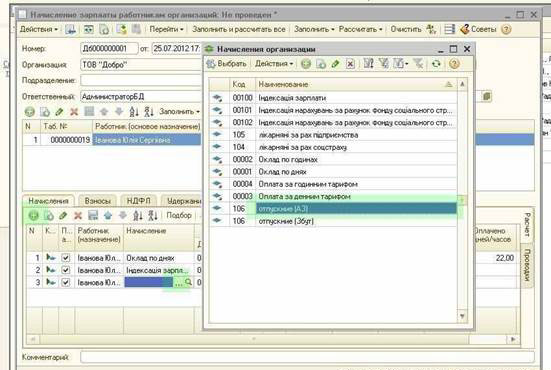

Проведя автоматический расчет, мы увидим, что программа не вывела в нашем документе отпускных. Этот вид начислений придется добавить вручную отдельно. Для этого нажмем кнопку со знаком «+» или клавишу “Insert” в табличной части расчета. Далее необходимо добавить вид начисления. Это можно сделать последовательным нажатием кнопок «…» в колонке «Начисление», а затем в окне с начислениями при помощи выбора пункта «Отпускные (АЗ)».

![Начисление зарплаты работникам организации]()

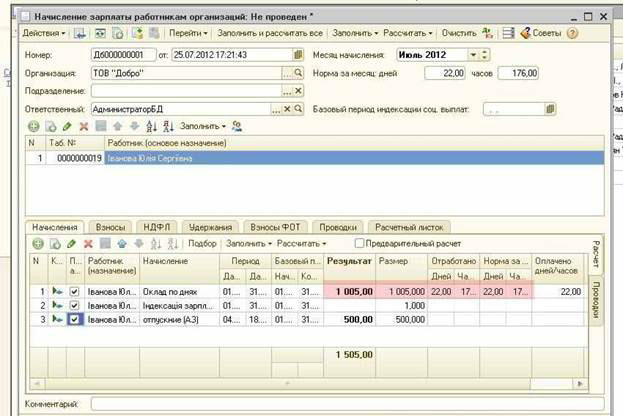

Затем устанавливаем в соответствующих колонках даты начала и конца отпуска. Необходимо обратить внимание на то, что базовый период, который переключится автоматически, необходимо выбрать соответствующим начисляемому месяцу. После этого займемся установлением суммы. Например, она будет равна 500 рублей

![Начисление зарплаты работникам организации]()

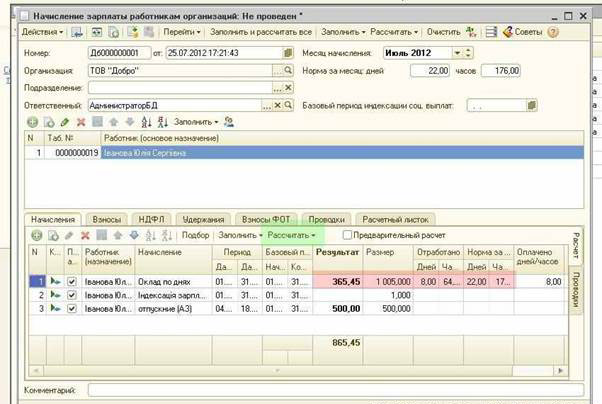

Обратите внимание, что при этом оклад остался неизменным, а общая сумма к выплате выросла. Для предотвращения переплаты устраняем получившееся несоответствие, изменив количество отработанных дней для конкретного сотрудника в строке начислений оклада. Из общего количества отработанных дней нужно вычесть проведенные в отпуске. Завершив эту операцию, нажимаем кнопку «Рассчитать» и пункт меню «Рассчитать по работнику».

![Начисление зарплаты работникам организации рассчитать по работнику]()

После выполнения указанных выше действий оклад будет рассчитан заново, в результате чего цифры приобретут нужный вид.

Затем для верного расчета начислений и удержаний стоит провести повторное заполнение и расчет вручную во всех вкладках таблицы. Это необходимо потому, что изменилась сумма начисления, и теперь нужно пересчитать взносы. Таким образом, мы выбираем сотрудника, нажимаем на кнопку «Заполнить» - «Заполнить по работнику», а после этого «Рассчитать» - «Рассчитать по работнику».

![Начисление зарплаты работникам организации рассчитать по работнику]()

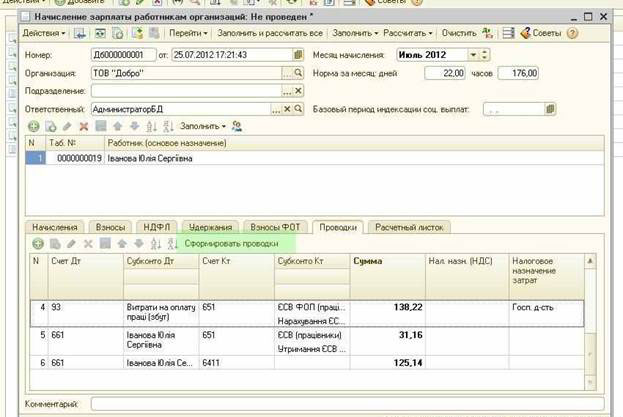

После того, как была сверена и уточнена сумма, необходимо перейти на вкладку «Проводки» и сформировать их нажатием соответствующей кнопки.

![Формирование проводки]()

Чтобы завершить начисление отпускных, нажимаем последовательно кнопки «Записать» и «ОК». Отметим еще раз, что мы рассматривали самый общий случай, для которого описанных действий достаточно. В зависимости от ситуации вам, возможно, придется прибегнуть к дополнительным способам автоматизации внутри самого расчета.

ТОП ПРОДАЖ

Читайте также: