Можно ли взять кредит на открытие бизнеса безработному

Опубликовано: 01.10.2024

Привлечь кредитные средства для открытия своего дела — обычная практика. Отсутствие работы не означает, что в финансировании будет абсолютно точно отказано. Для получения кредита на открытие бизнеса необходимо понять особенности процедуры и учесть ряд значимых моментов.

Получение кредита на бизнес — что это

Понятие «кредит на бизнес» означает получение в банке денежной суммы, которая может быть потрачена на любые коммерческие цели:

- приобретение или аренду помещения;

- закупку продукции;

- приобретение товаров;

- формирование учредительного капитального фонда;

- покупку и ввод в работу техники и/или оборудования и т.д.

Возможно приобретение на кредитные средства и готового бизнеса — организации с налаженной работой, действующей клиентской базой и подтвержденными оборотами.

Кто может оформит кредит на бизнес

Теоретически возможно 2 варианта:

- кредит оформляется на юридическое лицо;

- в качестве заемщика выступает частный клиент.

На практике для оформления кредита зарегистрированному представителю малого бизнеса потребуется открывать информацию о своей текущей деятельности и оставлять залог, например, оборудование или иные активы. Для компаний, которые еще не начали работать, а только получили учредительные документы, такой вид кредитования недоступен.

Оформление займа на частное лицо для открытия бизнеса — более осуществимый вариант. Но важно учитывать, что одобренная сумма по программам потребительского кредитования в большинстве случаев будет в пределах от 200 тыс. до 1 млн рублей. Необходимо точно посчитать, будет ли достаточно этих денег на открытие дела и оплату сопутствующих издержек.

Дадут ли безработному кредит на открытие своего дела

Если не работаешь, то взять кредит проблематично, но возможно. Но для этого в большинстве банков потребуется подтвердить благополучную материальную ситуацию — можно предоставить документы на собственность или справки о дополнительных источниках дохода.

При возможности доступно оформление кредита под обеспечение недвижимостью или автомобилем. В таком случае предельная сумма будет равна стоимости заложенного имущества, что дает больше финансовых возможностей на реализацию проекта.

Как при оформлении кредита отвечать на вопросы о работодателе

Даже если для оформления кредита банк не требует предоставлять справки с места занятости и/или копию трудовой книжки, то указывать данные о работодателе в анкете все равно будет нужно. Более того — большинство финансовых организаций требуют, чтобы на момент обращения клиент проработал на текущем месте не менее 3–6 месяцев.

Неработающим заемщикам выйти из положения можно несколькими способами:

- Учредить фирму или зарегистрировать себя в качестве индивидуального предпринимателя. В таком случае как работодателя можно будет указать собственную компанию. При этом перед оформлением заявки важно уточнить, кредитует ли выбранный банк индивидуальных предпринимателей и собственников бизнеса.

- Указать данные вымышленного или предыдущего работодателя. Такой вариант может быть использован только если банк не будет проверять предоставленные сведения. Если же обман откроется, то в предоставлении запрошенной суммы будет отказано.

Если нет работы, но есть желание открыть дело с нуля, то стоит рассмотреть вариант оформления кредита с регистрацией фирмы или ИП — для ведения предпринимательской деятельности и открытия счета компании оформление себя в качестве юридического лица все равно будет необходимо. Прибегать ко второму варианту стоит только в крайних случаях.

Подводные камни взятия кредита на бизнес без работы

При получении займа на открытие бизнеса следует составить качественный финансовый прогноз. При отсутствии работы важно убедиться, что альтернативных источников дохода и прибыли от созданного бизнеса будет достаточно для обслуживания взятых на себя обязательств.

Если обеспечением кредитной задолженности является недвижимость или автомобиль, то при несвоевременной или неполной оплате принятых обязательств возможна продажа залога с целью погашения возникшей просроченной задолженности.

Обязательно нужно учесть, что без подтверждения занятости ставка по кредиту будет выше, чем по аналогичным программам, оформленным с полным пакетом документов.

Какие банки готовы дать кредит безработному на открытие дела

Анализ банковских предложений показал, что ни одна кредитная организация не готова предоставить кредит безработному. Но достаточное количество банков предлагают прокредитовать частных заемщиков без подтверждения занятости.

Кредит на бизнес без обеспечения

Без предоставления копии трудовой книжки или договора найма большинство банков не готовы давать заемщику сумму, превышающую 200–500 тыс. рублей. Для получения большего финансирования можно обратиться в:

-

— предлагается оформить до 700 тыс. рублей под ставку от 11,9% до 25,5%; — можно взять до 1 млн рублей под 14,9%–28,9% годовых; — доступно до 1 млн рублей под ставку от 18,9% до 22,9% за год; — до 1 млн рублей под ставку 12,9% при условии уплаты единовременной комиссии в размере от 1% до 4,9% от суммы долга.

Процентная ставка устанавливается каждому обратившемуся персонально после проведения анализа предоставленных данных. Банк имеет право запросить предоставление дополнительных документов, включаю копию трудовой книжки или договор найма. При невозможности удовлетворить требование по заявке в большинстве случае будет выставлен отказ.

Кредит на бизнес с обеспечением

При наличии возможности отставить в залог недвижимое имущество или автомобиль сумма кредита может быть увеличена до 8–10 млн рублей.

Без предоставления документов, подтверждающих доход, оформить можно кредит под залог автомобиля в:

- Локо банке — можно взять до 5 млн рублей под ставку от 12,3% годовых до 14,4%, обязательна единовременная комиссия в размере 1,5% от суммы займа; — предлагается до 1 млн рублей под 19–32% годовых.

При возможности подтвердить доход альтернативными способами (например, справкой из пенсионного фонда или документами о получении дохода от сдачи квартиры в аренду) выгоднее всего обращаться в:

-

— ставка от 11,25% до 21%;

- банк Жилищного Финансирования — ставка от 12,99% при единовременной комиссии в 4,9%; — ставка от 13,5% до 14%; — ставка 13,5% годовых.

Законодательно установлено, что при кредитовании под обеспечение страхование залога (недвижимости или машины) является обязательным. Также банк может увеличить процентную ставку при отказе заемщика оформить личную защиту на случай ухода из жизни или потери здоровья. В среднем к указанным выше ставкам будет прибавлен 1–3% при нежелании оформить полис такого страхования.

Малый бизнес – форма коммерческого предприятия, отличающаяся численностью работников в среднем до 100 человек и выручкой до 400 млн руб. в год. Такие фирмы могут пользоваться особенным режимом налогообложения, порядок ведения бухгалтерии для них упрощается. Чтобы начать проект, энтузиасту требуется стартовый капитал, доступный способ получения которого – заемные средства. Кредитовать малый бизнес в 2020 году готовы многие коммерческие банки.

Как получить кредит на открытие бизнеса

Специалисты рекомендуют взять кредит для малого бизнеса, ведь сумма будет больше стандартного потребительского. Она зачисляется сразу на расчетный счет, открыть который можно в этом же или любом другом банке. Однако следует быть готовым предоставлять ликвидный залог и привлекать поручителей.

- Старт дела и развитие.

- Овердрафт.

- Приобретение недвижимости для коммерческих целей.

- Пополнение оборотных средств или закупку оборудования.

Если целевое назначение четко прописано в договоре, использовать наличные на иные цели попросту нельзя.

Какие документы нужны

Когда планируется открытие своего дела с нуля, начать следует с подготовки бизнес-плана. Его в паре со свидетельством о регистрации ИП в первую очередь запросит банк при подаче заявки.

Требования к пакету документов у каждого учреждения свои. После заполнения короткой анкеты на сайте и получения предварительного ответа по заявке лучше задать интересующие вопросы менеджеру.

- Документы предпринимателя и поручителя. Это паспорт, ИНН, другие документы для подтверждения личности, справка 2-НДФЛ, если заемщик трудоустроен. Нужны справки из наркологического и психологического диспансеров и выписка об отсутствии судимостей.

- Документы на бизнес. Справка об открытии ИП, бумаги на залоговый объект, устав предприятия, разрешительные документы или лицензии на ведение деятельности. Нужны выписки из расчетного банковского счета.

Обязательно нужна выписка из ЕГРЮЛ, полученная не позднее двух недель назад. Если имеются договора об аренде помещения или покупке техники, их тоже прикрепляют к заявке. Здесь работает правило: чем больше документов предоставлено, тем выше шансы.

Требования к заемщику и бизнесу

Специфика кредитов на открытие бизнеса с нуля – у заявителя еще нет на руках финансовой отчетности, следовательно, риски для банка больше. Залог или поручительство повышают шансы на одобрение. На роль залога подходит транспортное средство или недвижимость, главное при этом – получить экспертную оценку имущества и застраховать его.

- Быть резидентом РФ с пропиской на территории страны.

- Иметь максимальную долю в уставном капитале фирмы (или не менее 25%).

- Бизнес существует от 3 месяцев.

- Выручка не более 400 млн в год.

Если клиент отвечает требованиям, он в возрасте 25−65 лет включительно и у него готовы все документы, время подавать заявку. В среднем рассмотрение длится 5−7 дней, изредка меньше. В случае положительного решения останется подписать договор.

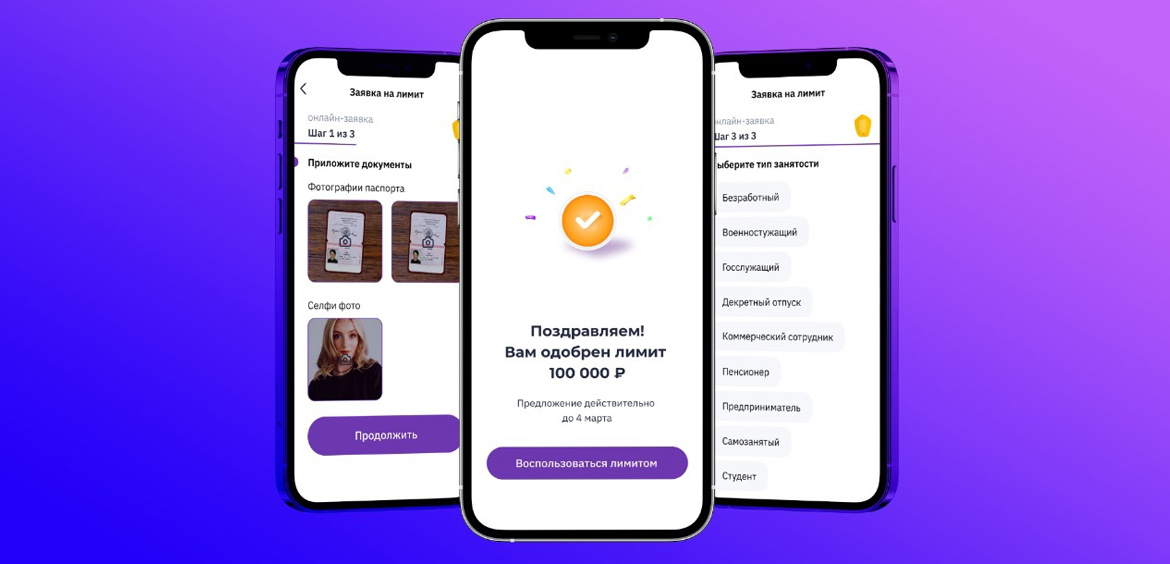

Порядок подачи заявки

Малый и средний бизнес заполняют заявку онлайн на сайте. Анкета небольшая: ФИО заявителя, контактный номер телефона, сумма и срок. Некоторые банки сразу предлагают рассчитать на онлайн-калькуляторе сумму будущего кредита. После получения предварительного одобрения остается подготовить полный пакет бумаг. Необходимый перечень меняется в зависимости от формы бизнеса (ИП и ООО готовят разные справки), а также специфики.

Какие банки кредитуют малый бизнес

В РФ многие организации включили в линейку программы, позволяющие получить деньги на инвестиционные цели, приобретение франшизы или устранение кассовых разрывов.

Условия Сбербанка

Программа «Кредит на проект» подходит только для ООО и ИП, выручка которых в год не превышает 400 млн рублей. Минимальная ставка по договору начинается с 11% в год, минимальная сумма 2,5 млн руб., получить которые можно на срок 120 месяцев. Допускается залог: имущество, поручительство третьей стороны или коммерческая недвижимость.

- Вложить в оборотные активы.

- Использовать для старта строительства.

- Рефинансировать долги сторонних банков.

Возраст заемщика ограничен 70 годами на момент обращения. Банк не удерживает дополнительные комиссии за выдачу. В числе обязательных справок паспорт клиента, учредительные и регистрационные свидетельства, финансовая отчетность.

Предложение Райффайзенбанка

Небольшой экспресс-кредит станет решением, если требуется быстро получить деньги. Условия: ставка 17,9%, сумма в пределах 300 тыс. — 2 млн руб., срок 6−48 месяцев. Требования к заемщику подразумевают регистрацию ИП или ООО дольше 12 месяцев, заемщик (учредитель фирмы) в возрасте 23−65 лет. Предпринимателю не придется привлекать поручителей и залог, в ООО в роли поручителей выступают все собственники. Комиссия за выдачу денег не взимается, а банк обещает рассмотреть заявку за 1 день.

Кредиты Тинькофф

На любые цели и без залога выдают 2 млн рублей под 12% годовых, однако это предложение ориентировано только на индивидуальных предпринимателей. Второй вариант для ИП и ООО – «Инвестиционные цели». На период до 5 лет выдают 15 млн руб. при условии наличия в сделке ликвидного залога. Весомый плюс предложения – заявителю не требуется расчетный счет.

Что предлагает банк Открытие

Кредитная линия открывается на 15 лет. Ставка равна 8,5% годовых, сумма 2−250 млн рублей, погашение производится ежемесячно по аннуитетной схеме. На сайте банка еще до заполнения заявки можно рассчитать итоговую сумму на онлайн-калькуляторе. Деньги выдаются малому и среднему бизнесу, период существования которого больше 12 месяцев или когда прошло больше 3 месяцев с момента регистрации заемщика. Обязательное оформление страховки на залоговое имущество требуется только для договоров на сумму свыше 50 миллионов рублей.

Кредит бизнесу в Альфа-Банке

Этот кредит подразумевает целевое использование средств. В роли заемщика выступает предприниматель, ООО или физическое лицо. Пройти предварительную проверку и узнать решение по анкете получится в режиме онлайн.

Получить можно от 300 тысяч до 10 млн рублей под 14−17%. Кредит учитывается в налогах, что снижает долговую нагрузку. Используется дифференцированный график погашения, задолженность уменьшается ежемесячно. Санкции к клиентам, решившим погасить долг досрочно, не применяются.

Подробней сравнение условий по программам российских банков видно в таблице:

Как повысить шансы на одобрение

- Погасите текущие задолженности.

- Предоставьте залог. Такому заемщику готовы выдать большую сумму.

- Составьте грамотный бизнес-план, отражающий аспекты будущего дела.

- Если есть дополнительный доход, добавьте справку 2-НДФЛ.

Положительную роль сыграет наличие надежного поручителя. Практика показывает, что охотнее банки выдают кредиты на приобретение бизнеса по франшизе, чем на свое дело с нулевой доходностью и предпринимателю без опыта. Поэтому в крайнем случае можно рассмотреть и этот вариант.

Кто принимает решение о выдаче

Основная задача банка перед одобрением заявки – оценка надежности и кредитоспособности клиента. Для этой цели созданы специальные отделы верификации, а также работает скоринговая система.

Затем субъективное решение выносят инспекторы финансового учреждения. Предварительное одобрение действует на протяжении 30 календарных дней. Столько времени дается заемщику на подготовку документов и обращение в офис для подписания договора.

Что делать при отказе

- Потребительский кредит. Сумма меньше, но и процедура упрощается. Некоторые банки в таком случае даже не проверяют КИ, а клиент вправе использовать деньги на любые нужды.

- Небанковский кредит. При выборе такого способа важно убедиться, что у небанковской организации есть лицензия.

- Фонды поддержки. В каждом городе и области есть коммерческие и государственные центры, готовые предоставить финансирование среднему бизнесу или для оригинальных проектов.

До 15% суммы будущего кредита берут брокеры, оказывающие помощь в подборе подходящего предложения. Помимо поисков отвечающей потребностям программы в их обязанности входит помощь в подготовке и заполнении документов заемщика, а также поиск в них ошибок и неточностей. Если по какой-то причине в нескольких банках вы услышали отказ, есть смысл обратиться к брокеру.

Заключение

Кредит на развитие бизнеса доступен как в коммерческих банках, так и в государственных фондах. В любом случае будущему бизнесмену потребуется полный пакет документов. Сравнить подходящие предложения можно на сайтах банков, здесь же предлагаем подать онлайн-заявку и сэкономить время.

Начинающему предпринимателю бывает довольно сложно получить кредит в банке, так как чаще всего кредитные организации предпочитают сотрудничать с проверенными клиентами.

Но зная правильный алгоритм действий при оформлении бизнес-кредита и обращая внимание на специальные программы кредитования некоторых банков, можно повысить шансы на получение необходимого займа на весьма привлекательных условиях.

Условия выдачи кредита для бизнеса с нуля

Желая получить в банке недостающий капитал, чтобы сделать первые шаги в предпринимательстве, нужно прежде всего составить эффективный бизнес-план.

Доверить оформление документа, в котором будут отражаться основные аспекты предприятия и перспективы его развития, желательно в специализированном агентстве. Профессиональный бизнес-план с точными расчетами и взвешенной оценкой возможных рисков способен существенно повлиять на положительное решение банка в вопросе выдачи кредита.

Следует, учитывать другие факторы, способные убедить кредитную комиссию выдать новичку кредит для бизнеса:

- Официальная регистрация предприятия в качестве индивидуального предпринимателя или организации с образованием юридического лица.

- Наличие собственных сбережений, способных покрыть часть расходов, запланированных на реализацию проекта.

- Возможность обеспечения кредита высоколиквидным объектом недвижимости, находящимся в собственности заемщика.

Предприниматель должен позаботиться о создании собственного положительного имиджа:

- Не иметь судимости и не погашенных долговых обязательств.

- Иметь хорошую кредитную историю с высокой оценкой благонадежности и кредитоспособности.

Выбор банка и программы кредитования

Если серьезно подойти к вопросу получения кредита и выбрать программу кредитования, максимально соответствующую требованиям банка и потребностям клиента, то можно надеяться на успех.

Тинькофф

Обратившись в Тинькофф Банк, можно рассчитывать на то, что специалисты подберут подходящий кредит для бизнеса, в том числе на развитие нового бизнеса.

Привлекательность сотрудничества с Тинькофф заключается в том, что:

- Получить предварительное решение по кредиту можно, отправив выписки из обслуживающего компанию банка, даже не открытая расчетный счет.

- Не покидая офис или дом, можно бесплатно зарегистрировать компанию в ФНС, проконсультировавшись онлайн по выбору кодов ОКВЭД и системе налогообложения.

Участие ИП или ООО в предложении “Онлайн-банк для малого бизнеса” предполагает открытие расчетного счета. Достаточно заполнить заявку на сайте, чтобы уже на следующий день пользоваться счетом, за обслуживание которого не потребуется платить четыре месяца.

- Для ИП на любые цели без залога:

- сумма - до 2 млн. рублей;

- срок - до 3 лет;

- ставка - от 8,9%.

- Для ИП и ООО под залог недвижимости:

- сумма - до 15 млн. рублей;

- срок- 5 лет;

- ставка - от 8,9%.

Требования к заемщику весьма лояльные:

- гражданство РФ;

- срок регистрации компании - от трех месяцев.

Внимание! Вернуть заемные деньги можно в любое время, не опасаясь дополнительных расходов в виде комиссий и штрафов.

Совкомбанк

Совкомбанк кредитует собственников бизнеса, даже без открытия расчетного счета. Предлагается на выбор один из трех кредитных продуктов с процентной ставкой от 0% - в рамках акции “Все под 0!”:

- Кредит наличными “Супер плюс”:

- сумма - до 1 млн. рублей;

- срок - до 5 лет.

- Кредит наличными под залог автотранспорта:

- сумма - до 1 млн. рублей;

- срок - до 5 лет.

- Кредит наличными под залог недвижимости:

- сумма - до 30 млн. рублей;

- срок - до 10 лет.

Собственник бизнеса должен находиться в возрасте от 20 до 85 лет и иметь ежемесячный доход, превышающий 20 тыс. рублей.

Открытие

В рамках программы банка Открытие “Расчетный счет с кредитным лимитом до 1 млн. рублей" предлагается современное расчетно-кассовое обслуживание с кредитным лимитом, который можно использовать на поддержание и развитие предпринимательской деятельности.

.jpg)

- сумма - до 1 млн. рублей;

- ставка - 10,9%;

- сроки траншей - до 60 дней.

Кредитный лимит может быть увеличен до 10 млн. рублей при условии:

- своевременной уплаты задолженности;

- поддержание кредитного оборота по кредитному счету на уровне от 3,5 млн. рублей.

Получение кредита для бизнеса в Банке Открытие предполагает не только выбор подходящего тарифного плана и простоту оформления, но и отсутствие обеспечения.

РАБОТА С БАНКОМ

8 МИН

Деньги для дела: как получить бизнес-кредит

Если компании не хватает денег на текущие расходы или не хочется откладывать расширение бизнеса, можно взять бизнес-кредит. Разбираемся, какие они бывают и что нужно для оформления

Обычно банки выдают предпринимателям и компаниям целевые бизнес-кредиты. Это значит, что заёмные деньги нужно расходовать на конкретную задачу, например покупку транспорта или оборудования, строительство производственных или торговых помещений, участие в тендерах. Все расходы по кредиту заёмщик подтверждает документами: договорами, актами, накладными.

Также банки выдают нецелевые кредиты. В этом случае предприниматели вправе тратить заёмные деньги по своему усмотрению и не предоставлять документы. Но ставки по таким кредитам обычно выше, а суммы меньше.

Выдать кредит юрлицу и индивидуальному предпринимателю могут банки и микрофинансовые организации . Ставка по кредиту в МФО составляет 1 % в день — это 365 % годовых, в банках — от 11 до 17 % годовых. Деньги, полученные по договорам кредитов и займов, не облагаются налогами.

Для чего нужен бизнес-кредит:

- покрыть текущие расходы, например выплатить зарплаты;

- пополнить оборотные средства, например для закупки сырья на производство;

- выполнить обязательства по контракту, например рассчитаться за товар, приобретённый на условиях постоплаты;

- запустить новый проект;

- инвестировать в покупку недвижимости и строительство.

Чем бизнес-кредит отличается от потребительского

Бизнес-кредит выдают только предприятиям, одним из ключевых условий будет наличие у заёмщика ИП или юрлица. Потребительский кредит берут физические лица в личных целях, например чтобы купить что-то дорогостоящее. Для такого займа обычно достаточно трёх документов: заявления, паспорта и справки о доходах. Чтобы взять бизнес-кредит, нужен другой пакет документов, об этом ниже.

ИП могут оформить и бизнес-кредит, и потребительский. В обоих случаях деньги можно потратить на развитие бизнеса, но на личные нужды — только средства от потребительского.

ИП отвечает по любым кредитам личной собственностью. Но есть ограничения: например, нельзя конфисковать единственное жильё предпринимателя. Если условия выдачи займа нарушило юрлицо, то придётся рассчитываться с кредиторами имуществом организации. Однако учредитель организации, который взял потребительский кредит как физическое лицо, отвечает по долгам только личным имуществом.

Какими бывают бизнес-кредиты

Рассмотрим виды кредитов для предпринимателей на примере предложений Сбербанка.

Кредитная линия. Средства можно одалживать у банка несколько раз на протяжении установленного срока и в пределах определённой суммы — кредитного лимита.

По срокам кредиты делятся на три типа:

- краткосрочные — до одного года;

- среднесрочные — от года до трех лет;

- долгосрочные — больше трех лет.

Возвращать долг банку, в зависимости от условий конкретного кредита, можно аннуитетным или дифференцированным способом. В первом случае вы ежемесячно платите фиксированную сумму, а во втором сумма платежа постепенно уменьшается. Условия досрочного погашения прописывают в договоре с банком. Раньше срока можно погасить весь заём целиком или постепенно вносить суммы, превышающие ежемесячный платёж, чтобы снизить переплату по кредиту.

Процентные ставки банки определяют с учётом рисков и собственной маржи. Когда договор уже действует, кредитор не имеет права в одностороннем порядке менять ставки, но есть исключения, например если такое условие указано в действующем соглашении.

Иногда банк может потребовать залог (обеспечение), например в виде недвижимости или транспорта. Если предприниматель нарушит условия возврата кредита, имущество перейдёт в собственность банка.

Как малому бизнесу взять кредит в СберБизнесе

Что потребуется от заёмщика:

- заполненная анкета с данными о компании, включая её организационно-правовую форму, годовую выручку и дату регистрации;

- учредительные и регистрационные документы юридического лица или ИП: паспорт, устав и решение о назначении на должность, свидетельство о государственной регистрации ИП или юрлица, выписка из ЕГРИП или ЕГРЮЛ;

- финансовая отчётность: бухгалтерский баланс, декларации по НДС и налогу на прибыль.

Банк может запросить хозяйственные документы, если кредит выдают под конкретную категорию расходов. Например, для факторинга продавцу нужно предоставить договоры, акты и накладные, чтобы подтвердить отгрузку.

Для оценки рисков кредитные организации также анализируют финансовую отчётность компании. В кредите, скорее всего, откажут, если банк решит, что:

- данные отчётности не отражают реальных денежных потоков организации;

- нет залога, который можно продать по цене, близкой к рыночной, в короткие сроки;

- у предприятия нет кредитной истории либо она плохая (например, предприниматель регулярно пропускал платежи по выданным ранее кредитам);

- общая кредитная нагрузка компании превышает 5 млн рублей.

По условиям большей части кредитов СберБизнеса заёмщиками могут быть только налоговые резиденты России, а с момента регистрации ИП или юрлица должно пройти 3–6 месяцев (для сезонных бизнесов — не менее 12 месяцев). А, к примеру, по оборотному кредиту есть дополнительное требование: выручка не должна превышать 400 млн рублей в год.

СберБизнес предлагает кредиты на сумму от 100 тысяч рублей со сроком кредитования от одного месяца. Подать заявку можно онлайн .

Короче

-

Бизнес-кредит поможет развивать своё дело или покрывать текущие расходы. Например, деньги можно взять на покупку имущества, модернизацию или расширение производства, выплату зарплат, запуск нового проекта.

-

Причиной отказа могут стать плохая или нулевая кредитная история компании, отсутствие ликвидного залога, несоответствие отчётности и реальных финансовых показателей организации.

-

Чтобы получить кредит, заполните анкету и предоставьте учредительные и финансовые документы компании или ИП.

Многие граждане, планирующие заняться предпринимательской деятельностью, хотят взять кредит на открытие бизнеса. Это удобно: вы берете в банке деньги, реализуете свой проект и постепенно расплачиваетесь с долгом. Но на практике крайне мало банков готовы выдать такую ссуду, так как она относится к категории рискованных.

| Макс. сумма | 1 500 000 Р |

| Ставка | От 6,1% |

| Срок кредита | До 5 лет |

| Мин. сумма | 51 000 руб. |

| Возраст | 23-70 лет |

| Решение | От 15 минут |

| Макс. сумма | 30 000 000 Р |

| Ставка | От 8.9% |

| Срок кредита | До 20 лет |

| Мин. сумма | 300 000 руб. |

| Возраст | 21-70 лет |

| Решение | От 15 минут |

| Макс. сумма | 2 000 000 Р |

| Ставка | От 8.9% |

| Срок кредита | До 3 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 2 минуты |

До 1 млн руб. по паспорту!

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | От 20 лет |

| Решение | От 10 минут |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 6.5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | От 22 лет |

| Решение | От 10 минут |

3,9% в пятый год действия договора

| Макс. сумма | 4 000 000 Р |

| Ставка | От 5,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 1 мин. |

Ставка от 5,5% на весь срок!

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | 21-68 лет |

| Решение | От 3 минут |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 25 000 руб. |

| Возраст | 21-76 лет |

| Решение | 30 минут |

Возможность снизить ставку на 1% в год

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | 23-65 лет |

| Решение | 5 минут |

0% вместе с Халвой!

| Макс. сумма | 1 000 000 Р |

| Ставка | От 0% |

| Срок кредита | До 5 лет |

| Мин. сумма | 200 000 руб. |

| Возраст | 20-85 лет |

| Решение | 1 день |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 2 минут |

100 дней без %!

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | 2 мин. |

| Макс. сумма | 30 000 000 Р |

| Ставка | От 11.9% |

| Срок кредита | До 10 лет |

| Мин. сумма | 150 000 руб. |

| Возраст | 20-85 лет |

| Решение | 1 день |

| Макс. сумма | 1 000 000 Р |

| Ставка | От 6% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 20-70 лет |

| Решение | 1 минута |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 4.99% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 23-67 лет |

| Решение | 2 мин. |

Статьи о кредитах

Почему банки не спешат выдавать кредит на бизнес с нуля

Кредитные организации предпочитают связываться с устойчивыми бизнес-клиентами, которые давно и успешно ведут деятельностью, положительно зарекомендовали себя на рынке. Такие клиенты без проблем обеспечат возврат средств, их бизнес более менее стабилен.

Новым компаниям крайне сложно пробиться и добиться успехов. Конкуренция слишком высокая, более крупные игроки часто делают небольшой бизнес нерентабельным и невыгодным. Многие новые ИП и компании закрываются в течение 1-2 лет после регистрации. Именно поэтому найти банк, который выдает кредит на начало бизнеса с нуля, найти крайне сложно. Но варианты все равно есть, все они собраны на сайте Бробанк.ру.

Большинство банков выдают бизнес-кредиты компаниям, которые присутствуют на рынке не меньше 6-12 месяцев. Новому бизнесу такие предложения не подходят.

Условия выдачи кредита для малого бизнеса с нуля

Некоторые банки готовы выдать кредит для открытия малого бизнеса с нуля при условии, что предприниматель четко понимает, что это будет за бизнес, как он его будет развивать, когда планируется получение прибыли.

Составление документа лучше доверить специализированным фирмам. Они, опираясь на статистические данные и собственный опыт, помогут грамотно спланировать план развития бизнеса и составить его документально.

Основные условия выдачи кредита для начала бизнеса:

К сожалению, даже на таких условиях взять кредит для бизнеса с нуля сложно. Точнее, сложно найти банк. Например, крупные организации типа Сбербанка и ВТБ вообще не работают с начинающими предпринимателями. Для реализации проекта и получения финансирования лучше обращаться в небольшие банки.

Предложение банка Тинькофф

Если вы планируете оформить кредит на открытие малого бизнеса с нуля на более простых условиях, оптимальный вариант финансирования предлагает банк Тинькофф. Многие предприниматели пользуются его кредитными программами, среди которых есть и ссуда для начинающих ООО и ИП. Это один из немногих банков, где реально получить финансирование.

Взять кредит на развитие бизнеса с нуля в Тинькофф можно только при условии открытия в нем расчетного счета. Но это простое условие. Без счета все равно не обойтись, а этот банк предлагает выгодные тарифы на РКО.

Предложения банка Тинькофф для граждан, которые желают оформить кредит на открытие бизнеса с нуля:

В банке Тинькофф действительно реально получить кредит для начинающих предпринимателей. Но если он вам отказал, и если вы не можете получить ссуду пол бизнес-план, тогда рассмотрите вариант оформления кредита просто как физическое лицо.

Кредит для ИП с нуля: оформление по программе для физлица

Не обязательно оформлять именно бизнес-кредит. Вы можете получить простой нецелевой кредит, который выдается физическим лицам, и на полученные деньги организовать собственный бизнес.

Условия выдачи:

- должна быть официальная работа и приличный стаж по ней. От заемщика требуется предоставление справок о доходах. Только при таких обстоятельствах можно оформить кредит для открытия бизнеса с нуля на приличную сумму до 0,5-1 млн. рублей и даже больше;

- если нужно получить больше 1 млн. рублей, потребуется предоставление залога недвижимости. В этом случае можно получить деньги на самых выгодных условиях.

При подаче заявки не говорите, что берете деньги на открытие своего дела. Эта цель не приветствуется, вам откажут.

В какой банк можно обратиться

На деле таких банков предостаточно. Каждая организация выдает нецелевые кредиты гражданам. Но можно выделить несколько банков, которые предлагают наиболее выгодные условия кредитования. Речь о программах, по которым деньги выдаются со справками или с предоставлением обеспечения (залог, поручительство):

Читайте также: