Как рассчитать амортизацию спецодежды при увольнении

Опубликовано: 19.09.2024

Спецодежда входит в состав средств индивидуальной защиты работника (СИЗ). Это собственно спецодежда, обувь специального назначения, различные приспособления предохраняющего характера, например, специальные очки (приказ №135н Минфина от 26-12-02 г., п.7). При увольнении работник обязан сдать спецодежду, выданную ему в пользование. В статье рассматриваются нюансы указанной процедуры, действия работодателя, а также проблемные моменты возврата СИЗ увольняющимся сотрудником.

Всегда ли нужно возвращать спецодежду?

Законодательство обязывает работодателя обеспечивать сотрудников спецодеждой из средств организации. Бывают случаи, когда работник приобретает средства защиты самостоятельно, а затем получает компенсацию стоимости СИЗ. Спецодежда – это собственность работодателя, следовательно, возвратить ее работник обязан. Исключение составляет случай, когда СИЗ приобретается за собственные средства работником, но до момента увольнения ему не успели произвести никаких выплат и поставить на учет комплект спецодежды.

Какие есть типовые нормы бесплатной выдачи СИЗ, специальной одежды и специальной обуви работникам?

В бухгалтерском учете возврат не всегда оформляется проводками. Если срок использования спецодежды меньше года, ее можно списать на затраты непосредственно после выдачи сотруднику (пр. №135н п. 21). Проводок БУ в момент сдачи такой спецодежды не делается, поскольку она не числится в учете. В то же время при сдаче ее увольняющимся сотрудником по решению созданной комиссии возможно оприходование ветоши – актом, с подписями ответственных лиц.

Порядок возврата спецодежды при увольнении

ВАЖНО! Рекомендации по порядку возврата спецодежды при увольнении работника от КонсультантПлюс доступны по ссылке

Увольняясь, работник обязан получить на руки выписку из личной карточки выдачи СИЗ, а затем по списку сдать спецодежду ответственному лицу: работнику склада либо иному сотруднику с аналогичными контрольными функциями. В справке-выписке целесообразно указывать не только количество единиц спецодежды, но и ее остаточную стоимость, даже если она имеет нулевое значение.

Принимающий сотрудник оценивает состояние спецодежды. Если она получена недавно, но видны следы подмены, порчи либо степень износа не соответствует срокам эксплуатации, целесообразно создать компетентную комиссию для оценки состояния СИЗ.

Если спецодежда имеет нормальный внешний вид, соответствующий сроку износа, она сдается на склад, а затем выдается повторно, после химической чистки. При принятии таких ТМЦ в документах кладовщик делает запись о сроках эксплуатации, например: «комбинезон защитный, срок эксплуатации 5 месяцев». Ответственное лицо после сдачи подписывает работнику обходной лист, в котором делает соответствующую пометку.

По общему правилу, увольняясь, работник может сдать спецодежду полностью, либо частично, либо возместить ее стоимость организации и оставить для личного пользования.

Повторное использование списанной спецодежды в качестве обтирочного материала после сдачи ее работником также должно быть подтверждено актом с подписями членов комиссии.

Справочные данные по стоимости спецодежды могут быть использованы в дальнейшем:

- если принято добровольное решение со стороны работника возместить стоимость СИЗ;

- если работника нужно привлечь к ответственности за порчу, подмену, утерю спецодежды;

- если комиссия приняла решение списать ранее не списанную спецодежду ввиду ее фактического износа;

- если комиссия аналогично приняла решение оприходовать ветошь от списанной спецодежды.

Правила возврата спецодежды должны быть прописаны в локальных нормативных актах организации.

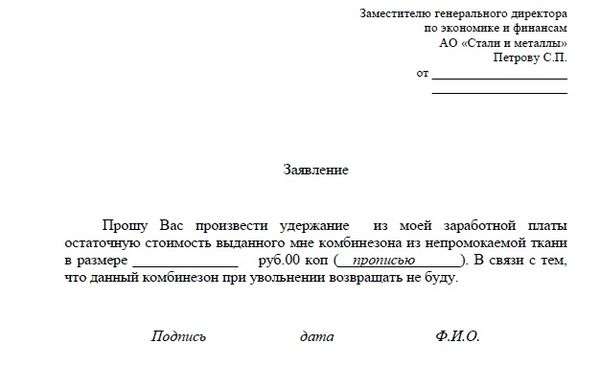

На заметку! Работник, изъявивший желание выкупить спецодежду при увольнении, с выплатой стоимости должен написать заявление на имя руководителя организации. В нем указывается перечень СИЗ, за которые будет вноситься оплата, а также намерение приобрести ценности для своих нужд. Целесообразно указать и способ оплаты.

Присвоение спецодежды работником

Согласно ст. 243 ТК РФ работник материально ответственен за выданные ему ТМЦ. Это относится и к спецодежде. В случае если увольняющийся гражданин присвоил спецодежду и не сдал ее в установленном порядке на склад организации, стоимость оной может быть удержана с причитающихся при увольнении выплат. При этом есть ограничения. Согласно ст. 138 ТК РФ удержание более 20% выплат (в отдельных случаях до 50%) противозаконно.

Нельзя делать удержания с таких сумм, как:

- компенсационные выплаты за неиспользованный отпуск;

- пособия («чернобыльские», на погребение и пр.);

- премиальные, выплачиваемые не из ФЗП.

На заметку! Нельзя удерживать документы работника (трудовую книжку, оригиналы иных документов из личного дела) под предлогом невыплаты им сумм за спецодежду. Эти действия противозаконны и могут быть обжалованы в суде.

Если работник полностью отказывается выплачивать стоимость спецодежды, компенсировать ее из заработной платы, целесообразно получить письменный отказ гражданина с его подписью. К письменному отказу прилагается справка о стоимости спецодежды, другие документы, свидетельствующие о том, что работник был обеспечен спецодеждой и не сдал ее законным порядком. Такие действия необходимы на случай конфликтной ситуации, которая может решаться в суде.

Чаще всего работодатель, получив отказ сдать спецодежду или возместить ее стоимость, издает приказ на списание СИЗ. Также внесудебное решение проблемы может быть, если работник уволился без обходного листа: момент взыскания из заработной платы упущен. В этом случае доказать в суде, что злонамеренно не окончил расчеты с организацией, бывает проблематично.

На заметку! У работника отсутствует обязанность возмещения стоимости спецодежды, в том числе и при увольнении, если она повреждена не по его вине, например, в случае аварийной ситуации, форс-мажора, или используется им после истечения срока годности, по причине невыдачи нового комплекта.

Бухгалтерский учет

Спецодежда отражается на счете 10. Обычно используют субсчета 10 и 11, соответственно, «Спецодежда и оснастка на складе» и «Спецодежда и оснастка в эксплуатации».

Если работник, увольняясь, сдает СИЗ на склад, отражается эта операция внутренней проводкой

Дт10/10 Кт 10/11. Кроме того, могут использоваться следующие проводки:

Последние две проводки используются, если работник уже уволился, а компенсацию за СИЗ взыскать организации не удалось.

Бухгалтерский учет СИЗ производится на основании различных первичных документов, например, карточки выдачи СИЗ, ведомости учета выдачи спецодежды и др.

Выдача спецодежды и СИЗ, несомненно, вызывает у специалистов по охране труда достаточно много вопросов, правда, списание спецодежды – не меньше.

Часто она изнашивается раньше срока, и что в этом случае делать? Какие документы должны быть разработаны и как организовать работу так, чтобы с бухгалтерией не возникло проблем?

А они, естественно, появляются, потому как затраты на СИЗы – это “львиная доля” бюджета охраны труда, и отчитаться нужно грамотно, чтобы вопросов не возникло ни у работодателя, ни у ГИТ.

Если у вас есть что добавить или хотите поделиться личным опытом, обязательно пишите в комментариях, это будет интересно и полезно всем. На все ваши вопросы, которые остались после прочтения статьи, с удовольствием отвечу.

Списание спецодежды раньше срока

В одну из обязанностей работодателя входит бесплатная выдача спецодежды, спецобуви и СИЗ работникам, которые, в свою очередь, должны применять и бережно использовать.

И, конечно, не допускаются к работе сотрудники с неисправными, не отремонтированными и загрязненными СИЗ (п. 26 Приказ № 290н), любое повреждение может привести к травме. Работодателю за этим нужно следить, а также помнить о том, что одной из его обязанностей является ремонт и чистка.

Если же выполнить последнее требование нет возможности, (например, разрывы на куртке физически не починить, штаны замазучены настолько, что представляют угрозу относительно обеспечения пожарной безопасности), а срок носки еще не подошел к концу, то такие СИЗ должны быть списаны.

Списание СИЗ всегда вызывало у меня “головную боль”, хотя специалисты по охране труда не во всех организациях имеют отношение к выдаче и списанию.

Мне же приходилось контролировать не только использование и правильное применение, но и наличие и своевременное списание. В общем, опыта в этой сфере у меня достаточно, поэтому в этой заметке хочу поделиться полезной информацией: порядок списания спецодежды на предприятии, как подготовить документы для оформления списания СИЗ и избавиться от этой “головной боли”, потому как в этой процедуре есть свои особые моменты и нюансы, которые следует учитывать :)

Но как правильно оформить эту процедуру? Как разграничить ответственность, определив при этом есть ли вина работника или нет?

Это только кажется, что все просто: испортилась спецодежда – возьми да спиши, ан нет, нюансов очень много, пусть они мелкие, незначительные, но все же есть, а вкупе могут создать одну большую проблему. Давайте разберемся подробнее с каждым пунктом.

Положение по определению пригодности СИЗ

Для того, чтобы разграничить обязанности, ответственность и прописать все нюансы списания спецодежды в организации, разрабатывают положение (инструкцию) по определению пригодности СИЗ для дальнейшего использования.

Там кратенько и без лишней воды прописывается, какие специалисты должны входить в состав комиссии по определению пригодности и списанию СИЗ. Без Ф.И.О. – просто определяете должности, участвующие в процессе.

Это удобно в том случае, если у вас несколько подразделений, а составить приказ о списании нужно в каждом. Тогда у всех членов комиссии будет понимание, что необходимо делать в конкретной ситуации.

В состав комиссии, кроме руководителей подразделений, следует включить специалиста по охране труда, представителей профсоюзного комитета или трудового коллектива (если есть), представителя складского хозяйства и бухгалтера. В некоторых организациях дополнительно в состав входит и снабженец.

Также там нужно прописать порядок списания спецодежды на предприятии и оформить сопутствующие документы с приложением образцов.

Положение по определению пригодности СИЗ скачать

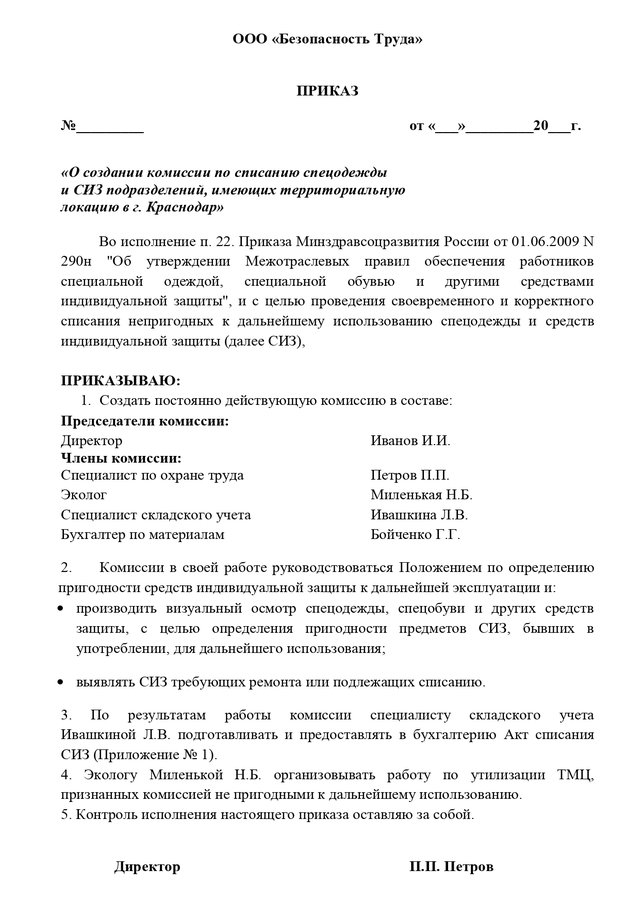

Приказ о создании комиссии по списанию СИЗ

В обязательном порядке должен быть разработан приказ о списании СИЗ, в котором будет обозначен председатель и члены, а также прописаны не только должности, но и Ф.И.О. В случае увольнения или изменения должности приказ должен быть пересмотрен.

Готовится документ в свободной форме, его можно корректировать согласно специфике работы вашей организации, главное – не нарушайте требования Приказа № 290н.

Также в приказе прописывается распределение ответственности: кто готовит акт на списание спецодежды, а кто занимается дальнейшей утилизацией и так далее.

Приказ о создании комиссии по списанию СИЗ скачать

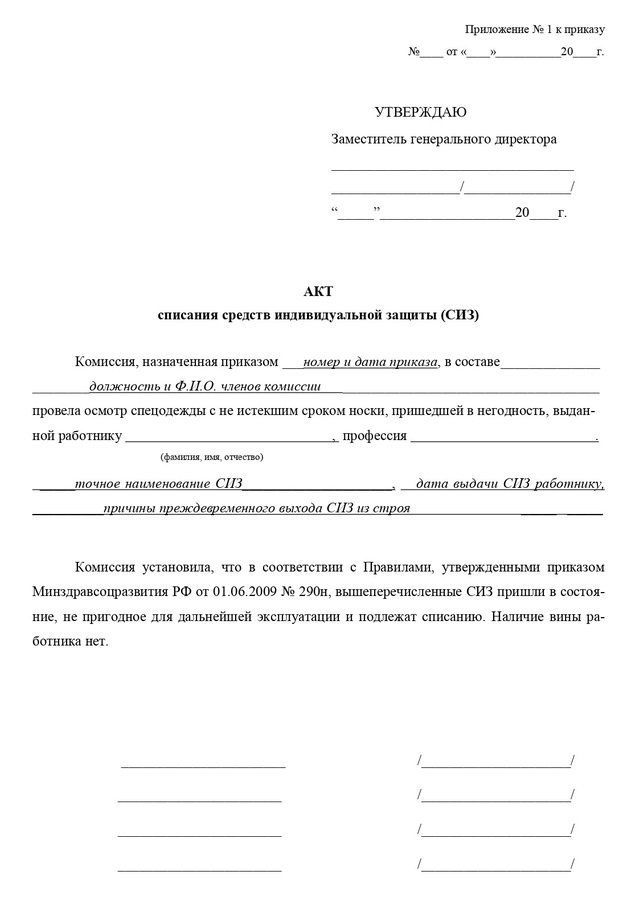

Акт на списание спецодежды

Работа комиссии заключается в осмотре спецодежды, спецобуви и средств индивидуальной защиты и принятии решения, подлежат ли данные материальные ценности дальнейшему использованию.

Если комиссия решит, что СИЗ изношены более чем на 60%, то требуется оформить первичный бухгалтерский документ – акт на списание СИЗ. Его можно составлять как на один вид спецодежды конкретного работника, так и на весь комплект.

Обязательной формы акта или иного подобного документа законодательство не содержит, поэтому организация имеет право разработать собственный бланк.

Акт на списание СИЗ скачать

Акт на списание спецодежды, пришедшей в негодность раньше срока, может включать в себя следующую информацию:

- Должности и ФИО членов комиссии.

- Дата составления акта.

- ФИО и должность, подразделение сотрудника, чья спецодежда подлежит списанию.

- Точное наименование СИЗ (идентично указанному в бухучете).

- Количество СИЗ.

- Дата выдачи.

- Причины списания спецодежды, пришедшей в негодность, зачастую это износ в связи с интенсивностью рабочего процесса или некачественным ТМЦ.

- Есть ли вина работника.

Зачастую причина списания спецодежды в акте на списание – это износ в связи с интенсивностью рабочего процесса или некачественным ТМЦ .

Утверждается акт председателем комиссии, ставится печать, один экземпляр передают в бухгалтерию, другой, как правило, – остается на складе. Тут тоже все индивидуально и зависит от организации документооборота конкретного предприятия.

В некоторых случаях, например, когда вина работник все же виноват в порче спецодежды, указывается также и остаточная стоимость СИЗ и процент износа. Но об установлении вины работника подробнее чуть позднее.

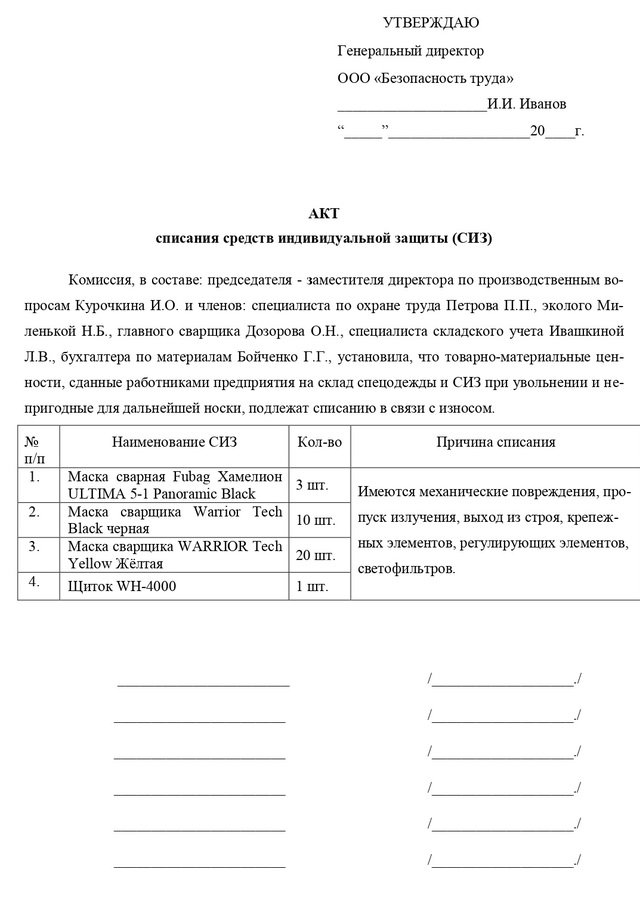

В моей практике была ситуация, когда необходимо было произвести списание спецодежды со склада пришедшей в негодность. В ходе инвентаризации склада были выявлены бывшие в употреблении СИЗы (включая не только спецодежду и спецобувь, но также и защитные щитки, сварочные маски, очки, строительные каски и так далее), причем довольно в приличном количестве.

Используя приказ о списании СИЗ, комиссия провела работу по определению процента износа каждого из ТМЦ (товарно-материальные ценности). То, что было не пригодно, переписали и составили один акт на все. Остальные СИЗ передали в химчистку для стирки и ремонта.

Акт на списание по итогам инвентаризации скачать

Как определить процент износа

Конкретно в НПА вы не найдете ничего о том, как определить процент износа спецодежды, пришедшей в негодность раньше срока. Соответственно, этот факт устанавливается оценочно, визуально и тактильно, грубо говоря, “на глаз” :)

Если он более 60%, то СИЗ подлежит списанию. Почему именно такой процент? Использование спецодежды, поврежденной в таком процентном соотношении, вызывает определенные риски и противоречит правилам безопасности, вследствие чего увеличивается вероятность травматизма и появления/развития профессиональных заболеваний.

Если вас терзают сомнения какой процент износа – 50 или все-таки 60 и более – предлагаю воспользоваться методикой проведения освидетельствования и продления сроков носки средств индивидуальной защиты: там очень подробно расписано какой процент чему присвоить.

Она носит рекомендательный характер, поэтому использовать или нет – решайте на свое усмотрение.

Методика проведения освидетельствования и продления сроков носки средств индивидуальной защиты скачать.

Повторная выдача

Часто бывает, что списание СИЗ при увольнении работника не требуется, потому как спецодежда бывшего сотрудника еще пригодна для дальнейшего использования: их процент износа совсем небольшой. В таком случае ее сдают на склад, а комиссия в рамках действия приказа по списанию СИЗ определяет возможность дальнейшей эксплуатации.

В случае благополучного исхода проверки чистые и отремонтированные СИЗ выдаются работнику, с записью в личной карточке выдачи СИЗ как бывшие в употреблении с указанием процента износа.

Перед повторной выдачей спецобувь должна в обязательном порядке пройти очистку, дезинфекцию и обеспыливание. Если таковая процедура не проводилась, и подтверждающих документов у вас нет, то рисковать не советую.

Дело также и в том, что в небольших населенных пунктах найти организацию, проводящую обеззараживание спецобуви, очень непросто: в основном они очень далеко, а учитывая транспортные расходы и затраты на саму процедуру, проще купить новую пару обуви.

Срок повторной выдачи должен быть не больше процента износа. К примеру, при увольнении слесарь сдал костюм на склад и комиссионно был определен процент износа в размере 50%. Таким образом, срок носки б/у костюма будущим работником должен быть не более полугода.

Если бывший в употреблении костюм пришел в негодность раньше окончания срока носки, то его необходимо преждевременно списать, а работнику выдать новый комплект спецодежды.

Отказ от получения б/у спецодежды

Не раз сталкивалась с тем, что недавно трудоустроенный сотрудник напрочь отказывается от получения бывшей в употреблении спецодежды. На что он, собственно говоря, не имеет права.

Потому что работодатель обязан обеспечить работников СИЗ, а работники, в свою очередь, не допускаются к исполнению своих трудовых обязанностей без их использования (п. 26 Приказ № 290н).

Отказаться он может только в том случае, если спецодежда не проходила стирку и ремонт (п.22 Приказ №290н) или же не подходит по росту и размеру.

Тут вполне резонно встать на сторону работодателя. Пришел новый сотрудник, отработал месяц или два, уволился, а новый комплект спецодежды перешел в разряд б/у.

Из соображений экономии бюджета работодателя, новенькие часто сначала одевались в уже использованное (после стирки, конечно, а также при наличии подходящих размеров), а получал новую только тогда, когда у костюма истекает срок носки или же он приходит в негодность. Это своего рода испытательный срок.

Но не стоит злоупотреблять такой возможностью, потому как если выяснится, что класс СИЗ снижен – проблем гораздо больше будет: сниженный класс приравнивается к отсутствию СИЗ.

Утеря или порча СИЗ

Случались и ситуации, когда работник нехотя получал б/у спецодежду, а потом через неделю или две она внезапно приходила в негодность. Испортил он ее нарочно, что довольно явно было видно.

Спецодежда – это собственность работодателя, и сотрудник должен бережно использовать выданные в эксплуатацию СИЗ.

Если сможете доказать вину работника в причинение ущерба, то на основании ст. 241 ТК РФ удерживается остаточная стоимость СИЗ в пределах среднемесячного заработка, но не более 20% из выплаты.

Если работник категорически против удержания, работодатель не имеет права держать у себя его личные документы.

Момент спорный, затяжной и проблематичный, и часто он не стоит тех затрат, которые работодатель может понести, поэтому часто руководство принимает решение списать не возвращенные СИЗ.

При определении вины работника стоит помнить, что интенсивная работа, воздействие непреодолимой силы, форс-мажор, необеспечение работодателем условий для хранения СИЗ не являются причинами для удержания стоимости спецодежды из зарплаты работника.

“Перегибать палку” ни в коем случае нельзя, работник в случае нарушения его прав может обратиться с жалобой в ГИТ.

Утилизация СИЗ

Списанные СИЗ необходимо хранить на складе не более 11 месяцев, так как после списания начинает действовать ФЗ № 89 “Об отходах производства и потребления", вследствие чего спецодежда превращается в отход III класса опасности.

Причем от степени загрязнения спецодежды и состава ткани класс опасности может меняться в большую сторону, например, загрязнение нефтепродуктами на 15% и более.

Хранение в таком случае считается уже сбором и накоплением отходов, а подобная деятельность относится к лицензируемому виду, если таковой нет – будут применены меры административного воздействия.

Утилизация проходит следующим образом: собирается вся спецодежда для утилизации, вызывается компания, занимающаяся соответствующим видом деятельности (у них есть лицензия на транспортировку и утилизацию), они приезжают, забирают СИЗ и дают акт, который потом нужно приложить к отчетам в Росприроднадзор и показать сдачу в утиль.

К этому нужно отнестись серьезно, так как наказание в области охраны окружающей среды сильно “бьет” по бюджету работодателя и расценивается по ч.4 КоАП ст. 8.2:

- на граждан – от 3000 до 5000 рублей;

- на должностных лиц – от 20000 до 40000 рублей;

- на ИП – от 40000 до 50000 рублей или приостановление деятельности на срок до 90 суток;

- на ЮЛ – от 300000 до 400000 рублей или приостановление деятельности на срок до 90 суток.

В случае выявления в течение года повторного нарушения будет применен ч.5 КоАП ст. 8.2:

- на граждан – от 5000 до 6000 рублей;

- на должностных лиц – от 40000 до 50000 рублей;

- на ИП – от 50000 до 60000 рублей или приостановление деятельности на срок до 90 суток;

- на ЮЛ – от 500000 до 600000 рублей или приостановление деятельности на срок до 90 суток.

Поэтому рекомендую утилизировать желательно 2 раза в год, чтобы обезопасить работодателя штрафов Росприроднадзора.

Основные выводы

Как видите, списание спецодежды несет с собой достаточно много проблем и для работодателя, и для специалиста по охране труда, поэтому нельзя этот момент пускать на самотек, необходимо разобраться в правильности оформления документов.

Подготовив приказ и акт на списание спецодежды, пришедшей в негодность раньше срока, впоследствии будут оформлены первичные бухгалтерские документы в соответствии с законодательством.

Также, так как на многих предприятиях функцию эколога выполняет специалист по охране труда, нельзя забывать про заключение договора со специализированной организацией и сдачей ее официально 2 раза в год.

В противном случае неизбежен штраф, а отсутствие своевременной утилизации легко проверить, достаточно просто поднять акт на списание спецодежды – и вина доказана.

Теперь, прочитав эту заметку, у многих появится много дополнительной работы, но она пойдет только на пользу, потому как позволит сохранить нервные клетки в будущем :)

Желаю вам безопасной и эффективной работы!

Появились вопросы? Пишите в комментариях, обязательно отвечу. Если вам необходима помощь в оформлении документов по выдаче или списанию СИЗ, обращайтесь, помогу.

Согласно законодательству, существует перечень производств, на которых работодатель обязан обеспечить сотрудников средствами спецзащиты и униформой. При увольнении вопрос с полученными принадлежностями следует решить – возвратить обратно имущество до дня увольнения или же производится удержание.

Нормативное регулирование

В данном случае основными регуляторами вопроса является ст. 243, 247, 248 ТК РФ, согласно пунктам документов, работник несет материальную ответственность полную или частичную за вверенное имущество, о чем он ставит подпись в ведомостях. Тут вы узнаете, какая установлена материальная ответственность работодателя перед работником.

Статьей 248 ТК РФ регулируется вопрос относительно правил взыскания с работника материального ущерба с последующим подписанием обязательства относительно возврата средств.

Важно: на основании ст. 240 ТК РФ руководитель имеет право отказаться от взыскания ущерба, но, если собственник предприятия намерен получить компенсацию тогда он ограничит должностное лицо в действии.

ТК РФ Статья 240. Право работодателя на отказ от взыскания ущерба с работника

Работодатель имеет право с учетом конкретных обстоятельств, при которых был причинен ущерб, полностью или частично отказаться от его взыскания с виновного работника. Собственник имущества организации может ограничить указанное право работодателя в случаях, предусмотренных федеральными законами, иными нормативными правовыми актами Российской Федерации, законами и иными нормативными правовыми актами субъектов Российской Федерации, нормативными правовыми актами органов местного самоуправления, учредительными документами организации.

Про бухгалтерский и налоговый учет спецодежды можно посмотреть в этом видео:

Порядок и возможности удержания

Работодатель вправе взыскать средства с работника за исключением предусмотренных законодательством случаев, когда с работника снимается ответственность:

- если порча или утрата одежды произошла не по вине работника. Как правильно составить акт о порче вы узнаете здесь;

- если на момент увольнения одежда полностью изношена и срок ее пригодности окончился, в таком случае рыночная стоимость изделия равна 0 и вычитать ничего не получится.

Если же порча была причинена по вине работника следует:

- собрать комиссию, которая проведен исследование случая, сделает соответствующие выводы и составит акт;

- на основании данного документа издать приказ о взыскании;

- вычитать из суммы выплат средства.

Остаточная стоимость спецодежды при увольнении

В организации для облегчения бухгалтерского учета спецодежда при выдаче работнику списывается единовременно.

Чтобы сделать расчет остаточной стоимости для удержания за вещь, которая была утеряна или испорчена необходимо выполнить следующие расчеты:

- стоимость одежды в процессе приобретения 10 000 рублей = 6 000 куртка + 3 000 брюки + 1 000 перчатки;

- срок эксплуатации изделий 18 месяцев, бухгалтер ежемесячно выполнял списание на куртку и брюки в размере 500 рублей, а на перчатки 55, 55 рублей;

- через 6 месяцев работник увольняется, и бухгалтер принимает от него куртку и брюки по стоимости 6 000 рублей, так как уже было списано за полгода 3 000 рублей в связи с эксплуатацией;

- перчатки работник утерял за полгода уже было списано 333, 30 рублей, осталось на балансе 666, 70 рублей, которые и следует удержать из подчиненного утерявшего перчатки.

Как составить бухгалтерские проводки по списанию и что нужно обязательно учитывать вы узнаете по ссылке.

Заявление о взыскании остаточной стоимости спецодежды.

Мнение компетентных органов

Относительно вычетов даны полные объяснения в письме Роструда ПР/7156-6-1, где сказано, что в процессе удержаний бухгалтер обязан руководствоваться ст. 138 и 137 ТК РФ.

Что же касается их размеров руководствоваться стоит только ст. 138 ТК РФ, где указано, что размер не должен превышать положенного порога, вне зависимости от количества удержаний у работника в любом случае должна остаться половина средств.

Важно: если инициатором является сам сотрудник и написал об этом соответствующее заявление в качестве основания, тогда лимит относительно суммы отсутствует.

Судебная практика

Нередко после увольнения работника, с которого должны были или взыскали средства за спецодежду происходят судебные тяжбы.

Инициатором в данном случае может быть любая из сторон:

Обычно обращение в суд происходит только после попыток договорится мирно, но, если стороны не находят компромисса тогда возникают судебные процессы.

Примеры бухгалтерских проводок.

Важно: чтобы таких ситуаций не происходило нужно весь процесс вычитания совершать с учетом рекомендаций и положений Трудового Кодекса.

Заключение

Спецодежда является неотъемлемым атрибутом для многих отраслей, ее применяют в медицине, на химическом производстве и еще на многих других.

На нашем Дзен-канале еще больше интересных публикаций. Подпишитесь на наш канал по этой ссылке.

Как в программе 1С начислить доход при передаче сотруднику спецодежды вы можете посмотреть тут:

ФСБУ 5/2019 «Запасы» не позволяет учитывать спецодежду сроком службы более 12 месяцев как запасы. А поскольку с 2021 года применение этого стандарта обязательно, бухгалтеру надо решить, как быть с остатками по счетам 10.10 и 10.11 на начало этого года.

Разберем, что сделать в 1С:Бухгалтерия 8.3, чтобы без ошибок перейти на новое ФСБУ. И на что обратить внимание, если применяется ПБУ 18/02.

Пошаговая инструкция

Если на 01.01.2021 спецодежда, спецоснастка (счет 10.11.1) находятся в эксплуатации, то допустимо не менять способ ведения бух учета, в т.ч. способы погашения стоимости. Не списываем остатки вручную, оставляем все как есть (Письмо Минфина РФ от 12.03.2021 N 07-01-09/17431).

- затраты на приобретение спецодежды признаются расходами того периода, в котором они понесены;

- последствия изменения учетной политики в связи с переходом на ФСБУ 5/2019 «Запасы» отражаются перспективно.

- затраты на приобретение спецодежды стоимостью не более 100 тыс. руб. учитываются в составе расходов полностью в момент передачи в эксплуатацию.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Признание в расходах БУ остатка стоимости спецодежды в связи с переходом на ФСБУ 5/2019 | |||||||

| 01 января | 91.02 | 10.11.1 | 4 200 | Признание в расходах БУ остатка стоимости спецодежды в связи с переходом на ФСБУ 5/2019 (в стоимостном и количественном выражении) | Операция, введенная вручную | ||

| 91.02 | 10.10 | 1 125 | Признание в расходах БУ остатка стоимости спецодежды в связи с переходом на ФСБУ 5/2019 (только в стоимостном выражении) | ||||

| Погашение стоимости спецодежды в эксплуатации в НУ за январь | |||||||

| 31 января | 20.01 | 10.11.1 | 225 | 225 | Погашение стоимости спецодежды в НУ | Операция, введенная вручную | |

| Погашение стоимости спецодежды в эксплуатации в НУ за февраль | |||||||

| 28 февраля | 20.01 | 10.11.1 | 225 | 225 | Погашение стоимости спецодежды в НУ | Операция, введенная вручную | |

| Передача в эксплуатацию спецодежды | |||||||

| 23 марта | 20.01 | 10.10 | 1 125 | 1 125 | Погашение стоимости спецодежды в НУ при повторной передаче в эксплуатацию | Передача материалов в эксплуатацию | |

| МЦ.02 | Отражение спецодежды забалансом в количественном выражении | ||||||

| Погашение стоимости спецодежды в эксплуатации в НУ за март и др. | |||||||

| 31 марта | 20.01 | 10.11.1 | 225 | 225 | Погашение стоимости спецодежды в НУ | Операция, введенная вручную | |

Корректировка остатков спецодежды и спецоснастки на 01.01.2021

С 2021 года вступило в силу ФСБУ 5/2019, которое внесло новые правила для учета спецодежды, спецоснастки. Ранее по ПБУ 5/01 данные активы признавались МПЗ и учитывались по правилам, указанным в Методических указаниях по учету спецоснастки и спецодежды, утв. Приказом Минфина РФ от 26.12.2002 N 135н.

Теперь в зависимости от срока использования спецодежды и спецоснастки они должны учитываться как:

- ОС, если срок службы более 12 месяцев;

- запасы, если срок службы менее 12 месяцев.

Организация вправе утвердить в своей учетной политике для объектов с несущественной стоимостью вне зависимости от срока использования, что затраты на приобретение спецодежды и спецоснастки признаются в момент их понесения (п. 4 Рекомендации БМЦ Р-122/2020-КпР от 11.12.2020).

Если в учетной политике с 2021 года закреплен такой порядок учета активов с несущественной стоимостью, к которым будут также относиться спецодежда и спецоснастка, то в бухгалтерском учете (БУ) остатки по счетам учета 10.10 и 10.11 необходимо списать с баланса.

Порядок списания зависит от того, какой способ перехода на ФСБУ 5/2019 выбран в учетной политике — перспективный или ретроспективный.

При ретроспективном способе проводки отражаются через 84 счет. Это очень трудоемкий процесс, влекущий пересчет остатков в бухотчетности на 31.12.2020, 31.12.2019. При том, что стандарт позволяет всем организациям, не только применяющим упрощенный бухучет и отчетность, применять ФСБУ 5/2019 перспективно (п. 47 ФСБУ 5/2019).

При выборе перспективного способа отразите в:

- БУ — Дт 91.02 Кт 10.10 на сумму остатка стоимости спецодежды;

- НУ — учет спецодежды не изменится. Если стоимость спецодежды списывалась линейно, продолжите ее списание частями (пп. 3 п. 1 ст. 254 НК РФ).

Признание в расходах БУ остатка стоимости спецодежды на складе на 01.01.2021

Определение остатка стоимости спецодежды на складе на 01.01.2021

Для определения остатка стоимости спецодежды на складе сформируйте отчет Оборотно-сальдовая ведомость по счету 10.10 в разделе Отчеты .

Для отображения всех данных в ОСВ в Показать настройки установите группировку по Номенклатура , Склады , Партии . Настройки позволят корректно заполнить документ при признании в расходах БУ остатка стоимости спецодежды на складе.

Признание в расходах БУ остатка стоимости спецодежды на складе

Чтобы признать в расходах БУ стоимость спецодежды на складе сроком службы более 12 месяцев в связи с переходом на ФСБУ 5/2019, введите документ Операция, введенная вручную в разделе Операции .

При применении ПБУ 18/02 в учете формируются временные разницы по активу Материалы (п. 11, 14, 15 ПБУ 18/02). Признается ОНА. При выдаче спецодежды сотруднику в НУ отложенный налог по ней автоматически погашается.

Признание затрат на приобретение спецодежды Комбинезон мужской YouDo в размере 1 125 руб. расходами в БУ и НУ различается во времени:

- БУ — в момент перехода на ФСБУ 5 (с 01.01.2021);

- НУ — после передачи спецодежды следующему сотруднику.

Поэтому в момент признания в расходах БУ остатка стоимости спецодежды флажок Принимается к налоговому учету в статье Прочих доходов и расходов не устанавливайте.

Внимательно перенесите в документ аналитику по счету 10.10 из ранее сформированного отчета Оборотно-сальдовая ведомость .

Количество по счету 10.10 не заполняйте: иначе стоимость спецодежды на складе в НУ автоматически признается в расходах на 31 января регламентной операцией Корректировка стоимости номенклатуры при Закрытии месяца.

Для проверки сформируем Оборотно-сальдовую ведомость по счету 10.10 за Январь.

Из отчета видно, что на счете 10.10 осталась только сумма по НУ, которая будет учтена полностью в составе расходов, уменьшающих налогооблагаемую базу, в момент выдачи сотруднику спецодежды. Она отражается документом Передача материалов в эксплуатацию или Расход материалов вид операции Передача сотруднику в разделе Склад .

Погашение стоимости спецодежды в НУ

Для передачи спецодежды сотруднику зарегистрируйте один из документов: Передача материалов в эксплуатацию или Расход материалов вид операции Передача сотруднику в разделе Склад .

В документе заполните сотрудника, которому передается спецодежда и Способ отражения расходов .

Проводки по документу

Стоимость в НУ погасится единовременно в полной сумме при передаче спецодежды сотруднику, т. к. с 2021 года внесены изменения в учетную политику по НУ. В программе 1С с 2021 года для налогового учета спецодежды и спецоснастки будет поддерживаться только данный способ погашения стоимости.

Признание в расходах БУ остатка стоимости спецодежды в эксплуатации на 01.01.2021

Определение остатка стоимости спецодежды в эксплуатации на 01.01.2021

Для определения остатка стоимости спецодежды в эксплуатации сформируйте отчет Оборотно-сальдовая ведомость по счету 10.11 в разделе Отчеты .

Для отображения всех данных в ОСВ в Показать настройки установите группировку по Номенклатура , Работники организаций , Партии материалов в эксплуатации . Такие настройки позволят корректно заполнить документ при признании в расходах БУ остатка стоимости спецодежды в эксплуатации.

Признание в расходах БУ остатка стоимости спецодежды в эксплуатации

Для признания в расходах БУ остатка стоимости спецодежды в эксплуатации в связи с переходом на ФСБУ 5/2019 введите документ Операция, введенная вручную в разделе Операции .

В НУ остаток стоимости спецодежды в эксплуатации продолжит включаться в расходы ежемесячно, т. к. при вводе в эксплуатацию по учетной политике НУ применялся линейный метод списания пропорционально СПИ. Поэтому в момент признания в расходах БУ остатка стоимости спецодежды флажок Принимается к налоговому учету в статье Прочих доходов и расходов не устанавливайте.

При применении ПБУ 18/02 в учете формируются временные разницы по активу Материалы (п. 11, 14, 15 ПБУ 18/02). Признается ОНА. По мере погашения стоимости в НУ автоматически погашается ОНА.

В графе Кол укажите количество спецодежды в эксплуатации, по которой признаются расходы в БУ.

Внимательно перенесите в документ аналитику по счету 10.11.1 из ранее сформированного отчета Оборотно-сальдовая ведомость .

Погашение стоимости спецодежды в НУ

В НУ стоимость спецодежды должна продолжать признаваться в расходах ежемесячно. Но в связи с тем, что в БУ стоимость спецодежды включена в расходы, то в НУ автоматически не будет производиться признание ее стоимости в расходах.

Поэтому ежемесячно необходимо вводить документ Операция, введенная вручную и заполнять его самостоятельно. Во избежание ошибки сверьте проводки и ежемесячную сумму в процедуре Закрытие месяца за декабрь 2020 регламентная операция Погашение стоимости спецодежды и спецоснастки .

Чтобы не было ошибок по списанию стоимости спецодежды в НУ, ежемесячно копируйте ранее созданную операцию до тех пор, пока стоимость спецодежды не погасится полностью.

Для проверки сформируем Оборотно-сальдовую ведомость по счету 10.11.1 за Январь.

Из отчета видно, что на счете 10.11.1 остались только суммы по НУ, которые ежемесячно будут включаться в расходы, учитываемые при налогообложении прибыли, в течение оставшегося срока эксплуатации с помощью документа Операция, введенная вручную .

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Все комментарии (1)

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Ваш вопрос также рассмотрим здесь

[18.05.2021 эфир] Практика применения ФСБУ 5/2019 Запасы в 1С

.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация выдает своим сотрудникам спецодежду (далее - СИЗ) со сроком носки более 12 месяцев. При увольнении спецодежда сдается на склад и числится на счете 10.95 по остаточной стоимости. Организация применяет общую систему налогообложения. Амортизация прекращает начисляться со следующего после сдачи СИЗ на склад месяца. По прошествии времени (даже если спецодежда прошла чистку и т.д.) комиссия признает данные СИЗ непригодными к выдаче.

Какими документами и бухгалтерскими проводками необходимо оформить списание? Правомерно ли это? Как отразить списание в налоговом учете? Как обезопасить себя перед налоговым органом?

По данному вопросу мы придерживаемся следующей позиции:

При выбытии (за исключением продажи) спецодежды, не являющейся по правилам главы 25 НК РФ амортизируемым имуществом, ранее истечения срока ее эксплуатации доходов и расходов в налоговом учете не возникает, не нужно и восстанавливать ранее принятый к вычету НДС.

В бухгалтерском учете на основании утвержденного руководителем составленного комиссией акта об утилизации спецодежды делается запись о признании прочих расходов на сумму ее остаточной стоимости.

Обоснование позиции:

Бухгалтерский учет

Согласно п. 30 Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (далее - Методические указания) стоимость специальной одежды, которая выбывает или не используется для производства продукции, выполнения работ и оказания услуг либо для управленческих нужд организации, подлежит списанию с бухгалтерского учета.

Выбытие специальной одежды имеет место в т.ч. при продаже, списании в случае морального и физического износа.

Списание специальной одежды с бухгалтерского учета в качестве отдельного объекта учета осуществляется только при его фактическом физическом выбытии, т.е. по завершении списания одежда будет утилизирована.

Конкретных примеров случаев, когда может быть списана именно спецодежда, Методические указания не содержат (п.п. 28 и 31 Методических указаний для спецоснастки).

В то же время для рассматриваемых активов решение вопроса об их списании возложено на постоянно действующую инвентаризационную комиссию, в функции которой входят, в частности (п.п. 34, 35 Методических указаний):

- непосредственный осмотр специальной одежды и установление ее непригодности к дальнейшему использованию или возможности (невозможности) и целесообразности ее восстановления;

- определение причин выхода из строя (нормальный износ, нарушение нормальных условий эксплуатации, авария, пожар, стихийное бедствие и т.д.);

- выявление лиц, по вине которых объект - специальная одежда преждевременно вышел из строя, внесение руководству организации предложений о привлечении этих лиц к ответственности, установленной законодательством;

- составление акта на списание специальной одежды и представление акта на утверждение руководителю организации или уполномоченному им лицу.

На наш взгляд, списание бывшей в употреблении спецодежды, негодной для дальнейшей эксплуатации по решению комиссии, возможно после утверждения руководителем составленного комиссией акта (смотрите также Вопрос: Правомерно ли списание спецодежды со сроком полезного использования (СПИ) более 12 месяцев и с оставшимся сроком эксплуатации, стоимость которой списывается в расходы линейным способом, на счет 91.02.1 "Прочие расходы"? Какими нормативными актами при этом можно руководствоваться, если спецодежда пришла в негодность до истечения СПИ? (ответ службы Правового консалтинга ГАРАНТ, октябрь 2019 г.)).

Специальных требований к такому акту Методические указания не предъявляют.

По п.п. 31, 33, 39-41 Методических указаний и с учетом п. 30 Методических указаний по бухгалтерскому учету материально-производственных запасов списание специальной одежды отражается в бухгалтерском учете отчетного периода, к которому оно относится. Остаточная стоимость сданной на склад выбывающей специальной одежды при отсутствии виновных в ее преждевременной утрате необходимых свойств относится на финансовые результаты (без транзита через счет "Недостачи и потери от порчи ценностей") записью:

Дебет 91 Кредит 10, субсчет "Специальная одежда на складе"

В части обоснованности такого списания напомним о п. 6.3.4 Концепции бухгалтерского учета в рыночной экономике России, предусматривающим, что при формировании информации в бухгалтерском учете следует придерживаться определенной осмотрительности в суждениях и оценках, имеющих место в условиях неопределенности, таким образом, чтобы активы и доходы не были завышены, а обязательства и расходы не были занижены. При этом не допускаются намеренное занижение активов и намеренное завышение расходов, что, на наш взгляд, обуславливает необходимость указания в акте сведений об обеспечении условий возвращения спецодежды в эксплуатацию (п. 29 Методический указаний), но не достижения такового в силу объективных причин.

Налог на прибыль организаций

При исчислении налоговой базы в составе материальных расходов признаются затраты на приобретение спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством РФ, не являющихся амортизируемым имуществом (пп. 1 п. 2 ст. 253, пп. 3 п. 1 ст. 254 НК РФ, письма Минфина России от 06.03.2019 N 03-03-07/14527, от 17.12.2018 N 03-03-06/1/91556 и постановление Девятнадцатого арбитражного апелляционного суда от 08.08.2011 N 19АП-3545/11). Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию (п. 2 ст. 272 НК РФ).

Нормы главы 25 НК РФ не предусматривают корректировку расходов, которые были ранее учтены при определении налоговой базы по налогу на прибыль на основании вышеприведенных норм.

Поэтому, на наш взгляд, при выбытии (за исключением продажи) спецодежды, не являющейся по правилам главы 25 НК РФ амортизируемым имуществом, ранее истечения срока ее эксплуатации доходов и расходов в налоговом учете не возникает (решение Арбитражного суда г. Москвы от 21.09.2011 N А40-65585/11).

И еще раз подчеркнем о необходимости наличия документального подтверждения величины признанных расходов и их связи с деятельностью, направленной на получение дохода (п. 1 ст. 252 НК РФ, постановление Восемнадцатого ААС от 05.03.2019 N 18АП-685/19).

НДС

Применительно к рассматриваемой ситуации нормами главы 21 НК РФ установлено, что принятие к вычету сумм НДС обусловлено одновременным выполнением трех основных требований:

- спецодежда приобретена для осуществления операций, облагаемых НДС (пп. 1 п. 2 ст. 171 НК РФ);

- спецодежда оприходована на основании соответствующих первичных учетных документов (п. 1 ст. 172 НК РФ);

- у организации имеется надлежащим образом оформленный счет-фактура, выставленный продавцом спецодежды (п.п. 1, 2 ст. 169, п. 1 ст. 172 НК РФ).

Каких-либо дополнительных условий для применения вычетов по НДС в отношении приобретенной спецодежды главой 21 НК РФ не установлено.

Полагаем, что в момент приобретения спецодежды все необходимые условия для принятия к вычету сумм НДС, предъявленных ее поставщиком, были соблюдены.

Исчерпывающий перечень случаев, когда обоснованно принятые ранее к вычету суммы НДС подлежат восстановлению, приведен в п. 3 ст. 170 НК РФ (смотрите также решение ВАС РФ от 23.10.2006 N 10652/06). Списание спецодежды в связи с ее досрочным износом или порчей само по себе (напрямую) не названо в качестве основания для восстановления НДС.

Таким образом, при досрочном списании спецодежды в связи с ее преждевременным износом НДС, предъявленный ее поставщиком и ранее правомерно принятый к вычету, восстанавливать не требуется, поскольку такой обязанности не устанавливает п. 3 ст. 170 НК РФ. Кроме того, в рассматриваемой ситуации преждевременный износ спецодежды произошел при выполнении работниками своих трудовых обязанностей, то есть указанная спецодежда использовалась полностью в деятельности, облагаемой НДС, хотя сроки ее использования и оказались сокращенными.

Достаточно детально, опираясь на судебную практику, данный аспект также изложен в следующих ответах на:

- Вопрос: Нужно ли восстанавливать НДС по спецодежде, которая списана ранее нормативного срока эксплуатации в связи с изношенностью и невозможностью дальнейшей эксплуатации? (ответ службы Правового консалтинга ГАРАНТ, август 2016 г.)

- Вопрос: В организации локальным актом установлены нормы выдачи спецодежды. В организации проведена аттестация рабочих мест. Может ли организация в целях налогообложения прибыли учесть в составе материальных расходов расходы на приобретение летней обуви кладовщикам, так как типовыми нормами выдача такой обуви не предусмотрена? Можно ли учесть в составе расходов расходы на приобретение спецодежды, выданной сотрудникам в связи с преждевременным износом ранее выданной спецодежды? Возникает ли объект обложения НДФЛ при сверхнормативной выдаче спецодежды? Нужно ли восстанавливать НДС со стоимости преждевременно изношенной спецодежды? (ответ службы Правового консалтинга ГАРАНТ, май 2012 г.)

Рекомендуем также ознакомиться со следующими материалами:

- Энциклопедия решений. Учет расходов на приобретение инструментов, приспособлений, инвентаря (неамортизируемого имущества);

- Энциклопедия решений. Учет передачи в эксплуатацию спецодежды;

- Вопрос: Правомерно ли списание спецодежды со сроком полезного использования (СПИ) более 12 месяцев и с оставшимся сроком эксплуатации, стоимость которой списывается в расходы линейным способом, на счет 91.02.1 "Прочие расходы"? Какими нормативными актами при этом можно руководствоваться, если спецодежда пришла в негодность до истечения СПИ? (ответ службы Правового консалтинга ГАРАНТ, октябрь 2019 г.)

- Вопрос: На склад была оприходована бывшая в употреблении спецодежда, принятая от уволенного работника. Первоначальная стоимость составила: костюм - 25 тыс. руб., куртка - 20 тыс. руб. Срок носки при первой выдаче: для костюма - 24 мес., для куртки - 12 мес. Остаточный срок носки: для костюма - 21 мес., для куртки - 9 мес. Остаточная стоимость костюма - 21,8 тыс. руб. При оприходовании на склад инвентаризационная комиссия определила годность спецодежды к дальнейшей эксплуатации. Какие проводки в бухгалтерском и налоговом учете необходимо сформировать при повторной передаче в эксплуатацию и дальнейшем списании стоимости бывшей в употреблении спецодежды? (ответ службы Правового консалтинга ГАРАНТ, июнь 2019 г.)

- Вопрос: При увольнении работники предприятия сдают на склад специальную одежду, пригодную для дальнейшего использования (срок носки которой не вышел), так как специальная одежда является собственностью предприятия. Спецодежда учитывается в составе материально-производственных запасов. Стоимость спецодежды, срок эксплуатации которой не превышает 12 месяцев, списывается в бухгалтерском учете на расходы единовременно. Имеет ли право предприятие не приходовать на склад и списать в бухгалтерском и налоговом учете спецодежду, бывшую в эксплуатации, но пригодную для дальнейшего использования, сданную работником при увольнении? (ответ службы Правового консалтинга ГАРАНТ, август 2018 г.)

- Вопрос: Каков бухгалтерский учет спецодежды со сроком носки более 12 месяцев и стоимостью менее 40 000 руб.? Можно ли предусмотреть в учетной политике для целей бухгалтерского учета единовременное списание в расходы стоимости спецодежды со сроком носки более одного года? Если это возможно, как это отразится на учете списанной стоимости недоношенной спецодежды, приходящейся на оставшийся срок носки? (ответ службы Правового консалтинга ГАРАНТ, март 2017 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

20 января 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Читайте также: