Как начисляют зарплату если нет работы

Опубликовано: 02.07.2024

Дата публикации 20.05.2021

Использован релиз 3.1.17

Дни с 4 по 7 мая 2021 года объявлены Указом Президента РФ от 23.04.2021 № 242 нерабочими днями с сохранением заработной платы. При этом эти нерабочие дни не являются выходными или праздничными днями. За эти дни работодатели должны выплатить сотрудникам заработную плату в обычном размере и порядке. Иными словами, размер оплаты должен соответствовать тому, который сотрудник получил бы, если бы отработал эти дни полностью (отработал норму рабочего времени при повременной оплате, выполнил норму труда при сдельной оплате). За нерабочие дни сотрудники должны получить все выплаты, которые предусмотрены их трудовыми договорами, включая стимулирующие и компенсационные выплаты.

В период нерабочих дней с 4 по 7 мая 2021 года можно работать. Работодатели (органы и организации) самостоятельно определяют численность и состав сотрудников, необходимых для обеспечения функционирования организаций и органов. Такая численность должна быть определена и для удаленных сотрудников. Удаленно сотрудники могут работать при наличии соответствующих технических условий. Оплату труда сотрудникам, обеспечивающим с 4 по 7 мая 2021 г. функционирование работодателей, производится в обычном, а не в повышенном размере.

Для учета нерабочих оплачиваемых дней нужно:

1. Обновить производственный календарь

После обновления производственного календаря нерабочие дни с 4 по 7 мая 2021 года отмечены как нерабочие (выделены цветом) (рис. 1). Как обновляется производственный календарь в программе, см. здесь.

2. Включить настройки для учета нерабочих оплачиваемых дней

Если сотрудники организации в период нерабочих оплачиваемых дней не работают (или часть сотрудников не работает), то для того чтобы рабочее время по графику таких сотрудников, совпадающее с нерабочими днями было оплачено им полностью (как будто они работали), необходимо в настройках расчета зарплаты установить флажок Нерабочие дни в связи с коронавирусом оплачивать как отработанные по графику работы сотрудника (раздел Настройка – Расчет зарплаты) (рис. 2) и в табличной части в строках с нерабочими периодами установить флажки (рис. 2). При установке флажка дни отмеченного периода не будет уменьшать норму рабочего времени при расчете зарплаты.

Если сотрудник не работал в нерабочие оплачиваемые периоды и получал за это зарплату, то ни такое время, ни его оплату не нужно включать в расчеты среднего заработка. Для этого в настройках расчета зарплаты должен быть снят флажок Учитывать оплачиваемое нерабочее время и суммы в среднем заработке. Подробнее об учете нерабочих оплачиваемых дней в среднем заработке смотрите статью.

3. Настройка графиков работы

Для графиков работы сотрудников (раздел Настройка – Графики работы сотрудников), которые не работают в нерабочие периоды (но рабочее время им будет оплачено полностью (как будто они работали), необходимо установить флажок При заполнении учитывать оплачиваемые нерабочие дни. Далее при заполнении графика вместо вида времени Явка рабочее время заполняется как Оплачиваемые нерабочие дни (рис. 3).

При расчете зависящих от времени начислений вид времени Оплачиваемые нерабочие дни рассчитывается наравне с обычной Явкой: включается и в норму, и в фактически отработанное время (рис. 4). В табеле рабочего времени нерабочие дни будут отмечены кодом ОН, но такое время не включается в отработанное. Например, в табеле за май будет указано, отработано 15 рабочих дней (120 часов) (при норме за май для этого графика – 19 рабочих дней (152 часа). А зарплата за месяц будет начислена такая же, как будто сотрудники работали целый месяц.

В графиках работы сотрудников, которые действительно работают в нерабочие дни, флаг При заполнении учитывать оплачиваемые нерабочие дни устанавливать не нужно. В этом случае рабочее время заполнится в графике так, как это было раньше – видом времени Явка (рис. 5). В табеле рабочего времени рабочие дни будут отмечены кодом Я и будет указано реальное количество отработанных дней и часов.

В дальнейшем если будут изменения производственного календаря, графики работы сотрудников будут обновлены автоматически (при установленном в таких графиках флажке Автоматическое обновление по производственному календарю). В любом случае после автоматического заполнения графика его можно скорректировать вручную в соответствии с реальной ситуацией в вашей организации.

Рассмотрим пример, когда в период нерабочих дней с 4 по 7 мая 2021 года работает только часть сотрудников организации, при этом работающим и нет сотрудникам назначен один и тот же график работы.

Часть сотрудников подразделения "Администрация" согласно приказу руководителя организации работает в период нерабочих дней с 4 по 7 мая 2021 года. При этом сотрудникам этого подразделения, которые работают и не работают в эти дни, назначен при приеме на работу один и тот же график работы – Пятидневка. В настройках графика установлены флажки Автоматическое обновление по производственному календарю и При заполнении учитывать оплачиваемые нерабочие дни (рис. 3).

По условию нашего примера необходимо части сотрудников период с 4 по 7 мая 2021 года обозначить по виду времени Оплачиваемые нерабочие дни (код ОН), а для остальных – обычные рабочие дни по виду времени Явка, Ночные и т. д. Сделать это можно несколькими способами: перевести часть сотрудников на другие графики работы в этом месяце или создать для сотрудников индивидуальные графики (раздел Зарплата – Индивидуальные графики).

Так как в настройках графика Пятидневка установлены флажки Автоматическое обновление по производственному календарю и При заполнении учитывать оплачиваемые нерабочие дни, то этот график можно оставить большинству сотрудников, которые не будут работать в период нерабочих дней. Остальных сотрудников, которые будут работать в это период, необходимо перевести на другой график, в котором не будет оплачиваемых нерабочих дней. Для этого необходимо создать новый график (раздел Настройка – Графики работы сотрудников). Например, Пятидневка (без оплачиваемых нерабочих дней). В настройке графика необходимо снять флажок При заполнении учитывать оплачиваемые нерабочие дни (рис. 6), тогда в дни с 4 по 7 мая будет указан вид времени Явка.

Далее переведем сотрудников, которые будут работать в период нерабочих дней, на созданный ранее график работы. Удобнее массовый перевод сотрудников на другой график работы производить с помощью документа Изменение графика работы списком (раздел Кадры – Приемы, переводы, увольнения – кнопка Создать – Изменение графика работы списком) (рис. 7).

В результате таких действий в мае 2021 года по сотрудникам, которые действительно работали, в табеле дни с 4 по 7 мая будут отмечены как Явка (код Я), всего за май по графику 19 рабочих дней (152 часа). Для сотрудников, которые не работали, дни в период с 4 по 7 мая будут отмечены как Оплачиваемые нерабочие дни (код ОН) (4 дня (32 часа), остальные дни будут отмечены как Явка (15 дней (120 часов)) (рис. 8).

При начислении зарплаты за май 2021 года сотрудники, которые действительно работали, так и сотрудники, которые не работали, получат полностью свою зарплату (если не было никаких отклонений от графика: невыходов по болезни, отпусков и т. д.) (рис. 9).

При втором варианте сотрудников не надо переводить на другой график работы, а создать для каждого из них на май 2021 года индивидуальный график работы. Создадим индивидуальный график для сотрудников, которые действительно работали. Для остальных сотрудников график будет тот же – Пятидневка с установленным флажком При заполнении учитывать оплачиваемые нерабочие дни (рис. 3).

Для создания индивидуального графика создайте документ Индивидуальный график (раздел Зарплата – Индивидуальные графики) (рис. 10). В документе в дни с 4 по 7 мая укажите вид времени Явка (код Я) вместо автоматически загруженного кода ОН (Оплачиваемые нерабочие дни).

Расчет зарплаты, заполнение табеля учета рабочего времени для сотрудников, действительно работавших с 4 по 7 мая 2021 года и не работавших в эти дни, будет таким же, как и в первом варианте (рис. 9, рис. 8).

Сейчас идет активная пропаганда необходимости выбирать организацию с «белой» заработной платой. Однако до сих пор находятся работодатели, отказывающие сотрудникам в частичном оформлении, когда зарплата делится на официальную и управленческую часть.

Также значительная часть людей соглашается получать зарплату полностью неофициально и оставаться социально незащищенными. Иногда сотрудники сталкиваются с ситуацией невыплаты денежного вознаграждения и возникает вопрос: что делать. Попробуем разобраться и, по возможности, дать советы.

Последствия работы без трудового договора.

Неофициальная работа имеет плюсы и минусы, о которых мы поговорим далее.

Как я уже говорил, неофициальное трудоустройство может повлечь за собой массу негативных последствий для работника:

- Прежде всего, работодатель может не оплатить декретный, больничный отпуск, вы также можете остаться без премий, различных надбавок и доплат.

- Кроме этого, работодатель вполне может не оплатить вам переработку, задержать зарплату или же вовсе оставить вас без заработанных денег.

- Ваша заработная плата и стаж на такой работе не будут учитываться при начислении пенсии.

- При получении травмы на рабочем месте, работодатель может оставить вас без материальной компенсации.

К положительным моментам можно отнести следующее:

- Вы экономите на уплате налогов.

- С вас не отчисляют суммы в уплату алиментов.

- Вы не несете юридической ответственности за свои действия.

- Возможно, ваша неофициальная зарплата выше, чем оплата труда на официальной должности.

Как мы видим минусов у неофициального трудоустройства больше чем плюсов, поэтому каждый из вас должен взвесить все за и против, подумать о возможных последствиях.

Как собрать доказательства

Каждый человек, подыскивающий работу должен понимать, что он рискует, когда работодатель вас не оформляет официально, ссылаясь на желание избежать уплаты налогов. Однако возможность получить заработную плату у недобросовестного работодателя существует. Для этого надо привести побольше фактов, подтверждающих вашу трудовую деятельность.

При направлении жалобы в трудовую инспекцию, прокуратуру или в суд возникает необходимость доказать тот факт, что вы работаете в организации неофициально.

Для этого потребуются показания свидетелей, которые могут подтвердить, что данный сотрудник ежедневно работал по конкретному адресу. Свидетелями могут выступать клиенты и другие сотрудники организации.

Помимо показаний свидетелей, доказательствами работы в организации служат рабочие документы, написанные собственноручно или на которых есть ваша подпись, копии заключенных договоров, актов и накладных. Можно сделать распечатки телефонных звонков с вашего номера должностным лицам данной организации.

Наличие подписи гражданина, как представителя какой-либо организации является веским доказательством, что он фактически работает в этой компании.

Наиболее важным доказательством является документация. Сотрудник, работающий на организации без трудового контракта должен собрать максимальное количество документов, на которых имеется его подпись. Если есть письменные доказательства неофициального заработка проверяющие органы обязаны принять и рассмотреть жалобу.

ВАЖНО! Оптимальный вариант — предоставить документ, в котором указан размер вашего заработка. В этом случае исполнительные органы быстро установят, какую сумму денежных средств вам не отдают на неофициальной работе работодатели.

Что грозит работодателю за неофициальное трудоустройство?

Работодатель обязан заключить трудовой договор с работником, а также выполнить все действия, которые предусмотрены ТК РФ при приеме сотрудника на работу, их невыполнение грозит работодателю установленным законом наказанием.

Так, за нарушение законодательства о труде и его охране (ст.5.27 КоАП РФ) на работодателя могут наложить административный штаф или на определенный срок приостановить его деятельность.

Также работодателю, который не исполняет обязанности налогового агента, грозит уголовная ответственность по ст. 199.1 УК РФ. Санкция данной статьи помимо крупного штрафа предусматривает также лишение свободы до двух лет.

Где можно защитить свои права

Список инстанций тот же, что и для работников, устроенных официально. Но чаще всего приходится обращаться в суд, так как трудовая инспекция не рассматривает нелегальную работу.

ВАЖНО! Нужно учесть, что при обращении в суд нужно ждать предписания и о выплате штрафа за уклонение от налогов.

Для суда следует подготовить доказательства своего труда у работодателя. В чем особенности подбора документов для судебного разбирательства?

- Для суда документы – важная часть доказательств. Если нет трудового договора, придется обращаться к другим бумагам.

- При нелегальной работе фамилия сотрудника может оказаться в счет-фактуре, например, доверенности, ведомости по зарплате. Даже если зарплата выплачивается без налогов, руководитель в любом случае делает записи о ней.

В качестве свидетелей для судебного разбирательства можно привлечь клиентов, партнеров, специалистов из соседнего офиса, персонал службы доставки – каждого, кто может доказать факт пребывания человека на рабочем месте. Свидетели должны иметь гражданство РФ, лучше, если их будет несколько.

Один сотрудник, также не трудоустроенный официально, вряд ли сможет убедить суд. Совсем другое дело, если на заседании выступит бухгалтер, начисляющий зарплату, его слово имеет вес.

Кредит неофициально работающим.

В настоящее время многие банки относятся лояльно к официально неработающим лицам или людям, которые работают по трудовому договору, но имеют маленькую официальную зарплату по сравнению с неофициальными выплатами.

Для данных категорий лиц, которые не могут представить справку 2 НДФЛ, существуют различные кредитные программы, и как правило, заемщикам выдаются небольшие займы с более высокой кредитной ставкой.

О платежеспособности клиента может свидетельствовать наличие у него недвижимости, автотранспортных средств, выписки об имеющихся денежных суммах на банковских счетах, положительная кредитная история. Проверяя подобную информацию, банк снижает риск невозврата кредита.

Требования к аудио и видео доказательствам

Если работник предполагает, что с выплатой его заработка могут быть проблемы, он может заранее подготовить доказательств. Стоит сделать снимки или видео с выполнением рабочего процесса. Запись или кадры должны быть четкими, выразительными, с изображением рабочего места.

ВНИМАНИЕ! Суд – последняя инстанция, в которую следует обращаться.

Сначала нужно поговорить с руководителем, указать на наличие доказательств работы и желание добиваться справедливости в уполномоченных органах. Если работодатель не реагирует, следующий шаг – заявление в Инспекцию по труду.

Работаю неофициально не выплатили зарплату, что делать?

Многие работающие неофициально сталкиваются с тем, что работодатель отказывается платить сотруднику зарплату за проделанную работу.

Что можно сделать, если вы оказались в такой ситуации?

Статья 67 ТК РФ говорит о том, что неоформленный договор считается заключенным, если сотрудник с ведома работодателя приступил к выполнению возложенной на него работы.

Свои права можно защитить, обратившись с соответствующей жалобой в трудовую инспекцию или прокуратуру. Приготовьтесь к тому, что, так как трудовой договор между вами и работодателем отсутствовал, то прежде всего вам необходимо будет доказать факт работы в данной организации.

По факту поступившей жалобы о том, что трудовые отношения с вами не оформлены и заработная плата не выплачивается, будут проведены проверки, по результатам которых работодатель может быть подвергнут к установленной законом ответственности. Также вы вправе взыскать зарплату с работодателя обратившись в суд.

Особенности и отличия

Официальное трудоустройство работника предполагает заключение специального договора (Трудовой кодекс РФ, статья 67). В нем должна содержаться следующая информация о сотруднике: должность, график работы, право на отпуск.

Когда официально трудоустроенный сотрудник сталкивается с ситуацией невыплаты зарплаты, он может обоснованно обратиться в трудовую инспекцию, контролирующую соблюдение трудового законодательства или в прокуратуру. Если работник официально трудоустроен, то работодатель обязан выплачивать за него налоги:

- медицинское страхование 5,1%;

- взносы на социальное страхование граждан 2,9%;

- налог на доходы физлиц 13%;

- взносы на пенсионное страхование 26%.

На предприятиях с вредными для здоровья человека условиями труда может быть введен дополнительный взнос, его сумма зависит от уровня опасности.

ВНИМАНИЕ! Из заработной платы сотрудника, который устроен официально, удерживается максимум 13%. Остальную часть (около 34%) обязан уплатить работодатель.

Не каждый директор частной компании желает платить работнику заработную плату и обязательные взносы. Поэтому значительная часть владельцев организаций России разного направления предпочитают обойти стороной закон РФ и не оформлять трудовые отношения.

При неофициальном трудоустройстве с сотрудником не подписывается трудовой договор, не издается приказ о принятии нового работника на работу. В этом случае запись в трудовой книжке не ставится. Довольно часто недобросовестный руководитель сначала не оформляет официально работника, а потом не выплачивает ему зарплату.

Какие понадобятся документы

Для подачи искового заявления в суд потребуется собрать небольшой пакет документов, в который входят:

- гражданский паспорт заявителя;

- копии любых документов, которые указывают на исполнение трудовых обязанностей в фирме;

- расчетные листки по заработной плате, если таковые имеются;

- любые доказательства, которые могут установить факт исполнения трудовых обязанностей работником.

Не забывайте, что государственная пошлина при подаче иска о взыскании заработной платы с работодателя не взимается.

Как наказать работодателя при задержке — законные способы

Если оплату за оказание трудовых обязанностей задерживают более, чем на 15 календарных дней, даже устроенный официально работник имеет право приостановить трудовую деятельность до момента получения положенных ему выплат. Если же работник устроен «в черную», то доказывать свою правоту мирным путем не получится – придется сразу направлять исковое заявление на работодателя.

В случае серьезных нарушений нанимателем трудового законодательства, прокуратора, а потом и суд, могут привлечь работодателя к административной и даже уголовной ответственности. При этом присуждение организации или ИП статуса банкрота не «спасет» его от выплаты зарплаты сотрудникам.

Более того, с работодателя дополнительно взыскивается штрафы и пеня за нарушение сроков и объема выплат своим подчиненным. А если будет доказано, что начальство обманом или шантажом вынуждало подчиненных работать «в серую» или «в черную», административной ответственностью уже не обойтись.

Заявление в Прокуратуру

Если обращение в инспекцию труда не дало положительных результатов, стоит обращаться в прокуратуру. Заявление составляется по образцу. Его можно скачать на официальном сайте прокуратуры России.

Примерный бланк включает в себя несколько структурных частей:

- 1 часть – Шапка. Здесь отражается информация о заявителе, об органе, куда подается жалоба, и о нарушителе. Чем точнее описана подобная информация, тем быстрее рассмотрят обращение специалисты прокуратуры;

- 2 часть – Основная. Здесь отражается текст жалобы. Главное, как можно точнее и по сути описать нарушение права. Не забывайте ссылаться на нормативно-правовые акты, Трудовой и Гражданский кодекс РФ;

- 3 часть – требования. Здесь отражается просьба. То есть то, чего желает добиться заявитель от прокуратуры. Стоит ставить реальные цели. Например, уволить какого-либо сотрудника специалисты прокуратуры не могут;

- 4 часть – заключительная. Здесь стоит отразить перечень прилагаемых доказательств, других документов, а также проставить дату и подпись.

Заявление рассматривается в течение тринадцати дней, затем принимается решение, о котором уведомляется заявитель в письменном виде.

ВНИМАНИЕ! Посмотрите заполненный образец заявления в Прокуратуру о невыплате заработной платы:

В каких случаях можно взыскать после увольнения

Прежде всего стоит разобраться, что представляют собой отношения между работником и работодателем, не оформляющим трудовой договор. Однако сама по себе работа выполнялась – следовательно, она должна быть оплачена.

В этом случае помогает такой способ: любыми способами фиксируется факт, что человек работал неофициально.

Это интересно! Как уволиться по собственному желанию без отработки

Здесь может быть всё, что угодно:

Любые документы, которые удалось найти. Например, если бухгалтерских ведомостей нет, но есть просто списки с указанием сумм, за которые расписывались работники, и копию такого списка удалось добыть – это отличное доказательство.

Показания свидетелей, которые видели факт работы (лучше всего, когда они тоже взыскивают зарплату – и подтверждают слова друг друга).

Записи на диктофон, видео, фотографии и т. п.

На основании всех этих доказательств готовится исковое заявление и подается в суд. В нём истец требует выплат не за трудовую деятельность, а за выполненные работы или оказанные услуги – в рамках гражданского законодательства.

Заранее предсказать, насколько успешен будет такой шаг, нельзя. Однако шансы на выигрыш дела при достаточном количестве доказательств есть.

Это интересно! В декрет в 2021 году — что важно знать каждой женщине

Сложность доказывания факта невыплаты и размера неофициальной зарплаты

Поскольку официально отношения со злоупотребляющими своими правами работодателями не оформлены, наибольшую сложность представляет сбор доказательств. В качестве таковых могут выступать:

- Письменные свидетельства: ведомости, расчетные листки, расходные кассовые ордера, копии учетных книг или рукописных листов бумаги;

- Показания свидетелей;

- Для обоснования размера задолженности подойдут публикации об аналогичных вакансиях в регионе и статистические данные отделений Росстата;

- Аудио или видеозаписи.

Ни одно из представленных доказательств не будет определяющим, поэтому лучше всего до обращения в надзорные органы или суд собрать пакет всех возможных свидетельств.

Большинство сотрудников стараются найти работодателя, который предоставляет официальное трудоустройство и белую заработную плату, однако, на рынке труда много предприятий, нанимающих работников без трудового договора. Как правило, это небольшие компании или ИП.

Нередко отказ от заключения договора происходит по инициативе сотрудника, который не хотел бы платить из своей зарплаты налоги и другие обязательные отчисления в пенсионный и страховой фонды.

Но такая беспечность работодателя и работника негативно сказывается именно на самом сотруднике, поскольку его права практически не защищены трудовым законодательством. Например, руководитель может легко уволить своего трудящегося или оставить его без оклада. Что же делать, если вы работали неофициально и вам не выплатили зарплату?

Как обращаться в Трудовую Инспекцию

Это государственный орган обязан защищать права работников, если работодатель:

- отказывает в выплате заработка;

- задерживает его;

- не хочет устраивать работника официально;

- не предоставляет отпуск;

- увольняет без оснований;

- заставляет работать в выходные;

- в других ситуациях.

В Инспекцию можно обратиться и тем, кто устроен неофициально. Но нужно собрать доказательства своей работы у данного работодателя. Когда доказательства собраны, составляется заявление, которое будет рассматриваться представителями ТИ. Иногда работники боятся писать жалобу на своего начальника, считая, что могут потерять и работу, и зарплату.

Жалобу в Инспекцию можно написать и анонимно, указав только свои опасения в ней.

Решение спорного вопроса в суде

Суд – это последняя инстанция, которая принимает решение по делу о задержке или невыплате заработной платы. Туда обращаются, если работодатель не выполняет требования прокуратуры.

Для обращения в суд требуется написать исковое заявление, которое составляется по общепринятой форме. Бланк можно скачать на официальном сайте суда по его территориальному предназначению.

По общим правилам за подачу искового заявления требуется уплатить государственную пошлину. Однако статья 333.36 Налогового кодекса Российской Федерации освобождает от ее внесения лиц, подающих иск о взыскании заработной платы с работника. Поэтому обратите внимание на этот немаловажный момент.

Заявление подается в мировой, районный или городской суд по месту регистрации фирмы. Допускается провести судебное заседание по месту жительства работника.

Иск подается в мировой суд, если цена заявления равна или меньше 50 000 рублей, и в городской, районный суд, если стоимость иска превышает указанную сумму.

ВНИМАНИЕ! Посмотрите заполненный образец иска в суд о взыскании заработной платы:

Даже самые ответственные работодатели не застрахованы от финансовых трудностей, которые не дают вовремя рассчитаться с сотрудниками. Руководитель юридической практики B&B Андрей Бодиловский рассказывает, как сохранить коллектив, не разориться на штрафах и выйти из ситуации с минимальными потерями — как финансовыми, так и репутационными.

Статья будет полезна предпринимателям, работникам кадровых служб и всем, кто платит или получает зарплату.

Недавно мой клиент-стартап столкнулся с финансовыми трудностями. Кассовый разрыв: зарплата через неделю, а платить нечем. Договоры с заказчиками заключены, работы сделаны, а деньги не приходят. Основной заказчик — большая корпорация — тянет резину, а это 80% доходов.

Бросились к инвесторам. Те говорят: «Мы могли бы денег дать, но надо согласовать с большим начальством, а это минимум месяц, и то не факт. Начальник сейчас по заграницам ездит, занят сильно».

Побежали в банки. Получают ответ: «На рынке вы недавно, обороты небольшие. Кредит, конечно, можем дать, но у вас есть, что-то в залог?». Ребята отвечают: «Есть нематериальный актив — программное обеспечение. Оно стоит целое состояние. Вот, посмотрите, у нас есть красивая бумага из Роспатента».

Банк: «Мы видим, что вы ребята прогрессивные. Технологии — это, конечно, очень интересно, но у вас есть настоящее имущество: машины, заводы, пароходы? Если такого нет, кредит не дадим. Извините».

Конкурс ВТБ – придумай имя голосовому помощнику и выиграй Iphone 12

Основатели компании опечалились. Стали думать: что будет, если зарплату задержать на месяц-другой?

Проверьте договоры

Первым делом надо проверить, какие договоры заключены с персоналом: трудовые или гражданские (подряд, оказание услуг). И заключены ли они вообще.

Если договоры гражданские, последствия будут не такими суровыми, как при нарушении Трудового кодекса. За просрочку будет начисляться пеня в размере, который указан в договоре, или по ставке Центробанка. Штрафы, бойкоты или уголовная ответственность здесь не применимы.

Может возникнуть соблазн перевести всех сотрудников на гражданские договоры, чтобы в будущем избежать лишних проблем. Но не спешите этого делать, не проконсультировавшись с юристом: здесь есть своя специфика и серьезные риски.

Подмена трудовых отношений гражданско-правовыми запрещена Трудовым кодексом и карается административным штрафом.

Если же договоры трудовые, последствия будут более драматичными. Трудовое законодательство в России — это про сотрудников, а не про работодателя.

- С первого дня задержки начисляется пеня в размере двойной ставки Центробанка — 12,5% годовых.

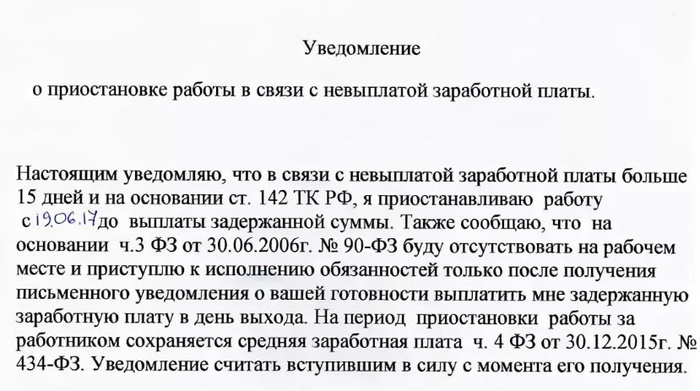

- Через 2 недели сотрудник может написать письмо примерно такого содержания и перестать работать. При этом нужно продолжать начислять зарплату — уволить нельзя.

- Трудовая инспекция может оштрафовать на сумму 50 тыс. рублей за каждый такой случай. Если у вас 20 сотрудников, это потенциальный миллион, при том что даже на зарплату вам сейчас не хватает.

А что, если забрать последнее и «слиться»? Спокойно, не предпринимайте поспешных решений: невыплата зарплаты из корыстных целей уголовно наказуема. Забрать деньги себе вместо того, чтобы заплатить сотрудникам, — это и есть корыстные цели.

Так что же делать?

Оптимизировать расходы

Подумайте, от чего можно временно отказаться.

- Перестать арендовать офис. Как вариант, переехать к основателям в квартиру или разрешить сотрудникам работать из дома.

- Продать технику — кофемашины, принтеры, компьютеры. Попросить сотрудников временно поработать на своем оборудовании.

- Подумать об оптимизации штата. Начать с тех, кто отлынивает от работы или непосредственно не участвует в зарабатывании денег.

- Отдать часть работы на аутсорс. Бухгалтерия, юристы, продажи, маркетинг, разработка — это можно аутсорсить, выигрывая как минимум на налогах.

Собрать долги

Почти всегда компаниям кто-то должен деньги. Если суммы небольшие, о них не слишком активно напоминают, а должники не спешат возвращать. Напомните о себе и напоминайте настойчиво. Как говорится, с миру по нитке.

Посчитать все еще раз

Расходную часть урезали, доходную подсобрали — этого может уже хватить. Если денег все равно не хватает, настало время тяжелых решений.

По-честному во всем признаться

Соберите сотрудников и открыто расскажите о возникших трудностях: объясните, с чем они связаны, как вы будете их решать и сколько времени потребуется. Предложите остаться в компании и какое-то время поработать за идею, но зато потом получить всю зарплату с премией. Или уйти.

Вот несколько советов, как это сделать:

- Оставьте один источник информации и одну версию происходящего. В любом случае, знать о проблемах будут все — вопрос только в том, из чьих уст.

| ✅ Правильно | Собрать всех сотрудников и сообщить новости. |

| ❌ Неправильно | Провести индивидуальные беседы с ключевыми людьми. |

- Оставьте время подумать, поискать работу, посоветоваться с родственниками.

| ✅ Правильно | Поговорить за две недели до зарплаты |

| ❌ Неправильно | В день зарплаты объявить о ее невыплате и начать кормить завтраками |

- Спокойно примите решение сотрудников, каким бы оно ни было. Конечно, обидно, что ключевой разработчик покидает команду в самый тяжелый момент, но встаньте на его сторону. У него жена сидит с ребенком, съемная квартира, а еще дом по ипотеке достраивается и скоро делать ремонт. Он физически не выживет без стабильного источника дохода.

| ✅ Правильно | Позволить уйти тем, кто твердо решил. Дать им рекомендации и пожелать удачи. |

| ❌ Неправильно | Требовать остаться, угрожать, взывать к чувству долга и ответственности. |

- Не обещайте того, чего не знаете и в чем не уверены.

| ✅ Правильно | Клиент просрочил выплату, мы каждый день напоминаем о себе, но оплата пока не поступает. Мы договорились с юристом и готовим документы в суд |

| ❌ Неправильно | Нам задержали оплату, деньги скоро будут. Через неделю со всеми рассчитаемся |

- Зафиксируйте свое обещание на бумаге. У сотрудника должна быть гарантия, что его не «кинут на деньги». А у вас — основание для законной невыплаты заработной платы.

| ✅ Правильно | Подписать: (1) соглашение о выплате зарплаты и премии после выхода компании из кризиса; (2) заявление на отпуск за свой счет на период кризиса. |

| ❌ Неправильно | «Мамой клянусь: все заплатим». |

Посмотрите, что в остатке

Сможет ли оставшаяся команда залатать основные дыры в обшивке корабля, чтобы продолжить плыть во время шторма? Хорошо, если так, но иногда признать, что ничего не получилось — не менее сложное и правильное решение. Всегда можно попробовать еще раз и достигнуть большего с учетом полученного опыта.

В нашем стартапе основатели поняли, что кассовый разрыв — это лишь симптом гораздо большей проблемы: развитие продукта идет в неправильном направлении. В итоге всю разработку текущих проектов свернули и отдали на аутсорс. Сами основатели сфокусировались на новых направлениях развития проекта.

Как сказал один из них, «это был непростой, но необходимый опыт, который заставил нас переосмыслить все, что мы сделали за последний год».

С 9 апреля 180 тысяч человек подали через сайт «Работа в России» дистанционные заявления о признании их безработными. За неделю безработными стали в четыре раза больше людей, чем за три предыдущих месяца.

Большинство этих людей потеряли работу из-за коронавируса. И сейчас им всем нужно искать источники дохода, чтобы содержать детей, гасить кредиты, платить за коммунальные услуги и что-то есть.

Вот несколько вариантов пособий, которые могут пригодиться при потере работы или снижении дохода. Раньше на них могло не быть права, а теперь появится. Здесь есть и новые выплаты, которые ввели и платят только из-за пандемии. Все они никак не навредят бизнесу — на тот случай, если вы расстались с работодателем по-хорошему , понимаете его сложную финансовую ситуацию и, возможно, рассчитываете в будущем возобновить трудовые отношения. А все, что можно забрать у государства, — заберите.

Все эти выплаты действуют на федеральном уровне, независимо от региона.

Пособие по безработице

Кому положено. Тем, кто потерял работу или работал без договора.

Пройдите наш короткий тест и узнайте, какой размер пособия вам положен и как долго его будут платить.

Сколько заплатят. Минимальная сумма пособия — 1500 Р в месяц. Максимальная — 8000 Р , но до конца 2020 года — 12 130 Р . Вообще, размер выплаты зависит от среднего заработка на предыдущем месте работы. Например, первые три месяца платят 75% зарплаты в пределах лимита, потом — 60%. Но для этого нужно проработать не меньше 26 недель за год.

Из-за коронавируса максимум обещают платить всем, кто встал на учет с 1 марта. Такой порядок будет действовать для выплат за апрель, май и июнь. Все нюансы выплат для безработных — в отдельном разборе.

В регионах пособие может быть больше за счет районных коэффициентов и региональных доплат. Например, в Москве платят по 19 500 Р в месяц, в Московской области — 15 000 Р .

Как получить. Чтобы получать пособие по безработице, нужно встать на учет в службе занятости. До недавнего времени с этим была проблема: центры не работали, а электронные услуги есть не везде. Но теперь из любого региона можно встать на учет через интернет — на сайте «Работа в России». Никуда идти не нужно, достаточно копий документов. Все данные для пособия проверят автоматически: у ведомств есть информация, кто, где и сколько проработал и когда был уволен.

На регистрацию безработного уходит до 11 дней, но выплату назначат с первого дня.

Что нужно знать:

Больничные из-за болезни или карантина

Кому положено. Всем, кто заболел во время работы или в течение месяца после увольнения.

Сколько заплатят. Пособие по временной нетрудоспособности зависит от среднего заработка, стажа и длительности больничного. Для расчета берут доходы за два года до года начала болезни или карантина и делят их на количество отработанных дней — получается средний дневной заработок. Эту сумму умножают на количество календарных дней болезни.

По общим правилам размер пособия еще зависит от стажа — 100% среднего заработка получали только те, кто проработал больше 8 лет. Но до конца 2020 года это условие отменили. И теперь минимальную сумму выплат по больничному листу считают исходя из того, что средний заработок за полный месяц не ниже МРОТ. То есть за полный месяц болезни заплатят минимум 12 130 Р . За меньший период пособие посчитают пропорционально.

Как получить. Пособие по временной нетрудоспособности платит соцстрах, то есть государство. Но оформлять его нужно через работодателя. Даже если работника уволили, больничный лист все равно передают на прежнее место работы. И только если работодатель пропал или у него нет денег, можно напрямую обратиться в соцстрах.

Если у работодателя проблемы с бизнесом, это не повод отказать в выплате больничных. Если пособие начислено из-за болезни, начиная с четвертого дня его возмещает бюджет. А если работник на карантине, вся сумма выплат — за счет государства.

Даже если фирма оформила простой, работника сократили или уволили, все равно есть шанс получить пособие. Для оформления понадобится больничный лист и заявление. Кстати, на время карантина больничный оформляют через интернет и оплачивают напрямую, причем авансом. Можно не вызывать врача — и не придется ехать на работу.

Путинские выплаты на первого или второго ребенка

Кому положено. Семьям, в которых с 1 января 2018 года родился первый или второй ребенок, при этом среднемесячный доход за последние 12 месяцев меньше двух прожиточных минимумов на человека.

Если до недавнего времени была работа с хорошей зарплатой, права на такое пособие могло не быть. У некоторых семей превышение лимита составляло несколько сотен рублей. Из-за увольнения или падения доходов право на выплату может появиться.

Например, в 2018 году в семье родился второй ребенок. Сначала лимит был 1,5 прожиточного минимума и в расчете учитывались мамины декретные. Потом мама вышла на подработку — опять нет права на пособие. Но в марте маме пришлось уйти с работы, потому что закрыли ясли, а папе стали платить только оклад, без процентов. Доход семьи снизился — в ближайшее время может появиться право на ежемесячную выплату.

Рассчитать, положена ли выплата при конкретной сумме доходов, можно с помощью удобного калькулятора.

Сколько заплатят. Каждый месяц маме будут перечислять один прожиточный минимум на ребенка по региону. В среднем это 10—11 тысяч рублей. Пособие можно получать, пока ребенку не исполнится три года. Сейчас временно отменили требование о ежегодном подтверждении дохода — выплату продлевают автоматически, без заявления и документов.

Точную сумму выплаты тоже покажет калькулятор, он учитывает региональные прожиточные минимумы за второй квартал предыдущего года.

Как получить. За выплатой на первого ребенка нужно обращаться в соцзащиту или МФЦ. На второго — в пенсионный фонд, тогда деньги будут вычитать из материнского капитала. Сейчас с заявлениями будут сложности, так как дистанционно их подать нельзя и все равно для первого назначения нужен личный визит с оригиналами документов.

Заранее позвоните в соцзащиту или ближайший МФЦ, чтобы узнать график и особенности приема. Справку о доходах за 2019 год можно скачать с сайта ФНС.

Что нужно знать:

5000 Р на ребенка до трех лет

Кому положено. Всем семьям, в которых есть дети до трех лет, а также было или есть право на маткапитал. Независимо от размера дохода. Эту выплату смогут получить даже те семьи, где родители не теряли работу и доход.

Сколько заплатят. В апреле, мае и июне 2020 года — по 5000 Р на каждого ребенка до трех лет. Общая сумма выплат на одного ребенка составит 15 000 Р .

Как получить. Нужно подать электронное заявление через сайт ПФР или госуслуги. Личных визитов не будет, документы тоже не понадобятся: сведения о сертификате на маткапитал и возрасте ребенка у государства есть.

Что нужно знать:

Ежемесячные выплаты на детей с 3 до 7 лет

Кому положено. Семьям, у которых среднедушевой доход меньше прожиточного минимума на человека. Пособие будут платить с 3 до 7 лет включительно — то есть пока ребенку не исполнится 8 лет.

Сейчас для безработных родителей планируют изменить условия расчета среднедушевого дохода. Для назначения пособия не будут учитывать доход на прежнем месте работы. Например, если папу сократили или уволили с 1 апреля, то вся его предыдущая зарплата в расчет не войдет. И тогда семья получит право на пособие, даже если раньше с доходами все было неплохо. Пока нормативки на этот счет нет, но и пособие еще никому не платят: назначать его начнут с апреля, а заявления будут принимать только в июне.

Сколько заплатят. В месяц — половину прожиточного минимума на ребенка. Сумма устанавливается в регионе на второй квартал предыдущего года. Скоро мы сделаем калькулятор для расчета этих выплат. Пока ждем обновления условий для безработных родителей.

Как получить. Эти выплаты будут оформлять электронно, но пока заявление подать нельзя. Пособие точно будет, общие правила уже известны, но их скоро улучшат. Когда появится услуга и можно будет обращаться за назначением, мы сразу расскажем. Деньги заплатят начиная с января, поэтому можно пока встать на учет в службе занятости, чтобы не учитывались доходы до увольнения.

По 3000 Р на каждого ребенка до 18 лет

Кому положено. Родителям, которые потеряли работу.

Сколько заплатят. На каждого несовершеннолетнего ребенка обещают платить по 3000 Р в месяц.

Как получить. Эта доплата будет частью пособия по безработице. Отдельного заявления для нее подавать не нужно. Деньги за ребенка получит один из родителей, который уволен и зарегистрирован в центре занятости с 1 марта 2020 года. Чтобы получать доплату, нужно встать на учет. Теперь это можно сделать через интернет.

Субсидии на оплату услуг ЖКХ

Кому положено. Собственникам и нанимателям жилья, которые тратят значительную часть дохода на коммунальные услуги. Фактически это денежная компенсация разницы между реальными и допустимыми расходами на коммуналку. То есть сначала нужно платить, а потом государство вернет часть денег. Так можно получить даже 100% от сумм по квитанциям.

Федеральный стандарт для субсидии — расходы на услуги ЖКХ не должны превышать 22% от общих доходов. Если превышают — можно получить компенсацию. Но в регионах эта доля может быть меньше. Например, в Санкт-Петербурге допустимая норма расходов — 14%. Если семья петербуржцев тратит 20%, то превышение норматива можно возместить за счет бюджета.

Для субсидии учитывают общие доходы семьи. Поэтому если кто-то потерял работу или часть дохода, то может появиться право на компенсацию.

Сколько заплатят. Компенсация рассчитывается по сложной формуле. Учитывают нормативы расходов, количество членов семьи и даже прожиточный минимум. Для расчета субсидии есть калькуляторы с учетом региональных особенностей. Обо всех нюансах расчета — в отдельном разборе про субсидию и оформление документов.

Как получить. Чтобы получить субсидию, нужно обратиться в МФЦ или центр жилищных субсидий. Сейчас с этим могут быть сложности из-за перевода ведомств на удаленную работу и ограниченного приема. Поэтому нужно заранее уточнить, как и когда можно подать заявление. Сейчас продление субсидии на полгода сделали автоматическим. А первичное оформление упростили — понадобится меньше документов.

Если нет права на субсидию, но и денег на оплату коммуналки тоже нет, это не грозит начислением неустойки и отключением. До конца 2020 года основной долг не будет дополнительно увеличиваться. Но рано или поздно платить все равно придется.

Налоговые вычеты

Кому положено. Тем, кто в прошлом году платил налог на доходы и тратил деньги на что-то важное с точки зрения государства, например на обучение, лечение, покупку жилья или полис ДМС.

Стандартный вычет положен и тем, у кого просто есть дети, — при условии, что на работе его не предоставили. У каждого вычета есть свои особенности и лимиты. Суть в том, что из бюджета можно вернуть 13% от своих расходов — например на оплату школы английского языка для ребенка или лечение зубов супруга.

Возвращать деньги будет налоговая, они придут прямо на карту спустя 3—4 месяца после подачи декларации с заявленным и обоснованным правом на вычет. Проверьте, вдруг у вас есть чеки за лечение, рецепт на лекарства или вы не подавали в бухгалтерию заявление на вычет за ребенка. Сейчас есть смысл вернуть часть своих налогов, даже если раньше не хотелось этим заниматься или не было нужды.

Сколько заплатят. С помощью налоговых вычетов можно вернуть 13% от суммы расходов, но не больше установленного лимита и не больше фактически уплаченного налога. Например, при покупке квартиры можно вернуть до 260 000 Р — и это без учета процентов по ипотеке. За лечение и обучение можно получить до 15 600 Р в год. А наличие двоих детей позволит родителям вернуть до 8736 Р .

Посчитайте, сколько денег можно вернуть с помощью социального вычета.

Если есть дети, посчитайте сумму НДФЛ к возврату с помощью стандартного вычета.

Как получить. Чтобы вернуть налог за 2019 год, нужно подать декларацию. Это можно сделать через личный кабинет на сайте nalog.ru. Для вычета за лечение и обучение могут понадобиться справки — желательно запросить их по электронной почте. Вообще-то нужны оригиналы, но сейчас с этим могут быть сложности. А прикладывать к декларации все равно нужно копию — до проверки оригиналов доходит не так уж часто.

Для вычетов за детей нужны только свидетельства о рождении. Чтобы получить вычет за ипотеку, можно запросить справку об уплаченных процентах через банковское приложение, такой достаточно. А документы на квартиру обычно и так под рукой.

Зарплата работника за полный месяц не должна быть ниже минимального размера, установленного по стране, региону или отрасли. За нарушение этого требования работодателю грозят штрафы — от 10 000 рублей для ИП и от 30 000 рублей для организаций. Расскажем, какой минималки нужно придерживаться и как рассчитать сумму зарплаты.

Статья подготовлена по материалам вебинара Юлии Бусыгиной «Зарплата: изменения, особенности расчёта с 2021 года».

Какой должна быть минимальная зарплата

Месячная заработная плата работника, который полностью отработал норму рабочего времени и исполнил свои трудовые обязанности, не может быть ниже минимального размера оплаты труда (ст. 133 ТК РФ).

С 1 января 2021 года федеральный МРОТ составляет 12 792 рубля. Его размер определяется по медианной зарплате, а не по прожиточному минимуму, как было раньше.

При назначении зарплаты сотрудников нужно учитывать и региональный МРОТ. Субъекты РФ могут установить свой минимальный размер оплаты труда, который не может быть ниже федерального. Если работник трудится в таком регионе, его зарплата должна быть больше или равна региональному МРОТ. Эти ограничения должны соблюдать только работодатели, которые присоединились к региональным соглашениям. Вас присоединят автоматически, если в течение 30 дней после публикации соглашения вы не направите письменный мотивированный отказ. Если вы смогли отказаться или в вашем регионе таких соглашений нет, платите зарплату не ниже федерального МРОТ.

Увеличить зарплату нужно тем сотрудникам, которые с 1 января за полностью отработанный месяц и до удержания НДФЛ получают меньше МРОТ. Индексацию можно провести путём подписания дополнительного соглашения к трудовому договору и уже с начала года начислять и выплачивать работникам не ниже минимального размера оплаты труда.

Мы не рассматриваем в этой статье отраслевой МРОТ. Узнать о нём можно в отраслевых соглашениях, которые размещены на официальном сайте Минтруда.

Когда начисленная зарплата может быть ниже МРОТ

Если работник трудится в режиме неполного рабочего времени и такой режим работы установлен его трудовым договором, заработная плата выплачивается пропорционально фактически отработанному времени. Причина этому то, что работник полную норму не вырабатывает, так как ему установлена меньшая продолжительность рабочего времени. То есть это нормально.

Пример. В ООО «Соколик» работает Вика, которая совмещает работу с учёбой в университете. Для её должности установлен месячный оклад равный МРОТ при полной рабочей неделе (40 часов). Она отрабатывает 20 часов в неделю, поэтому её труд оплачивают пропорционально отработанному времени. ООО «Соколик» начисляет Вике зарплату в сумме 6 396 рублей (12 792 рубля × (20 часов / 40 часов × 100 %)).

Получать меньше МРОТ могут также совместители и те, кто отсутствовал на работе из-за отпусков, болезней и т.п. В этих случаях зарплату сравнивают с МРОТ, рассчитанным исходя из отработанного рабочего времени.

Какие выплаты включаются в расчёт МРОТ

Если вы посмотрите редакцию ТК РФ от 2002 года, то увидите, что раньше в ст. 133 было чётко сказано, что в МРОТ не включаются компенсационные и стимулирующие выплаты. Они идут сверх МРОТ. В свежем ТК РФ таких указаний нет. В нём сказано только то, что месячная зарплата работника, который полностью отработал норму рабочего времени, не может быть ниже минималки.

Когда появилась такая редакция, стали возникать вопросы. «Ведь здесь месячная зарплата имеется в виду, а, в соответствии со ст. 129 ТК, заработная плата — это вознаграждение за труд в зависимости от количества, качества, условий выполняемой работы, а также компенсационные и стимулирующие выплаты». Получается, что в зарплату вроде бы входит и компенсационная, и стимулирующая части. Некоторые думают, что тогда можно сделать оклад, например 10 тысяч рублей, и компенсационными и стимулирующими выплатами довести его до МРОТ. С одной стороны, да, можно бы и толковать так. Но все эти моменты урегулировал Конституционный суд. Напомним, что его решения обязательны для исполнения всеми работодателями.

Разобраться, как правильно считать зарплату, средний заработок и удерживать НДФЛ, можно в Контур.Школе. По окончании курса вы получите документ об обучении.

Итак, какие выплаты должны идти сверх МРОТ:

- Выплаты компенсационного характера, такие как доплата за сверхурочную работу, за работу в ночное время, за работу в выходные и нерабочие праздничные дни (Постановление КС РФ от 11.04.2019 № 17-П).

- Доплата за замещение временно отсутствующего работника, совмещение профессии либо расширение зон обслуживания (Постановление КС РФ от 16.12.2019 № 40-П).

- Районный коэффициент и процентная надбавка за работу в районах Крайнего Севера (постановление КС РФ от 07.12.2017 № 38-П).

Обратите внимание! Региональные и отраслевые соглашения могут вводить особые условия про доплаты и надбавки. Например, в Москве в минималку не входит доплата за работу во вредных условиях.

В 2020 году вышло постановление ВС РФ, где суд указывает на то, что стимулирующие выплаты (такие как премии) тоже должны идти сверх минимального размера оплаты труда (Постановление ВС РФ от 10.02.2020 № 65-АД20-1).

Получается, что в МРОТ не включаются компенсационные и стимулирующие выплаты, районные коэффициенты, надбавки за работу в районах Крайнего Севера. Они идут сверху.

Обязательно проконтролируйте, чтобы не получилось так, что у вас в трудовых договорах с работниками указан, допустим, оклад 10 тысяч, а всё остальное вы доводите до МРОТ компенсационными и стимулирующими выплатами. Такой порядок на сегодняшний день неверный.

Подготовила Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Читайте также: