Как прописать в положении об оплате труда выдачу расчетных листков

Опубликовано: 06.07.2024

Многие работодатели не уделяют должного внимания расчетным листкам – кто-то их вовсе не выдает, а кто-то выдает, но сегодня по одной форме, завтра по другой. Между тем законодательством установлены определенные требования к расчетному листку и сегодня мы о них расскажем. Кроме этого, вы узнаете, какая ответственность грозит работодателю, игнорирующему требования ТК РФ о расчетных листках.

Обязан ли работодатель выдавать расчетный листок?

Вознаграждением за труд является заработная плата. Ее размер зависит от квалификации работника, сложности, количества и качества выполняемой работы. Напомним, что составными частями зарплаты в силу ст. 129 ТК РФ являются:

компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера);

стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Статьей 136 ТК РФ определено, что при выплате заработной платы работодатель обязан извещать в письменной форме каждого работника:

о составных частях зарплаты, причитающейся ему за соответствующий период;

о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработка, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику;

о размерах и об основаниях произведенных удержаний;

об общей денежной сумме, подлежащей выплате.

Из формулировки названной нормы видно, что работодатель обязан выдавать расчетные листки. Причем это правило касается всех сотрудников организации – и совместителей, и работающих по срочным трудовым договорам.

Когда выдавать листки?

Итак, согласно ч. 1 ст. 136 ТК РФ расчетные листки выдаются «при выплате заработной платы». В свою очередь, по правилу ч. 6 данной статьи зарплата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором, но не позднее 15 календарных дней со дня окончания периода, за который зарплата начислена.

Из буквального толкования этих норм можно сделать вывод, что расчетный листок нужно выдавать два раза в месяц. Однако при выплате зарплаты за первую половину месяца не все составные части зарплаты могут быть определены, например, исчисление НДФЛ производится в последний день месяца. Кроме того, многие компании выплачивают за первую половину месяца аванс в фиксированной сумме, которая не меняется даже с учетом того, что работник, например, болел. Поэтому мы считаем, что логично выдавать расчетный листок при выплате части зарплаты за вторую половину месяца. При этом в листке нужно будет указать выплаченные за первую половину суммы.

Вопрос:

Когда выдавать расчетные листки сотрудникам, зарплата которых перечисляется на банковские карты?

Ответ:

Первым делом скажем, что многие работодатели вовсе не выдают расчетные листки сотрудникам, получающим зарплату на карту. Это нарушение Трудового кодекса. В нем не конкретизируется, при каком способе выплаты заработка выдаются листки. Следовательно, они должны выдаваться в любом случае, даже если сотрудник получает часть зарплаты в неденежной форме или каким-либо иным способом, не запрещенным трудовым законодательством.

Относительно сроков выдачи расчетных листков в таком случае Роструд в Письме от 18.03.2010 № 739-6-1 указывал, что порядок выдачи расчетных листков при перечислении заработной платы на банковскую карту, законодательством не определен. Полагаем, данный порядок может быть установлен в локальном акте, определяющем форму расчетного листка.

При выплате отпускных расчетный листок выдавать не надо, поскольку оплата отпуска не является выплатой заработка. Однако при начислении и выплате зарплаты за вторую часть месяца расчетные листки должны быть выданы всем сотрудникам, в том числе находящимся в отпуске.

Если работник увольняется, расчетный листок должен быть выдан в день увольнения – последний рабочий день. Ведь согласно ст. 140 ТК РФ при прекращении трудового договора выплата всех сумм, причитающихся работнику, производится в день увольнения. В случае предоставления отпуска с последующим увольнением расчетный листок должен быть выдан в последний рабочий день перед отпуском.

Чтобы у работников не возникало лишних вопросов, порядок выдачи расчетных листков лучше всего закрепить в локальном нормативном акте.

Форма расчетного листка

Форма расчетного листа не унифицирована. Однако она должна быть разработана и утверждена в каждой компании.

Для начала необходимо определиться со сведениями, которые должны быть включены в листок. Довольно часто работодатели включают в него информацию, которая абсолютно не нужна работнику, или составные части зарплаты обозначают аббревиатурами, разгадать которые ему не под силу.

Нужно постараться разработать такую форму, чтобы работнику было ясно, деньги за что и в каком размере ему начислили или удержали.

В расчетном листке рекомендуется указывать:

период, за который производятся начисления и удержания;

основания для начисления и удержания и их суммы;

сумма, подлежащую выплате;

составные части зарплаты (оклад, тарифная ставка, доплаты и надбавки).

Если работнику полагается несколько компенсационных или стимулирующих выплат, не нужно объединять их и указывать одной суммой. Например, если он в июне работал в праздник, а также выполнял сверхурочную работу, размер оплаты должен быть отражен по каждому из этих оснований.

Помимо зарплаты, в расчетном листке указывается выплата пособия по временной нетрудоспособности, а также иных сумм, начисленных работнику: в частности, денежной компенсации за нарушение работодателем установленного срока выплаты заработка, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику.

Удержания также должны быть расшифрованы и суммы указываются по каждому виду удержаний.

Форма расчетного листка утверждается работодателем с учетом мнения представительного органа работников в порядке, установленном ст. 372 ТК РФ.

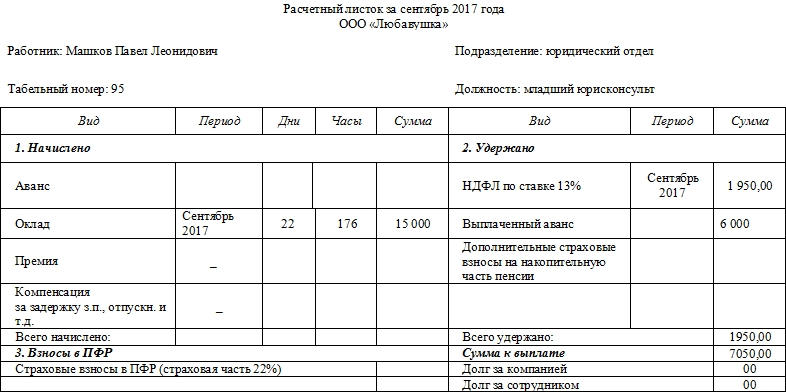

Приведем примерную форму расчетного листка далее.

Расчетный лист за

Ф. И. О. ____________________________________

Должность: _________________________________

Табельный номер ____________________________

Общая сумма к выплате:

Если представительный орган не согласен с формой расчетного листка либо предлагает внести в нее какие-либо изменения, работодатель может сразу согласиться либо обязан в течение трех дней провести дополнительные консультации с профсоюзом в целях достижения взаимоприемлемого решения.

Если согласия достичь не удалось, разногласия фиксируются протоколом и работодатель имеет право утвердить расчетный листок в той форме, в которой посчитал нужным. Однако помните, что в данном случае представительный орган работников может обратиться в ГИТ или суд и обжаловать решение работодателя.

Вопрос:

Если в организации нет представительного органа работников, но есть профсоюз, нужно ли с ним согласовывать проект формы расчетного листа?

Ответ:

Бланк расчетного листка при наличии одного из указанных органов нужно согласовывать с ним, поскольку именно он представляет интересы работников. Если же отсутствует и тот, и другой орган, все решения работодатель принимает самостоятельно.

После завершения процедуры учета мнения представительного органа форма листка утверждается. Сделать это можно двумя способами:

1. Издать приказ об утверждении и введении в действие формы расчетного листка (пример см. ниже).

Индивидуальный предприниматель Занозин Игорь Юрьевич

____________________________________________________________________________________

123456, г. Заволжье Нижегородской области, ул. Горького, д. 21, кв. 23.

Тел. 223-32-23

Приказ № 11

об утверждении формы расчетного листка

6 февраля 2017 г.

В соответствии с требованиями ст. 136 Трудового кодекса РФ

1. Утвердить и ввести в действие с 06.02.2017 форму расчетного листка (приложение 1).

2. Бухгалтеру-кассиру А. И. Стружкиной при выплате зарплаты выдавать каждому работнику расчетный листок под подпись в журнале учета выдачи расчетных листков.

3. Контроль за исполнением приказа оставляю за собой.

Приложение: форма расчетного листка на 1 л. В 1 экз.

С приказом ознакомлены:

2. Проставить гриф утверждения на самой форме и издать приказ о введении в действие с определенного числа утвержденной формы.

Отметим: если в утверждении формы расчетного листка представительный орган работников не участвовал, об этом необходимо сделать отметку в приказе об утверждении и введении в действие, например: «На момент утверждения формы расчетного листа представительный орган работников не создан».

Вопрос:

Нужно ли проставлять печать организации на расчетном листке?

Ответ:

Напомним, что в настоящее время организации могут осуществлять свою деятельность вовсе без печати. Да и трудовое законодательство не обязывает проставлять оттиск печати на расчетном листке. Этот документ нужен, чтобы информировать работника о начислениях и удержаниях. Бывает, что работодатели, использующие печать, хитрят и не признают расчетный листок своим документом, ссылаясь на отсутствие на нем печати. Однако при возникновении спора суд рассмотрит, в каком виде был утвержден листок, и если печати в нем не предусмотрено, суд примет его за допустимое доказательство невыплаты той или иной суммы.

Так, работник обратился в суд с требованием о взыскании невыплаченной надбавки. В обоснование требований представил суду трудовой договор, которым предусмотрена спорная надбавка, и расчетные листки, в которых она отсутствовала. Работодатель просил отказать в удовлетворении требований, поскольку представленные расчетные листки не имеют юридической силы ввиду отсутствия реквизитов организации (подпись, печать и т. д.). Однако суд не принял во внимание данный довод. Форму расчетного листка работодатель утвердил самостоятельно и она не содержит печати. Следовательно, надбавка, предусмотренная трудовым договором, но не выплаченная работодателем, подлежит взысканию с него (Апелляционное определение Московского городского суда от 14.05.2014 по делу № 33-13912/2014).

Подтверждение выдачи расчетных листков

Расчетные листки как обязательный атрибут выплаты зарплаты довольно часто запрашивают сотрудники контролирующих органов (например, при проверке организации по заявлению работника), а также исследуют суды. Причем работники иногда лукавят и говорят контролерам, что не получают расчетные листки. Как работодателю обезопасить себя от таких провокаторов?

Действительно, Трудовой кодекс не предписывает вручать работникам расчетные листки под подпись. Вместе с тем работодатель может принять решение о введении какой-либо учетной формы, например, журнала регистрации выдачи листков, в котором работник своей подписью будет подтверждать получение.

Вопрос:

Ответ:

Поскольку Трудовым кодексом не определено, в какой именно форме должно происходить извещение сотрудника о составных частях его зарплаты (за исключением дистанционных работников – ознакомить их с расчетным листком можно путем обмена электронными документами (ст. 312.1 ТК РФ)), утвержденную форму расчетного листка можно рассылать работникам посредством электронной почты. Более того, Минтруд в Письме от 21.02.2017 № 14-1/ООГ-1560 высказал мнение о том, что если в трудовом договоре, коллективном договоре, локальном нормативном акте предусмотрен порядок извещения работника о составных частях заработной платы (расчетный листок) посредством электронной почты, то данный порядок не нарушает положения статьи 136 ТК РФ.

Отметим, что суды в качестве надлежащего извещения работника о составных частях зарплаты признают и расчетный листок, размещенный работодателем на личной странице работника в интернет-банке. Но такой способ извещения работников должен быть определен в положении об оплате труда, утвержденном в организации (см., например, Апелляционное определение Новосибирского областного суда от 05.06.2014 по делу № 33-4700/2014).

При отправке расчетного листа на адрес электронной почты работника или размещении на странице интернет-сайта может возникнуть резонный вопрос о защите персональных данных – ведь доходы работника в силу Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных» относятся к таковым. Но этот вопрос может вставать и при выдаче листков в бумажном виде при выплате заработка через кассу организации.

Полагаем, что работодатель, принимая положение об обработке, защите и хранении персональных данных в компании, должен предусмотреть механизм защиты от их распространения лицами, которым в силу должностных обязанностей стали известны размеры зарплаты работников. Например, бухгалтер, который выдает зарплату, должен быть под подпись ознакомлен с локальным нормативным актом в области защиты персональных данных в компании и предупрежден об ответственности за распространение этих сведений.

К сведению: при рассылке расчетных листков на адреса электронной почты рекомендуется устанавливать свой шифр для файла каждому работнику или же для каждого создать отдельный почтовый ящик, чтобы логин и пароль для входа были только у одного человека.

Если расчетные листки выдаются в бумажной форме, возможно, стоит подумать о том, чтобы указывать не Ф. И. О. работника, а, например, лишь табельный номер. Ведь эта информация известна только самому работнику. Соответственно, если другой сотрудник увидит расчетный листок с чьей-то зарплатой, он не будет знать, чья она.

Ответственность работодателя

Инспектор ГИТ, в ходе контрольно-надзорных мероприятий выявив отсутствие уведомления работников о начислениях зарплаты и удержаниях из нее, применит меры административной ответственности по ч. 1 ст. 5.27 КоАП РФ. Напомним, что согласно данной норме предусмотрены:

для должностных лиц – предупреждение или административный штраф в размере от 1 000 до 5 000 руб.;

для лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, – от 1 000 до 5 000 руб.;

для юридических лиц – от 30 000 до 50 000 руб.

Так, постановлением инспектора ГИТ в Свердловской области ОАО было привлечено к административной ответственности в виде штрафа в размере 30 000 руб., поскольку инспектор в ходе проверки установил, что ОАО не выдавало расчетные листки о начисленной заработной плате и не составляло при увольнении записки-расчеты. ОАО обжаловало данное постановление, но суд, указав на обязанность по оформлению и выдаче названных документов, оставил постановление ГИТ в силе и признал штраф законным и обоснованным (Решение Свердловского областного суда от 20.01.2016 по делу № 72-98/2016).

К аналогичной ответственности могут привлечь работодателя или его должностных лиц в случае, если расчетный листок содержит не все сведения, указанные в ст. 136 ТК РФ: о составных частях зарплаты, причитающейся работнику за соответствующий период (размере районного коэффициента, процентной надбавки и др.); о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработка, выплат при увольнении и (или) других выплат, причитающихся работнику; о размерах и об основаниях произведенных удержаний (Решение ВС Республики Карелия от 21.03.2016 № 21-110/2016).

Обратите внимание: согласно ч. 2 ст. 5.27 КоАП РФ совершение административного правонарушения, предусмотренного ч. 1 названной статьи, лицом, ранее подвергнутым административному наказанию за аналогичное нарушение, влечет: для должностных лиц – административный штраф в размере от 10 000 до 20 000 руб. или дисквалификацию на срок от одного года до трех лет; для лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, – штраф от 10 000 до 20 000 руб.; для юридических лиц – штраф от 50 000 до 70 000 руб.

Ну и конечно же, если компания будет использовать форму расчетного листка, не утвержденную надлежащим образом, у инспектора ГИТ также будет основание для привлечения к ответственности. Например, по результатам проверки АО был составлен протокол об административном правонарушении, в соответствии с которым были выявлены следующие нарушения: не утверждена форма расчетного листка, что является нарушением ч. 6 ст. 136 ТК РФ; в правилах внутреннего трудового распорядка дни выплаты заработной платы не соответствуют датам выплаты заработной платы в трудовых договорах, что является нарушением ст. 136 ТК РФ. За это постановлением АО привлечено к административной ответственности по ч. 1 ст. 5.27 КоАП РФ. Решением Забайкальского краевого суда от 21.03.2016 по делу № 7-21-105/2016 данное постановление признано законным.

Подведем итог

Каждый работодатель обязан извещать сотрудников о составных частях их заработной платы, размерах сумм, начисленных им, в том числе денежной компенсации за нарушение работодателем установленного срока выплаты заработка, отпускных, выплат при увольнении и (или) других выплат, причитающихся работнику, о размерах и основаниях удержаний. Сделать это можно как лично, при выдаче зарплаты, так и другими способами, например по электронной почте. Главное, чтобы не произошло распространения персональных данных работника – сведений о размере его зарплаты.

Расчетный листок работник должен получить при выплате зарплаты, и не важно, каким образом осуществляется выплата – наличными в кассе организации или на банковский счет. Форма расчетного листка должна быть утверждена работодателем, а порядок выдачи листков необходимо закрепить в локальном нормативном акте.

Рекомендуйте статью коллегам:

Комментарии читателей

При отправке расчетного листа на адрес электронной почты работника или размещении на странице интернет-сайта может возникнуть резонный вопрос о защите персональных данных – ведь доходы работника в силу Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных» относятся к таковым. Но этот вопрос может вставать и при выдаче листков в бумажном виде при выплате заработка через кассу организации."

1. На какой "странице интернет-сайта" вы собрались публиковать то, на что права не имеете? Работник впал в маразм и вам дал согласие на общедоступность его ПДн? Если даже так, вы его, как из Интернета удалять-то будете, когда он согласие отзовет?

2. Как этот "вопрос может вставать и при выдаче листков в бумажном виде"? Вы ПП РФ № 687 2006 г. читали? Приказ о месте хранения мат.носителей ПДн обрабатываемым без использования средств автоматизации примите и приказ о допуске пользователей к обработке ПДн без использования средств автоматизации, и будет вам счастье.

Положение об оплате труда является одним из локальных нормативных актов компании, в котором устанавливаются применяемые в организации системы оплаты труда, доплаты и надбавки компенсационного и стимулирующего характера, механизмы начисления и выплаты заработной платы. Положение об оплате труда разрабатывается работодателем с учетом экономических возможностей организации, но с соблюдением гарантий, установленных трудовым законодательством, и принимается с учетом мнения представительного органа работников (ст. 135 ТК РФ). Рассмотрим структуру положения об оплате труда, разберем ошибки, которые допускают работодатели при составлении положения, и определим, является ли индексация заработной платы обязательной для коммерческих организаций.

Трудовой кодекс не выделяет положение об оплате труда как отдельный документ, то есть он не является обязательным. На практике если в компании работникам выплачиваются только должностные оклады, то нормы положения об оплате труда включаются в состав правил внутреннего трудового распорядка. Утверждение отдельного документа целесообразно, если работникам кроме окладов производятся какие-либо дополнительные выплаты либо в компании одновременно существуют разные системы оплаты труда.

Как составить положение об оплате труда?

Структура и содержание положения об оплате труда определяются работодателем исходя из специфики деятельности, финансовых возможностей и штата компании. Основная задача положения об оплате труда – соблюдение гарантий, установленных трудовым законодательством и отраслевыми соглашениями. Структура положения об оплате труда может быть следующей:

- общие положения;

- системы оплаты труда;

- порядок начисления заработной платы;

- порядок выплаты отпускных и пособий по временной нетрудоспособности;

- порядок оплаты труда в условиях, отклоняющихся от нормальных (сверхурочная работа, работа в выходной день и в ночное время);

- порядок оплаты труда при выполнении дополнительных обязанностей (выполнение обязанностей отсутствующего работника, совмещение должностей, увеличение объема работ, расширение зоны обслуживания);

- порядок выплаты премий (если положение о премировании не выведено в отдельный локальный нормативный акт);

- порядок начисления иных выплат, установленных работодателем исходя из своих финансовых возможностей и специфики организации (материальная помощь, выдача подарков, северные надбавки, районные коэффициенты, доплаты за характер работы, за вахтовый метод работы, за работу во вредных условиях и др.);

- порядок, место и сроки выплаты заработной платы;

- порядок осуществления выплат в случае наступления срока в нерабочий день;

- утверждение формы расчетного листка;

- индексация заработной платы;

- заключительные положения.

Работодатель может дополнить положение об оплате труда: в него также могут быть включены порядок и случаи удержаний из заработной платы, оплаты времени простоя, сохранения среднего заработка, социальные гарантии и компенсации и др.

Ошибки, связанные с оформлением положения об оплате труда

Разберем типичные ошибки и нарушения, связанные с оформлением и содержанием положения об оплате труда.

Даты выплаты заработной платы

Трудовой кодекс определяет три документа, в которых должны быть прописаны даты выплаты заработной платы: правила внутреннего трудового распорядка, коллективный договор, трудовой договор (ст. 136 ТК РФ). Но на практике часты случаи, когда эти даты нигде не прописаны, то есть требование законодательства не исполняется ни в одном документе работодателя.

Очень часто для выплаты заработной платы устанавливаются не конкретные даты, а периоды, например: аванс выплачивается в период с 20-го по 25-е число текущего месяца, окончательный расчет – с 5-го по 10-е число следующего месяца. Также многие работодатели не учитывают требование о том, что заработная плата должна выплачиваться каждые полмесяца (ст. 136 ТК РФ), например, устанавливают даты выплаты заработной платы 25-го и 15-го числа, между тем период между этими датами составляет более 15 дней.

Заработная плата должна выплачиваться не реже двух раз в месяц; даже если работник сам просит выплачивать ему заработную плату один раз в месяц, работодатель не может этого сделать, так как положение работника ухудшается по сравнению с установленным Трудовым кодексом. Из положения о премировании необходимо исключить такие нарушения.

Порядок выплаты зарплаты в положении об оплате труда

Указание порядка выплаты заработной платы означает, что необходимо прописать, каким образом выплачивается аванс, как он формируется, то есть какая часть заработной платы в каком размере и когда выплачивается.

Вопросы оплаты труда и ее выплаты для работников являются одними из самых приоритетных, и в случае, если работодатель не раскрывает всех условий, то работник эти условия додумает сам и при несовпадении его ожиданий с действиями компании пойдет с жалобой в трудовую инспекцию. Ошибка компаний в том, что они не уделяют должного внимания оформлению документов, вследствие чего из-за таких досадных недочетов платят штрафы. Итак, в положении об оплате труда должны быть четко определены порядок формирования первой и второй частей заработной платы и их размеры.

Трудовой кодекс не раскрывает понятие аванса, но при определении порядка выплаты заработной платы работодатели должны учитывать, что размер аванса в счет заработной платы за первую половину месяца определяется соглашением администрации предприятия (организации) с профсоюзной организацией при заключении коллективного договора, однако он не должен быть ниже тарифной ставки за отработанное время (письмо Федеральной службы по труду и занятости от 08.09.2006 № 1557-6; пост. Совета Министров СССР от 23.05.1957 № 566). Таким образом, при определении размера аванса следует учитывать фактически отработанное работником время, то есть устанавливать аванс и окончательный расчет пропорционально отработанному времени.

Также необходимо учесть сроки выплаты заработной платы. При установлении их таким образом, что сотруднику, отработавшему норму рабочего времени и выполнившему нормы труда, аванс и заработная плата за текущий месяц выплачиваются лишь в следующем месяце, работодателя могут привлечь к административной ответственности (ст. 5.27 КоАП РФ; решения Ульяновского областного суда от 01.04.2014 по делу № 7-80/2014, Костромского областного суда от 20.06.2013 по делу № 7-171).

Не забывайте учитывать и права новых сотрудников, они также должны получать зарплату каждые полмесяца.

Датами выплаты заработной платы в компании являются 25-е и 10-е числа. Если сотрудник принимается в компанию в начале месяца, то первая выплата заработной платы (аванс) ему будет произведена 25-го числа, то есть с нарушением срока в полмесяца. Рекомендуем первую выплату новому сотруднику производить 10-го числа пропорционально отработанному времени; далее он будет получать заработную плату на общих условиях.

Нарушение сроков выплаты зарплаты

Никакие обстоятельства не позволяют работодателю задерживать выплату заработной платы. В день, указанный в локальном акте, работник должен получить причитающуюся сумму. Так, например, Верховный Суд Республики Алтай, установив, что компания не выплатила зарплату в установленный срок, отклонил довод об отсутствии вины работодателя по причине нехватки денежных средств на расчетных счетах. По мнению суда, разъяснившего порядок применения ст. 136 ТК РФ, деятельность компании должна осуществляться в соответствии с требованиями действующего законодательства и иных нормативных актов, регулирующих трудовые отношения, в связи с чем экономические интересы предприятия не должны нарушать права работника на получение заработной платы в установленные законом сроки (решение Верховного Суда Республики Алтай от 29.01.2015 № 21-4/2015).

Работодатель также должен учитывать время проведения межбанковских операций. Задержка заработной платы, связанная с переводом денежных средств, является виной работодателя. Во всех случаях несвоевременной выплаты заработной платы, отпускных, расчета при увольнении, других выплат компания обязана начислить работнику компенсацию в размере не ниже 1/300 действующей в это время ставки рефинансирования ЦБ РФ от не выплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно (ст. 236 ТК РФ).

Не утверждена форма расчетного листка

При выплате заработной платы работодатель обязан извещать в письменной форме каждого работника (ст. 136 ТК РФ):

- о составных частях заработной платы, причитающейся ему за соответствующий период;

- размерах иных начисленных сумм, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику;

- размерах и основаниях произведенных удержаний;

- общей денежной сумме, подлежащей выплате.

Утверждение формы расчетного листка и выдача его каждому работнику является обязанностью работодателя, но редко встретишь компанию, которая выполняет эту обязанность. Мнение о том, что выплата заработной платы путем перечисления на расчетный счет работника в банке освобождает от выдачи работнику расчетного листка, является ошибочным. Трудовой кодекс не ставит необходимость выдачи расчетного листка в зависимость от способа выплаты заработной платы. Подтверждением этому является судебная практика (пост. Пятнадцатого ААС от 03.08.2015 № 15АП-11205/15; апелляционное определение Хабаровского краевого суда от 17.06.2015 по делу № 33-3670/2015).

Индексация зарплаты

Работодатели должны производить индексацию заработной платы в порядке, установленном коллективным договором, соглашениями, локальными нормативными актами (ст. 134 ТК РФ). Индексация заработной платы призвана обеспечить работникам повышение реального содержания заработной платы в связи с ростом потребительских цен на товары и услуги. Индексация как гарантия прописана в Трудовом кодексе, поэтому работодатель должен предусмотреть порядок ее начисления.

На необходимость наличия в положении об оплате труда условия об индексации заработной платы указывает Роструд (письмо Роструда от 19.04.2010 № 1073-6-1): если в локальных нормативных актах организации не установлен порядок индексации заработной платы, то необходимо внести соответствующие изменения (дополнения) в действующие в организации локальные нормативные акты. Конституционный Суд РФ также определил, что индексация заработной платы должна обеспечиваться всем лицам, работающим по трудовому договору (определение КС РФ от 17.07.2014 № 1707-О). Но никаких требований к размерам, порядку, а также периодичности индексации заработной платы работников коммерческих организаций трудовым законодательством не установлено (апелляционное определение Рязанского областного суда от 23.07.2014 по делу № 33-1405). Порядок индексации работодатели определяют самостоятельно, она может проводиться в соответствии с индексом потребительских цен или, например, с учетом уровня инфляции, указанного в законе о федеральном бюджете или в законе о бюджете региона, периодичность также определяется работодателем.

Отсутствие в локальном нормативном акте или в коллективном договоре порядка индексации заработной платы квалифицируется как нарушение трудового законодательства, влекущее административную ответственность (ст. 5.27 КоАП РФ; пост. Пятого ААС от 13.08.2008 № 05АП-335/2008). Также в упомянутом выше определении (определение КС РФ от 17.07.2014 № 1707-О) Конституционный Суд РФ указал, что работодатель не вправе лишать работников предусмотренной законом гарантии и уклоняться от установления порядка индексации в коллективном или трудовом договоре либо в локальном нормативном акте.

Разберем, какая ответственность предусмотрена за наиболее распространенные на практике нарушения порядка индексации зарплаты.

Работодатель не указывает в локальном акте порядок индексации заработной платы. За данное нарушение компанию могут оштрафовать на сумму от 30 000 до 50 000 рублей, а за повторное нарушение – от 50 000 до 70 000 рублей

(ч. 1, 4 ст. 5.27 КоАП РФ).

Работодатель предусмотрел порядок индексации в локальном акте, но саму индексацию не проводит. Работодатель обязан соблюдать условия коллективного договора, локальных нормативных актов и трудового договора (ст. 22 ТК РФ). Если в локальных актах содержится условие об индексации, а фактически она не проводится, работодателя можно привлечь к административной ответственности в виде предупреждения или наложения административного штрафа в размере от 3000 до 5000 рублей

(ст. 55 ТК РФ; ст. 5.31 КоАП РФ).

Это, конечно, не полный перечень нарушений, мы рассмотрели только те, которые относятся ко всем компаниям. Также встречаются и нарушения, связанные со спецификой деятельности организации: например, не установлены районные коэффициенты, процентные надбавки, надбавки и доплаты за характер работы, за вредные условия труда, за вахтовый метод и т. д.

Аида Ибрагимова, руководитель кадровой службы компании КСК групп

Формирование расчетного листка происходит всегда перед выдачей заработной платы. Этот документ является обязательным и выдается на руки сотруднику вместе с заработанными деньгами.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Что такое расчетный листок

Расчетный листок – это документ, в который вносится подробная информация обо всех начислениях, причитающихся работнику. Сюда включаются все составляющие зарплаты:

- оклад,

- проценты,

- премии,

- бонусы,

- компенсации и т.п. выплаты,

- также сведения об отчислениях во внебюджетные фонды.

Таким образом, расчетный листок предоставляет работнику полную картину о его заработной плате.

Роль документа

Ценность расчетного листка переоценить невозможно – он позволяет работнику предприятия точно понять, из чего формируется его заработная плата, а также, в некоторых случаях вовремя увидеть нестыковки начисления зарплаты с условиями конкретного трудового договора или требованиями законодательства. При выявлении таких фактов сотрудник может обратиться за прояснением спорных или неясных моментов в бухгалтерию предприятия, а если дело дойдет до конфликта, то пойти за восстановлением справедливости в инспекцию по труду или суд.

Обязанность или право

Некоторые работодатели пренебрегают формированием расчетных листков, будучи уверенными в том, что они имеют право обходиться без них. Это в корне неверно – законодательство Российской Федерации обязывает каждого работодателя извещать подчиненных о составляющих их заработной платы.

Для кого необходимо делать расчетный лист

Расчетный лист нужно делать для всех работников без исключения – тех, кто работает в штате, совместителей, временных сотрудников, сезонников и т.д.

Когда следует формировать документ

Надо сказать, что расчетный лист касается только заработной платы, поэтому формировать его для выдачи, например, отпускных не нужно.

При увольнении расчетный листок делать следует обязательно (он передается увольняющемуся в его последний рабочий день вместе с заработной платой).

Нужно ли делать расчетные листки, если зарплата перечисляется на карту

Расчетный лист должен составляться вне зависимости от того, каким именно образом происходит выдача заработанных денег – наличкой в кассе организации или на карту. То же самое касается и выдачи зарплаты доверенному лицу работника – если представитель предоставляет нотариально заверенную доверенность, работодатель обязан отдать ему и расчетный лист и все причитающиеся доверителю деньги.

Кто составляет расчетный лист

Расчетный лист составляет специалист отдела бухгалтерии, т.е. сотрудник, который имеет полные данные обо всех полагающихся тому или иному работнику выплатах. Что характерно, заверять лист подписью руководителя компании или хотя бы даже самого бухгалтера необязательно, как и проставлять на нем печать.

Связано это с тем, что лист носит сугубо информационный характер, иными словами, он никак не подтверждает факт получения именно той суммы заработной платы, которая в нем была обозначена к выплате.

А вот что касается работника организации, то он в получении расчетного листка расписаться должен. Для этого бухгалтер или кассир может предоставить ему специальный бланк под названием «лист выдачи расчетных листков».

Образец расчётного листка

С 2013 года стандартные унифицированные формы большинства первичных бухгалтерских документов отменены, как и обязанность по их использованию. Теперь представители предприятий и организаций имеют право разрабатывать собственные бланки документов, утверждаемые в их учетной политике, или использовать ранее общеупотребимые шаблоны.

Вне зависимости от того, какой именно вариант будет выбран работодателем, документ по своей структуре должен соответствовать нормам делопроизводства, а по тексту – правилам русского языка.

Порядок оформления

При необходимости бланк можно дополнить и другой информацией, например, сведениями о ведомости, по которой будет производиться выплата, дате выдачи заработной платы и т.п.

Правила формирования расчётного листка

Как к содержанию расчетного листка, так и к его оформлению, законодательство не предъявляет ровно никаких требований: его можно писать на обычном листе или на фирменном бланке организации. Расчетные листки допускается оформлять от руки или печатать на компьютере – конечно, на сегодняшний день распространен именно второй способ. Документ пишут в единственном экземпляре.

Как передать работнику расчётный лист

Расчетный лист можно передать работнику лично из рук в руки в бухгалтерии или кассе организации непосредственно при получении денег или через средства электронной связи или доверенное лицо.

На первый взгляд, передача расчетных листков по электронной почте — современный, быстрый и экономичный способ информирования работников о составе и сумме их заработной платы. Но не все так просто. Персональные данные работника, содержащиеся в расчетном листке, должны быть специальным образом защищены при их передаче через интернет.

Пока в этом вопросе не все однозначно: Минтруд не видит препятствий для передачи расчетных листков по электронной почте, а ФСБ категорически запрещает это делать, если работодатель не выполнит комплекс мероприятий по защите персональных данных. Все подробности — в нашем материале.

Трудовое законодательство предъявляет определенные требования к расчетному листку — к составу указываемых в нем сведений и обязанностям работодателя, связанным с его передачей работникам (ст. 136 ТК РФ).

Расчетный листок содержит в себе персональные данные работника — как минимум, это размер его заработной платы. Разглашение такой информации по закону не допускается (ст. 88 ТК РФ, ст. 7 Закона от 27.07.2006 № 152-ФЗ «О персональных данных»).

- требования законодательства о защите персональных данных — осуществит комплекс мер для защиты персональных данных от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, предоставления, распространения персональных данных, а также от иных неправомерных действий в отношении персональных данных;

- требования трудового законодательства — предусмотрит в своих локальных нормативных актах условие о возможности передачи расчетных листков посредством электронной почты и оформит все необходимые сопутствующие документы.

Если все это не сделать, работодателя ждут серьезные наказания (об этом расскажем далее).

А теперь детальнее остановимся на законодательных требованиях, обязательных для выполнения работодателем при передаче расчетных листков по электронной почте.

Что определено Правительством РФ, ФСБ и ФСТЭК

Учитывая, что расчетный листок содержит персональные данные работника, для его законной отправки сотруднику через интернет работодателю придется выполнить требования федерального закона о персональных данных, а также постановлений и приказов в сфере защиты персональных данных:

- Закон от 27.07.2006 № 152-ФЗ «О персональных данных» (ст. 3, 6, 7, 19 и др.);

- Постановления Правительства РФ от 15.09.2008 № 687 «Об утверждении Положения об особенностях обработки персональных данных. », от 01.11.2012 № 1119 «Об утверждении требований к защите персональных данных при их обработке. »;

- Приказы ФСБ России от 10.07.2014 № 378 «Об утверждении состава и содержания организационных и технических мер. », от 09.02.2005 № 66 «Об утверждении Положения о разработке, производстве, реализации и эксплуатации шифровальных (криптографических) средств защиты информации»;

- Приказы ФСТЭК от 18.02.2013 № 21, от 13.06.2001 № 152;

- другие НПА в сфере обработки и защиты персональных данных.

Работодателю следует помнить, что передача (подготовка передачи) персональных данных по электронной почте без использования сертифицированных ФСБ России средств криптографической защиты информации (СКЗИ) запрещена, так как не обеспечивает защиту персональных данных от раскрытия, модификации и навязывания (ввода ложной информации).

Кроме того, в целях обеспечения безопасности персональных данных их передача по электронной почте допустима только при выполнении базовых мер: реализации антивирусной защиты (АВЗ.1), обеспечение защиты персональных данных от раскрытия и модификации (ЗИС.3) и других необходимых мер.

ТК РФ — о передаче расчетных листков по электронной почте

Про расчетный листок в ТК РФ содержится мало информации (ст. 136 ТК РФ):

- с его помощью работодатель исполняет обязанность по информированию сотрудников о составных частях их зарплаты, начисленных и удержанных суммах, а также об общей денежной сумме, подлежащей выплате;

- форму расчетного листка и порядок его выдачи работодатель определяет самостоятельно с учетом мнения профсоюзного органа в порядке, установленном ст. 372 ТК РФ.

Но о том, как работодателю передавать расчетный листок своим сотрудникам (на бумаге или в электронном виде), в ТК РФ не сказано.

Для дистанционных работников возможность получения электронных расчетных листков реализуется в рамках обмена электронными документами (ст. 312.1 ТК РФ).

Несмотря на жесткие законодательные ограничения в вопросах обеспечения защиты персональных данных, чиновники Минтруда и эксперты сайта «Онлайнинспекция. РФ» не видят особых препятствий в возможности передачи расчетных листков по электронной почте. Остановимся подробнее на их разъяснениях.

Разъяснения чиновников про использование электронной почты для передачи расчетных листков

Минтруд не возражает против передачи расчетных листков по электронной почте, если такой способ закреплен в локальном акте компании (Письмо от 21.02.2017 № 14-1/ООГ-1560).

Однако ранее эксперты этого сервиса выступали категорически против отправки расчетного листка по электронной почте. Свою позицию они обосновывали ссылкой на ст. 136 ТК РФ, обязывающую работодателя исключительно в письменной форме извещать работников о частях и размерах их зарплаты (вопрос № 18276 от 16.09.2014).

5 подсказок работодателю по электронному расчетному листку

Если работодатель способен выполнить все требования действующего законодательства по защите персональных данных, для передачи расчетных листков по электронной почте ему необходимо осуществить еще ряд обязательных действий по документальному обоснованию такого способа у себя в компании. Это поможет обезопаситься от претензий со стороны проверяющих и при необходимости доказать правомерность своих действий в суде в спорах с сотрудниками.

Наши подсказки помогут это сделать.

Подсказка 1. Утвердите форму электронного расчетного листа отдельным приказом.

Как составить такой приказ, показано в образце:

С приказом ознакомьте всех сотрудников под роспись.

Обратите внимание: законодательство не требует обязательного указания в расчетном листке фамилии, имени и отчества работника. Вместо ФИО можно указывать табельный номер, что позволит в случае утраты конфиденциальности данных расчетного листка не допустить разглашения персональных данных работника.

Подсказка 2. Согласуйте форму электронного расчетного листка с профсоюзным органом.

Это условие прописано в ст. 136 ТК РФ и должно выполняться работодателем, если в компании функционирует представительный орган работников.

Подсказка 3. Соберите с работников заявления о получении расчетного листка по электронной почте.

Заявление пишется на имя руководителя компании (или адресуется иному ответственному лицу по правилам, установленным в компании) и содержит указание на электронный адрес, на который работник будет получать электронный расчетный листок, а также иную необходимую информацию.

Подсказка 4. Пропишите порядок передачи электронных расчетных листков в локальном нормативном акте или трудовых договорах с сотрудниками.

В качестве локального нормативного акта, к примеру, может выступать коллективный договор или положение об оплате труда.

Образец выдержки из положения об оплате труда:

С локальным нормативным актом ознакомьте сотрудников под роспись.

Подсказка 5. С каждого работника возьмите письменное согласие на обработку персональных данных.

Сведения, содержащиеся в расчетном листке, являются персональными данными конкретного сотрудника, которые работодатель не вправе разглашать другим работникам без его письменного согласия (ст. 88 ТК РФ, ст. 7 Закона № 152-ФЗ).

Подсказка 6. Обеспечьте хранение расчетных листков.

Расчетные листки необходимо хранить 6 лет после года, в котором их составили (п. 295 Перечня, утв. Приказом Росархива от 20.12.2019 № 236). А при отсутствии лицевых счетов — 75 лет.

Чиновники не возражают против хранения расчетных листков в электронном виде. Важно, чтобы у компании была возможность их представления по запросу проверяющих (Постановление АС Уральского округа от 14.12.2016 № Ф09-10983/16).

Работодателю придется серьезно позаботиться об обеспечении защиты электронных расчетных листков при их хранении. При организации такой защиты следует руководствоваться законодательными требованиями в области защиты персональных данных.

Работодателю на заметку: подборка рекомендаций экспертов «Онлайнинспекция. РФ»

Многие работодатели уже освоили безбумажные технологии и передают работникам расчетные листки в электронной форме. Однако вопросов по этому поводу возникает немало. Представляем вам подборку разъяснений экспертов сайта «Онлайнинспекция. РФ» по расчетным листкам, выдаваемым в электронной форме.

- Можно ли размещать расчетные листки на корпоративном портале?

Чиновники не против размещения расчетных листков в электронном виде на корпоративном портале компании и не считают обязательным оформление работником письменного согласия на получение расчетных листков подобным образом (вопрос № 112886 от 15.08.2019).

Получается, что работодатель вправе размещать расчетные листки в электронном виде на корпоративном портале компании, где каждый работник, введя пароль, смог бы увидеть (распечатать, сохранить) свой расчетный листок. При этом у каждого сотрудника должен быть индивидуальный логин и пароль, а в компании должна быть разработана инструкция по доступу и работе с порталом, с которой все сотрудники должны быть ознакомлены.

Трудовая инспекция, по мнению экспертов, при таком способе выдачи расчетных листков не будет иметь оснований для привлечения работодателя к административной ответственности за невыполнение информационной обязанности по ст. 136 ТК РФ.

- Можно ли выдавать расчетные листки по СМС?

Эксперты сайта «Онлайнинспекция.РФ» высказались против выдачи расчетных листков путем рассылки через СМС. Позицию обосновали ссылкой на ст. 136 ТК РФ, в которой содержится требование о предоставлении работнику расчетного листка в письменном виде. По их мнению, предоставление расчетного листка по СМС не является соблюдением данного требования (вопрос № 26331 от 19.12.2014).

- Можно ли высылать расчетные листки на электронный адрес третьего лица?

Работодатели, передающие расчетные листки по электронной почте, по мнению экспертов сайта «Онлайнинспекция.РФ», не вправе отправлять листки на адрес третьего лица, к примеру бригадира (вопрос № 98625 от 18.06.2018). При этом не имеет значения, что сотрудники напишут заявление с просьбой о такой форме передачи расчетного листка, а сами расчетные листки представляют собой запароленные pdf-файлы с персональным паролем для каждого сотрудника.

Дело в том, что при направлении расчетных листков на e-mail бригадира невозможно доказать, что работник получил свой листок. Таким образом, работодатель в случае спора не сможет доказать выполнение своей обязанности об уведомлении работника о составных частях заработной платы. Следовательно, направление расчетных листков на почту третьего лица не допускается.

Если же сотрудник, в компании которого закреплен порядок передачи расчетных листков в электронном виде, по каким-либо причинам не может их получать, есть выход — информировать его о составе и размере зарплаты работодатель может через линейного руководителя при наличии доверенности, удостоверенной директором компании (вопрос № 135649 от 17.08.2020).

- Нужно ли получать подпись работника в получении расчетного листка?

Работодатель обязан выдавать работникам расчетный листок при выплате заработной платы. При этом законодательством не установлено требование о выдаче его под роспись. Однако несмотря на это, эксперты сайта «Онлайнинспекция.РФ» рекомендуют выдавать его под роспись, что подтвердит в случае необходимости факт выдачи (вопрос № 80194 от 21.11.2016).

Эксперты также не видят необходимости в получении подписи работника и в том случае, если расчетный листок выдан, к примеру, в специальном терминале (вопрос № 89532 от 01.09.2017). В подобных терминалах расчетные листки заведены на каждого работника. Информация по ним выбирается по уникальному табельному номеру на зачипированном пропуске, то есть защищена. Для работника имеется возможность распечатать расчетный листок в любое удобное для него время.

А в том случае, если в компании расчетные листки выдаются электронным способом и в трудовых договорах, коллективном договоре или локальном нормативном акте этой компании предусмотрена обязанность сотрудников расписываться в журнале выдачи расчетных листков, выполнять такое требование обязательно (вопрос № 107986 от 22.03.2019).

- Как часто работодатель обязан выдавать расчетные листки?

В другом ответе на аналогичный вопрос отмечено, что периодичность выдачи расчетных листков работодатель может утвердить в локальном нормативном акте. Как правило, расчетный листок выдается 1 раз по окончании рабочего месяца в день выплаты окончательного расчета (вопрос № 68012 от 02.03.2016).

Так как законодательство не уточняет этот момент, работодатель самостоятельно решает вопрос периодичности выдачи расчетных листков своим работникам. Как в локальном акте будет отражено, с такой частотой необходимо передавать расчетные листки. Этот подход можно применять как к бумажным расчетным листкам, так и листкам, переданным работникам посредством электронной почты.

- Нужно ли передавать работнику пустой расчетный листок?

По мнению экспертов сервиса «Онлайнинспекция. РФ» работодатель обязан выдать работнику расчетный листок в любом случае. В том числе пустой расчетный листок выдается сотруднику, находящемуся в отпуске без сохранения заработной платы, у которого по этой причине отсутствуют начисления в конкретном периоде (вопрос № 56866 от 24.09.2015).

Ответственность работодателя

Передавая расчетные листки по электронной почте, работодателю за малейшие просчеты могут грозить наказания:

- За нарушение законодательства о труде по ч. 1 ст.5.27 КоАП РФ.

К примеру, за передачу расчетных листков работникам не тем способом, который указан в локальных нормативных актах компании или трудовых договорах, штраф может составить:

- от 30 000 руб. до 50 000 руб. — на компанию;

- от 1 000 руб. до 5 000 руб. — на должностных лиц (ИП).

- За нарушение требований законодательства о защите персональных данных.

Например, за передачу расчетного листка через третье лицо (коллегу сотрудника) и отсутствие письменного согласия сотрудника на такой способ передачи, то есть за нарушение п. 1 ст. 3, ст. 7 Закона № 152-ФЗ. Штраф в таком случае может составить 75 000 руб. (ч. 2 ст. 13.11 КоАП РФ).

За передачу персональных данных по электронной почте без применения сертифицированных ФСБ России средств криптографической защиты информации (СКЗИ) к работодателю могут применяться следующие виды ответственности:

- дисциплинарная (п. «в» п. 6 ст. 81 ТК РФ);

- административная (ч. 1 ст. 13.6, ч. 6 ст. 13.12, ст. 13.14, ч. 7 ст. 15.15 КоАП РФ);

- гражданско-правовая (ст. 151 ГК РФ);

- уголовная (ст. 272 УК РФ).

Работодателю также может грозить штраф за применение неутвержденной формы расчетного листка (Постановление ВС РФ от 23.12.2010 № 75-АД10-3).

Д ействующее трудовое законодательство содержит требование при выплате заработной платы в обязательном порядке извещать в письменной форме каждого работника о составных частях оплаты труда и произведенных удержаний, а также об общей денежной сумме, подлежащей выплате (ст. 136 ТК РФ). Такая информация представляется посредством выдачи так называемого расчетного листка. Рассмотрим связанные с ним вопросы.

Содержание расчетного листка

- о составных частях заработной платы, причитающейся работнику за соответствующий период. Например, оклад, ставка, количество часов, премии, надбавки, доплаты, коэффициенты и т.п.;

- размерах оплаты отпуска, больничных, выплат при увольнении и (или) других выплат, причитающихся работнику;

- размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока выплаты заработной платы (ст. 236 ТК РФ);

- размерах произведенных удержаний с указанием оснований (алименты, НДФЛ, удержания по заявлению работника);

- общей денежной сумме, подлежащей выплате.

Не может расчетный листок содержать только общую величину начисления и удержанную сумму. В нем следует указывать полную и достоверную информацию о том, из чего именно сложилась полученная работником заработная плата, с целью обеспечения осуществления контроля за соблюдением работодателем предусмотренных трудовым договором условий труда. Аналогичное мнение высказано, например, судом в апелляционном определении Магаданского областного суда от 02.09.2015 № 33-922/2015 по делу № 2-2695/2015.

Форма расчетного листка

Действующим законодательством не предусмотрена ни обязательная, ни рекомендуемая форма расчетного листка. Следовательно, работодатель должен самостоятельно ее разработать на основании ст. 136 ТК РФ и утвердить с учетом мнения представительного органа работников в порядке, установленном ст. 372 ТК РФ для принятия локальных нормативных актов.

См. статью «Учет мнения представителя работников»

Применение не утвержденной работодателем формы расчетного листка либо неполное или некорректное отражение в них всех необходимых сведений является нарушением трудового законодательства и может повлечь ответственность по ч. 1 ст. 5.27 КоАП РФ (постановление Верховного Суда РФ от 23.12.2010 № 75-АД10-3, решение Пермского краевого суда от 24.02.2014 № 7-271-2013-21-185-2014). А в случае совершения такого нарушения повторно – по ч. 4 ст. 5.27 КоАП РФ.

Кстати, отсутствие утвержденной формы расчетного лица в организации не поможет ей в решении судебных споров с работниками.

Суд примет в качестве доказательства вины работодателя любой расчетный листок, пусть и не утвержденный работодателем (апелляционное определение Забайкальского краевого суда от 25.06.2014 № 33-2498-2014).

Заверять расчетные листки подписью ответственного за их выдачу лица либо руководителя организации, а также печатью организации не требуется, так как такой обязанности не содержит действующее законодательство и расчетный лист не относится к документам, подлежащим заверению надлежащим образом. При этом такие действия не запрещены, и при желании либо по просьбе работника расчетные листки можно и заверить.

Суды тоже могут запросить заверенные расчетные листки, т.к. отсутствие печати не позволяет определить лицо, выдавшее соответствующий документ (апелляционное определение Верховного суда Республики Башкортостан от 29.05.2014 № 33-5719/2014).

Когда выдавать расчетный листок

Расчетный листок следует выдавать при выплате заработной платы (ст. 136 ТК РФ). В какой именно момент – законодательство не оговаривает, поэтому срок и порядок выдачи следует определить внутри организации самостоятельно и закрепить в локальном нормативном акте. Установление способа доведения до работника сведений в расчетном листке является прерогативой работодателя (апелляционное определение Магаданского областного суда от 02.09.2015 № 33-922/2015 по делу № 2-2695/2015, письмо Роструда от 18.03.2010 № 739-6-1).

При этом заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным договором, трудовым договором (ст. 136 ТК РФ). Так вот, расчетные листки достаточно выдавать при начислении и выплате зарплаты за вторую половину месяца, когда определены все ее составляющие, так как при выплате зарплаты за первую половину месяца (так называемого аванса) отдельные ее составные части могут быть еще не определены.

На вопрос, надо ли расчетные листки выдавать при выплате отпускных, Роструд в письме от 24.12.2007 № 5277-6-1 ответил, что поскольку оплата отпуска из расчета среднего заработка не является выплатой заработной платы, то и основания специально выдавать расчетный листок работнику при выплате отпускных сумм отсутствуют. А вот при увольнении сотрудника расчетный листок следует выдать в день увольнения, т.к. при прекращении трудового договора работодатель обязан произвести с ним окончательный расчет в виде зарплаты и иных причитающихся работнику сумм именно в день увольнения (ст. 140 ТК РФ).

Порядок и условия выдачи расчетных листков не ставятся в зависимость от способа выплаты заработной платы, они должны быть едины как для перечисления на банковские зарплатные карты, так и при выдаче наличными из кассы. При определении порядка выдачи расчетных листков следует помнить о том, что он содержит персональные данные работника, разглашение которых не допускается (ст. 88 ТК РФ, ст. 7 Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных»).

См. статью «Организуем работу с персональными данными сотрудников»

Последствия невыдачи расчетного листка

Невыдача расчетного листка подпадает под нарушение трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права (ч. 1 ст. 5.27 КоАП РФ). На должностное лицо может быть наложен штраф в размере от 1000 до 5000 рублей, а на организацию – от 30 000 до 50 000 рублей. Штрафные санкции увеличиваются, если нарушение допущено лицом, ранее уже подвергнутым административному наказанию за аналогичное административное правонарушение (ч. 4 ст. 5.27 КоАП РФ). Так, для должностного лица штраф максимально может вырасти до 20 000 рублей, для организации – до 70 000 рублей. К тому же ответственный работник может быть дисквалифицирован на срок от года до трех лет.

Лицо, которому назначено административное наказание за совершение административного правонарушения, считается подвергнутым данному наказанию со дня вступления в законную силу постановления о назначении административного наказания до истечения года со дня окончания его (постановления) исполнения (ст. 4.6 КоАП РФ).

Еще один важный момент. Если работник решит обратиться с иском к работодателю в суд, то подать исковое заявление согласно ст. 392 ТК РФ он имеет право в течение трех месяцев со дня, когда он узнал или должен был узнать о нарушении своего права, а по спорам об увольнении – в течение месяца со дня вручения ему копии приказа об увольнении либо со дня выдачи трудовой книжки. И если работник опоздает с подачей заявления, то организация сможет заявить в суде о пропуске срока на обращение в суд и таким образом избежать дальнейших разбирательств. Датой подтверждения такого срока как раз таки является дата выдачи расчетного листка. Соответственно, не выданный сотруднику расчетный листок может сдвинуть дату «нарушения своего права» на неопределенный срок.

Подтверждение факта выдачи расчетных листков

Расчетные листки работникам предоставляются, но часто встает вопрос, как подтвердить сам факт их выдачи и то, что выдаются они регулярно. Ведь при проверке может возникнуть прецедент, когда проверяющие запросят данную информацию, либо на случай судебных разбирательств, когда в суде придется подтверждать факт выдачи работникам расчетных листков.

Действующее законодательство опять-таки не предусмотрело данный момент и, следовательно, позаботиться об этом придется работодателю. Другими словами – продумать наиболее оптимальный для него способ подтверждения и закрепить его в локальном нормативном акте.

См. статью «Утверждаем локальный нормативный акт»

- разрабатывая форму расчетного листка, предусматривают в нем отрывную часть (корешок), в которой работники при получении расчетного листка будут расписываться;

- разрабатывают журнал выдачи расчетных листков, где работники ставят свою подпись в их получении;

- вносят отдельный столбец в платежную ведомость (по форме № Т-53 1 ) или расчетно-платежную ведомость (по форме № Т-49) либо другую, самостоятельно разработанную и утвержденную в организации форму, в которой работники будут расписываться за получение расчетного листка;

- составляют приказ, в котором прописывают сроки, порядок, условия, где и когда можно получить расчетные листки; с этим приказом под личную подпись ознакамливают всех работников. То есть работодателем соблюдены требования ст. 136 ТК РФ, но работник должен самостоятельно прийти за расчетными листками.

Выдача копий

Согласно ст. 62 ТК РФ по письменному заявлению сотрудника работодатель обязан не позднее трех рабочих дней со дня подачи этого заявления выдать ему копии документов, связанных с работой. Расчетные листки можно отнести к документам, связанным с работой, а, следовательно, работодатель не вправе отказать в их выдаче.

Хранение расчетных листков

Расчетные листки на выдачу заработной платы должны храниться при условии проведения проверки (ревизии) 5 лет, а при отсутствии лицевых счетов – 75 лет (ст. 412 Перечня типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков хранения, утвержденного приказом Минкультуры РФ от 25.08.2010 № 558). Также экземпляр распечатки расчетного листка, содержащий данные о составных частях заработной платы, размерах и основаниях произведенных удержаний, об общей денежной сумме, подлежащей выплате, ежемесячно вкладывается (вклеивается) в лицевой счет работника (по форме № Т-54а 2 ) на бумажном носителе.

Специалисты по кадрам и бухгалтеры единодушны: форму расчетного листка пора менять. Мы широко применяем современные технологии в работе и в жизни, но до сих пор законодательство требует обязательной письменной формы расчетного листка. Этот вопрос поднимают и на сайте Онлайнинспекция.рф, где ведется обсуждение избыточных требований трудового законодательства. Логично было бы предусмотреть возможность по соглашению работника и работодателя выдавать расчетный листок в электронной форме, направив его на личную или корпоративную электронную почту работника. Так работник оперативно и в удобном формате получит информацию о произведенных ему начислениях, а работодатель значительно сэкономит время и другие ресурсы: не нужно будет распечатывать расчетные листки или направлять их по почте, когда вручить расчетный листок на руки по тем или иным причинам невозможно. Кроме того, направлять работникам расчетные листки по электронной почте намного проще, чем выдавать их под подпись при ежемесячной выдаче зарплаты. Некоторые работодатели считают – и, замечу, ошибочно – что, изменив порядок выплаты заработной платы с наличного на безналичный расчет, они не должны выдавать работникам расчетные листки (особенно в случае, когда работнику на мобильный телефон приходит сообщение о перечислении на его счет средств от работодателя, в котором указан конкретный размер суммы). Обязанность информировать работников о начисленной и выплаченной им заработной плате, обо всех ее составных частях, а также о размерах удержаний никто не отменял. Такого же мнения придерживаются специалисты Федеральной службы по труду и занятости в комментариях на сайте Онлайнинспекция.рф. Не так давно через этот сервис задавали вопрос: «Выплата заработной платы переведена на карточку. С тех пор я не имею возможности контролировать свою зарплату. Должна ли бухгалтерия предоставлять индивидуальную распечатку начислений каждый месяц?» Специалисты Роструда ответили: «При выплате заработной платы работодатель обязан выдавать вам расчетный листок. В расчетном листке указываются сведения об общей сумме, подлежащей выплате, и все составляющие ее части».

Читайте также: