Как рассчитать брутто премию

Опубликовано: 17.09.2024

Расчет квартальной премии за фактически отработанное время — наиболее часто применяемый способ определения суммы причитающихся работнику премиальных. Рассмотрим возможные варианты этого способа.

Устанавливаем правила начисления премии за квартал

Премии, выплачиваемые ежеквартально, характеризуют следующие моменты:

- включение в систему оплаты труда, применяемую у работодателя, т. е. приравнивание тем самым квартальных премий к зарплате (ст. 129 ТК РФ);

- наличие несомненной связи с результатами трудовой деятельности каждого конкретного работника за период премирования;

- системность (регулярность) начисления;

- отношение ко всем членам трудового коллектива или к подавляющему их большинству;

- зависимость возможности начисления от общих итогов финансово-экономической деятельности работодателя за период премирования;

- обязательность начисления работнику, если оказываются выполненными все условия, дающие ему право на получение премиальных.

Включение премий в систему оплаты за труд и необходимость разработки общих для всего коллектива правил премирования требуют от работодателя создания внутренних нормативных актов (ст. 135 ТК РФ), устанавливающих:

- структуру системы оплаты за труд, для чего создают такие документы, как положение об оплате труда или коллективный договор;

- систему поощрения работников, которая может быть освещена как в документах, посвященных системе оплаты за труд, так и в отдельном документе, носящем название положения о стимулирующих выплатах (о стимулировании, о премировании).

В положении о стимулировании применительно к премиям должны найти отражение:

- перечисление всех применяемых работодателем видов премии;

- периодичность выплаты премии каждого вида;

- круг работников, имеющих право на получение каждого из видов премии;

- условия, при выполнении которых начисление премии становится возможным;

- система оценки трудового участия каждого из работников в общем трудовом процессе и перевода ее в конкретные суммы премиальных;

- описание процедуры рассмотрения результатов оценки трудового участия каждого из работников;

- критерии, при которых происходит лишение работника премии (депремирование);

- процедура, позволяющая работнику оспорить оценку результата его работы.

Работодатель может установить возможность одновременного начисления нескольких видов квартальной премии. Но они должны различаться поводом (основанием) для премирования. При этом каждый из видов премии может иметь свой круг поощряемых работников, свои условия для начисления, свою систему оценки и свои основания для депремирования.

Возможные способы расчета квартальной премии

Процедура расчета квартальной премии, так же как и сама система стимулирования, разрабатывается работодателем самостоятельно. В качестве вариантов определения конкретной суммы премии могут рассматриваться устанавливающие величину премиальных:

- путем расчета по установленной в положении о премировании формуле, суммирующей оцененные в стоимостном выражении показатели премирования, которые служат для оценки участия работника в трудовом процессе;

- в процентах от фактически начисленного за период заработка;

- в фиксированной сумме, служащей надбавкой к зарплате;

- в процентах от оклада.

Наиболее полно отражающим участие работника в трудовом процессе является первый из перечисленных вариантов. Но он же оказывается и наиболее трудоемким. Поэтому большинство работодателей предпочитает им не пользоваться и прибегает к достаточно простым с математической точки зрения оставшимся способам.

Но и у этих, на первый взгляд простых, способов есть свои подводные камни.

Начисляем премию от фактического заработка

Наиболее понятным, достаточно простым и не требующим дополнительной обработки данных начисления при последующем применении является расчет премии в процентах от фактического заработка. Он позволяет непосредственно при начислении премиальных учесть фактически отработанное работником за период премирования время (поскольку фактический заработок зависит от отработанного времени), что впоследствии окажется важным для учета этих начислений в расчете величины среднего заработка.

Для этого способа оценки величины премиальных положением о стимулирующих выплатах могут устанавливаться два варианта определения фактического заработка:

- как весь объем фактической зарплаты, начисленной за период премирования;

- как средняя за месяц заработная плата, рассчитанная по данным квартала премирования.

Для осуществления расчета премии по первому варианту необходимо просуммировать всю заработную плату работника, фактически начисленную ему за все месяцы расчетного квартала, включив в эту зарплату также и суммы ежемесячных премий. А затем умножить получившуюся величину на тот процент, который указан в положении о стимулировании как применяемый к квартальной премии соответствующего вида.

Для расчета по второму варианту процент, относящийся к соответствующей премии, нужно будет применить к расчетной величине средней месячной заработной платы за квартал премирования. Значение средней зарплаты за месяц в таком случае получают путем деления на 3 общей суммы заработной платы работника, фактически начисленной ему за все месяцы расчетного квартала, с включением в общую сумму и ежемесячных премий.

Расчет премии, установленной в фиксированной сумме

Начисление премии в фиксированной сумме также может иметь варианты в зависимости от того, какие условия прописаны в положении о премировании в части этой премии. Возможно установление таких условий расчета, когда фиксированная сумма:

- начисляется в полном объеме вне зависимости от времени фактического присутствия работника на работе в периоде премирования;

- выплачивается в пропорции к фактически отработанному за рассматриваемый период времени;

- не выплачивается за не полностью отработанный месяц.

В первом варианте расчета, собственно, и не требуется. Премию просто начисляют в оговоренной сумме.

Для второго варианта нужно будет определить, какую долю составляет фактически отработанное работником время в общей продолжительности рабочего времени, приходящегося на квартал премирования. А затем умножить величину полученного соотношения на общую сумму фиксированной премии.

По третьему варианту для расчета величины премии за квартал общую сумму фиксированной премии нужно поделить на 3 и умножить на 2.

Как рассчитать квартальную премию от оклада

Квартальная премия, начисляемая от оклада, определяется как процентная доля величины оклада работника и на первый взгляд мало чем отличается от премии, установленной в фиксированной сумме. Однако у нее есть свои особенности:

- база начисления (оклад) может изменяться;

- для регионов, где действует районный коэффициент к зарплате, этот коэффициент придется применять и к сумме премии, начисляемой от оклада.

Так же, как и премия, начисляемая в фиксированной сумме, премия, рассчитываемая от оклада, условиями, внесенными в положение о стимулировании, может увязываться с фактически отработанным временем или не начисляться за не полностью отработанный месяц и в этих случаях будет рассчитываться, соответственно:

- с учетом доли фактически отработанного работником времени в общей продолжительности рабочего времени, приходящегося на квартал премирования;

- путем деления полной расчетной суммы премии на 3 и умножения на 2.

Налогообложение квартальной премии

Включение квартальной премии в систему оплаты труда однозначно требует обложения ее суммы всеми зарплатными налогами: НДФЛ и страховыми взносами. Но эти платежи также придется начислять даже в тех случаях, когда квартальная премия:

- не входит в систему оплаты за труд;

- начисляется по основаниям, не связанным с трудовой деятельностью работника.

В части НДФЛ это обязывает делать п. 1 ст. 210 НК РФ, а в отношении страховых взносов — п. 1 ст. 420 НК РФ ип. 1 ст. 20.1 закона «Об обязательном социальном страховании от несчастных случаев. » от 24.07.1998 № 125-ФЗ.

Страховые взносы, начисляемые на премию, не связанную с трудовой деятельностью, можно отнести в расходы, учитываемые при расчете базы по прибыли (подп. 49 п. 1 ст. 264 НК РФ, письмо Минфина России от 02.04.2010 № 03-03-06/1/220), несмотря на то что саму такую премию в расходы для расчета базы по прибыли не включают.

Учет премии за квартал в расчете среднего заработка

Правила расчета среднего заработка установлены ст. 139 ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным постановлением Правительства РФ от 24.12.2007 № 922 (далее — Положение).

Ст. 139 ТК РФ указывает на необходимость учета в этом расчете всех выплат, образующих применяемую систему оплаты за труд, вне зависимости от их источников и определяет период, за который берут данные для исчисления.

Положение более предметно описывает порядок включения в расчет доходов каждого вида и правила осуществления расчетных процедур для ситуаций:

- не целиком отработанного периода исчисления;

- отсутствия доходов в периоде исчисления;

- суммированного учета времени работы;

- повышения окладов (тарифных ставок).

Отдельно указано на особенности принятия в расчет премий. В качестве общего для премий установлено правило (п. 15 Положения) о включении в определение среднего заработка их сумм с учетом времени фактической отработки за период исчисления, если последний отработан не весь или в нем есть периоды, исключаемые из расчета. Если в момент начисления премии время фактической отработки было учтено, то это правило не применяют.

Если время фактической отработки при начислении премии не учитывали, то придется расчетным путем установить ту часть премии, которую возможно принять в расчет. Делают это умножением суммы премии на отношение времени фактической отработки за расчетный период в рабочих днях к общему числу рабочих дней в этом периоде (письмо Минздравсоцразвития РФ от 26.06.2008 № 2337-17).

Непосредственно к премиям за квартал имеет отношение еще одно правило (п. 15 Положения), предписывающее премиальные, начисленные за период больше месяца, учитывать в расчете:

- в их реальном размере по каждому из оснований премирования, если период начисления премиальных не больше периода исчисления среднего заработка;

- в размере части премии, приходящейся на каждый из месяцев периода расчета, если период начисления премии оказывается больше периода исчисления среднего заработка.

Таким образом, премию за квартал учитывают при исчислении среднего заработка, когда эта премия:

- представляет собой составную часть системы заработной платы;

- имеет установленные внутренним нормативным актом правила исчисления;

- начислена в периоде исчисления среднего заработка;

- не является дублирующей выплату такой же периодичности по аналогичному основанию в одном и том же периоде;

- начислена с учетом доли времени фактической отработки или пересчитана пропорционально такой доле за период исчисления среднего заработка.

Вопрос принятия в расчет полной или неполной суммы премии будет зависеть от того:

- в полном объеме или нет отработан период исчисления среднего заработка;

- целиком или нет период начисления премии попадает в период расчета;

- учтена ли доля времени фактической отработки при начислении премии.

Полную сумму премии за квартал можно взять в расчет в таких ситуациях:

- период исчисления отработан весь целиком. При этом оказываются не играющими роли ни период, за который начислялась премия, ни факт учета или неучета доли времени отработки при ее начислении;

- период расчета отработан не весь, но квартал, к которому относится премия, полностью попал в него, и при начислении премиальных учитывалась доля времени отработки.

Придется пересчитывать сумму премиальных в пропорции к доле времени фактической отработки в периоде расчета, когда последний оказывается отработанным не целиком, а квартал, за который исчислена премия:

- весь входит в расчетный период, но премиальные начислялись без учета времени фактической отработки;

- не входит в период расчета или попадает в него только частично. При этом не будет играть роли факт учета или неучета доли времени фактической отработки при исчислении премии.

Итоги

Квартальную премию, как правило, включают в систему оплаты труда, применяемую работодателем. Правила начисления этой выплаты устанавливают во внутреннем нормативном акте. В т. ч. эти правила описывают порядок исчисления суммы премии и влияние на нее времени фактической отработки в периоде, за который происходит премирование. Факт учета (неучета) времени фактической отработки при исчислении премии имеет значение для величины ее суммы, учитываемой в определении среднего заработка.

Брутто-премия – это определенная условиями договора страхования сумма денежных средств, которую обязан уплатить страхователь страховой компании за определенный период времени.

В структуре брутто-премии выделяют нетто-премию и нагрузку.

Нетто-премия необходима для выполнения обязательств страховой компании по договорам страхования. Может состоять из следующих элементов:

- рисковой премии, предназначенной для покрытия ущерба при наступлении страхового случая;

- рисковой надбавки, необходимой для возмещения повышенного ущерба в случае возможного увеличения вероятности наступления рискового события;

- сберегательного взноса, используемого только в страховании жизни и предназначенного для накопления определенной суммы денежных средств в течение срока действия договора с последующей выплатой.

Готовые работы на аналогичную тему

- Курсовая работа Как рассчитать брутто-премию в страховании 480 руб.

- Реферат Как рассчитать брутто-премию в страховании 220 руб.

- Контрольная работа Как рассчитать брутто-премию в страховании 240 руб.

Рисковая премия присутствует всегда в составе нетто-премии и предназначена для формирования страхового резервного фонда, а рисковая надбавка учитывается при расчете нетто-премии по усмотрению страховой компании и идет на формирование запасного фонда.

Нагрузка, входящая в структуру брутто-премии, представляет собой затраты страховой компании на осуществление своей деятельности и ее прибыль.

Затраты включают в себя традиционные издержки, характерные для любого предприятия (заработная плата, аренда, командировочные расходы, коммунальные платежи и т.д.) и специфические издержки, которые применимы только к страховой отрасли (выплата комиссионных вознаграждений страховым агентам и брокерам, осуществление предупредительных мероприятий, проведение экспертиз с целью определения размера ущерба и т.д.).

В зависимости от вида страхования, а также затрат страховой компании на осуществление своей деятельности, соотношение нетто-премии и нагрузки могут быть различными. Чаще всего в общей величине брутто-премии 70-80% составляет нетто-премия, остальное – нагрузка.

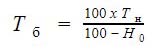

В общем случае брутто-ставку $Тб$ равна:

$Тб = Тн / (100 - Н) • 100$, где:

$Н$ – нагрузка, определенная в процентах от брутто-ставки.

Если нагрузка определена в рублях, то брутто-ставка равна:

При расчете брутто-премии наиболее важное значение имеет определение оптимального размера нетто-премии, т.к. от этого зависит последующая платежеспособность и финансовая устойчивость страховщика. Поэтому ее расчету уделяют повышенное внимание.

Расчет нетто-ставки по рисковым видам страхования

Нетто-ставка – это показатель, равный величине нетто-премии, рассчитанной на одну единицу (обычно 100 рублей) страховой суммы.

Методика расчета нетто-ставки по рисковым видам страхования подразумевает наличие достаточного объема статистических данных, необходимых для осуществления точных расчетов, прогнозируется заключение большого количество договоров (на один и тот же срок), а также предполагается отсутствие событий, которые могут повлечь за собой выплаты сразу по нескольким страховым случаям.

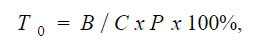

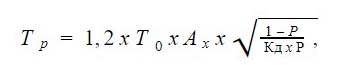

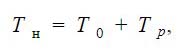

В соответствии с методикой формула для вычисления нетто-ставки $Тн$ имеет вид:

$То$ – рисковая премия (часть) нетто-ставки,

$Тр$ – рисковая надбавка.

Рисковая премия рассчитывается следующим образом:

$То = Q • Sb ⁄ S • 100$, где:

$Q$ – вероятность, с которой возможно наступление страхового события,

$Sb$ – средний размер страховой выплаты,

$S$ – средний размер страховой суммы.

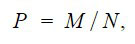

$M$ – количество произошедших страховых событий,

$N$ – количество заключенных за определенный период времени договоров.

Средний размер страховой выплаты равен отношению суммы выплат по всем договорам к количеству договоров:

Средний размер страховой суммы равен отношению суммарной величине страховых сумм по всем договорам к количеству этих договоров:

Рисковая надбавка $Тр$ равна:

$Тр = То • α(γ) • √ ((1 – Q + (Rb ⁄ Sb )^2) / (N • Q))$, где:

$Rb$ – среднеквадратичное отклонение средней страховой выплаты,

$α(γ)$ – коэффициент, который зависит от выбранной страховой компанией вероятности γ того, что взносов хватит для покрытия ущерба. Значение берется из таблицы:

Рисунок 1. Значения коэффициентов. Автор24 — интернет-биржа студенческих работ

Расчет нетто-ставки по страхованию жизни

К основным факторам, влияющим на размер нетто-ставки при страховании жизни, можно отнести:

- возраст и пол страхуемого лица;

- срок действия договора и порядок уплаты взносов;

- прогнозируемая доходность средств, поступивших в страховой резервный фонд страхования жизни, в случае их инвестирования.

Расчет нетто-ставки основан на данных таблиц о смертности населения определенного возраста и средней продолжительности жизни.

Для начала рассчитываются необходимые показатели

Вероятность наступления смерти в заданный год жизни $Qx$ вычисляется по формуле:

$Bx$ – количество человек, которое умирает в период от $x$ до $x + 1$ лет,

$Lx$ – общее количество человек, доживших до х лет;

Вероятность, с которой человек доживет до заданного возраста, $Px$ равна:

$Px = L(x+1) ⁄ Lx$, или:

С учетом того, что договоры по данному виду страхования имеют длительный период действия, а средства, поступающие от страхователя, могут использоваться страховой компанией для инвестирования с целью получения дополнительного дохода, для корректировки итоговой нетто-ставки используют множитель $V^n$ равный:

$V_n = 1 ⁄ (1+i)_n$, где:

$i$ – норма доходности от инвестирования,

$n$ – количество лет, на которое вкладываются средства.

В итоге размер нетто-премии $

$

$L(x+n)$ – количество человек, доживших до завершения срока, на который заключен договор,

$n$ – срок, на который заключен договор,

$S$ – величина страховой суммы.

Нетто-ставка на возможность смерти $

$

$Bx, B(х+1)…B(x+n-1)$ – количество человек, умирающих в период с $х$ лет до $х+1$, рассчитанное по каждому году срока действия договора.

При заключении договора комбинированного страхования и на дожитие, и на возможность смерти нетто-ставка будет равна:

Такой метода расчета нетто-ставки применим при условии, что вся сумма страхового платежа вносится сразу за весть период страхования. Если же страхователь желает разделить сумму взноса на несколько частей, равное количеству лет страхования, то размер ежегодного платежа $P^x$ будет равен:

$Р_x =

$

$α_х$ – коэффициент рассрочки, который представляет собой стоимость платежей в размере одной денежной единицы. Фактически данный показатель по величие близок к значению количества лет, на которые заключается договор, но получается чуть ниже него. В итоге величина ежегодных платежей превышает значение, равное простому делению единовременного взноса на количество лет страхования. В этом случае страховщик возмещает потери, которые он несет от невозможности инвестировать всю сумму сразу и получить от этого доход.

Согласно Закону РФ № 4015-1, страховой тариф – это ставка страхового платежа с одной единицы суммы договора. Она учитывает условия страхования, объект договора и характер риска.

Другими словами, это ставка, в соответствии с которой определяется размер платежа. Данный показатель может устанавливаться в абсолютном выражении (количестве денег) или в доле (проценте) к сумме договора.

ВАЖНО! В документах и страховой терминологии можно встретить и другое наименование этого понятия – тарифная ставка (или брутто-ставка).

Именно от этого показателя зависит размер получаемой страховщиком суммы, которой должно хватать на:

- покрытие страхуемых рисков;

- обеспечение страховых резервов;

- оплату текущих расходов компании;

- получение прибыли.

Что он включает в себя?

Целый тариф, именуемый также брутто, имеет такой состав:

- тариф-нетто (или нетто-ставка);

- нагрузка.

Показатель нетто содержит ставку для покрытия риска и надбавку. Первая нужна для наполнения страхового фонда, который идет на произведение выплат. Надбавка же формирует запасной фонд, представляющий собой финансовую подушку, необходимую на случай, если произойдет больше происшествий по договорам, чем запланировано. Когда полис содержит сразу же несколько разных рисков, по каждому из них рассчитывается тариф-нетто.

Нагрузка используется для покрытия текущих расходов организации, генерации запаса для превентивных мероприятий и получения прибыли.

Расчет страховых тарифов

Их можно рассчитать, когда соблюдается ряд условий:

- Страховщик должен обладать аналитическими данными о возможном риске, который может привести к несчастному случаю. Должны быть данные о среднем уровне страховой выплаты, а также по возмещению.

- Опустошительные события исключаются. То есть речь не идёт о цепочке событий, а только о конкретном страховом событии.

- Расчёты ведутся, когда страховщики знают примерное число будущих договоров.

Если присутствуют другие типы рисков, которые не имеют статистических данных, применяется такой метод. Страховщики прибегают к помощи экспертного метода, или же применяют аналогичные показатели. Эксперты поясняют тот или иной выбор аналогичных данных, которые применяются при расчёте.

Существует показатель, который отвечает за соотношение средних выплат при возникновении страхового случая к размеру суммы. Например:

- когда выписывают медстраховку, коэффициент считается — 0,3;

- если используется наземный транспорт – 0,4;

- самолёты, катера, пароходы, вертолёты – 0,6;

- другие виды собственности – 0,5;

- денежные риски – 0,7;

При накопительном страховании берутся другие показатели, например, ставка-брутто. Так называемая премия по страхованию. Она состоит из нескольких частей:

- тариф-нетто;

- нагрузка.

Последний пункт помогает покрывать расходы страхового агентства по ведению его деятельности.

Тариф-нетто состоит из:

- рисковой ставки;

- накопительного взноса.

Таким образом, страхователь, используя страховую премию, формирует фонды для выплат, резервные фонды.

Для чего используется нетто?

Параметр нетто-ставки применяется при проведении расчетов тарифных ставок по всем видам страхового покрытия при условии, что предметом договора не является жизнь страхователя. Его величина в денежном измерении позволяет сформировать резервный фонд, необходимый для осуществления компенсационных выплат страхователям или другим выгодоприобретателям. Размер ставки должен обеспечивать эквивалентное взаимоотношение между участниками страхового договора. Страховщику необходимо собрать взносы в количестве, позволяющем беспроблемно выплатить компенсации страхователям.

Расчет нетто-ставки сводится к определению ожидаемой величины страховых выплат. После определения ее параметров несложно вычислить размер страховой премии, который по плану нужно собрать с клиентов для обеспечения полноценного функционирования структуры. Нетто-ставка исчисляется исходя из значений рассчитанного параметра. Сформированный за счет нее запасной фонд обеспечивает финансовые гарантии сторонам сделки в случае, если фактическое количество страховых случаев превышает планируемый показатель.

Из каких элементов состоит?

Нетто-ставка актуальна для рисковых видов продуктов и формируется из основной части и рисковой надбавки. Основная часть параметра определяется вероятностью наступления страховых случаев, а также их экономическими последствиями, выраженными в степени их тяжести. При превышении сроков сотрудничества в один год, в нетто-ставке учитывается процентная банковская ставка, которая с помощью актуарного расчета модифицируется в дисконтирующий множитель.

В случае, если в договоре имущественного страхования предусмотрено несколько видов ответственности, например, от поломки, хищения и пожара, то будет применен совокупный показатель, состоящий из нескольких нетто-ставок, каждая из которых отражает отдельный вид ответственности. Каждый риск может иметь несколько происхождений. К примеру, пожар может произойти в результате удара молнии в объект, поджога, взрыва и замыкания электросети. Нетто-ставка в данном ракурсе должна быть рассчитана по каждой причине и суммирована в единую величину.

Как рассчитать?

Страховые компании применяют несколько методик расчета нетто-ставки. В каждой из них она определяется отдельно по каждому виду страхования и по каждому его однородному объекту. Принцип идентификации параметра сводится к определению среднего значения убыточности, применяемой к величине страховой суммы за тарифный период. Обязателен учет рисковой надбавки. В итоге нетто-ставка определяется по формуле:

НС = Онс + РН, где:

- НС — нетто-ставка;

- Онс — основная часть нетто-ставки (включает показатели убыточности страховой суммы и вероятности появления страхового события);

- РН — надбавка за риск.

В страховом продукте, предметом которого является жизнь клиента, параметр определяется на основе таблицы статистических данных о средней продолжительности жизни населения и показателей его смертности. Окончательный расчет проводится по таблице коммутационных чисел. Для имущественного страхования нетто-ставка определяется на основании наблюдений, сбора статистической информации, анализа частоты и тяжести обстоятельств, актуальных для конкретной ситуации.

Пример расчета нетто-ставки в ДМС

Известно, что вероятность заболевания урогенитальными инфекциями на 1000 человек в Оренбургской области равна 0,00655. Убыточность страховой суммы составляет 0,43, тогда основная часть будет равна 0,282 (поскольку рассчитывается как произведение вероятности, убыточности и 100). Рисковая надбавка равна 0,158. Тогда нетто-ставка будет равна 0,282 + 0,158 = 0,44. Полный актуарный расчет, результатом которого стало определение стоимости медицинского полиса для больных с таким диагнозом, мы приводили здесь.

На размер нетто-ставки оказывает влияние количество застрахованных объектов и рисков. На величину параметра оказывает также влияние уникальность имущества, финансовое состояние страхователя, наличие у него статуса заемщика. В него могут быть включены дополнительные составляющие элементы, которые должны быть учтены в расчете в случае оформления страхователем защиты от потери прибыли. На величину ставки также оказывает влияние фактор вероятности и тяжести ущерба. Учитываются дополнительные коэффициенты при оформлении страховок банкиров и субъектов предпринимательства от несчастных случаев на крупные суммы.

Для чего применяется брутто-ставка?

Брутто-ставка — совокупная ставка тарифа страхования, состоящая из нетто-ставки, основного источника формирования резерва на погашение страховых сумм и накопления фондов и нагрузки (надбавки), объемом 25-30% от нетто-ставки. Нагрузка предназначается для покрытия затрат по операциям страхования, на финансовое обеспечение деятельности страховой компании, а именно:

- Оплату работы штатного и внештатного персонала (агентов, брокеров, экспертов и других специалистов);

- Расходы по административно-хозяйственной части: аренду, коммунальные платежи, телефоны;

- Техническое оснащение: компьютеры и другую технику;

- Создание рисковой надбавки: формирование фонда средств на случай, когда объем сумм к выплате окажется выше среднего уровня нетто-тарифа;

- Нормативное установление размера средств для формирования запланированной прибыли.

Поэтому можно сказать что величина нагрузки зависит от размера штата, оснащенности и обеспеченности техникой, активности рекламной деятельности и маркетинга. Величина нетто-ставки постоянна, а величина нагрузки периодически изменяется. Размер брутто-ставки больше, чем нетто-ставки и включает ее в себя. Ее можно выразить в процентах или абсолютных величинах.

Как производится расчет?

Брутто-ставка в страховании исчисляется на основе нагрузки, которая может постоянно меняться. Вначале определяется нетто-ставка в виде индекса убыточности со 100 единиц суммы страхования, затем исчисляют размер нагрузки. Чтобы определить брутто-ставку, используется следующая формула:

БС = НС / (1 - Н), где:

- БС — брутто-ставка;

- НС — нетто-ставка;

- Н — размер нагрузки.

Для отдельных типов страхования каждый страховщик устанавливает разную нагрузку, она подлежит лицензированию совместно с правилами работы компании. Для определения затрат на ведение дела (РВ) за основу берется 100 рублей страховой суммы, как и при установлении нетто-ставки. Все остальные составные элементы нагрузки, например, предупредительные мероприятия (ПМ) или планируемая прибыль (ПП) имеют установленные размеры в процентах к брутто-ставке.

Пример расчета брутто-ставки

Страховая компания установила нетто-ставку (НС) 0,3 рубля. При этом РВ (расходы на проведение дел) равны 0,08 рублей, ПМ (предупредительные мероприятия) — 4%. Планируемая прибыль (ПП) равна 15% от брутто-ставки. Тогда размер брутто-ставки равен:

- Н — совокупная нагрузка, которая равна:

Все величины указываются в рублях к 100 рублям страховой суммы. Но ввиду того, что некоторые данные приводятся в процентах к брутто-ставке, нужно применить следующую формулу:

БС + НС + Н = НС + РВ + (ПМ + ПП) х БС

Требуется преобразовать формулу для удобства расчетов:

БС = (НС + РВ) / (100 - Н) х 100

После подставления данных получится:

БС = (0,3 + 0,08) / (100 – 19) х 100 = 0,46 со 100

Следовательно, тариф на страхование имущества составляет 0,46 рублей с каждых 100 руб. страховой суммы.

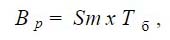

Расчеты были произведены без включения рисковой надбавки. Ее размер обусловлен реальными условиями в деятельности страховой компании, ее тарифной политикой. Она обычно учитывается при определении ставки страхования по массовым рисковым формам страхования, а именно при охвате страхованием большого количества субъектов страхования со значительными рисками. Определение величины брутто-ставки нужно для выплаты брутто-премии. Если выразить ее в деньгах, то получается брутто-премия для оплаты обязательств по договору.

Размеры страховых тарифов

Страховой тариф – это ставка страховой премии с единицы страховой суммы с учетом объекта страхования и характера страхового риска (ст.11 Закона РФ «Об организации страхового дела в РФ»).

Конкретный размер страхового тарифа при добровольном страховании определяется договором по соглашению сторон. Так, согласно п.2 ст.954 ГК РФ страховщик при определении размера страховой премии, подлежащей уплате по договору страхования, вправе применять разработанные им страховые тарифы, определяющие премию, взимаемую с единицы страховой суммы, с учетом объекта страхования и характера страхового риска.

Страховые тарифы по видам обязательного страхования устанавливаются в соответствии с федеральными законами о конкретных видах обязательного страхования:

Брутто-премия — это совокупная сумма страхового взноса, которую страхователь уплачивает страховщику по страховому соглашению. Другими словами, это сумма всех взносов, связанных со страхованием. Рассчитывается она с учетом расходов на заключение соглашения, сопровождению дела, собственно страхование и его пролонгацию.

Из каких элементов состоит?

Брутто-ставка является основой для расчета. Ее составляющими являются нетто-ставка и нагрузка. Применяется нетто-ставка для установления базового страхового фонда, предназначенного для выплаты возмещений. Ее размер находится в прямой зависимости от вероятности возможного причинения ущерба объекту страхования. Если страховым договором предусмотрено несколько форм ответственности для страховщика, то общая нетто-ставка может складываться из нескольких частей.

Обычно нагрузка к нетто-ставке является наименьшим по величине элементом брутто-ставки. Но часто ее размер становится довольно внушительным для конкретных форм договора страхования. Она включает в себя такие виды расходов, различающихся по своему назначению, как отчисления на сопровождение страхового дела и управление, прибыль организации-страховщика, расходы на профилактические меры. Расходы на ведение страхового дела выражаются в стоимости страховых операций и подразделяются на следующие виды:

- Расходы по заключению и продлению страховых договоров, а именно:

- выплата вознаграждения агентам, чаще всего в форме комиссии;

- заработная плата сотрудникам, оформляющим договоры;

- расходы на содержание колл-центров;

- рекламные и маркетинговые расходы.

Корректное вычисление нетто-ставки гарантирует устойчивое финансовое положение страховой компании. Возможность наступления рискового случая исчисляется исходя из анализа прошлых событий и частоты их возникновения. Так, если из 100 одинаковых по стоимости жилых домов за определенный период будут разрушены 5, то коэффициент вероятного наступления такого случая будет равен 5%. Значит, для корректного формирования страхового фонда по возмещению убытков компании нужно установить тарифную нетто-ставку в размере 5% от совокупной страховой суммы.

Как осуществляется расчет?

Отношение между величиной выплачиваемого возмещения и общей страховой суммой всех объектов является показателем убыточности. Произведя расчет среднего значения убыточности страховой суммы за определенное количество лет с помощью данных наблюдений, компания-страховщик посредством математических и статистических методов осуществляет анализ устойчивости данного коэффициента. После определения размера нетто-ставки, к ней нужно прибавить нагрузку и рассчитать далее стоимость тарифа. Его исчисление осуществляется с помощью специальных (актуарных) математических расчетов, представленных на примере ниже.

Пример расчета брутто-премии

Страховая организация осуществляет страхование для граждан от несчастных случаев. С помощью применения специальных расчетов было выяснено, что средняя страховая сумма — 300 000 рублей, обеспечение — 200 000 рублей, средний диапазон возмещения — 55 000 рублей, коэффициент гарантированной безопасности равен 0,98, число заключенных договоров — 5 000, количество рисковых ситуаций в них — 400, доля нагрузки к нетто-ставке — 25%. Необходимо рассчитать брутто-премию и ее составные элементы. Вероятность возникновения страховой ситуации рассчитывается по формуле:

![]()

где

![]()

— показатель вероятности;![]()

— количество случаев;![]()

— совокупное число договоров. То есть показатель вероятности равен 400 / 5000 = 0,08. Основная часть нетто-ставки рассчитывается по формуле:![]()

где

![]()

— базовая часть;![]()

— среднее обеспечение;![]()

— среднее значение страховой суммы;![]()

— коэффициент рисковой вероятности. То есть базовая часть равна 200 000 / 300 000 х 0.08 х 100% = 5,36 рублей. Размер гарантированной надбавки к нетто-ставке рассчитывается по формуле:![]()

где

![]()

— гарантированная рисковая надбавка;![]()

— базовая часть нетто-ставки;![]()

— показатель вероятности наступления риска;![]()

— коэффициент гарантии безопасности;![]()

— общее количество договоров. После подставления имеющихся данных в формулу получается, что гарантированная рисковая надбавка равна 0,1. Совокупная нетто-ставка определяется по формуле:![]()

где

![]()

— нетто-ставка совокупная, а остальные аргументы известны. Таким образом, нетто-ставка равна 5,36 + 0,1 = 5,46 рублей. Брутто-ставка считается следующим образом:![]()

где

![]()

— брутто-ставка;![]()

— процентная нагрузка. То есть брутто-ставка равна (100 х 5,46) / (100 - 25) = 7,28%. Имея все данные, можно рассчитать брутто-премию:![]()

где

![]()

— брутто-премия;![]()

— максимальная сумма страхового покрытия;![]()

— брутто-ставка. Тогда брутто-премия будет равна 300 000 х 7,28% = 21 840 рублей.Проведенные расчеты показали, что стоимость страховки от несчастных случаев для граждан не должна превышать 21 840 рублей. В состав клиентского пакета могут входить такие виды услуг, как страховая защита от инвалидности, травмы, смерти. Допускается фиксация цены указанного пакета на срок до 1 года. Данная мера способствует повышению качества страховых мероприятий, доступность лекарственной и медпомощи при травмах (особый акцент на спортивные), уменьшению числа рецидивов, улучшению результатов лечения в условиях регулярного контроля и так далее.

Заключение

Таким образом, брутто-премия — это окончательная сумма премии, которая уплачивается страховщику по договору страхования и учитывает все составляющие цены страховой услуги. Чаще всего для расчета премии необходимо знать статистические данные за прошлый период, поскольку основными составляющими формулы являются такие показатели как нетто-премия и нагрузка.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Рассчитайте единовременную и годовую брутто-премию при пожизненном.

ID (номер) заказа

Рассчитайте единовременную и годовую брутто-премию при пожизненном страховании на случай смерти мужчины в возрасте 42 лет. Норма доходности 8%, страховая сумма 8 тыс. рублей. Доля нагрузки в брутто-ставке 9%.

Закажите подобную или любую другую работу недорого

![city]()

![city]()

![bush]()

![bush]()

Вы работаете с экспертами напрямую,

не переплачивая посредникам, поэтому

наши цены в 2-3 раза ниже![]()

![Цены ниже – качество выше!]()

![Цены ниже – качество выше!]()

Последние размещенные задания

Решение задач, Алгебра

Срок сдачи к 27 мая

Выполнить 2 лабораторные работы

Срок сдачи к 28 мая

Решение задач, Лингвистические в правовой сфере

Срок сдачи к 27 мая

Решение задач, римское право

Срок сдачи к 27 мая

Раздел 2.1 Позиционирования журнала Vogueи анализ коммуникаций.

Курсовая, реклама и PR

Срок сдачи к 28 мая

Оригинальность необходима 50 процентов, но как пояснила Юмашева

Курсовая, Организация кампаний в рекламе и связях с общественностью, маркетинг

Срок сдачи к 6 июня

решить 6 заданий

Срок сдачи к 2 июня

Питание . Здоровый образ жизни

Презентация, физическая культура

Срок сдачи к 29 мая

Реферат на 15 стр.

Реферат, История горного дела

Срок сдачи к 11 июня

Тест дистанционно, теоретическая механика

Срок сдачи к 31 мая

сделать реферат при строгом оформлении

Срок сдачи к 30 мая

Проектирование информационной системы отдела кадров организации

Курсовая, Информационные технологии

Срок сдачи к 28 мая

Срок сдачи к 30 мая

решить 2 задачи по мат. анализу

Решение задач, Математический анализ

Срок сдачи к 27 мая

Дать ответ на два вопроса

Контрольная, история экономических учений

Срок сдачи к 26 мая

Линейное программирование на Excel от 26.05.2021

Решение задач, Excel

Срок сдачи к 2 июня

решить задачи 1 курс

Решение задач, Высшая математика

Срок сдачи к 28 мая

Написать историю болезни по инфекциям с диагнозом рожа (первичная, лицевая форма)

Другое, Инфекционные болезни, медицина

Срок сдачи к 31 мая

обратились к нам

за последний годработают с нашим сервисом

заданий и консультаций

заданий и консультаций

выполнено и сдано

за прошедший год![Тысячи студентов доверяют нам]()

![Тысячи студентов доверяют нам]()

Сайт бесплатно разошлёт задание экспертам.

А эксперты предложат цены. Это удобнее, чем

искать кого-то в Интернете![]()

![Размещаем задание]()

Отклик экспертов с первых минут

С нами работают более 15 000 проверенных экспертов с высшим образованием. Вы можете выбрать исполнителя уже через 15 минут после публикации заказа. Срок исполнения — от 1 часа

Цены ниже в 2-3 раза

Вы работаете с экспертами напрямую, поэтому цены

ниже, чем в агентствахДоработки и консультации

– бесплатныДоработки и консультации в рамках задания бесплатны

и выполняются в максимально короткие срокиГарантия возврата денег

Если эксперт не справится — мы вернем 100% стоимости

На связи 7 дней в неделю

Вы всегда можете к нам обратиться — и в выходные,

и в праздники![placed_order]()

Эксперт получил деньги за заказ, а работу не выполнил?

Только не у нас!Деньги хранятся на вашем балансе во время работы

над заданием и гарантийного срокаГарантия возврата денег

В случае, если что-то пойдет не так, мы гарантируем

возврат полной уплаченой суммы

Поможем вам со сложной задачкой![]()

![]()

С вами будут работать лучшие эксперты.

Они знают и понимают, что работу доводят

до конца![]()

![ava]()

![executor]()

С нами с 2014

годаПомог студентам: 2 286 Сдано работ: 2 286

Рейтинг: 88 825

Среднее 4,99 из 5![ava]()

![executor]()

С нами с 2015

годаПомог студентам: 4 541 Сдано работ: 4 541

Рейтинг: 74 687

Среднее 4,7 из 5![avatar]()

![executor_hover]()

С нами с 2016

годаПомог студентам: 998 Сдано работ: 998

Рейтинг: 60 247

Среднее 4,75 из 5![avatar]()

![executor_hover]()

С нами с 2013

годаПомог студентам: 1 659 Сдано работ: 1 659

Рейтинг: 56 132

Среднее 5 из 5![]()

1. Сколько стоит помощь?

Цена, как известно, зависит от объёма, сложности и срочности. Особенностью «Всё сдал!» является то, что все заказчики работают со экспертами напрямую (без посредников). Поэтому цены в 2-3 раза ниже.

Специалистам под силу выполнить как срочный заказ, так и сложный, требующий существенных временных затрат. Для каждой работы определяются оптимальные сроки. Например, помощь с курсовой работой – 5-7 дней. Сообщите нам ваши сроки, и мы выполним работу не позднее указанной даты. P.S.: наши эксперты всегда стараются выполнить работу раньше срока.

3. Выполняете ли вы срочные заказы?

Да, у нас большой опыт выполнения срочных заказов.

4. Если потребуется доработка или дополнительная консультация, это бесплатно?

Да, доработки и консультации в рамках заказа бесплатны, и выполняются в максимально короткие сроки.

5. Я разместил заказ. Могу ли я не платить, если меня не устроит стоимость?

Да, конечно - оценка стоимости бесплатна и ни к чему вас не обязывает.

6. Каким способом можно произвести оплату?

Работу можно оплатить множеством способом: картой Visa / MasterCard, с баланса мобильного, в терминале, в салонах Евросеть / Связной, через Сбербанк и т.д.

7. Предоставляете ли вы гарантии на услуги?

На все виды услуг мы даем гарантию. Если эксперт не справится — мы вернём 100% суммы.

Читайте также: