Входит ли компенсация за молоко в фонд оплаты труда

Опубликовано: 15.05.2024

В учреждении работают сотрудники, работа которых связана с вредными условиями труда. По их заявлениям взамен выдачи молока им выплачивается денежная компенсация. Для определения размера компенсации учреждение ежемесячно запрашивает прайс-лист у розничных магазинов, торгующих молоком. Как часто необходимо запрашивать такой прайс-лист (ежемесячно или реже)? В каком порядке определяется стоимость 0,5 л молока с учетом того, что в настоящее время молоко реализуется, как правило, объемом 0,45 и 0,9 л? Облагаются ли страховыми взносами и НДФЛ суммы компенсации, превышающие установленные нормы, в случае, если учреждение приняло решение компенсировать стоимость 0,9 л молока вместо выдачи 0,5 л за смену? В какие сроки должна выплачиваться данная компенсация?

В соответствии со ст. 222 ТК РФ на работах с вредными условиями труда работникам выдаются бесплатно по установленным нормам молоко или другие равноценные пищевые продукты.

Выдача работникам по установленным нормам молока или других равноценных пищевых продуктов по письменным заявлениям работников может быть заменена компенсационной выплатой в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов, если это предусмотрено коллективным и (или) трудовым договорами.

Таким образом, в первую очередь нужно учитывать, что денежная компенсация может выплачиваться взамен выдачи молока только в случае:

если это прописано в коллективном и (или) трудовом договорах;

если работник обратился к работодателю с просьбой произвести такую замену (должно быть письменное заявление работника).

Согласно Порядку осуществления компенсационной выплаты в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов, утвержденному Приказом Минздравсоцразвития РФ от 16.02.2009 № 45н (далее – Порядок осуществления компенсационной выплаты), размер компенсационной выплаты эквивалентен стоимости молока жирностью не менее 2,5 % (п. 2). Компенсационная выплата должна производиться не реже одного раза в месяц (п. 3). Конкретный размер компенсационной выплаты и порядок его индексации устанавливаются работодателем с учетом мнения первичной профсоюзной организации или иного представительного органа работников и включаются в коллективный договор. При отсутствии у работодателя представительного органа работников указанные положения включаются в заключаемые с работниками трудовые договоры (п. 4). Индексация размера компенсационной выплаты производится пропорционально росту цен на молоко в розничной торговле по месту расположения работодателя на территории административной единицы субъекта РФ на основе данных компетентного структурного подразделения органа исполнительной власти субъекта РФ (п. 5).

Таким образом, законодатель дал работодателям право устанавливать размер компенсационной выплаты и порядок его индексации самостоятельно.

По нашему мнению, данные могут запрашиваться и реже, однако в этом случае учреждение должно своевременно производить индексацию компенсационных выплат пропорционально росту цен на молоко в розничной торговле. Учитывая, что в настоящее время молоко продается расфасованным преимущественно в тару по 0,45 и 0,9 л, для определения размера компенсации нужно осуществить математический расчет (компенсация должна выплачиваться эквивалентно стоимости 0,5 л молока, расчет должен подтверждаться бухгалтерской справкой).

Для определения стоимости молока можно пользоваться официальными статистическими данными, размещенными на сайте Федеральной службы государственной статистики (www.gks.ru). Для этого в разделе «Официальная статистика» нужно выбрать подраздел «Цены» – «Потребительские цены» – «Средние потребительские цены на отдельные виды товаров и услуг по городам», загрузить базу данных, в частности Единую межведомственную информационно-статистическую систему (ЕМИСС), и в ней, применив соответствующие фильтры, выбрать:

период (год, месяц).

Приведем пример определения средней стоимости 1 л молока по Нижегородской области в 2019 году по месяцам.

Субъект РФ по классификатору объектов административно-территориального деления (ОКАТО)

В каких случаях работодатели обязаны выдавать молоко за «вредность»? При каких условиях выдача молока работникам, занятым на работах с вредными условиями труда, освобождена от обложения НДФЛ? Как отражается бесплатная выдача молока в бухгалтерском учете? В каких случаях работодатели обязаны выдавать молоко за «вредность»?

Молоко или другие равноценные пищевые продукты выдаются работодателем бесплатно сотрудникам, занятым на работах с вредными условиями труда (ст. 222 ТК РФ). При этом они должны выдаваться по установленным нормам.

К сведению

Нормы и условия бесплатной выдачи молока или других равноценных пищевых продуктов устанавливаются в порядке, определяемом Правительством РФ, с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений. В настоящее время действуют Нормы и условия бесплатной выдачи работникам, занятым на работах с вредными условиями труда, молока или других равноценных пищевых продуктов, которые могут выдаваться работникам вместо молока, утвержденные Приказом Минздравсоцразвития РФ от 16.02.2009 № 45н.

Бесплатная выдача молока или других равноценных пищевых продуктов производится работникам только в те дни, когда работники фактически заняты на работах с вредными условиями труда, обусловленными наличием на рабочих местах вредных производственных факторов (п. 2 Норм и условий).

Норма бесплатной выдачи молока составляет 0,5?л за смену независимо от ее продолжительности. Молоко выдается при выполнении работ во вредных условиях труда в течение не менее половины рабочей смены (п. 4 Норм и условий).

К сведению

Молоко должно выдаваться в день, когда выполняются работы во вредных условиях труда. Молоко должно выдаваться и употребляться в буфетах, столовых или помещениях, специально оборудованных в соответствии с санитарно-гигиеническими требованиями. Выдача молока за одну или несколько смен вперед, равно как и за прошедшие смены, не допускается (п. 7 Норм и условий).

Вместо молока работнику могут выдаваться равноценные пищевые продукты, перечень и нормы выдачи которых приведены в таблице 1 Норм и условий. В частности, к равноценным пищевым продуктам относятся кисломолочные жидкие продукты (например, кефир), йогурт, сыр, творог, продукты для диетического (лечебного и профилактического) питания при вредных условиях труда. Выдача иных продуктов законодательством РФ не предусмотрена.

К сведению

Вместо выдачи молока или других равноценных пищевых продуктов работник может получить компенсационную выплату (ч. 1 ст. 222 ТК РФ, п. 10 Норм и условий). Правила выплаты предусмотрены Порядком осуществления компенсационной выплаты в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов, утвержденным Приказом № 45н.

Размер компенсационной выплаты принимается эквивалентным стоимости молока жирностью не менее 2,5?% или равноценных пищевых продуктов в розничной торговле по месту расположения работодателя на территории административной единицы субъекта РФ. Работникам, получающим вместо молока равноценные пищевые продукты, размер компенсационной выплаты устанавливается исходя из стоимости таких продуктов.

Конкретный размер компенсационной выплаты и порядок ее индексации устанавливаются:

В коллективном договоре — при наличии первичной профсоюзной организации или иного представительного органа работников

В трудовом договоре, заключаемом с работником, — при отсутствии указанных органов в организации. Если выплата устанавливается после заключения трудового договора, необходимо заключить дополнительное соглашение к нему

Если компенсационная выплата установлена в коллективном договоре, для ее получения работнику необходимо представить работодателю письменное заявление о получении компенсационной выплаты.

Приведем образец заявления работника о замене выдачи молока компенсационной выплатой.

Директору ООО «Матрица»

Заявление о замене выдачи молока компенсационной выплатой

В соответствии с ч. 1 ст. 222 ТК РФ прошу заменить выдачу молока компенсационной выплатой, что предусмотрено п. 2.1.12 трудового договора от 02.09.2019 № 77.

Газосварщик Иванов Н. С. Иванов

К сведению

Компенсационная выплата должна производиться не реже раза в месяц.

Если по прошествии времени работник принял решение отказаться от компенсационной выплаты и получать молоко или другие равноценные пищевые продукты, ему необходимо представить работодателю соответствующее письменное заявление. При установлении порядка выплаты компенсации в трудовом договоре необходимо внести в него изменения.

К сведению

На работах с особо вредными условиями труда предоставляется бесплатно по установленным нормам лечебно-профилактическое питание. Приказом Минздравсоцразвития РФ от 16.02.2009 № 46н утверждены Перечень производств, профессий и должностей, работа в которых дает право на бесплатное получение лечебно-профилактического питания в связи с особо вредными условиями труда, рационов лечебно-профилактического питания, Нормы бесплатной выдачи витаминных препаратов и Правила бесплатной выдачи лечебно-профилактического питания.

Выдача бесплатного молока и налоги

НДФЛ. По общему правилу от обложения НДФЛ освобождаются все виды установленных действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах установленных норм), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей (п. 3 ст. 217 НК РФ).

В Письме от 25.07.2019 № 03-04-05/55775 Минфин подтвердил, что доходы в виде стоимости молока, выдаваемого работникам в соответствии с Нормами и условиями в дни фактической занятости на работах с вредными условиями труда, освобождаются от обложения НДФЛ.

При этом освобождение от налогообложения полученных доходов осуществляется при наличии документов, подтверждающих, что выдача молока произведена в соответствии со ст. 222 ТК РФ.

Ранее аналогичное мнение высказала ФНС в Письме от 05.08.2016 № ГД-4-11/14360@.

Страховые взносы. Стоимость молока, выданного в пределах норм работникам, занятым во вредных или опасных условиях труда, не облагается страховыми взносами (пп. 2 п. 1 ст. 422 НК РФ).

Налог на прибыль и УСНО. Стоимость молока, выданного в пределах норм работникам, включается в расходы на оплату труда (п. 3, 4 ст. 255, пп. 6 п. 1 ст. 346.16 НК РФ).

Денежная компенсация взамен молока работникам-«вредникам» также не облагается НДФЛ и страховыми взносами (пп. 2 п. 1 ст. 422 НК РФ) и включается в налоговые расходы на оплату труда (п. 3 ст. 255 НК РФ).

Бухгалтерский учет

Приобретенное молоко, предназначенное для выдачи работникам-«вредникам», принимается к учету в составе материально-производственных запасов по фактической себестоимости, которая в данном случае равна сумме, уплаченной поставщику (без НДС) (п. 5, 6 ПБУ 5/01 «Учет материально-производственных запасов», утвержденного Приказом Минфина РФ от 09.06.2001 № 44н).

При выдаче работникам молока его стоимость включается в состав расходов по обычным видам деятельности (п. 5, 7, 16 ПБУ 10/99 «Расходы организации», утвержденного Приказом Минфина РФ от 06.05.1999 № 33н). При этом составляется проводка: Дебет 20 (23, 25) Кредит 10 — учтена стоимость молока, выданного работнику.

Пример 1

Стоимость молока, приобретенного и выданного работникам в текущем месяце, составила 6?000?руб. (в том числе НДС — 1 000 руб.). Молоко выдавалось по установленным нормам в дни фактической занятости работников на работах с вредными условиями труда. Условия труда на рабочих местах признаны вредными по результатам проведенной СОУТ.

На некоторых предприятиях персоналу полагается выдача молока, которое выступает в качестве компенсации за работу в условиях вредного производства. Однако, по своему усмотрению, сотрудники имеют полное право попросить заменить выдачу молочной продукции денежной выплатой.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Кому полагается выдача молока

Молоко и молочнокислые продукты полагаются к выдаче работникам предприятий, относящихся к 3-ей и 4-ой группе опасности, в том числе тем, кто подвергается воздействию химических, радиоактивных, биологических и др. вредных факторов.

По каким правилам выдается молоко

Выдача молока работникам производится только в дни их фактического осуществления должностных функций.

Для выдачи молока и молочнокислой продукции должно быть предусмотрено отдельное помещение.

Размер порции – пол-литра на человека за один трудовой день (смену). Молоко выдается на основании специальной ведомости и только под роспись, при этом заменять его сметаной или сливочным маслом нельзя.

Порядок замены молока на денежную выплату

Для того, чтобы получать вместо молока деньги, работнику предприятия необходимо написать соответствующее письменное заявление на имя руководителя организации.

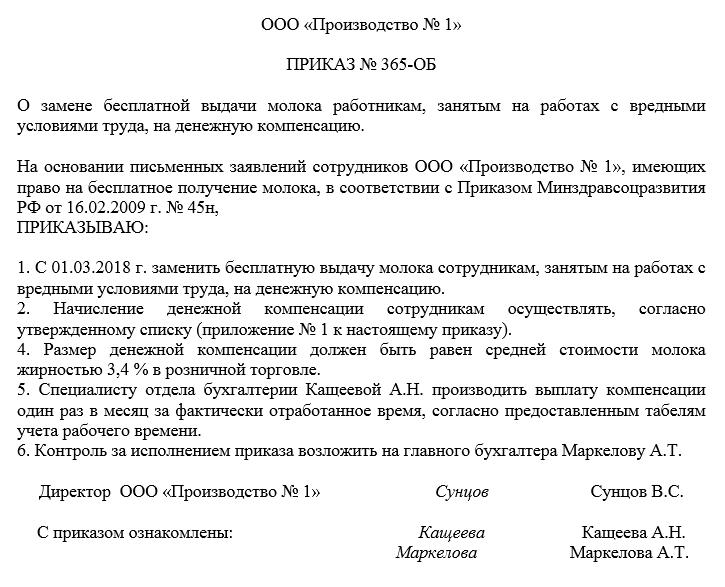

Затем на основе этого заявление директор выпускает приказ, а в трудовые договоры с сотрудниками или коллективный договор (если выдача молока предусмотрена в нем) вносится нужное изменение. После этого с установленной даты вместо молочных изделий персонал получает компенсационную выплату в денежном выражении.

Размер компенсации

По закону компенсация должна быть эквивалентна средней стоимости молочной продукции определенного процента жирности в регионе, в котором функционирует предприятие.

При этом с течением времени сумма подлежит изменению, в зависимости от инфляционных процессов. Обычно для того, чтобы отслеживать данные показатели, компании заключают отдельный договор с Росстатом, который ежемесячно выдает официальную справку о стоимости молока.

Как выдается компенсация

Начисление компенсационной выплаты делается, как правило, в программе начисления заработной платы и, соответственно, сумма компенсации входит в общий размер оплаты труда.

В дальнейшем деньги переводятся либо на карточки работников, либо выдаются «наличкой» на руки по ведомостям.

Кто пишет приказ о замене молока

Все приказы всегда пишутся от имени директора организации, а вот прямая обязанность по их составлению обычно возлагается на юриста, секретаря, или другого близкого к руководству сотрудника. При этом для придания распоряжению руководителя законного статуса важно соблюсти только одно непременное условие: чтобы после составления оно было удостоверено главным лицом компании.

Особенности составления, общая информация

Если у вас возникла необходимость в составлении приказа о замене молока денежной компенсацией, ознакомьтесь с данными ниже рекомендациями и посмотрите пример документа – на его основе вы без труда оформите собственный бланк. Прежде чем перейти к подробному рассмотрению этого конкретного приказа, охарактеризуем свойственные для всех подобных распоряжений моменты.

Образец приказа о замене молока денежной компенсацией

В «шапке» документа пишется полное наименование организации, затем – название приказа и его номер.

После этого идет основной раздел. Здесь надо написать:

- обоснование и основание (письменные заявления работников и ссылку на закон);

- суть распоряжения;

- дату, с которой будет производится замена молока выплатой компенсации;

- размер компенсации;

- кого она касается и кто должен ее обеспечить;

- ответственные за исполнение приказа сотрудники.

Если к документу есть какие-то дополнительные приложения, это нужно также обозначить в тексте распоряжения.

Хранение документа

Главная />Законодательные документы />Об учете в целях налога на прибыль молока, равноценных продуктов или компенсации за молоко, выданных бесплатно работникам, условия труда которых признаны допустимыми; о налогообложении НДФЛ молока и других равноценных продуктов, выданных указанным работниТиповые бланки

Полезности

Бухгалтерский учет

Налоговый учет

Управленческий учет

Классификаторы

Разработка сайта:

Главный редактор:

| Об учете в целях налога на прибыль молока, равноценных продуктов или компенсации за молоко, выданных бесплатно работникам, условия труда которых признаны допустимыми; о налогообложении НДФЛ молока и других равноценных продуктов, выданных указанным работни |

|

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросам применения законодательства Российской Федерации о налогах и сборах при бесплатной выдаче молока работникам, занятым на работах с вредными условиями труда, и сообщает следующее. Директор Департамента налоговой

Каждого работника интересует собственная заработная плата, однако на законодательном уровне важнее такое понятие, как «фонд оплаты труда», и не менее важно понимать, что оно в себя включает. Данная сумма регулируется не только самой компанией, но и законодательством РФ, и работник может узнать, как она рассчитывается, от чего зависит и на что влияет. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь через онлайн-консультант справа или звоните по телефонам бесплатной консультации : Законодательное регулированиеСогласно Федеральному Закону 201077-3 (Оплата труда во внебюджетных организациях) существуют три фонда:

Отдельно регулируется ФОТ для гражданских служащих и лиц гос аппарата. Он регулируется непосредственно Президентом РФ (федеральный закон 79-ФЗ) или, если речь идет о субъекте, законодательным органом этого субъекта. ФОТ и ФЗПРедкий сотрудник знает, что такое ФОТ и ФЗП. За этими аббревиатурами спрятаны фонд оплаты труда и фонд заработной платы, и важно понимать, чем они отличаются друг от друга.

ФОТ, как правило, включает в себя ФЗП, а также различный премии, социальные выплаты, а также все возможные поощрения, которые работодатель считает нужным предоставить работнику. ФЗП же, в свою очередь, состоит только из всех денежных средств, рассчитанных на выплату непосредственно положенной работникам организации зарплаты. Конечно, есть организации, где ФОТ равен ФЗП, но в них работодатель не платит работнику ничего сверху, даже если тот показывает исключительные результаты или перерабатывает. Помимо того, что законодательство делит ФОТ на три вида, существует временное деление на основной ФОТ, месячный ФОТ и годовой ФОТ. Основной (общий) фонд оплаты труда включает в себя сумму денежных средств, рассчитанных на выплату зарплат, однако чаще всего эту сумму считают за календарный месяц (месячный ФОТ) или за год (годовой). Кроме того, на предприятиях, где существуют дневные и часовые выработки, осуществляется подсчет ФОТ и за такие периоды как день и даже час. Структура фонда заработной платыФОТ любого предприятия состоит из нескольких направлений выплат:

Надо также понимать, что не входит в ФОТ, согласно законодательству:

Посмотрите наглядное видео, из чего складывается ФОТ:

РасчетВ организации бухгалтерия занимается расчетом ФОТ, однако при необходимости и желании и простой работник может узнать, как посчитать ФОТ. Для того, чтобы сделать это, необходимо:

Конечно, вероятность того, что обычного сотрудника допустят до всех бумаг минимальна, поэтому можно воспользоваться следующими формулами:

Обратите внимание, что в больших компаниях целесообразным может быть разделение сотрудников на группы согласно их заработной платы. То есть, вы отдельно можете подсчитать среднюю заработную плату руководящего звена, среднюю заработную плату руководителей среднего звена, заработную плату рядовых сотрудников и обслуживающего персонала. Это сделать гораздо проще, потому что выяснять среднюю заработную плату руководителя предприятия и уборщицы – это не очень целесообразно. А так вы сможете сложить полученные величины и получить правдивую картину. Расчет ФОТ в смете производится большинством бюджетных учреждений, составлением сметы занимается бухгалтерия, но лучше, чтобы это делал специалист-сметчик. При смете фонда заработной платы чаще всего берутся такие параметры, как почасовая оплата и объемы производства. Зная эти параметры, а также прибавив все надбавки, выплаты, больничные и командировочные получается сумма в смете. При этом необходимо понимать, что в смете не вычитаются налоги, которые платит сам работник с дохода. То есть ФОТ в смете на 13% больше, чем фактический. Планирование

Никакие финансовые решения в компании не делаются просто так, особенно когда речь идет о миллионах, каждая организация составляет план, на основе которого будут осуществляться все выплаты работникам. Любое предприятие имеет «неприкосновенную» сумму своих средств, которая рассчитана на выплату заработной платы. Размер ФОТ определяется за год, для этого количество работников умножается на среднюю месячную заработную плату и умножается на 12 месяцев. Получившаяся цифра и определяет, сколько денег понадобиться на выплаты. Любое предприятие также рассчитано на рост, на то, что объем его производительности будет увеличиваться, а если это будет происходить, то и количество работников вырастет, а значит, и сумма ФЗП увеличится. Поэтому в планирование входит и прогнозирование темпов роста, а также оценка возможных сопряженных с этим издержек. Наиболее продуктивным методом планирования является экстраполяция. Это планирование, которое осуществляется в несколько этапов:

Конечно, в идеальных условиях заниматься этим должен отдел планирования, но если его нет, то осуществлять расчеты может финансовый отдел или бухгалтерия. Анализ использования

Данная операция непосредственно связана с предыдущим пунктом. Составление плана и выплаты заработной платы – это еще не все. Необходим анализ того, насколько запланированное разошлось с фактическим. Предприятие составило план ФОТ. Это конкретная цифра, которую планировалось потратить на оплату труда работников. Единичны случаи, когда фактически потраченная сумма и планировавшаяся сошлись, а любое расхождение надо анализировать. Если расхождение случилось в пользу компании, то на будущий год можно планировать меньший ФОТ, если же запланированных средств не хватило, то нужно понимать, что этому способствовало. Возможно, выросли темпы производства, понадобилось больше рабочей силы, либо наступил кризис. Если это не было спрогнозировано, то необходимо провести работу с отделом планирования или бухгалтерией, для того, чтобы в дальнейшем учитывалось все. В больших компаниях речь может идти о несоответствии плана и фактических выплат в несколько миллионов, и задача финансового отдела сделать так, чтобы всегда было, откуда платить зарплату, несмотря на форс-мажоры. Зачастую при анализе крупные производители используют не только свои данные, но и данные конкурентов. Вся необходимая для этого информация является открытой, поэтому данная аналитика является легальной и несложной. А преимущество ее в том, что можно пользоваться опытом других компаний – причем как позитивным, так и негативным. Справка о ежемесячном ФОТНачнем с вопроса, для чего брать эту справку, и кто может ее запросить. Если берется кредит или заем, то банк может потребовать предоставить эти данные для того, чтобы удостовериться в платежеспособности гражданина. Справка также может понадобиться работникам ФСС, ПФР или налоговой, если у них возникают сомнения в деятельности организации. В бюджетных организациях такая ситуация является довольно распространенной, а вот частные предприятия она касается реже. Если возникла необходимость в получении данной справки, то необходимо обратиться в бухгалтерию, где вам ее составят, далее на бумаге ставит подпись главный бухгалтер или руководитель предприятия, также обязательно ставится печать организации. Форма справки регулируется либо предприятием (если ее запрашивает банк), либо запросившим органом (у ФСС, налоговой и ПФР свои бланки для составления данной бумаги). В справке указывается, кто инициировал ее, кто ее выдает, за какой период она, а также там печатается таблица, с полной информацией о размере ФОТ. Если запрашивается будущий период, то необходимо обратиться к данным планирования ФОТ.

Процедура получения этой справки является привычной, поэтому ее оформление не занимает много времени и не является энергоемким. Грамотное планирование, анализ и распределение ФОТ – залог успешной работы предприятия, потому что заработная плата входит в число постоянных и самых больших издержек, и упорядоченный характер ее выплат избавит руководство компании от многих проблем и головных болей. Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: Читайте также:

|