Премия какой код дохода в справке 2 ндфл

Опубликовано: 15.05.2024

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

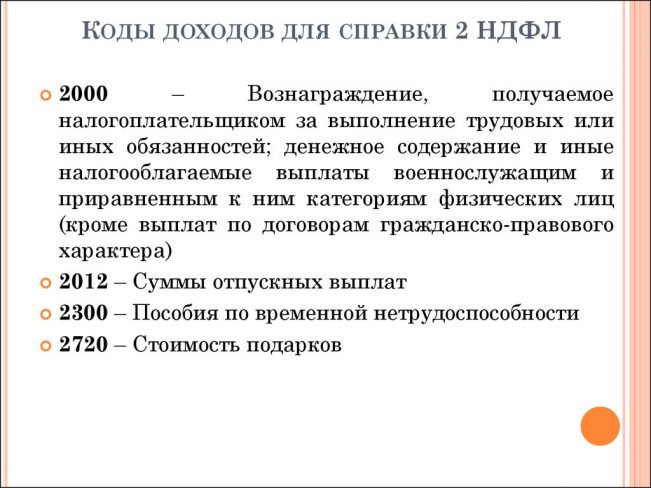

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2015 №ММВ-7-11/387@. В конце 2017 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/820@). Эти коды действуют с 1 января 2018 года по настоящее время. В статье мы расскажем, какие коды проставлять в справке 2-НДФЛ за 2020 год в 2021 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 - это заработная плата, включая доплаты и надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 - премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами, коллективными договорами или нормами закона.

Код дохода 2003 - вознаграждения, выплачиваемые за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Код дохода 2010 - доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2012 - отпускные.

Код дохода 2013 - для компенсации неиспользованного отпуска.

Код дохода 2014 - выходные пособия, компенсационные выплаты в виде среднемесячного заработка на период трудоустройства после увольнения, компенсации руководителям, замам руководителей, главбухам сверх заработка за 3 или 6 месяцев (районы Крайнего Севера и приравненные местности).

Код дохода 2300 - больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2301 - штрафы и неустойки, выплаченные компанией по решению суда за неудовлетворение требований потребителей в добровольном порядке.

Код дохода 2610 - обозначает материальную выгоду работника, полученную от экономии на процентах по займам..

Код дохода 2001 - это вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров и т.п.).

Код дохода 1400 - доход физлица от сдачи в аренду или иного использования имущества (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 - доход физлица от сдачи в аренду транспорта для перевозок, трубопроводов, линий электропередачи и иных средств связи, включая компьютерные сети.

Код дохода 2520 - доходы в натуральной форме, полученные в виде полной или частичной оплаты товаров, работ, услуг, выполненных в интересах налогоплательщика.

Код 2530 - оплата труда в натуральной форме.

Код дохода 2611 — списанные безнадежные долги с баланса..

Код дохода 1010 - перечисление дивидендов.

Код дохода 3020 - проценты по банковским вкладам.

Код дохода 3023 - доходы в виде процента (купона), полученные налогоплательщиками с рублевых облигаций отечественных организаций,эмитированным после 1 января 2017 года.

Код дохода 4800 - «универсальный» код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита, доплата больничных, стипендии.

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 - денежные подарки работнику. Если сумма превышает 4 000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 501.

Код дохода 2760 - материальная помощь сотруднику или бывшему работнику, который вышел на пенсию по инвалидности или возрасту. Если сумма помощи превышает 4 000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 - единовременная выплата в связи с рождением или усыновлением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

Коды доходов 2-НДФЛ на 2021 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС собирается дополнить с 2021 года. Проект с изменениями подготовлен ФНС от 20 ноября 2020 года — Приказ О внесении изменений в приложения № 1 и № 2 к приказу ФНС России от 10.09.2015№ ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Ввели новые коды доходов и вычетов, а также отменили и скорректировали часть действующих кодов.

ФНС сообщает, что новые коды не нужно будет применять при составлении 2-НДФЛ за 2020 год, даже если Минюст зарегистрирует приказ и он вступит в силу в декабре 2020 года. Это время организации смогут потратить на обновление программного обеспечения. Но при аналогичной ситуации в конце 2016 года ФНС обязала всех заполнять отчетность с учетом изменений.

Новая редакция приказа отменит коды 1400 и 2400, которые предназначены для доходов от сдачи в аренду, но взамен добавит семь новых кодов видов дохода:

Код дохода 1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества.

Код дохода 1402 — доходы от сдачи в арекнду или иного использования имущества, кроме доходов, относящихся к группе 1401.

Код дохода 1500 — доходы по договорам купли-продажи (мены) ценных бумаг, которые облагаются налогом на основании абз. 2 п. 1 ст. 226 НК РФ.

Код дохода 2004 — ежемесячные денежные вознаграждения из средств федерального бюджета педагогам — классным руководителям из государственных и муниципальных общеобразовательных организаций.

Код дохода 2017 — суточные свыше 700 рублей за каждый день нахождения в служебной командировке по РФ и не более 2 500 рублей за каждый день командировки за пределами РФ.

Код дохода 2763 — суммы матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Код дохода 3011 — выигрыши от участия в лотерее.

Также скорректируют описание трех кодов:

| Код | Описание 2020 | Описание 2021 |

|---|---|---|

| 2611 | Сумма списанного в установленном порядке безнадежного долга с баланса организации | Суммы прекращенных обязательств по уплате задолженности в связи с признанием такой задолженности безнадежной к взысканию, за исключением случаев, перечисленных в п. 62.1 ст. 217 НК РФ |

| 3010 | Доходы в виде выигрышей, полученных в букмекерской конторе и тотализаторе | Доходы в виде выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе |

| 2790 | Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны | Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, тружениками тыла Великой Отечественной войны , инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны |

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

Справки 2-НДФЛ заполняются на всех сотрудников, получивших в календарном году доходы, облагаемые подоходным налогом в соответствии с гл. 23 НК РФ. В утвержденной Приказом ФНС от 02.10.2018 № ММВ-7-11/566@ форме справки начисленные суммы отражаются вместе с кодами. По зашифрованному показателю определяется вид дохода. Иногда возникают сомнения, какой выбрать код премии в 2-НДФЛ в 2020 г. в том или ином случае.В действующем справочнике есть несколько значений, к которым можно отнести сумму начисленного вознаграждения.

Выбор кода для премии

Работодатели выплачивают премии работникам, руководствуясь собственными локальными нормативными документами. Причина выплат может быть разной (за превышение заданных объемов, улучшение показателей количества и качества продукции и т.д.), периодичность начисления тоже варьируется – разовое поощрение, ежемесячные выплаты, годовая премия. Код дохода по НДФЛ для разных видов премий может отличаться.

Полная расшифровка всех кодов доходов приводится в Приложении 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387@ (последние изменения вносились в справочник 24.10.2017). Для премий коды дохода (коды 2002 и 2003) были введены приказом ФНС от 22.11.2016 № ММВ-7-11/633@. Действуют они и для справок за 2019 год.

Код премии в 2-НДФЛ зависит от источника и причины выплаты премиальных. Налоговый агент сам выбирает нужное значение, исходя из фактических обстоятельств начисления. Для разовых премий код дохода тоже может варьироваться.

Вознаграждения за выполнение трудовых обязанностей обозначается в 2-НДФЛ кодом 2000. Но для премии код 2000 не подходит, т.к. он предназначен для заработной платы и сумм денежного довольствия либо содержания при выполнении трудовых /служебных обязанностей. Премии следует отражать в справке под кодами 2002 и 2003.

В каких случаях проставляется код 2002

Для премии код 2002 используется в отношении вознаграждений, начисленных за производственные результаты или другие показатели, предусмотренные законами РФ и/или выплачиваемые сотрудникам в соответствии с трудовыми и коллективными договорами. Обычно эти выплаты входят в состав расходов по оплате труда.

Пример 1

Компания начисляет дополнительное вознаграждение каждому сотруднику отдела продаж, выполнившему в течение месяца объем по сделкам, указанный в Положении о премировании. Сумма премии – 10000 рублей каждому работнику, заключившему за месяц договоры с покупателями на сумму свыше 150000 руб. Для такой ежемесячной премии код дохода в справке 2-НДФЛ – 2002.

Пример 2

По результатам календарного года на предприятии всем сотрудникам выплачиваются премиальные, если общий объем выпуска продукции увеличился более чем на 5%. Какой ставить код премии по итогам года? Выплата напрямую связана с производственной деятельностью, поэтому, когда начисляется премия годовая, код дохода нужно выбрать - 2002.

Когда применяется код 2003

Налоговый агент указывает код премии 2003 только в определенных случаях. К таким операциям можно отнести:

- выплаты премиального вознаграждения за счет чистой прибыли компании;

- выплаты премий сотрудникам из средств специального назначения или за счет целевых поступлений.

Пример 3

В компании, занимающейся возведением жилых домов, ко Дню строителя решили выдать за счет прибыли предприятия по 3000 руб. премии всем сотрудникам. Код дохода премии к празднику, который бухгалтер укажет в справках 2-НДФЛ - 2003, так как выплата не связана напрямую с трудовыми результатами, а ее источник – чистая прибыль компании.

Разъяснения ФНС

При выборе кода премии в справке 2-НДФЛ за 2019 г. можно руководствоваться письмом ФНС № СА-4-11/15473@ от 07.08.2017. В нем разъясняется, какие виды вознаграждений можно отнести к тому или иному коду.

Для премии в 2-НДФЛ код дохода 2002 выбирается в случае, когда вознаграждение начислено:

- по итогам трудовой деятельности за определенный период времени (месяц, год, квартал);

- за особо важные поручения или задания;

- в связи с присвоением почетного звания;

- в связи с получением наград за производственные достижения.

В справке ставится 2003 код по НДФЛ, если премия:

- выдана к юбилею;

- начислена к празднику;

- предназначена для дополнительного стимулирования;

- относится к иным выплатам, не связанным с выполнением трудовых или служебных обязанностей.

Иногда не получается однозначно отнести доход к тому или иному показателю. В сложных случаях выбора кода дохода для премии в 2020 году налоговому агенту рекомендуется обращаться с подробным запросом в ФНС России.

Пример 4

Сотруднику была начислена надбавка за выслугу лет. Перед компанией встал вопрос – какой указать код премии: 2000 или 2002? Доплата напрямую не зависит от производственных результатов сотрудника, и в то же время связана с продолжительным периодом его трудовой деятельности. В письме № СА-4-11/15473@ ФНС разъяснила, что надбавку за выслугу лет нужно включать в доходы с кодировкой 2000.

Таким образом, для разных видов премии код дохода НДФЛ может отличаться. Причем показатель не зависит от периодичности выплаты. Налоговый агент самостоятельно определяет, к какому коду отнести начисленное вознаграждение, руководствуясь действующим справочником кодировки доходов и собственным Положением о премировании (или иным локальным документом), позволяющим определить источник и порядок назначения сумм поощрения. Для премий коды дохода по НДФЛ в 2020 году – 2002 или 2003, в зависимости от причины выплаты.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Проценты (за исключением процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007, доходов в виде процентов, получаемых по вкладам в банках, и доходов, получаемых при погашении векселя), включая дисконт, полученный по долговому обязательству любого вида, за исключением сумм дохода в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года

Проценты по облигациям с ипотечным покрытием, эмитированным до 01.01.2007

Доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 01.01.2007

Доходы, полученные в виде иных страховых выплат по договорам страхования

Доходы, полученные в виде страховых выплат по договорам страхования в виде оплаты стоимости санаторно-курортных путевок

Доходы, полученные в виде страховых выплат по договорам добровольного страхования жизни (за исключением договоров добровольного пенсионного страхования) в случае выплат, связанных с дожитием застрахованного лица до определенного возраста или срока, либо в случае наступления иного события (за исключением досрочного расторжения договоров), в части превышения сумм внесенных налогоплательщиком страховых взносов, увеличенных на сумму, рассчитанную путем последовательного суммирования произведений сумм страховых взносов, внесенных со дня заключения договора страхования ко дню окончания каждого года действия такого договора добровольного страхования жизни (включительно), и действовавшей в соответствующий год среднегодовой ставки рефинансирования Центрального банка Российской Федерации

Доходы, полученные в виде страховых выплат по договорам добровольного имущественного страхования (включая страхование гражданской ответственности за причинение вреда имуществу третьих лиц и (или) страхование гражданской ответственности владельцев транспортных средств) в части превышения рыночной стоимости застрахованного имущества в случае гибели или уничтожения застрахованного имущества, либо расходов, необходимых для проведения ремонта (восстановления) этого имущества (в случае, если ремонт не осуществлялся), или стоимости ремонта (восстановления) этого имущества (в случае осуществления ремонта), увеличенных на сумму уплаченных по страхованию этого имущества страховых взносов

Доходы, полученные в виде сумм страховых взносов по договорам страхования, если указанные суммы вносятся за физических лиц из средств работодателей либо из средств организаций или индивидуальных предпринимателей, не являющихся работодателями в отношении тех физических лиц, за которых они вносят страховые взносы

Доходы в виде денежных (выкупных) сумм, выплачиваемых по договорам добровольного страхования жизни, подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров добровольного страхования жизни

Доходы в виде денежных (выкупных) сумм, выплачиваемые по договорам добровольного пенсионного страхования и подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров добровольного пенсионного страхования

Доходы в виде денежных (выкупных) сумм, выплачиваемые по договорам негосударственного пенсионного обеспечения и подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров негосударственного пенсионного обеспечения

Суммы страховых взносов, в отношении которых налогоплательщику был предоставлен социальный налоговый вычет, предусмотренный подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации, учитываемый в случае расторжения договора добровольного пенсионного страхования

Суммы страховых взносов, в отношении которых налогоплательщику был предоставлен социальный налоговый вычет, предусмотренный подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации, учитываемый в случае расторжения негосударственного пенсионного обеспечения

Суммы пенсий, выплачиваемых по договорам негосударственного пенсионного обеспечения, заключенным организациями и иными работодателями с российскими негосударственными пенсионными фондами, а также суммы пенсий, выплачиваемых по договорам негосударственного пенсионного обеспечения, заключенным физическими лицами с российскими негосударственными фондами в пользу других лиц

Доходы, полученные от использования авторских или иных смежных прав

Доходы, полученные от отчуждения авторских или иных смежных прав

Доходы, полученные от предоставления в аренду или иного использования имущества (кроме аналогичных доходов от сдачи в аренду любых транспортных средств и средств связи, компьютерных сетей)

Доходы, полученные по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг

Доходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг

Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Доходы по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке

Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Доходы, полученные по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявляемым к обращающимся ценным бумагам

Доходы в виде процентов по займу, полученные по совокупности операций РЕПО

Доходы в виде процентов, полученных в налоговом периоде по совокупности договоров займа

Доходы по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО

Доходы, полученные от реализации долей участия в уставном капитале организаций

Доходы, получаемые в результате обмена ценных бумаг, переданных по первой части РЕПО

Доходы в виде действительной стоимости доли в уставном капитале организации, выплачиваемые при выходе участника из организации

Доходы, полученные по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Доходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Доходы по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные финансовые инструменты срочных сделок, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Доходы, полученные по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявляемым к обращающимся ценным бумагам, учитываемым на индивидуальном инвестиционном счете

Доходы, полученные налогоплательщиком при уступке прав требования по договору участия в долевом строительстве (договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством)

Доходы в виде процентов по займу, полученные по совокупности операций РЕПО, учитываемых на индивидуальном инвестиционном счете

Доходы в виде процентов, полученных в налоговом периоде по совокупности договоров займа, учитываемых на индивидуальном инвестиционном счете

Доходы по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО, учитываемых на индивидуальном инвестиционном счете

Доходы, получаемые в результате обмена ценных бумаг, переданных по первой части РЕПО, учитываемых на индивидуальном инвестиционном счете

Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей; денежное содержание, денежное довольствие, не подпадающее под действие пункта 29 статьи 217 Налогового кодекса Российской Федерации и иные налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физических лиц (кроме выплат по договорам гражданско-правового характера)

Вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров или иного подобного органа)

Суммы премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений)

Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений

Выплаты по договорам гражданско-правового характера (за исключением авторских вознаграждений)

Суммы отпускных выплат

Сумма компенсации за неиспользованный отпуск

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях

Авторские вознаграждения (вознаграждения) за создание литературных произведений, в том числе для театра, кино, эстрады и цирка

Авторские вознаграждения (вознаграждения) за создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна

Авторские вознаграждения (вознаграждения) за создание произведений скульптуры, монументально декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике

Авторские вознаграждения (вознаграждения) за создание аудиовизуальных произведений (видео-, теле- и кинофильмов)

Авторские вознаграждения (вознаграждения) за создание музыкальных произведений: музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок

Авторские вознаграждения (вознаграждения) за создание других музыкальных произведений, в том числе подготовленных к опубликованию

Авторские вознаграждения (вознаграждения) за исполнение произведений литературы и искусства

Авторские вознаграждения (вознаграждения) за создание научных трудов и разработок

Авторские вознаграждения за открытия, изобретения, полезные модели, промышленные образцы

Вознаграждение, выплачиваемое наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов

Пособие по временной нетрудоспособности

Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с Законом Российской Федерации от 07.02.1992 N 2300-1 "О защите прав потребителей"(1)

Доходы, полученные от предоставления в аренду или иного использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, в связи с перевозками, а также штрафы и иные санкции за простой (задержку) таких транспортных средств в пунктах погрузки (выгрузки); доходы, полученные от предоставления в аренду или иного использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети

Оплата за налогоплательщика организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика

Доход, полученный налогоплательщиком в натуральной форме, в виде полной или частичной оплаты товаров, выполненных в интересах налогоплательщика работ, оказанных в интересах налогоплательщика услуг

Оплата труда в натуральной форме

Материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей

Сумма списанного в установленном порядке(2) безнадежного долга с баланса организации

Материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику

Материальная выгода, полученная от приобретения ценных бумаг

Материальная выгода, полученная от приобретения производных финансовых инструментов

Материальная помощь (за исключением материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, материальной помощи, оказываемой инвалидам общественными организациями инвалидов, и единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка)

Стоимость призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления

Стоимость выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг

Стоимость призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых не в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления и не в целях рекламы товаров (работ и услуг)

Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту

Материальная помощь, оказываемая инвалидам общественными организациями инвалидов

Суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка)

Возмещение (оплата) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом

Возмещение (оплата) стоимости приобретенных налогоплательщиком (для налогоплательщика) медикаментов, назначенных им лечащим врачом, в иных случаях, не подпадающих под действие пункта 28 статьи 217 Налогового кодекса Российской Федерации

Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны

Проценты (дисконт), полученные при оплате предъявленного к платежу векселя

Доходы, полученные от операций с иностранной валютой

Доходы в виде выигрышей, полученных в букмекерской конторе и тотализаторе

Доходы в виде процентов, получаемых по вкладам в банках

Доходы в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива

Сумма дохода в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года

(1) Ведомости СНД и ВС РФ, 1992, N 15, ст. 766; Собрание законодательства Российской Федерации, 2017, N 18, ст.2665

(2) "Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности", утвержденное Центральным Банком Российской Федерации" от 28.06.2017 N 590-П, зарегистрировано Министерством юстиции Российской Федерации 12.07.2017, регистрационный N 47364

Текущая форма включает два листа, в том числе Приложение. Напомним, раньше она состояла из одного листа. К слову, старая форма вовсе не исчезла — теперь она применяется для выдачи работникам организации. А вот в налоговый орган сдавать придется 2-НДФЛ на бланке от 2 октября 2018 года. Именно его и рассмотрим далее.

Также внесли изменения в порядок сдачи формы при реорганизации. «Исходная» компания должна сдать 2-НДФЛ до реорганизации. Если она этого не делает, то обязанность сдачи формы ложится на ее правопреемников. Бывает, что таковых несколько — в таком случае они должны выбрать одного правопреемника, ответственного за отчетность. Положение об этом необходимо включить в передаточный акт или разделительный баланс. Подобный порядок действует также в отношении формы 6-НДФЛ и приложения 2 к декларации по налогу на прибыль.

Прежде чем рассказать о новой форме, напомним основы. 2-НДФЛ составляется в отношении каждого физического лица, который работает в организации или у ИП, а также которому в отчетном периоде выплачивался доход в соответствии с договорами гражданско-правового характера. Основное назначение справки — подтвердить правильность расчета НДФЛ с доходов физических лиц, которым осуществляются выплаты. Налоговые агенты обязаны подать форму также и в том случае, если им не удалось произвести удержание НДФЛ.

Как заполнить новую 2-НДФЛ

Заголовок

Вверху каждого листа справки проставляется ИНН и КПП налогового агента, а также указывается порядковый номер страницы.

В начале первого листа дается информация общего характера. Тут содержатся сведения:

- порядковый номер справки;

- за какой год она составляется;

- признак — цифровой код, означающий основание представления сведения о доходах:

- 1 — НДФЛ с доходов удержан;

- 2 — НДФЛ удержать не удалось;

- 3 — справка подана правопреемником, НДФЛ удержан;

- 4 — справка подана правопреемником, но НДФЛ не удержан.

- 00 — если справка составляется первично;

- 01, 02, 03 и так далее — порядковый номер произведенной корректировки;

- 99 — если справка отменяет ранее представленную.

Раздел 1

В первом разделе представляется информация о физическом лице:

Обратите внимание! Если ИНН неизвестен, поле можно не заполнять. При этом ИФНС не вправе отказать налоговому агенту в приеме 2-НДФЛ (письмо от 22 марта 2018 года № ГД-2-14/562@).

- 1 — налоговый резидент РФ;

- 2 — налоговый нерезидент РФ;

- 3 — высококвалифицированный специалист-нерезидент;

- 4 — участник Госпрограммы по добровольному переселению в Россию соотечественников, нерезидент;

- 5 — иностранец либо человек без гражданства, получивший статус беженца или временное убежище в РФ, нерезидент;

- 6 — иностранец, работающий в России на основании патента.

- Дата рождения.

- Код страны, гражданином которой является физическое лицо. Берется из Общероссийского классификатора стран мира. Код России — 643.

- Код вида документа. Он берется из Требований к оформлению документов, представляемых в регистрирующий орган, утвержденных Приказом ФНС России от 25.01.2012 № ММВ-7-6/25@. Код паспорта — 21.

- Серия и номер удостоверяющего документа, чаще всего паспорта.

Раздел 2

Во втором разделе указываются итоговые данные по доходам и НДФЛ за отчетный период:

- общая сумма дохода физлица;

- налоговая база;

- ставка налога (обычно 13%);

Обратите внимание! Форма 2-НДФЛ заполняется отдельно по каждой ставке, по которой доход налогоплательщика в течение года облагался НДФЛ.

- исчислил по данным своего учета;

- удержал из дохода физического лица;

- перечислил в бюджет;

- удержал излишне или не смог удержать.

Если налог не был удержан (признаки 2 и 4), особенности заполнения будут таковы:

- В строке «Сумма налога исчисленная» отражается сумма начисленного НДФЛ;

- В строке «Сумма налога, не удержанная налоговым агентом» — сумма налога, которая не была удержана;

- В строках «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» — прочерки.

Как заполнять раздел при удержании НДФЛ, показано в примере в конце статьи.

Обратите внимание! В форме не должно быть пустых ячеек — все они должны быть заполнены. Если показателя нет или он короче отведенного поля, в пустых ячейках проставляются прочерки. Что касается отсутствия суммового показателя, то указывается ноль (пример — копейки).

Раздел 3

В третьем разделе необходимо указать информацию о вычетах НДФЛ — стандартных, социальных и имущественных. Работодатель делает вычеты (кроме стандартных) на основании уведомлений из ИФНС, которые предоставляет сотрудник.

В столбцах «Код вычета» указываются коды из Приложения 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387@. В поле «Сумма вычета» отражается сумма по указанному коду. В полях ниже нужно указать параметры налогового уведомления, на основе которого предоставляется вычет. Код вида уведомлений:

- 1 — имущественный вычет;

- 2 — социальный вычет;

- 3 — уменьшение налога на фиксированные авансовые платежи.

Также следует указать номер уведомления, его дату и код ИФНС, которая его выдала.

Если не хватает полей для предоставленных вычетов или было получено несколько уведомлений, то придется заполнить соответствующее количество листов формы. При этом в последующих листах Раздел 1 и Раздел 2 заполнять не нужно. Также в заголовке формы не нужно указывать ОКТМО и телефон, а при заполнении в связи с выдачей нескольких уведомлений — еще и наименование налогового агента. В Разделе 3 на дополнительных листах нужно заполнить такие поля:

- Если не хватило места для вычетов — «Код вычета», «Сумма вычета».

- Если было получено несколько уведомлений — «Код вида уведомлений», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление».

Если уведомления о налоговых вычетах нет, соответствующие поля заполняются прочерками.

Подтверждение достоверности и полноты сведений

Справку может подписать сам налогоплательщик (директор компании, предприниматель) либо его правопреемник, а также доверенное физическое лицо или представитель доверенного юридического лица. В зависимости от того, кто ставит подпись, необходимо указать код:

- 1 — документ подписал сам налоговый агент или правопреемник;

- 2 — это сделал законный представитель.

В следующих трех строках нужно указать фамилию, имя, отчество лица, которое осуществляет подпись справки. Если подписывает справку директор, а сдает в ИФНС бухгалтер, то указывать в этом разделе ФИО бухгалтера не нужно.

Если 2-НДФЛ подписывает доверенное лицо, в нижней строке первого листа нужно указать наименование и реквизиты доверенности.

Приложение

В новой форме 2-НДФЛ также дается информация о доходах и вычетах гражданина с разбивкой по месяцам. Отражаются эти данные в приложении. Здесь нужно указать сумму дохода и вычета (при наличии) за каждый месяц, а также соответствующий им код. При этом стандартные, социальные и имущественные вычеты не указываются.

Месяцы должны указываться в хронологическом порядке. Если в каком-то месяце были разные виды доходов, то его следует указать в нескольких строках (см. пример).

В столбце «Код дохода / Код вычета» нужно указать соответствующий код. Код вычета и его сумма указывается в том случае, если по соответствующему виду дохода предусмотрен вычет либо он подлежит налогообложению не в полном размере. Коды доходов и вычетов следует брать из указанного выше приказа № ММВ-7-11/387@.

Пример заполнения 2-НДФЛ в 2020 году

В молодой фирме ООО «Ромашка» одну из руководящих должностей занимает Иванов Иван Иванович, который одновременно является ее учредителем. Его оклад — 20 тыс. рублей. Помимо этого, в декабре Иванов получил дивиденды в сумме 50 тыс. рублей.

У гражданина Иванова есть ребенок в возрасте 6 лет. Таким образом, он вправе получить стандартный налоговый вычет НДФЛ в размере 1,4 тыс. рублей ежемесячно. Годовой доход Иванова с учетом выплаченных дивидендов составил менее 350 тыс. рублей, поэтому вычет ему предоставляется на протяжении всего года.

Вся информация, необходимая для заполнения в отношении Иванова формы 2-НДФЛ, представлена в следующей таблице.

Таблица. Сведения о доходах и вычетах Иванова для заполнения 2-НДФЛ

Показатель Значение Зарплата ежемесячно (код дохода 2000) 20 000 рублей Дивиденды в декабре (код дохода 1010) 50 000 рублей Вычет НДФЛ на ребенка (код вычета 126) 1 400 х 12 = 16 800 рублей Общая сумма дохода 20 000 х 12 + 50 000 = 290 000 рублей Налоговая база 290 000 — 16 800 = 273 200 рублей Ставка налога (зарплата и дивиденды) 13% Начислено, удержано и перечислено в бюджет НДФЛ 273 200 / 100 * 13 = 35 516 рублей Ниже представлено, как бухгалтер ООО «Ромашка» должен заполнить справку 2-НДФЛ на Иванова Ивана Ивановича (форма начнет действовать в 2020 году).

![2-НДФЛ лист 1]()

2-НДФЛ лист 1![2-НДФЛ лист 2]()

2-НДФЛ лист 2Справка по форме 2-НДФЛ выдается работодателем на основании запроса любого сотрудника компании. С ее помощью подтверждается размер официального дохода наемного специалиста. Такая справка требуется при оформлении кредита, государственных пособий или льгот.

Бухгалтер любого предприятия обязан грамотно заполнять этот документ, а также выдавать его работнику по первому требованию. При этом правильно указываются коды доходов, которые получает специалист от работодателя.

В статье разберем значение и расшифровку кодов доходов в справке 2 НДФЛ.

Понятие кодов доходов

Приказом ФНС №ММВ-7-11/387@ утверждены все коды доходов, которыми должны пользоваться бухгалтеры при заполнении любой справки 2-НДФЛ. Не допускается применять какие-либо другие обозначения, так как это представлено серьезным нарушением.

При заполнении документа учитывается, какие именно доходы получает гражданин во время работы в компании. Наиболее популярным считается код 2000, которые означает денежные выплаты, представленные оплатой труда работника.

Если с гражданином составлен гражданско-правовой договор, то выплаты на основании данного соглашения отражаются с помощью кода 2010. Если нужно отразить отпускные выплаты, то применяется обозначение 2012. Код 2010 не может использоваться при перечислении авторских вознаграждений.

![]()

Данное обозначение указывается в справке, если работнику перечисляется пособие по временной нетрудоспособности. Оно предназначено для граждан, которые официально оформляют больничный при возникновении заболевания или травмы, а также для ухода за несовершеннолетним ребенком.

2002 и 2003

Данные коды применяются для обозначения премий. К особенностям их использования относится:

- Он предназначен для фиксаций премий, которые выплачиваются работникам, достигшим каких-либо значимых производственных результатов или за другие достижения. Такие показатели должны предусматриваться законодательством, коллективным соглашением или трудовым контрактом. Средства перечисляются не из зарплатного фонда предприятия, а из средств, обладающих спецназначением, а также для этого часто используются целевые денежные поступления.

- Данный код применяется для денежных вознаграждений, которые не имеют отношения к рабочим обязанностям гражданина. Средства перечисляются из прибыли предприятия или из средств специального назначения, а также допускается пользоваться целевыми поступлениями. Обычно эти выплаты представлены помощью или методом стимулирования и мотивации.

При определении нужного кода бухгалтер должен предварительно изучить отечные документы компании, чтобы определить, какие именно средства перечислялись конкретному наемному специалисту за год работы.

Он используется в ситуации, когда работодатель по разным причинам принимает решение оказать материальную помощь сотруднику предприятия. Средства могут выплачиваться как официально оформленным специалистам, так и бывшим работникам, которые вышли на пенсию на основании пожилого возраста или оформления какой-либо группы инвалидности.

На основании ст. 217 НК денежная помощь, размер которой не превышает 4 тыс. руб. за один год, не облагается НДФЛ, поэтому дополнительно применяется код вычета 503.

С помощью данного обозначения указывается, что работник получал подарок от руководителя предприятия. В качества дохода выступает полная стоимость такого подарка. Если цена больше 4 тыс. руб., то с превышения обязательно уплачивается НДФЛ по стандартной ставке.

При получении действительно дорогостоящего подарка обязательно в строке рядом с кодом, обозначающим доходом, ставятся цифры 501. Они обозначают вычет из цены подарка, полученного от руководителя компании или индивидуального предпринимателя.

Данное обозначение применяется только в ситуации, если гражданин, представленный работником предприятия, получил доход от сдачи какого-либо имущества в аренду компании. Обычно для этих целей предлагаются коммерческие или жилые помещения, участки земли или личные инструменты частных лиц.

Но это не относится к предоставлению в аренду какого-либо автомобиля, компьютерной сети или средств связи. Например, не применяется код 1400, если работник фирмы составил с руководством арендное соглашение на представление оптико-волоконной линии.

Если же в аренду выдаются какие-либо ценности, которые считаются «особыми», то применяется обозначение 2400.

Данный код применяется только при перечислении дивидендов. Во многих крупных предприятиях работники стимулируются и награждаются акциями или другими ценными бумагами, по которым могут выплачиваться дивиденды на основании результатов деятельности предприятия.

Если совет директоров принимает решение выплатить дивиденды по всем акциям, то средства перечисляются на счет всех акционеров пропорционально количеству ценных бумаг. С таких денежных поступлений обязательно взимается НДФЛ, поэтому они указываются в справке 2-НДФЛ.

Компании могут по разным причинам оплачивать различные товары или услуги за наемных работников. Нередко вовсе производится оплата имущественных прав. Если руководитель предприятия платит за специалиста, оплачивая его коммунальные услуги, отдых, обучение или питание, то это считается доходом гражданина, поскольку он не тратит на эти цели собственные средства.

С таких поступлений уплачивается НДФЛ, а также они фиксируются в тексте справки.

Многие организации предлагают своим работникам выгодные кредиты, которые позволяют решать финансовые проблемы. Нередко предоставляются даже беспроцентные займы, что приводит к появлению материальной выгоды от экономии на процентах. Налогоплательщик фактически пользуется заемными деньгами, полученными от индивидуального предпринимателя или владельца фирмы, но не уплачивает за это какие-либо проценты.

Владельцы многих компаний выдают материальную помощь работникам при наступлении каких-либо серьезных событий в жизни. Например, нередко выдается единовременная выплата при рождении или усыновлении ребенка. Рассчитывать на такую помощь могут исключительно родители, усыновители или опекуны.

Размер такой помощи устанавливается индивидуально руководством предприятия, причем нередко эта информация фиксируется в коллективном или персональном трудовом договоре.

С полученной суммы взимается НДФЛ, а также этот вид дохода непременно фиксируется в отчетной документации и справках.

Он обозначает иные доходы, полученные налогоплательщиком во время работы в компании. Для таких выплат не устанавливаются какие-либо индивидуальные коды.

Поэтому с помощью данного обозначения выделяются следующие виды денежных поступлений:

- суточные, которые перечисляются наемному специалисту, вернувшемуся из командировки, но НДФЛ взимается исключительно с суммы, которая превышает лимит, установленный на государственном уровне;

- доплата при выплате работнику больничных или пособия по БиР, если общая сумма данных выплат не превышает среднего заработка, причем эти деньги берутся из средств компании.

По требованиям законодательства пособия по БиР и по уходу за ребенком до полутора лет не облагаются налогом, поэтому для них не установлены специальные коды, поскольку они не отражаются при заполнении справки 2-НДФЛ.

Обозначение 4800 считается универсальным, поскольку применяется для различных выплат, не обладающих собственным кодом.

Другие виды обозначений

Существует несколько других индивидуальных кодов, которые обязательно включатся в текст справки. К ним относится:

- 2013 – выплата компенсации за отпуск, который по разным причинам не был оформлен работником в течение года.

- 2014 – перечисление выходного пособия и месячного заработка на тот период, когда сокращенный или уволенный сотрудник занимается поиском нового места трудоустройства. Данный код дополнительно применяется, если выплачиваются компенсации директору, заместителю руководителя или главбуху. Такие выплаты назначаются при ликвидации компании или сокращении штата. На повышенные компенсации могут рассчитывать уволенные специалисты, трудящиеся в северных районах.

- 2301 – получение работником штрафов или неустоек от работодателя, если не удовлетворяются требования потребителя, причем эти средства могут перечисляться добровольно или на основании судебного решения.

- 2611 – списание безденежного долга с баланса организации.

- 3023 – доходы, представленные процентами по обращающимся облигациям, но они должны быть номинированы в рублях.

- 619 – наличие дохода по операциям на индивидуальном инвестиционном счете.

- 1530-доход от операций с ценными бумагами.

Интересное видео

Предлагаем посмотреть видео по теме статьи:

Заключение

Справка 2-НДФЛ составляется ежегодно бухгалтерами компаний для каждого наемного специалиста. Она может потребоваться работнику по разным причинам. В этот документ включаются некоторые обязательные данные, которые относятся к точному размеру дохода. Для каждого вида денежных поступлений применяются свои уникальные коды.

Читайте также:

- Как написать приказ о дисциплинарном взыскании образец

- Как называется справка за 3 месяца о доходах

- Справка для иностранного гражданина о том что он работает в организации

- В каких случаях при заключении договора банковского счета вклада с клиентом работнику банка следует

- Код дохода 311 в справке 2 ндфл что это