Что относится к доходам государственного бюджета финансирование армии налоги с граждан и фирм

Опубликовано: 16.05.2024

1. К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления.

2. К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством Российской Федерации о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных налогов, местных налогов и сборов, а также пеней и штрафов по ним.

3. К неналоговым доходам бюджетов относятся:

доходы от использования имущества, находящегося в государственной или муниципальной собственности, за исключением имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ "О содействии развитию жилищного строительства";

доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности, за исключением движимого имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ "О содействии развитию жилищного строительства";

доходы от платных услуг, оказываемых казенными учреждениями;

средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия;

средства самообложения граждан, инициативные платежи;

иные неналоговые доходы.

4. К безвозмездным поступлениям относятся:

дотации из других бюджетов бюджетной системы Российской Федерации;

субсидии из других бюджетов бюджетной системы Российской Федерации (межбюджетные субсидии);

субвенции из федерального бюджета и (или) из бюджетов субъектов Российской Федерации;

иные межбюджетные трансферты из других бюджетов бюджетной системы Российской Федерации;

безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

5. Доходы от использования имущества, находящегося в государственной или муниципальной собственности, и платных услуг, оказываемых казенными учреждениями, средства безвозмездных поступлений и иной приносящей доход деятельности при составлении, утверждении, исполнении бюджета и составлении отчетности о его исполнении включаются в состав доходов бюджета.

6. Нормативные правовые акты, муниципальные правовые акты, договоры, в соответствии с которыми уплачиваются платежи, являющиеся источниками неналоговых доходов бюджетов, должны предусматривать положения о порядке их исчисления, размерах, сроках и (или) об условиях их уплаты.

Комментируемая статья подразделяет все доходы бюджета на:

При этом пункт 6 статьи 41 БК РФ введен Федеральным законом от 22.10.2014 N 311-ФЗ и нормативные правовые акты, муниципальные правовые акты, договоры подлежат приведению в соответствие с данной нормой не позднее 1 июля 2015 года.

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

3) налог на доходы физических лиц;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

9) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

10) государственная пошлина.

К региональным налогам относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

К местным налогам и сборам относятся:

1) земельный налог;

2) налог на имущество физических лиц;

3) торговый сбор.

Кроме того, НК РФ установлены также специальные налоговые режимы, которые предусматривают иные федеральные налоги:

1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

2) упрощенная система налогообложения;

3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

4) система налогообложения при выполнении соглашений о разделе продукции;

5) патентная система налогообложения.

На практике некоторые учреждения полагают, что, поскольку соответствующие доходы ими перечисляются в бюджет, такие доходы в целях налогообложения прибыли не учитываются. Налоговые органы в свою очередь полагают, что расходы, произведенные за счет указанных средств, которые получены учреждениями обратно в качестве финансирования, не могут быть учтены в целях налогообложения.

Однако данная позиция как учреждений, так и налоговых органов неправомерна.

В Постановлении ФАС Уральского округа от 06.02.2014 N Ф09-14277/13 суд частично удовлетворил иск налогового органа о взыскании с учреждения задолженности по налогам и сборам, в том числе налога на прибыль, пени, штрафа за неуплату налога на прибыль организаций по пункту 1 статьи 122 НК РФ. Суд пришел к выводу, что то обстоятельство, что учреждение, действуя во исполнение пункта 3 статьи 41 БК РФ и соответствующих положений федеральных законов о федеральном бюджете на соответствующий год, перечисляло доходы от оказания услуг по охране в федеральный бюджет и затем получало их в качестве финансирования, не освобождает его от обязанности по включению средств, полученных в качестве оплаты за оказанные услуги, в состав налогооблагаемых доходов и, следовательно, не лишает права учесть понесенные при осуществлении упомянутой деятельности расходы при исчислении налога на прибыль.

В Постановлении Президиума ВАС РФ от 23.04.2013 N 12527/12 суд, удовлетворяя заявление отдела вневедомственной охраны о признании недействительным решения налогового органа о привлечении к ответственности за совершение налогового правонарушения, принятого по результатам выездной налоговой проверки за 2007 - 2009 годы, указал, что то обстоятельство, что отдел, действуя во исполнение пункта 3 статьи 41 БК РФ и соответствующих положений федеральных законов о федеральном бюджете на соответствующий год, перечислял доходы от оказания услуг по охране в федеральный бюджет и затем получал их в качестве финансирования, не освобождает его от обязанности по включению средств, полученных в качестве оплаты за оказанные услуги, в состав налогооблагаемых доходов и, следовательно, не лишает права учесть понесенные при осуществлении упомянутой деятельности расходы при исчислении налога на прибыль.

Согласно части 3 статьи 41 БК РФ доходы от продажи имущества государственных и муниципальных унитарных предприятий к доходам бюджетов не относятся.

Такая позиция изложена в Постановлении Десятого арбитражного апелляционного суда от 27.08.2014 N А41-46176/11.

Источник комментария:

"ПОСТАТЕЙНЫЙ КОММЕНТАРИЙ К БЮДЖЕТНОМУ КОДЕКСУ РОССИЙСКОЙ ФЕДЕРАЦИИ"

Ю.М. Лермонтов, 2015

Делая указанный вывод, суды обоснованно исходили в том числе из положений бюджетного законодательства. Согласно пункту 3 статьи 41 Бюджетного кодекса Российской Федерации (в редакции, действовавшей до 01.01.2011) доходы от платных услуг, оказываемых бюджетными учреждениями, относятся к категории неналоговых доходов бюджетов после уплаты предусмотренных законодательством налогов.

Делая указанный вывод, суды обоснованно исходили, в том числе из положений бюджетного законодательства. Согласно пункту 3 статьи 41 Бюджетного кодекса Российской Федерации (в редакции, действовавшей до 01.01.2011) доходы от платных услуг, оказываемых бюджетными учреждениями, относятся к категории неналоговых доходов бюджетов после уплаты предусмотренных законодательством налогов.

Пунктами 1 и 4 статьи 41 Бюджетного кодекса предусмотрено формирование бюджета субъекта Российской Федерации из различных источников – налоговых и неналоговых поступлений, безвозмездных поступлений. Полученные из федерального бюджета субсидии являются одним из видов доходов бюджета субъекта Российской Федерации.

Финансовый эксперт с высшим экономическим образованием по специальности "Экономист-менеджер". Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Данный документ предстает в виде структуры сбора документов финансовой области, где отражена работа федеральных служб, структур и программ, работа которых направлена на улучшение потребностей государства при помощи денежных средств из казны. В нем указано, откуда берутся доходные средства и сколько поступлений необходимо ждать в будущем.

- Функции

- Система доходов государственного бюджета

- Виды доходов

- Налоговые

- Неналоговые

- Иные доходы

- Расходы госбюджета

- Система бюджетного учета

- Профицит

- Дефицит

- Финансовая коррупция

Говоря простыми словами, государственный бюджет – это главная ведомость страны, где указывается количество поступающих в казну денежных средств, а также прописываются необходимые расходы.

Обычно, действия такого документа прописываются ежегодно – с 1 января по 31 декабря.

Государственный бюджет оказывает влияние на большинство факторов экономики и регламентируется на уровне законодательства.

Помимо всего прочего, создан определенный бюджетный процесс, который заведует составом, детальным осмотром, принятием и дальнейшим исполнением государственного бюджета. Этот процесс берет на себя ответственность регулировать казну и проводить необходимые проверяющие процедуры. Реализуется бюджетное дела подобного масштаба государственными представителями, которые имеют право на осуществление подобной деятельности.

Функции

Главные функции государственного бюджета представляют собой:

- контроль и ограничения действий основных органов правительства;

- осуществление управления денежных средств внутри государственного аппарата и укрепление финансовых связей центральной и региональных частей страны;

- определение экономико-политического направления деятельности государственного аппарата;

- предоставление проверенных данных о решениях правительственных органов остальным членам экономико-государственной сферы.

Государственный бюджет представляет собой основной финансовый источник государства, который представляет собой обязательную часть для эффективного существования и деятельности всего государства. При помощи денежных средств из бюджета правительство выплачивает компенсации по имеющимся обязательствам, финансирует разнообразные государственные программы и мероприятия, а также занимается созданием государственных резервов.

Государственный бюджет имеет огромное экономическое значение для страны. Он может выявить итоговый спрос, касающийся потребителей. Это характеризуется тем, что размер бюджета в основном зависит от доходов граждан страны. Денежные средства, использованные из казны, позволяют выполнять принятые на государственном уровне заказы и закупать больше необходимых товаров и материалов. Сумма финансовых средств, проходящих через систему государственного бюджета, влияет на важные для страны экономические данные, такие как:

- объем производимых продуктов;

- инвестиции, реализуемые на уровне государственного аппарата;

- число безработного населения;

- сумма денежного притока;

- курс валют;

- ставки, предоставляемые Национальным банком страны;

- величина государственного долгового обязательства на внешнем и внутреннем уровне;

- инфляционный показатель.

Данные финансово-экономические показатели имеют тесную связь друг с другом, поэтому при отрицательном развитии хотя бы одного из них, стремительно ухудшается состояние остальных.

К примеру, государственный бюджет уменьшается посредством сокращения предоставления денежных средств от определенной государственной системы. При таком раскладе проблема задержки зарплаты решаема только при сокращении некоторого числа сотрудников, что, впоследствии, приведет к повышению уровня безработного населения и увеличению денежных выплат, реализуемых социальными органами для безработных.

Иным примером может служить решение правительства сократить величину внутреннего долга государства, применяя не государственные деньги, а выпустив дополнительное количество денежных банкнот. Будет зафиксировано повышение уровня инфляции из-за того, что государственные деньги не были укреплены золотовалютным запасом государства.

Для улучшения работы бюджета страны высчитываются определенные величины:

- доходы государства;

- государственная документация относительно нерегулярных денежных поступлений;

- расходы на государственном уровне;

- дефицитные и профицитные показатели.

Система доходов государственного бюджета

Система доходов госбюджета представляет собой денежные суммы, которые поступают в обязательном и безвозвратном виде, основанные на действующей законодательной системе.

Они строятся при помощи:

- налогов, которые изымаются основными и региональными представителями власти;

- неналоговых источников дохода, которые складываются от прибыли внешнеэкономических манипуляций и имущественных доходов, которые принадлежит государству;

- источников дохода от государственных фондов бюджета.

Также доходы бывают текущими и капитальными. Капитальные доходы представляют собой доходность от продажи земляных участков или их сдачу в аренду, а также прибыльность от использования запасов государства.

Доход можно получить еще при помощи государственных трансферт – платежей, которые имею зачастую единоразовый и нерегулярный характер от некоторых организаций. Обычно, это пожертвования или спонсорская помощь, которая может выражаться, например, в инвестировании строительства больницы или детского сада.

Виды доходов

Текущие доходы бывают налоговыми и неналоговыми, как было сказано выше.

Налоговые

Доход представляет собой:

- налог на полученный доход;

- подоходный налог;

- налог на имущественную собственность;

- налог использование личного автомобиля;

- удержанные суммы из заработной платы;

- налог за использование природными резервами;

- налог за регистрацию имущества и т.д.

Налоговая система представляется основой финансирования политики страны. Величина налоговых отчислений устанавливается законодательством, а при уклонении от уплаты налогов существуют способы уголовного пресечения.

Налоговая система состоит из прямых и косвенных налогов. На рабочую деятельность любого предприятия или организации в стране назначаются прямые налоги. Сюда относятся подоходный налог, прибыльный налог и т.д. Косвенные налоги составляют практически 70% всего дохода государственного бюджета. Именно этот вид налогов влияет на образование цены на тот или иной товар или услугу, и его дальнейшее использование. Такими налогами являются налог на добавочную стоимость, различные транспортные сборы, государственные пошлины.

Неналоговые

Неналоговые доходы представляют собой платежи административного характера, имущественный доход от государственных строений, штрафы.

Иные доходы

К иным доходам относятся займы государства, которые реализуются при помощи использования акций, облигаций и других ценностей.

Также существуют еще федеральные, региональные и местные налоги, которые назначаются в субъектах страны.

Расходы госбюджета

Под расходами госбюджета понимается величина денег, которая имеет направленность финансового покрытия реализуемых задач и запросов местных и государственных законодательных организаций. Расходы бывают:

- военной направленности. Они реализуются на увеличение оборонной мощности страны, содержание военных городков и армии в целом;

![]()

- экономической направленности. Данный вид расходов осуществляется посредством спонсорской помощи программам и мероприятиям от государства, инвестирование принятых государственных проектов и сокращение экономического долгового обязательства страны;

- общественной направленности. Это расходы, которые направлены на социальные выплаты, пенсионные начисления и на эффективную работу государственных организаций;

- внешнеполитической направленности. Подобные расходы обеспечивают и осуществляют договора между иными государствами и помогают выплачивать пошлины в международные предприятия;

- поддержание управленческого уровня государства. Данный вид расходов используется для поддержания и эффективной работы законодательных собраний представителей органов судебной власти.

Для классификации системы доходов и расходов применяется группировка бюджета РФ, которая применяется для внедрения госбюджета и соблюдения необходимых отчетов.

Данная систематизация помогает правильно сопоставить основные показательные величины государственного бюджета и сформировать устав наблюдения за потоком денежных средств из государственной казны. Использование подобной системы помогает значительно облегчить интеграцию государственной документации. Она предлагает оформить на каждую организацию собственный индивидуальный кодовый номер, для последующего упрощения отслеживания денежных поступлений.

Система бюджетного учета

Для эффективности упорядочения сбора и регистрации информационных данных о поступлении денежных средств (или иных материальных благ) в государственную казну предусмотрена система бюджетного учета. Данная система применяется на территории всех страны: регионы, субъекты, области.

Бюджетный учет реализуется при помощи плана принятых счетов, которые включают в себя группировку госбюджета РФ.

Величина доходов и расходов страны постоянно учитывается по определенным критериям. Уравновешенным государственный бюджет является в том случае, когда сумма доходов равняется сумме расходов. Данная ситуация госбюджета называется «сбалансирование госбюджета». Но, к сожалению, в реальности достичь подобных величин практически нереально – образуется дефицит государственных средств или их профицит.

Профицит

Профицитом государственного бюджета называется ситуация, в которой доходная часть бюджета превышает расходную. Такое положение является хорошей динамикой для роста экономики страны, но встречается достаточно редко. По большей части страны сталкиваются с дефицитом государственного бюджета – обратной стороной профицита, когда расходы превышают доходы государственного бюджета. Ни одно из существующих ныне государств не смогло исключить у себя существование дефицита средств бюджета. Существует установленный допустимый уровень для дефицита, по которому величина расходов не должна быть больше величины доходов, чем на пять процентов.

Дефицит

Превышение установленного показателя способно привести к экономическому падению и даже к несостоятельности страны. Исходя из этого, правительственные органы постоянно создают условия для недопущения данной ситуации. Сегодня приняты три главных решения для недопущения банкротства:

- необходимо сократить расходы государственного бюджета;

- выпуск дополнительных денег;

- принятие денег посредством долгового обязательства от других государств.

Самым действенным, но непопулярным способом предотвращения дефицита государственного бюджета является уменьшение расходов внутри страны. Это потому, что сокращение финансовой части отразится на малообеспеченных гражданах, которые живут в большей степени на государственные социальные пособия. Государственный аппарат, который примет решение в пользу данного способа исключения дефицита, в будущем не найдет поддержки у собственных граждан.

Выпуск дополнительных денег – такой способ является самым легким и несет после себя наименьшее количество потерь для населения, но для государственной валюты он выступает в роли палача, т.к. происходит ее обесценивание. Данный способ борьбы с дефицитом госбюджета следует использовать нечасто, чтобы не допустить повышение инфляции.

Если государство берет деньги в долг, то вскоре сможет с лихвой покрыть превышенные расходы и привести бюджет в порядок. Денежные средства подлежат к немедленному использованию, но следует отметить, что выплачивать этот долг необходимо на протяжении длительного времени. Поэтому это бремя ляжет на последующих представителей государства.

Долг государства бывает двух видов: внешний и внутренний. Внешний долг представляет собой заем, который был взят у зарубежных стран, а внутренний долг – это заем, который был взят внутри своего государства (например, у крупного предприятия). Наиболее часто внутренний заем предстает в виде использования ценных облигаций, принадлежащих государственному аппарату.

Финансовая коррупция

Самой главной опасностью для сохранности госбюджета является финансовая коррупция. Эта проблема преследует многие страны с момента их формирования и становления. Нечистые на руку чиновники хотят обогатиться за счет государственных денег, выделенных на нужды государства, и вместо выполнения своих прямых обязанностей по реализации этих средств на существующие проблемы (например, плохие дороги, нехватка оборудования или медикаментов) оформляют эти деньги на личные счета в зарубежных банках при помощи черной бухгалтерии.

Самая плодородная почва для роста коррупции образуется при становлении государственного бюджета страны. Скрытность информационных данных, слабая система контроля доходов и расходов, отсутствие должного наказания за уличение в коррупции – все это сильно влияет на ее рост и развитие внутри государства.

Коррупция способна развиваться также на уровне контролирования и системы надзора за внешними факторами, влияющими на доходность государственного бюджета, при условии, если политические представители оказываются вовлеченными в мошеннические перипетии, а расследование по данному вопросу идет слабо и не имеет результатов.

Главная задача государственного бюджета является эффективное распределение денежных средств между всеми субъектами страны с целью последующего улучшения жизнедеятельности граждан. Государственный аппарат должен суметь распределить деньги таким образом, чтобы эта манипуляция была выгодной и для государства и для народа. Необходимо вести постоянный контроль за реализацией финансирования подобного плана и надзор за использованием денежных средств государственного бюджета.

Основным источником доходов являются налоги (до 90%), а также предпринимательская деятельность самого государства (доходы от госпредприятий, сдача объектов госсобственности в аренду, продажа лицензий, продажа государственных ценных бумаг и т.п.)

Налоги - обязательные платежи в бюджет или во внебюджетный фонд, осуществляемые плательщиками в законодательно установленном порядке.

История налогов насчитывает тысячелетия, в течение которых они претерпели существенные изменения от жертвоприношений и принудительных повинностей до современных цивилизованных обязательных государственных сборов.

Налоговая система должна соблюдать следующие принципы:

- обязательность и всеобщность налогообложения физических и юридических лиц;

- стабильность и динамика налоговой ставки;

- административная и финансовая ответственность налогоплательщиков за сокрытие доходов и своевременность уплаты налогов.

Налогом облагаются доходы населения (физических лиц) и фирм (юридических лиц). С доходов население уплачивает подоходный налог, ставка которого, как правило, колеблется в значительных пределах в зависимости от получаемого дохода.

Объектом налогообложения корпораций является прибыль, некоторые виды налогов включаются в издержки производства и обращения (так называемые социальные налоги: в пенсионный фонд, медицинское страхование, в фонд занятости и т.д.).

В настоящее время социальные налоги объединены в единый социальный налог (ЕСН) и составляют 26% к фонду оплаты труда.

Существенную долю в доходах бюджета составляют налоги в форме надбавок к ценам на товары и услуги (акцизы, налог на добавленную стоимость, налог с продажи и т.п.).

В зависимости от методов формирования различаются прямые и косвенные налоги. Прямые налоги – это налоги, взимаемые непосредственно с доходов налогоплательщика или от стоимости имущества (подоходный налог, налог на прибыль, земельный налог и др.).

Косвенные налоги – это налоги на товары и услуги, устанавливаемые в виде надбавок к цене или тарифу (налог на добавленную стоимость, акцизы, таможенные пошлины, на сделки с недвижимостью и ценными бумагами и др.).

К основным видам налогов относится подоходный налог, который вычитается из доходов налогоплательщиков по установленной норме, называемой налоговой ставкой (размер налога на единицу обложения). В России с 2001г. действует самая низкая в мире ставка в размере 13%, независимо от величины дохода. Платежи осуществляются в течение года, но окончательный расчет делается по итогам года. Для этого налогоплательщики – физические лица, имеющие различные источники доходов, в установленные сроки представляют декларацию о доходах за год.

Значительную долю в доходах бюджета занимает налог на прибыль корпораций (фирм, предприятий), т.е. юридических лиц. Обложению налогом подлежит чистая прибыль фирмы. При этом в различных странах существуют различные подходы по обложению налогом той части прибыли, которая направляется на выплату дивидендов акционерам (пайщикам). Полученные дивиденды рассматриваются как доход физического лица, и облагается подоходным налогом, сначала эта сумма дивидендов облагается корпоративным налогом как часть прибыли фирмы. Таким образом, происходит двойное налогообложение. Эта схема действует в США, Швеции, Швейцарии, России и др. Ставки этого налога по разным странам различны. В США – 34%, Японии – 60-65%, Германии – 48-52%, в России с 2002 года эта ставка снижена с 35 до 24%.

В странах с высокоразвитой рыночной экономикой значительную долю в доходах бюджета занимают поимущественные налоги – налог на имущество, дарение и наследство. В Российской экономике этот налог занимает пока незначительную роль.

Большую роль в формировании дохода бюджета играют налоги на товары и услуги, т.е. косвенные налоги. Прежде всего, таможенные пошлины, акцизы и налог на добавленную стоимость (НДС). Акцизы и таможенные пошлины устанавливаются в определенных величинах по различным товарам, НДС определяется процентной ставкой от суммы добавленной стоимости к поступившим в распоряжение фирм предметов труда. Каждый налогоплательщик включает эту сумму в цену своего товара, который движется по цепочке вплоть до конечного потребителя. Всю тяжесть этого налога несет конечный потребитель. Размер НДС по различным странам колеблется от 10 до 38%. (НДС впервые был введен во Франции в 1958г.). В России эта ставка составляет по продуктам питания первой необходимости 10 %, а по промышленным товарам и некоторым продовольственным товарам – 18%.

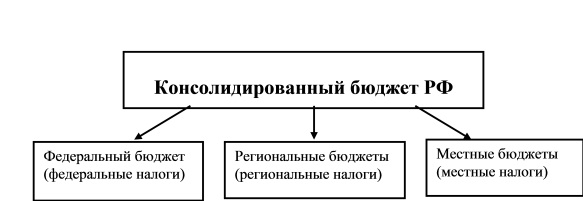

Это – основные налоги. Но наряду с ними существуют разнообразные местные налоги и сборы. В их числе такие, как: налог на местную символику, на перепродажу автомобилей и компьютерной техники, налог на содержание муниципальной милиции, за уборку территории, с владельцев собак и т.п. Их общее число в России узаконено - 22 вида, для сравнения, в Германии – до 42 видов. В зависимости от устройства бюджета существуют федеральные, региональные и местные налоги, которые поступают в соответствующие бюджеты. Какие виды налогов примут тот или иной статус – эти вопросы решаются Государственной Думой и устанавливаются в законодательном порядке (рис. 9.1).

Рис. 9.1. Трехступенчатая схема бюджета Российской Федерации

Для обеспечения дифференсации доходов населения, стимулирования (или дестимулирования) развития отдельных отраслей экономики государством могут быть применены различные методы установления налоговых ставок (величин налогообложения):

а) прогрессивные ставки налогообложения означают, что сумма налога возрастает быстрее, чем прирастает доход, т.е. имеется несколько шкал налоговых ставок для различных по величине доходов (например, подоходный налог в РФ, действующий до 2001г.);

б) пропорциональный налог означает, что поступления имеют одинаковую часть от любой величины дохода (например, подоходный налог в размере 13% от любой величины дохода, который действует с 2001г.);

в) регрессивный налог характеризуется взиманием более высокого процента с низким доходом и меньшего процента с высоких доходов. Это такой налог, который возрастает медленнее, чем совокупный доход. Однако в экономике применяется редко.

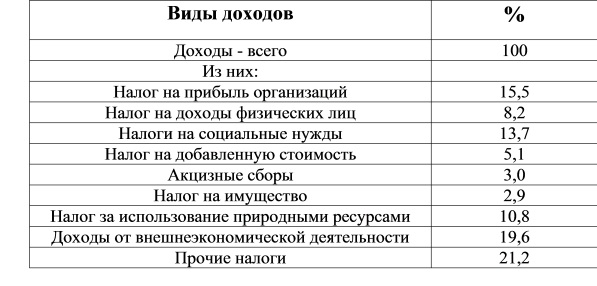

Структура налоговых поступлений по годам меняется незначительно. В табл. 9.2 приведена их структура за 2005 год.

Структура налогов в консолидированном бюджете за 2005 год

Налоги выполняют три важнейшие функции:

1) обеспечение финансирования государственных расходов (фискальная функция);

2) поддержание социального равновесия путем прогрессивного налогообложения лиц с высокими доходами (социальная функция);

3) государственное регулирование экономики (регулирующая функция).

Главная функция налогов – это пополнение государственной казны, т.е. обеспечение финансирования общественных расходов. Но наряду с этой функцией налоги являются важнейшим экономическим инструментом регулирования общественного производства и обеспечения социальных гарантий.

Налоги играют важную роль в социальной жизни. Проблему налогов обсуждают на различных уровнях общественной жизни – от домашних хозяйств до парламентов и правительств. Вводятся различные системы налогообложения, направленные на их совершенствование. Так, для обеспечения социального равновесия вводится прогрессивное налогообложение, которое заключается в том, что получающие большие доходы платят налог по высоким ставкам налога. Например, в настоящее время в Правительстве РФ рассматривается налог на имущество или, как некоторые предлагают назвать налогом на роскошь. Кроме того, предусматриваются законодательными актами налоговые льготы для смягчения социального неравенства многодетным и малоимущим семьям, переселенцам из-за границы.

Налоги выступают в роли одного из рычагов регулирования экономической активности, воздействия на процесс воспроизводства. Дифференциацией налоговых ставок и представлением льгот обеспечиваются приоритеты тем или иным отраслям экономики (производство жизненно важных товаров и продовольствия, медикаментов и т.д.). С помощью налоговых льгот государство оказывает существенное влияние и на территориальное размещение производительных сил, создание объектов инфраструктуры и т.д.

Для преодоления экономического застоя государство посредством налоговых льгот стимулирует капиталовложения, создает благоприятные условия для расширения совокупного общественного спроса, как на потребительские, так и инвестиционные товары.

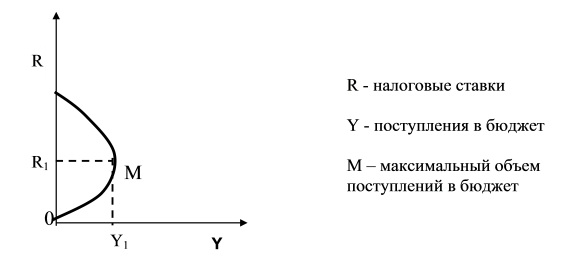

Налоги способны сыграть существенную роль в решении проблемы стабилизации и подъема экономики. Для этого необходимо создать благоприятные условия для подъема деловой активности и через налоговую систему. С одной стороны, рост налоговых ставок, на первых порах пополняет бюджетные ресурсы, далее неизбежно и быстро ведет к снижению доходов бюджета. Это связано с тем, что непомерный налоговый пресс приводит к спаду деловой активности, вызывает свертывание производства, а отсюда – уменьшение налогооблагаемой базы.

Американский экономист А.Лаффер доказал, что в результате снижения налогов обеспечивается экономический подъем и рост доходов государства. Согласно его рассуждениям, чрезмерное повышение налоговых ставок на доходы фирм отбивает у последних стимулы к инвестициям, тормозит научно-технический прогресс, замедляет экономический рост, что, в конечном счете, ведет к снижению поступлений в бюджет (рис. 9.2).

Рис. 9.2. Кривая А.Лаффера

Проблема налогов – одна из наиболее сложных в практике осуществления экономической реформы в России. Эта сложность усугубляется еще и тем, что в предыдущие годы развития общества к налогам сложилось негативное отношение и, кроме того, нынешняя экономика России пока не базируется на подлинно рыночных отношениях. Приходится заново создавать теорию и практику налогообложения в стране. Конечно, нельзя сбрасывать со счетов огромный опыт зарубежных стран. Но его использование в условиях России серьезно затруднено в силу особенностей развития экономики России. История человечества не знает такого прецедента экспериментирования в течение 75 лет командно-распределительного механизма. С 1992 года налоговая система претерпевает коренные изменения. Налоговая система в России практически создается заново. Опыт налоговой системы в России выявил существенные недостатки. Поэтому было принято решение о создании Налогового кодекса, который был подготовлен Правительством и представлен в Государственную Думу для утверждения. После десятилетних дебатов и дискуссий Налоговый кодекс наконец принят парламентом (сначала первая часть, а затем и вторая часть). Однако налоговая система постоянно изменяется в целях ее совершенствования.

ДОХОДЫ БЮДЖЕТА - денежные средства, поступающие в бюджет в безвозмездном и безвозвратном порядке в соответствии с законодательством Российской Федерации в распоряжение органов государственной власти Российской Федерации, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, за исключением средств, являющихся источниками финансирования дефицита бюджета.

Доходы бюджета города формируются на основе прогноза социально-экономического развития города Москвы, с учетом действующего законодательства о налогах и сборах и бюджетного законодательства Российской Федерации, в соответствии с которым устанавливаются нормативы распределения доходов между бюджетами бюджетной системы, а также законодательства Российской Федерации, законов города Москвы, устанавливающих неналоговые доходы бюджета города Москвы.

Учет и контроль за осуществлением платежей в бюджет, а также пеней и штрафов по ним осуществляют Администраторы доходов бюджета.

ОТКУДА ПОСТУПАЮТ ДОХОДЫ?

Доходы бюджета состоят из налоговых, неналоговых доходов и безвозмездных поступлений.

Налоговые доходы бюджета города Москвы формируются из федеральных, региональных и местных налогов, а также доходов от применения специальных налоговых режимов.

Налог – обязательный индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципального образования.

Сбор - обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в интересах плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий), либо уплата которого обусловлена осуществлением в пределах территории, на которой введен сбор, отдельных видов предпринимательской деятельности.

Федеральные налоги устанавливаются Налоговым кодексом Российской Федерации и обязательны к уплате на территории всей Российской Федерации. Распределение федеральных налогов между федеральным бюджетом, региональным и местными бюджетами осуществляется в соответствии с нормативами, установленными Налоговым и Бюджетным кодексами Российской Федерации.

К федеральным налогам и сборам относятся:

- налог на добавленную стоимость, акцизы, налог на доходы физических лиц;

- налог на прибыль организаций;

- налог на добычу полезных ископаемых;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- государственная пошлина;

- налог на дополнительный доход от добычи углеводородного сырья.

Из федеральных налогов и сборов основными налоговыми доходами бюджета города Москвы являются: налог на доходы физических лиц, налог на прибыль организаций.

Региональные налоги и сборы установлены и обязательны к уплате на территории города Москвы.

К региональным налогам относятся:

- налог на имущество организаций;

- транспортный налог;

- налог на игорный бизнес.

Местные налоги и сборы установлены нормативными правовыми актами о налогах и сборах органов муниципальных образований (законы города федерального значения Москвы) в соответствии с Налоговым кодексом Российской Федерации.

К местным налогам и сборам относятся:

- земельный налог;

- налог на имущество физических лиц;

- торговый сбор.

Специальные налоговые режимы устанавливаются Налоговым кодексом Российской Федерации и могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов.

К специальным налоговым режимам относятся:

- упрощенная система налогообложения;

- система налогообложения при выполнении соглашений о разделе продукции;

- единый сельскохозяйственный налог;

- патентная система налогообложения;

- налог на профессиональный доход.

Неналоговые доходы бюджета города Москвы формируются за счет:

- доходов от использования имущества, находящегося в государственной собственности города Москвы, за исключением имущества бюджетных и автономных учреждений города Москвы, а также имущества государственных унитарных предприятий города, в том числе казенных;

- доходов от продажи имущества (кроме акций и иных форм участия в капитале), находящегося в государственной собственности города Москвы, за исключением движимого имущества бюджетных и автономных учреждений города, а также имущества государственных унитарных предприятий города, в том числе казенных;

- доходов от платных услуг, оказываемых казенными учреждениями города Москвы;

- части прибыли унитарных предприятий, созданных городом Москвой, остающейся после уплаты налогов и иных обязательных платежей в бюджет;

- платы за негативное воздействие на окружающую среду;

- доходов от продажи земельных участков, которые находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти города Москвы, передачи в аренду таких земельных участков, продажи прав на заключение договоров аренды таких земельных участков;

- и других неналоговых поступлений.

Безвозмездные поступления – это межбюджетные трансферты (средства, предоставляемые одним бюджетом бюджетной системы Российской Федерации другому)

К безвозмездным поступлениям в бюджет относятся:

- субсидии - бюджетные средства, предоставляемые бюджету города Москвы на условиях долевого финансирования целевых расходов;

- субвенции - бюджетные средства, предоставляемые бюджету города на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов;

- дотации - бюджетные средства, предоставляемые на безвозмездной и безвозвратной основе для покрытия текущих расходов бюджету Москвы;

- иные межбюджетные трансферты;

- безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

Каждый бюджет, вне зависимости от его уровня в бюджетной системе, состоит из доходов и расходов. Первичным источником доходов бюджетов является национальный доход общества, а расходы бюджетов, находясь в тесной взаимосвязи с доходами, определяются задачами, стоящими перед государством и муниципальными образованиями (местным самоуправлением).

Доходы бюджетов классифицируют по разным признакам:

по социально-экономическому признаку;

по условиям зачисления доходов в соответствующие бюджета;

по юридическим формам доходов [10, с. 115].

По социально-экономическому признаку доходы бюджетов подразделяются на доходы от хозяйствующих субъектов, вне зависимости от формы собственности, на основе которой они осуществляют хозяйственную (в том числе предпринимательскую) деятельность, и доходы от граждан.

По условиям зачисления доходов в соответствующие бюджета доходы подразделяются на закрепленные и регулирующие.

По юридическим формам доходы бюджетов подразделяются на налоговые и неналоговые.

Новое бюджетное законодательство детально регламентирует доходы и расхода бюджетов. Многие положения, выработанные наукой финансового права, получили в Бюджетном Кодексе РФ законодательное закрепление.

БК РФ устанавливает не только общие положения о формировании доходов бюджетов, вне зависимости от их уровня в бюджетной системе, но и регламентирует доходы отдельных видов бюджетов: федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов.

Содержание составляющих бюджет категорий не меняется при переходе от одной общественно-экономической формации к другой.

Уравнять доходы и расходы бюджета оказывается чрезвычайно трудно. Часто возникает превышение расходов над доходами, т.е. дефицит бюджета. Если же доходы больше расходов, разность между ними называется профицитом.

Правительство может иметь дефицит бюджета в течение многих лет. Постоянно прибегая к подобным займам, правительство накапливает свой долг перед населением. Накопившиеся за несколько лет дефициты бюджета образуют государственный долг.

Подавляющая часть всех доходов бюджета западных государств образуется за счет налогов (90% поступлений на центральном и 70% - на местном уровне). Через налоговый механизм в бюджет направляется от 30% валового национального продукта в США и Японии, до 40-50% - в Германии, Франции, Швеции.

Структура доходов государственного бюджета.

1. Налоговые доходы

в том числе: налог на прибыль предприятий и организаций;

налог на добавленную стоимость;

лицензионный сбор за право производства, розлива и хранение алкогольной продукции;

платежи за пользование природными ресурсами;

ввозные таможенные пошлины;

подоходный налог с физических лиц;

специальный налог с предприятий, учреждений, организаций;

другие налоги, сборы и пошлины.

2. Неналоговые доходы

в том числе: доходы от имущества, находящегося в федеральной собственности;

доходы, поступающие от внешнеэкономической деятельности;

другие неналоговые доходы.

3. Доходы целевых бюджетных фондов.

Структура доходов бюджета определяется не только на стадии его формирования, также она зависит от фактического поступления доходов - налогов.

Прямые налоги на личные доходы граждан и на прибыль компаний обладают высоким коэффициентом эластичности, то есть зависимости между поступлениями от них в бюджет и колебаниями величины валового национального продукта. Этим обусловлена их роль как рычага централизованного воздействия на экономику.

В последние годы возрастает значение взносов на социальное страхование. Их выплачивают лица, нанятые на работу (в процентах к валовому заработку) и предприятия (в процентах к общему фонду заработной платы). Поступления от компаний обычно превышают взносы трудящихся. Вместе с тем затраты фирм на эти цели включаются в производственные издержки, вследствие чего через механизм цен они перекладываются на покупателей.

К косвенным налогам относятся также акцизы. Ими облагаются главным образом алкогольные напитки, табачные изделия и бензин. Особой разновидностью косвенных налогов являются таможенные пошлины, доля поступлений от которых в большинстве стран незначительна.

Отличительная особенность косвенных налогов - регрессивность, повышение их уровня в общей сумме дохода по мере уменьшения самого дохода. У малоимущих слоев населения эти налоги составляют более существенную долю дохода, чем у состоятельных граждан.

Второй составной частью бюджета являются расходы. Эта часть обеспечивает потребности правительства в финансовых ресурсах.

Деньги являются разновидностью имущества, которая отличается от других видов тем, что деньги можно быстро и без издержек превратить в любое другое благо (высокая ликвидность) и при постоянном уровне цен деньги либо не приносят дохода вообще, либо их доходность существенно ниже доходности других видов имущества.

С развитием товарного производства, когда деньги начинают выполнять функцию средств платежа и обмен Товар-Деньги-Товар принимает форму Товар-Обязательство-Деньги, т.е. с временным разрывом между продажей товара и получением за него оплаты, появляются кредитные деньги. Они выступают обязательством.

Теория структуры капитала базируется на сравнении затрат на привлечение собственного и заемного капитала и анализе влияния различных комбинированных вариантов финансирования на рыночную оценку. Текущая рыночная оценка (актива, проекта или всего бизнеса) определяется как сумма дисконтированных чистых потоков.

Читайте также: