Если зарплата больше мрот какие налоги

Опубликовано: 15.05.2024

С начала года в России по-новому рассчитывается размер минимальной оплаты труда. По сравнению с прошлым годом он вырос сразу на 662 рубля. Это влияет не только на сам МРОТ, но и на рассчитываемые по нему выплаты, например, больничные или страховые. В этой статье мы собрали все аспекты, которых касается изменение МРОТ, вот они →

Если нет времени читать статью целиком, посмотрите пункт «Главное за 30 секунд» в конце, собрали там всё самое важное.

Как изменился федеральный МРОТ

С 1 января 2021 года минимальный размер оплаты труда (МРОТ) рассчитывается исходя не из потребительской корзины, а по медианной заработной плате. Это средний показатель дохода — половина населения получает больше данного показателя, а половина меньше. Изменение позволило увеличить размер минимальной оплаты труда. Для 2021 года размер МРОТ, который установил федеральный закон №473 , составляет 12 792 рубля в месяц. Это на 662 рубля больше показателя, установленного для 2020 года.

На какие выплаты влияет изменение МРОТ

Зарплата

Согласно ст.133 ТК РФ , заработная плата сотрудника за месяц, в котором он отработал полную норму рабочего времени и выполнил свои обязанности, не может быть ниже МРОТ. Это значит, что зарплата работников в 2021 году не должна быть меньше 12 792 рублей.

Но есть исключения. Для сотрудников, которые трудятся неполный день, заработная плата может быть ниже МРОТ, но пропорционально отработанному времени.

Например, в компании «Цветы», продающей букеты, системный администратор Иван трудоустроен на полставки. В таком случае его заработная плата не может быть ниже 0,5 МРОТ, то есть, 6 396 рублей. Больше платить можно, это не запрещено.

Больничные или декретные

В некоторых случаях МРОТ требуется, чтобы рассчитать работнику пособие по временной нетрудоспособности. Это ситуации, когда размер зарплаты работника за месяц в течение последних двух лет не превышал МРОТ, либо дохода вообще не было.

Также больничные выплаты рассчитываются по МРОТ, если страховой стаж сотрудника к моменту болезни составляет менее полугода. Эти же правила действуют при оформлении пособия по беременности и родам, также называемому декретными выплатами.

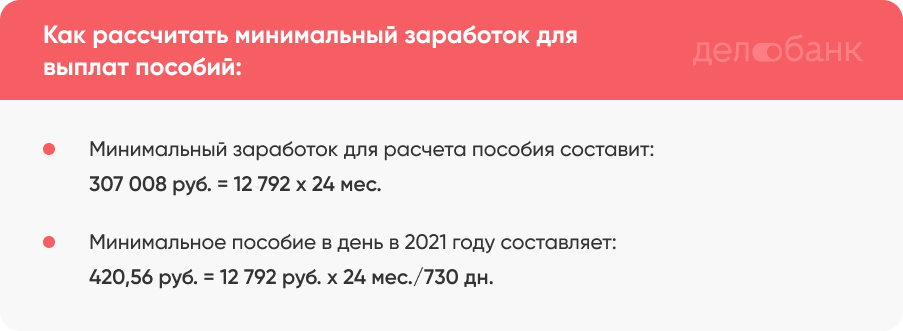

Яна Ильгина, руководитель финансового направления ООО «Юридическая компания СПАС» МРОТ применяют для расчета пособий, в частности больничного, если среднемесячный доход работника меньше МРОТ или, если у работника на момент заболевания страховой стаж составляет меньше 6 месяцев. Минимальный заработок для расчета пособия составит: 307 008 руб. = 12 792 х 24 мес. Минимальное пособие по болезни в день в 2021 году составляет 420,56 руб. = 12 792 руб. х 24 мес./730 дн.

Отпускные

Как и в случае с выплатами по болезни, отпускные выплаты рассчитывают из зарплаты работника. Но если средний дневной заработок ниже МРОТ, то отпускные выплаты за день рассчитывают из коэффициента минимальной оплаты труда. В 2021 году это 420,56 руб. (МРОТ 12 792 руб. х 24 мес./730 дн.).

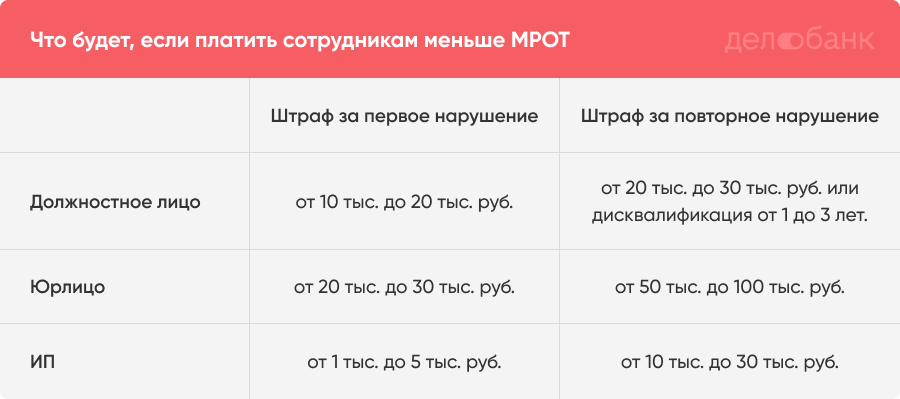

Что будет, если платить работникам меньше МРОТ

МРОТ придуман не просто так, налоговая служба строго следит за тем, чтобы работники получали зарплату не ниже установленного норматива. Лучше не экономить и платить заработную плату сотрудникам на ниже МРОТ, иначе можно получить штраф.

Должностное лицо за такое нарушение, согласно ч.6 ст.5.27 КоАП РФ , оштрафуют в размере от 10 тыс. до 20 тыс. руб., юрлицо — в размере от 20 тыс. до 30 тыс. руб., а ИП — на сумму от одной до пять тыс. руб. Повторное нарушение грозит ИП штрафом от 10 тыс. до 30 тыс. руб, юрлицам — от 50 тыс. до 100 тыс. руб., а должностным лицам — штрафом от 20 тыс. до 30 тыс.руб. или дисквалификацией.

Яна Ильгина, руководитель финансового направления ООО «Юридическая компания СПАС» Проверить соответствует ли в компании размер оплаты труда МРОТ, налоговики могут легко и быстро по имеющимся у них формам отчетности. Тех, кто не повысит зарплаты вызовут на зарплатные комиссии и, как минимум, оштрафуют.

Как изменятся страховые взносы

Сейчас ИП и компании, включенные в реестр МСП, могут применять пониженные тарифы для той части зарплаты, которая превышает МРОТ. Обычно предприниматели знают, включен ли их бизнес в реестр МСП. Но на всякий случай проверить это можно, введя название компании или ИНН в строку поиска в едином реестре субъектов МСП от ФНС России.

Как платить страховые взносы:

С части зарплаты выше 12 792 рублей: 15%, где 10% на пенсионное и 5% на медицинское страхование.

С части зарплаты ниже 12 792 рублей: 30%, где 22% на пенсионное страхование, 5,1% — на медицинское и еще 2,9% — на социальное страхование.

Яна Ильгина, руководитель финансового направления ООО «Юридическая компания СПАС» В 2021 году взносы по ставке 30% придется платить с суммы 12 792 рублей (вместо 12 130 рублей в 2020 году). В итоге, суммы уплаченных страховых взносов компаний, применяющих пониженный тариф, вырастут в 2021 году. Также вырастут суммы уплаченных страховых взносов на суммы увеличения размера оплаты труда до нового минимального значения.

Что нужно учесть в региональном МРОТ

В некоторых регионах страны помимо федерального МРОТ, есть также региональные или районные коэффициенты. Они повышают МРОТ и являются приоритетными — рассчитывать все выплаты необходимо именно по ним. Проверить свой регион можно в списке размеров минимальной заработной платы в субъектах РФ на сайте «КонсультантПлюс».

Районные коэффициенты минимального размера оплаты труда устанавливают сами регионы. Так как ниже федерального МРОТ быть не может, то в региональных коэффициентах размер оплаты выше. Если в вашем регионе установлен районный коэффициент, то платить МРОТ, а также рассчитывать больничные и отпускные выплаты при необходимости нужно по нему.

Например, в Самарской области такого коэффициента нет, а в Калининградской области есть, МРОТ там равен 14 000 руб.

Также в некоторых регионах есть специальные выплаты, начисляемые за работу в местности с особыми климатическими условиями, например, северные надбавки. Важно помнить, что такие надбавки в МРОТ не входят и выплачиваются сотрудникам дополнительно.

Яна Ильгина, руководитель финансового направления ООО «Юридическая компания СПАС» Для некоторых отраслей власти устанавливают отдельные минимумы зарплат. Их публикуют в отраслевых соглашениях. Тексты таких соглашений на федеральном уровне ведомства размещают на официальном сайте Минтруда, а также в журналах «Социально-трудовые исследования», «Бизнес России» и газете «Солидарность».

Главное за 30 секунд

Зарплата работников в 2021 году не может быть ниже МРОТ, он составляет 12 792 рубля.

Если в регионе установлен районный коэффициент, МРОТ считается именно по нему и будет выше федерального норматива.

От МРОТ зависит размер выплат отпускных, декретных и больничных выплат работникам, если они попадают под ряд условий, например, их страховой стаж менее полугода.

Если платить работникам зарплату ниже МРОТ, налоговая может серьезно оштрафовать.

От МРОТ рассчитываются льготы по страховым выплатам для предпринимателей и компаний, входящих в реестр МСП. В 2021 году под льготный размер выплат в 15% попадает вся часть зарплаты, что превышает размер в 12 792 рубля.

Предпринимательница из Казани платит продавцу 500 ₽ за выход плюс 5% с продажи. Продавец работает по графику 2/2 и за 15 рабочих дней гарантированно получает 7500 ₽ в месяц. Если сотрудник ничего не продает, то не получает и прибавки к зарплате. Однако предпринимательница не имеет права платить продавцу 7500 ₽, потому что эта сумма меньше установленного минимального размера оплаты труда (МРОТ) — 12 130 ₽.

Мы расспросили Зарипову Эльзу, главного бухгалтера с опытом работы 20 лет, какой минимальный оклад может платить работодатель, чтобы его не оштрафовали.

Как рассчитать размер зарплаты

Чтобы рассчитать зарплату сотрудника, работодателю нужно учесть два показателя: количество рабочих часов и оклад. По Трудовому кодексу нормальная рабочая нагрузка не может превышать 40 часов в неделю. Для некоторых профессий и льготников длительность рабочего времени не должна превышать 36 или 24 часа. Если сотрудник полностью отработает положенные часы, его минимальная зарплата не может быть ниже МРОТ.

Уточнить минимальный размер оплаты труда в регионе

Показатель МРОТ принимают ежегодно, и он действует во всех регионах. Местные власти могут устанавливать повышающий коэффициент, например, в Екатеринбурге МРОТ увеличен в 1,15 раза, поэтому минимальная зарплата работников в 2020 году — 13 949,5 ₽.

12 130 ₽

МРОТ в России на 2020 год

Посмотреть в производственном календаре количество рабочих часов

Некоторым работодателям сложно рассчитать, сколько платить сотруднику, если в компании сменный или скользящий график работы. Допустим, смена продавца в магазине длится 10 часов, и работает он по графику 2/2. Получается, что одну неделю продавец работал 40 часов, а вторую — только 30. В этом случае работодатель сверяется с производственным календарем, в котором отмечены рабочие, выходные, праздничные дни и рассчитаны нормы рабочего времени.

Правительство России ежегодно утверждает федеральный производственный календарь. В некоторых регионах есть местные праздники, поэтому региональный производственный календарь часто отличается от федерального. Например, по федеральному производственному календарю в 2020 году 248 рабочих дней, а в Татарстане и Адыгее их 246, в Башкортостане — 245, а в Республике Крым — 243.

По производственному календарю работодатель сверяет количество рабочих часов в месяц

Рассчитать минимальный размер оклада

Если сотрудник работает по традиционному графику 5 дней в неделю по 8 часов, рассчитать оклад просто. Сотрудник, который отрабатывает все положенные дни и часы, получает фиксированный оклад. Если у сотрудника скользящий или сменный режим работы, оклад также рассчитывают по производственному календарю.

Возьмем опять нашего продавца, который работает 10 часов в день по графику 2/2. Допустим, в январе 2020 года у него получилось 15 рабочих дней или 150 рабочих часов. По производственному календарю в январе установлена норма 136 часов. Значит, все что выше — это переработка, за нее работодатель обязан доплатить. Кроме того, если продавец работает в выходной или праздничный день, работодатель оплачивает ему двойной тариф — 1000 ₽ за выход вместо 500 ₽, указанных в трудовом договоре.

Рассчитываем стоимость часа: 12 130 (МРОТ) / 136 (часов) = 89,19 ₽/час в январе. В феврале другое количество рабочих часов, поэтому тариф за час будет отличаться. После этого умножаем тариф на количество фактически отработанных часов: 89,19 х 150 = 13 378,50 ₽ — столько должен получить продавец в январе.

«Работодатель обязан выплачивать зарплату не реже двух раз в месяц, причем интервал между выплатами не может превышать 15 дней. В трудовом договоре работодатель прописывает сроки выплаты, которые установлены внутренними документами компании. Например, первого числа работодатель выплачивает зарплату за прошлый месяц, а пятнадцатого — аванс за текущий. Или пятого — зарплату, тогда двадцатого — аванс».

Эльза Зарипова, главный бухгалтер с опытом работы 20 лет

Когда можно платить оклад ниже МРОТ

Если работник отработал норму, установленную производственным календарем, работодатель выплачивает зарплату не ниже МРОТ. Если отработал меньше нормы, зарплата рассчитывается пропорционально отработанному времени.

Сотрудник работает неполный рабочий день или неполную рабочую неделю

Допустим, предпринимательница изготавливает сувенирную продукцию из фанеры и пластика. С апреля по октябрь заказов мало, и предпринимательница успевает обработать заказы и вырезать заготовки на станке. С октября объем заказов растет, поэтому она принимает на работу помощника. Он работает пять дней в неделю по 4 часа, то есть 0,5 ставки. Если предпринимательница рассчитывает зарплату по МРОТ, то помощник будет получать 0,5 от минималки: 12 130 х 0,5 = 6 065 ₽ в месяц.

Эльза Зарипова, главный бухгалтер, ведет четыре компании

Работодатель может принять сотрудника на определенное количество часов и установить пониженную ставку. Но в пересчете на 40-часовую неделю ставка не должна быть меньше МРОТ.

Сотрудник получает доплату

Зарплата менеджеров по продажам состоит из оклада в 7000 ₽ и 3% от сделки. Если менеджер работает хорошо, он может получить 40 000 ₽, 70 000 ₽ или больше. А если за месяц сотрудник ничего не продаст, то его зарплата составит всего 7000 ₽, что противоречит закону.

Чтобы работодателя не оштрафовали, он обязан доплатить сотруднику до МРОТ. Тогда в трудовом договоре можно написать, что сотрудник получает 7000 ₽ и 3% от совершенных сделок, но не менее 5130 ₽. В этом случае сотрудник, у которого за месяц не было ни одной сделки, все равно получит зарплату в размере МРОТ: 7000 + 5130 = 12 130 ₽.

Эльза Зарипова, главный бухгалтер, ведет четыре компании

Нельзя забывать про работающих во вредных условиях труда и льготников: им по закону положена сокращенная рабочая неделя. Например, дети до 16 лет за 24-часовую рабочую неделю должны получать полную ставку.

Какие выплаты нужно сделать за сотрудников

Каждый месяц работодатель платит налоги и взносы за сотрудников. Рассказываем, сколько и куда платить.

НДФЛ — налог на доходы физических лиц

Россияне обязаны платить налог 13% со всех доходов. Но так как работодатель считается налоговым агентом своих сотрудников, он за них рассчитывает сумму налога, удерживает ее из зарплаты и уплачивает в бюджет. За выплаченный доход и удержанный НДФЛ работодатель отчитывается по форме 6-НДФЛ четыре раза в год: за первый квартал до 30 апреля, за полугодие до 31 июля, за 9 месяцев до 31 октября и за год до 1 марта. Кроме этого, до 1 марта работодатель подает дополнительный отчет по форме 2-НДФЛ, где указывает сведения на всех сотрудников, кому за год выплачивал деньги и удерживал налог.

Налог платят в день зарплаты или на следующий. Если зарплату выдают первого, то второго — крайний срок, чтобы уплатить НДФЛ. При зарплате 12 130 ₽ сотрудник получает на руки 10 553,10 ₽, а 1576,90 ₽ работодатель уплачивает в качестве НДФЛ.

Зарплатные налоги

Если с сотрудником подписан трудовой договор, работодатель платит за него зарплатные налоги — взносы во внебюджетные фонды. В сумме размер налогов составляет 30% заработной платы, из них 22% — в Пенсионный фонд (ПФР), 5,1% — в Фонд обязательного медицинского образования (ФФОМС), 2,9% — в Фонд социального страхования (ФСС). Зарплатные налоги уплачивают до 15 числа следующего месяца: за январь — до 15 февраля, за февраль — до 15 марта.

Рассчитаем на примере. Зарплата сотрудника составляет 12 130 ₽, тогда в ПФР работодатель уплачивает 2668,60 ₽, в ФФОМС — 618,63 ₽, ФСС — 351,77 ₽. Если сотрудник работает на полставки, то и взносы в два раза ниже.

Взносы за травматизм

Работодатель обязан страховать персонал от несчастных случаев на производстве и уплачивать взносы в Фонд социального страхования. Размеры взносов зависят от видов деятельности и определяются классом профессионального риска. Отчет по страховым взносам за травматизм сдают раз в квартал — до 25 числа следующего месяца.

Все виды оптовой и розничной торговли, большинство видов производства относят к I классу профессионального риска. Тариф взноса по I классу профессионального риска составляет 0,2% дохода. Производитель нерафинированного растительного масла платит за травматизм 0,3%, а производство мебели, строительство и отделочные работы относятся к VIII классу профессионального риска, и работодатель платит 0,9% дохода.

Какие штрафы предусмотрены за нарушение

Мы собрали в таблицу перечень нарушений, которые чаще всего допускают ИП в качестве работодателей.

Страховые взносы для малых и средних предприятий снизили. Изменения в Налоговый кодекс внесены Федеральным законом от 01.04.2020 № 102-ФЗ.

С 1 апреля организации и ИП, внесенные в реестр субъектов малого и среднего предпринимательства (это условие обязательно!) могут применять пониженные ставки. Но снижение касается только выплат физлицам, превышающим минимальный размер оплаты труда, определяемым по итогам каждого календарного месяца.

| База для начисления страховых взносов | Ставка взносов в ПФР, в пределах лимита | Ставка взносов в ФСС | Ставка взносов в ФОМС |

| Выплаты в пользу физлиц, не превышающие МРОТ определяемые по итогам каждого календарного месяца | 22 процента | 2,9 процента | 5,1 процента |

| Выплаты в пользу физлиц, превышающие МРОТ определяемые по итогам каждого календарного месяца | 10 процентов | - | 5 процентов |

Поясняем, как будет считаться:

Работнику начислена заработная плата за апрель 2020 года в размере 25 000 рублей. МРОТ на 1 января 2020 года составляет 12 130 рублей.

Взносы в ПФР, по ставке 22%: 12 130×22% = 2668,6 руб., по ставке 10%: (25 000 -12 130) х 10% = 1 287 руб. Всего взносы в ПФР составят 3 955,6 руб.

Взносы в ФСС 12 130×2,9% = 351,77 руб.

Взносы в ФОМС, по ставке 5,1%: 12 130×5,1% = 618,63 руб., по ставке 5% (25 000 - 12 130) х 5% = 643,5 руб. Всего взносы в ФОМС составят 1 262,13 руб

Сколько же получится сэкономить? Если применяются обычные ставки, то взносов надо было бы уплатить 25 000×30% = 7500 руб. А из-за того, что с части выплат взносы меньше, уплатить надо будет 3 955,6 + 351,77 + 1 262,13 = 5569,5 руб. Экономия составит 1930,5 руб.

Информации по новым ставкам пока очень мало, но вопросы уже вовсю задают. Ответим на некоторые из них.

Считать именно по месяцам? Не нарастающим итогом?

Да, считать надо каждый месяц по отдельности. Нельзя сложить выплаты, например, за апрель и май и разделить на два.

Какой МРОТ брать, региональный или федеральный?

МРОТ, согласно Трудовому кодексу, на всю страну один. В 2020 году он равен 12 130 рублям. В регионах устанавливают минимальную заработную плату в соответствии со статьей 133.1 ТК РФ.

Если МРОТ в течение года изменят, то что-то изменится?

Нет, ничего не изменится. МРОТ берется на 1 января расчетного года.

Надо ли увеличивать МРОТ на районный коэффициент или другие надбавки?

Для расчета используется только сам МРОТ. Т.е. условия применения пониженных ставок одинаковы для всех регионов.

Почему вы пишете про то, что пониженные ставки взносов применяются с 1 апреля, ведь судя по закону они только с 1 января 2021 года?

Дело в том, что в законе есть две статьи, которыми устанавливаются пониженные ставки. Положения одной из них (пункты в статье 2) действительно вступают в силу с 1 января 2021 года. Но есть и статья 5, в которой отдельно прописано о применении пониженных ставок с 1 апреля по 31 декабря 2020 года.

Касается ли снижение ставок фиксированных взносов ИП?

Нет, не касается, увы.

Некоммерческие организации могут применять новые ставки?

Некоммерческие организации не относятся к субъектам малого и среднего предпринимательства, поэтому в реестре МСП их нет. А значит нет и права применять новые ставки.

А микропредприятия забыли?

Микропредприятия это разновидность малых, они есть в реестре МСП, поэтому применять пониженные ставки они могут.

А как считать совместитетелей? Делить МРОТ на 50%?

Из текста закона следует, что не важно, основное место работы или нет и на какую часть ставки оформлен работник. Речь идет именно о выплате в календарный месяц.

Если отработан не полный месяц, работник был в отпуске или уволился. МРОТ считать по отработанным дням?

Судя по тексту закона считаются выплаты в адрес конкретного физлица в календарый месяц. И не важно, сколько дней он отработал, все равно от выплат ему надо отнимать один МРОТ.

До 1 апреля 2020 все бизнесмены платили страховые взносы с зарплаты по ставке 30%, в том числе:

- Пенсионный фонд — 22%;

- Фонд социального страхования — 2,9%;

- Фонд медицинского страхования — 5,1%.

Начиная с 1 апреля субъекты малого и среднего предпринимательства (МСП) будут платить взносы по прежним ставкам только с выплат в пределах МРОТ. С оставшейся части нужно будет платить вдвое меньше – 15%, в том числе:

- Пенсионный фонд — 10%;

- Фонд социального страхования — 0%;

- Фонд медицинского страхования — 5%.

Страховые взносы «на травматизм» под льготу не подпадают. Каждый бизнесмен платит их по своему тарифу. Ставка может составлять от 0,2% до 8,5% в зависимости от вида деятельности.

Для расчета льготы бизнесмены должны использовать федеральный МРОТ, без учета любых региональных надбавок. В 2020 году он равен 12 130 рублей.

На какие выплаты распространяется льгота

Льгота относится ко всем выплатам в пользу сотрудников, которые облагаются страховыми взносами.

Северные надбавки.

Если в регионе, где вы работаете, предусмотрены северные и другие подобные надбавки, то сумму МРОТ для расчета взносов на эти надбавки увеличивать не нужно. То есть вы считаете взносы по обычному тарифу с федерального МРОТ, а со всего остального, включая надбавки – по льготному тарифу.

Выплаты по гражданско-правовым договорам.

Выплаты по гражданско-правовым договорам (ГПД) тоже подпадают под льготу – пониженные ставки на выплаты свыше МРОТ на них также распространяются. По таким договорам льготу нужно рассчитывать в том периоде, когда был подписан акт об оказании услуг (выполнении работ). Когда вы фактически перечислили деньги в данном случае не имеет значения.

Режим неполного рабочего времени.

Если специалист трудится в режиме неполного рабочего времени, то сумму МРОТ для расчета льготы по нему корректировать не нужно. Может получиться так, что сотрудник, который работает на полставки, будет все время получать зарплату ниже МРОТ. В этом случае льгота на выплаты в его пользу не распространяется.

Медианная зарплата по крупным и средним предприятиям РФ в 2017 году по данным Росстата составляла около 28 тысяч рублей. Этот значит, что половина работников зарабатывают в месяц меньше этой суммы.

Отдельно для малого и среднего бизнеса Росстат такие исследования не проводит. Но логично предположить, что общий уровень доходов там еще ниже и большинство сотрудников зарабатывают не более 20 – 25 тыс. руб. в месяц.

Поэтому фактически для многих субъектов МСП под льготу попадет лишь половина выплат в пользу работников или даже меньше.

Кто может платить меньше

По закону № 102-ФЗ льгота распространяется на все субъекты малого и среднего предпринимательства (МСП).

Компания или ИП относится к субъектам МСП, если соответствует условиям (ст. 4 закона от 24.07.2007 № 209-ФЗ):

- Выручка не превышает 2 млрд рублей в год.

- Среднесписочная численность сотрудников не больше 250 человек. Исключение — предприятия легкой промышленности, которые могут иметь численность до 1 000 человек.

- Государственным структурам, общественным организациям и фондам (кроме инвестиционных) принадлежит не более 25% уставного капитала.

- Иностранным организациям, а также российским компаниям, не относящимся к МСП, суммарно принадлежит не более 49% уставного капитала.

Кроме того, организация или ИП должны быть включены в реестр субъектов МСП, который ведет ФНС.

Если вы перестанете соответствовать критериям для отнесения к субъектам МСП, то потеряете возможность использовать льготу с 1 числа того месяца, в котором вас исключат из реестра ( письмо ФНС РФ от 29.04.2020 № БС-4-11/7300@).

Ограничение по максимальной сумме

Обычно если годовой доход сотрудника превышает предельную базу, взносы снижаются:

- на пенсионное страхование — 10%;

- на социальное страхование — 0%;

- на медицинское страхование — 5,1%

Работодатель, который имеет право на льготу, теперь при таком превышении должен начислять взносы по сниженной ставке с суммы в пределах МРОТ, а с суммы свыше МРОТ ставка и так всегда сниженная. Получается, что после предельной суммы дохода ставка на выплаты в пределах МРОТ будет 15,1 %, а со всего остального 15%.

Напомним, что в 2020 году величина предельной базы составляет:

- Для взносов на пенсионное страхование — 1 292 000 рублей.

- Для взносов на социальное страхование — 912 000 рублей.

Совмещение с другими льготами

Некоторые субъекты МСП до принятия закона № 102-ФЗ уже использовали льготные ставки по страховым взносам на основании статьи 427 НК РФ . Например, ИТ-компании.

Возникает вопрос: могут ли такие бизнесмены начислять по выплатам в пределах МРОТ взносы по пониженным ставкам в соответствии со статьей 427 НК РФ, а по выплатам свыше МРОТ — использовать льготу по закону 102-ФЗ?

Налоговики пока не высказали свое мнение по этому поводу. Но Минтруд в аналогичной ситуации разъяснял, что бизнесмен должен выбрать один из вариантов применения льготы по страховым взносам (письмо от 12.02.2016 № 17-4/В-58).

Минфин согласен с тем, что налогоплательщики могут руководствоваться разъяснениями Минтруда по вопросам, связанным с начислением страховых взносов (письмо от 16.11.2016 N 03-04-12/67082).

Льготу по статье 427 НК РФ вы можете применить ко всем выплатам в пользу сотрудников, а не только к тем, которые превышают МРОТ.

Вывод

Субъекты малого и среднего предпринимательства могут с 1 апреля 2020 года пользоваться пониженными тарифами по страховым взносам. Льгота распространяется на все облагаемые взносами выплаты свыше федерального МРОТ, в том числе выплаты по ГПД.

Если вы имеете право на несколько вариантов получения льготы — выберите один из них.

Перед официальным открытием любого бизнеса будущему предпринимателю необходимо продумать, какие сотрудники ему потребуются и во сколько обойдется их содержание. В данной ситуации лучше воспользоваться калькулятором и просчитать все предстоящие расходы.

Любые организации или предприниматели, которые производят выплату заработной платы и иные вознаграждения физическим лицам, являются налоговыми агентами.

При выплате сотрудникам зарплаты налоговый агент обязан рассчитать сумму налога, удержать его и перечислить в бюджет. Согласно п. 4 ст. 226 НК РФ налог на доходы, то есть НДФЛ, удерживается из доходов работников при их фактической выплате. А вот в момент выплаты аванса этот налог не уплачивается.

Доходы физического лица для расчета налога на доходы могут выражаться в любом виде: в денежном, материальном и нематериальном.

Что нужно знать об НДФЛ

C 2021 года произошли некоторые изменения в уплате НДФЛ. И они коснутся тех компаний, в которых работают сотрудники с высокими зарплатами.

Ранее НДФЛ рассчитывался от фактических доходов сотрудников за месяц, «работала» единая ставка в размере 13 % для резидентов РФ. С 1 января 2021 года введена ставка НФДЛ стала прогрессивной. Это значит, что удерживаемая сумма будет зависеть от размера доходов (Федеральный закон от 23.11.2020 № 372-ФЗ).

Если размер годовой зарплаты превышает 5 млн руб., то на нее распространяется НДФЛ 15 %. При этом повышенная ставка применяется не на весь доход, а только на часть, которая выходит за рамки 5 млн руб.

Для нерезидентов РФ продолжает действовать НДФЛ в размере 30 %.

Уменьшение налога

Для уменьшения налога в Налоговом кодексе предусмотрены специальные вычеты:

- стандартный (применяется при наличии детей определенного возраста);

- социальный (применяется в случае предоставления документов на лечение или образование);

- имущественный (применяется при приобретении жилья).

Вышеуказанные вычеты оформляются в ИФНС или у работодателя. Вычет на детей предоставляется по заявлению работодателя с приложением необходимых документов.

В налоговую работодатель сдает отчеты 2-НФДЛ (ежегодно) и 6-НДФЛ (ежеквартально). Несмотря на то, что с 2021 года 2-НФДЛ отменяется, за 2020 год его придется сдать — до 1 марта. Правила заполнения формы описаны в Приказе ФНС РФ от 02.10.2018 N ММВ-7-11/566@.

О порядке заполнения формы 6-НДФЛ читайте в Приказе ФНС РФ от 14.10.2015 N ММВ-7-11/450@.

Взносы в фонды

Страховые агенты ежемесячно начисляют на ФОТ своих сотрудников взносы во внебюджетные фонды. Это обеспечивает застрахованным лицам права на получение пенсий, медобслуживания, пособия по временной нетрудоспособности, декретные.

Компании и предприниматели уплачивают взносы из собственных средств, не за счет средств работников.

Налоги с ФОТ сотрудников в 2021 году

НДФЛ по ставке 13 % уплачивают налогоплательщики-резиденты, у которых зарплата не превышает 5 млн руб. в год. НДФЛ по ставке 15 % рассчитывается с зарплат свыше 5 млн руб. Работники-нерезиденты уплачивают 30 % НДФЛ.

Страховые взносы во внебюджетные фонды начисляются и перечисляются по следующим тарифам, тарифы закреплены ст. 425 НК РФ:

- в Пенсионный фонд России (ПФР) — 22 %

- в Фонд социального страхования (ФСС) — 2,9 %

- в Федеральный фонд обязательного медицинского страхования (ФФОМС) — 5,1 % — от 0,2 до 8,5 % (ставка зависит от класса профессионального риска)

На работах с тяжелыми условиями труда, на подземных работах, в горячих цехах женщинам трактористкам-машинисткам, водителям локомотивных бригад (категории работников указаны в ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ) предусмотрены дополнительные тарифы страховых взносов (ст. 428 НК РФ).

Калькулятор страховых взносов

Для самостоятельного расчета взносов, в том числе за неполный год, воспользуйтесь бесплатным калькулятором взносов.

Обратите внимание на КБК по страховым взносам во внебюджетные фонды РФ на 2021 год.

Что изменилось в связи с действием прямых выплат

С 1 января 2021 года на прямые выплаты перешли оставшиеся регионы, и теперь работодатели избавлены от необходимости резервировать средства под выплаты и изымать их из оборота.

Работодатели назначает и выплачивает за счет собственных средств пособие по временной нетрудоспособности за первые три дня, а за последующие дни нетрудоспособности «отвечает» региональное отделение ФСС, то есть выплачивает пособие за остальной период за счет средств бюджета фонда

Обязательные отчисления ИП в 2021 году

При любом режиме налогообложения ИП обязан производить систематические отчисления за самого себя. У ИП не бывает работодателя, ему не начисляется заработная плата, поэтому фиксированные платежи рассчитываются от доходов. Именно от величины полученного дохода зависит сумма взносов в фонды.

Еще в 2018 году страховую нагрузку ИП отвязали от величины МРОТ, после этого размер взносов стал фиксированным. В Федеральном законе от 15.10.2020 № 322-ФЗ указаны размеры страховых взносов на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС) вплоть до 2023 года.

По общему правилу ИП обязаны уплачивать страховые взносы во внебюджетные фонды:

- на собственное пенсионное и медицинское страхование;

- на социальное страхование работников, если они есть у предпринимателя.

Также ИП могут добровольно уплачивать страховые взносы на социальное страхование за себя, если хотят получать пособия из средств ФСС (например, пособие по беременности и родам, детские пособия, пособие по временной нетрудоспособности). Для этого нужно самостоятельно встать на учет в ФСС. О том, как это сделать, мы писали в статье «Больничный для ИП без работников».

Сумма страховых взносов, которую ИП нужно перечислить в ФСС, если он вступает с ним в добровольные правоотношения по социальному страхованию, в 2021 году составит 4 4516 руб.

Стоимость страхового года вычисляется по формуле: 12 792 (МРОТ) * 2,9 % (страховой тариф) * 12

Бухгалтерский и налоговый учет, расчеты по сотрудникам, отчетность в ФНС, ПФР, ФСС и Росстат, валютный учет — все в одном сервисе.

В соответствии с п. 1 ст. 430 НК РФ страховые взносы на ОПС рассчитываются следующим образом:

- если доход ИП укладывается в пределы 300 000 руб., то фиксированный размер составляет 32 448 руб.;

- если доход ИП превышает 300 000 руб., то фиксированный размер составляет 32 448 руб. + 1 % от суммы дохода, превышающей лимит в 300 000 руб., но не более восьмикратного увеличения фиксированного платежа — 8 * 32 448 руб.

Предельный размер взносов на ОПС в 2021 году установлен на уровне 1 465 000 руб. (Постановление Правительства РФ от 26.11.2020 № 1935).

Страховые взносы на ОМС для ИП в 2021 году составляют 8 426 руб.

Сколько нужно платить за одного сотрудника в месяц?

Изучив все налоги, давайте подсчитаем, сколько необходимо платить за одного сотрудника в месяц.

Если зарплата по трудовому договору составляет 20 000 руб. в месяц (до вычета налогов), то за год составит 240 000 руб.

Рассчитаем НДФЛ: 20 000 х 13 % = 2 600 руб.

На руки сотрудник получает 17 400 руб. (20 000 — 2 600).

Каждый месяц при неизменных условиях нужно будет платить взносы:

- на ОМС: 20 000 х 5,1 % = 1 020 руб.

- на ОПС: 20 000 х 22 % = 4 400 руб.

- на ОСС: 20 000 х 2,9 % = 580 руб.

- «на травматизм»: 20 000 х 0,2 % = 40 руб.

В общей сумме получается 6 040 руб. в месяц и 72 480 руб. в год.

Итого: расходы на одного сотрудника составят 26 040 руб. в месяц или 312 480 руб. в год.

Помимо зарплаты нужно также учитывать затраты работодателя на оборудование рабочего места каждого сотрудника. До недавнего времени считалось, что значительно экономят те, кто переводит сотрудников на удаленку. Однако Федеральный закон от 08.12.2020 № 407-ФЗ внес изменения в Трудовой кодекс и стало понятно, что удаленная работа накладывает на работодателей отдельные обязательства.

В частности, работодатель за свой счет обязан обеспечить работника, выполняющего свои трудовые функции из дома, оборудованием, которое ему нужно для полноценной работы, программно-техническими средствами, средствами защиты информации. Возможны варианты, когда работник использует свою технику, оборудование и программы, но тогда работодатель должен ему компенсировать затраты.

Опасная экономия

Многие предприниматели ищут различные возможности минимизации расходов на сотрудников. И на смену зарплатам в конвертах приходят новые варианты сокращения величины выплат с ФОТ. Но каждый из них несет определенные риски.

Заключение договоров ГПХ

Такой вариант минимизации расходов интересен работодателю тем, что отпадает необходимость предоставлять сотруднику гарантии и компенсации, предусмотренные Трудовым кодексом. Работодатель не обязан выплачивать пособия, он не тратится на создание условий труда. Единственное, что ему нужно от работника, — это результат работы.

Однако в большинстве случаев выплаты по договорам ГПХ все же облагаются страховыми взносами. При этом НДФЛ платится в любом случае, поскольку компания выступает в роли налогового агента при выплате доходов в пользу физлиц.

В п. 4 ст. 420 НК РФ указаны случаи, когда выплаты по договорам ГПХ не облагаются взносами. Речь идет о ситуациях, когда предмет договоров — переход права собственности или иных вещных прав на имущество (имущественные права). Сюда же относятся договоры, связанные с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на результаты интеллектуальной деятельности, указанные в пп. 1-12 п. 1 ст. 1225 ГК РФ, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования результатов интеллектуальной деятельности, указанных в пп. 1-12 п. 1 ст. 1225 ГК РФ.

Суть риска состоит в том, что договоры ГПХ, фактически регулирующие трудовые отношения, могут быть переквалифицированы в трудовые (ст. 19.1 ТК РФ). Существует ряд признаков, на которые обращают внимание суды, признавая отношения трудовыми.

Следствие переквалификации договора — это начисление недоимки, штрафы, пени, ответственность за нарушение законодательства об охране труда и т.д.

Оформление сотрудников как ИП

Это еще один вариант минимизации расходов на сотрудников. Например, если взять ИП на УСН «доходы», то сумма выплаты фактической зарплаты составит 6 %, также нужно учитывать взносы на ОПС — 32 448 руб. и взносы на ОМС — 8 426 руб. Если доходы ИП превысят 300 000 руб. в год, то уплачивается плюс 1 % от суммы превышения.

С целью экономии работодатели даже компенсируют необходимые суммы в рамках 6 %, что для ИП тоже выгодно — по факту предприниматель получает полную сумму. При этом сотрудник-ИП лишается всех гарантий, предусмотренных Трудовым кодексом.

Договор с ИП, так же как и в предыдущем случае, могут признать трудовым, если он содержит признаки того, что ИП по факту задействован в производственном процессе, ежедневно выполняет одни и те же обязанности наравне со штатными работниками, имеет рабочее место в офисе компании и пользуется ее оборудованием. Налоговая учитывает совокупность признаков и показания свидетелей. Если окажется, что компания действительно «спрятала» трудовые отношения в договорах с ИП, то последует доначисление налогов.

«Перевод» сотрудников в самозанятые

Об этой схеме стало известно сразу же, как только начал действовать налог на профессиональный доход, который позволил людям, работающим на себя, стать самозанятыми официально.

С 1 января 2021 года все без исключения регионы подключились к эксперименту с налогом на профессиональный доход. Те, кто зарегистрировался в качестве самозанятого, уплачивает налог в размере 4 % с дохода от сделок с физлицами и 6 % с дохода от сделок с ИП и юрлицами. Некоторые работодатели решили перевести часть сотрудников в плательщиков налога на профессиональный доход, то есть уволить их и переоформить с ними отношения, используя договоры ГПХ.

Работодатели поняли, что выгода от этого довольна большая: они перестают быть налоговыми агентами по НДФЛ в отношении работника, который стал самозанятым, и избавляются от обязанности уплачивать страховые взносы. Соответственно, никаких гарантий по Трудовому кодексу они тоже не обязаны соблюдать. Самозанятые сотрудники остаются без выходных пособий, оплачиваемого отпуска и пособий на случай временной нетрудоспособности.

Однако стоит учесть, что помимо явных признаков, которые могут свидетельствовать о реальном статусе «самозанятого» (например, ежедневное присутствие в офисе бывшего работника и использование им конкретного рабочего места), существуют еще положения самого закона о самозанятых. Они указывают на то, что работодатель может в рамках договора ГПХ сотрудничать с бывшим сотрудником, ставшим самозанятым, только при одном условии — если с момента увольнения этого сотрудника из компании прошло не менее двух лет.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Читайте также:

- Каким образом коллективный договор отражается на налогообложении предприятия

- Какая справка нужна для налогового вычета по ипотеке с места работы

- Какой подоходный налог с зарплаты в беларуси при наличии 2 детей

- Откуда взялся налог на доходы физических лиц в личном кабинете

- Как получить уведомление из налоговой на вычет ндфл у работодателя