Как посмотреть доходы в личном кабинете налогоплательщика для физических лиц за 2020 год

Опубликовано: 13.05.2024

На сайте Федеральной налоговой службы (ФНС) появился новый сервис “Мои чеки онлайн”. Там россияне смогут посмотреть свои покупки, оплаченные банковскими картами.

Что такое “Мои чеки онлайн”?

17 февраля 2021 года глава ФНС Даниил Егоров рассказал о планах объединить «Личный кабинет налогоплательщика» с данными онлайн-касс. В результате получился сервис “Мои чеки онлайн”. Именно благодаря этой “связке” планируется показывать “по одному клику” все траты граждан.

Как мне посмотреть мои чеки?

Чтобы зарегистрироваться в сервисе “Мои чеки онлайн” нужно ввести номер своего телефона и код, который на него придёт. Затем сайт просит привязать e-mail, и на почту приходит письмо для подтверждения учётной записи. Переходить по ссылке в письме не обязательно — вся информация о тратах открывается автоматически после входа.

Сейчас на сайте показаны лишь некоторые траты за последние 3 года. Среди них есть информация о мобильных платежах, оплатах такси и доставках еды. По задумке туда будут попадать все траты граждан, по банковской карте.

Зачем это нужно?

Получается, налоговая будет знать обо всех моих тратах?

Потенциально эту систему можно будет использовать для контроля за расходами граждан. Сразу после появления сервис стали критиковать. По мнению экспертов, ФНС может использовать данные для контроля за расходами граждан.

Политолог, руководитель Фонда развития региональной политики Илья Гращенков в своём telegram-канале высказал недовольство новой системой. Вот его мнение:

- Налоговая мониторит покупки, после чего, возможно, укажет на разницу между доходами и расходами.

- Если трат больше, чем заработка, человека могут попросить объяснить разницу или заплатить её. Тем, у кого явный перерасход по сравнению с доходами, к примеру, предложат зарегистрироваться как самозанятому и платить 7% с расходов.

- Таким образом налоговики начнут забирать “последнее” у обычных граждан, “кто ещё хоть что-то может себе купить, кроме масла и сахара по фиксированной цене”.

Разве возможно контролировать все операции в России?

И да, и нет. Налоговая уже давно пытается это делать. Отслеживать операции стало возможным, в том числе, благодаря внедрению тех самых онлайн-касс, которые планируют “связать” с “Личным кабинетом налогоплательщика”.

- Онлайн-кассы позволяют передать информацию о платежах оператору фискальных данных (ОФД), а он отправляет данные в налоговую службу. Разница с обычными кассами в том, что обычные только печатают чек и сохраняют данные об операции в специальной базе данных.

Можно отследить частичную хронологию внедрения онлайн-касс:

- С 1 февраля 2017 года в налоговой можно зарегистрировать только онлайн-кассы.

- До 1 июля 2017 года на них перешли организации и индивидуальные предприниматели (ИП), которые раньше использовали кассовую технику.

- До 1 июля 2018 года — организации и некоторые ИП (с трудоустроенными работниками) в сфере торговли и общественного питания.

- С 1 июля 2019 года на применение онлайн-касс перешли предприниматели малой торговли, где нет трудоустроенных работников, а также сферы услуг.

- Остальные категории должны будут применять контрольно-кассовую технику с 1 июля 2021 года.

Переход на онлайн-кассы в некотором роде облегчил работу предпринимателей, поскольку стало меньше бумажной отчётности и налоговых проверок. Кроме того, теперь можно отследить все продажи и контролировать сотрудников.

Теперь же данные с онлайн-касс будут также отображаться в налоговом кабинете россиян.

Стоп, а если я буду платить только наличкой?

Попадать в сервис “Мои чеки онлайн”, будут только покупки, оплаченные банковскими картами. Возможно, при покупке наличными завести чек в систему можно будет самостоятельно. Этот механизм не проработан.

Однако стоит понимать, что уже долгое время в России идёт активный переход от наличных денег к безналичным.

По оценке лаборатории СберИндекс, больше половины платежей (54,1%) за весь 2020 год оказались безналичными. По мнению экспертов, рост мог был вызван пандемией. Процесс ухода от наличных в целом продолжается, даже несмотря на существенный рост объёма бумажных денег в обращении (+2,8 трлн руб. до 13,4 трлн руб.).

Сервис собирает очень много личной информации, а как она будет защищаться?

На этот вопрос ответить не так просто.

В ФНС рассказали, что электронные чеки будут храниться в “облаке” только по желанию граждан и не будут содержать информацию о картах.

Как на самом деле будет работать сервис станет видно только на практике.

Такая система выгодна только государству? Почему её не критикуют банки?

На самом деле безналичное общество выгодно не только государству, банки получают контроль над финансами своих клиентов и большие возможности для заработка (комиссии, платы за обслуживание счёта, кредитные линии). Более того, они смогут продавать большие данные и аналитику другим компаниям.

Получается, что спрятать от государства свои доходы не получится?

Государство стремиться к этому. Ещё 5 лет назад запуск такой системы был невозможен, но с развитием цифровых технологий у налоговой появились нужные инструменты.

Один из самых проблемных для сбора налогов — НДФЛ.

НДФЛ — налог на доходы физических лиц. Сейчас это главный тип прямых налогов (подробнее про ставки можно прочитать здесь). Обычно все расчёты по НДФЛ ведёт работодатель. Он выступает налоговым агентом — платит налоги за работников и выдает зарплату уже за вычетом НДФЛ.

Не все граждане хотят платить налоги, а потому прибегают к разным способам экономии. До сих пор очень распространена зарплата “в конверте”. Наличные деньги сложнее отследить, и они не облагаются налогами.

- Теневая экономика — это нелегальная или “скрытая” экономическая деятельность, доходы от которой официально не учитываются при уплате налогов. Любая прибыль, скрываемая от налоговой службы, считается теневой.

- Более 30% граждан получают зарплату “в конверте”, а общий объём неофициальных зарплат в стране превышает 10 трлн руб. ежегодно.

- В «теневую» занятость в России вовлечено 25 млн граждан — порядка 32,5% экономически активного населения. В итоге бюджет страны недополучает около 3 трлн рублей.

Огромные суммы, которые проходят “в тени”, невыгодны государству, потому их стремятся отследить и обложить налогами. Чем больше “несостыковок” найдётся, тем больше денег от граждан в бюджет будет получено.

Как подать форму 3-НДФЛ через личный кабинет налогоплательщика в 2021 году?

В последнее время популярность набирает именно электронный способ подачи декларации через личный кабинет на сайте ФНС. Это удобно, быстро, просто и не требует обязательного посещения отделения ФНС.

У налогоплательщика, желающего подать отчетность через личный кабинет на сайте ФНС, есть возможность пойти двумя путями:

Сроки подачи в 2020 году зависят от причины отправки отчетности физическим лицом:

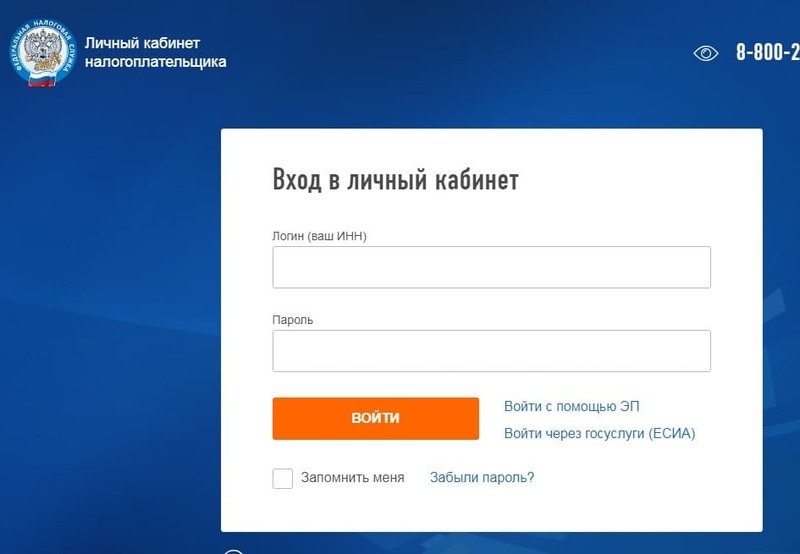

В личный кабинет можно войти несколькими способами:

- Прийти в любое отделение ФНС с паспортом и оформить регистрационную карту с логином и паролем, которые можно указывать при входе на сайте.

- Примененить квалифицированную электронную подпись, выданную Удостоверяющим центром.

- С помощью подтвержденной учетной записи на госуслугах.

В данном примере воспользуемся способом входа в личный кабинет через госуслуги.

- Шаг 2. Сделать электронную подпись, которая необходима для подписания заполненного бланка декларации.

Нужно нажать на свои ФИО вверху страницы, чтобы перейти в Профиль для изменения настроек.

- Шаг 4. Выбрать способ подачи 3-НДФЛ.

Ниже рассмотрим, как заполнить декларацию в личном кабинете онлайн при продаже автомобиля в 2020 году.

Пример заполнения при продаже автомобиля в 2020 году

Если в 2020 году продан автомобиль, и он был в собственности менее 3 лет, то продавец должен заполнить и подать декларацию 3-НДФЛ независимо от того, нужно платить налог с полученного дохода или нет.

Налог платить не нужно, если доходы от продажи машины равны или меньше налогового имущественного вычета (расходы по приобретению данного авто или фиксированная сумма 250 000).

3-НДФЛ нужно сдать в ФНС по месту жительства до 30 апреля 2021, нарушение этого срока приведет к необходимости платить штраф 1000 руб. При этом отчетность все равно подать придется.

Если налог платить нужно, то сделать это можно в срок до 15 июля 2021.

Если автомобиль был в собственности 3 и более лет, то сдавать декларацию не нужно, платить НДФЛ также не требуется.

Исходные данные для примера:

Рассмотрим пример заполнения 3-НДФЛ, если автомобиль был куплен в октябре 2018 за 350 000, а продан в ноябре 2020 года за 360 000.

В этом случае заполнить налоговую декларацию нужно, так как автомобиль был в собственности менее трех лет.

Далее пошагово выполняем следующие действия:

В качестве источника дохода выступает покупатель автомобиля. После добавления дохода нужно заполнить данные о том лице, которому продана машина. Обычно это физическое лицо, но может быть и организация или ИП. В зависимости от выбранного типа покупателя заполняются соответствующие реквизиты.

Ставку нужно оставить 13%, которая стоит по умолчанию.

В нашем примере автомобиль был куплен за 350 000, а продан за 360 000, значит налогооблагаемый доход = 10 000, а сумма налога к уплате 1 300.

- Шаг 3. Проверить декларацию 3-НДФЛ.

Если нужно показать в 3-НДФЛ только продажу автомобиля, то все указанные вкладки можно пропустить.

- Шаг 4. Прикрепить документы, подтверждающие доходы и расходы.

Доход подтверждает договор купли-продажи, где налогоплательщик выступает в роли продавца.

- Шаг 5. Ввести пароль сертификата электронной подписи.

Для уплаты налога (если есть такая обязанность) можно зайти на главную страницу личного кабинете, где можно увидеть ссылку на оплату.

Справку о доходах 2- НДФЛ теперь можно скачать в личном кабинете на сайте nalog.ru. Вы получите официальный документ с электронной подписью. Он имеет такую же силу, как справка с печатью работодателя. Такую справку примет банк, новый работодатель и вообще кто угодно: она заверена налоговой.

Но есть проблема. Скорее всего, вам все равно придется брать справку на работе.

Что за справка вообще?

Справка 2- НДФЛ — это подтверждение официальных доходов и удержанного налога. Работодатель отправляет в налоговую такую справку по каждому сотруднику. Налоговая видит, где конкретный человек работает, какая у него зарплата за год и по месяцам и сколько НДФЛ он заплатил.

Справка 2- НДФЛ нужна для разных целей. Например, для оформления вычета при покупке квартиры или оплате лечения. Еще такой справкой подтверждают официальные доходы для банка, чтобы взять или рефинансировать кредит.

Обычно справку 2- НДФЛ заказывают на работе. Бухгалтерия выдаст ее в любое время и за любой период работы.

Так что, теперь справку получить проще?

Да, теперь ее можно получить прямо на сайте налоговой. Раньше ее можно было только открыть, а скачать и передать кому-то — нет. Теперь можно. Справки выгружаются в формате .pdf или .xml. Этот файл можно переслать по электронной почте или прикрепить к заявке на кредит.

Почему такая справка имеет юридическую силу? Это же просто файл.

В чем тогда подвох? Почему эти справки не подойдут для кредита?

Работодатели подают справки о доходах сотрудников до 1 апреля следующего года. Налоговая загружает справки в личный кабинет еще позже — к июню. И так каждый год.

Например, в ноябре 2017 года у налоговой есть справка за 2016 год, а за 2017 еще нет. Даже весной 2018 года еще может не быть справки за 2017.

Для кредита нужна справка 2- НДФЛ за полгода до подачи заявки. Если подать заявку сейчас, нужно подтвердить доход с мая по ноябрь 2017 года. Для этого придется брать справку 2- НДФЛ на работе. В личном кабинете на сайте налоговой ее нет и быть не может.

А когда работодатель все-таки передаст данные в налоговую — например в конце марта 2018 года, — банку нужна будет справка о доходах за январь, февраль и март. Этих сведений тоже не будет в личном кабинете, и вам все равно придется идти в бухгалтерию. Или искать банк, который дает кредиты без подтверждения официального дохода.

Получается, задумка хорошая, но пока без большой практической пользы.

Значит, эти справки вообще не пригодятся? Зачем тогда это сделали? Опять бездумно растрачивают бюджет?

Справки за прошлые годы тоже могут пригодиться.

Для вычета. Чтобы получить вычет и вернуть налог за прошлые годы, нужно подать декларацию 3- НДФЛ и справку о доходах. В 2017 году могут понадобиться справки за 2014, 2015 и 2016 годы. Все они будут в личном кабинете.

Для контроля. Вы можете зайти в личный кабинет и проверить, какие данные работодатель передает в налоговую — совпадают ли они с расчетными листками и все ли вычеты правильно оформлены.

Еще в личном кабинете отражаются справки об НДФЛ со списанных долгов и неочевидных доходов: при рефинансировании ипотеки, возврате страховки, компенсаций. По закону их должны прислать налогоплательщикам заранее, но не всегда присылают. Проверьте, вдруг вас ждет сюрприз.

Для суда и пристава. Например, если в суде нужно подтвердить доход за несколько лет. Ситуации могут быть какие угодно: отсрочка выплаты долга, уменьшение пеней по алиментам или раздел имущества.

Для пособий. В 2017 году соцзащита может попросить справку о доходах за прошлый год. Подойдет документ из личного кабинета.

Могут быть и другие ситуации, когда пригодятся справки 2- НДФЛ за прошлые годы. Если так случится, вы сможете распечатать их даже ночью, в отпуске и для всех членов семьи сразу.

Как проверить свои справки 2- НДФЛ ?

Зарегистрируйтесь на сайте налоговой. Для этого нужно сходить с паспортом в любую инспекцию и получить логин с паролем.

Можно авторизоваться через госуслуги.

Зайдите в личный кабинет, откройте раздел «Налог на доходы ФЛ и страховые взносы», выберите пункт «Сведения о справках по форме 2- НДФЛ ».

Новый многофункциональный сервис от налоговой — личный кабинет для физических лиц — позволяет узнать о задолженности, оформить документы и получить другие услуги без визита в инспекцию. Для оплаты сборов, получения справок не нужно никуда идти – достаточно иметь доступ к глобальной сети. О том, как зарегистрировать в сервисе и чем может быть полезен, читайте далее.

Краткое содержание статьи

Личный кабинет для физических лиц в ФНС – что это и какие преимущества он дает

ФНС совместно с техническими специалистами разработала современный интернет-сервис и после ряда тестирований запустила его на федеральном уровне. Теперь для уплаты стандартных налоговых сборов, оформления справок достаточно выхода в сеть интернет и зарегистрированного за пару минут личного кабинета налогоплательщика. ЛК – удобный способ отслеживания начисленных налогов, просмотра совершенных ранее платежей, проведения новых оплат. Также в нем доступен сервис для проверки статуса поданных отчетов.

Благодаря личному кабинету для частных лиц, уточнять интересующие данные плательщик может без визита в ИФНС лично и траты лишнего времени. Сервис функционирует 24/7, доступ к нему есть со всех цифровых устройств – компьютеры, планшеты, смартфоны.

Посмотрите видео в тему:

3 способа регистрации

Создать личный кабинет налогоплательщика в налоговой службе можно при наличии аккаунта на Госуслугах либо ЕСИА. Зайти в ЛК на официальном сайтеФНС с компьютера можно 2 способами:

1. По прямой ссылке: https://lkfl2.nalog.ru/lkfl/login.

Будьте внимательны, так как некоторые мошенники имитируют веб-сервис с целью перехватить данные пользователя, создавая сайты очень похожие на портал nalog.ru.

Как получить доступ?

Получить доступ к ЛК можно 3 способами:

- получив регистрационную карту с паролем и логином в ИФНС;

- через портал Госуслуг;

- с помощью ЭЦП (квалифицированной электронной подписи).

Регистрационная карта

В первом случае актуальный пароль выдает сотрудник инспекции, вместо логина предусмотрен ИНН. Для создания онлайн-записи получите регистрационную карту к ЛК. Для этого придется лично прийти в налоговую инспекцию (обратиться можно в любую ФНС, независимо от места вашей регистрации). Для получения учетных данных при себе необходимо иметь только паспорт.

Интересующий вас портал – www.nalog.ru. Для открытия текущей записи в своем личном кабинете через официальный сайт, кликните блок слева. Обратите внимание – предусмотрены отдельные формы заполнения для юрлиц, физлиц и ИП.

Для открытия записи учета на портале введите выданный в инспекции код пароля и действующий ИНН. Сессию запоминать необязательно. Учетные данные для доступа к системе должны выдать в налоговой – выбирайте любое от деление инспекции ФНС. Данные записывают на регкарте, поэтому в случае утери их легко восстановить, но потребуется предъявить паспорт. Сервис доступен заявителям от 14 лет и старше, но если совершеннолетия гражданин пока не достиг, доступ будет дан биологическим родителям или другим законным представителям.

Важно. Код, который генерируется автоматически и выдается в ФНС, рекомендуется менять в течение первого месяца. Это обеспечит 100% конфиденциальность данных.

По электронке получить данные для входа невозможно, поскольку они выдаются строго на физносителях. Удаленно можно зарегистрироваться только через Госуслуги.

Как выполнить вход через Госуслуги: краткое руководство

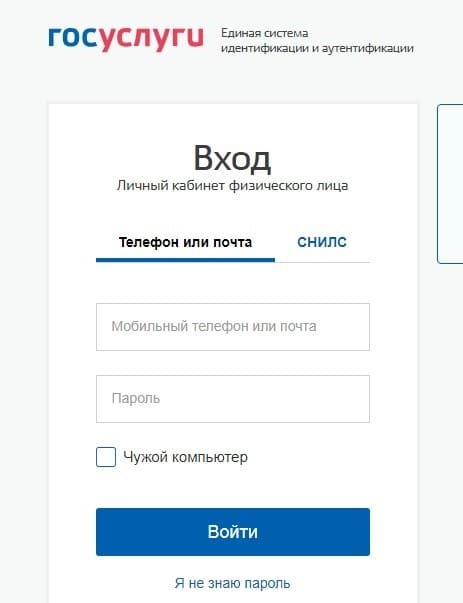

Те физлица, у которых есть аккаунт на общегосударственном портале Госуслуги, могут войти в сервисе по упрощенной схеме.

Для это необходимо:

1. Авторизоваться на Госуслугах с помощью учетной записи ЕСИА (Важно! Зайти в ЛК налогоплательщика таким способом могут только те пользователи, которые идентифицировали свою личность в МФЦ, через Почту России, Сбербанк. Онлайн и другими способами). Для входа необходимо ввести телефон.ю e-mail или СНИЛС и пароль.

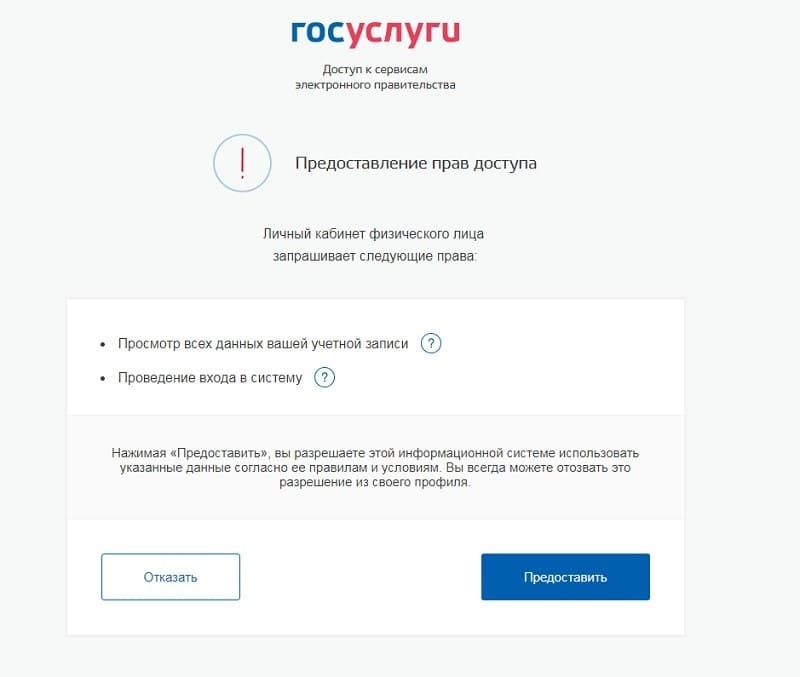

2. Подтвердить предоставление прав доступа, нажав на кнопку «Предоставить».

Предоставление прав доступа

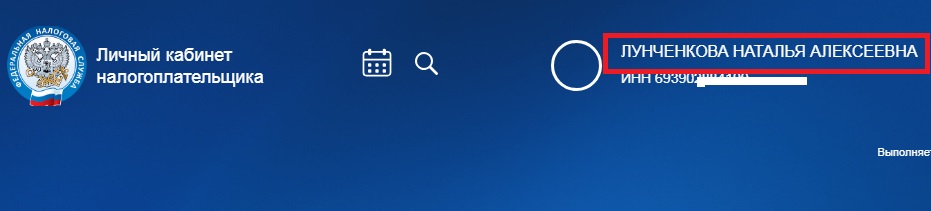

3. После выполненных действий будет выполнена авторизация в ЛК налогоплательщика.

4. Авторизация в ЛК налогоплательщика с помощью ЭЦП

Получить сертификат проверки ключа ЭЦП можно только в Удостоверяющем центре, получившем аккредитацию в Минкомсвязи РФ. Найти ближайшую организацию в своем городе можно здесь https://digital.gov.ru/ru/activity/govservices/certification_authority/.

Сертификат может храниться на smart-карте, флешке или жестком диске. Заверение ключа подписи должно проводиться с использованием специального софта CryptoPro CSP версии 3.6 и старше.

Для получения ЭЦП необходимо:

- Заполнить соответствующее онлайн-заявление на подключение;

- После авторизации на сайте необходимо задать логин и пароль.

- После проделанных действий заходить в личный кабинет можно будет как с использованием учетных данных, так и с помощью электронной подписи.

Зачем нужно менять первичный пароль от ЛК?

Настоятельно рекомендуется поменять полученный пароль в регистрационной карте в первые 30 дней после получения из соображений конфиденциальности личных данных. Дело в том, что пароль имеет ограниченный срок действия. Если в течение месяца первичный код не будет сменен, то он перестанет функционировать, и затем для восстановления доступа потребуется снова обращаться в ФНС.

Как восстанавливать пароль в случае утери?

В своем профиле в личном кабинете каждый пользователь может задать в качестве способа восстановления пароль в случае его утери электронную почту. Чтобы воспользоваться этой функцией, потребуется подтвердить e-mail, вести контактный телефон и секретное слово. Для перехода в раздел необходимо кликнуть по своим ФИО на главной странице и перейти в раздел «Контактная информация».

Проверка и изменение контактных данных в ЛК

В том случае, если доступ к учетной записи был получен с помощью регистрационной карты и в ЛК налогоплательщика не были введены e-mail, секретное слово и номер телефона, то для восстановления доступа потребуется лично или через доверенное лицо обратиться в ближайшую ИФНС.

Если утерян не только пароль от личного кабинета, но и кодовое слово, то для восстановления данных потребуется обратиться в налоговую инспекцию.

Демо-версия

Личный кабинет физического лица доступен в стандартной и демо-версии. Чтобы запустить демо-режим, пропишите по адресу nalog.ru 12 нулей подряд без пробелов и любой пароль.

Демонстрационная тестовая версия кабинета показывает:

- основную информацию о ведении деятельности физлицом;

- данные по поставленным на учет объектам, совершенным платежам, сделанным взносам;

- долги либо суммы переплат.

Вверху в правой части можно посмотреть личные данные о владельце – ИНН, ФИО, дата совершения последнего визита. Ко всем опциям, включая формирование отчетностей, заполнение деклараций, доступ дает полная версия.

Полезные функции

На главной странице сайта вы увидите 4 категории.

«Мои налоги»

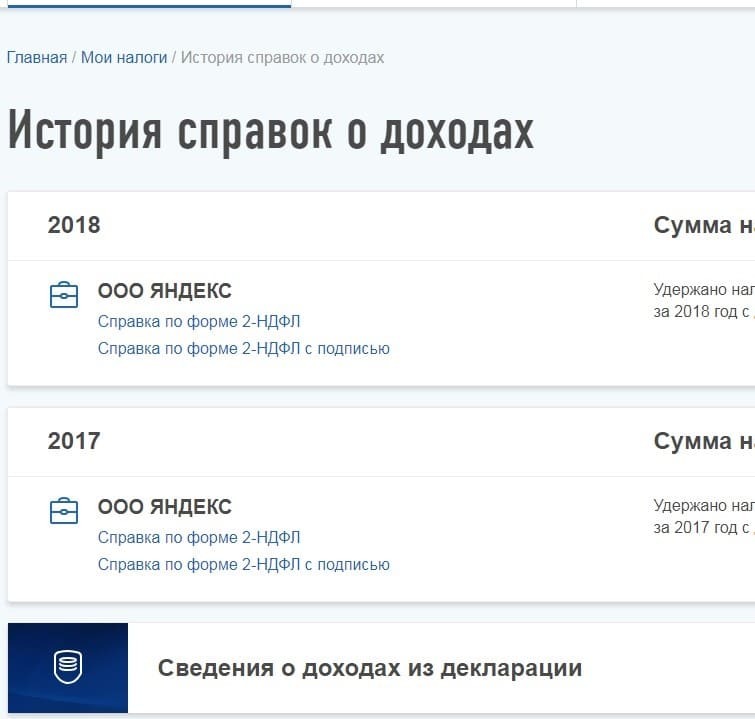

Здесь можно посмотреть уплаченный НДФЛ за текущий год. В подразделе «Дополнительные сведения» содержаться данные о доходах за предыдущие годы. Кликнув по соответствующей ссылке пользователь вправе скачать справку с электронной подписью и без по форме 2-НДФЛ в формате PDF.

Справки о доходах налогоплательщика

В подразделе «Сведения о доходах из декларации» содержаться данные о задекларированной прибыли.

«Мое имущество»

В этом разделе отображаются сведения обо всех объектах налогообложения, включая автомобили, недвижимость, участки, воздушный транспорт и др.

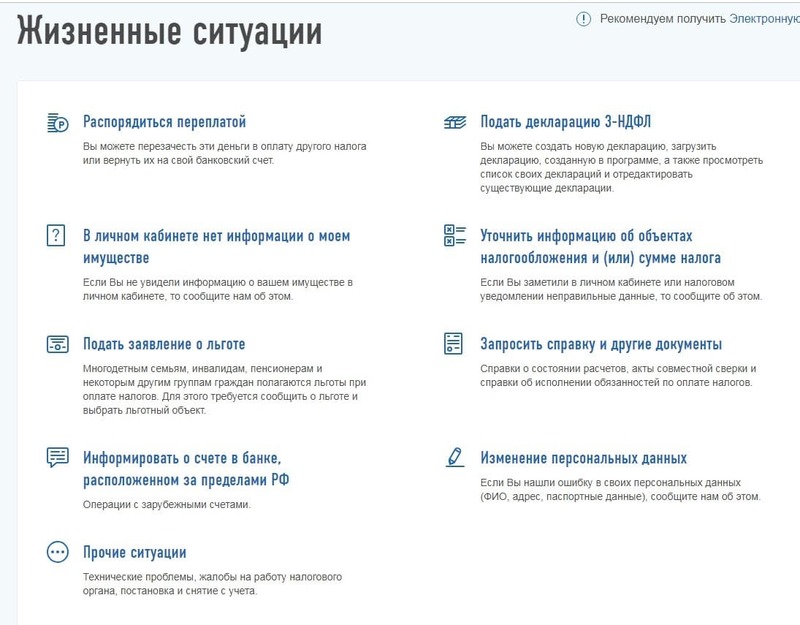

«Жизненные ситуации»

В этом разделе доступны следующие функции:

- заполнение в программе и подача налоговых деклараций;

- распоряжение переплатой по налогам;

- подача сведений об имуществе;

- уточнение информации по налогам;

- запрос справок;

- подача заявлений на предоставление льгот инвалидам, многодетным семьям, пенсионерам и другим категориям граждан;

- сообщение о счетах, открытых в иностранных банках;

- изменение личных данных налогоплательщика;

- прочие ситуации (жалобы, обращение в техподдержку, постановка на учет).

Полезные функции ЛК налогоплательщика

«Контакты»

В этом разделе содержаться номер службы поддержки, график работы, адрес ближайшей ИФНС, ссылка для записи на приме в ФНС.

Онлайн проверка и оплата задолженности по налогам

Инспекция в личном кабинете физлица предоставляет всю информацию по задолженностям, налогам, платежам. Информация обновляется регулярно и выводится на главную страницу личного кабинета. В сводке указываются сведения о:

- начисленных суммах к уплате;

- уплаченных ранее налогах;

- переплатах;

- размерах текущих долгов.

Более подробную информацию можно посмотреть в разделе «Моё имущество».

Предусмотрена подробная детализация – можно посмотреть, откуда взялся долг, как он был рассчитан.

Платежи идут с примечаниями – как и за что они были рассчитаны, вовремя оплачены или нет, какая сумма пени. Юрлица для сверки данных указывают капчу и ИНН. Сервис перестал работать в тестовом режиме, поэтому запросы обрабатывает достаточно стабильно. Также узнать сумму долга возможно на Госуслугах.

Если долги были отданы приставам, сверяйте информацию на портале судебных приставов.

Оплата задолженности через ЛК проводится в пару кликов. Открывайте вкладку «начислено», в ней выбирайте перечень платежей и штрафов, узнавайте, какие и за что вы должны оплатить. При желании перевести деньги можно удаленно сразу же – для этого есть кнопка «Оплаты начислений». Сервисы для уплаты:

- Госуслуги;

- Сбербанк-онлайн;

- Киви;

- Промсвязьбанк;

- Газпромбанк;

- др.

В личном кабинете формируются платежные поручения, вносится оплата. Поручение – это распечатанная квитанция, оплатить ее можно в банке либо сберкассе.

Налоговые вычеты

Хорошая новость для всех, кто терпеть не может длинные очереди – форму вычета 3-НДФЛ теперь можно тоже заполнять онлайн. Наличие цифровой подписи обязательно, о ее получении мы уже писали выше. Хранение ключа возможно в облаке ФНС или на съемном носителе. Пароль ключа придумывает клиент, код должен содержать разные типы знаков. Чем сложнее кодовая информация, тем труднее будет взломать ее.

Декларация доступна прямо на главной интерфейса ЛК. Вводите данные на сайте либо в спецпрограмме. Сведения берите те же, что для оффлайн документов. После составления декларации будет открыто окно – в него загрузите бумаги, на основании которых делается вычет. Все – останется подписать бумагу с применением ЭЦП и дождаться окончания камеральной проверки.

Запрос справок и другие опции

ИФНС в личном кабинете физического лица предоставляет не только возможность сверки платежей, задолженностей, но и набор полезных допсервисов. Основные:

- определение актуальных реквизитов для оплаты;

- уточнение собственного ИНН;

- запись на прием.

Для уточнения параметров вашей ФНС вводите в ЛК вид плательщика налогов, сборов, его актуальный адрес – ИФНС кодировка будет найдена автоматически. ИНН определяется по личным данным физлица (рождение, ФИО, паспорт). Если код зарегистрирован, система покажет его, если данных нет, отправляйтесь для уточнения в районную инспекцию.

Онлайн запись в оффлайн отделение производится минимум за 2 недели. Она предполагает приоритетное обслуживание специалистом – в порядке очереди вы можете посещать отделение в любое время. Для успешной записи нужно указать код ИФНС и интересующую услугу. Не опаздывайте – спустя 10 минут после предполагаемого времени приема приоритетная очередь перейдет в обычную живую.

Мобильное приложение

Через Федеральную налоговую служба вход в личный кабинет физлица позволяет делать с ПК или мобильного. Если вы выходите в сеть интернет через смартфон либо планшет, скачайте приложение. Софт для быстрого входа в ЛК с мобильного устройства доступен бесплатно в официальных магазинах разработчиков для Андроид, IOS. Его название – «Личный кабинет налогоплательщика».

Войти в приложение можно 3 способами:

- по ИНН и паролю;

- через авторизацию на портале Госуслуг;

- по отпечатку пальца (Эта функция доступна только для устройств, поддерживающих технологию Touch ID).

Техническая поддержка: куда обращаться в случае возникновения проблем

При проблемах в работе сайта, для уточнения время работы определенного отделения ФНС, актуализации данных по задолженностям звоните на горячую линию. Многоканальный телефон для связи – 8-800-222-2222.

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

Образование: высшее (Казанский федеральный университет), менеджмент и управление

Основная специализация - государственное управление, менеджмент, управление личными финансами, инвестициями. Есть опыт написания научных статей и работ. Пишет статьи на тему финансов и бизнеса.

В 2018 году подписали закон, вносящий в Налоговый кодекс поправки в отношении списания налоговых долгов физических лиц. Эта законодательная инициатива получила название налоговой амнистией. Для ИП в 2021 году продолжатеся

28 декабря 2017 года Президент РФ Путин В.В. выступил с рядом предложений, направленных на улучшение жизни граждан. Помимо социальных проектов глава государства порекомендовал Правительству разработать законопроект по амнистированию налоговых долгов физических лиц и индивидуальных предпринимателей.

Стоит отметить, что по статистическим данным органов налоговой службы на 1 января 2015 года у населения насчитывается задолженность и пени, в сумме составляющие довольно крупные размеры. Постепенно к концу 2017 года она уменьшилась примерно вдвое, но есть такие долги, которые в итоге так и не будут внесены в бюджет. На начало 2018 года сумма их составила более 40 млрд. рублей.

Поскольку срок давности такой задолженности истекает, было принято решение законодательно списать ее без лишних бюрократических проволочек. Поправки в Налоговый кодекс РФ внесены Законом от 28.12.2017 гг. № 436-ФЗ. Согласно тексту документа долги по нескольким категориям налогов, а также пени и штрафы по их неуплате, будут признаны безнадежными к взысканию и списаны.

Первый этап списания долгов по налоговой амнистии завершен 28 февраля 2018 года. Были списаны в полном объёме имущественные налоги:

- транспортный налог;

- налог на имущество физических лиц;

- земельный налог .

С 1 марта 2018 года по 20 февраля 2019 года закончился второй этап налоговой амнистии для предпренимателей.

Какие спишут долги по налогам физическим лицам в 2021 году?

Согласно ст. 12 закона № 436-ФЗ списанию подлежали долги по имущественным налогам, к ним относятся:

- владение участком земли (земельный налог);

- налог с недвижимости;

- транспортный налог.

За какие года? Списывались долги которые образовались до 1 января 2015 года, после списаны только штрафы и пени, возникшие в связи с их неуплатой до 1 января 2017 года.

Из официального источника nalog.ru период по списанию задолженности для физических лиц по имущественным налогам закончена 1 марта 2018 года.

Цитируя.

Работа по списанию задолженности проводится налоговыми органами в несколько этапов. По состоянию на 01.03.2018 уже завершена основная работа по списанию задолженности физических лиц по имущественным налогам и задолженности индивидуальных предпринимателей по налогам, связанным с осуществлением предпринимательской деятельности.

В 2020 году продолжат списывать долги сформированные до 01.01.2015 года физическим лицам (бывших ИП, адвокатов, нотариусов и др.), которые ранее занимались предпринимательской деятельностью или вели частную практику.

В 2020 году есть вероятность продолжить работу по этой же амнистии, если ФНС не успеют списать долги по закону 436-ФЗ.

Долги по НДФЛ

От задолженности по НДФЛ могут быть освобождены только граждане, которые получили доход, но взносы не были уплачены в бюджет, при соблюдении условий:

- в период получения дохода в рамках от 01.01.2015 г. до 01.01.2017 г.;

- организация представила сведения по форме 2-НДФЛ о доходе гражданина в налоговую инспекцию.

Возникновение такой ситуации возможно в случае списания образовавшихся долгов у гражданина перед иными организациями, например, операторами связи, коммунальщиками и прочими. По факту человеком доход получен не был, но форма 2-НДФЛ подана и налоговики должны исчислить налог.

Освобождение не коснется НДФЛ с полученного дохода:

- в качестве оплаты труда, выполненных работ, оказанных услуг и т.д.;

- материальной выгоды;

- в качестве призов, выигрышей и иных подобных доходов от лотерей, конкурсов;

- проценты, дивиденды по вкладам и ценным бумагам;

- в натуральной форме.

Налоговая льгота по земельному налогу на 600 кв. м. для пенсионеров

Отдельно хотелось бы отметить, что в указанном нормативном акте фигурирует поправка, касающаяся налогообложения пенсионеров земельным налогом. Теперь за пользование участком в пределах 6 соток не придется ничего платить. Если же он будет больше, то предоставляется льгота следующим образом: из общей площади надела вычитаем 6 соток и после умножения на кадастровую стоимость получаем налогооблагаемую базу для расчета земельного налога.

Когда и как спишут долги по налогам?

Списание задолженности осуществляется налоговыми органами самостоятельно, без участия налогоплательщика. Дополнительно обращаться в налоговые органы не нужно.

Точных сроков списания официально не установлено, поэтому отслеживать ситуацию налогоплательщик должен самостоятельно.

Существует три способа узнать свою задолженность по налогам:

- При личном обращении в территориальный орган налоговой службы по месту жительства, предъявив удостоверение личности;

- На сайте Госуслуг;

- На официальном сайте ФНС.

Существует способ ускорить процесс списания долгов, написав соответствующее заявление:

Все об налоговой амнистии в 2021 году! Кому, как, когда спишут доги и что простят?

Остались вопросы? Узнайте, как решить именно Вашу проблему! Напишите прямо сейчас нашему консультанту онлайн. Или звоните нам по телефонам:

Читайте также: