Надо ли платить налог на имущество физических лиц если имущество используется для работы ип

Опубликовано: 29.04.2024

У меня ИП уже три года, но не было собственности. Недавно купил квартиру в Тамбове, и знакомые сказали, что я должен платить какой-то отдельный налог на имущество для ИП. Что это такое? И сколько я должен платить?

Иногда налог можно не платить

Алексей, всё не так страшно, отдельного налога на имущество для ИП нет. Предприниматели — это физлица, поэтому они платят налог на имущество физических лиц.

С 2019 года налог платят только на недвижимость:

- квартиры, комнаты и дома;

- гаражи, место на парковке;

- дачу, даже если это четыре стены и дырявая крыша;

- объекты, которые еще строятся, но уже оформлены в собственность;

- любые другие жилые и нежилые строения.

Но налог на имущество можно и не платить, если недвижимость нужна для работы. Так могут делать предприниматели на всех налоговых режимах, кроме двух исключений:

- ИП на основной системе налогообложения;

- ИП на упрощенке, у которого есть магазин, торговый или офисный центр, помещение под кафе или бытовые услуги.

Если вы попадаете под исключение, налог платить нужно. Во всех остальных случаях — нет. Например:

- если сдаете квартиру в аренду;

- если переоборудовали гараж под мастерскую;

- если купили склад или закуток в бывшем НИИ;

- если у вас вообще любая нежилая недвижимость для работы.

Если вы дизайнер с ИП и работаете в личной квартире, налог платить нужно — в законе нет информации на этот счет, но налоговая вряд ли признает спальню в жилой многоэтажке за рабочий кабинет.

Чтобы не запутаться, общее правило такое: если у вас недвижимость для работы и вы на вмененке, патенте или сельскохозяйственном налоге, платить не нужно. Если на УСН, проверьте, попадаете под исключение или нет.

Размер налога зависит от цен на недвижимость

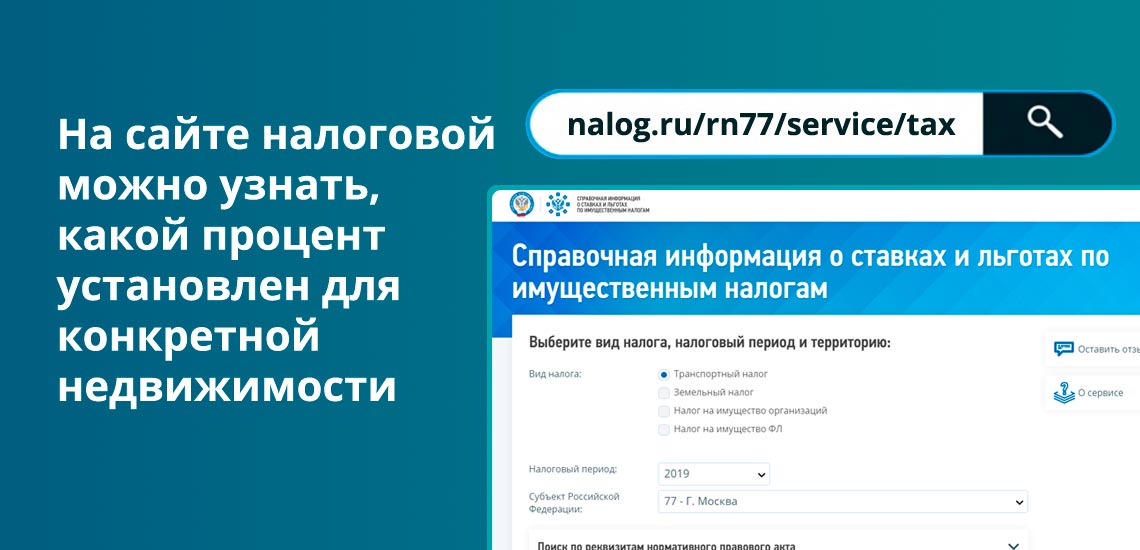

В каждом регионе своя ставка налога на имущество. Она зависит от стоимости недвижимости: чем квартиры дороже, тем выше ставка. Максимальная ставка в России — 2%. Узнать свою ставку можно на сайте налоговой — для этого потребуется указать вид налога, регион и год.

Так, в Тамбове за квартиры до 1 млн рублей платят 0,1% от кадастровой стоимости, до 4 млн рублей — 0,2% от стоимости, а свыше 4 млн рублей (чего в Тамбове почти не бывает) — 0,3%. Отдельные ставки на дома, гаражи, комнаты и другую недвижимость.

Налог на имущество обычно считают от кадастровой стоимости недвижимости — так называют цену, которую определило государство, а не владелец.

Для некоторых областях, например Иркутской, Свердловской, Курганской, налог высчитывают от инвентаризационной стоимости — ее устанавливают эксперты по степени износа помещения. С 2020 года все регионы перейдут на кадастровую стоимость.

Считать налог самому не надо. Налог посчитает налоговая и пришлет письмо: здравствуйте, оплатите такую-то сумму.

Уведомление от налоговой приходит раз в год, платить налог тоже надо раз в год — до 1 декабря следующего года. Всё, больше ничего не нужно, никакие отчеты и декларации готовить не надо.

Если кажется, что налоговая насчитала что-то не то, налог можно посчитать самому с помощью онлайн-калькулятора.

Алексей, вы купили квартиру, поэтому для калькулятора вам потребуется ее кадастровый номер — его можно узнать с помощью онлайн-сервиса.

Кто может рассчитывать на льготы

Еще на размер налога на имущество влияют льготы. Они есть у пенсионеров, инвалидов 1-й и 2-й групп, владельцев дач до 50 м2 — точный список в каждом регионе свой, мы дадим список федеральных льготников:

Кто может получить льготу

В каком размере

Герои СССР и России; награжденные орденом Славы трех степеней

Инвалиды 1-й и 2-й групп

Инвалиды с детства, дети-инвалиды

Участники ВОВ и ветераны боевых действий

Ликвидаторы Чернобыльской АЭС и других ядерных аварий, участники испытаний ядерного оружия

Военнослужащие со стажем больше 20 лет и военнослужащие-пенсионеры

Семьи погибших военнослужащих

Пенсионеры по возрасту

Участники боевых действий в Афганистане

Люди, которые используют недвижимость под творческую студию, музей, библиотеку

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Индивидуальные предприниматели, применяющие специальные налоговые режимы (УСН, ЕНВД, ПСН), не признаются плательщиками налога на имущество физических лиц в отношении имущества, используемого для предпринимательской деятельности.

Недвижимое имущество не включено в перечень объектов административно-делового, торгового и бытового назначения, определяемый в соответствии с п. 7 ст. 378.2 НК РФ. ИП пока не применяет спецрежим.

Может ли ИП заниматься только деятельностью по сдаче в аренду нежилых помещений, без ведения иной деятельности?

Обоснование вывода:

Сдача в аренду нежилых помещений как отдельный вид деятельности

Согласно п. 1 ст. 23 ГК РФ гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя. При этом в ст. 2 ГК РФ говорится, что предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг.

Виды предпринимательской деятельности и их коды по Общероссийскому классификатору видов экономической деятельности определяются хозяйствующими субъектами самостоятельно (п. 9 Положения, утвержденного постановлением Правительства РФ от 10.11.2003 N 677, письмо ФНС от 19.12.2019 N ГД-19-14/337).

Таким образом, предприниматель вправе осуществлять в том числе предпринимательскую деятельность по сдаче в аренду нежилой недвижимости. Для этого он в заявлении о регистрации ИП указывает вид деятельности 68.20.2 "Аренда и управление собственным или арендованным нежилым недвижимым имуществом". Осуществление предпринимателем одновременно иных видов предпринимательской деятельности не требуется.

Льгота по налогу на имуществу для спецрежимников

Для ИП, использующих принадлежащее им имущество в предпринимательской деятельности и применяющих специальные налоговые режимы, НК РФ предусмотрены налоговые преференции. Так, согласно п. 3 ст. 346.11, п. 4 ст. 346.26 и п. 10 ст. 346.43 НК РФ применение индивидуальными предпринимателями УСН, ЕНВД, ПСН предусматривает их освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень объектов административно-делового, торгового и бытового назначения, определяемый в соответствии с п. 7 ст. 378.2 НК РФ, утверждаемый субъектом РФ.

Таким образом, индивидуальные предприниматели, применяющие специальные налоговые режимы, не освобождаются от уплаты налога на имущество физических лиц только в отношении объектов административно-делового, торгового и бытового назначения, включенных в соответствующий перечень.

Подпунктами 1 и 2 п. 1 ст. 378.2 НК РФ предусмотрено, что в перечень объектов административно-делового, торгового и бытового назначения включаются административно-деловые центры, торговые центры и помещения в них, а также нежилые помещения, назначение, разрешенное использование или наименование которых согласно сведениям ЕГРН или документам технического учета предусматривают размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для этих целей. В отношении иного имущества, используемого в предпринимательской деятельности (в том числе в случае отсутствия утвержденного органом власти перечня или невключения имущества ИП в такой перечень), сохраняется освобождение от обязанности по уплате налога.

Порядок предоставления налоговой льготы при налогообложении имущества ИП, применяющих специальные налоговые режимы, предусматривает представление заинтересованным лицом заявления о предоставлении налоговой льготы, оформленного в установленном порядке (письма ФНС России от 22.05.2018 N БС-4-21/9663@, Минфина России от 26.04.2018 N 03-05-06-01/28324).

Форма заявления о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц (КНД 1150063) и порядок его заполнения утверждены приказом ФНС России от 14.11.2017 N ММВ-7-21/897@.

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Освобождение от налога на имущество физлиц ИП, применяющих спецрежимы и использующих имущество для предпринимательской деятельности;

- Примеры заполнения Заявления о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц (Форма по КНД 1150063) (подготовлено экспертами компании ГАРАНТ, январь 2018 г.);

- Вопрос: Правомерно ли начислен налог на имущество ИП на УСН по кадастровой стоимости объекта недвижимости, кадастровый номер которого не включен в перечень постановления Правительства Москвы от 28.11.2014 N 700-ПП (площадь объекта - около 100 кв. м; производственная площадь; объект находится в основном здании, которое имеет свой кадастровый номер; здание включено в перечень постановления Правительства Москвы от 28.11.2014 N 700-ПП; согласно техническому паспорту на помещение назначение данного помещения - административное)? (ответ службы Правового консалтинга ГАРАНТ, декабрь 2019 г.)

- Вопрос: ИП на УСН имеет в собственности жилые и нежилые помещения, которые сдает в аренду под магазины и офисы, то есть они используются в предпринимательской деятельности. Объекты находятся на территории Республики Крым (г. Симферополь) и отсутствуют в перечне объектов недвижимого имущества на 2020 год, в отношении которых налоговая база определяется как кадастровая стоимость. Если данного имущества в перечне объектов недвижимости нет, должен ли предприниматель уплачивать налог на имущество за 2020 год как физическое лицо? Какую ставку применит налоговый орган? (ответ службы Правового консалтинга ГАРАНТ, февраль 2020 г.)

- "Кадастровый" налог на имущество в 2020 году (Е.А. Тарасова, журнал "Упрощенная система налогообложения: бухгалтерский учет и налогообложение", N 1, январь 2020 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Савина Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Золотых Максим

12 марта 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Какое имущество предпринимателя облагается налогом на имущество физических лиц

Предприниматель является плательщиком налога на имущество физических лиц. Но если у него есть имущество ИП, признаваемое объектом налогообложения (ст. 400 НК РФ).

Объекты налогообложения имущества ИП

- жилых домов (в т. ч. жилых строений: дач, садовых домиков и др.);

- жилых помещений (квартир, комнат);

- гаражей, машино-мест;

- единого недвижимого комплекса;

- объектов незавершенного строительства;

- других зданий, строений, помещений и сооружений (в т. ч. нежилых).

Имущество предпринимателя, которое входит в состав общего имущества многоквартирного дома. (лестничные площадки, пролеты, технические этажи и др.). Объектом налогообложения не является. Поэтому платить налог с него не нужно.

Порядок налогообложения имущества физических лиц регулируется главой 32 Налогового Кодекса.

Когда возникает Обязанность по уплате налога

- предприниматель является собственником имущества. Если объект недвижимости не является собственностью предпринимателя (например, используется по договору аренды), то платить налог на имущество не нужно;

- имущество находится на территории России . Предприниматель, который имеет в собственности недвижимость в другой стране, не является плательщиком налога на имущество в России.

При этом обязанность по уплате налога у предпринимателя, применяющего общий режим налогообложения, возникает независимо от того. Как используются подлежащие налогообложению объекты – в предпринимательской деятельности или в личных целях.

Предпринимателю на ОСНО нужно платить налог на имущество по объектам. Переданным в аренду. При передаче в аренду имущества он остается его собственником.

При передаче имущества в безвозмездное пользование, если ИП на ОСНО, он тоже платит налог.

Освобождение от уплаты налога и льготы

В некоторых случаях платить налог на имущество не нужно.

-

; налогообложения.

- имущество, которое включено в перечень, утвержденный региональными властями, и опубликовано на их официальном сайте;

- имущество, которое еще не включено в региональный перечень, но образовано путем раздела объекта из утвержденного перечня.

Найти объект в перечне можно по адресу его нахождения и кадастровому номеру. С такой недвижимости предприниматель обязан заплатить налог независимо от системы налогообложения. Подробнее .

Здание временно не используется: должен ли ИП на спецрежиме платить налог на имущество

Даже если здание временно не используется в предпринимательской деятельности. (например, находится на ремонте). Индивидуальный предприниматель на спецрежиме вправе не платить налог на имущество в отношении этого объекта. Такой вывод следует из письма Минфина России от 24.04.18 № 03-05-04-01/27810, которое ФНС направила в нижестоящие налоговые органы.

Налогообложение имущества ИП на спецрежимах (УСН, ЕНВД, патент)

Предприниматели на упрощенке с объектов, которые используют в рамках спецрежима. Налог на имущество не платят, за некоторым исключением (п. 3 ст. 346.11 НК РФ). По объектам, используемым в личных целях, предприниматель на упрощенке признается плательщиком налога на имущество физических лиц (п. 3 ст. 346.11, ст. 400 НК РФ).

Если предприниматель совмещает общую систему налогообложения и уплату УСН . То по объектам, которые используются в рамках спецрежима, налог на имущество платить не нужно за некоторым исключением (п. 4 ст. 346.26, подп. 2 п. 10 ст. 346.43, п. 7 и абз. 2 п. 10 ст. 378.2 НК РФ).

При этом облагаются налогом на имущество:

- объекты, используемые при осуществлении деятельности в рамках общей системы налогообложения;

- имущество предпринимателя, используемое в личных целях.

Доказывать, что недвижимость используется в предпринимательской деятельности не нужно. Проверка фактического использования предпринимателями имущества в деятельности на спецрежиме осуществляется налоговыми инспекторами в рамках мероприятий налогового контроля (например, при выездных проверках) (письмо Минфина России от 1 февраля 2010 г. № 03-05-04-01/06).

В пункте 6 статьи 407 НК РФ сказано: если ИП не представил заявление. То льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с Налоговым кодексом и другими федеральными законами. Начиная с налогового периода, в котором у налогоплательщика возникло право на льготу. То есть из этой нормы следует, что заявление представлять необязательно .

Нужно учитывать, что органы, осуществляющие регистрацию прав на недвижимое имущество. Передают налоговикам только общие сведения о недвижимом имуществе (зарегистрированных правах, сделках) и об их владельцах. А вот данных о том, что имущество фактически используется в предпринимательской деятельности, в ЕГРН нет. Поэтому, чтобы получить освобождение от налога, предпринимателю все же следует представить заявление о льготе в инспекцию.

Предприниматели на патенте с объектов, которые используют в рамках спецрежима, налог на имущество не платят, за некоторым исключением (подп. 2 п. 10 ст. 346.43 НК РФ). По объектам, используемым в личных целях, предприниматель на патентной системе налогообложения признается плательщиком налога на имущество физических лиц (подп. 2 п. 10 ст. 346.43, ст. 400 НК РФ).

Подтвердить использование имущества в деятельности на патентной системе налогообложения предприниматель может в том же порядке, что и плательщики УСН, поскольку применение льготы по налогу на имущество физических лиц идентично для обоих спецрежимов. Заявление в инспекцию также подайте в произвольной форме.

Как предпринимателю подтвердить, что имущество используется в деятельности на упрощенке УСН (в целях освобождения от уплаты налога на имущество)

Специального порядка законодательство не предусматривает. Чтобы не платить налог на имущество по недвижимости, используемой в предпринимательских целях, в любую налоговую инспекцию представьте:

-

(.xls 161 Кб) (в произвольной форме). Заявление целесообразно подать в налоговую инспекцию до 1 марта (письмо Минфина России от 1 февраля 2010 г. № 03-05-04-01/06). В документе укажите объекты недвижимости, которые освобождаются от налога на имущество в связи с использованием их в рамках упрощенки;

Автор: Александр Трудоношин, налоговый консультант, специалист по информационным технологиям, директор ООО "ЦЭАиЭ". Команда портала

Не все индивидуальные предприниматели платят налог на имущество. Государство разработало ряд правил, при которых ИП освобождается от этого вида платежей в бюджет. Какие ИП налог на имущество платить не обязаны, где проверить начисление налога и какими льготами можно воспользоваться, расскажет Бробанк.

- Кому из ИП можно не платить налог на имущество

- Как доказать, что имущество используется в деятельности ИП

- От чего зависит сумма налога

- Как подсчитывают налог на имущество для ИП

- Каким предпринимателям положена льгота

- Какие ИП обязаны платить налог на имущество

| Обслуживание | 0 Р |

| % на остаток | До 7% |

| Пополнение | 0,5% |

| Платеж | 50 руб. |

| Перевод | 0 руб. |

| Овердрафт | 0 руб. |

Кому из ИП можно не платить налог на имущество

Индивидуальные предприниматели расцениваются как физические лица и по такой же схеме они уплачивают налог на имущество. Начиная с 2019 года, ИП вносят платежи только за недвижимость, которая:

- уже относится к жилому фонду – квартиры, дома, дачи, если у строения есть связь с землей;

- нежилые объекты – гаражи, парковочные места;

- любые другие жилые и нежилые готовые строения или те, которые только отстраиваются, но уже зарегистрированы в собственность.

При этом предприниматели на вмененном доходе, патенте или сельхозналоге, не платят за недвижимость, которая нужна для работы. Например, если они арендовали или купили объект под оборудование, мастерскую или склад.

Те ИП, которые работают на основной системе налогообложения, обязаны платить налог на недвижимость. Также налог платят и предприниматели на упрощенке, если у них есть магазин, торговая площадь или офис, а также помещение для оказания услуг, которое включено в перечень кадастровой недвижимости.

В РФ у предпринимателя 5 вариантов налогообложения при открытии ИП:

- общая система налогообложения – ОСН;

- патентная – ПСН;

- упрощенная – УСН;

- единый налог на вменённый налог – ЕНВД;

- единый сельскохозяйственный налог – ЕСХН.

Если ИП не подавал заявление в налоговую службу на изменение налогового режима, то по законодательству РФ он будет работать по ОСН.

Чтобы уяснить платить или нет ИП налог на имущество, можно руководствоваться таким правилом:

- За недвижимость для работы по патенту, вменёнке или сельхозналогу платить не надо. По упрощёнке надо проверить, относится ли недвижимость к оцененной по кадастровой стоимости или нет. Если нет, то налог ИП не платит, если да – то платит.

- Предприниматели, которые работают по основной системе налогообложения, платят в бюджет налог на недвижимость в обязательном порядке. При этом не важно, включено имущество в кадастровый перечень или нет.

Как доказать, что имущество используется в деятельности ИП

Предпринимателю не надо доказывать, что имущество задействовано в предпринимательской деятельности. Налоговая служба сама установит этот факт в ходе выездных проверок. Для освобождения от уплаты налога в этом случае потребуется:

- подать заявление в свободной форме;

- описать объекты недвижимости, которые задействованы в предпринимательской деятельности;

- указать используемый вариант режима налогообложения.

Предпринимателям, которым положена льгота, не нужно прилагать подтверждающие документы. Такой порядок предусмотрен начиная с 2018 года.

От чего зависит сумма налога

Регионы самостоятельно устанавливают ставку по налогу на имущество, так как платеж относится к местным. На размер налога влияет цена недвижимости, чем она выше, тем больше сумма оплаты. Самая высокая ставка по России составляет 2%. На сайте налоговой можно узнать, какой процент установлен для определенного объекта. Понадобится ввести тип налога, регион и год, за какой планируется оплата налога за недвижимость.

С начала 2020 года подсчет налога на имущество происходит по кадастровой стоимости. Эту цену определяет не сам владелец или рынок, а государственный орган. Но стоимость не сильно отличается от рыночной. Пересчет кадастровой оценки недвижимости проходит каждые 5 лет. Полученные данные публикуют на сайте Росреестра.

До конца 2019 года в некоторых областях и регионах налог основывали не на кадастровой, а на инвентаризационной стоимости, ее высчитывали по степени износа объекта. Теперь такого нет, и все налоги на недвижимость в РФ подсчитывают единым способом – по цене, которая указана в кадастре.

Ставка по налогу для ИП или же физических лиц будет зависеть от вида объекта, кадастровой стоимости и расположения. Например, для Ярославской области за 2019 год:

| Вид объекта, кадастровая стоимость и месторасположение | Процентная ставка |

| Жилье ценой до 2 млн рублей | 0,10 |

| Жилье от 2 млн до 5 млн рублей | 0,15 |

| Недостроенный жилой дом | 0,15 |

| Жилые дома ценой больше 5 млн рублей | 0,20 |

| Хозпостройки нежилые до 50 кв. м. | 0,15 |

| Жилые комплексы, гаражи, машино-места | 0,15 |

| Объекты, кадастровая стоимость которых превышает 300 млн рублей | 2,00 |

| Прочие объекты | 0,50 |

Подсчитывать, сколько надо заплатить в бюджет, не надо никому. Налоговая присылает письмо, где указан и срок и сумма. ФНС рассылает уведомления один раз в году, оплату также надо проводить одним платежом до 1 декабря следующего года. То есть, при получении письма 1 января 2020 года на оплату налога за 2019 год, его надо внести не позже 01.12.2020 года. Отчитываться отдельной декларацией или писать отчет не надо.

Как подсчитывают налог на имущество для ИП

Если уведомление от ФНС не пришло до октября текущего года, а ИП знает, что должен платить налог на имущество, то лучше запросить повторное уведомление самостоятельно. Или хотя бы проверить начислен налог на недвижимость или нет.

В том случае, если кажется, что в уведомлении налогового органа в сумме платежа допущена ошибка, то ее можно перепроверить на сайте ФНС. Для более четкого понимания как происходит расчет налога, рассмотрим пример:

ИП Ильков, владеет складом в г. Москва, в здании под кадастровым номером 77:09:0001015:1064. При указании в форме объекта недвижимости выберем вид – иное здание, сооружение, строение. После этого укажем, что объект не входит в перечень торгово-офисной недвижимости.

Посчитанная кадастровая стоимость недвижимости 78829968,44 рублей по данным Росреестра. Площадь объекта 2029,6 кв. м. При владении складом в размере 1/202 от общей площади больше 12 месяцев, нулевом налоговом вычете, без льготы и ставке налога в 2% сумма налога составит 7805 рублей.

Таким образом можно проверить любой объект в Российской Федерации. Для поиска кадастрового номера воспользуйтесь публичной картой, где будет достаточно адреса.

Каким предпринимателям положена льгота

Сумма налога на имущество для ИП зависит от льгот, которые положены собственнику. Их предоставляют пенсионерам, инвалидам, дачникам с участком до определенного размера. Каждый регион сам дополняет федеральный список льготников, поэтому он может быть в разы длиннее. Например, в него могут быть включены неполные или многодетные семьи. Но, в общем государственный перечень категорий граждан кому положены льготы на уплату налога за недвижимость выглядит так:

| Не платят вообще | Платят 50% |

| Герои СССР | Собственники дач размером до 50 кв. м. |

| Герои РФ | |

| Обладатели орденов Славы трех степеней | |

| Участники и ветераны ВОВ | |

| Семьи погибших военных | |

| Военнослужащие-пенсионеры | |

| Инвалиды с детства и инвалиды-детства | |

| Ликвидаторы ЧАЭС | |

| Воины афганцы | |

| Пенсионеры по возрасту | |

| Владельцы недвижимости, которую используют под творческие студии, библиотеки, музеи |

Если ИП попадает под одну из льготных категорий, то он может представить документы в ФСН, если ему была ошибочно насчитана сумма.

Основанием для пересчета суммы налога на имущества могут быть:

- ошибочные данные о собственнике;

- выставленная сумма налога, где не учтены льготы.

При обосновании предпринимателем допущенной ошибки налоговая инспекция:

- обнулит сумму и пени, которые содержали ошибку;

- сформирует новое уведомление и поместит его в личный кабинет налогоплательщика.

Если ИП не пользуется личным кабинетом налогоплательщика как физическое лицо, то ему придет новое уведомление на почтовый адрес. По законодательству ФНС может выставлять счет к уплате налога на имущество налогоплательщикам физлицам, если по каким-либо причинам плательщик не был к нему привлечен ранее, в течение 3-х лет. Кроме того налог за этот же налоговый период может быть пересчитан как в сторону уменьшения, так и в сторону увеличения по НК РФ.

Какие ИП обязаны платить налог на имущество

Предприниматель обязан платить налог при выполнении двух условий:

- Он собственник имущества. Если объект используется по договору аренды, то арендатор платить налог на недвижимость не должен.

- Недвижимость расположена на территории РФ. Если объект расположен в другой стране и ИП им владеет на законных основаниях того государства, то платить налог в бюджет РФ он не обязан.

При этом ИП платит налог, если он работает по ОСНО независимо от использования имущества – в личных или предпринимательских целях. Если объекты переданы в аренду, за них также должен платить налог предприниматель-собственник, если он работает на ОСНО, а не арендатор. И даже если предприниматель отдаст собственность в безвозмездное пользование, он все равно будет платить налог на недвижимость.

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

При заполнении заявления о предоставлении налоговой льготы по налогу на имущество за 2020 ИП лист 2 . по договору аренды нежилого имущества склада , основным документом является договор аренды Срок договора с 01.01.2020 по 25.12.2020 Вопрос буду ли я платить налог на имущество за срок 26.12 по 31.12.2020г

Уважаемая Людмила, при расчете налога учитывается период аренды. Порядок исчисления необходимо уточнить в территориальном подразделении ФНС.

Изначально упрощённый налоговый режим не предусматривал платежей с имущества, которое применяется в бизнесе. Но со временем в законы были внесены поправки. В итоге налог на имущество при УСН приходится платить довольно часто, однако речь идёт исключительно о недвижимости. В этой статье мы рассмотрим такие случаи и расскажем обо всех нюансах.

Кто и когда платит

До 2019 года имуществом в целях взимания налога считались разные активы, в том числе движимые. Теперь же облагается платежами лишь недвижимое имущество. Юридические лица платят с него налог на имущество организаций, а индивидуальные предприниматели – налог на имущество физических лиц. Оба этих платежа относятся к региональным, что означает множество нюансов налогообложения в каждом конкретном субъекте РФ.

Что касается компаний и ИП на упрощёнке, то согласно статье 346.11 НК РФ, их недвижимость должна быть освобождена от налогообложения. Вместо налога на имущество и ряда других они производят платёж в связи с применением УСН. Однако в нормах этой статьи есть исключения, и они существенно всё меняют.

Организации

В пункте 2 статьи 346.11 сказано, что налог на имущество при УСН взимается с объектов недвижимости, база по которым определяется как их кадастровая стоимость. Это относится к собственной недвижимости компании, а также принадлежащей ей на праве хозяйственного ведения либо полученной по концессионному соглашению.

Индивидуальные предприниматели

А что насчёт ИП на УСН и налога на имущество в 2021 году? Ситуация схожа с описанной выше. Разница лишь в том, что предприниматели платят налог на имущество физических лиц, а не организаций. Им облагается собственная недвижимость, которая:

- используется в предпринимательской деятельности;

- входит в список объектов, база по которым исчисляется как кадастровая стоимость.

Наряду с этим у гражданина, который является предпринимателем, может быть личная недвижимость – квартира, дача. Она будет облагаться тем же налогом, но по иной ставке.

Кадастровая оценка

Итак, кадастровая стоимость является обязательным условием, при котором по объекту начисляется налог на имущество в 2021 году. Она не является константой, то есть может меняться в зависимости от различных факторов. Для определения этой стоимости проводится кадастровая оценка недвижимости.

Какие именно объекты должны быть оценены по кадастровой стоимости в целях налогообложения, указано в статье 378.2 НК РФ. К ним относятся:

- административно-деловые и торговые центры;

- помещения под офисы, для торговли, заведений общественного питания и оказания услуг;

- некоторые типы объектов иностранных юрлиц;

- жилая недвижимость, гаражи, машино-места, дачные дома, хозяйственные постройки на участках под ИЖС или подсобное хозяйство, а также объекты незавершённого строительства.

Это общий список типов объектов. В каждом регионе по решению властей проводится оценка их кадастровой стоимости. В текущем году подавляющая часть регионов (74 из 85) оценивает недвижимость по кадастровой стоимости. Такая оценка может быть проведена как выборочно, так и в отношении всех видов объектов недвижимости. Как пример – администрация субъекта РФ решает провести оценку в отношении всех многоквартирных домов.

После определения кадастровой стоимости издаётся закон о том, что налогообложение объектов должно проводиться на её основе.

Список облагаемых объектов

Таким образом, бизнес-субъекту на упрощённой системе нужно свериться со списком на сайте администрации своего региона. Если объект в него входит, следовательно, он облагается налогом на недвижимость даже несмотря на применение УСН.

Например, в 2020 году в Санкт-Петербурге под налогообложение попало 5 796 объектов, среди которых жилые помещения, нежилые здания и сооружения разного назначения, гаражи и машино-места.

Налог на имущество организаций при УСН

Максимальные размеры ставок, по которым объекты того или иного типа облагаются налогом на имущество организаций, прописаны в Налоговом кодексе. Но точно они определяются региональными властями. Налог на имущество УСН-плательщиков взимается по максимальной ставке 2%. Наряду с этим применяется и нулевая ставка.

Закон разрешает региональным властям устанавливать разные ставки для тех или иных объектов, плательщиков, налоговых периодов. Например, в Иркутской области для организаций на УСН в 2021 году в отношении облагаемого имущества действует ставка 1% (к 2023 году она плавно повысится до 1,5%). Это определено в областном законе от 08.10.2007 № 75-ОЗ.

По налогу на имущество юридических лиц предусмотрены льготы на федеральном уровне, которые могут дополняться региональными.

Организации платят налог на имущество в 2021 году обычно поквартально: 3 авансовых платежа и один итоговый. Конкретные сроки уплаты зависят от региона, но в основном это нужно сделать до конца месяца, следующего за отчётным кварталом. Однако в конкретном субъекте может быть не установлен отчётный период, поэтому существует только налоговый (календарный год). В таком случае платёж производится 1 раз.

В 2021 году правила налогообложения и отчётности по налогу на недвижимость ЮЛ были изменены. Вот основные новшества, которые касаются организаций:

- подавать в ИФНС декларацию теперь нужно только 1 раз в год – до 30 марта следующего года. Раньше нужно было сдавать расчёты авансовых платежей;

- раньше налогом облагалась оцененная по кадастровой стоимости недвижимость при том условии, что она стоит на балансе как основное средство. Теперь такого условия нет;

- в 2021 году по кадастровой стоимости считается налоговая база гаражей, машино-мест, строительной «незавершёнки» и других объектов.

Кроме того, в этом году мир переживает кризис, связанный с угрозой пандемии коронавируса. В связи с этим были приняты некоторые временные изменения по налогу на коммерческую недвижимость.

Так, перенесли сроки подачи декларации за 2019 год – вместо 30 марта её нужно было подать 30 июня. В ряде регионов власти снизили налоговые ставки и предоставили рассрочку и иные преференции. Например, в Москве решено не проводить в текущем году кадастровую переоценку, хотя до наступления коронакризиса она планировалась. Для расчёта налогов будет применяться кадастровая стоимость 2018 года. Собственникам недвижимости это позволит сэкономить порядка 3% на налоговом платеже.

Как считать

Формула расчёта суммы налога за год такова:

Кадастровая стоимость * Ставка.

Чтобы узнать кадастровую стоимость, нужно обратиться на сайт Росреестра. Ставку в отношении своего объекта можно уточнить в ИФНС. В регионах, где есть отчётный период, полученное значение делится на 4. Эта сумма платится раз в квартал.

Возьмём организацию из Иркутской области на УСН и рассчитаем налог на имущество с собственного торгового помещения, кадастровая стоимость которого равна 15 млн рублей. Применяем ставку 0,5%: 15 000 000 * 0,5% = 75 000 рублей. Это сумма налога за год. Размер каждого платежа составит: 75 000 / 4 = 18 750 рублей.

Налог ИП на УСН

С налогом на недвижимость предпринимателей, которую они используют в бизнесе, всё намного проще, поскольку считать его самому не приходится. Этим занимается ИФНС. Всё точно так же, как и с личной недвижимостью гражданина. Нужно лишь удостовериться, что налоговый орган знает об объекте недвижимости, а когда придёт квитанция – уплатить указанную сумму.

Платёж налога производится 1 раз, поскольку установлен только налоговый период. Крайний срок – 1 декабря следующего года. Никаких отчётов подавать в налоговый орган не нужно.

Максимальная ставка, по которой взимается налог на имущество при УСН – 2%. Власти конкретного субъекта РФ могут снизить её до нуля либо увеличить, но не более, чем в 3 раза. Как и в случае с налогом на недвижимость организаций, ставки могут быть дифференцированы.

Приведём пример ставок в Санкт-Петербурге:

- гаражи и машино-места облагаются по ставке 0,3 %;

- дорогостоящая недвижимость (более 300 млн рублей) – по ставке 2%;

- жилая недвижимость – по ставкам от 0,1 до 0,25% в зависимости от типа и стоимости;

- некоторые иные объекты – по ставке 0,1%.

Выводы

Мы рассмотрели налог на недвижимость организаций и налог на имущество предпринимателей, которое используется в бизнесе, действующие для плательщиков УСН. Ими облагается та недвижимость, в отношении которой определена кадастровая стоимость. Если она ещё не установлена, платить налоги не нужно.

Точно узнать, облагается налогом тот или иной объект коммерческой недвижимости или нет можно, сверившись с перечнем, который размещается на сайте органа исполнительной власти региона. ИП могут не беспокоиться – ИФНС сама рассчитает налог и пришлёт квитанцию.

Налоги, которые бизнес-субъекты платят со своей недвижимости, являются региональными. Поэтому конкретные ставки, сроки уплаты, льготы могут отличаться. Чтобы узнать все нюансы, рекомендуем ознакомиться с законами соответствующего субъекта РФ.

Читайте также: