Как в рсв отразить минусовые начисления налогов у сотрудника за месяц если было сторно отпуска

Опубликовано: 16.05.2024

Ежеквартально бухгалтеры сдают расчет по страховым взносам. После представления отчетности часто возникают вопросы по корректирующей форме. Эксперты техподдержки Контур.Экстерна рассказали, как заполнять корректировки в разных ситуациях.

Корректирующая форма всегда включает в себя Раздел 1 с приложениями 1 и 2 (или Раздел 2 в случае КФХ). Представление других разделов и приложений зависит от ситуации. Рассмотрим самые частые сценарии.

Если данные по сотрудникам корректировать не нужно

В этом случае в отчёт входят только данные по организации с номером корректировки на титульном листе. Данные по сотрудникам в отчёт включать не нужно. Чтобы убрать сотрудников из отчёта, снимите с них галочки в Разделе 3.

Если Раздел 1 находится в режиме автоматического расчета, обязательно актуализируйте список сотрудников. Например, Контур.Экстерн рассчитывает суммы по всем сотрудникам в списке, независимо от того, выбраны они или нет галочками. Галочкой отметьте только тех сотрудников, которые должны попасть в корректирующий отчет.

Также в некоторых системах, например в Экстерне, суммы по сотрудникам и по организации сверяются только в исходном отчёте. Чтобы проверить корректировку, используйте следующий алгоритм.

Алгоритм проверки корректирующего отчета

- Уберите номер корректировки с титульного листа, если он там есть.

- Актуализируйте список сотрудников в Разделе 3.

- Переведите поля в приложениях Раздела 1 в автоматический режим.

- Проверьте актуальность данных в предыдущих периодах если расчёт не за первый квартал.

- Если данные не актуальны, загрузите отчёты в режиме доимпорта в сервис.

- Запустите проверку. Исправьте ошибки, если они есть.

- Поставьте номер корректировки на титульном листе.

- Сформируйте и отправьте отчёт.

Заполнить, проверить и бесплатно сдать РСВ через интернет

Если нужно корректировать данные по сотрудникам в Разделе 3 (кроме ФИО и СНИЛС)

На титульном листе укажите номер корректировки (например, «1--», «2--» и так далее). Согласно порядку заполнения, включите в форму только тех сотрудников, по которым нужно откорректировать данные.

В 3 разделе в карточке сотрудника достаточно лишь скорректировать необходимые данные (кроме ФИО и СНИЛС).

Обратите внимание, что ИНН, дату рождения и паспорт надо корректировать таким способом, а не через аннулирование.

Если необходимо откорректировать суммы по сотруднику, то не забудьте внести изменения и в приложения раздела 1. В случае, если суммы остаются прежними, раздел 1 со всеми приложениями включается в отчёт без изменений.

Обратите внимание: проверки в сервисе работают на всех сотрудников, только если на титуле стоит номер корректировки = 0. Чтобы проверить отчёт, воспользуйтесь приведенным выше алгоритмом.

На титульном листе укажите номер корректировки. Например, «1--», «2--» и т.д. Включите в расчёт два раздела 3 с одинаковым ФИО сотрудника и отправьте их в одном расчёте:

- С неверным СНИЛС с нулевым (удалённым) Подразделом 3.2 и признаком аннулирования сведений о застрахованном лице в строке 010.

- С верным номером СНИЛС с правильными суммами в Подразделе 3.2, без признака аннулирования сведений о застрахованном лице в строке 010.

Если помимо ФИО и СНИЛС необходимо откорректировать суммы по сотруднику, то не забудьте внести изменения в раздел 1. В случае, если суммы остаются прежними, раздел 1 с приложениями включается в отчёт без изменений.

Пример 1: СНИЛС не тот, но реальный

В исходном отчёте вместо работающего в организации Иванова Ивана Ивановича со СНИЛС 001-001-002 13 был указан Иванов Иван Иванович со СНИЛС 001-001-001 12. Оба номера СНИЛС существуют, поэтому сведения загружены в базу ФНС.

В первой карточке в Разделе 3 Иванова Ивана Ивановича с номером СНИЛС 001-001-001 12 поставьте галочку в строке «Аннулировать карточку сотрудника». Удалить подраздел 3.2.

Во второй карточке в Разделе 3 Иванова Ивана Ивановича с номером СНИЛС 001-001-002 13 не ставьте галочку «Аннулировать карточку сотрудника» и заполните подраздел 3.2 верными суммами.

Пример 2: несуществующий СНИЛС

В исходном отчёте вместо работающего в организации Иванова Ивана Ивановича со СНИЛС 001-001-001 12 был указан Иванов Иван, Иванович со СНИЛС 001-001-002 18.

Такой СНИЛС не должен пройти проверку на контрольное соотношение, а ФИО — проверку по схеме. ФНС такой отчет не должна была принять. Если такое произошло, обратитесь за разъяснениями к инспектору.

Если забыли включить сотрудника в исходный отчет

Включите в корректирующую форму забытого сотрудника с номером корректировки в карточке сотрудника = 0. Суммы в Разделе 1 и Приложениях 1 и 2 к Разделу 1 меняются с учетом этого сотрудника и указываются такими, какими должны быть по всей организации).

Обратите внимание, что при каждой отправке новой корректировки на титульном листе надо ставить новый номер.

Отчитывайтесь за сотрудников через Контур.Экстерн. Загрузка данных в РСВ из СЗВ-М. Нулевой РСВ в два счета. Бесплатно 3 месяца.

Если сотрудника включили в исходный отчет ошибочно

Отправьте корректировку с разделом 3 этого сотрудника с признаком аннулирования сведений о застрахованном лице в строке 010, удалив в его карточке Подраздел 3.2. И уменьшите количество застрахованных лиц в строках 010 и 020 (015) Приложений 1 и 2. Суммы в Разделе 1 и Приложениях 1 и 2 к Разделу 1 меняются с учетом этого сотрудника, то есть уменьшаются.

Так вы обнулите данные по нему в базе ФНС. Дальнейшие действия советуем согласовать с инспекцией.

Если включили одного сотрудника вместо другого

В корректирующий отчёт должны попасть оба сотрудника:

- Ненужный — с нулевым (удаленным) Подразделом 3.2 и признаком аннулирования сведений о застрахованном лице в строке 010.

- Нужный — с верными данными, правильными суммами в Подразделах 3.2.1 и 3.2.2 и без признака аннулирования сведений о застрахованном лице в строке 010.

Раздел 1 с Подразделами 1 и 2 нужно откорректировать: вычесть из общих суммы организации суммы ошибочно добавленного сотрудника и добавить суммы по работнику, которого забыли включить.

Если приобретено/утрачено право на применение пониженного тарифа (перерасчёт взносов с начала года)

В уточняющих расчётах за предыдущие отчётные периоды в Приложении 1 укажите новый код тарифа (08/02). Суммы взносов в Разделе 1 и Приложениях 1 и 2 к Разделу 1 поменяйте с учётом нового тарифа.

В корректирующий отчет должны попасть все сотрудники. В карточке каждого сотрудника в Подразделе 3.2.1 нужно указать две категории застрахованного лица:

- старую категорию с нулевыми суммами.

- новую категорию с верными суммами.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Для поиска ошибок в отчете РСВ используйте следующий алгоритм.

1. Проверьте актуальность релиза своей базы

В отчетный период помните, что неактуальная база — это первая и основная причина ошибок в устаревшей версии отчета. Также примите во внимание, что после обновления базы старый отчет не обновляется вместе с программой, и если он содержал ошибки, единственное, что с ним можно сделать, это пометить на удаление и создать новый в обновленной конфигурации.

2. Проверьте корректность истории изменений тарифа страховых взносов

БП: Главное – Налоги и отчеты – Страховые взносы – История изменений.

ЗУП: Настройка – Организации (Реквизиты организации) – Учетная политика и другие настройки – Учетная политика – История изменений.

Если история изменений неверна (не хватает нового тарифа), необходимо вручную добавить строку с данным тарифом и указать месяц изменения. После этого переходите к пункту 2.

3. Проверьте корректность расчета взносов по месяцам с помощью отчетов:

БП: Зарплата и кадры – Отчеты по зарплате – Проверка расчета взносов.

ЗУП: Налоги и взносы – Отчеты по налогам и взносам – Проверка расчета взносов.

В данном отчете обратите внимание на три последних столбца: Налоговая база, Сумма взносов, Сумма взносов расчетная.

Столбец «Сумма взносов» отражает те суммы, которые зафиксированы в документах «Начисление зарплаты» (и «Увольнение», если речь о ЗУП).

Столбец «Сумма взносов расчетная» — это те суммы, которые должны быть в этих документах исходя из выбранного вами на данный период времени тарифа взносов и указанной в отчете налоговой базы. Если в какой-то строке есть расхождение фактической и расчетной суммы, оно будет помечено красным цветом.

Найдя расхождение, необходимо проверить, не были ли взносы данного месяца ошибочно учтены в «Начислениях следующих». Это недопустимо. Также взносы в любом межрасчетном начислении (Отпуск, Премия и т.д.) просто не учтутся, если оно было введено после документа «Начисление зарплаты», а взносы в документе «Начисление зарплаты» не пересчитали.

В этом случае можно распровести документы «Начисление зарплаты», следующие за проблемным. Далее следует пересчитать взносы на правильные в проблемном «Начислении зарплаты», а затем пересчитать их во всех последующих (либо просто удалить строчки взносов чужого месяца из начисления, если уже нашли таковое). В БП пересчет взносов осуществляется по кнопке «Еще» – «Пересчитать взносы». В ЗУП для этого есть специальная кнопка «Пересчитать взносы» на вкладке «Взносы».

4. Удалите дублирующие версии отчетов

Проверьте, нет ли в списке регламентированных отчетов нескольких отчетов РСВ за любой квартал текущего периода. Т. е. у вас не должно быть двух или более первичных отчетов за первый квартал, полугодие, год. При создании нового отчета он всегда проверяет цифры всех предыдущих, и наличие дублей обязательно приведет к ошибкам. Такое допускается лишь в случае, если каждый из новых отчетов является корректировкой первичного и имеет следующий по порядку номер корректировки 1, 2 и т. д. Все дубли должны быть как минимум помечены на удаление, а желательно – удалены полностью.

Необходимо также проверить наличие дублирующих отчетов по кнопке «Настройка» – «Скрытые отчеты». Несмотря на то, что отчет скрыт, он участвует в проверка контрольных соотношений

5. Создайте корректировки

Если после выполнения пунктов 1–4 ошибки по-прежнему сохраняются, выполните проверку каждого отчета ранних кварталов созданием его корректировки. Если при создании корректировки в третьем разделе обнаруживаются физлица, это означает, что программе для обеспечения непротиворечивости с предыдущими периодами требуется создание корректировки. Проведя такую проверку по всем кварталам и создав, где надо, корректировки, вновь заполните отчет РСВ текущего периода. Он должен пройти проверку корректно. Отправлять данные корректировки следует последовательно, дожидаясь принятия каждой, и только вслед за этим отсылать отчет текущего периода.

6. Если ничего не получилось, обратитесь к специалисту Scloud

Если ни один из этих способов не помогает, рекомендуем воспользоваться нашими платными услугами по исправлению ошибок учета.

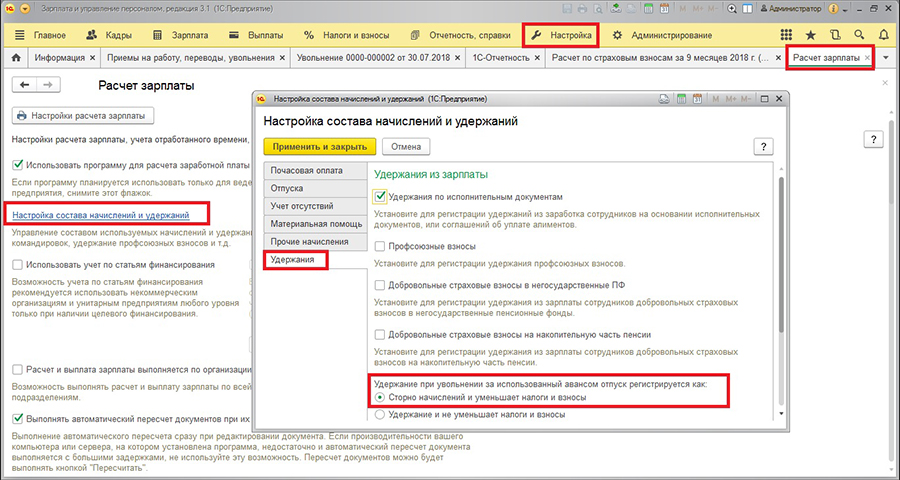

В разделе меню «Настройка», перейдем в пункт «Расчет зарплаты». Далее переходим по ссылке «Настройка состава начислений и удержаний». На вкладке «Удержания» установим переключатель в положение «Сторно начислений и уменьшает налоги и взносы».

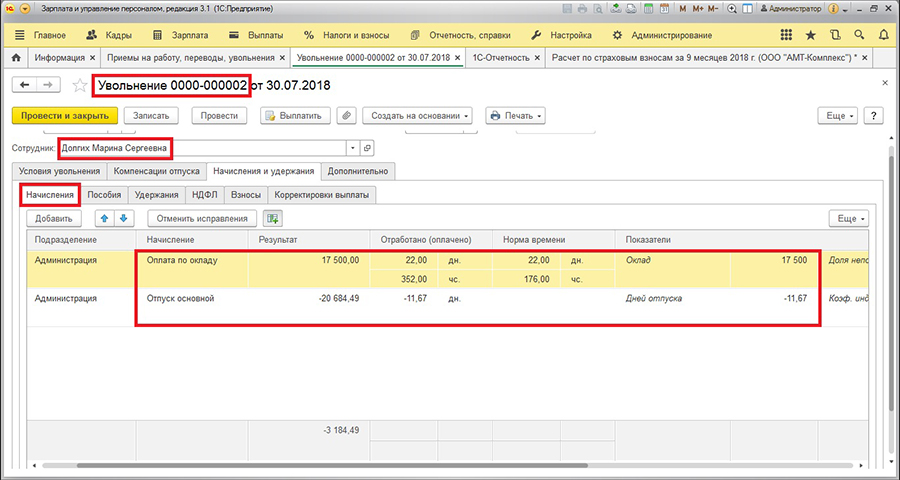

Рассчитаем документ «Увольнение» для сотрудника, в котором сумма удержания за использованный авансом отпуск больше, чем сумма начислений за этот месяц.

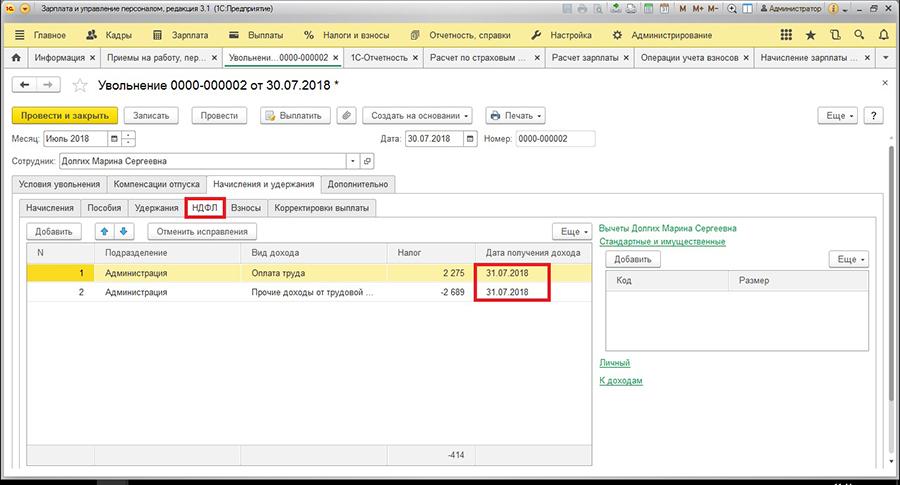

Обратим внимание, что сумма налога за удержание относится в месяц расчета, и итоговая сумма налога получится с минусом, это приведет к некорректному заполнению 2-НДФЛ.

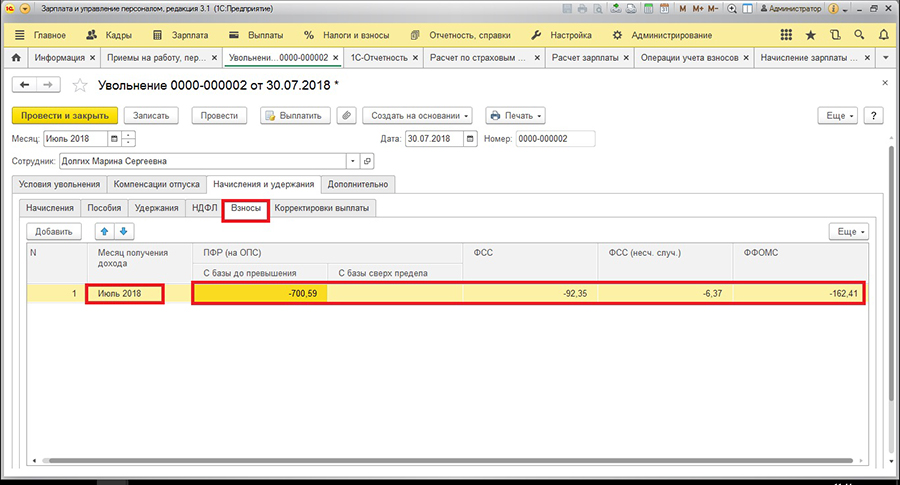

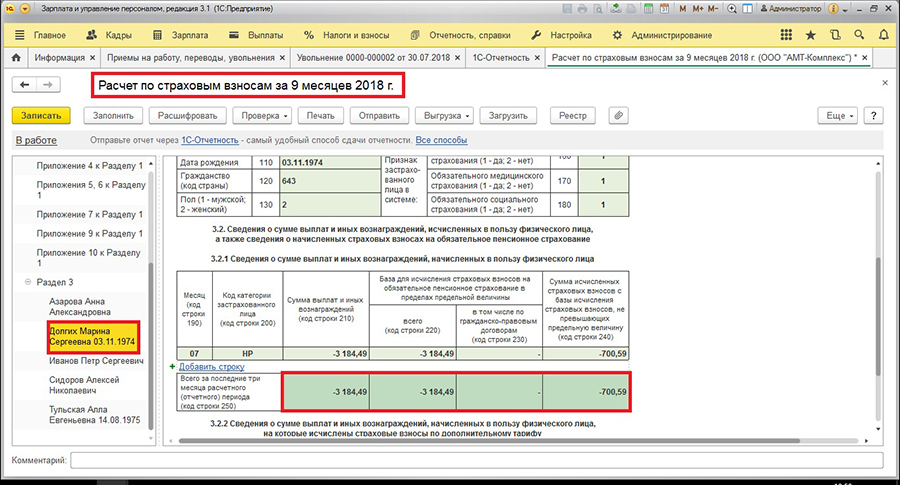

Та же ситуация со страховыми взносами, отрицательные суммы проставятся в отчет «Расчет по страховым взносам», что приведет к ошибкам при сдаче отчетности.

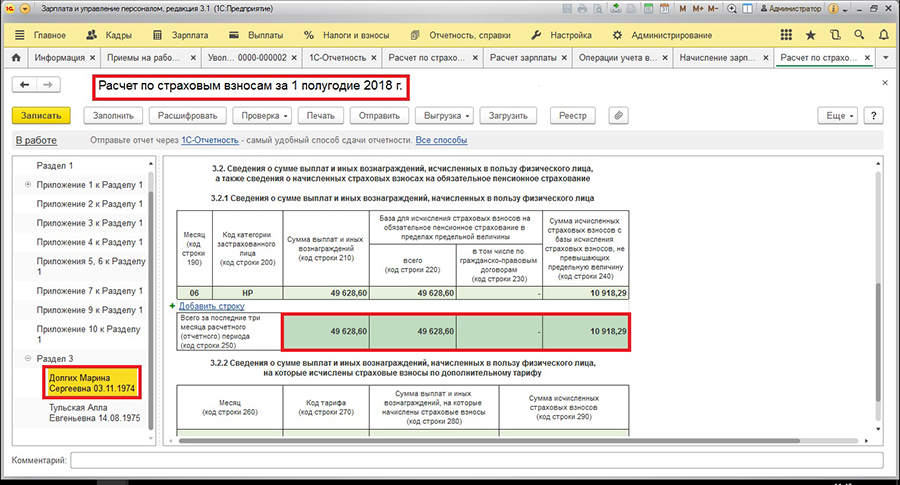

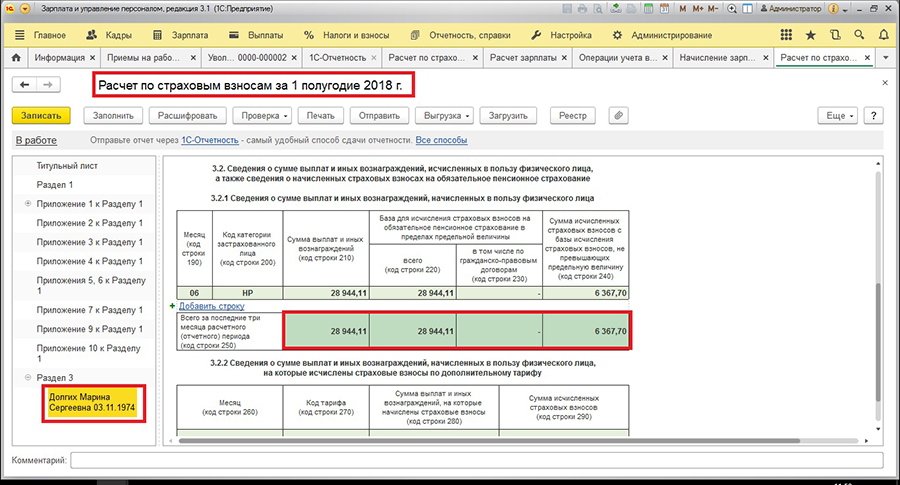

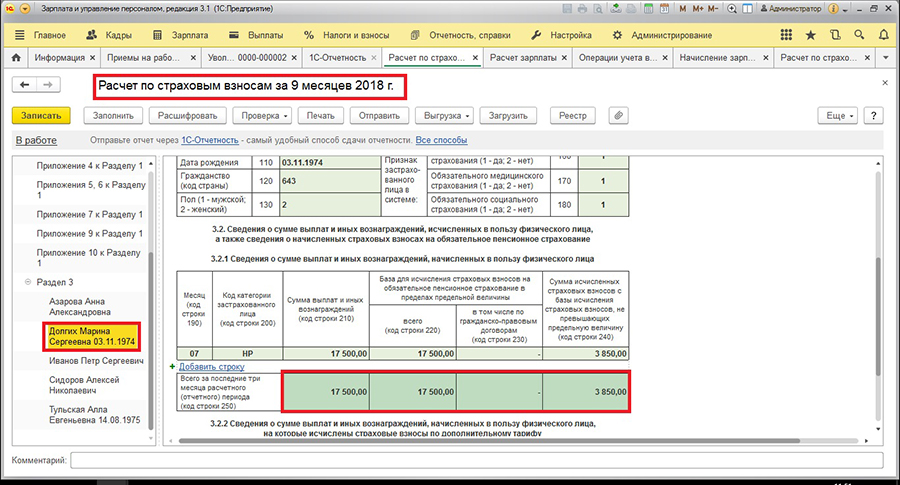

В такой ситуации сумму удержания необходимо перенести в месяц начисления отпуска. Так заполняется 3 раздел отчета «Расчет по страховым взносам» по сотруднице за полугодие.

3 раздел отчета за 9 месяцев, с удержанием за использованный авансом отпуск.

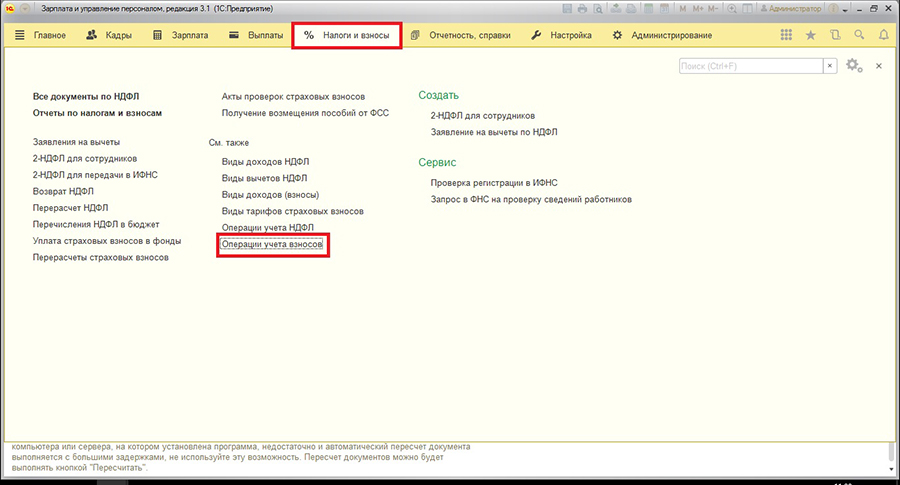

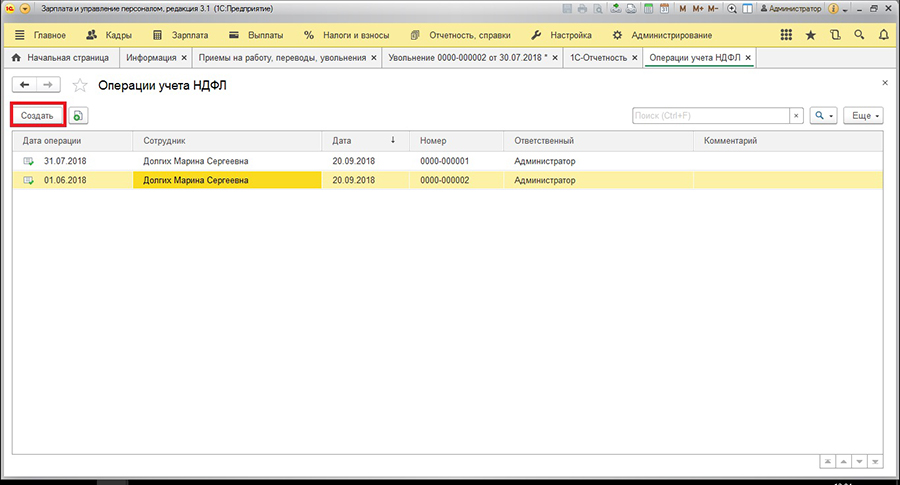

Чтобы перенести отрицательную расчетную базу в месяц начисления отпуска, откроем раздел «Налоги и взносы», выберем документ «Операции учета взносов».

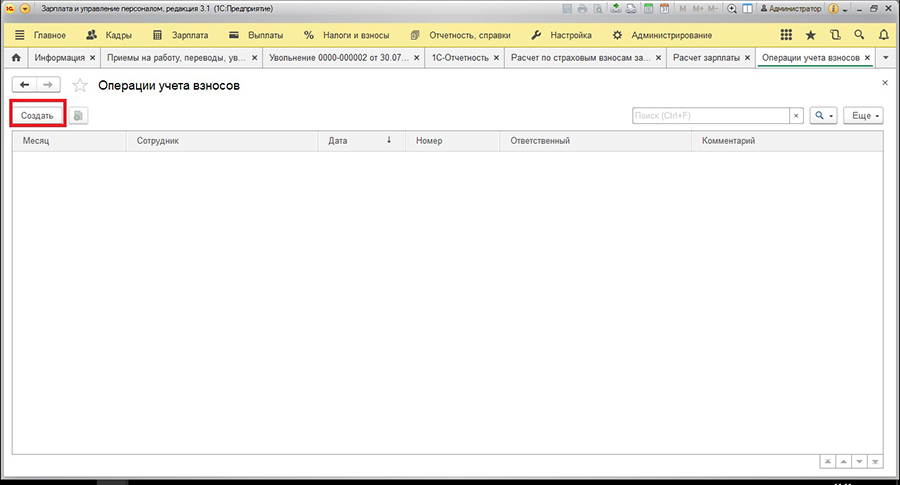

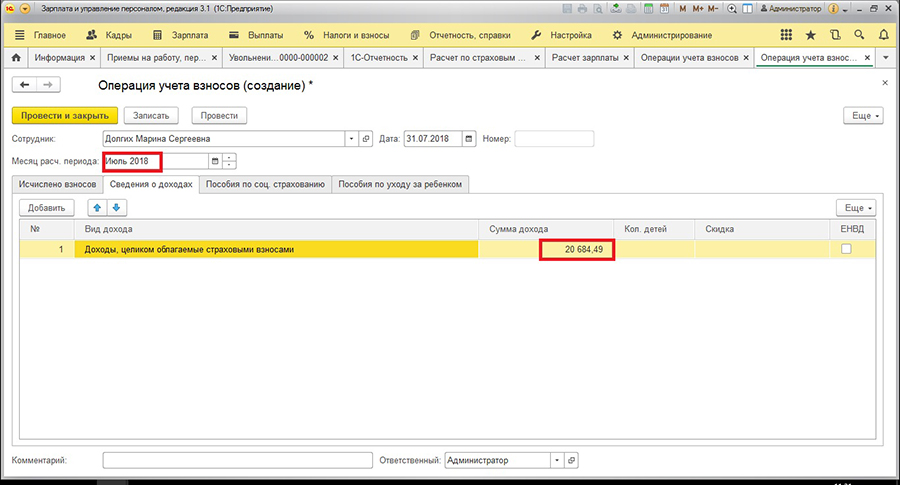

По кнопке «Создать» формируем документ. Сначала заполним документ за июль, которым уберем отрицательную базу, то есть напишем сумму с плюсом.

На вкладке «Сведения о доходах» в колонку «Сумма дохода» вписываем сумму удержания с плюсом.

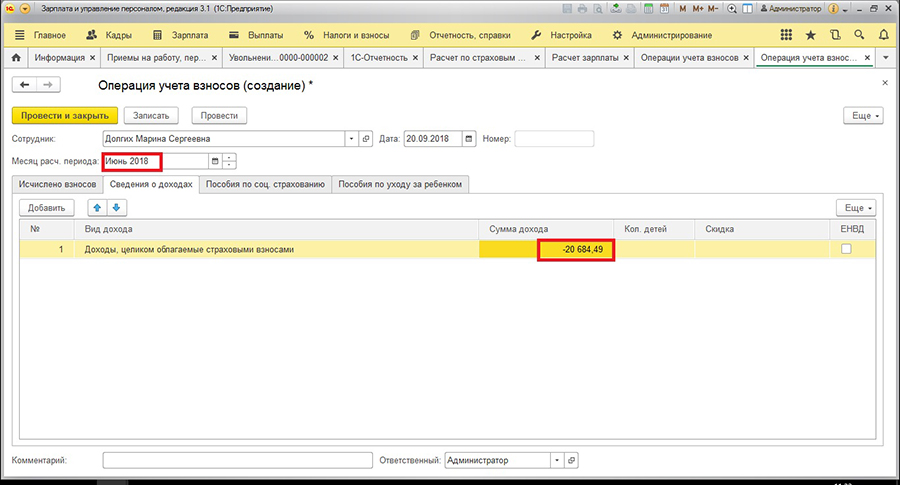

Теперь сформируем такой же документ за июнь, которым перенесем отрицательную сумму в месяц начисления отпуска.

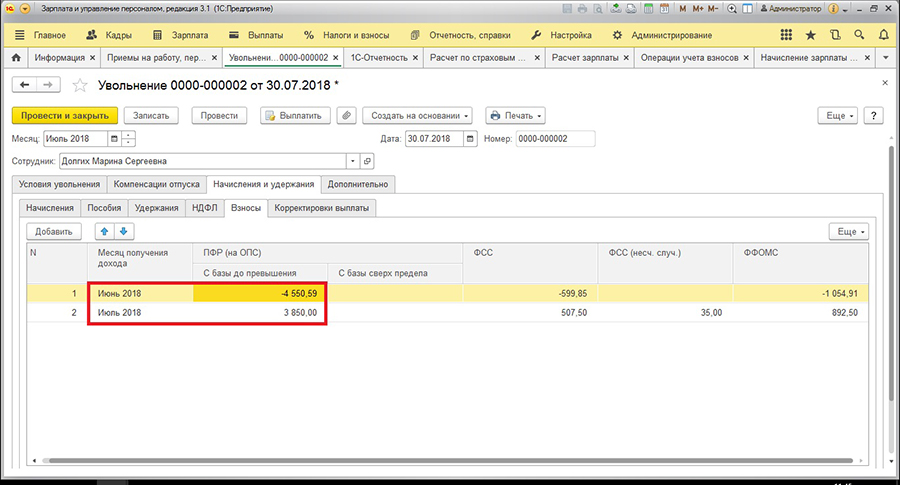

Теперь пересчитаем документ «Увольнение». Отрицательная сумма учитывается в июне.

Необходимо подать корректировку отчета «Расчет по страховым взносам» за полугодие. База и страховые взносы уменьшатся за счет суммы удержания.

Сформируем отчет «Расчет по страховым взносам», в нем нет отрицательных сумм, в него попадают только начисления за июль.

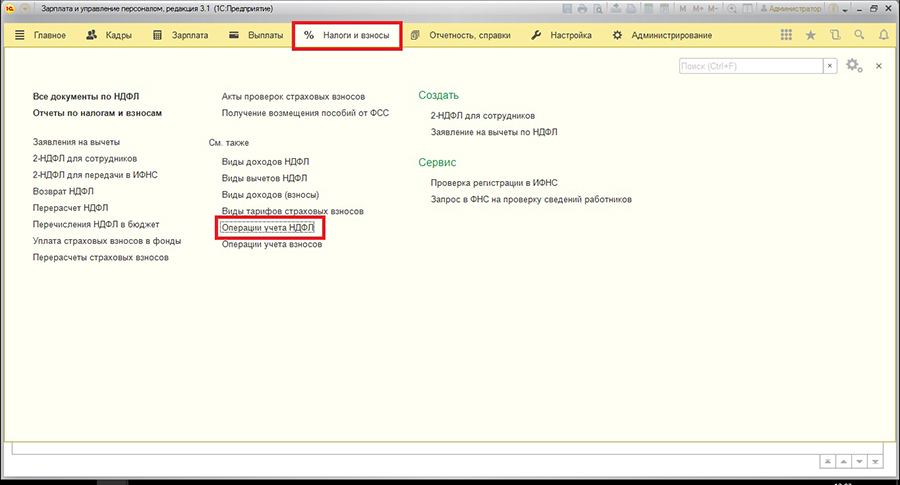

То же самое необходимо сделать для НДФЛ. На вкладке «Налоги и взносы» формируем документ «Операции учета НДФЛ».

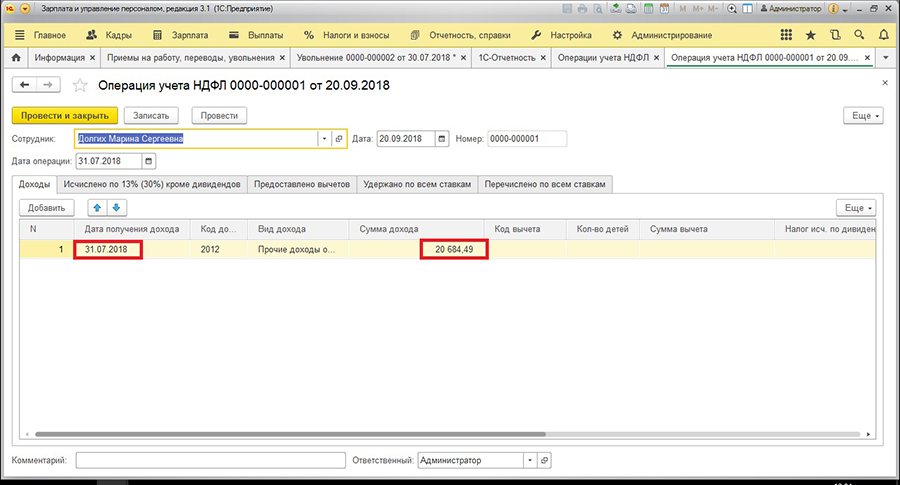

По кнопке «Создать» формируем документ за июль, с положительной суммой удержания. Так как это удержание отпускных, то код дохода ставим «2012», а вид дохода – «Прочие доходы от трудовой деятельности». Дата получения дохода – дата выплаты расчета по увольнению.

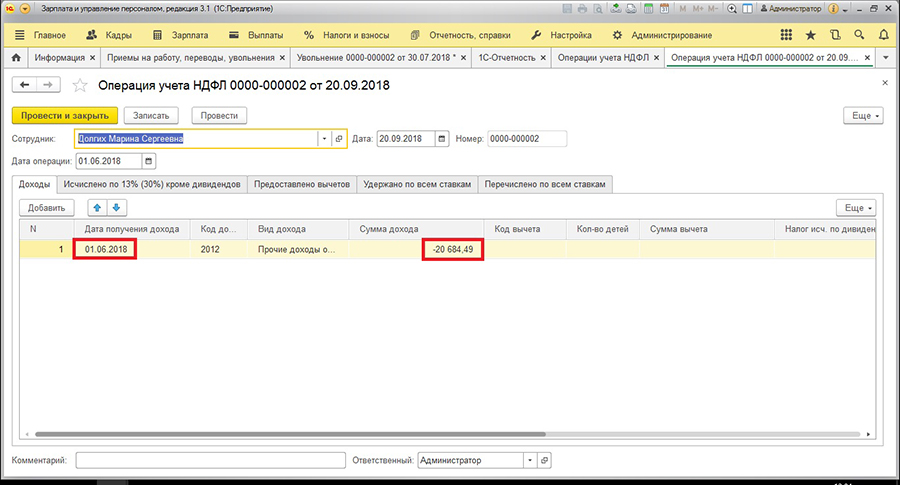

Далее формируем такой же документ за июнь с отрицательной суммой удержания. Дата получения дохода – дата выплаты отпускных.

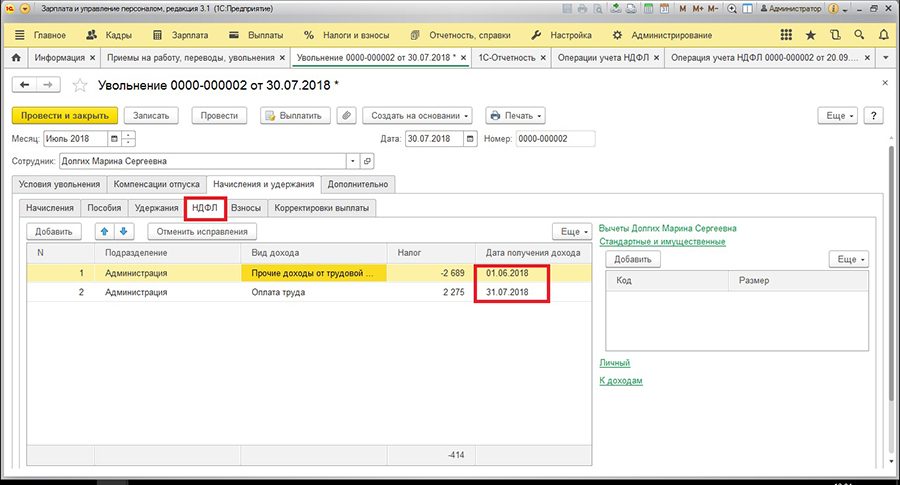

Пересчитываем документ «Увольнение», проверяем, что сумма НДФЛ по удержанию перенесена на июнь, где дата получения дохода – дата выплаты отпускных.

Теперь отчеты «2-НДФЛ» и «НДФЛ к перечислению» в ведомостях на выплату будут корректно сформированы.

Статья подготовлена специалистами Компании «АНТ-ХИЛЛ»

Тел. (473) 202-20-10

При цитировании статей или заметок ссылка на сайт автора обязательна

Краткое описание решения

Для исправления ситуации необходимо выполнить следующие действия:

- Документом Операция учета взносов перенести сторно-доход с месяца увольнения на месяц, когда был начислен этот отпуск.

- Также выполнить перенос дохода, учтенного в регистре Учет доходов для исчисления НДФЛ с даты увольнения на первоначальную дату выплаты отпуска. Это необходимо сделать документом Перенос данных .

- Пересчитать документ Увольнение , чтобы взносы и НДФЛ со сторно-дохода также перенеслись на этот месяц.

- Подать уточняющий РСВ за квартал, в котором был начислен этот отпуск.

Пример

Рассмотрим на примере.

Сотрудник Романов П.М. уволен 02.07.2018. Сотрудник имеет 7 дней авансом израсходованного отпуска. За эти 7 дней происходит сторно расчет по начислению Отпуск основной , который превышает доход сотрудника за месяц июль.

Также в документе Увольнение по сотруднику неверно учитывается НДФЛ с этого сторно начисления. Он регистрируется на 02.07.2018, а не на первоначальную дату получения дохода по этому отпуску.

Также за июль будет зарегистрирован отрицательный доход для целей учета НДФЛ, в результате чего неверно заполнится 2-НДФЛ.

Перенос дохода для правильного учета по страховым взносам

Перенос дохода для правильного учета по НДФЛ

Выполнить перенос дохода, учтенного в регистре Учет доходов для исчисления НДФЛ , с даты увольнения на первоначальную дату выплаты отпуска. Это необходимо сделать документом Перенос данных .

Далее необходимо пересчитать документ Увольнение , чтобы взносы и НДФЛ со сторно-дохода также перенеслись на этот месяц:

В результате РСВ и 2-НДФЛ будут заполняться корректно.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

.Здравствуйте, помогите пожалуйста с вопросом: Сотрудник взял авансом отпуск и.У нас в ноябре увольняется сотрудник, использовавший авансом отпуск в.Добрый день. Ситуация следующая, сотрудника увольняем 11 января. У него.

Карточка публикации

Все комментарии (2)

А почему на скрине увольнение 31.12.2017, если по условию оно 02.07.2018?

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Ошибка выгрузки строки 30 статистической формы №1 исправляется патчем

Выпущен патч (исправление) по ошибке, что в статистическую форму №1 неверно включаются отпускные

Выпущена внешняя обработка для заполнения трудовых функций в позициях штатного расписания (для СЗВ-ТД с 01.07.2021 г.)

Как в ЗУП 3 учесть, что часть сотрудников организации в нерабочие дни мая 2021 года работает, а часть – нет

Настройки в 1С ЗУП 3 для нерабочих дней в мае 2021 года

[13.05.2021 запись] Как рассчитать зарплату за май 2021 с учетом нерабочих дней в 1С:8

СПАСИБО огромное за профессионализм и своевременную помощь, разъяснение по возникающим вопросам, все сразу ясно и понятно. Так держать,ваша команда облегчает нам жизнь.

Для поиска ошибок в отчете РСВ используйте следующий алгоритм.

1. Проверьте актуальность релиза своей базы

В отчетный период помните, что неактуальная база — это первая и основная причина ошибок в устаревшей версии отчета. Также примите во внимание, что после обновления базы старый отчет не обновляется вместе с программой, и если он содержал ошибки, единственное, что с ним можно сделать, это пометить на удаление и создать новый в обновленной конфигурации.

2. Проверьте корректность истории изменений тарифа страховых взносов

БП: Главное – Налоги и отчеты – Страховые взносы – История изменений.

ЗУП: Настройка – Организации (Реквизиты организации) – Учетная политика и другие настройки – Учетная политика – История изменений.

Если история изменений неверна (не хватает нового тарифа), необходимо вручную добавить строку с данным тарифом и указать месяц изменения. После этого переходите к пункту 2.

3. Проверьте корректность расчета взносов по месяцам с помощью отчетов:

БП: Зарплата и кадры – Отчеты по зарплате – Проверка расчета взносов.

ЗУП: Налоги и взносы – Отчеты по налогам и взносам – Проверка расчета взносов.

В данном отчете обратите внимание на три последних столбца: Налоговая база, Сумма взносов, Сумма взносов расчетная.

Столбец «Сумма взносов» отражает те суммы, которые зафиксированы в документах «Начисление зарплаты» (и «Увольнение», если речь о ЗУП).

Столбец «Сумма взносов расчетная» — это те суммы, которые должны быть в этих документах исходя из выбранного вами на данный период времени тарифа взносов и указанной в отчете налоговой базы. Если в какой-то строке есть расхождение фактической и расчетной суммы, оно будет помечено красным цветом.

Найдя расхождение, необходимо проверить, не были ли взносы данного месяца ошибочно учтены в «Начислениях следующих». Это недопустимо. Также взносы в любом межрасчетном начислении (Отпуск, Премия и т.д.) просто не учтутся, если оно было введено после документа «Начисление зарплаты», а взносы в документе «Начисление зарплаты» не пересчитали.

В этом случае можно распровести документы «Начисление зарплаты», следующие за проблемным. Далее следует пересчитать взносы на правильные в проблемном «Начислении зарплаты», а затем пересчитать их во всех последующих (либо просто удалить строчки взносов чужого месяца из начисления, если уже нашли таковое). В БП пересчет взносов осуществляется по кнопке «Еще» – «Пересчитать взносы». В ЗУП для этого есть специальная кнопка «Пересчитать взносы» на вкладке «Взносы».

4. Удалите дублирующие версии отчетов

Проверьте, нет ли в списке регламентированных отчетов нескольких отчетов РСВ за любой квартал текущего периода. Т. е. у вас не должно быть двух или более первичных отчетов за первый квартал, полугодие, год. При создании нового отчета он всегда проверяет цифры всех предыдущих, и наличие дублей обязательно приведет к ошибкам. Такое допускается лишь в случае, если каждый из новых отчетов является корректировкой первичного и имеет следующий по порядку номер корректировки 1, 2 и т. д. Все дубли должны быть как минимум помечены на удаление, а желательно – удалены полностью.

Необходимо также проверить наличие дублирующих отчетов по кнопке «Настройка» – «Скрытые отчеты». Несмотря на то, что отчет скрыт, он участвует в проверка контрольных соотношений

5. Создайте корректировки

Если после выполнения пунктов 1–4 ошибки по-прежнему сохраняются, выполните проверку каждого отчета ранних кварталов созданием его корректировки. Если при создании корректировки в третьем разделе обнаруживаются физлица, это означает, что программе для обеспечения непротиворечивости с предыдущими периодами требуется создание корректировки. Проведя такую проверку по всем кварталам и создав, где надо, корректировки, вновь заполните отчет РСВ текущего периода. Он должен пройти проверку корректно. Отправлять данные корректировки следует последовательно, дожидаясь принятия каждой, и только вслед за этим отсылать отчет текущего периода.

6. Если ничего не получилось, обратитесь к специалисту Scloud

Если ни один из этих способов не помогает, рекомендуем воспользоваться нашими платными услугами по исправлению ошибок учета.

Читайте также: