Чем грозит искажение бухгалтерской отчетности директору

Опубликовано: 16.09.2024

Главный бухгалтер – лицо с повышенной ответственностью. Это вторая по значимости должность в компании (после руководителя). Главный бухгалтер отвечает за правомерность всех проводимых операций. Специалиста можно привлечь к ответственности за совершение незаконных действий.

Законодательная база

Рассмотрим законодательные документы, которые регулируют различные формы ответственности главбуха:

- УК РФ.

- КоАП РФ (в частности, статья 15.11.).

- НК РФ.

- ФЗ №129 от 21 ноября 1996 года.

Рассмотрим нормативные основания для уголовного преследования главбуха:

- ФЗ №309.

- Статья 144 УПК.

В зависимости от тяжести проступка, главбуха можно привлечь к дисциплинарной, материальной, административной, уголовной ответственности. Дисциплинарные взыскания применимы ко всем сотрудникам. Они не специфичны именно для главбухов.

Материальная ответственность

Материальная ответственность главбуха может быть двух форм:

- На общих основаниях. Предполагает МО на общих основаниях. Если главбух нанесет какой-либо ущерб организации, с него взыскивается компенсация, равная его средней зарплате. К примеру, ущерб компании составил 100 000 рублей. Зарплата главбуха составляет 20 000 рублей. Взыскать с сотрудника больше 20 тысяч не получится.

- Полная материальная ответственность. Предполагает возмещение ущерба в полном объеме. Рассмотрим аналогичный пример: организации был причинен ущерб в размере 100 000 рублей. Главбуху, если его вина доказана, придется выплачивать компенсацию в размере 100 000 рублей, вне зависимости от размера его зарплаты. Условие о полной материальной ответственности должно быть указано в трудовом договоре. Оно может быть поставлено только сотрудникам с ключевыми должностями (главбух, руководитель).

ВАЖНО! Если в трудовом договоре отсутствует пункт о полной МО, главбух будет нести материальную ответственность на общих основаниях.

Обязать главбуха выплачивать компенсацию можно в следующих случаях:

- Недостача денег или имущества.

- Порча собственности (оборудования, сырья).

- Простой по вине сотрудника.

- Штрафы, начисленные по вине главбуха.

Это реальный ущерб. Компенсацию не получится взыскать по факту косвенного ущерба (к примеру, при упущенной прибыли компании).

ВАЖНО! После обнаружения правонарушения руководитель должен созвать специальную комиссию для установления виновного лица. Только если комиссия выявит, что виновен именно главбух, с него можно взыскать компенсацию. С сотрудника также нужно получить объяснительную.

Административная ответственность

Административную ответственность главбух будет нести при следующих нарушениях закона:

- Не соблюдаются правила ведения бухгалтерского учета.

- Сотрудник не предъявляет в установленные сроки документы, которые требуются для проведения налогового контроля.

- Не соблюдаются сроки постановки на учет.

- Игнорируются правила осуществления операций с кассовыми аппаратами.

- Главбух нарушил законы РФ, касающиеся финансовой отрасли.

В 2016 году вступили в действие поправки к статьям 15.11 и 4.5 КоАП РФ, касающиеся порядка привлечения к ответственности. В частности, установлены следующие изменения:

- Повысилась сумма штрафа. Теперь она составляет от 5 000 до 10 000 рублей. Точный размер штрафных санкций определяет суд в зависимости от обстоятельств дела.

- Введена ответственность за повторное нарушение закона. Действовать она будет в том случае, если новое правонарушение произошло в период прошлого административного наказания. Штраф в рассматриваемом случае составит от 10 до 20 тысяч рублей. Альтернативный вариант – дисквалификация специалиста продолжительностью до 2 лет.

- Увеличен срок давности по рассматриваемым делам. Ранее он составлял 3 месяца. То есть если правонарушение бухгалтера обнаруживалось спустя это время, привлечь сотрудника к ответственности было невозможно. Сейчас срок увеличен до 2 лет.

- При установлении вины главбуха нужно предъявить доказательства факта проступка. С 2016 года в качестве них можно использовать в том числе фото- и видеоматериалы.

Также были конкретизированы противоправные действия, при которых вводится административная ответственность:

Все это – довольно грубые нарушения.

Вопрос: Можно ли в договоре о полной материальной ответственности главного бухгалтера предусмотреть ответственность за ущерб, нанесенный организации недобросовестным исполнением своих обязанностей?

Посмотреть ответ

Уголовная ответственность

Главбух несет уголовную ответственность за правонарушения на основании статьи 199.1 УК РФ. Согласно первой части этой статьи, должностное лицо будет привлечено к УО при одновременном наличии следующих факторов:

- Организация не выплачивает налоги в крупных объемах.

- Главбух совершает противоправные действия сознательно.

- Нарушение закона происходит на протяжении минимум 3 лет.

- Главбух, совершая противоправные действия, руководствуется своими личными интересами.

Интерес представляет и вторая часть статьи 199 УК РФ. В ней говорится об освобождении от УО при наличии следующих обстоятельств:

- Правонарушение было совершенно в первый раз.

- Компания сделала все положенные выплаты в бюджет страны.

Рассматриваемые правила актуальны не только для главбухов, но и для других должностных лиц, которые ответственны за уплату налогов.

Можно ли возложить полную материальную ответственность на работника, которому передаются полномочия главного бухгалтера?

Можно ли привлечь главбуха к ответственности после его увольнения?

Если правонарушения обнаружены после увольнения сотрудника, его все равно можно привлекать к ответственности. Для этого потребуется обратиться в суд. Исковое заявление нужно подать в течение 12 месяцев с даты обнаружения правонарушения. Задача руководителя в суде – собрание доказательств того, что главбух причинил реальный ущерб организации. К категории реального ущерба не относится упущенная прибыль.

ВАЖНО! 12 месяцев нужно отсчитывать именно со дня обнаружения правонарушения, а не с даты его совершения. Желательно позаботиться о доказательствах того, что нарушение закона было выявлено в определенный день.

Ответственность главбуха за невыплату зарплат сотрудникам

Невыплата зарплаты – серьезное правонарушение, за которое несет ответственность не только руководитель, но и главный бухгалтер. Сотрудник, не получив положенные средства, имеет основания для обращения в Трудовую инспекцию. После этого обращения инициируются проверки в организации. Если в ходе проверки были выявлены нарушения, выписываются штрафы. Обязать выплачивать штраф могут конкретное лицо, в том числе и главбуха. Рассмотрим, кто именно будет нести ответственность:

- Если зарплата не выплачивалась из-за того, что на счете организации нет средств, ответственность возлагается на руководителя предприятия.

- Если средства на счете есть, это считается доказательством задержки денег по вине главбуха. Соответственно, он и будет нести ответственность.

В данном случае обычно накладывается административная ответственность в форме штрафа.

Ответственность за неуплату налогов

За неуплату налогов главбуха ждет уголовное или административное наказание. Штрафы накладываются за несвоевременное предоставление налоговой декларации. Если в декларации указаны ложные сведения, главбуха ожидает уголовная ответственность.

Должностным лицам государственных и муниципальных учреждений надо учитывать новые виды административной ответственности за «бухгалтерские» нарушения. С июня 2019 года изменилась система штрафов за несоблюдение требований к представлению бюджетной или бухгалтерской (финансовой) отчетности, а также к бюджетному (бухгалтерскому) учету. К чему готовиться главным бухгалтерам и руководителям учреждений?

Поправки в ст. 15.11, 15.15.6 и 15.15.7 КоАП РФ введены Федеральным законом от 29.05.2019 № 113-ФЗ и начали действовать 09.06.2019. С этого момента нарушения должностных лиц учреждений в области бюджетного (бухгалтерского) учета и отчетности проверяющие станут квалифицировать иначе, чем раньше, а составов правонарушений будет уже не три, а десять. То есть если завтра контролеры придут в учреждение с проверкой его финансово-хозяйственной деятельности или иным образом обнаружат «бухгалтерские» ошибки, уполномоченным лицам учреждений будут грозить штрафы более широкого диапазона – от 1 тыс. до 50 тыс. руб.

Старая и новая система штрафов

Раньше существовало три состава правонарушений, действующих в отношении органов власти и организаций госсектора. Бюджетные и автономные учреждения привлекались к ответственности по ст. 15.11 КоАП РФ (в прежней редакции) – за нарушение требований к бухучету и отчетности. К казенным учреждениям применялись ст. 15.15.6, 15.15.7 КоАП РФ (в прежней редакции), под которые подпадали нарушения требований к бюджетной отчетности и бюджетным сметам.

Обобщим эти нормы в схематичном виде.

Теперь правила изменились. Все нормы, адресованные органам власти, казенным, бюджетным и автономным учреждениям, объединены в ст. 15.15.6 и ст. 15.15.7 КоАП РФ, а ст. 15.11 КоАП РФ распространяется на остальные экономические субъекты. Составы правонарушений дифференцированы: появилась специальная норма для органов власти (главных распорядителей бюджетных средств), а суммы штрафов в большинстве случаев поставлены в зависимость от тяжести проступка.

Например, несоблюдение требований к документам, используемым в бюджетном процессе (ст. 15.15.7 КоАП РФ), как и раньше, влечет штраф в размере от 10 тыс. до 30 тыс. руб., но в данное понятие сейчас входит не только нарушение порядка составления, утверждения и ведения бюджетных смет. Согласно п. 1 и 3 ст. 15.15.7 КоАП РФ в эту группу также включены:

нарушение главным распорядителем бюджетных средств порядка формирования и (или) представления обоснований бюджетных ассигнований;

нарушение более чем на десять рабочих дней получателем бюджетных средств установленных сроков постановки на учет бюджетных и (или) денежных обязательств либо сроков внесения изменений в ранее поставленное на учет обязательство.

Аналогичные штрафы предусмотрены за непредставление или представление с нарушением установленных сроков бюджетной или бухгалтерской (финансовой) отчетности (п. 1 ст. 15.15.6 КоАП РФ).

Но основные изменения касаются содержания бюджетной или бухгалтерской (финансовой) отчетности – искажения ее показателей. Остановимся на этом подробнее.

Искажение показателей отчетности

Раньше степень искажения показателей бюджетной (бухгалтерской) отчетности определялась исходя из довольно общих понятий: «грубое нарушение требований к бухучету и отчетности» (ст. 15.11 КоАП РФ в прежней редакции) и «представление недостоверной бюджетной отчетности» (ст. 15.15.6 КоАП РФ в прежней редакции). В итоге получалось, что одинаковые штрафы назначались и при занижении стоимости имущества на 25 тыс. руб., и при представлении недостоверной информации об объектах незавершенного строительства госсобственности стоимостью более 10 млн руб. В первом случае на учет не была поставлена немецкая овчарка (впоследствии данное имущество не было отражено в отчетности). Причем судьи не признали такое нарушение малозначительным (см. Решение ВС Республики Марий Эл от 19.03.2018 по делу № 7Р-94/2018). Во втором случае недостоверные сведения подавались в отношении шести объектов незавершенного строительства, в том числе поликлиники, колледжа и центра единоборств (Решение Суда Ханты-Мансийского автономного округа – Югры от 28.08.2018 № 7-614/2018). В обеих ситуациях виновным – главным бухгалтерам казенных учреждений – был назначен штраф в размере 10 тыс. руб.

Сейчас оснований для разнообразных трактовок недостоверности бухгалтерских документов у контролеров не будет: все нарушения требований к учету, повлекшие искажение показателей отчетности, разделены по степени допущенного искажения. Признаки, позволяющие установить ту или иную степень, перечислены в примечаниях 2 – 4 к ст. 15.15.6 КоАП РФ.

Степень искажения показателей бюджетной или бухгалтерской отчетности

Признаки искажения в отчетности

Искажение денежного показателя по активам, обязательствам или финансовому результату

Занижение сумм налогов, взносов и сборов

– от 1% до 10% и на сумму до 100 тыс. руб.;

– до 1% и на сумму от 100 тыс. до 1 млн руб.

На сумму до 100 тыс. руб.

– от 1% до 10% и на сумму от 100 тыс. до 1 млн руб.;

– до 1% и на сумму свыше 1 млн руб.

На сумму от 100 тыс. руб. до 1 млн руб.

– более чем на 10%;

– от 1% до 10% и на сумму свыше 1 млн руб.

На сумму свыше 1 млн руб.

Установлены и дополнительные признаки, на основании которых искажение будет оценено как грубое:

искажение денежного показателя бюджетной отчетности, которое привело к искажению показателя результата исполнения бюджета;

включение в отчетность показателей, не подтвержденных регистрами бухгалтерского учета и первичными документами;

регистрация в регистрах бухучета мнимого (неосуществленных расходов, несуществующих обязательств, не имевших места фактов хозяйственной жизни) или притворного объекта учета;

ведение счетов вне применяемых регистров бухучета;

отсутствие первичных документов, регистров бухучета, отчетности в течение установленных сроков хранения.

В зависимости от степени искажения показателей отчетности установлены и меры ответственности:

Степень искажения показателей бюджетной или бухгалтерской отчетности

Ответственность за проступок

Совершенный впервые

Совершенный повторно

Предупреждение или штраф в размере от 1 тыс. до 5 тыс. руб.

Штраф в размере от 5 тыс. до 15 тыс. руб.

Штраф в размере от 5 тыс. до 15 тыс. руб.

Штраф в размере от 15 тыс. до 30 тыс. руб.

Штраф в размере от 15 тыс. до 30 тыс. руб.

Штраф в размере от 30 тыс. до 50 тыс. руб.

Кто ответит за нарушения?

Согласно примечанию 1 к ст. 15.15.6 КоАП РФ ответственность предусмотрена для должностных лиц организаций госсектора: государственных органов, органов местного самоуправления, органов управления внебюджетных фондов и их территориальных подразделений, а также государственных и муниципальных учреждений. Но кто именно понимается под должностными лицами?

Как показывает судебная практика, сложившаяся в части применения ст. 15.11 и 15.15.6 КоАП РФ (в прежней редакции), административная ответственность грозит прежде всего главным бухгалтерам (иным работникам, на которых возложена обязанность по ведению бюджетного (бухгалтерского) учета, формированию и представлению бюджетной (бухгалтерской) отчетности). На это указывают, например, решения Приморского краевого суда от 02.03.2017 по делу № 7-21-177/2017, Суда Ханты-Мансийского автономного округа – Югры от 28.08.2018 № 7-614/2018, Постановление Пензенского областного суда от 27.04.2018 по делу № 4а-167/2018. Правда, в последнем случае производство по делу было прекращено, поскольку судьи признали нарушение малозначительным.

Но отвечать за «бухгалтерские» нарушения приходится и руководителям (хотя подобная практика все же не так обширна). Например, судьи признали, что:

начальник управления (органа власти) был правомерно оштрафован за представление бюджетной отчетности с нарушением установленного срока (Решение ВС Республики Саха (Якутия) от 26.10.2017 по делу № 7/1-294/2017);

начальник казенного учреждения виновен в направлении сведений о принятом бюджетном обязательстве позднее установленного срока (Решение ВС Республики Коми от 22.11.2017 по делу № 21-909/2017);

глава исполкома муниципального района допустил искажение строк в бухгалтерском балансе более чем на 10% (Решение Альметьевского городского суда № 12-596/2018 от 12.11.2018 по делу № 12-596/2018).

А вот директора бюджетного учреждения, привлеченного к ответственности за грубое нарушение правил ведения бухучета и представления отчетности, судьи поддержали. Они выявили несоблюдение контролерами процессуальных требований (в выписанном протоколе об административном правонарушении те не указали конкретную норму, по которой квалифицированы действия должностного лица учреждения), в связи с чем производство по делу было прекращено (Постановление заместителя председателя Свердловского областного суда от 08.06.2017 № 4а-377/2017).

Вероятно, практика привлечения к ответственности как главных бухгалтеров, так и руководителей учреждений продолжится. Косвенно это подтверждает и Минфин. Не так давно представители ведомства заявляли, что за достоверность бюджетной (бухгалтерской) отчетности все равно отвечает руководитель учреждения – независимо от того, кто составляет и подписывает данные документы (письма от 28.02.2019 № 02-07-05/13459, от 17.05.2019 № 02-07-10/35722).

За чужие ошибки не накажут

Как сказано в примечаниях 5 и 6 к ст. 15.15.6 КоАП РФ, лиц, на которых возложено ведение бюджетного (бухгалтерского) учета (то есть главных бухгалтеров), и лиц, с которыми заключен договор об оказании услуг по ведению учета (например, руководителей централизованных бухгалтерий), не станут привлекать в административной ответственности, если искажение отчетности допущено в результате чужих ошибок. Такое возможно в случаях, когда первичные документы, составленные другими работниками, не соответствуют свершившимся фактам хозяйственной жизни или когда сотрудники не передали (несвоевременно передали) первичные документы для регистрации содержащихся в них данных в регистрах бухучета.

1. Подать уточненную налоговую декларацию (расчет) и на этом основании перечислить в бюджет сумму налога (сбора, страхового взноса), не уплаченную вследствие нарушения требований к учету, искажения показателей отчетности, а также соответствующие пени.

2. Повторно подать отчетность, содержащую исправленные показатели. Сделать это можно в любой момент:

до принятия отчетности финансовым органом, главным распорядителем бюджетных средств, органом, осуществляющим функции и полномочия учредителя, либо иным лицом, ответственным за формирование консолидированной бухгалтерской (финансовой) отчетности;

после принятия отчетности одним из названных органов, но до момента обнаружения органом, уполномоченным составлять протоколы об административных правонарушениях по ст. 15.15.6 КоАП РФ, ошибок в отчетности;

после проведения органом, уполномоченным составлять протоколы об административных правонарушениях по ст. 15.15.6 КоАП РФ, проверки, по результатам которой в отчетности не были обнаружены исправленные ошибки (иными словами, при выявлении контролерами искажений показателей отчетности).

Отметим, что перечисленные послабления не распространяются на должностных лиц, которые привлекаются к ответственности по ст. 15.15.7 КоАП РФ. То есть если, например, получатель бюджетных средств (а им может быть не только казенное учреждение, но и бюджетное, автономное учреждение, которому орган власти передал полномочия государственного (муниципального) заказчика) вовремя не поставил на учет бюджетное и (или) денежное обязательство, на должностное лицо учреждения будет наложен штраф. Избежать административной ответственности здесь не получится.

Заключение

Теперь в отношении органов власти, казенных, бюджетных и автономных учреждений действуют две статьи, по которым проверяющие могут привлечь к административной ответственности за «бухгалтерские» нарушения, – ст. 15.15.6 и 15.15.7 КоАП РФ. Вместо трех составов правонарушений законодатели предусмотрели десять – увеличение произошло прежде всего из-за того, что нарушения дифференцированы по степени искажения отчетности. Диапазон сумм штрафов стал шире.

Но введены и послабления. Должностным лицам во многих случаях удастся избежать ответственности. Их не накажут за чужие «бухгалтерские» ошибки и при исправлении своих.

Если верить известной поговорке, сапер имеет право только на одну ошибку. Бухгалтер в своей работе тоже часто идет по своеобразному минному полю. Но, в отличие от действий сапера, ошибки в учете не столь фатальны и в некоторых случаях исправимы. Но, конечно, это не означает, что к ним можно относиться легкомысленно.

Почему начинающие бухгалтеры делают ошибки

- Нет времени. Здесь я рекомендовала бы чаще вспоминать поговорку «Не откладывай на завтра все, что

можнонужно сделать сегодня». Делая все в последний момент, в ограниченный промежуток времени, вы невольно становитесь заложником обстоятельств, подталкивающих вас к ошибке. - Невнимательность. Базируется на спешке. Нет возможности подумать, проверить, правильно рассчитать. Лишь бы успеть, авось пронесет.

- Нет необходимых знаний и опыта. Этот фактор наиболее значимый, на мой взгляд. Если опыт — это дело наживное, то знание требований законодательства к вашему участку работы — это необходимый инструмент, который нужен практически сразу, как только вы приступили к работе. Поэтому не спешите получить все и сразу, поднимая свою планку до уровня главного бухгалтера. Поработайте рядовым, проверьте себя на разных участках и нарабатывайте опыт. Учитесь. Старайтесь учиться на чужих ошибках.

В конце статьи есть шпаргалка

Какие ошибки чаще всего допускают бухгалтеры

1. Невнимательность и спешка

К сожалению, по этой причине допускают ошибки не только начинающие бухгалтеры.

Пример из практики. Участок банковских операций. Организация крупная, бухгалтерия большая, отдельный человек по работе с банками. Набирает платежи, получает выписку, а выписку разносит другой бухгалтер. Как я заметила ошибку? Заказав сверку с налоговой, обнаружила большие переплаты по налогам от ФОТ, переплаты по старым КБК. Конечно, у меня возник вопрос, в чем дело. Налоги считаются ежемесячно, суммы на оплату налогов бухгалтер получает по реестру (к слову, у компании более 20 обособленных подразделений).

Заказала выписку в той же налоговой и стала сверять платежи. К моему удивлению, несмотря на то что суммы налогов из месяца в месяц по факту были разными, в выписке стояли одни и те же суммы ежемесячно. Как вы думаете, что происходило из месяца в месяц?

Бухгалтер на участке банковских операций (стаж более 7 лет), делая платежи в последний день по сроку оплаты, понимая, что она не успевает, из месяца в месяц копировала платежки, но на проверку суммы платежа у нее не хватало времени. Кроме этого, сменились КБК по некоторым налогам, а платежи уходили на старый КБК.

Не трудно догадаться, что с таким отношением и невнимательностью можно легко получить штрафы и пени от налоговой. Эту организацию до поры до времени спасало то, что налоги стояли в переплате. Это тоже нехорошо, поскольку некоторые платежи не удалось вернуть, так как истек срок исковой давности.

- Совет начинающему бухгалтеру: возьмите за правило обязательно проверять содержание платежного поручения. Копируя его в системе «банк-клиент», не забывайте проверять реквизиты получателя, особенно КБК. Если речь идет о налогах, не забывайте указывать новый период, за который производится платеж, и обязательно проверяйте сумму платежа. Это поможет вам не совершать ошибки в момент проведения платежей.

2. Неверный выбор корреспонденции счетов

Вопрос из практики. Как правильно определить проводку, если в плане счетов пишут «счет 05 корреспондируется со счетами: по дебету 04,79» Это будет проводка Д 05 К 04 или это будет проводка Д 04 К 05?

Ответ. Давайте заглянем в план счетов. В нем есть подсказка, причем такая подсказка написана к каждому счету — надо только внимательно прочитать содержание: «Начисленная сумма амортизации нематериальных активов отражается в бухгалтерском учете по кредиту счета 05 «Амортизация нематериальных активов» в корреспонденции со счетами учета затрат на производство (расходов на продажу)».

А далее в этом же плане счетов мы видим:

Счет 05 «Амортизация нематериальных активов» корреспондирует со счетами:

| по дебету | по кредиту |

|---|---|

| 04 Нематериальные активы | 08 Вложения во внеоборотные активы |

| 79 Внутрихозяйственные расчеты | 20 Основное производство |

| 23 Вспомогательные производства | |

| 25 Общепроизводственные расходы | |

| 26 Общехозяйственные расходы | |

| 29 Обслуживающие производства и хозяйства | |

| 44 Расходы на продажу | |

| 79 Внутрихозяйственные расчеты | |

| 97 Расходы будущих периодов |

Счета учета затрат (20, 23, 25, 26, 44), как вы видите, находятся в столбце «по кредиту», а сама проводка по начислению амортизации по правилам бухгалтерского учета отражается как: Д 20 (23, 26, 44) К 05. И выше в плане счетов мы увидели подсказку.

Соответственно, когда вы видите в плане счетов, что счет 05 «Амортизация нематериальных активов» корреспондируется со счетами по дебету 04, 79, проводки следующие: Д 05 К 04 и Д 05 К 79.

- Совет начинающему бухгалтеру: ищите подсказки в нормативных документах. Они там есть всегда.

3. Ошибки при составлении первичных документов

Все данные бухучета основаны на первичных документах. Поэтому нарушения при заполнении «первички» приводят к искажению учетных данных. На этапе обработки и занесения информации в информационную базу также возникают ошибки:

- Опечатки при переносе данных.

- Ошибки при расчетах. Данные из первички не всегда напрямую переносятся на бухгалтерские счета. Нередко перед этим необходимо провести достаточно сложные расчеты. В первую очередь ошибки здесь возникают при калькулировании себестоимости и начислении заработной платы. В обоих этих случаях специалист должен учесть множество нюансов, чтобы верно определить сумму проводки.

- Неверные проводки. Даже если документ составлен верно, а сумма определена без ошибок, она в итоге может попасть не туда. Например, нередко возникают ошибки с распределением затрат на производство между счетами 20, 25 и 26.

Пример ошибки:

Неправильно заполнен путевой лист — это может привести к доначислению налога на прибыль, пени, штрафу. Все ошибки, которые допускают в путевых листах, можно разделить на две группы. Первые сводятся к неправильному проставлению реквизитов документа или использованию устаревшей формы. Вторые — к внесению недостоверной или некорректной информации:

- неправильно или неподробно указан маршрут движения транспортного средства;

- неверно указаны расходы горючего;

- некорректно указан номер водительского удостоверения сотрудника.

Подобные недочеты могут существенно исказить сведения о расходе горюче-смазочных материалов и повлечь как проблемы с надзорными органами, так и вопросы со стороны руководства предприятия. Хотя путевой лист заполняет преимущественно водитель, проверка и учет «путевок» — обязанность бухгалтера, поэтому вопросы в случае ошибок могут возникнуть и к нему.

- Совет начинающему бухгалтеру: в сегда проверяйте составленные первичные документы и информацию, которую в них вносите. Если используются формы первичных документов, утвержденные самой организацией, проверьте, все ли обязательные реквизиты отражены в этой форме. По сути, это надо сделать всего один раз, в тот момент, когда вы впервые столкнулись с формой документа или первый раз проводите данный документ в бухгалтерском учете.

На вебинаре «Разбор ошибок начинающего бухгалтера. Практикум» я рассказываю о 10 наиболее часто встречающихся ошибках. Я хотела бы предупредить начинающего бухгалтера и еще об одной ошибке, которая может привести к плачевному исходу для бухгалтера и самой компании.

4. Попытка пойти на поводу у желаний директора или собственников компании

Я говорю о проведении несуществующих документов, отражении в учете операций, которые по факту отсутствуют или их вообще никогда и не было. Руководитель компании или собственники считают, что им лучше знать, в каких размерах платить налоги. И в тот момент, когда у бухгалтера появляется расчетная цифра, основанная на имеющихся документах о фактах финансово-хозяйственной жизни, у руководителя (собственника) возникает желание эту цифру уменьшить всеми способами. И вот тут главное устоять. Не каждому опытному бухгалтеру удается отстоять свою позицию, а начинающему и того труднее.

Пример из практики:

Проверяю строительную организацию. Запросила первичные документы по одному из объектов. Принесли. В одном из документов замечаю признаки его фальсификации. Начинаю задавать наводящие вопросы, и выясняется, что документ бухгалтер составила по требованию директора, потому что выходил большой налог на прибыль. Как вы думаете, что произошло бы с бухгалтером и с директором, если бы это вылезло при проверке фискальными органами? Пришлось бухгалтеру вносить изменения в уже сданную отчетность, доплачивать налоги и пени, чтобы не получить штрафные санкции.

Таких примеров у меня на практике было очень много. Не каждый начинающий бухгалтер понимает, как близко он подходит к краю пропасти, когда соглашается на подобные авантюры. Хотите вы или не хотите, но сейчас в фискальных органах очень много механизмов контроля за предприятиями и документами, и всегда вероятность того, что факты подделки, фальсификации, недостоверности в документах вылезут наружу, равняется ста процентам.

- Совет начинающему бухгалтеру: не идите на поводу желаний директора или собственников. Смело отстаивайте свои позиции, ищите законные способы минимизации налогов. Если не удается, просите приказ на проведение таких документов и ни в коем случае не соглашайтесь «делать» такие документы самостоятельно.

Как исправлять ошибки в бухгалтерском учете

1. Исправление несущественных ошибок

Самый простой случай, когда ошибка обнаружена до закрытия расчетного периода. Обычно это месяц. В этом случае на практике часто просто ликвидируют неверный документ и заменяют правильным.

Но не забывайте проверить, чтобы все внесенные в бумажные документы изменения своевременно попали в информационную базу. Особенно это актуально для крупных компаний со сложной системой обмена данными.

Если же период был закрыт и отчетность сдана, то проблем у организации будет намного больше. Обычно учетные ошибки приводят и к искажению налогов. Если налог был занижен, то после сдачи исправленной декларации предприятию придется доплатить разницу, а также пени.

Примеры исправления несущественных ошибок я также разбираю в вебинаре. И как правило, исправление несущественных ошибок хотя и вызывает вопросы, но не приводит к глобальным последствиям для предприятия.

2. Исправление существенных ошибок

Я хочу подробнее остановиться на разборе исправления существенных ошибок, потому что в вебинаре « Разбор ошибок начинающего бухгалтера. Практикум » я рассказываю о самых простых ошибках и о способах их исправления.

Что же такое существенная ошибка?

Обратимся к ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»:

«Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности».

В конце статьи есть шпаргалка

Если существенная ошибка выявлена до сдачи отчетности, до передачи ее заинтересованным пользователям, то ее исправляют декабрем отчетного года либо в период обнаружения (если она обнаружена и совершена в одном отчетном периоде). Если существенная ошибка выявлена до сдачи отчетности, но отчетность уже предоставлена заинтересованным пользователям (например, акционерам), исправляют ее, опять же, декабрем, переподписывают отчетность у руководителя и повторно предоставляют отчетность заинтересованным пользователям.

Если существенная ошибка выявлена уже после сдачи отчетности в налоговые органы, то исправлять ее нужно с учетом требований ПБУ 22/2010:

- записями на дату выявления ошибки, используя счет 84 «Нераспределенная прибыль (непокрытый убыток)»; или

- записями на 1 января текущего года.

Когда вы будете составлять отчетность за текущий год, вам нужно будет в ней пересчитать данные прошлых лет так, как будто ошибки не было. В пояснениях к отчетности указать, почему данные за прошлые годы в текущей отчетности не совпадают с данными в ранее составленной, утвержденной и переданной пользователям отчетности.

Какие проводки при этом нужно сделать?

Если ошибка затронула финансовый результат, то нужно сделать запись, обратную неправильной проводке, но в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Затем при необходимости сделайте правильную проводку также в корреспонденции со счетом 84.

Если ошибка не повлияла на финансовый результат, сторнируйте неправильную проводку и сделайте правильную.

- Совет начинающему бухгалтеру: п ри обнаружении ошибки составьте бухгалтерскую справку, сделайте расчеты, определите, существенная или несущественная ошибка. Действуйте согласно требованиям ПБУ 22/2010. Любое исправление — это хозяйственная операция, а она должна быть документально подтверждена. Форма бухгалтерской справки для коммерческой организации не установлена законодательством. Она должна быть утверждена в учетной политике организации.

Какая ответственность грозит бухгалтеру за ошибки

Административная ответственность грозит бухгалтеру за грубые ошибки в учете, перечисленные в примечаниях к ст. 15.11 КоАП РФ:

- занижение сумм налогов и сборов не менее чем на 10% вследствие искажения данных бухучета;

- искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10%;

- регистрация не имевшего места факта хозяйственной жизни либо мнимого или притворного объекта бухучета в регистрах бухучета;

- ведение счетов бухучета вне применяемых регистров бухучета;

- составление бухгалтерской (финансовой) отчетности не на основе данных, содержащихся в регистрах бухучета;

- отсутствие у организации первичных учетных документов, регистров бухучета, бухгалтерской отчетности, аудиторского заключения.

За первое нарушение — штраф в размере от 5000 до 10 000 руб. За повторное нарушение — штраф от 10 000 до 20 000 руб. или дисквалификация на срок от одного года до двух лет. Вместо штрафа бухгалтера могут дисквалифицировать на срок от одного года до двух лет (ст. 15.11 КоАП).

Аналогичный штраф предусмотрен на неуплату страховых взносов. Если ошибка привела к крупной недоимке по налогам, инспекторы могут взыскать ее с бухгалтера и привлечь к уголовной ответственности. Этот риск возникнет, когда компания сама не способна погасить долг перед бюджетом (Постановление Конституционного Суда РФ от 08.12.2017 № 39-П).

Бухгалтер избежит административной ответственности, если он исказил показатели бухгалтерской отчетности по вине других лиц (Федеральный закон от 29.05.2019 № 113-ФЗ), а именно:

- отражал в учете первичные документы, которые искажали факты хозяйственной жизни, если такие документы составили другие лица;

- не отразил в учете факт хозяйственной жизни из-за того, что другие сотрудники не передали своевременно в бухгалтерию необходимые первичные документы.

- Совет начинающему бухгалтеру : ч тобы обезопасить себя, регистрируйте дату поступления опоздавших документов. Возьмите с сотрудника объяснительную о причине, по которой он вовремя не сдал документ в бухгалтерию.

Надеюсь, статья поможет вам избежать ошибок. Ставьте свои оценки под статьей — нам важно ваше мнение.

Работайте с удовольствием и все у вас получится!

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

«Наказать» бухгалтера может как руководитель, так и налоговая. Для этого есть набор инструментов — несколько видов ответственности, к которой можно привлечь бухгалтера: административная, дисциплинарная, материальная, гражданско-правовая и даже уголовная. Обо всем — по порядку.

Административная ответственность за бухучет

Бухгалтер отвечает по КоАП РФ, если не выполняет или ненадлежаще выполняет свои служебные обязанности. Допускает грубые ошибки в сфере бухучета. Основание — ст. 15.11 КоАП РФ. Но есть нюанс — должна быть доказана вина бухгалтера и соблюдены сроки давности.

Ответственность наступает за ошибки, которые приводят к искажению любого показателя бухгалтерской отчетности, оформление мнимых сделок и объектов.

Размер штрафа — от 5000 до 10 000 руб. За повторное нарушение бухгалтера могут уже дисквалифицировать на срок от одного года до двух лет.

Бухгалтер не несет ответственность, если бухгалтерскую отчетность исказил:

- по вине других лиц, которые составили недостоверные первичные учетные документы;

- из-за того, что третьи лица не представили первичные учетные документы.

Другие штрафы из КоАП РФ, которые грозят бухгалтеру за нарушения в сфере бухучета, мы собрали в Таблице.

Административная ответственность бухгалтера за налоговые правонарушения

За налоговые правонарушения бухгалтер несет административную ответственность.

Самая распространенная статья, по которой наказывают бухгалтеров, — ст. 15.5 КоАП РФ, за нарушение сроков сдачи налоговых деклараций и расчетов по страховым взносам. Также бухгалтеров штрафуют по ст. 15.6 КоАП РФ — за отказ представлять в налоговую документы или сведения, необходимые для налогового контроля.

Обзор «налоговых» штрафов из КоАП РФ смотрите в Таблице.

Дисциплинарная ответственность

ТК РФ делит дисциплинарную ответственность на замечание, выговор и увольнение (ст. 192). Все эти меры применимы ко всем сотрудникам организации.

Кроме этого, у работодателя есть дополнительное основание для разрыва трудовых отношений с бухгалтером — непрофессионализм бухгалтера, повлекший ущерб. Вот как это звучит на языке закона: «Трудовой договор может быть расторгнут по инициативе работодателя в связи с принятием необоснованного решения главным бухгалтером, повлекшего за собой нарушение сохранности имущества, неправомерное его использование или иной ущерб имуществу организации» (п. 9 ч. 1 ст. 81 ТК РФ).

Материальная ответственность

За ошибки в работе бухгалтер несет материальную ответственность. Таковая возникает только за прямой действительный ущерб, который возникает у работодателя по ошибке бухгалтера. И если ошибки приводят к реальному уменьшению имущества или денежных средств работодателя, то бухгалтер обязан возместить работодателю причиненный ущерб (ст. 238 ТК РФ).

В то же время бухгалтер как наемный работник не несет материальную ответственность за налоговые правонарушения. В письме от 22.08.2014 № 03-04-06/42105 Минфин разъяснял, что административный штраф, уплаченный по вине работника, — это ущерб работодателя и работодатель вправе требовать с работника возмещения. Но на самом деле штраф работодателя за налоговые правонарушения, совершенные по вине бухгалтера, нельзя рассматривать как ущерб работодателя. Штраф — это мера ответственности за ненадлежащее исполнение налогоплательщиком своих обязанностей. На стороне налогоплательщика выступает сама организация, а не бухгалтер.

Вся ответственность за нарушение, например, сроков сдачи налоговых деклараций и уплаты налогов несет сам работодатель. Бухгалтер не обязан возмещать работодателю штрафы за совершение налоговых правонарушений (см., например, апелляционное определение Московского городского суда от 26.03.2019 № 33-13062/2019).

Бухгалтер ошибочно начислил и выплатил зарплату сотруднику в завышенном размере. В итоге у работодателя возник ущерб.

Взыскать ущерб с бухгалтера, не превышающий средний месячный заработок работника, получится по распоряжению работодателя, а в других случаях — только через суд.

Если с бухгалтером не подписали соглашение о полной материальной ответственности, причиненный ущерб он будет возмещать в пределах месячной зарплаты бухгалтера (ст. 241 ТК РФ).

Чтобы взыскать ущерб в полном объеме, с бухгалтером подписывают договор о полной материальной ответственности.

Гражданско-правовая ответственность

ГК РФ предусматривает ответственность в виде взыскания вреда (ст. 15 и 1064).

При недоимке ИФНС предъявляет директору или главному бухгалтеру гражданско-правовой иск о взыскании ущерба, причиненного бюджету неуплатой налогов.

Ответчиками директор и главный бухгалтер выступают в связи с тем, что после налоговой проверки, но до подачи иска, могут быть привлечены к уголовной ответственности по ст. 199 УК РФ («Неуплата налогов с организации»).

Уголовная ответственность бухгалтера

Уклонение от уплаты налогов, сборов, страховых взносов или неисполнение организацией обязанности налогового агента приводит к уголовной ответственности.

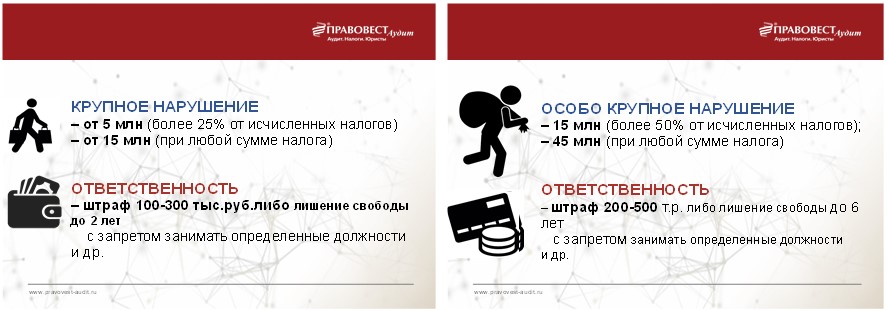

Главного бухгалтера могут привлечь к такой ответственности, если он осознанно (умышленно) участвовал в совершении преступлений (ст. 199, 199.1, 199.4 УК РФ, пп. 3, 7, 17 Постановления Пленума ВС РФ от 28.12.2006 № 64). Плюс чтобы виновные попали под статью, у организации должна быть недоимка по взносам, налогам и сборам в крупном (от 5 млн рублей) или особо крупном размере (от 15 млн рублей).

Если преступление совершили впервые, то можно освободиться от уголовной ответственности — для этого нужно полностью погасить недоимку, уплатить пени и штраф.

Привлечь к уголовной ответственности главного бухгалтера сложно, так как затруднительно доказать, что он умышленно действовал с целью ухода от налогов, а не просто вследствие недостаточной квалификации, банальной ошибки и т.д.

Ответственность бухгалтера после увольнения

Бухгалтер несет административную ответственность за ошибки, допущенные в сфере бухучета и отчетности в качестве должностного лица организации-работодателя. Возникает вопрос: могут ли привлечь к такой ответственности бухгалтера после увольнения, когда он перестает быть должностным лицом?

Да, могут. Увольнение не освобождает бухгалтера от административной ответственности за совершение правонарушений в период выполнения должностных обязанностей. Но стоит помнить о сроках давности привлечения к административной ответственности. Прописаны они в ст. 4.5 КоАП РФ.

Таблица штрафов для бухгалтеров за нарушения в сфере бухучета и налоговой отчетности

| Норма, где прописан штраф | За что штраф | Размер штрафа |

|---|---|---|

| ст. 15.6 КоАП РФ | Непредставление (несообщение) сведений, необходимых для налогового контроля | от 300 до 500 руб. |

| ст. 15.5 КоАП РФ | Нарушение сроков сдачи налоговой декларации, расчета по страховым взносам | от 300 до 500 руб. |

| ст. 19.7 КоАП РФ | Непредставление в налоговую годовой бухгалтерской отчетности и аудиторского заключения | от 300 до 500 руб. |

| ч. 1 ст. 15.3 КоАП РФ | Нарушение срока подачи заявления о постановке на учет в налоговом органе | от 500 до 1 000 руб. |

| ст. 19.4 КоАП РФ | Неисполнение законного требования должностного лица налогового органа | от 2 000 до 4 000 руб. |

| ст. 15.11 КоАП РФ | Грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности | от 5 000 до 10 000 руб. |

Автор: Наталия Кованная,

ведущий бухгалтер отдела бухгалтерского учета «ГЭНДАЛЬФ»

Пример: при проверке зафиксировано составление бухотчетности не на основе данных, содержащихся в регистрах. К ответственности может привлекаться только тот бухгалтер в обязанности которого входит составление соответствующей отчетности. Иные бухгалтеры (при их наличии) к ответственности за данное нарушение не привлекаются.

- установлена вина бухгалтера в соответствующем правонарушении. Вина может быть, как в форме умысла, так и в форме неосторожности. (ст. 2.2. КоАП РФ)

Пример: Умышленная форма вины – если бухгалтер заведомо использовал для составления отчетности данные не из регистров;

Неосторожная форма вины - если бухгалтер знал, что данные в регистрах, на основе которых он формировал отчетность могут быть ошибочными, но все равно не проверил эти данные, понадеявшись, что «все в порядке»;

Вины нет, если бухгалтер не мог предвидеть «технический сбой» в данных регистра, когда составлял на основании них отчетность.

- допущено правонарушение, предусмотренное нормами КоАП РФ (ст. 2.4 КоАП РФ, ч. 3 ст. 7 Закона № 402-ФЗ).

В частности, главного бухгалтера можно привлечь к административной ответственности (Информационное сообщение Минфина от 07.04.2016 № ИС-учет-1, постановление Верховного Суда РФ от 09.03.2017 № 78-АД17-8, письмо Минфина от 17.11.2016 № 03-02-08/67567) за:

Правонарушение

Ссылка на КоАП

Ответственность

Грубое нарушение* требований к бухгалтерскому учету, в том числе к бухгалтерской отчетности

ст. 15.11 КоАП РФ

Штраф от 5 000 до 10 000 руб., при повторном правонарушении - штраф от 10 000 до 20 000 руб. или дисквалификацию на срок от 1 года до 2 лет.

Непредставление (несообщение) сведений, необходимых для осуществления налогового контроля

ч. 1 ст. 15.6, ст. 19.7 КоАП РФ

Штраф от 300 до 500 руб.

непредставление в срок налоговых деклараций (расчетов по страховым взносам) и других документов в ИФНС России

Штраф от 300 до 500 руб.

Под грубым нарушением требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, понимается:

- занижение сумм налогов и сборов не менее чем на 10 % вследствие искажения данных бухгалтерского учета;

- искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 %;

- регистрация не имевшего места факта хозяйственной жизни либо мнимого или притворного объекта бухгалтерского учета в регистрах бухгалтерского учета;

- ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета;

- составление бухгалтерской (финансовой) отчетности не на основе данных, содержащихся в регистрах бухгалтерского учета;

- отсутствие у экономического субъекта первичных учетных документов, и (или) регистров бухгалтерского учета, и (или) бухгалтерской (финансовой) отчетности, и (или) аудиторского заключения о бухгалтерской (финансовой) отчетности (в случае, если проведение аудита бухгалтерской (финансовой) отчетности является обязательным) в течение установленных сроков хранения таких документов.

При этом положения КоАП РФ исключают ответственность бухгалтера за действия третьих лиц, уточняя, что административная ответственность, предусмотренная ст. 15.11 КоАП РФ за искажение показателей бухгалтерской (финансовой) отчетности не применяется к бухгалтеру в случаях, когда причиной такого искажения стало одно из следующих обстоятельств:

- первичные документы, составленные другими лицами, не соответствуют фактам хозяйственной жизни;

- первичные документы не переданы бухгалтеру или переданы с нарушением сроков (примечание 1.1 ст. 15.11 КоАП РФ).

Должностные лица освобождаются от административной ответственности в следующих случаях:

- представление уточненной налоговой декларации (расчета) и уплата на основании такой налоговой декларации (расчета) неуплаченной суммы налога (сбора) вследствие искажения данных бухгалтерского учета, а также уплата соответствующих пеней с соблюдением условий, предусмотренных статьей 81 НК РФ;

- исправление ошибки в установленном порядке (включая представление пересмотренной бухгалтерской (финансовой) отчетности) до утверждения бухгалтерской (финансовой) отчетности в установленном законодательством Российской Федерации порядке.

Гражданско-правовая ответственность

Cубсидиарная ответственность в рамках банкротства

Чтобы привлечь бухгалтера к субсидиарной ответственности, необходимо доказать, что именно его действия привели к банкротству.

Срок привлечения к субсидиарной ответственности составляет 3 года со дня, когда компанию признали банкротом. Исключение должника из ЕГРЮЛ не является основанием освобождения от такой ответственности, как и признание должника банкротом.

Подробнее про субсидиарную ответственность бухгалтера читайте в статье: Субсидиарная ответственность главного бухгалтера за налоговые долги компании

Ответственность вследствие причинения вреда (без процедуры банкротства)

Если долги компании появились в результате недобросовестных или неразумных действий руководителя / бухгалтера, кредиторы вправе обратиться в суд для взыскания образовавшейся задолженности с этих лиц, без инициации процедуры банкротства.

Показательным является длящееся с 2015 года дело бухгалтера Галины Ахмадеевой, которая оказывала организации бухгалтерские услуги по гражданско-правовому договору. В результате выездной проверки, проведенной в 2014 году, налоговый орган пришел к выводу, что компания незаконно применяла ЕНВД, а главный бухгалтер и генеральный директор совершили преднамеренные действия исключительно с целью формального перехода на спецрежим с целью сокращения налоговых обязательств. В отношении бухгалтера было возбуждено уголовное дело, которое было прекращено в результате амнистии. В 2017 году после банкротства организации налоговый орган попытался взыскать с бухгалтера сумму ущерба в сумме 2,7 млн руб. на основании гражданско-правового иска. В ходе рассмотрения данного спора Галина Ахмадеева дошла до Конституционного суда РФ, перед которым поставила вопрос о допустимости взыскания недоимки организации с физического лица.

- недоимку организации можно взыскать с бухгалтера, только при условии, если сама компания признана судом не способной уплачивать эту недоимку самостоятельно (компания исключена из ЕГРЮЛ, признана банкротом или деятельность фактически отсутствует).

- нельзя взыскать с бухгалтера наложенные на организацию штрафы. КС РФ также указал на недопустимость одновременного взыскания налогов и с организации, и с ее сотрудников. Так как для оплаты недоимки у общества средств недостаточно, то ущерб должен возмещаться виновными лицами. Если в последующем у организации вдруг появятся деньги, общество может вернуть их своим сотрудникам. Такое взаимодействие, по мнению налоговых органов, исключает ситуацию двойного взыскания налоговых долгов.

- недоимку компании можно взыскать с бухгалтера если доказана вина бухгалтера в совершении противоправного деяния, которая будет установлена в рамках уголовного процесса, либо при наличии факта прекращения уголовного дела в отношении бухгалтера, но по нереабилитирующим основаниям (амнистия в честь праздника, истечение сроков давности).

- налоговый орган должен доказать причинно-следственную связь между совершенным преступлением, повлекшим неблагоприятные налоговые последствия и целью личного обогащения.

Отметим, что на постановлении Конституционного суда РФ данный спор не был закончен. В дело вступил конкурсный управляющий, который настаивал на привлечении Ахмадеевой к субсидиарной ответственности. Арбитражный суд Свердловской области в феврале 2019 отказал в привлечении бухгалтера к субсидиарной ответственности, однако взыскал с бухгалтера и генерального директора компании 5,7 млн руб. убытков. Но уже в суде апелляционной инстанции Ахмадеевой удалось добиться отмены решения суда. Ключевым доводом в обоснование отсутствия оснований для взыскания с бухгалтера убытков стало отсутствие у нее контроля над работой организации. Галина Ахмадеева не была главным бухгалтером, а оказывала услуги на основании гражданско-правового договора и вела учёт на основании тех данных, которые ей предоставляла организация.

Постановление суда апелляционной инстанции также не стало финальной точкой в споре. На настоящий момент дело передано на новое рассмотрение в суд первой инстанции Арбитражным судом Уральского округа. В частности, суд кассационной инстанции указал на необходимость исследования, насколько действия ответчиков по настоящему спору повлияли на утрату возможностии осуществления в отношении должника реабилитационных мероприятий, направленных на восстановление платежеспособности.

Данное дело демонстрирует уязвимость положения бухгалтера, ведущего учёт в организации вне зависимости от того, состоит ли этот бухгалтер в штате и является ли он контролирующим должника лицом.

Уголовная ответственность за налоговые преступления

Такая ответственность бухгалтеру может грозить, если организация уклоняется от уплаты налогов в бюджет в крупном или особо крупном размере (ст. 199 УК РФ):

Кстати, кроме бухгалтера и руководителя к уголовной ответственности могут привлечь любого сотрудника, вина которого будет установлена в ходе уголовного разбирательства. Если такое преступление совершенно лицом впервые, то есть шанс избежать уголовного наказания, при условии уплаты всех налоговых задолженностей организации с соответствующими суммами пеней и штрафов в бюджет РФ.

Освобождение от уголовной ответственности в связи с возмещением ущерба (ч. 1 ст. 76.1 УК РФ, ч. 2 ст. 28.1 УПК РФ):

Лицо, впервые совершившее преступление, предусмотренное статьями 198-199.1, 199.3, 199.4 УК РФ, освобождается от уголовной ответственности, если ущерб, причиненный бюджетной системе РФ в результате преступления, возмещен в полном объеме.

При этом, возмещение ущерба – это уплата в полном объеме до назначения судом первой инстанции судебного заседания:

- недоимки в размере, установленном налоговым органом в решении о привлечении к ответственности, вступившем в силу;

- соответствующих пеней;

- штрафов в размере, определяемом НК РФ.

Частичное возмещение ущерба, равно как и полное возмещение ущерба, но после назначения судом первой инстанции судебного заседания, только в качестве обстоятельства, смягчающего наказание.

Разграничение ответственности руководителя и главного бухгалтера

Как было показано выше, иногда к ответственности могут привлекаться одновременно и руководитель, и главный бухгалтер, и даже иные виновные сотрудники. Именно поэтому, иногда ответственность руководителя и главного бухгалтера смешивается: не всегда понятно, кто и за что отвечает. Чтобы разобраться с разграничением ответственности между этими лицами, обратимся к таблице:

Правонарушение

Руководитель

Главбух

Основание

Ответственность за формирование бухгалтерской учетной политики организации

ч. 2 ст. 8 Закона № 402-ФЗ,

Ответственность за организацию ведения бухучета и хранения документов бухучета

ч. 1 ст. 7 Закона № 402-ФЗ

Ответственность за принятие (непринятие) к учету данных из первичных учетных документов; за отражение (неотражение) объектов бухучета в бухгалтерской отчетности по письменному распоряжению руководителя компании (при наличии разногласий с главбухом)

ч. 8 ст. 7 Закона № 402-ФЗ

Ответственность за несвоевременное представление годовой бухгалтерской отчетности в налоговый орган, если ведение бухучета и обязанность по представлению бухгалтерской отчетности в налоговые органы трудовым договором и/или должностной инструкцией возложены на бухгалтера (главного бухгалтера) организации

Читайте также: