Как закрепить имущество за работником в государственном учреждении

Опубликовано: 15.05.2024

Приказ о закреплении оборудования за работниками – документ, который помогает привести деятельность организации к соответствию требованиям охране труда.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Выполняющиеся в интересах работодателя работы повышенной опасности предполагают оформление ряда документов. Правила охраны труда говорят об этом четко.

Какого рода оборудование может быть закреплено

Каждый из работодателей для себя определяет, кто будет нести ответственность за сохранность оборудования на предприятии: он либо кто-либо из работников. Естественно, многие предпочитают второй вариант, так как при этом возрастает ответственность производимых работ, сотрудники выполняют свои обязанности, руководствуясь существующими нормами.

Важное обстоятельство: эксплуатируемое оборудование должно предполагать разряд работ повышенной опасности.

Например, токарный станок, сварочный аппарат, экскаватор (считается горной техникой), автомобиль относятся к этому перечню, так являются оборудованием повышенной опасности.

Дополнительные документы

Помимо приказа о закреплении оборудования за работником, для полноценной работы будет необходим акт приема-передачи этого оборудования. Без него приказ не будет иметь юридической силы.

Нормативные акты

Как известно, любой официальный документ становится «увесистее» со ссылками на подкрепляющие документы. Формулируя основную часть приказа, можно ссылаться на 21 и 238 статью Трудового кодекса. Именно они регулируют взаимодействие работодателя и работника в вопросах передачи ответственности за сохранность оборудования.

Также при детальном разборе исходных законодательных актов не стоит упускать из виду «Правила безопасности при работе с инструментами и приспособлениями», которые были утверждены приказом №42 Минэнерго СССР 30 апреля 1985 года.

В них сказано о том, что каждое оборудование должно иметь свой инвентарный номер (для автомобилей используется их собственный номерной знак). На эксплуатируемом объекте должна также быть закреплена табличка (надпись) с перечнем тех сотрудников, которые имеют право с ними взаимодействовать.

На этой же табличке указывается единственное материально ответственное лицо, которое отвечает за исправность станка, инструмента или другого потенциально опасного оборудования.

В этих же «Правилах безопасности» (пункт 2.1.3) описывается необходимость краткой выписки из инструкции по охране труда либо памятка по технике безопасности, которая нужна для каждого вида установленного на предприятии оборудования. К этой выписке необходимо обеспечить свободный доступ сотрудникам. Она должна находиться на видном месте. Эти правила никто не отменял, они полезные рекомендации для организаций, которые заботятся о соблюдении норм охраны труда собственными сотрудниками.

Что касается транспорта, то здесь можно ссылаться на ПОТ РМ-008-99 «Межотраслевые правила по охране труда при эксплуатации промышленного транспорта (напольный безрельсовый колесный транспорт)», а именно пункт 4.2.11, который говорит о том, что каждое транспортное средство нуждается в закреплении за каким-либо водителем.

Составные части приказа

Документ состоит из нескольких элементов:

- Вводной части.

- Основной части.

- Заключительной части.

В каждой из них должен размещаться собственный пласт информации.

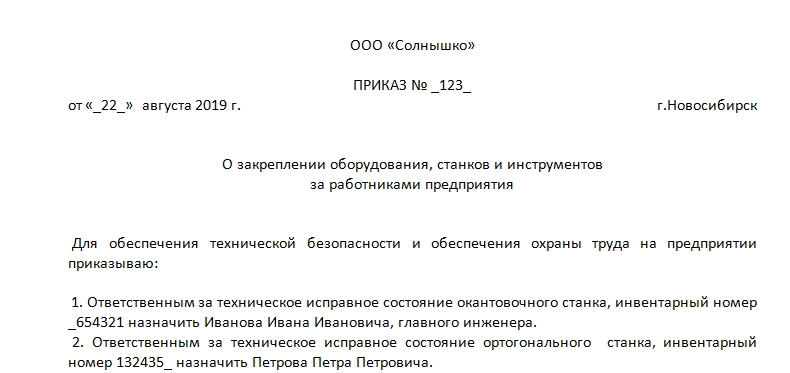

Вводная часть

В верхнем вводном куске документа обязательно должны быть название организации и ее реквизиты (адрес, телефон и пр.). В некоторых компаниях прибегают к печати специальных бланков для оформления подобного рода документов. В верхней части такой заготовки всегда напечатана контактная информация юридического лица.

Помимо этого, во введении непременно указываются город и дата подписания бумаги.

Приказ нумеруется. Этот номер впоследствии (вместе с названием и датой) должен служить отличительным признаком бумаги от всех прочих, когда ее наличие отмечается в журнале регистрации приказов предприятия.

Основная часть

«Тело» приказа начинается с мотивации: что побудило руководителя его сформировать либо одобрить. Она может звучать так: «С целью обеспечения безопасности дорожного движения» или так: «Для обеспечения сохранности переданного в эксплуатацию инструмента». Существуют еще сотни разных формулировок. Все будет зависеть от конкретных обстоятельств и условий, в которых работает организация.

Потом располагается перечень оборудования и лиц, за которыми оно закрепляется. С указанием инвентарных номеров, номерных знаков авто и фамилий и инициалов работников, которые за ними закрепляются. Часто это достаточно длинный перечень.

Важный момент! Ответственным за сохранность может быть только один, а к работе на одном станке может быть допущено неограниченное количество лиц.

Для того чтобы это прописать в официальной бумаге, прибегают к формулировке типа: «Иванов И.И. допущен к работе на токарно-винторезном и заточном станке». Приказ может оформляться в произвольной форме, как будет удобнее в конкретных обстоятельствах. Важно, чтобы формулировки не допускали двоякого истолкования и поддерживался официальный стиль изложения.

Дополнения

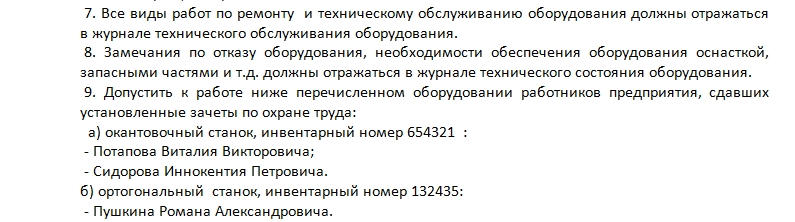

Помимо основных и необходимых для приказа данных, в нем могут содержаться сведения о:

- Том, как конкретно ответственные лица должны обеспечивать сохранность оборудования: соблюдать требования пожарной безопасности, использовать соответствующие СИЗ (средства индивидуальной защиты). Это может быть целая цитата из инструкции по охране труда.

- В какой документ заносятся сведения о техническом обслуживании оборудования.

- Допущенных к одному из станков лиц единым списком, с упоминанием того, что все они сдали положенные зачеты по охране труда.

- При больших объемах данных допустимо применение таблиц, но обычно бывает достаточно объемного перечня.

Завершается приказ о закреплении оборудования за работниками подписью руководителя.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Каким образом в бюджетном учреждении закрепить ответственность сотрудников за используемое ими в процессе исполнения трудовых обязанностей имущество (компьютер, рабочий стол и т.д.), если в учреждении нет материально ответственных лиц? Каковы будут меры ответственности этих сотрудников? Как это оформить документально?

Рассмотрев вопрос, мы пришли к следующему выводу:

Работник в силу требований закона несет материальную ответственность за ущерб, причиненный им работодателю повреждением или утратой имущества в результате виновного противоправного поведения работника. Работодатель может издать приказ с указанием конкретного имущества, предоставленного работнику для выполнения его трудовой функции, сохранность которого работник обязан обеспечить и за которое будет нести материальную ответственность. В общем случае работник будет нести материальную ответственность в пределах своего среднего месячного заработка.

Обоснование вывода:

В соответствии со ст. 21 ТК РФ работник обязан, в частности, бережно относиться к имуществу работодателя. Сторона трудового договора (работодатель или работник), причинившая ущерб другой стороне, возмещает этот ущерб в соответствии с ТК РФ и иными федеральными законами (ст. 232 ТК РФ). При этом ст. 233 ТК РФ предусматривает, что материальная ответственность стороны трудового договора наступает за ущерб, причиненный ею другой стороне этого договора в результате ее виновного противоправного поведения (действий или бездействия), если иное не предусмотрено ТК РФ или иными федеральными законами. Работник обязан возместить работодателю причиненный ему прямой действительный ущерб (ст. 238 ТК РФ). Материальная ответственность работника может быть полной и ограниченной. По общему правилу за причиненный работодателю ущерб работник несет ограниченную материальную ответственность в пределах своего среднего месячного заработка (ст. 241 ТК РФ).

Таким образом, любой работник несет материальную ответственность за вверенное ему для выполнение трудовых обязанностей имущество. Какого-либо специального оформления данного факта не требуется. Работодатель может издать приказ с указанием конкретного имущества, предоставленного работнику для выполнения его трудовой функции, сохранность которого работник обязан обеспечить и за которое будет нести материальную ответственность. При этом такой приказ не расширяет пределы материальной ответственности работника и, соответственно, сам по себе не предполагает возложения на работника полной материальной ответственности.

Случаи полной материальной ответственности перечислены в ст. 243 ТК РФ. Сам по себе факт предоставления работнику имущества, необходимого ему для выполнения трудовой функции, не является основанием для возложения на работника полной материальной ответственности за такое имущество. Данный факт также не является основанием для заключения с работником договора о полной материальной ответственности, поскольку заключение такого договора возможно только в случаях, если работник занимает должности или выполняет работы, поименованные в Перечнях, утвержденных постановлением Минтруда России от 31.12.2002 N 8 (подробнее смотрите в материале Энциклопедии решений). Также предоставление работнику имущества, необходимого ему для выполнения трудовой функции, не может быть основанием для возложения на работника полной материальной ответственности на основании п. 2 части первой ст. 243 ТК РФ (подробнее смотрите в материале Энциклопедии решений).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Сутулин Павел

Ответ прошел контроль качества

22 марта 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Разложим по полочкам учет имущества у арендодателя. И предложим решение в сложных ситуациях трактовки стандарта.

Могут ли учреждения сдавать в аренду недвижимое имущество?

Учреждения могут сдавать в аренду нежилые помещения, принадлежащие им на праве оперативного управления, при соблюдении определенных условий. Это следует из нормы Гражданского кодекса.

Статья 298 ГК РФ «Распоряжение имуществом учреждения» предоставляет право учреждениям осуществлять приносящую доходы деятельность, если это служит достижению целей, ради которых оно создано, и соответствует этим целям.

Так как собственником недвижимого имущества, закрепленного за учреждениями на праве оперативного управления, является учредитель, то только с его согласия учреждения могут распоряжаться имуществом:

- бюджетным и автономным учреждениям согласие собственника имущества требуется на распоряжение недвижимым и особо ценным движимым имуществом (п. 2 и 3 ст. 298 ГК РФ);

- автономные учреждения не нуждаются в согласии собственника на распоряжение недвижимым имуществом, приобретенным на средства от приносящей доход деятельности (п. 2 ст. 298 ГК РФ);

- казенным учреждениям на распоряжение имуществом требуется согласия собственника всегда (п. 4 ст. 298 ГК РФ).

Перечисленные нормы можно применять при передаче имущества в аренду. Следовательно, чтобы сдать в аренду помещение, учреждению необходимо получить разрешение учредителя. И выполнить еще одно условие: отразить такую деятельность в своих учредительных документах.

На основании статьи 298 ГК РФ доходы, полученные от сдачи в аренду зданий и помещений, и приобретенное за счет этих доходов имущество поступают в самостоятельное распоряжение бюджетного и автономного учреждения.

Доходы, полученные от такой деятельности казенного учреждения, поступают в соответствующий бюджет бюджетной системы Российской Федерации.

Как вели учет сдаваемого в аренду помещение до вступления в силу стандарта Аренда?

Любой бухгалтер, который учитывал сдаваемое в аренду имущество, скажет, что раньше было проще. Учреждение-арендодатель до вступления в силу положений стандарта Аренда учитывало передаваемое имущество на соответствующих забалансовых счета 25 «Имущество, переданное в возмездное пользование (аренду)», 26 «Имущество, переданное в безвозмездное пользование» и вело расчет по арендным платежам с пользователем имущества на соответствующих счетах аналитического учета счета 0 205 20 000 «Расчеты по доходам от собственности».

С 1 января 2018 года бухгалтеры учреждений госсектора столкнулись с трудностями учета. Найдем правильное решение.

1. Как определить тип аренды?

Классификация объекта учета аренды для целей бухгалтерского учета относится к сфере профессионального суждения бухгалтера. Стандарт «Аренда» для начала предлагает бухгалтеру определить, к какому типу арендных отношений относится заключенный учреждением договор аренды. Предусмотрена следующая классификация объектов учета аренды:

- Объекты учета операционной аренды.

- Объекты учета финансовой (неоперационной) аренды.

Сдаваемое в аренду помещение отнесем к операционной аренде, если:

- срок пользования имущества меньше и несопоставим с оставшимся сроком полезного использования передаваемого в пользование имущества, указанным при его предоставлении. Например, сдаете в аренду здание на три года, а после окончания договора аренды срок его полезного использования — 25 лет;

- на дату подписания договора аренды общая сумма арендной платы ниже и несопоставима со справедливой стоимостью передаваемого в пользование имущества на дату классификации объектов учета аренды. Например, по договору аренды тира общая сумма платежей за три года составит 360 000 ₽, а справедливая, т.е. рыночная стоимость этого здания — 20 млн ₽.

Перечисленные признаки по отдельности или вместе являются основанием для классификации объектов учета аренды в качестве объектов учета операционной аренды.

О каком сроке полезного использования идет речь в стандарте «Аренда»?

По мнению Минфина России в письме от 13.01.2017 № 02-07-07/83464, срок полезного использования — это не оставшийся срок амортизации передаваемого здания. Осуществлять указанное сопоставление на основе оставшегося срока амортизации передаваемого объекта аренды некорректно.

Срок полезного использования объекта учета аренды — это срок, в течение которого предусматривается, что учреждение-собственник имущества в своей деятельности будет пользоваться имуществом и дальше, после окончания договора аренды, в тех целях, ради которых он получен. В целях получения экономических выгод или полезного потенциала, связанных с пользованием объектом учета аренды.

Операционная аренда — это наиболее распространенный вид аренды, когда имущество сдают на значительно меньший отрезок времени, чем установленный срок его полезного использования. По этой причине арендные платежи меньше полной стоимости такого имущества.

Объекты учета операционной аренды возникают, например, при передаче в аренду зданий, помещений на небольшой срок (от нескольких месяцев до нескольких лет), несопоставимый с оставшимся сроком полезного использования имущества (п. 12 Стандарта «Аренда»).

Такие договоры учреждения заключают чаще всего, по новому стандарту их относят к объектам учета операционной аренды:

- договоры, по которым есть арендная плата, но нет выкупной стоимости;

- договоры, в которых есть условие о возврате имущества после окончания срока в условиях годности к дальнейшей эксплуатации.

Если в договоре есть условие операционной аренды и одно или несколько условий финансовой аренды, то договор считают договором финансовой аренды.

Не относят к договорам операционной аренды и являются финансовой арендой:

- договоры лизинга вне зависимости от того, кто является балансодержателем по договору;

- договоры с правом выкупа;

- договоры безвозмездного, бессрочного пользования.

Вывод: правильно определите тип арендных отношений: операционная или финансовая аренда. Это надо сделать на основе условий классификации в СГС «Аренда». Полагайтесь на свое профессиональное суждение.

2. С какого момента начинать учет по стандарту «Аренда»?

Если договор аренды заключен в 2017 году и ранее, учет по СГС «Аренда» ведут с 1 января 2018 года. Если договор с 1 января 2018 года и позже — с того события, которое наступило раньше:

- подписан договор аренды;

- приняты обязательства по пользованию и содержанию имущества. Даже если нет договора, но есть расходы по содержанию имущества — начинаются арендные отношения.

3. Как перейти на учет аренды по новому стандарту?

Пример: бюджетное учреждение, общеобразовательная школа, имеет на балансе здание тира, владеет им на праве оперативного управления.

С 1 января 2017 года по согласованию с учредителем школа передает здание тира в пользование коммерческой организации. Договор аренды заключен на три года. Арендный платеж составляет 10 000 ₽ в месяц. Арендодатель возмещает расходы учреждения по коммунальным платежам. В договоре есть условие о возврате арендатором здания тира после окончания срока в условиях годности к дальнейшей эксплуатации. Бюджетное учреждение предполагает использовать этот актив в дальнейшей хозяйственной деятельности.

Школа является арендодателем и договор, заключенный в 2017 году, на основании информации о сроках и размерах арендных платежей с точки зрения СГС «Аренда» на 1 января 2018 года отнесен к операционной аренде.

В соответствии с рекомендациями Минфина в письме от 13.12.2017 № 02-07-07/83463 «О направлении Методических указаний по переходным положениям СГС «Аренда» при первом применении», на 1 января 2018 года бухгалтерия образовательного учреждения:

- Провела инвентаризацию имущества, переданного в пользование в соответствии с договорами, заключенными до 1 января 2018 года и действующим в период применения СГС «Аренда». Провела анализ договора аренды, на основании которого учреждение передало во временное пользование здание тира.

- Определила оставшийся срок полезного использования объекта операционной аренды, оставшийся срок пользования тира. Из условий договора оставшийся срок пользования зданием тира арендатором составит 2 года, срок полезного использования объекта после окончания договора аренды составит 25 лет.

- Бухгалтерия запросила и получила акт сверки по арендным платежам. Определила, что общая сумма арендных платежей за оставшийся срок использования тира, которую заплатит арендатор (начиная с 1 января 2018 года и до завершения срока договора) составит 240 000 ₽.

- Профессиональное суждение бухгалтера об отнесении данного договора к договорам операционной аренды оформлено в виде текстового документа, составленного в произвольной форме.

- Пользуясь рекомендациями Минфина в письме от 13.12.2017 № 02-07-07/83463, бухгалтер учреждения составила бухгалтерскую справку ф. 0504833 для формирования в межотчетный период входящих остатков по объекту учета аренды, в которой:

- Отражена сумма расчетов с пользователями имущества по арендным платежам:

Дебет 0 205 21 000 Кредит 0 401 30 000 — 240 000 ₽.

(в сумме арендных платежей за оставшийся срок полезного использования объектов учета аренды). - Отражен объем ожидаемого дохода от арендных платежей:

Дебет 0 401 30 000 Кредит 0 401 40 121 — 240 000 ₽. - Отражен перенос дебиторской задолженности по коммунальным (условным арендным) платежам:

Дебет 0 401 30 000 Кредит 0 205 31 000

Дебет 0 205 35 000 Кредит 0 401 30 000

(в сумме дебиторской задолженности по возмещению расходов в рамках арендных отношений по состоянию на 1 января 2018 года):

- информацию о передаче здания тира арендатору в рамках операционной аренды бухгалтер отразила в Инвентарной карточке учета нефинансовых активов ф. 0504031.

Как заполнить инвентарную карточку при сдаче имущества в аренду комментирует Александр Опальский, лектор онлайн-курса в Контур.Школе «Главный бухгалтер организации государственного сектора. Подготовка на соответствие профстандарту «Бухгалтер» (код А,В)»:

4. Как вести учет по договору операционной аренды в течение года?

Информация о здании тира, переданного в пользование в 2017 году, отражалась на забалансовом счете 25 «Имущество, переданное в возмездное пользование (аренду)» по балансовой стоимости здания. В соответствии с СГС «Аренда» учет здания у арендодателя по договору операционной аренды на забалансовом счете 25 следует продолжить.

Операции по учету, которые возникают ежемесячно в период действия договора аренды:

- Признаны доходы по операционной аренде доходами текущего финансового года (в сумме ежемесячного платежа):

Дебет 2 401 40 121 Кредит 2 401 10 121 - Начислен НДС по доходам от сдачи имущества в аренду:

Дебет 2 401 10 121 Кредит 2 303 04 730 - Начислены коммунальные расходы по сданному в аренду имуществу:

Дебет 2 401 20 223 Кредит 2 302 23 730 - Начислены доходы от возмещения коммунальных услуг (по условным арендным платежам):

Дебет 2 205 35 560 Кредит 2 401 10 135 - Получены денежные средства за аренду тира:

Дебет 2 201 11 510 Кредит 2 205 21 660 - Получены денежные средства на компенсацию коммунальных расходов:

Дебет 2 201 11 510 Кредит 2 205 35 660

Учет доходов по условным арендным платежам комментирует Александр Опальский:

Обратите внимание! Показатели по счету 2 20521 560 будут отражаться в отчетности, в том числе годовой, до тех пор, пока не закончится срок аренды. По дебету счета 0 20521 000 «Увеличение дебиторской задолженности по доходам от операционной аренды» доходы будущих периодов по договорам аренды начислены на 1 января 2018 года на общую сумму арендной платы за весь период действия договора аренды.

Уменьшение показателя по счету 0 20521 000 надо отражать ежемесячно проводкой:

Дебет 2 20111 510 Кредит 2 20521 660 — получены денежных средства за аренду имущества (ежемесячно или по графику платежей).

Таким образом пользователи бюджетной бухгалтерской отчетности получат достоверную информацию о размере доходов учреждения от арендной платы за сданное имущество.

5. Что делать, когда закончится срок действия договора аренды?

Арендодателю нужно списать с 25 забалансового счета балансовую стоимость здания по окончании договора аренды. Одновременно в инвентарной карточке учета нефинансовых активов ф. 0504031 — отразить изменение данных о лице, ответственном за сохранность объекта, и сведения о местонахождении возвращенного объекта.

Рекомендации бухгалтеру: в связи с вступлением в силу СГС «Аренда», а также с учетом письма Минфина России № 02-07-07/83463 в учетной политике учреждения на 2018 год в отношении объектов учета аренды должны быть отражены:

- счета в рабочем плане счетов для отражения объектов учета аренды;

- применяемые способы амортизации относительно объектов учета аренды;

- особенности применения первичных учетных документов при отражении операций по объектам учета аренды, в том числе при изменении их стоимостных оценок в бухгалтерском учете;

- порядок проведения инвентаризации объектов учета аренды.

Повышение квалификации для бухгалтера учреждения госсектора. Дистанционное обучение в Контур.Школе.

Разложим по полочкам учет имущества у арендодателя. И предложим решение в сложных ситуациях трактовки стандарта.

Могут ли учреждения сдавать в аренду недвижимое имущество?

Учреждения могут сдавать в аренду нежилые помещения, принадлежащие им на праве оперативного управления, при соблюдении определенных условий. Это следует из нормы Гражданского кодекса.

Статья 298 ГК РФ «Распоряжение имуществом учреждения» предоставляет право учреждениям осуществлять приносящую доходы деятельность, если это служит достижению целей, ради которых оно создано, и соответствует этим целям.

Так как собственником недвижимого имущества, закрепленного за учреждениями на праве оперативного управления, является учредитель, то только с его согласия учреждения могут распоряжаться имуществом:

- бюджетным и автономным учреждениям согласие собственника имущества требуется на распоряжение недвижимым и особо ценным движимым имуществом (п. 2 и 3 ст. 298 ГК РФ);

- автономные учреждения не нуждаются в согласии собственника на распоряжение недвижимым имуществом, приобретенным на средства от приносящей доход деятельности (п. 2 ст. 298 ГК РФ);

- казенным учреждениям на распоряжение имуществом требуется согласия собственника всегда (п. 4 ст. 298 ГК РФ).

Перечисленные нормы можно применять при передаче имущества в аренду. Следовательно, чтобы сдать в аренду помещение, учреждению необходимо получить разрешение учредителя. И выполнить еще одно условие: отразить такую деятельность в своих учредительных документах.

На основании статьи 298 ГК РФ доходы, полученные от сдачи в аренду зданий и помещений, и приобретенное за счет этих доходов имущество поступают в самостоятельное распоряжение бюджетного и автономного учреждения.

Доходы, полученные от такой деятельности казенного учреждения, поступают в соответствующий бюджет бюджетной системы Российской Федерации.

Как вели учет сдаваемого в аренду помещение до вступления в силу стандарта Аренда?

Любой бухгалтер, который учитывал сдаваемое в аренду имущество, скажет, что раньше было проще. Учреждение-арендодатель до вступления в силу положений стандарта Аренда учитывало передаваемое имущество на соответствующих забалансовых счета 25 «Имущество, переданное в возмездное пользование (аренду)», 26 «Имущество, переданное в безвозмездное пользование» и вело расчет по арендным платежам с пользователем имущества на соответствующих счетах аналитического учета счета 0 205 20 000 «Расчеты по доходам от собственности».

С 1 января 2018 года бухгалтеры учреждений госсектора столкнулись с трудностями учета. Найдем правильное решение.

1. Как определить тип аренды?

Классификация объекта учета аренды для целей бухгалтерского учета относится к сфере профессионального суждения бухгалтера. Стандарт «Аренда» для начала предлагает бухгалтеру определить, к какому типу арендных отношений относится заключенный учреждением договор аренды. Предусмотрена следующая классификация объектов учета аренды:

- Объекты учета операционной аренды.

- Объекты учета финансовой (неоперационной) аренды.

Сдаваемое в аренду помещение отнесем к операционной аренде, если:

- срок пользования имущества меньше и несопоставим с оставшимся сроком полезного использования передаваемого в пользование имущества, указанным при его предоставлении. Например, сдаете в аренду здание на три года, а после окончания договора аренды срок его полезного использования — 25 лет;

- на дату подписания договора аренды общая сумма арендной платы ниже и несопоставима со справедливой стоимостью передаваемого в пользование имущества на дату классификации объектов учета аренды. Например, по договору аренды тира общая сумма платежей за три года составит 360 000 ₽, а справедливая, т.е. рыночная стоимость этого здания — 20 млн ₽.

Перечисленные признаки по отдельности или вместе являются основанием для классификации объектов учета аренды в качестве объектов учета операционной аренды.

О каком сроке полезного использования идет речь в стандарте «Аренда»?

По мнению Минфина России в письме от 13.01.2017 № 02-07-07/83464, срок полезного использования — это не оставшийся срок амортизации передаваемого здания. Осуществлять указанное сопоставление на основе оставшегося срока амортизации передаваемого объекта аренды некорректно.

Срок полезного использования объекта учета аренды — это срок, в течение которого предусматривается, что учреждение-собственник имущества в своей деятельности будет пользоваться имуществом и дальше, после окончания договора аренды, в тех целях, ради которых он получен. В целях получения экономических выгод или полезного потенциала, связанных с пользованием объектом учета аренды.

Операционная аренда — это наиболее распространенный вид аренды, когда имущество сдают на значительно меньший отрезок времени, чем установленный срок его полезного использования. По этой причине арендные платежи меньше полной стоимости такого имущества.

Объекты учета операционной аренды возникают, например, при передаче в аренду зданий, помещений на небольшой срок (от нескольких месяцев до нескольких лет), несопоставимый с оставшимся сроком полезного использования имущества (п. 12 Стандарта «Аренда»).

Такие договоры учреждения заключают чаще всего, по новому стандарту их относят к объектам учета операционной аренды:

- договоры, по которым есть арендная плата, но нет выкупной стоимости;

- договоры, в которых есть условие о возврате имущества после окончания срока в условиях годности к дальнейшей эксплуатации.

Если в договоре есть условие операционной аренды и одно или несколько условий финансовой аренды, то договор считают договором финансовой аренды.

Не относят к договорам операционной аренды и являются финансовой арендой:

- договоры лизинга вне зависимости от того, кто является балансодержателем по договору;

- договоры с правом выкупа;

- договоры безвозмездного, бессрочного пользования.

Вывод: правильно определите тип арендных отношений: операционная или финансовая аренда. Это надо сделать на основе условий классификации в СГС «Аренда». Полагайтесь на свое профессиональное суждение.

2. С какого момента начинать учет по стандарту «Аренда»?

Если договор аренды заключен в 2017 году и ранее, учет по СГС «Аренда» ведут с 1 января 2018 года. Если договор с 1 января 2018 года и позже — с того события, которое наступило раньше:

- подписан договор аренды;

- приняты обязательства по пользованию и содержанию имущества. Даже если нет договора, но есть расходы по содержанию имущества — начинаются арендные отношения.

3. Как перейти на учет аренды по новому стандарту?

Пример: бюджетное учреждение, общеобразовательная школа, имеет на балансе здание тира, владеет им на праве оперативного управления.

С 1 января 2017 года по согласованию с учредителем школа передает здание тира в пользование коммерческой организации. Договор аренды заключен на три года. Арендный платеж составляет 10 000 ₽ в месяц. Арендодатель возмещает расходы учреждения по коммунальным платежам. В договоре есть условие о возврате арендатором здания тира после окончания срока в условиях годности к дальнейшей эксплуатации. Бюджетное учреждение предполагает использовать этот актив в дальнейшей хозяйственной деятельности.

Школа является арендодателем и договор, заключенный в 2017 году, на основании информации о сроках и размерах арендных платежей с точки зрения СГС «Аренда» на 1 января 2018 года отнесен к операционной аренде.

В соответствии с рекомендациями Минфина в письме от 13.12.2017 № 02-07-07/83463 «О направлении Методических указаний по переходным положениям СГС «Аренда» при первом применении», на 1 января 2018 года бухгалтерия образовательного учреждения:

- Провела инвентаризацию имущества, переданного в пользование в соответствии с договорами, заключенными до 1 января 2018 года и действующим в период применения СГС «Аренда». Провела анализ договора аренды, на основании которого учреждение передало во временное пользование здание тира.

- Определила оставшийся срок полезного использования объекта операционной аренды, оставшийся срок пользования тира. Из условий договора оставшийся срок пользования зданием тира арендатором составит 2 года, срок полезного использования объекта после окончания договора аренды составит 25 лет.

- Бухгалтерия запросила и получила акт сверки по арендным платежам. Определила, что общая сумма арендных платежей за оставшийся срок использования тира, которую заплатит арендатор (начиная с 1 января 2018 года и до завершения срока договора) составит 240 000 ₽.

- Профессиональное суждение бухгалтера об отнесении данного договора к договорам операционной аренды оформлено в виде текстового документа, составленного в произвольной форме.

- Пользуясь рекомендациями Минфина в письме от 13.12.2017 № 02-07-07/83463, бухгалтер учреждения составила бухгалтерскую справку ф. 0504833 для формирования в межотчетный период входящих остатков по объекту учета аренды, в которой:

- Отражена сумма расчетов с пользователями имущества по арендным платежам:

Дебет 0 205 21 000 Кредит 0 401 30 000 — 240 000 ₽.

(в сумме арендных платежей за оставшийся срок полезного использования объектов учета аренды). - Отражен объем ожидаемого дохода от арендных платежей:

Дебет 0 401 30 000 Кредит 0 401 40 121 — 240 000 ₽. - Отражен перенос дебиторской задолженности по коммунальным (условным арендным) платежам:

Дебет 0 401 30 000 Кредит 0 205 31 000

Дебет 0 205 35 000 Кредит 0 401 30 000

(в сумме дебиторской задолженности по возмещению расходов в рамках арендных отношений по состоянию на 1 января 2018 года):

- информацию о передаче здания тира арендатору в рамках операционной аренды бухгалтер отразила в Инвентарной карточке учета нефинансовых активов ф. 0504031.

Как заполнить инвентарную карточку при сдаче имущества в аренду комментирует Александр Опальский, лектор онлайн-курса в Контур.Школе «Главный бухгалтер организации государственного сектора. Подготовка на соответствие профстандарту «Бухгалтер» (код А,В)»:

4. Как вести учет по договору операционной аренды в течение года?

Информация о здании тира, переданного в пользование в 2017 году, отражалась на забалансовом счете 25 «Имущество, переданное в возмездное пользование (аренду)» по балансовой стоимости здания. В соответствии с СГС «Аренда» учет здания у арендодателя по договору операционной аренды на забалансовом счете 25 следует продолжить.

Операции по учету, которые возникают ежемесячно в период действия договора аренды:

- Признаны доходы по операционной аренде доходами текущего финансового года (в сумме ежемесячного платежа):

Дебет 2 401 40 121 Кредит 2 401 10 121 - Начислен НДС по доходам от сдачи имущества в аренду:

Дебет 2 401 10 121 Кредит 2 303 04 730 - Начислены коммунальные расходы по сданному в аренду имуществу:

Дебет 2 401 20 223 Кредит 2 302 23 730 - Начислены доходы от возмещения коммунальных услуг (по условным арендным платежам):

Дебет 2 205 35 560 Кредит 2 401 10 135 - Получены денежные средства за аренду тира:

Дебет 2 201 11 510 Кредит 2 205 21 660 - Получены денежные средства на компенсацию коммунальных расходов:

Дебет 2 201 11 510 Кредит 2 205 35 660

Учет доходов по условным арендным платежам комментирует Александр Опальский:

Обратите внимание! Показатели по счету 2 20521 560 будут отражаться в отчетности, в том числе годовой, до тех пор, пока не закончится срок аренды. По дебету счета 0 20521 000 «Увеличение дебиторской задолженности по доходам от операционной аренды» доходы будущих периодов по договорам аренды начислены на 1 января 2018 года на общую сумму арендной платы за весь период действия договора аренды.

Уменьшение показателя по счету 0 20521 000 надо отражать ежемесячно проводкой:

Дебет 2 20111 510 Кредит 2 20521 660 — получены денежных средства за аренду имущества (ежемесячно или по графику платежей).

Таким образом пользователи бюджетной бухгалтерской отчетности получат достоверную информацию о размере доходов учреждения от арендной платы за сданное имущество.

5. Что делать, когда закончится срок действия договора аренды?

Арендодателю нужно списать с 25 забалансового счета балансовую стоимость здания по окончании договора аренды. Одновременно в инвентарной карточке учета нефинансовых активов ф. 0504031 — отразить изменение данных о лице, ответственном за сохранность объекта, и сведения о местонахождении возвращенного объекта.

Рекомендации бухгалтеру: в связи с вступлением в силу СГС «Аренда», а также с учетом письма Минфина России № 02-07-07/83463 в учетной политике учреждения на 2018 год в отношении объектов учета аренды должны быть отражены:

- счета в рабочем плане счетов для отражения объектов учета аренды;

- применяемые способы амортизации относительно объектов учета аренды;

- особенности применения первичных учетных документов при отражении операций по объектам учета аренды, в том числе при изменении их стоимостных оценок в бухгалтерском учете;

- порядок проведения инвентаризации объектов учета аренды.

Повышение квалификации для бухгалтера учреждения госсектора. Дистанционное обучение в Контур.Школе.

Практически каждое бюджетное учреждение владеет движимым и недвижимым имуществом. Права собственности или иные права (оперативное управление, безвозмездное пользование, бессрочное (постоянное) пользование и др.) на имущество подлежат государственной регистрации и учету в установленном законодательством РФ порядке. В данной статье рассмотрены основные нарушения, выявляемые в ходе проверок и ревизий бюджетных учреждений, связанные с регистрацией и учетом движимого и недвижимого имущества.

Программа ревизии финансово-хозяйственной деятельности бюджетных учреждений включает правильность учета имущества учреждения, а также его сохранность и рациональное использование. В рамках данного вопроса проверяется имущество учреждения, документы, подтверждающие право владения и пользования им, и др.

В соответствии со ст. 120, 296 ГК РФ бюджетное учреждение владеет имуществом на праве оперативного управления. Имущество бюджетного учреждения может быть движимым и недвижимым.

Согласно ст. 130 ГК РФ к недвижимым вещам относятся: земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства, а также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты. Законом к недвижимым вещам может быть отнесено и иное имущество.

Рассмотрим основные положения регистрации и учета имущества учреждения, а также наиболее часто встречающиеся нарушения, связанные с ними.

Проверка начинается с предъявленных учреждением документов, подтверждающих его права на находящееся на балансе имущество.

Напомним, согласно ст. 131 ГК РФ право собственности и другие вещные права на недвижимые вещи, ограничения этих прав, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре. При этом регистрации подлежат: право собственности, право хозяйственного ведения, право оперативного управления, право постоянного пользования, ипотека, а также иные права в случаях, предусмотренных законодательством.

Право собственности на вновь создаваемое недвижимое имущество согласно ст. 219 ГК РФ возникает с момента его регистрации.

На основании ст. 2 Федерального закона от 21 июля 1997 года № 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним" (далее - Федеральный закон № 122-ФЗ) государственная регистрация прав на недвижимое имущество и сделок с ним - юридический акт признания и подтверждения государством возникновения, ограничения (обременения), перехода или прекращения прав на недвижимое имущество в соответствии с ГК РФ. Государственная регистрация является единственным доказательством существования зарегистрированного права. Зарегистрированное право на недвижимое имущество может быть оспорено только в судебном порядке.

Датой государственной регистрации прав является день внесения соответствующих записей о правах в Единый государственный реестр прав.

В основном государственная регистрация прав осуществляется по месту нахождения недвижимого имущества в пределах регистрационного округа.

Таким образом, ревизор должен удостовериться в наличии государственной регистрации прав на все недвижимое имущество проверяемого учреждения.

Согласно ст. 4 Федерального закона № 122-ФЗ государственной регистрации подлежат права собственности и другие вещные права на недвижимое имущество и сделки с ним в соответствии со ст. 130, 131, 132 и 164 ГК РФ, за исключением прав на воздушные и морские суда, суда внутреннего плавания и космические объекты. Наряду с государственной регистрацией вещных прав на недвижимое имущество подлежат государственной регистрации ограничения (обременения) прав на него, в том числе аренда.

Обязательной государственной регистрации подлежат права на недвижимое имущество, правоустанавливающие документы на которое оформлены после введения в действие Федерального закона № 122-ФЗ.

В соответствии со ст. 6 Федерального закона № 122-ФЗ права на недвижимое имущество, возникшие до момента вступления в силу данного закона, признаются юридически действительными при отсутствии их государственной регистрации, введенной указанным законом. Государственная регистрация таких прав проводится по желанию их обладателей. Кроме того, государственная регистрация прав, осуществленная в отдельных субъектах РФ и муниципальных образованиях до вступления в силу Федерального закона N 122-ФЗ, является юридически действительной.

Добавим, что государственная регистрация возникшего до введения в действие Федерального закона № 122-ФЗ права на объект недвижимого имущества требуется при государственной регистрации, возникших после введения в действие данного закона перехода такого права, его ограничения (обременения) или совершенной после введения в действие указанного закона сделки с объектом недвижимого имущества.

Пример 1

В ходе проверки использования по назначению и сохранности государственного имущества Краснодарского края, закреплённого на праве оперативного управления за государственным учреждением, установлено следующее.

На балансе бюджетного учреждения числятся 10 объектов недвижимого имущества, подлежащего регистрации (здания, сооружения). В период проверки предъявлены свидетельства о государственной регистрации права оперативного управления на 5 объектов основных средств.

В нарушение ст. 131 ГК РФ, ст. 4 Федерального закона № 122-ФЗ учреждением не приняты меры по регистрации права оперативного управления на 5 объектов основных средств общей балансовой стоимостью 8 000 000 руб.

В случае если проверка проводится представителями Росфиннадзора и его территориальных органов, согласно п. 122 и 123 Административного регламента*(1) в проверяемое учреждение, допустившее нарушение, должно быть направлено предписание по устранению выявленных нарушений бюджетного законодательства РФ и представление о ненадлежащем исполнении бюджета с указанием срока для их рассмотрения и принятия соответствующих мер по устранению и недопущению в дальнейшем указанных в предписании и представлении нарушений требований бюджетного законодательства РФ.

На практике срок регистрации имущества довольно продолжительный - не менее шести месяцев, поэтому выполнить требования представления и предписания учреждению не удается. В силу п. 126 Административного регламента за неисполнение требований представления или предписания на учреждение или руководителя учреждения может быть возложена административная ответственность в соответствии со ст. 19.5 КоАП РФ, а именно: наложение административного штрафа на должностных лиц - от 1 000 до 2 000 руб. или дисквалификация на срок до трех лет, на юридических лиц - от 10 000 до 20 000 руб.

В случае если учреждение не может выполнить требования в срок по причинам, не зависящим от него, рекомендуем в письме-ответе о выполнении представления или предписания выразить просьбу о продлении срока исполнения представления или предписания с указанием соответствующих причин. Руководство контролирующего органа может принять решение о продлении срока либо принять во внимание просьбу при вынесении решения о наказании учреждения.

Отметим, что в ходе проверки выявляется нарушение п. 2 ст. 6 Федерального закона № 122-ФЗ, а именно: уплата государственной пошлины при государственной регистрации перехода права на объект недвижимого имущества, возникшего до введения в действие Федерального закона № 122-ФЗ, ил и сделки об отчуждении данного объекта недвижимого имущества.

В последнее время контролирующие органы интересует вопрос регистрации права на земельные участки проверяемых учреждений.

Напомним, в соответствии со ст. 20 ЗК РФ государственным и муниципальным учреждениям земельные участки предоставляются в постоянное (бессрочное) пользование.

Добавим, что Департамент недвижимости Минэкономразвития рассмотрел обращение по вопросу применения положений ст. 22.2 Федерального закона № 122-ФЗ и в Письме от 20.01.2009 N Д23-100 "О применении положений ст. 22.2 Федерального закона от 21 июля 1997 года № 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним" отметил следующее.

Пунктом 4 ст. 22.2 Федерального закона 3 122-ФЗ установлен порядок государственной регистрации прав в отношении образуемых земельных участков. При этом необходимо отметить, что в соответствии с п. 4 ст. 11.4 и п. 1 ст. 11.5 ЗК РФ, п. 18 ст. 3 Федерального закона от 25 октября 2001 года № 137-ФЗ "О введении в действие Земельного кодекса Российской Федерации" измененный земельный участок не является образуемым земельным участком, а сохраняется с тем же кадастровым номером, но в измененных границах.

В то же время согласно п. 6 ст. 22.2 Федерального закона № 122-ФЗ отсутствие государственной регистрации права на измененный земельный участок не является препятствием для государственной регистрации прав на образуемые из него участки.

Пример 2

В декабре 2009 года в бюджетном учреждении проведена проверка финансово-хозяйственной деятельности за 2008 год.

В ходе проверки установлено, что на балансе учреждения числятся 4 здания, которые закреплены за ним на праве оперативного управления. Документы, подтверждающие права на земельные участки, на которых находятся здания, в период проверки не предъявлены.

В акте ревизии отмечено следующее. В нарушение ст. 131 ГК РФ, ст. 4 Федерального закона № 122-ФЗ, ст. 25 ЗК РФ бюджетным учреждением не зарегистрировано право постоянного (бессрочного) пользования земельными участками, на которых расположены здания*(2)..

Повторим, что в соответствии со ст. 130 ГК РФ регистрация прав на движимые вещи не требуется, кроме случаев, указанных в законе. Законодательством РФ предусмотрена государственная регистрация транспортных средств.

В ходе ревизий и проверок в обязательном порядке изучаются документы, подтверждающие регистрацию транспортных средств.

Напомним, в соответствии с п. 2 Постановления Правительства РФ от 12 августа 1994 года № 938 "О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации" регистрацию транспортных средств на территории РФ осуществляют:

- подразделения ГИБДД МВД РФ - автомототранспортных средств, имеющих максимальную конструктивную скорость более 50 км/ч, и прицепов к ним, предназначенных для движения по автомобильным дорогам общего пользования;

- органы государственного надзора за техническим состоянием самоходных машин и других видов техники в РФ - тракторов, самоходных дорожно-строительных и иных машин и прицепов к ним, включая автомототранспортные средства, имеющие максимальную конструктивную скорость 50 км/ч и менее, а также не предназначенные для движения по автомобильным дорогам общего пользования;

- таможенные органы РФ - транспортных средств, зарегистрированных в других странах и временно находящихся на территории РФ сроком до шести месяцев;

- военные автомобильные инспекции (автомобильные службы) федеральных органов исполнительной власти, в которых предусмотрена военная служба, и иных организаций, имеющих воинские формирования, - транспортных средств воинских формирований федеральных органов исполнительной власти и иных организаций.

Поскольку в соответствии с п. 3 названного постановления собственники транспортных средств либо лица, от имени собственников владеющие, пользующиеся или распоряжающиеся на законных основаниях транспортными средствами, обязаны в установленном порядке зарегистрировать их либо изменить регистрационные данные в ГИБДД МВД РФ, или военных автомобильных инспекциях (автомобильных службах), или органах гостехнадзора в течение срока действия регистрационного знака "Транзит" или в течение пяти суток после приобретения, таможенного оформления, снятия с учета транспортных средств, замены номерных агрегатов или возникновения иных обстоятельств, потребовавших изменения регистрационных данных, при проверке следует убедиться в наличии такой регистрации. В основном ревизоры требуют подтверждения регистрации транспортных средств из регистрирующих органов путем направления писем с просьбой представить (или подтвердить) перечень транспортных средств, зарегистрированных за проверяемым учреждением. Кроме того, обязательно проверяются паспорта транспортных средств на предмет их наличия и отметок в них о регистрации.

Порядок регистрации транспортных средств установлен Приказом МВД РФ от 24 ноября 2008 года № 1001 "О порядке регистрации транспортных средств".

Пример 3

В ходе ревизии, проведенной в бюджетном учреждении в ноябре 2009 г., установлено наличие на балансе учреждения 12 транспортных средств: 7 автотранспортных и 5 плавательных. По данным ГИБДД, за учреждением зарегистрировано 5 автотранспортных средств. Одно транспортное средство - снегоход зарегистрировано в Государственной инспекции по надзору за техническим состоянием самоходных машин и других видов техники, 5 плавательных средств - в Российском речном регистре.

В акте ревизии отмечено следующее. На момент проведения проверки не зарегистрированы четыре транспортных средства, в том числе одно автотранспортное и два плавательных.

Как объясняет представитель учреждения, одно автотранспортное средство получено пять дней назад, на данный момент документы отправлены на регистрацию в ГИБДД письмом от 11 ноября 2009 года № 259. По остальным транспортным средствам объяснения отсутствуют, в связи с чем учреждению направлено предписание по устранению выявленных нарушений бюджетного законодательства РФ и представление о ненадлежащем исполнении бюджета с указанием срока для их рассмотрения и принятия соответствующих мер по устранению и недопущению в дальнейшем указанных в предписании и представлении нарушений требований бюджетного законодательства РФ.

Некоторые бюджетные учреждения сдают неиспользуемые площади в аренду. В этом случае в ходе ревизии необходимо проверить наличие регистрации договоров аренды.

В соответствии со ст. 609 ГК РФ договор аренды на срок более года, а если хотя бы одной из сторон договора является юридическое лицо, независимо от срока, должен быть заключен в письменной форме. При этом согласно ст. 26 Федерального закона № 122-ФЗ, ст. 657 ГК РФ договор аренды недвижимого имущества, заключенный на срок не менее года, подлежит государственной регистрации, если иное не установлено законом.

С заявлением о государственной регистрации договора аренды недвижимого имущества может обратиться одна из его сторон.

Если в аренду сдается земельный участок (участок недр) или его часть, к договору аренды, представляемому на государственную регистрацию прав, прилагается кадастровый паспорт земельного участка с указанием его части, сдаваемой в аренду.

Обратите внимание, что договоры аренды (субаренды) земельного участка, заключенные на срок менее года, не подлежат государственной регистрации, за исключением случаев, установленных федеральными законами (ст. 26 ЗК РФ).

Если в аренду сдаются здание, сооружение, помещения в них или части помещений, к договору аренды недвижимого имущества, представляемому на государственную регистрацию прав, прилагаются кадастровые паспорта соответственно здания, сооружения и помещений с указанием размера арендуемой площади. Договор аренды помещения или его части регистрируется как обременение прав арендодателя соответствующего помещения (части помещения).

Пример 4

В ходе проверки образовательного учреждения выявлен факт сдачи имущества в аренду по договору.

В нарушение ст. 609, 651 ГК РФ, ст. 26 Федерального закона № 122-ФЗ договор аренды помещения, заключенный между образовательным учреждением (арендодателем) и арендатором на период с 01 января 2009 года по 01 июля 2010 года, не зарегистрирован.

Ответственность при государственной регистрации имущества

Статьей 31 Федерального закона № 122-ФЗ предусмотрена ответственность при государственной регистрации прав на недвижимое имущество и сделок с ним.

Зачастую нарушения допускаются вследствие того, что орган, осуществляющий государственную регистрацию прав и учет имущества, не выполняет свои обязанности в полном объеме.

Итак, в соответствии с п. 1 ст. 31 Федерального закона № 122-ФЗ органы, осуществляющие государственную регистрацию прав, несут ответственность за своевременное, полное и точное исполнение своих обязанностей, а также за полноту и подлинность предоставляемой информации о зарегистрированных правах на недвижимое имущество и сделках с ним, необоснованный отказ в государственной регистрации прав или уклонение от нее.

Лица, виновные в умышленном или неосторожном искажении либо утрате информации о правах на недвижимое имущество и сделках с ним, зарегистрированных в установленном порядке, несут ответственность за материальный ущерб, нанесенный в связи с этим какой-либо из сторон, в соответствии с законодательством РФ.

Вред, причиненный юридическим лицам в результате ненадлежащего исполнения органами, осуществляющими государственную регистрацию прав, возложенных на них законодательством обязанностей, в том числе в результате внесения в Единый государственный реестр прав записей, не соответствующих закону, иному правовому акту, правоустанавливающим документам, возмещается за счет казны Российской Федерации в полном объеме.

Для учреждений предусмотрена ответственность в соответствии со ст. 19.21 КоАП РФ, а именно: несоблюдение порядка государственной регистрации прав на недвижимое имущество или сделок с ним влечет наложение административного штрафа на должностных лиц - от 3 000 до 4 000 руб., на юридических лиц - от 30 000 до 40 000 руб.

Нарушение правил государственной регистрации транспортных средств всех видов, механизмов и установок (ст. 19.22 КоАП РФ), если такая регистрация обязательна, влечет предупреждение или наложение административного штрафа на должностных лиц - от 100 до 300 руб., на юридических лиц - от 1 000 до 3 000 руб.

Согласно ст. 22 Федерального закона № 31-ФЗ*(3) государственной регистрации прав на воздушные суда несет ответственность за своевременное, полное и точное внесение записей о правах на воздушные суда и сделках с ними в реестр, за полноту и подлинность предоставляемой информации о зарегистрированных правах на воздушные суда и сделках с ними, за необоснованный отказ в государственной регистрации прав на воздушные суда или уклонение от нее. Лица, виновные в умышленном или неосторожном искажении либо утрате информации о правах на воздушные суда, в несвоевременном предоставлении указанной информации, в предоставлении неполной или заведомо недостоверной информации о правах на воздушные суда и сделках с ними, зарегистрированных в установленном порядке, несут ответственность в соответствии с законодательством РФ.

*(1) Административный регламент исполнения Федеральной службой финансово-бюджетного надзора государственной функции по осуществлению контроля и надзора за соблюдением законодательства Российской Федерации при использовании средств федерального бюджета, средств государственных внебюджетных фондов, а также материальных ценностей, находящихся в федеральной собственности, утв. Приказом Минфина РФ от 04 сентября 2007 года № 75н.

*(2) Данное нарушение может быть следствием того, что право оперативного управления зданиями, расположенными на земельных участках, не зарегистрировано. На практике встречается и обратная ситуация: право на земельный участок зарегистрировано, а на здания, расположенные на нем, нет.

*(3) Федеральный закон от 14 марта 2009 года № 31-ФЗ "О государственной регистрации прав на воздушные суда и сделок с ними".

Читайте также: