Может ли директор внести уставный капитал за учредителя

Опубликовано: 03.10.2024

Вопрос: Участником ООО вносится дополнительный вклад в уставный капитал общества для увеличения его размера наличными деньгами в кассу ООО. Обязательно ли вносить эти деньги на расчетный счет или можно выдать их под отчет на хозяйственные расходы сразу из кассы?

Посмотреть ответ

Как вносить уставный капитал

Максимальный размер УК, в отличие от минимума, законодательством не регламентируется. Учредители принимают решение о размере и способе внесения средств сверх минимального объема.

УК сверх нижнего лимита может вноситься и недвижимым имуществом, станками, оборудованием, транспортными средствами, НМА, ценными бумагами и другим имуществом, если учредители не ограничат своим решением определенные его виды. Однако на практике и внесение средств сверх минимума чаще всего происходит именно в виде денежных долей.

На начальном этапе это поможет компании без проблем и потери времени:

- вести расчеты с партнерами;

- выплачивать заработную плату сотрудникам и обязательные взносы в фонды;

- приобретать необходимые ТМЦ для начала работы;

- рекламировать компанию, нести представительские расходы;

- оплачивать иные необходимые расходы.

Учредители должны оплатить свою долю не позднее 4-х месяцев с момента создания компании, однако договором учредителей может устанавливаться и более ранний предельный срок. Для оплаты минимального размера УК и сумм сверх минимума ООО открывает расчетный банковский счет.

Как отражать операции с уставным капиталом ООО и АО в бухгалтерском учете?

Учредители могут оплатить долю внесением в кассу наличными (а затем внести на р/счет) либо непосредственно зачислением на расчетный счет.

Зачисление на расчетный счет можно сделать двумя путями:

- переводом со счета учредителя;

- внесением наличных через отделение банка.

В некоторых банках предлагается резервирование (бронирование) счета. До подписания договора с компанией открывается счет, доли можно оплачивать на него. После рассмотрения заявки банком и подписания договора этот счет приобретает статус расчетного. Согласно ФЗ №395-I от 02/12/90, счет открывается после прохождения процедуры госрегистрации в ФНС (ст. 5, п. 9, абз. 2).

В документах, подтверждающих оплату доли УК, обязательно должно быть указано назначение платежа: «оплата взноса в уставный капитал учредителем», «внесение доли в уставном капитале», иначе у учредителя могут возникнуть проблемы. В ст. 16 ФЗ-14 говорится о возможности ввести санкции (пени, штрафы) за неисполнение обязанности по оплате доли.

Письмом №ШТ-6-07/1045 от 13/12/05 ФНС уточняет: если деньги вносятся на расчетный счет, учредитель подтверждает оплату УК:

- банковской справкой о внесении средств, подписанной руководителем и главным бухгалтером учреждения;

- копиями платежных документов.

Для определенных видов деятельности ООО перечень еще более расширен и детализирован, сроки подачи сведений сокращены (Инструкция ЦБ №135-И от 02/04/10, гл. 7, касается МФО).

Кстати говоря! Наименьший размер УК не всегда равен сумме 10000 рублей. Повышенные размеры установлены законодательством для некоторых видов бизнеса: требующих лицензирования (в том числе алкоголь), ЧОПов, банков и др. Они закреплены рядом статей федерального законодательства по определенным видам деятельности.

Кому запрещено вносить средства в УК

В ряде случаев законодатель запрещает внесение средств в уставный капитал, в том числе и на расчетный счет. Так, военнослужащие не имеют права быть учредителями ООО (ФЗ-76 от 27/05/98, ст. 10-7). Запрещено учреждать российские СМИ иностранным компаниям, российским, имеющим иностранное участие, а при определенных схожих условиях и гражданам (Закон России 2124-1 от 27/12/91, ст. 19.1), следовательно, и вносить средства в УК они тоже не могут.

Если в ООО единственный участник, такая фирма не может учреждать еще одно ООО в качестве единственного участника (ФЗ-14, ст. 7-2). Попутно заметим, что и внесение средств УК в кассу иностранцем, нерезидентом тоже незаконно и рассматривается как нарушение правил ведения валютных операций.

Как отразить в учете

Для отражения операций, формирующих уставный капитал, используются стандартные проводки БУ:

- Дт 75/1 Кт 80 – зафиксирована задолженность учредителей по вкладам в уставный капитал. Аналитические сведения по сч. 75 формируются по каждому участнику отдельно.

- Дт 51 Кт 75/1 – внесение денег непосредственно на р/счет.

- Дт 50 Кт 75/1, Дт 51 Кт 50 – деньги внесены в кассу, а затем перечислены на р/счет.

Формирование УК происходит посредством первой проводки, и лишь затем в учете отражается его оплата, погашение задолженности.

Что касается налогового учета, то формирование УК не оказывает влияние на базу по налогу на прибыль и не облагается НДС. Такой вывод можно сделать из ст. 251-1 пп. 3 НК РФ п. 1 и из ст. 39-3 пп. 4. Налогооблагаемая база по прибыли не увеличивается на взносы УК, кроме того, эти суммы законодатель не признает реализацией, нельзя вести речь о начислении НДС.

Уставный капитал ООО — это условная сумма, выраженная в рублях, которую установили участники при учреждении или позже изменили. Если упростить, то уставный капитал показывает, сколько чистых активов должно быть у общества, и служит для распределения размера долей участников: сколько участник вложил в уставный капитал, такого размера и будет его доля.

Значение и функции уставного капитала организации

Распределительная. Уставный капитал показывает, кто и в каком размере владеет обществом. Например, учреждено ООО «Консалт», где уставный капитал 10 000 рублей. В ООО «Консалт» два участника: одному принадлежит доля номинальной стоимостью 7000 рублей, а другому — доля стоимостью 3000 рублей. Функция распределения заключается в том, что первому участнику будет принадлежать 70% голосов в компании, а второму — 30%. Нужно учитывать, что не всегда владение долей определяет объем прав. Иногда этот объем может быть изменен уставом или корпоративным договором.

Гарантийная. Много споров о том, выполняется ли эта функция на самом деле, но закон об ООО определяет уставный капитал общества как минимальный размер его имущества — чтобы в случае банкротства общества кредиторы могли получить свою часть. Смысл в том, что общество должно поддерживать чистые активы выше уставного капитала.

Размер чистых активов — разница между балансовой стоимостью всех активов и суммой долгов общества. Если стоимость чистых активов несколько лет меньше уставного капитала, то общество обязано либо уменьшить уставный капитал, либо ликвидироваться.

Репутационная. Вам предлагают услуги два контрагента: у одного уставный капитал 10 000 рублей, у другого — 500 000 рублей. Заключить договор со вторым кажется привлекательнее, но даже большой уставный капитал не гарантирует добросовестность контрагента.

Структура УК

Уставный капитал ООО состоит из долей участников. У каждой доли есть номинальная стоимость. Сумма номинальных стоимостей всех долей составляет уставный капитал.

Минимальный размер уставного капитала ООО

Уставный капитал общества должен быть не менее 10 000 рублей.

Виды уставного капитала

Уставный капитал можно оплатить деньгами, вещами, долями и акциями других хозяйственных товариществ и обществ, государственными и муниципальными облигациями, а также подлежащими денежной оценке исключительными, иными интеллектуальными правами и правами по лицензионным договорам.

Но минимальный размер уставного капитала должен быть оплачен деньгами. То есть если уставный капитал учреждаемого общества составляет 20 000 рублей, то 10 000 из них должны быть оплачены деньгами.

Срок оплаты уставного капитала при создании ООО

Уставный капитал должен быть оплачен в течение 4 месяцев с момента регистрации общества. До оплаты доли участник не может голосовать, если иное не предусмотрено уставом общества, но уже несет субсидиарную ответственность по обязательствам общества. Еще одно последствие несвоевременной оплаты — переход неоплаченной доли к обществу.

Внесение уставного капитала

Внесение уставного капитала на расчетный счет. Деньги можно внести на расчетный счет общества. Для этого в платежном поручении в назначении платежа нужно указать, что производится оплата доли в уставном капитале на основании решения об учреждении таким-то участником в таком-то размере.

Внесение уставного капитала через кассу. В этом случае генеральный директор общества выдает приходно-кассовый ордер. В назначении платежа указывается, какой учредитель и в какой сумме оплатил долю в уставном капитале.

Как оплатить уставный капитал имуществом. Учредители в протоколе и договоре об учреждении могут предусмотреть условие о внесении и размерах вкладов в уставный капитал неденежными средствами. Если такие условия есть, учредители единогласно утверждают денежную оценку имущества, вносимого в качестве вклада в уставный капитал. Такая оценка производится независимым оценщиком, а оценивать нужно любое имущество. После этого учредители должны передать обществу имущество по акту приема-передачи.

Уведомлять о внесении уставного капитала налоговую инспекцию или другие госорганы не нужно. Но хранить документы об оплате необходимо. Они могут понадобиться, например, при продаже доли

Доли участников в уставном капитале ООО

Номинальная и действительная стоимость долей в уставном капитале. Номинальная стоимость доли всегда рассчитывается на основе уставного капитала. Например, уставный капитал ООО — 10 000 рублей. Единственный учредитель решил продать 30% бизнеса за 500 000 рублей. Несмотря на то что фактические расходы нового учредителя составили 500 тысяч, юридически он получит номинальную долю, которая составит 30% от 10 000 рублей уставного капитала.

Есть еще одно понятие — действительная стоимость доли участника общества. Она соответствует части стоимости чистых активов общества, пропорциональной размеру доли.

Отчуждение доли в уставном капитале. Отчуждение доли — это переход доли или части доли в уставном капитале к одному или нескольким участникам общества либо к третьим лицам. Такой переход может осуществляться на основании сделки или в порядке правопреемства.

Продажа доли в уставном капитале. Порядок продажи во многом зависит от того, кому продается доля. Если другому участнику, то сделка проходит в общем режиме: заключается договор купли-продажи, затем регистрируются изменения в ЕГРЮЛ. Если доля продается третьему лицу, то нужно соблюдать преимущественное право покупки другими участниками или обществом, если это предусмотрено уставом. Иногда в уставе общества предусматривают и получение согласия других участников на продажу. Каждое изменение в составе участников или изменение размера долей нужно регистрировать в ЕГРЮЛ.

Дарение доли уставного капитала ООО. Дарение доли осуществляется на основании договора дарения. В таком случае не применяется правило о преимущественном праве. Этот вывод сделан в том числе Верховным судом РФ.

Иногда под видом дарения долю продают третьему лицу, чтобы не соблюдать преимущественное право. Такие сделки суды признают недействительными, о чем Верховный суд указал в п. 88 Постановления Пленума Верховного суда РФ от 23 июня 2015 г. № 25.

Изменения уставного капитала ООО

Увеличение уставного капитала. Есть два способа увеличения уставного капитала в ООО: за счет имущества общества и за счет дополнительных вкладов. В любом случае уставный капитал может быть увеличен только после его полной оплаты.

При увеличении уставного капитала за счет имущества общества участники и третьи лица не вкладывают дополнительные средства, но номинальная стоимость долей растет. При этом сумма, на которую увеличивается уставный капитал, не может превышать разницу между стоимостью чистых активов общества и суммой уставного капитала и резервного фонда общества (если он создан).

Например: в ООО два участника с равными долями. Номинальная стоимость каждой доли 5000 рублей, то есть уставный капитал составляет 10 000 рублей. Чистые активы ООО — 100 000 рублей, резервный фонд не создан. Уставный капитал можно увеличить на 90 000 рублей. При увеличении уставного капитала таким способом номинальная стоимость долей увеличивается пропорционально.

Увеличение уставного капитала за счет дополнительных вкладов подразумевает вложение имущества или денег участников или третьих лиц. В этом случае увеличение доли участника может быть пропорциональным или непропорциональным. Непропорциональное увеличение доли может быть, например, если участники установили соотношение между стоимостью дополнительного вклада участника общества и суммой, на которую увеличивается номинальная стоимость его доли. Кто-то внесет больше, кто-то меньше.

Уменьшение уставного капитала. Уменьшение возможно двумя способами: путем уменьшения номинальной стоимости долей всех участников общества в уставном капитале и (или) погашения долей, принадлежащих обществу. Уменьшение уставного капитала общества путем уменьшения номинальной стоимости долей всех участников должно осуществляться с сохранением размеров долей всех участников общества. Выглядит это так: уставный капитал — 20 000 рублей, у двух участников доли по 10 000 рублей. Участники решили уменьшить уставный капитал на 10 000 рублей — теперь каждому будет принадлежать доля номинальной стоимостью 5000 рублей.

Где хранится уставный капитал

Уставный капитал — условная величина. Это не сумма на счете в банке и не конкретное имущество. Если количество денег на расчетном счете или в кассе меняется, меняется цена имущества, но на размер уставного капитала это никак не влияет.

Можно ли тратить уставный капитал ООО

Уставный капитал — это не заначка, которая лежит в стороне и которую нельзя использовать. Например, можно оплатить долю в уставном капитале деньгами на расчетный счет, а общество на эти деньги что-то купит. Главное, чтобы стоимость чистых активов общества не становилась меньше уставного капитала по окончании финансового года.

Уставный капитал при ликвидации компании

При ликвидации уставный капитал распределяется между участниками общества после выплат кредиторам. Если после расчетов с кредиторами остается имущество, то оно распределяется между участниками пропорционально их долям в уставном капитале.

Андрею срочно понадобилось пополнить счет фирмы, чтобы расплатиться с поставщиками, и он положил свои деньги на расчетный счет. Налоговики сочли это доходом и заставили заплатить налог.

Алине нужна была наличность, она решила снять крупную сумму со счета фирмы, а документы оформить позже. Но банк отказался проводить операцию и заблокировал счет.

В статье расскажем, как владельцам компаний правильно вносить и снимать деньги, чтобы не было проблем с налоговой и банком.

Если на счете не хватает денег для расчетов с поставщиками, сотрудниками или налоговой инспекцией, вы можете помочь фирме и внести личные деньги на время или безвозвратно. Сделать это можно тремя способами.

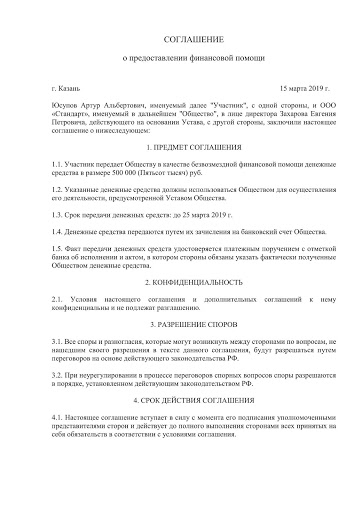

Оформить финансовую помощь учредителя

Учредитель дарит деньги фирме. Для этого оформляют соглашение о безвозмездной финансовой помощи.

После этого учредитель вносит деньги в кассу или перечисляет на расчетный счет с назначением платежа «Безвозмездная помощь учредителя по соглашению №_____ от __________».

Уставный капитал от такой помощи не меняется, доля учредителя не увеличивается.

Лучше, если деньги внесет учредитель с долей более 50%, тогда такая помощь не считается доходом, налоговая не берет с нее налоги. Если доля учредителя 50% и меньше, налог придется заплатить. Сумма зависит от системы налогообложения.

|  |

Учредитель может дать деньги компании не насовсем, а в долг, с процентами или без. Это оформляют договором займа, в котором прописывают сумму и условия.

Заемные деньги не считаются доходом фирмы, их возврат не будет ни расходом фирмы, ни доходом учредителя. Но если заем процентный, фирма должна удержать с процентов НДФЛ, а сумму процентов может включить в расходы.

Учредитель вправе простить долг фирме и не требовать деньги обратно. Для этого оформляют соглашение о прощении долга.

Если доля учредителя-заимодавца 50% и меньше, фирме придется заплатить налог с прощенного долга, потому что он считается доходом.

Внести дополнительные вклады в уставный капитал

Это самый долгий, хлопотный и затратный вариант. Все участники вносят дополнительную сумму в уставный капитал, при этом номинальная стоимость доли каждого участника увеличивается, а соотношение долей — нет.

Этап 1. Участники общества проводят общее собрание, принимают решение увеличить уставный капитал за счет дополнительных взносов, оформляют протокол. Единственный учредитель оформляет решение единственного участника.

Этап 2. В течение двух месяцев участники вносят дополнительные вклады.

Этап 3. В течение месяца проводят еще одно собрание, чтобы утвердить итоги внесения дополнительных вкладов и изменения в уставе.

Этап 4. Оформляют заявление по форме Р13001 и отправляют в налоговую, затем получают итоговые документы.

Проходить этот квест только чтобы пополнить счет фирмы, нецелесообразно. Лучше оформить финансовую помощь или заем от учредителя.

Пока деньги принадлежат фирме, снимать их на личные нужды нельзя. Есть несколько официальных способов перевести деньги на счет владельцев бизнеса.

Выплатить дивиденды участникам

Дивиденды можно выплачивать с периодичностью, которая прописана в уставе: раз в квартал, полугодие или год.

- фирма сработала в убыток и чистой прибыли нет;

- чистые активы меньше уставного капитала;

- уставный капитал внесли не полностью;

- есть признаки банкротства.

Во время пандемии приходится искать деньги на налоги, оплату поставок, выдачу зарплаты за нерабочие дни. Собственник может поддержать компанию личными средствами. Расскажем, как единственному учредителю оформить такую поддержку, чтобы не переплатить налог.

Внести вклад в имущество компании

Единственный учредитель ООО (далее — собственник) имеет право внести в организацию деньги, оборудование, товары, сырьё и другое имущество. Прежде чем выбрать этот способ, убедитесь, что обязанность учредителя вносить вклад предусмотрена в уставе ООО. Её можно прописать так:

- Участники Общества обязаны вносить вклады в имущество Общества по решению общего собрания участников Общества, принятому не менее чем ⅔ голосов от общего количества участников.

- Участники вносят вклады в имущество Общества пропорционально их долям в уставном капитале Общества.

Информация в ЕГРЮЛ не изменяется: этим вклад в имущество отличается от увеличения уставного капитала (п. 4 ст. 27 Федерального закона от 08.02.1998 № 14-ФЗ).

Для оформления вклада в имущество собственник издаёт решение в письменном виде и заверяет его у нотариуса (п. 3 Обзора судебной практики, утв. Президиумом Верховного Суда РФ 25.12.2019).

Денежный вклад в имущество отражается проводкой:

| Дт 51 (50) | Кт 83 |

|---|---|

| Расчётные счета (касса) | Добавочный капитал |

Компания не платит налоги с внесённого вклада при любой системе налогообложения. Минусов два:

- для оформления вклада надо привлекать нотариуса;

- собственник не сможет потребовать у компании вернуть эти деньги.

Предоставить безвозмездную финансовую помощь

Собственник может подарить деньги своей компании и не оформляя вклад в имущество. Для этого он заключает с организацией договор о предоставлении безвозмездной финансовой помощи, он же договор дарения (ст. 572 ГК РФ).

Дарение отражается так же, как вклад в имущество:

| Дт 51 (50) | Кт 83 |

|---|---|

| Расчётные счета (касса) | Добавочный капитал |

Если собственник оказывает компании безвозмездную финансовую помощь, у компании не возникает налогового дохода. Ещё один плюс — не придётся привлекать нотариуса. Минус в том, что собственник не сможет потребовать у компании вернуть переданные деньги.

Выдать заём

Собственник может вложить деньги в компанию на время, если выдаст заём без процентов или под проценты ниже банковских. Для этого собственник и ООО заключают договор займа и прописывают в нём размер займа, срок погашения, ставку процента или её отсутствие (ст. 809 ГК РФ).

Получение займа отражается проводкой:

| Дт 51 (50) | Кт 66 (67) |

|---|---|

| Расчётные счета (касса) | Расчёты по краткосрочным кредитам и займам (Расчёты по долгосрочным кредитам и займам) |

Счёт 66 подходит для займов сроком менее года. Для остальных используйте счёт 67.

Заём без процентов

При оформлении беспроцентного займа у организации не возникает материальной выгоды и налогооблагаемого дохода, поэтому компания не уплачивает дополнительных налогов (письмо Минфина России от 23.03.2017 № 03-03-РЗ/16846).

Заём с процентами

В договоре займа можно прописать любую процентную ставку. Если этого не сделать и не указать беспроцентный характер займа, проценты будут автоматически начисляться в соответствии с ключевой ставкой ЦБ РФ на день возврата долга.

Если собственник берёт в банке кредит как физлицо, чтобы влить деньги в компанию, то процент по займу, как правило, равен ставке процента по полученному кредиту.

Компания может учесть уплату процентов по займу в составе налоговых расходов. С выплаченных собственнику процентов нужно удержать НДФЛ и перечислить в бюджет, так как организация становится налоговым агентом (ст. 226 НК РФ).

Начисление процентов по займу отражается проводкой:

| Дт 91.2 | Кт 66 (67) |

|---|---|

| Прочие расходы | Расчёты по краткосрочным кредитам и займам, отдельный субсчет или субконто для процентов (Расчёты по долгосрочным кредитам и займам) |

Заём, который предоставил собственник, не облагается налогом. Оформить его можно без нотариуса. При этом, когда кризис кончится, вложенные в бизнес деньги можно вернуть.

Любой из рассмотренных вариантов помощи своей компании не требует применения ККТ, так как речи о расчётах с точки зрения законодательства о ККТ в данных ситуациях не идёт (письма Минфина России от 28.06.2019 № 03-01-15/47904, ФНС России от 18.09.2018 № ЕД-4-20/18186@).

Илья Антоненко, ведущий эксперт Национальной консалтинговой компании

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Согласно нормам действующего законодательства (Закон об ООО, No14-ФЗ от 08.02.1998 г.) учредители, независимо от их количества, ОБЯЗАНЫ обеспечить вновь создаваемую организацию начальным гарантийным финансовым обеспечением (иначе – уставным капиталом). В то же время, несмотря на императивность данного правила, закон не запрещает учредителю переложить эту обязанность на иное лицо в случае необходимости.

Все правовые аспекты существования ООО учтены и регулируются таким нормативно-правовым инструментом, как Закон об ООО (№14-ФЗ от 08.02.1998 г.).

Содержание

Когда нужно платить?

В любой день в течение четырех календарных месяцев со дня регистрации фирмы в налоговом органе, но не позднее.

Конкретный срок, индивидуальный для вашей организации (но в рамках действующего законодательства, разумеется), может быть установлен дополнительно внутренним учредительным документом ООО — решением (один участник) или договором (когда участников больше одного) о создании ООО (п.1 ст.16 ФЗ об ООО).

Как было раньше

Раньше (до сентября 2014 г.) закон обязывал учредителей на дату регистрации компании обеспечить внесение взноса в счет оплаты уставного капитала в размере не менее 50%.

Алгоритм был такой:

1.Накопительный счет — вносится сумма в счет уставного капитала (полностью или половина, но не меньше).

3.Расчетный счет — уставный капитал переводится туда.

Однако 05.05.2014 г. это правило было упразднено соответствующими поправками в ГК РФ и в Законе об ООО.

Как это делается сейчас

Сейчас все это делается по схеме гораздо более упрощенной:

- накопительный счет не нужен

- заранее оплачивать уставный капитал не требуется

- долги учредителей перед ООО в виде неоплаченного учредительного капитала закрываются после государственной регистрации нового налогового субъекта в установленные законом 4 месяца.

Кто должен платить?

ФЗ об ООО (ст.16 п.1) Четко прописывает, что учредитель должен внести свою долю уставного капитала в полном объеме, но не уточняет, что он должен сделать это лично. Вывод: учредитель может обратиться для этого к третьему лицу (п.1 ст.313 ГК РФ), законом это не запрещено.

Сколько и чем можно оплатить?

Нижний порог входа в армию предпринимателей через регистрацию ООО — 10 тысяч рублей. Об этом — в ГК РФ в п.2 ст.66 и в абз. 2 п. 1 ст.14 ФЗ об ООО.

- Единоличный собственник. Вносит полную сумму сам.

- Создателей два или более. Минимально необходимую сумму может внести как один из них полностью, так и долями в общей сумме все участники.

Правовое основание

Нередко бывает, что разные законодательные акты, призванные регулировать один и тот же правовой вопрос в конечном итоге противоречат или логически не соответствуют друг другу.

Актуальный пример — «правило о 10 тысячах», суть которого заключается в том, что в качестве уставного капитала независимо от решения учредителей о сумме и виде взносов ОБЯЗАТЕЛЬНО должна быть внесена денежная часть в размере 10 000 рублей. Об этом нет четкого указания в Законе об ООО, однако после принятия соответствующих поправок в ГК РФ в мае 2014 года (п. 2 ст. 66.2 ГК РФ, подп. «г» п. 24 ст. 1,ч. 1 ст. 3) это правило приобрело характер императива.

Поэтому, как раньше, сделать взнос в уставный капитал, например, только одним компьютером в счет «тех самых» 10 000 рублей уже не получится. Такое ООО попросту могут не зарегистрировать.

Однако учредители — участники ООО не всегда решают ограничиться минимальным уставным капиталом. В таком случае сумму сверх обязательных 10 000 рублей можно внести и неденежными средствами, имеющими денежную оценку (ФЗ об ООО, ст.15 п.1), но только если это прямо не запрещено Уставом ООО (ФЗ об ООО, ст. 15 п.2 абз.4).

Еще про форму оплаты

Как уже упоминалось выше, уставный капитал можно вносить как денежными, так и неденежными средствами.

Оплата деньгами

Деньги в уставный капитал ООО можно внести следующими способами:

а) безналичным переводом с личного расчетного счета учредителя как физического лица на расчетный счет организации (раньше — еще и на накопительный счет перечисляли, ныне этот способ перешел в разряд архаизмов),

б) внесением наличных денежных средств на расчетный счет ООО через кассира-операциониста банка,

в) передачей в наличной форме формирующему уставный капитал участнику ООО — в случае, когда учредителей два и больше.

Оплата имуществом

Взносы в уставный капитал в неденежном виде (вещи, ценные бумаги, имущественные права и т.п.) до передачи в ООО необходимо оценить с привлечением независимого оценщика и единогласным утверждением этой оценки всеми участниками общества. (ФЗ об ООО ст.15 п.2 и ГК РФ ст.66 п.2 абз.2)

Важный момент: внесение оплаты в неденежном виде никак не влияет на номинальную стоимость оплачиваемой доли, независимо от того, какую реальную рыночную стоимость имеет вносимое в качестве взноса в уставный капитал имущество.

Правовое основание

Раньше (до сентября 2014 г.) для осуществления независимой оценки неденежного вклада специалисты привлекались, только когда случались ситуации, при которых срабатывали ФЗ об ООО ст.15 п.2 абз.2, абз.2 п.3.1 ст.5 127-ФЗ от 23.08.1996г. и ч.2.ст.103 273-ФЗ от 29.12.2012 г.

Но! В 2014 г. в Гражданском кодексе российского законодательства появился Федеральный закон №99. Вступил он в силу с 1 сентября того же года, и с этого момента начало действовать новое правило, которое, хотя и несколько противоречит трактованию некоторых нормативных актов, связанных с регламентированием существования ООО (смотрите тот же 99-ФЗ ст.3 ч.4 и ФЗ об ООО ст.15 п.2 абз.2) — ныне действует всегда.

Новое правило об оценке неденежного вклада в качестве части уставного капитала диктует необходимость привлекать независимого оценщика и проводить оценку всегда и для любого вида неденежного вклада.

Еще про правила независимой оценки

Внесение оплаты доли в уставный капитал компании имуществом с предварительным привлечением независимого оценщика по нормам современного российского законодательства сопровождается рядом правил и требований.

- Сумма оценки вносимого имущества, определенная при независимой оценке, не может быть меньше номинальной стоимости оплачиваемой этим имуществом доли, о чем прямо говорят соответствующие пункты Гражданского кодекса и Закона об ООО (абз. 2 п. 2 ст. 66.2 ГК РФ, абз. 2 п. 2 ст. 15 ФЗ об ООО).

- Законом определена норма ответственности независимых оценщиков при обнаруженных случаях завышения стоимости оцениваемого имущества, предназначенного для внесения в уставный капитал компании в качестве оплаты доли учредителя. При обнаружении факта недостаточности внесенных в уставный капитал неденежных средств и учредитель, и оценщик в равной степени несут субсидиарную ответственность по неполученным обществом финансовым обязательствам (ГК РФ ст.66.2 п.3) до истечения пятилетнего срока существования ООО со дня регистрации.

Как происходит передача неденежных средств (имущества) обществу? Такая передача имущественных прав сопровождается отдельным видом документа на каждую категорию неденежного имущества:

1.Передача права пользования или распоряжения имуществом (например, зданием или помещением) происходит на основании заключенного договора (обычно договора аренды) между учредителем и ООО;

2.Оргтехника (компьютер), автомобили, иные вещи — передача имущества в собственность происходит по акту приема-передачи;

3.Для передачи объекта интеллектуальной собственности подписывается исключительное соглашение об отчуждении интеллектуальной собственности;

4.Лицензионным договором оформляется передача не самого объекта интеллектуальной собственности, но право его использования.

Отдельно стоит упомянуть о праве хозяйственного ведения. Оно возникает, если собственником переданного в ООО для пользования объекта недвижимости является государство. Такое предприятие будет являться унитарным, и распоряжаться переданным имуществом сможет в ограниченном формате и только с согласия собственника.

Такие отношения регламентируются Гражданским кодексом Российской Федерации — ст.294 и соответствующим федеральным законом об унитарных предприятиях (№161-ФЗ от 14.11.2002г.).

Ответственность учредителя

При создании общества несколькими участниками ими принимается решение о долевом участии. Нормы действующего законодательства четко устанавливают правила оплаты уставного капитала в части срока, в течение которого задолженность учредителей перед ООО должны быть погашены. Если по истечении этого срока намерение кого-либо из совладельцев компании не подкрепляется фактическим внесением своей части обязательств денежным или неденежным способом, то его часть доли, за которую оплата не поступила, отходит Обществу с обязательной последующей ее реализацией. Данное обстоятельство регламентировано ст.24 ФЗ об ООО.

Таким образом, уклонение от обязательств по внесению неоплаченной части взноса в уставный капитал для участника ООО, согласно ФЗ об ООО ст.16 п.3, может иметь следующие последствия:

- Неустойка. Участнику может грозить штраф или с него могут быть взысканы пени, если такой порядок прописан в учредительных документах;

- Уменьшение роли учредителя в делах общества сообразно размеру фактически внесенной части доли. Однако порядок участия в делах общества (порядок голосования) прописывается в Уставе, и он может быть иным.

Правовой практикум

«Поручение оплаты уставного капитала иному лицу».

Отсутствие четко установленной правовой позиции в вопросе о том, может ли учредитель ООО внести долю уставного капитала посредством третьих лиц, или же должен делать это исключительно сам, нередко служит источником возникновения претензий учредителей друг к другу.

С точки зрения здравого смысла — что не запрещено, то разрешено. Суды же могут принимать по этому вопросу как разрешительные, так и запретительные решения, в зависимости от дополнительных обстоятельств, что подтверждается имеющимися примерами из юридической практики. Причем в настоящее время чаще принимаются решения, не оспаривающие возможность привлечь к оплате уставного капитала за учредителя третье лицо.

Пример из практики: суд признал оплату уставного капитала ООО за учредителя третьим лицом не противоречащим действующему законодательству.

Предмет спора: доля участника В.А.А. в ООО «Т» в размере 40%.

Ситуация: В отсутствие В.А.А. в ООО «Т» было проведено общее собрание участников, в результате которого В.А.А. лишился своей доли в ООО «Т». Оспариваемая доля решением собрания была передана участнику В.М.И., на основании того, что денежные средства в счет оплаты своей доли уставного капитала участником В.А.А. внесены не были, а за него это было сделано участником В.М.И.

Участник В.А.А. обратился в арбитражный суд с целью оспорить вышеуказанное решение общего собрания участников ООО «Т».

Рассмотрев обстоятельства дела, суд встал на сторону В.А.А. и признал решение общего собрания участников «Т» недействительным, а претензии к участнику В.А.А., послужившие основанием для их предъявления — необоснованными.

Чем руководствовался в данном случае суд:

- Уставный капитал ООО «Т» в установленные законом сроки был оплачен в полном размере, то есть обязательства всех участников данного ООО были выполнены — установленный судом факт.

- Согласно ФЗ об ООО доля каждого участника в уставном капитале обязательно должна быть оплачена, но порядок осуществления оплаты при этом прямым текстом в законе не прописан. Поэтому, даже если оплата доли участника В.А.А. была произведена третьим лицом, то это свидетельствует лишь о возникновении кредиторской задолженности у В.А.А. перед В.М.И. (вследствие чего В.А.А. может быть предъявлено требование о возмещении долга кредитору), но никак не подтверждает факт неисполнения В.А.А. обязательств перед ООО «Т» в части внесения своей доли уставного капитала.

- дополнительно судом было установлено существенное нарушение в проведении общего собрания участников ООО «Т», на котором было принято обжалуемое решение, а именно: В.А.А., являясь соучредителем ООО «Т», о проведении этого собрания должным образом уведомлен не был.

Перечисленных причин оказалось достаточно, чтобы суд принял сторону В.А.А. и признал обжалуемое решение недействительным.

№ А42-3704/2011 от 22.06.2012 - постановление ФАС Северо-Западного округа.

Более ранний пример из архива судебной практики с противоположным решением:

А54-1591/2008С9 от 21.04.2009 года - здесь суд не признал возможность оплаты доли в уставном капитале за учредителя другим лицом.

«Поручение исполнения обязательства по оплате учредителя доли уставного капитала иному лицу».

Отсутствие четкого объяснения в законе порядка внесения оплаты уставного капитала, особенно в отношении вопроса обязан ли учредитель делать это исключительно сам или возможно привлечение третьих лиц, нередко служит источником возникновения претензий учредителей друг к другу.

С точки зрения здравого смысла — что не запрещено, то разрешено. Суды же могут принимать по этому вопросу как разрешительные, так и запретительные решения, в зависимости от дополнительных обстоятельств, что подтверждается имеющимися примерами из юридической практики. Причем в настоящее время чаще принимаются решения, не оспаривающие возможность привлечь к оплате уставного капитала за учредителя третье лицо.

Пример из практики: суд признал оплату уставного капитала ООО за учредителя третьим лицом не противоречащим действующему законодательству.

Предмет спора: доля участника В.А.А. в ООО «Т» в размере 40%.

Ситуация: В отсутствие В.А.А. в ООО «Т» было проведено общее собрание участников, в результате которого В.А.А. лишился своей доли в ООО «Т». Оспариваемая доля решением собрания была передана участнику В.М.И., на основании того, что оплата доли лично В.А.А. произведена не была, а за него это было сделано участником В.М.И.

Будучи несогласным с предъявленными претензиями и принятым на основании их решением В.А.А. решил его оспорить, с чем и обратился в арбитраж.

Рассмотрев обстоятельства дела, суд признал оспариваемое решение неправомерным, а потому недействительным, претензии же, предъявленные В.А.А. и послужившие основанием для их предъявления — необоснованными.

Чем руководствовался в данном случае суд:

- Уставный капитал ООО «Т» в установленные законом сроки был оплачен в полном размере, то есть обязательства всех участников данного ООО были выполнены — установленный судом факт.

- Согласно ФЗ об ООО доля каждого учредителя обязательно должна быть внесена на счет организации, но порядок осуществления внесения средств при этом прямым текстом в законе не прописан. Поэтому, даже если внесение доли участника В.А.А. фактически осуществлялось третьим лицом, то это свидетельствует лишь о возникновении кредиторской задолженности у В.А.А. перед В.М.И. (вследствие чего В.А.А. может быть предъявлено требование о возмещении долга кредитору), но никак не подтверждает факт неисполнения им обязательств перед ООО «Т».

- дополнительно судом было установлено существенное нарушение в проведении собрания учредителей, на котором было вынесено на повестку и затем принято обжалуемое решение, а именно: В.А.А., являясь соучредителем ООО «Т», о проведении этого собрания должным образом уведомлен не был.

Перечисленных причин оказалось достаточно, чтобы суд принял сторону В.А.А. и признал обжалуемое решение недействительным.

No А42-3704/2011 от 22.06.2012 —постановление ФАС Северо-Западного округа.

Читайте также: