Удержание по инициативе работника что это

Опубликовано: 17.09.2024

Часть специалистов придерживается мнения о незаконности таких действий работодателя, поскольку соответствующее основание для удержания не предусмотрено трудовым законодательством. Например, такой вывод можно сделать из письма Минтруда России от 23 октября 2018 г. № 14-1/ООГ-8448. Тезис о том, что само по себе заявление работника в отсутствие предусмотренных ст. 137 Трудового кодекса Российской Федерации обстоятельств не является достаточным основанием для удержания, встречается и в судебной практике (смотрите, например, постановление Суда Ямало-Ненецкого автономного округа от 22 ноября 2019 г. № 4А-296/2019, определения Московского горсуда от 18 декабря 2018 г. № 33-51407/2018, ВС Республики Коми от 11 сентября 2014 г. № 33-4498/2014).

Представлена на практике и другая позиция, в соответствии с которой положения трудового законодательства регулируют лишь удержания из заработной платы независимо от волеизъявления работника и не распространяются на случаи удержания по его инициативе. Соответственно, осуществление удержаний по заявлению работника правомерно (см. определения Краснодарского краевого суда от 20 января 2015 г. № 33-971/2015, Воронежского облсуда от 24 июля 2014 г. № 33-3820/2014, Суда Чукотского автономного округа от 15 ноября 2012 г. № 33-179/12).

Имеется и несколько иная трактовка самой правовой природы направления работодателем части заработной платы работника на указанные им цели. Некоторые специалисты высказывают мнение о том, что в такой ситуации вообще не следует говорить о каком-либо удержании. В данном случае речь идет уже о реализации гражданином его прав, установленных гражданским законодательством, и положениями Трудового кодекса данный вопрос не регулируется (определения ВС Республики Саха (Якутия) от 30 октября 2019 г. № 33-3503/2019, ВС Республики Татарстан от 19 апреля 2018 г. 33-6870/2018, Суда Ханты-Мансийского автономного округа от 04 апреля 2017 г. № 33-3337/2017, Волгоградского облсуда от 27 января 2016 г. № 33а-1665/2016).

Разъяснения специалистов Роструда по данному вопросу носят противоречивый характер. Так, в письме Федеральной службы по труду и занятости от 18 июля 2012 г. № ПГ/5089-6-1 чиновники указывали на недопустимость удержаний из заработной платы, не предусмотренных ст. 137 ТК РФ, и советовали в случае желания работника направлять через работодателя часть своей заработной платы третьим лицам делать это путем добровольного внесения работником в кассу организации определенной суммы. В Докладе Роструда за 3 квартал 2017 указывается, что работник вправе обратиться к работодателю с заявлением об удержании из заработной платы. А в письме Федеральной службы по труду и занятости от 26 сентября 2012 г. № ПГ/7156-6-1 представлена третья позиция: ведомство высказывает мнение о правомерности перечисление части заработной платы работников по их заявлениям банкам в счет погашения кредитов, поскольку в такой ситуации речь идет не об удержании, а о волеизъявлении работника распорядиться начисленной заработной платой. Положения ст. 138 ТК ФР в данном случае не применяются.

Недавно Роструд выпустил сразу три письма, в которых также прослеживается похожий подход. В одном из них, например, отмечается, что "вычет из зарплаты суммы, предназначенной для погашения кредита, при наличии заявления работника не является удержанием по смыслу статьи 137 ТК РФ. В этом случае уменьшение размера зарплаты – результат волеизъявления работника распорядиться начисленной зарплатой".

Со своей стороны отметим, что, по нашему мнению, работодатель не вправе удовлетворять просьбы работника о перечислении части его заработной платы на какие-либо цели. Ведь в силу ст. 136 ТК РФ заработная плата выплачивается непосредственно работнику, за исключением случаев, когда иной способ выплаты предусматривается федеральным законом или трудовым договором. То обстоятельство, что законодатель допускает исключения из правила о выплате зарплаты непосредственно работнику, не означает, что с согласия работника его заработная плата может быть перечислена любому лицу. Конституционный Суд РФ в определении Конституционного Суда РФ от 21 апреля 2005 г. № 143-О "Об отказе в принятии к рассмотрению жалобы гражданина Пузанова Игоря Фридриховича на нарушение его конституционных прав частями третьей и пятой статьи 136 Трудового кодекса Российской Федерации" указал, что нормы ст. 136 ТК РФ направлены на создание условий беспрепятственного получения заработной платы лично работником удобным для него способом. Таким образом, на наш взгляд, вся сумма заработной платы должна быть получена работником, а уже в дальнейшем он может распорядиться ей угодным ему способом.

Вопрос о выплатах по трудовому договору в пользу сотрудника всегда будет актуальным. Четко установленные сроки, размер выплаты – это гарантия, которая дается работнику за его труд. На практике случается, что эту сумму урезают по определенным причинам. В статье рассмотрим, что представляет собой удержание из заработной платы по заявлению работника, при каких условиях возможна данная процедура.

Сущность, виды, законодательное регулирование

В целом этот правовой институт предусмотрен в целях обеспечения соблюдения интересов государства, в т.ч. его контролирующих органов, иных кредиторов трудящегося, а также в интересах работодателя, если сотрудник имеет задолженность перед ним. Удержания из заработной платы сотрудника представляют собой определенные денежные отчисления в пользу каких-либо категорий лиц. Некоторые из них могут производиться только в строго оговоренных законом случаях.

В зависимости от наличия соответствующих обязательств сотрудника удержание средств из заработной платы может быть:

- обязательным: в пользу контролирующих и надзорных органов (ФНС, ПФ, ФСС), по исполнительным документам;

- по воле работодателя (в силу ТК РФ);

- по заявлению работника.

В целом процедура регламентируется следующими нормативными актами:

- ТК РФ (ст. 137, 138);

- НК РФ (в части исчисления НДФЛ);

- СК РФ (по выплате алиментов на детей);

- ФЗ № 229 «Об исполнительном производстве».

Последний нормативный акт устанавливает порядок обращения взыскания на з/п должника, очередность удержания из заработной платы определенных сумм.

За неисполнение работодателем законных требований исполнительных документов КоАП РФ (ст. 17.14) предусматривает административную ответственность в виде штрафа на ЮЛ в размере от 50000 до 100000 руб., на должностных лиц – 15000-20000 руб.

Обязательные удержания

Законодательство предусматривает возможность следующих отчислений из оплаты труда:

- НДФЛ;

- штрафов за административные правонарушения, а также по уголовным статьям;

- сумм по исполнительным документам (после вступления решения суда в силу).

В данных случаях заявление сотрудника на удержание из заработной платы и распоряжение руководителя не требуется. Оно производится в силу закона, т.е. автоматически и без согласия лица.

Работодатель при произведении отчислений согласно исполнительным документам обязан:

- со дня получения данного исп. листа (иного документа, обозначенного в законе) отчислять денежные средства из з/п работника согласно требованиям, изложенным в представленной бумаге;

- не позднее 3-х дней с момента удержания перевести указанные деньги взыскателю (судебным приставам).

Удержания по заявлению работника

Сегодня отчисления в любых размерах и на какие угодно цели могут производиться в определенном порядке. Самыми распространенными выступают:

- взносы на личное страхование;

- на погашение займов от работодателей/банков;

- на благотворительность;

- профсоюзные членские взносы и пр.

В этих случаях сотрудник пишет работодателю соответствующее заявление на удержание из заработной платы. Образец такого документа может предоставить работник бухгалтерии. Если, к примеру, труженик занимает средства у работодателя, то для автоматического произведения удержаний из з/п в счет погашения ежемесячных платежей по договору он должен указать пункт о предоставлении права компанией отчислять определенную сумму из его заработка. В данном случае должно быть составлено соответствующее заявление.

Особенности, на которые следует обратить внимание при проведении такой процедуры:

- работодатель имеет право, но не обязан принимать данное заявление на удержание из заработной платы;

- лимитов по сумме не установлено;

- работник может установить вид дохода, из которого будут производиться отчисления (например, только из з/п, а не из пособия за больничный);

- комиссию банка за перевод труженик берет на себя, о чем должен указать в заявлении.

С момента подписания заявления работодатель будет отчислять суммы из денежного довольствия работника в определенном размере в пользу того или иного лица. Со своей стороны, он всегда может отозвать такое добровольное заявление, тем самым прекратив произведение удержаний.

В отличие от обязательных отчислений, период исполнения добровольных платежей четко не устанавливается — все зависит от воли самого сотрудника. При этом последний может в любой момент прекратить данную процедуру, подав работодателю соответствующее заявление. В случае с обязательными отчислениями завершающим моментом может быть либо судебное решение, либо принятие нового закона.

В целом удержание из заработной платы по заявлению работника — это удобный инструмент, который облегчит жизнь работнику. Ему не надо будет каждый раз выискивать реквизиты, производить переводы, хранить квитанции и пр.

В пользу работодателя

Сегодня удержания согласно ТК РФ (ст. 137) возможны в определенных случаях:

- если выдан аванс в счет з/п, но он не отработан;

- если получен и не возвращен неизрасходованный аванс в счет командировки (с целью перевода в иную местность, в других случаях);

- если работнику выплачен излишек суммы, который подлежит возврату ввиду счетной ошибки, а также вследствие признания соответствующим органом работника виновным в неисполнении определенных норм или простое;

- если работник увольняется до конца года оттуда, где у него имеются оплаченные, но неотработанные дни отпуска (правило не применяется, если работник увольняется по определенным статьям ТК РФ; исключения будут рассмотрены ниже).

Указанный перечень является исчерпывающим. При этом стоит отметить, что произведение таких отчислений – это право, а не обязанность работодателя. Расчет удержаний из заработной платы в данном случае будет производиться бухгалтерией компании.

Ограничения в сумме, основания

В ТК РФ (ст. 138) лимит на отчисления из з/п отражается в процентном соотношении к общей ее сумме:

- до 20% — это предельная граница согласно основному правилу;

- до 50% — в определенных случаях, установленных федеральным законодательством;

- до 70% — распространяется на отдельные требования (об алиментах на детей, при назначении исправительных работ, возмещении вреда и ущерба).

Кроме того, законом установлен перечень выплат, на которые не распространяется правило об удержании (пособия, материальная помощь, командировочные и прочее).

Общими условиями произведения отчислений из з/п в пользу работодателя являются:

- сроки удержания заработной платы: процедура должна быть произведена не позже 1-го месяца со дня завершения периода, установленного для возврата аванса/неверно посчитанных сумм/погашения долга;

- работник не оспаривает мотивов и суммы удержания.

Такие основания установлены ТК РФ в соответствии с Конвенцией МОТ № 95.

Из второго условия вытекает, что работник должен быть уведомлен о причинах и размерах удержаний. Если он не согласен на это, может подать соответствующие возражения, обратиться в правозащитные инстанции. Таким образом, в данных случаях закон не требует брать от труженика заявление на удержание из заработной платы.

Вместе с тем Роструд придерживается иной точки зрения: считает, что второе условие должно выражаться в написании сотрудником письменного согласия на данную процедуру. Верно ли это с точки зрения закона, как будет выглядеть такая процедура и что думают судебные органы на этот счет? Разберемся с данными вопросами в последующих разделах.

Обязательно ли письменное согласие сотрудника?

ТК РФ четко говорит, что необходимым условием является исключение оспаривания работником причин и размеров удержания. Представители Роструда, разрешая такие споры, толкуют данный пункт, заменяя выражение, прописанное в указанной статье ТК РФ, на «получение письменного согласия от работника», т.е. фактически приравнивая данную процедуру к удержанию из заработной платы по заявлению работника. По мнению юристов-практиков, такая точка зрения не совсем верна, поскольку исключение оспаривания может выражаться и в виде пассивного молчания работника.

Как говорит комментарий к данному пункту закона, главное – это отсутствие разногласий с работником. Получается, необходимого условия для произведения удержаний из з/п в виде обязательного письменного согласия трудящегося ТК РФ не содержит. Наоборот, возражения работника должны быть выражены в письменной форме, где он может ссылаться на незаконность оснований и порядка удержания из заработной платы указанных сумм.

Приведем простой пример из практики. Работник был отправлен в командировку на две недели, получил соответствующие суточные, но, пробыв там всего два дня, уехал по собственной инициативе, не предупредив работодателя и не возвратив оставшиеся суммы.

Сотрудник более на связь не выходил, неделей спустя устно высказал намерение уволиться, но заявление не предоставил. За время его отсутствия на рабочем месте оформлялись акты о прогулах, неоднократно направлялись уведомления о необходимости явки для завершения расчетов и продолжения исполнения своих функций.

До истечения месяца со дня, установленного для возврата суммы командировочных, работодателем были произведены удержания из заработной платы путем вынесения соответствующего распоряжения, о чем сотруднику было направлено извещение. В данной ситуации физически невозможно взять с работника письменное согласие, о котором говорит Роструд, поскольку он не является на работу, игнорирует звонки и уведомления.

Удержание у себя суммы аванса в счет командировки, исключение истребования причитающейся части з/п – все эти факты со стороны работника можно расценить как отсутствие оспаривания процедуры удержания.

Излишне выплаченные суммы – подлежат ли взысканию?

Заработная плата «сверх нормы» не может быть потребована обратно с работника, за исключением ситуаций:

- ошибки в подсчетах;

- если установлена вина трудящегося в невыполнении норм или простое;

- если со стороны труженика были замечены неправомерные действия, установленные судом.

Причем ошибки при применении трудового или иного законодательства в этот список не входят. То есть взыскание указанных сумм с бывшего труженика через суд невозможно. Авансы в счет командировок также приравниваются к ним. Такой вывод можно сделать исходя из правоприменительной практики. Суды приравнивают суммы авансов в счет з/п, командировки к неосновательному обогащению, которое не подлежит взысканию, за исключением счетной ошибки или ситуаций недобросовестности в действиях самого работника.

Отсюда следует, что все расчеты, в т.ч. удержания, должны быть произведены при увольнении. Это последний шанс работодателя.

К счетным ошибкам можно отнести:

- погрешности в арифметических подсчетах;

- опечатки,

- описки и пр.

Технические ошибки (например, двойное перечисление одной и той же денежной суммы, подсчет бухгалтером з/п исходя из более высокого оклада) к счетным не относят, поэтому суммы, полученные сотрудником по такой счастливой случайности, суды не взыскивают в пользу работодателя.

Таким образом, теоретически в подобных ситуациях из заработной платы производятся удержания только с согласия самого работника. Второй вариант – это взыскание ущерба, причиненного организации, с виновного лица, например, с бухгалтера.

Когда удержания не производятся?

Данная процедура не может быть проведена по 137 статье ТК РФ при увольнении работника в нижеприведенных ситуациях:

- при отказе от перевода на иную работу по мед. показаниям/за неимением у работодателя конкретной подходящей вакансии;

- по сокращению;

- при ликвидации предприятия/прекращении деятельности ИП;

- переход права собственности на имущество компании;

- восстановление на работе лица, которое ранее исполняло эти обязанности, по решению Роструда или суда;

- призыв в ряды защитников Отечества;

- признание неспособным к исполнению трудовых функций по мед. показаниям;

- смерть сотрудника/ работодателя (ФЛ);

- наступление ЧС (аварии, катастрофы, война и пр.).

Если с вас были произведены отчисления при данных обстоятельствах, можете обжаловать действия работодателя в трудовую инспекцию или суд. При этом стоит обратить внимание, что любое удержание из заработной платы отражается обязательно в бухгалтерских документах, в т.ч. в выдаваемых на руки расчетных листках.

Неприкосновенные суммы

Стоит отметить, что отчисления можно производить не из всех видов денежного содержания, к таким неприкосновенным «запасам» согласно ст. 101 ФЗ № 229 можно отнести суммы:

- в возмещение вреда здоровью/в связи со смертью кормильца;

- выплаты лицам, приобретшим увечья при исполнении служебных обязанностей/ в случае их гибели – членам их семей;

- для ухода за нетрудоспособными лицами;

- отдельные целевые выплаты (на лекарства, проезд и пр.);

- средства МСК и пр.

Эти деньги являются целевыми, т.е. предназначаются для удовлетворения конкретных социальных нужд, поэтому не могут удерживаться без письменного согласия работника. В иных случаях данные действия будут незаконны и могут быть оспорены.

Возмещение ущерба и удержание – есть ли разница?

Правила привлечения труженика к материальной ответственности за причинение имущественного вреда организации регламентируются ТК РФ (главой 39). В данном случае следует отличать взыскание указанных сумм ущерба от произведения обычных удержаний из заработной платы. Документы, которые необходимо оформить по каждой из процедур, будут также отличаться.

В первую очередь, для возмещения вреда установлены иные основания: это факт причинения ущерба, противоправное поведение работника, его вина, причинно-следственная связь. Если сумма нанесенного вреда ниже среднего заработка трудящегося, руководитель может дать отдельное распоряжение о взыскании не позже одного месяца со дня выявления окончательной суммы. Если при этом имеется добровольное заявление сотрудника на удержание из заработной платы стоимости поврежденного имущества, то можно смело издавать соответствующий приказ. В иных случаях взыскание сумм ущерба производится только через суд.

Очередность

При произведении отчислений из з/п установлен следующий порядок:

- НДФЛ.

- Взыскания по исполнительным листам: возмещение вреда, ущерба, алименты, компенсация морального вреда и пр. Если суммы недостаточно для погашения требований одной очереди в полном размере, то долги удовлетворяются пропорционально причитающемуся между всеми взыскателями.

- По инициативе работодателя.

- Удержание из заработной платы по заявлению работника.

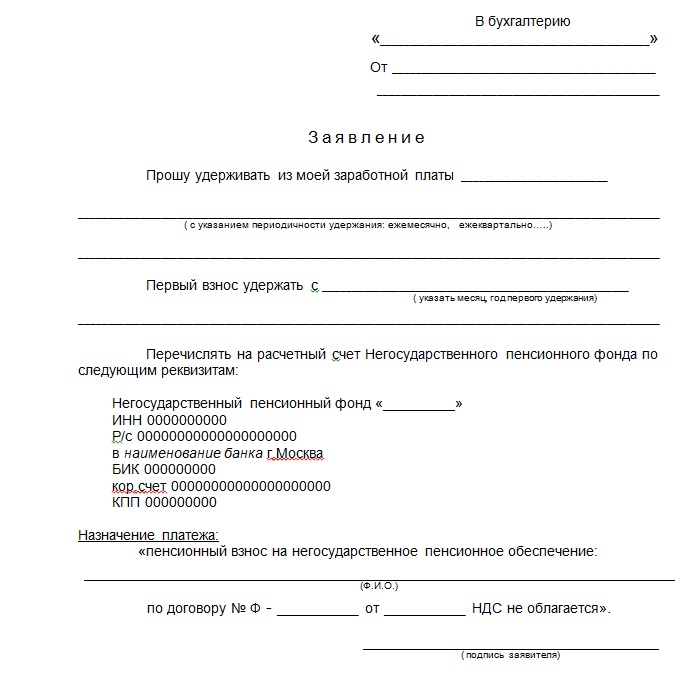

Пример заявления

Рассмотрим добровольное волеизъявление сотрудника на удержания в сфере пенсионных накоплений.

Обязательными структурными элементами являются:

- «шапка»: указание руководителя, которому адресуется документ (бухгалтерии предприятия), ФИО работника, занимаемой должности (можно указать табельный номер);

- наименование документа;

- главный текст: пишется в произвольной форме с отметкой о сумме удержаний, получателе и периоде;

- подпись, дата.

Затем готовый документ необходимо подать руководителю или иному уполномоченному лицу для регистрации и визирования.

С образцом заявления на удержание из заработной платы дополнительных взносов на негосударственное пенсионное обеспечение можно ознакомиться ниже.

Еще одним примером добровольных отчислений по заявлению работника может быть перевод алиментов на ребенка при отсутствии решения суда. Это возможно, когда родители в добровольном порядке согласовали сумму и правила выплаты данных средств.

Тогда в заявлении, которое сотрудник будет подавать в бухгалтерию или руководителю, нужно будет указать такие данные:

- наименование компании, лица, которому оно адресуется;

- ФИО, должность;

- название документа «заявление»;

- ФИО получателя сумм и паспортные данные;

- информация о ребенке (детях);

- размер платы (твердая сумма или %);

- банковские реквизиты получателя (почтовый адрес);

- дата начала удержаний;

- подпись, дата.

Таким образом, основания произведения удержаний из з/п труженика довольно разнообразны. Отличаются они в основном по целенаправленности, кругу заинтересованных лиц. Неизменным отчислением из вознаграждений за труд является оплата налогов в пользу государства. Отдельной категорией нужно обозначать удержание из заработной платы по заявлению работника. Это самая малочисленная категория оснований, которая не так часто встречается на практике. Притом сроки таких отчислений и процедура полностью зависят от волеизъявления самого работника. Если у вас возникают трудности при проведении удержаний, следует обратиться за консультацией к специалисту.

Бухгалтер, который делает удержания из заработной платы работников предприятия, встречает ограничения, связанные с характером удержаний и их размером. Ведь для многих работников зарплата — основной источник существования. Трудовой кодекс РФ, защищая права работников, накладывает ограничения на основания и размеры вычетов из зарплаты. Рассказываем о том, какие суммы можно удерживать, а какие нельзя и как отражать удержания в бухучете.

Виды удержаний, ограничения, порядок

Все вычеты из зарплаты, существующие на практике, можно объединить в три группы: обязательные (НДФЛ, по исполнительному листу), по инициативе работодателя и по инициативе работника. Перечень оснований, по которым работодатель может производить их, содержит ст. 137 ТК РФ, это удержания:

- для возмещения неотработанного аванса, выданного работнику;

- погашения неизрасходованного аванса, выданного в связи со служебной командировкой или по другим причинам;

- возврата сумм, излишне выплаченных работнику из-за счетных ошибок;

- возврата сумм, ошибочно выплаченных работнику, в случае признания вины в невыполнении норм или простое;

- за неотработанные дни уже полученного отпуска при увольнении.

Перечень оснований, по которым работодатель вправе производить удержания из зарплаты работников, ограничен Трудовым, Налоговым, Уголовным, Семейным кодексами, Федеральным законом от 21.07.97 №119-ФЗ «Об исполнительном производстве» (далее — Закон об исполнительном производстве), федеральными законами, регламентирующими обязательные удержания.

Законодательством предусмотрена система ограничений на размер удержаний из зарплаты текущего месяца. Статья 138 Трудового кодекса РФ декларирует ограничение суммы вычетов при каждой выплате зарплаты. Общий размер удержаний не может превосходить 20%, а в оговоренных случаях — 50% и 70% размера зарплаты работника к выплате.

Если вычет носит постоянный характер, он определяется или фиксированной суммой, или в процентах от ежемесячного размера зарплаты работника. Разовые удержания большого размера вычитаются из зарплаты частями. Также Трудовой кодекс обязывает работодателя при выплате зарплаты информировать работника о размерах и основаниях произведенных удержаний (ст. 136 ТК РФ).

Бухгалтер определяет, к какому виду относится удержание. Затем нужно проверить наличие и оформление документов, на основании которых производится вычет.. Если документы оформлены правильно и не нарушают права работника, заявленные в Трудовом кодексе и других законодательных актах РФ, можно приступать к обязательным удержаниям. Прежде всего, удерживается НДФЛ, затем наступает очередь других обязательных удержаний. После этого можно приступать к удержаниям, которые делаются по инициативе работника и работодателя.

Обязательные удержания: алименты

К обязательным удержаниям, помимо НДФЛ, относятся удержания по исполнительным документам, – включая алименты. Их расчет регламентируют Семейный кодекс РФ и Закон об исполнительном производстве.

Алименты чаще удерживаются в отношении несовершеннолетних детей, но могут удерживаться и в отношении других взрослых членов семьи, если они являются нетрудоспособными. Алименты на содержание ребенка возникают в случае, когда один из родителей не участвует в содержании ребенка. Бухгалтер вправе делать удержание алиментов только на основании документов. Здесь может быть два варианта:

Первый вариант. Алименты уплачиваются по решению суда на основании исполнительного листа или судебного приказа.

Второй вариант. Родители ребенка пришли к соглашению о размере и порядке выплаты алиментов. В этом случае алименты могут удерживаться на основании соглашения, составленного в письменном виде и нотариально заверенного. Не заверенное нотариально соглашение не является для бухгалтера основанием для уплаты алиментов.

В обоих случаях в бухгалтерию должны поступить оригиналы документов.

Статьей 81 Семейного кодекса РФ установлены следующие размеры алиментов, удерживаемых на содержание несовершеннолетних детей:

- на содержание одного ребенка — 25% или 1/4 ежемесячного дохода работника;

- на содержание двоих детей — 33% или 1/3 ежемесячного дохода работника;

- на содержание троих и более детей — 50% или 1/2 ежемесячного дохода работника.

Размер этих долей может быть изменен (уменьшен или увеличен) судом с учетом материального или семейного положения сторон, а также других обстоятельств.

Перечень видов доходов, которые участвуют в базе для расчета алиментов на несовершеннолетних детей, определяется постановлением Правительства РФ от 18.07.96 № 841. Все основные виды начислений работникам, определенные системой оплаты труда предприятия участвуют в расчете алиментов. Особо стоит упомянуть, что алименты удерживаются с выплат по больничному листу в том случае, когда это прямо указано в исполнительных документах.

Удержание алиментов на несовершеннолетних детей начинается с месяца, указанного в исполнительном листе и продолжается до достижения ребенком 18-летнего возраста. В последнем месяце удержания расчет алиментов лучше произвести по день наступления совершеннолетия включительно. После погашения задолженности по алиментам в течение трех дней с момента перечисления последних алиментов исполнительный документ нужно отослать судебному приставу или получателю алиментов.

Если в бухгалтерию поступил исполнительный лист с задолженностью по уплате алиментов, задолженность погашается постепенно. Сумма удержания по такому исполнительному листу в общем случае не должна превышать 50% дохода работника. Если в бухгалтерию поступил исполнительный лист на алименты для содержания совершеннолетнего ребенка, это может быть связано с задолженностью по алиментам. После совершеннолетия ребенка к исполнению принимаются только документы о взыскании алиментов при наличии задолженности.

ПРИМЕР 1

Оплата труда работника состоит из оклада 21 000 руб. и надбавки 10% от оклада (2100 руб.). Месяц отработан полностью. НДФЛ у работника удерживается по ставке 13%. Работник обязан уплачивать алименты на совершеннолетнего ребенка в размере 25% дохода. Исполнительный лист поступил в организацию с задолженностью в размере 52 470 руб., в нем имеется указание на то, что до погашения задолженности следует производить удержания в размере 50% дохода работника.

В связи с тем, что у работника задолженность, удержание в текущем месяце нужно рассчитать в размере 50% от его доходов:

21 000 руб. + 2100 руб. = 23 100 руб. — доход за месяц с учетом оклада и надбавки

23 100 руб. – 3003 руб. (23 100 руб. * 13%) = 20 097 руб. — доход после удержания НДФЛ

20 097 * 50% = 10 048, 5 руб. — алименты для удержания в текущем месяце, из них 5024,25 руб. — алименты на несовершеннолетнего ребенка и такая же сумма — погашение задолженности.

Такой расчет алиментов будет производиться до полного погашения задолженности, затем алименты будут удерживаться в размере 5024,25 руб. до совершеннолетия ребенка.

В случае, когда на одного работника в организацию поступает несколько исполнительных листов, общая сумма удержаний по ним может превосходить 70% (например, 25% и 50%). В этом случае расчет алиментов производится пропорционально процентам дохода, указанным в исполнительных документах, так, чтобы общая сумма удержаний составляла не более 70%.

В связи с удержанием алиментов у работодателя возникают определенные обязанности. Удерживать и выплачивать алименты нужно тем способом, который удобен получателю. Когда получатель выбирает способ отправки почтовым переводом, расходы по переводу оплачиваются за счет должника и присоединяются к сумме алиментов. Если плательщик алиментов увольняется, администрация организации должна в трехдневный срок известить об увольнении судебного исполнителя и получателя алиментов. При наличии информации нужно сообщить о новом месте работы или месте жительства.

На исполнительном листе заполняется информация о суммах сделанных удержаний и суммах оставшейся задолженности и заверяется печатью организации. Исполнительный лист в течение трех дней отправляют заказным письмом в судебные инстанции по новому месту работы или по месту жительства должника. При увольнении сотрудника, уплачивающего алименты по соглашению, удержание алиментов прекращается. Об увольнении нужно сообщить получателю алиментов.

Памятка от судебных приставов

Федеральная служба судебных приставов (ФССП) утвердила памятку для руководителей и бухгалтеров организаций, которая поможет избежать нарушений законодательства РФ при удержании алиментов из зарплаты и иных доходов по исполнительным документам (см. Методические рекомендации по порядку исполнения требований исполнительных документов о взыскании алиментов от 19.06.2012 № 01−16).

Перечислим ключевые моменты, на которые обращает внимание ФСПП и о которых нужно помнить бухгалтеру, производящему удержание денежных средств из зарплаты или иных доходов должника.

Требования судебного пристава-исполнителя обязательны для всех органов, организаций, граждан и должностных лиц на территории РФ.

Судебный пристав-исполнитель имеет право проводить у работодателей проверку исполнения исполнительных документов на работающих у них должников и ведения финансовой документации по исполнению указанных документов.

Размер удержания из зарплаты и иных видов доходов должника исчисляется из суммы, оставшейся после удержания налогов.

Организация обязана ежемесячно удерживать алименты из зарплаты и (или) дохода должника и уплачивать или переводить их за счет этого же лица получателю алиментов не позднее чем в трехдневный срок со дня выплаты зарплаты и (или) иного дохода.

Если по решению суда алименты взысканы в твердой денежной сумме, судебный пристав-исполнитель, а также организация или иное лицо, производящие удержание алиментов из зарплаты (иного дохода) должника, индексируют алименты пропорционально росту величины прожиточного минимума для соответствующей социально-демографической группы населения, установленной в соответствующем субъекте РФ по месту жительства лица, получающего алименты.

Если в организацию поступило несколько исполнительных документов для удержания суммы задолженности, требования о взыскании алиментов наряду с иными требованиями являются требованиями первой очереди.

Удержание денежных средств из зарплаты должника производится на основании постановления судебного пристава-исполнителя и копии исполнительного документа.

Перевод и перечисление денежных средств взыскателю осуществляется за счет должника.

При перемене должником места работы организация, выплачивающая должнику зарплату, обязана незамедлительно сообщить об этом судебному приставу-исполнителю и возвратить ему исполнительный документ с отметкой о произведенных взысканиях.

Удержания по инициативе работодателя: счетная ошибка

Удержания по инициативе работодателя строго регламентированы Трудовым кодексом (ст. 137 ТК РФ). Для каждого основания таких удержаний существуют свои особенности. Рассмотрим более подробно удержание сумм, выплаченных по причине счетной ошибки.

К числу счетных ошибок относятся только те, которые допущены непосредственно при выполнении арифметических действий, то есть связаны именно с подсчетами. В условиях ведения учета зарплаты в бухгалтерской программе, счетной ошибкой может быть признана ошибка из-за сбоя программы или механическая ошибка при вводе данных в программу. Поскольку понятие счетной ошибки законодательно четко не определено, в спорных ситуациях решение о признании ошибки счетной решается в суде. Поэтому так важно правильно классифицировать ошибку, в результате которой работникам были выплачены неверные суммы. Только по причине счетной ошибки становится возможным удержание излишне выплаченных сумм по инициативе работодателя на основании ст. 137 ТК РФ. В случае, когда ошибка классифицирована как счетная, работодатель может принять решение об удержании не позднее одного месяца со дня неправильно исчисленных выплат.

Кроме того, работник должен выразить свое согласие с основанием и размером удержания.

В письме Роструда от 09.08.2007 № 3044-6-0 указывается, что такое согласие должно быть получено работодателем в письменном виде. Решение об удержании сумм оформляется приказом или распоряжением. Если работник не согласен с удержанием и не ставит подпись на приказе об удержании, работодатель вправе обратиться в суд.

По общему правилу удержания из заработной платы, производимые работодателем в указанных в ст. 137 ТК РФ случаях, не могут превышать 20% зарплаты. Размер удержания исчисляется из начисленной суммы зарплаты после удержания НДФЛ. Если работодатель удерживает переплату в результате счетной ошибки без согласия работника, это может быть признано нарушением законодательства о труде. Согласно ч. 1 ст. 5.27 КоАП РФ за такое нарушение предусмотрена административная ответственность:

- для должностных лиц — штраф в размере от 1000 до 5000 руб.;

- для организаций — штраф в размере от 30000 до 50000 руб. или приостановление деятельности на срок до 90 суток.

Производя удержание по причине счетной ошибки, обратите внимание на правильное оформление документов. В первую очередь оформляется акт об обнаружении счетной ошибки. Затем оформляется уведомление работника о возникшей счетной ошибке, на котором требуется его подпись. Если работник не возвращает деньги в кассу, но согласен на удержание из зарплаты, необходимо оформить приказ на удержание из зарплаты, а также получить подпись работника, подтверждающую, что он ознакомлен с приказом. Кроме того, удержание или частичное удержание в результате счетной ошибки должно быть отражено в получаемых работником расчетных листках при выплате зарплаты.

В результате сбоя компьютерной программы работнику была излишне начислена и выплачена зарплата. Ошибка была классифицирована как счетная, сумма переплаты составила 28 400 руб. После составления акта об обнаружении счетной ошибки, работник был уведомлен о ее возникновении и согласился на удержание суммы переплаты из зарплаты. Доход работника в следующем месяце составил 35 690 руб. Вычеты по НДФЛ не предоставляются.

Удержание для возврата сумм, выплаченных по причине счетной ошибки, ограничивается 20% дохода работника в каждом месяце после удержания НДФЛ:

35 690 руб. – 4640 руб. = 31 050 руб. — доход работника после удержания НДФЛ.

31 050 руб. * 20% = 6210 руб. — размер удержания, которое можно сделать в текущем месяце.

Бухгалтер будет рассчитывать сумму удержания каждый месяц до полного погашения излишне выплаченной суммы.

Удержания по инициативе работника

В текущей работе бухгалтер может столкнуться с самыми разнообразными удержаниями, которые делаются по инициативе работника. Рассмотрим некоторые актуальные примеры.

За услуги сотовой связи

Работодатель оплачивает сотовую связь работников до определенного предела. Суммы, превосходящие предел, оплачивают сами работники. Удержание из зарплаты в этом случае можно сделать на основании письменного заявления работника. Основанием для удержания будет также являться Положение об оплате труда или другой локальный акт работодателя, в котором зафиксирован порядок компенсации услуг сотовой связи работникам.

По договору займа

Основанием для удержания в этом случае является договор займа, заключенный между работодателем и работником. Основные данные, которые фиксируются в договоре: сумма займа, срок, в течение которого работник обязуется его вернуть, проценты по договору займа по договоренности сторон и порядок возврата. В силу того, что удержание происходит из доходов по оплате труда, лучше оформить также заявление работника на удержание по договору займа.

Софинансирование пенсионных накоплений

Удержание дополнительных страховых взносов на накопительную часть трудовой пенсии могут уплачиваться работодателем. Делается это на основании письменного заявления работника, в котором обязательно указывается размер ежемесячных страховых взносов или способ их расчета. Работодатель, получивший заявление об уплате страховых взносов, ежемесячно осуществляет их удержание и перечисление.

Когда работник получает доходы по оплате труда, удержания учитываются по дебету счета 70 «Расчеты с персоналом по оплате труда». Возможны и другие счета учета, если сотрудник получает от работодателя доходы не только в рамках трудового договора. Например, компания заключает с работником договор аренды транспортного средства. Доход сотрудника по такому договору также участвует в базе для расчета алиментов. Удержание алиментов с дохода, полученного за предоставление имущества в аренду, учитывается по дебету счета 73 «Расчеты с персоналом по прочим операциям» субсчет «Аренда имущества» и оформляется следующей проводкой:

Дебет 73 Кредит 76

— удержаны алименты с дохода сотрудника по договору аренды.

Приведем основные проводки по видам удержаний:

Дебет 70 Кредит 68

Дебет 70 Кредит 76 субсчет «Алименты»

— Удержаны алименты по исполнительному листу (судебному приказу).

Удержания по инициативе работодателя

Дебет 20 (23, 25, 26, 44) Кредит 70

— Возвращена сумма, выплаченных по причине счетной ошибки

Дебет 70 Кредит 71

— Удержана сумма, выданная под отчет и не погашенная в установленный срок.

Дебет 70 Кредит 73

— Удержана сумма за причиненный материальный ущерб.

Удержания по инициативе работника:

Дебет 70 Кредит 76

— Удержана сумма за услуги сотовой связи;

Дебет 70 Кредит 73

— Удержана сумма в счет погашения займа;

Дебет 70 Кредит 69 субсчет «Расчеты с ПФР по накопительной части трудовой пенсии»

— Удержаны дополнительные страховые взносы на накопительную часть трудовой пенсии.

Важно

НДФЛ влияет на размеры других удержаний

Как уже отмечалось выше, сначала из зарплаты удерживается НДФЛ сотрудника. После этого делаются другие удержания. Это означает, что размер удержанного из зарплаты работника НДФЛ может влиять на размеры других удержаний, которые рассчитываются в зависимости от размеров зарплаты. Например, нужно удержать по исполнительному листу на ребенка сумму в размере 25% от зарплаты работника. Для расчета удержания по исполнительному листу берется сумма зарплаты после удержания НДФЛ.

Удержания по любым другим основаниям никак не влияют на порядок и размер НДФЛ. Не влияют они и на размер страховых взносов, которые работодатель перечисляет в государственные внебюджетные фонды.

Автор: Елена СОРОКИНА, эксперт-методолог, аутсорсинговое подразделение BDO

Полную версию статьи вы можете прочитать в журнале «Новая бухгалтерия», октябрь 2012, №10

Своевольно из заработной платы работодатель не имеет право удержать ни копейки – даже если сотрудник имеет задолженности и штрафы.

Однако законодательством предусмотрен ряд случаев, когда удержания должны быть произведены обязательно. Это не только налог на доход, но и погашения излишне уплаченных сумм, добровольных отчислений и т.д.

Обязательные виды удержаний

Таких видов всего два:

- НДФЛ;

- по исполнительным листам.

Налог удерживается только из того дохода, который получил работник –то есть его зарплаты. В ее состав входят:

- сам оклад; ;

- надбавки;

- пособия;

- отпускные и т.д.

Законодательством предусмотрены определенные налоговые льготы для отдельных категорий граждан, которые воплощаются в виде налоговых вычетов. Они делятся на две категории:

- стандартные (на «себя», на детей и т.д.);

- имущественные (например, на покупку квартиры).

Стандартные вычеты предоставляется «по умолчанию», т.е. бухгалтер должен учитывать их самостоятельно.

Имущественный вычет применяется, если работник получил соответствующее уведомление в налоговой службе и предоставил его в расчетный отдел.Также работник может подать на вычет после истечения календарного года и получить сумму удержанных ранее налогов непосредственно себе на счет.

Сумма налоговых удержаний рассчитывается по формуле:

Сумма налога = (Доход – Налоговые вычеты) * налоговая ставка

Для резидентов России ставка равна 13%, для нерезидентов (иностранцев, работающих по патенту) – 30%.

Сумма налога высчитывается так:

(25 000 – 3000 – 3*1400) * 0,13 = 2 314 рублей.

Что касается удержаний по исполнительным листам, то их бывает несколько видов:

- алименты;

- возмещение материального ущерба;

- возмещение морального ущерба;

- возмещение вреда здоровью;

- возмещение вреда лицам, потерявшим кормильца, и т.д.

Порядок и условия таких удержаний регулируются законом «Об исполнительном производстве», более подробно можно прочитать здесь.

Удержания по инициативе работодателя

Эти виды удержаний возможны только в строго оговоренных Трудовым кодексом случаях. Всего их ограниченное количество. Важно учесть, что статья 137 Кодекса предусматривает, что работник должен в письменной форме дать согласие на удержание средств из заработной платы, а все манипуляции с изъятием средств должны подкрепляться соответствующим приказом.

Для возмещения неотработанного аванса

Это возможно лишь в том случае, если работнику был выдан аванс, но он ушел в отпуск раньше, чем успел его отработать.

Бухгалтер имеет право вычесть из его отпускных всю сумму аванса, так как сотрудник не успел отработать положенное время.

Спорных ситуаций можно избежать, если работодатель будет придерживаться простого правила: аванс перечисляется в той сумме, которую работник заведомо отработал (например, не 40%, а 20%).Удержания для погашения неизрасходованного аванса, выданного в связи с командировкой.

В статье 168 перечислены расходы, которые работодатель должен возмещать сотруднику в связи с его служебной командировкой:

- на проезд;

- на аренду жилья;

- на питание и другие бытовые расходы (суточные).

В некоторых случаях по согласованию могут быть оплачены и другие расходы, например, на канцтовары, бензин и пр.

Обычно расходы оплачиваются заранее, и перечисляются работнику в виде аванса. После завершения командировки он должен отчитаться перед бухгалтерией о затраченных средствах, предоставив справки, платежные поручения, чеки и т.д. и вернуть остаток.

Если командированный сотрудник израсходовал не все средства, но не вернул их в кассу, то работодатель имеет право удержать эти средства из его последующей зарплаты.

При излишне выплаченных суммах вследствие счетных ошибок

Здесь следует строго разграничить, в каких случаях сумма начислена вследствие счетной ошибки, в каких – по иной причине. Несмотря на то, что в трудовом законодательстве не прописано, что именно считать «счетной ошибкой», таковыми считают ошибки, связанные именно с арифметическими вычислениями.

Так, в соответствии с законом, работодатель не имеет права удерживать средства, если:

- бухгалтерия ошибочно начислила зарплату одному и тому же сотруднику дважды;

- ошибка допущена непосредственно бухгалтером: начислена большая премия, чем

- указано в приказе, использованы не те повышающие коэффициенты, неправильно исчислена ставка и т.д.;

- ошибка «вкралась» в Табель рабочего времени, например, дни отгула отмечены как полноценно отработанные дни.

Это же относится к тем случаям, когда зарплата начисляется женщинам в декрете или лицам, находящимся на больничном.

Если ошибка допущена бухгалтером, то удержания должны производится из его зарплаты, а не дохода сотрудника.В случае признания вины работника в невыполнении норм труда или для возмещения ущерба

В случае, если сотрудник был признан виновным в невыполнении норм труда комиссией по трудовым спорам или судом, то из его зарплаты будет удерживаться сумма, установленная в постановлении компетентного органа.

Аналогично, если работник был признан в причинении материального ущерба работодателю. Материальная ответственность наступает:

- если ущерб причинен вследствие действия или бездействия сотрудника;

- если существует явная связь между противоправным деянием и нанесением ущерба;

- если вина в причинении ущерба не оспаривается работником.

В заключении суда или комиссии должна быть прописана полная сумма ущерба, причиненного работником (или несколькими). Ее и только ее имеет право удержать работодатель. Если полученная сумма превышает размер зарплаты, то отчисления производятся постепенно до полной выплаты долга – но не более 20% от суммы дохода.

При увольнении работника

Они возможны, если сотрудник брал ежегодный оплачиваемый отпуск, но не успел отработать эти дни. Например, брал отпуск в январе, а в феврале уже уволился.

Количество неотработанных дней вычисляется по формуле:

Количество использованных дней для отдыха за этот год – (продолжительность отпуска / 12 * количество отработанных месяцев).

Получившаяся сумма умножается на среднюю заработную плату и делится на 30. Получившаяся сумма и есть долг работника.

Если его очередной зарплаты хватает для покрытия долга, то она изымается. Если нет или если изымаемая сумма превышает 20% от дохода, то у работодателя есть варианты:

- получить от сотрудника согласие на удержание более 20% от дохода;

- договориться с работником о внесении нужной суммы в кассу из личных средств;

- подарить их работнику;

- обратиться в суд для принудительного взыскания.

Удержания по инициативе работника

Сотрудник может отдать добровольное распоряжение на удержание части его заработной платы. Работодатель не имеет права принуждать его к этому – такие действия классифицируются как нарушение трудового законодательства. Наиболее частными удержаниями по инициативе работника являются:

- отчисления в профсоюзную организацию;

- добровольные взносы на страхование – медицинское или пенсионное (это не считая тех взносов, которые уплачивает работодатель в обязательном порядке!);

- суммы в погашении займа, взятого у организации;

- суммы, перечисляемые в банк для уплаты кредита;

- благотворительность;

- любые перечисления третьим лицам, например, бывшей жене (это считается не алиментами, а добровольными пожертвованиями) и т.д.

Все затраты по перечислению (например, уплата комиссий) несет сам сотрудник.

Как рассчитать пособие по уходу за ребенком – мы собрали всю информацию и опубликовали ее на нашем сайте!

Когда стоит вводить на своем предприятии повременную оплату труда? Полезные советы и рекомендации описаны в нашей статье.

Задерживают вашу зарплату? Можно заставить руководителя компенсировать вам это! По ссылке есть вся нужная вам информация!

Из каких доходов не может быть взыскания?

Эти виды доходов перечислены в статье 101 закона «Об исполнительном производстве». Вдобавок эти суммы освобождены от налогообложения. Так, к ним относятся:

- средства, выплачиваемые в качестве возмещения вреда здоровью или в связи со смертью кормильца;

- средства, выплачиваемые лица, получившим увечья при исполнении своих служебных обязанностей;

- средства, выплачиваемые родственника лица, погибшего при исполнении служебных обязанностей;

- выплаты, произведенные в связи со служебной командировкой;

- выплаты, произведенные для приобретения или ремонта изношенного инструмента;

пособия на детей; - пособие на погребение;

- компенсация за санаторно-курортное лечение;

- единовременная материальная помощь, выплаченная в связи с чрезвычайными ситуациями, смертью члена семьи, рождением ребенка.

Также на эти суммы не может быть произведено любое исполнительное взыскание, за исключением алиментов и компенсаций вреда здоровью.

При выплате заработной платы делаются не только отчисления в различные фонды, но и другие фонды. Также может быть сделано удержание из заработной платы по заявлению работника. Чтобы его правильно оформить, нужно знать, для чего это может понадобиться и что для этого требуется.

Понятие и виды

После того, как зарплата работнику начислена, из неё выполняются удержания. Они могут быть следующими:

- Уплата отчислений в пенсионный и социальные страховые фонды.

- Выполнение решений суда, реализация постановлений приставов.

- Добровольные выплаты в соответствии с нотариально заверенными соглашениями. Обычно это делают для оформления выплаты алиментов.

- Погашения задолженности перед работодателем. Это возможно, например, в ситуации, когда работник получил аванс, но не отработал его.

- Отчисления, которые сделаны на основании заявления сотрудника.

Закон предусматривает, что удержания в некоторых случаях имеют ограничения. Выполнение удержаний из зарплаты регламентируется статьями 137 и 138 Трудового Кодекса РФ. В большинстве случаев размер удержаний, указанных в пунктах 2-4, не может быть больше 20% зарплаты. При выплатах по исполнительным листам ограничение составляет 50%.

В отдельных случаях компенсация по решению суда может достигать 70%. Это происходит, например, при компенсации вреда, принесённого в результате преступления.

Обязательные удержания

Существуют различные виды обязательных удержаний. Наивысшим приоритетом обладают выплаты по исполнительным листам или судебным приказам. Они могут быть, например, связаны с перечислением алиментов, компенсацией нанесённого вреда.

Далее выполняются налоговые платежи или отчисления в фонды. При этом нужно понимать, что есть начисления, непосредственно связанные с зарплатой, а есть задолженности по другим налоговым платежам, которые взимаются через суд. Примером последней выплаты может быть погашение долга по налогу на имущества.

В последнюю очередь рассматривается погашение задолженности перед предприятием, которое регламентируется статьёй 248 Трудового Кодекса РФ. Это может происходить в следующих случаях:

- Работник получил аванс по оплате командировочных. После возвращения он отчитался только за часть расходов. Оставшиеся деньги он обязан вернуть.

- Сотрудник допустил нарушение, в результате которого был нанесён ущерб фирме.

- При выплате аванса по заработной плате, если человек не отработал положенное время.

- Иногда бухгалтерия делает необоснованные выплаты из-за счётных ошибок. В этом случае предстоит вернуть излишне выплаченные деньги.

- Предприятие может выполнить по отношению к своему работнику функции налогового агента, удерживая и перечисляя в бюджет подоходный налог.

- Если работник получил ежегодный оплачиваемый отпуск авансов, но уволился до его окончания.

- Когда сотрудник получил ущерб по вине фирмы, но ему была выплачена слишком высокая компенсация.

- Если работник не согласен с удержанием, то начальник не должен его производить до тех пор пока вопрос не будет рассмотрен в суде или решён другим способом в соответствии с законом.

Удержания по заявлению

Добровольное проведение удержаний может осуществляться по желанию сотрудника. Для его видов не приняты какие-либо ограничения. Некоторые их виды указаны в Трудовом Кодексе и других нормативных актах. Нужно учитывать, что в одних случаях руководитель может ответить отказом, а в других — не имеет права. К последней категории относится выплата профсоюзных взносов.

Наиболее часто добровольные отчисления происходят по следующим причинам:

- оплата кредита;

- профсоюзные взносы;

- добровольное пенсионное страхование;

- отчисления, относящиеся к благотворительности;

- оплата коммунальных услуг;

- отчисления для уплаты за телефон или интернет.

Иногда обязательные выплаты делаются не полностью из-за законодательных ограничений по сумме. В этом случае работник может на добровольной основе попросить о том, чтобы их взимали полностью для того, чтобы рассчитаться с задолженностью быстрее.

Ещё одним важным вопросом является выплата алиментов. Если сотрудник в ней заинтересован, он может разрешить платить на добровольной основе. Более эффективным способом является оформление нотариально заверенного договора и выплаты на его основе.

Ограничения в сумме

Когда бухгалтерия рассчитывает зарплату, она сталкивается с необходимостью производить различные удержания. Обязательные отчисления в фонды, выплаты налогов делаются полностью.

То, что необходимо выплачивать по исполнительным листам или в качестве компенсации для предприятия должны выполняться с учётом ограничений. В зависимости от конкретного вида ограничения составляют 20%, 50% или, в исключительных случаях 70%, в зависимости от вида платежей.

К последней категории относятся следующие случаи:

- Уплата алиментов в пользу несовершеннолетних детей.

- Компенсация вреда, которое нанесено здоровью другого человека.

- Когда происходит возмещение того вреда, причиной которого является смерть кормильца.

- Если речь идёт о компенсации последствий преступления.

Отчисления, которые носят добровольный характер и делаются по заявлению самого работника не имеют ограничений по величине. Это правило относится и к тому случаю, когда сотрудник добровольно принимает решение об отчислениях с помощью выплаты алиментов.

В большинстве случаев применяется лимит равный 50%. Ограничение в 20% относится к выплатам по 248 статье Трудового Кодекса РФ. В этом случае речь идёт о возмещении ущерба предприятию в размере, не превышающем среднемесячного заработка работника. В случае, если речь идёт о большей сумме, дело должно рассматриваться в суде.

Этот вопрос можно решить по-другому, если сотрудник письменно добровольно согласится компенсировать нанесённый вред. При этом должен быть составлен график платежей. Если сначала был подписан договор, а потом платежи не были сделаны, то для решения вопроса нужно будет обратиться в суд.

Очередность

При выплатах с зарплаты возможна ситуация. Когда будет необходимо делать несколько различных отчислений, которые вместе составляют значительную сумму. В этом случае важное значение имеет правильная очерёдность выплат. Их производят в следующем порядке:

- Выполняют отчисления по исполнительным листам или судебным приказам.

- Если необходимо, проводят возвращение задолженности предприятию. Основанием для них является соответствующий приказ.

- Делают выплаты, связанные с налогами и отчислениями в фонды.

- Оформляют отчисления, сделанные работником добровольно на основании его заявления.

При выполнении отчислений нужно выполнять ограничения по их сумме, предусмотренные законодательством. При поступлении нескольких исполнительных листов, удержания производят по всем этим документам. В этом случае очерёдность определяется статьёй 111 закона об исполнительном производстве (№ 229-ФЗ). Выплаты разбиты на несколько очередей:

- К первой очереди относятся: выплата алиментов, компенсация вреда здоровью или связанного со смертью кормильца, возмещение ущерба от преступления, выплата компенсации морального вреда.

- Вторая очередь включает в себя выплаты, относящиеся к исполнению трудового договора и связанные с оплатой интеллектуальной собственности.

- В третью очередь включены налоговые платежи и отчисления в фонды.

- К четвёртой очереди относятся все остальные виды удержаний из зарплаты.

Иногда взыскиваются не только сами платежи, но и оплачивается стоимость денежных переводов. Если, например, платежи, превышают лимиты, но сотрудник добровольно хочет по ним рассчитаться полностью, то он может написать заявление о произведении удержаний в соответствующем размере.

Как написать заявление

Если сотрудник хочет, чтобы из его зарплаты было произведено удержание, то он должен написать заявление об этом на имя руководителя фирмы и сдать его в бухгалтерию. Документ готовят в одном экземпляре. Его форма одинакова для различных видов удержаний. Он не требует использования специального бланка. В заявлении должна быть отражена следующая информация:

- В верхней правой части листа указывают должность, фамилию, имя отчество руководителя и название организации.

- Далее пишут свои должность, фамилию, имя и отчество в родительном падеже.

- В центре листа нужно указать название документа.

- В основном тексте указывают, для какой цели и в какой сумме нужно сделать выплату. Её величину можно определить в процентном соотношении или в твёрдой сумме.

- В заявлении можно указать период в течение которого должны осуществляться выплаты. Если о нём не сказано, то предполагается, что они должны выполняться на постоянной основе.

- Необходимо указать реквизиты счёта, на который нужно сделать перевод.

- В конце документа ставят дату, подпись и её расшифровку.

Нужно помнить, что добровольно сделанные удержания будут осуществляться в последнюю очередь по отношению к другим отчислениям. Если сотрудник захочет изменить условия или отказаться от выплат, для этого нужно будет написать соответствующее заявление, которое составляется аналогичным образом.

Приказ на удержание

Важно отметить, что заявление работника о добровольном проведении удержания из зарплаты не является обязательным для принятия. Руководитель имеет право не согласиться с ним. Если заявление принято, следующим шагом становится оформление соответствующего приказа, который станет основанием для того, чтобы бухгалтерия произвела удержание.

Для удержания с помощью исполнительного листа или в порядке погашения долга перед предприятием также составляют приказ для бухгалтерии. В нём необходимо указать следующую информацию:

- Нужно обосновать проведение удержания и привести реквизиты документов для этого. При добровольной выплате речь идёт о заявлении сотрудника.

- Отражают величину выплаты. Это может быть процент от начисленной зарплаты или определённая сумма.

- Указывают срок, на протяжении которого будут выполняться платежи.

А образец заполнения здесь:

Выполнение удержания из заработной платы по заявлению работника происходит в последнюю очередь по сравнению с другими видами выплат. Сотрудник может попросить о любых удержаниях в пределах получаемой им зарплаты без ограничений по назначению платежей.

Порядок удержания из заработной платы:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Читайте также: