Как выплатить зарплату если на расчетном счете инкассовое поручение

Опубликовано: 03.10.2024

Дата публикации 29.04.2021

Использован релиз 3.0.91

Выплата заработной платы через банк может осуществляться одним из следующих способов:

- без зарплатного проекта;

- в рамках зарплатного проекта:

- без использования электронного обмена с банком;

- с использованием электронного обмена с банком.

Для облегчения работы пользователей при взаимодействии с банками фирмой "1С" разработана технология DirectBank. Она позволяет отправлять документы в банк и получать ответы из банка непосредственно из программы буквально нажатием одной кнопки, также позволяет избежать выгрузки документов в промежуточные файлы. В отличие от технологии Клиент-банк не требуется установка и запуск дополнительных программ. Для организации прямого обмена нужно, чтобы банк поддерживал стандарт взаимодействия с системами "1С:Предприятия". В список банков, поддерживающих обмен зарплатными реестрами по технологии DirectBank, входят: Тинькофф Банк, Банк Точка, Уралсиб, Авангард. Подробнее об этом смотрите здесь.

Выплата заработной платы в ООО "Стиль" осуществляется перечислением на личные банковские счета сотрудников без зарплатного проекта. Необходимо подготовить документы на выплату зарплаты и зарегистрировать факт выплаты.

Выполняются следующие действия:

Ввод данных, необходимых для перечисления зарплаты на банковские счета сотрудников

Для оформления выплаты зарплаты перечислением на банковские счета без использования зарплатного проекта каждому сотруднику необходимо указать способ выплаты зарплаты и счет, на который будет производиться ее зачисление.

В справочнике Сотрудники (раздел Зарплата и кадры - Сотрудники) в разделе Зарплата и кадры в поле Выплата зарплаты укажите способ На счет в банке и по одноименной ссылке заполните банковский счет сотрудника (рис. 1).

Если банковский счет вводится через справочник Физические лица (раздел Зарплата и кадры - Физические лица), то на закладке Банковские счета укажите (по кнопке Создать) счет (в справочнике Банковские счета), на который будет перечисляться выплата (рис. 2). Если у физического лица (сотрудника) несколько счетов, то необходимо указать основной, на который будет производиться перечисление, для этого необходимо выделить счет и нажать на кнопку Использовать как основной. В результате основной счет будет отмечен флажком. Если физическое лицо является сотрудником организации, то необходимо зайти в карточку сотрудника и выбрать способ выплаты зарплаты На счет в банке. Счет подтянется автоматически.

Создание документа "Ведомость в банк"

Выплата зарплаты оформляется с помощью документа Ведомость в банк.

- Раздел Зарплата и кадры - Ведомости в банк.

- Нажмите на кнопку Ведомость - На счета сотрудников.

- В поле от укажите дату составления ведомости. По умолчанию автоматически устанавливается текущая дата (рис. 3).

- Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации, то необходимо выбрать ту организацию, по сотрудникам которой формируется ведомость на выплату зарплаты.

- Поле Подразделение заполните, если необходимо сформировать ведомость по сотрудникам конкретного подразделения. В противном случае данное поле не заполняется.

- В поле Вид дохода выберите значение из предложенного списка (Заработная плата и иные доходы с ограничением взыскания, Доходы, на которые не может быть обращено взыскание (без оговорок), Доходы, на которые не может быть обращено взыскание (с оговорками для алиментов). Каждый вид дохода соответствует коду вида дохода согласно Указанию ЦБ РФ от 14.10.2019 № 5286-У). По умолчанию указывается значение Заработная плата и иные доходы с ограничением взыскания. Документ на выплату заполняется автоматически всеми положенными сотрудникам выплатами без разбивки по видам доходов. Поэтому при наличии начислений по другим видам дохода их выплату необходимо зарегистрировать вручную в отдельные ведомости и указать в них соответствующий вид дохода. С 01.06.2020 это поле необходимо заполнять обязательно! Подробнее см. здесь

- Переключатель Вид выплаты по умолчанию установлен в положение Зарплата. Если документ формируется для выплаты аванса, то установите переключатель в положение Аванс. Если документ формируется для выплаты вознаграждения по договору ГПХ, то установите переключатель в положение Договор подряда.

- В поле Месяц укажите месяц, за который производится выплата зарплаты.

- Для автоматического заполнения табличной части документа и расчета сумм к выплате зарплаты за месяц нажмите на кнопку Заполнить. Заполнение производится списком сотрудников, перед которыми у организации имеется задолженность. При этом сумма к выплате проставляется с учетом выплаченного в текущем месяце аванса. Табличная часть документа в случае выплаты зарплаты за месяц также может быть заполнена вручную по кнопке Добавить. Двойным нажатием левой кнопки мыши по строке табличной части в колонке К выплате можно посмотреть подробную информацию о сумме к выплате сотруднику: за какой месяц она выплачивается, по какому подразделению (например, в случае работы сотрудника на двух местах работы) и о сумме НДФЛ к удержанию. В колонке Взыскано указываются удержанные суммы по исполнительным листам при выплате зарплаты (эту информацию с 01.06.2020 необходимо передавать банку (см. письмо ЦБ РФ от 27.02.2020 № ИН-05-45/10).

- Кнопка Провести.

- Если документ не оплачен, то в поле Выплата будет доступна кнопка Оплатить ведомость, при нажатии на которую автоматически сформируется документСписание с расчетного счета с видом операции Перечисление заработной платы работнику.

- Для получения печатной формы списка перечисляемой заработной платы в банк на счета сотрудников нажмите на кнопку Список перечислений.

Создание документа "Платежное поручение" на выплату зарплаты

Перечисление заработной платы за месяц оформляется отдельным платежным поручением на каждого сотрудника, сформировать которые можно с помощью обработки Платежные поручения на каждого работника (раздел Зарплата и кадры - Платежные поручения на каждого работника). Обработку удобнее запустить из подготовленного документа Ведомость в банк. Для этого нажмите на кнопку Создать на основании - Платежные поручения (на каждого работника) (рис. 4, рис. 5). В этом случае будет открыта форма обработки Платежные поручения на каждого работника, некоторые поля которой будут автоматически заполнены данными из документа-основания, за исключением:

- в поле Статья движения денежных средств уточните статью движения денежных средств из справочника Статьи движения денежных средств (раздел Справочники - Статьи движения денежных средств) - автоматически устанавливается статья Оплата труда;

- в поле Дата платежных поручений уточните дату платежных поручений;

- в табличной части Платежные поручения в колонке Счет отображается счет сотрудника, на который должна быть перечислена зарплата. Колонка автоматически заполняется, если счет указан в карточке сотрудника или физического лица. Если у сотрудника несколько счетов и не выделен основной счет, то счет, на который будет перечислена зарплата, выбирается непосредственно в табличной части формы обработки.

- с 01.06.2020 года в платежном поручении необходимо указывать код вида дохода при выплате доходов через банк (Указание Банка России от 14.10.2019 № 5286-У). Данный код указывается автоматически в документе Платежное поручение в поле Удержание по исполнительному листу (это значение будет указано в реквизите 20 "Наз. пл." платежного поручения). Значение кода зависит от значения в поле Вид дохода документа Ведомость в банк. Если в поле Вид дохода было указано значение Заработная плата и иные доходы с ограничением взыскания, то в платежном поручении будет указано значение 1 - разрешено, с ограничением по сумме, Доходы, на которые не может быть обращено взыскание (без оговорок) - 2 запрещено без оговорок, Доходы, на которые не может быть обращено взыскание (с оговорками для алиментов) - 3 запрещено (с оговорками для алиментов).

Далее нажмите на кнопку Создать документы. В результате автоматически будут созданы платежные поручения на каждого сотрудника отдельно, которые будут отражены в колонке Документ табличной части формы обработки.

Если в документе Платежное поручение, созданном начиная с 01.06.2020, указан в поле Вид операции:

- Перечисление заработной платы работнику

- Перечисление сотруднику по договору подряда

- Перечисление депонированной заработной платы

- Перечисление заработной платы по ведомостям

и установлен переключатель в положение - Сотрудник, то появляется поле Удержание по исполнительному листу, где необходимо указать соответствующий код.

Если в поле Вид операции выбрано значение Перечисление заработной платы по ведомостям, то поле Удержание по исполнительному листу появляется еще одно значение — (указывается в реестре).

Если в поле Вид операции выбрано значение Прочее списание, то поле Удержание по исполнительному листу становится доступным при указании в поле Получатель физического лица из справочника Контрагенты (Вид контрагента — Физическое лицо). При этом в поле Удержание по исполнительному листу появляется еще одно значение — разрешено, без ограничения по сумме. При выборе такого значения в платежном поручении поле Назначение платежа не заполняется и удержания не указываются. Данное значение выбирается, если в отношении перечисляемых доходов не установлены ограничения ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ и (или) на которые в соответствии со ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ не может быть обращено взыскание.

По факту получения выписки банка оформляются документы Списание с расчетного счета (раздел Банк и касса - Банковские выписки - кнопка Списание) с видом операции Перечисление заработной платы работнику. Их удобнее ввести из документа Ведомость в банк, нажав в поле Выплата на кнопку Оплатить ведомость, в результате чего документы Списание с расчетного счета будут автоматически сформированы на каждого сотрудника и отразятся в виде ссылки в поле Выплата (рис. 6). Поля формы документа Списание с расчетного счета заполнятся автоматически данными из документа-основания. В поле от уточните дату списания денежных средств с расчетного счета. Обратите внимание, поле Банковский счет в форме документа Списание с расчетного счета отображается в том случае, если у организации несколько счетов. По умолчанию устанавливается основной счет организации. Если основной счет организации не указан, то счет, с которого будет произведено списание денежных средств организации, необходимо выбрать непосредственно в форме документа.

Почему ИФНС блокирует движение денежных средств организации

Налоговая инспекция имеет право заблокировать денежные средства на расчетных счетах организации в случае:

- просрочки уплаты налогов, сборов, пеней или штрафов;

- несдачи налоговой отчетности.

В каждом случае свое право налоговики реализуют по-разному.

При просрочке налоговых платежей ИФНС выставляет компании требование об уплате. Если организация его проигнорирует и не погасит задолженность, то налоговый орган выставит инкассовое поручение на расчетный счет компании о списании долга в принудительном порядке. Если денежных средств будет достаточно, то банк их спишет в пользу налоговой. Если нет — поставит требование о взыскании в картотеку и все расходные платежи компании не будут проводиться, пока оно не будет погашено полностью.

При несдаче отчетности ИФНС выставляет требование о блокировке счета. С этого момента все операции по перечислению денежных средств будут запрещены. Действовать блокировка будет до тех пор, пока организация не сдаст требуемую налоговую отчетность.

Может ли налоговая арестовать зарплатный счет? Да, конечно. Организации не открывают отдельный счет для расчетов с сотрудниками, а все платежи проходят по обычному. Налоговая инспекция имеет право заблокировать любой банковский счет компании.

Как поступить, если налоговики выставили инкассовое поручение о взыскании налогов

При перечислении платежей банк руководствуется очередностью платежей, установленной в статье 855 ГК РФ. В ней выплата заработной платы относится к третьей очереди, а перечисление текущих налогов — к пятой. Но если налоги не платятся в текущем порядке, а взыскиваются по решению ИФНС, то очередность такого платежа также будет третьей, то есть одинаковой с заработной платой.

При получении инкассового поручения от ИФНС у организации возникает обязательство, которое относится к третьей очереди. Если арестованы счета предприятия, как получить зарплату, если очередность ее выплаты такая же? Выплата зарплаты возможна ранее перечисления налоговых долгов, только если платежное поручение на выплаты сотрудникам поступило раньше, чем требование ИФНС.

Пример

На расчетном счете компании нет денежных средств.

28.03.2019 организация отправила на перечисление заработной платы поручения:

- № 1 на сумму 40 000 руб. — Иванову И.И.;

- № 2 на сумму 30 000 руб. — Петрову П.П.;

- № 3 на сумму 50 000 руб. — Семенову С.С.

29.03.2019 в банк поступило инкассовое поручение о взыскании задолженности по налогам в размере 100 000 руб.

01.04.2019 поступила оплата от покупателя в размере 100 000 руб., а 05.04.2019 — 150 000 руб.

Банк будет действовать так:

- 01.04.2019 будет перечислена зарплата по поручениям:

- № 1 на сумму 40 000 руб. — Иванову И.И.;

- № 2 на сумму 30 000 руб. — Петрову П.П.

- 05.04.2019 будет перечислена зарплата по поручению № 3 на сумму 50 000 руб. — Семенову С.С., а также погашена задолженность перед ИФНС по инкассовому поручению в размере 100 000 руб.

Как выплатить зарплату, если счет арестован

Если организация не сдаст своевременно отчетность, налоговая инспекция заблокирует все денежные средства компании в кредитных организациях. Но если счет арестован, зарплата выплачивается в обычном порядке. И банк обязан исполнить поручение организации о выплате заработной платы сотрудникам.

Связано это с тем, что в этом случае никаких требований о взыскании налогов не выставляется. А обычные платежи в бюджет имеют пятую очередность. Приостановление операций по сету не распространяется на платежи, которые ей предшествуют (абз. 3 п. 1 ст. 76 НК РФ).

С таким выводом согласен и Минфин. Свою точку зрения он высказал в Письме от 05.03.2014 № 03-02-07/1/9526.

Как получить зарплату, если счет арестован: еще одно решение для сотрудников

Как мы сказали, оплата зарплаты с арестованного счета зависит от применяемой очередности платежа. Если обратиться к статье 855 Гражданского кодекса, то можно увидеть, что во второй очереди стоят, в том числе, платежи по исполнительным документам, предусматривающим погашение задолженности по оплате труда.

При неполучении заработной платы в установленные сроки работник имеет право взыскать задолженность в судебном порядке:

- если задолженность менее 500 000 руб. — обратиться к мировому судье по месту нахождения работодателя о вынесении судебного приказа о взыскании;

- если задолженность более 500 000 руб. — подать исковое заявление.

В первом случае приказ о взыскании выносится в течение пяти дней. А еще через 10, при отсутствии возражений со стороны работодателя, выдается взыскателю — работнику (подробнее см. статью 130 ГПК РФ).

Полученный судебный приказ можно передать в банк, где обслуживается организация. Банк будет обязан его исполнить раньше, чем выплатить долги по налогам ИФНС. По судебному приказу о взыскании долгов по оплате труда перечисления относятся ко второй очередности платежей (если есть требования о возмещении вреда жизни и здоровью или по алиментам, см. статью 855 ГК РФ).

![Екатерина Соловьева]()

Инкассовое поручение – свидетельство того, что для компании настало время расплачиваться. Причем расплачиваться во всех смыслах – с кредиторами, за ошибки бухгалтера и упущенные возможности урегулировать ситуацию раньше, сократив убытки. Подробности – в публикации.

Инкассовое поручение – что это?

Правила исполнения инкассового поручения – списания денежных средств со счетов плательщика-должника в бесспорном порядке – регулируются Гражданским и Налоговым кодексами, а также главой 7 «Положением о правилах осуществления перевода денежных средств» (утв. Банком России 19.06.2012 № 383-П, ред. от 11.10.2018).

Такое многостороннее «участие» различных нормативных актов в процедуре взыскания задолженности объясняется тем, что инкассовое поручение совместило в себе особенности банковской операции и восстановления справедливости в случае правонарушения определенной отрасли права.

Не зря в ст. 874 ГК сказано, что «порядок осуществления расчетов по инкассо регулируется законом, банковскими правилами и применяемыми в банковской практике обычаями». То есть, чтобы предъявить подобное поручение в отношении должника, кредитору необходимо соблюсти массу нюансов, что нередко становится помехой для фактического получения средств – об этом расскажем в следующих разделах.

Использовать промахи бухгалтера для опустошения счета компании в бесспорном порядке не так сложно. Возможность получателя средств предъявить распоряжение к расчетному счету плательщика должна быть предусмотрена «федеральным законом или договором между плательщиком и банком плательщика», как говорится в Положении № 383-П. Инспекторы ФНС активно используют свое право на инкассо, предусмотренное ст. 46 НК РФ, для взыскания налоговых долгов.

Бухгалтеры 1C-WiseAdvice рассчитывают и перечисляют налоги вовремя и с учетом всех негласных требований ФНС. Наш опыт и экспертный уровень оказания услуг по комплексному бухгалтерскому обслуживанию являются залогом того, что со счета организаций наших клиентов никто не снимет средства без их согласия.

Виды инкассовых документов

Выставление инкассо в банке

Статья 875 ГК РФ предусматривает несколько вариантов исполнения поручения банком. Документы могут подлежать оплате по предъявлению или в другой указанный срок. Частичные платежи возможны, если такой порядок установлен «банковскими правилами» или «при наличии специального разрешения в инкассовом поручении». К слову, в пункте 4.4 Положения № 383-П оговаривается возможность частичного списания средств со счета должника.

Кроме того, на срок исполнения инкассового поручения влияет то, насколько корректно взыскатель оформил пакет документов. А когда речь заходит о ФНС , не последнюю роль играет «степень терпеливости» инспекторов, то есть в какой срок после просрочки с перечислением налогов они приняли решение прибегнуть к инкассо.

Инкассовые поручения налоговых органов

Прежде чем использовать право взыскать задолженность со счетов налогоплательщика, инспекторы направляют ему требование, форма и порядок которого регламентируется приказом ФНС от 13.02.2017 № ММВ-7-8/179@. И если сроки оплаты истекли, а компания продолжает игнорировать инспекторов, налоговики принимают решение о принудительной оплате недоимки.

Все стадии этого процесса по срокам осуществления конкретных действий строго регламентированы. В то же время инспекторам нередко приходится повторно направлять инкассовые поручения – из-за того, что на счетах компаний-должников недостаточно средств. В связи с этим именно сроки предъявления требований к погашению недоимок в бесспорном порядке являются в судебной практике главным спорным моментом.

У налоговиков на предъявление своих требований есть не больше двух месяцев со дня окончания официально отведенного срока на погашение недоимки (п. 3 ст. 46 НК РФ). Но в статье 47 кодекса сказано, что решение о взыскании задолженности за счет имущества, «в том числе за счет наличных денежных средств налогоплательщика (налогового агента) - организации или индивидуального предпринимателя» инспекторы могут принять в течение года. Противоречивость норм, содержащихся в двух статьях, является причиной того, что у судов в этом вопросе нет официальной позиции.

Например, в постановлении Президиума ВАС РФ от 04.02.2014 N 13114/13 по делу № А50-18748/2012 говорится, что ФНС может повторно выставлять инкассовые требования в течение года (в данном случае в связи с закрытием счета организацией, имеющей задолженность).

Данное решение поддерживается многими другими постановлениями, в том числе постановлением ФАС Волго-Вятского округа от 14.12.2011 по делу № А82-473/2011. В нем суд пояснил, что даже статье 46 НК РФ, на которую так любят ссылаться должники, «не предусмотрено правовых последствий пропуска срока направления в банк инкассового поручения». Поэтому главное для налоговиков «своевременно принять решение» о взыскании задолженности, а на предъявление поручения у них есть год.

Однако в постановлении ФАС Московского округа от 15.11.2012 по делу № А41-41798/11 высказывается противоположная точка зрения: по истечении двухмесячного срока, установленного статьей 46, «инспекция не вправе направлять инкассовые поручения в банк, в том числе и после возвращения банком инкассовых поручений при закрытии налогоплательщиком банковских счетов или при открытии налогоплательщиком новых банковских счетов».

Инкассовое требование от судебных приставов

Меры государственного принуждения по взысканию налоговых недоимок включают приостановление операций по счету, а затем привлечение службы судебных приставов.

Пункт 2. ст. 5 Федерального закона от 2 октября 2007 № 229-ФЗ «Об исполнительном производстве» закрепляет за приставами «непосредственное осуществление функций по принудительному исполнению судебных актов, актов других органов и должностных лиц». Другими словами, участие судебных приставов – крайний по степени своей неблагоприятности этап взыскания задолженностей со счетов компаний в бесспорном порядке.

Согласно ч. 2 ст. 70 Закона № 229-ФЗ при перечислении средств со счетов должника пристав не должен предоставлять в банк какие-либо расчетные документы, достаточно постановления или исполнительного документа, на основании которых производится данная процедура. Части 5 и 8 той же статьи Закона в свою очередь обязывают кредитную организацию незамедлительно исполнить требования, указанные в данных документах.

Исключением являются следующие случаи:

- на счетах должника отсутствуют средства;

- на счета уже наложен арест;

- операции с денежными средствами уже приостановлены в порядке, установленном законом.

Оформление инкассового поручения

Порядок исполнения и оформления инкассовых поручений регламентируются статьями 874-876 Гражданского кодекса. В частности, статья 875 предусматривает возможность оставить инкассовое поручение без удовлетворения в случае отсутствия какого-либо документа или их несоответствия «внешним признакам», которые детально регулируются главой 7 Положения № 383-П.

Одно из многочисленных требований данного нормативного акта: графа «Назначение платежа» должна содержать определенные сведения.

Невыполнение взыскателями, в частности, налоговой, этого правила является причиной даже для судебных споров. И судьи решают, должен ли банк исполнять поручение ИФНС, если инспекторы некорректно заполнили графу «Назначение платежа».

Так, в постановлении ФАС Северо-Западного округа от 29.03.2011 по делу № А56-34039/2010 суд поддержал решение банка вернуть поручение налоговиков без исполнения. Причина – сотрудник ИФНС не указал в поле «Назначение платежа» сведения о решении, на основании которого производится бесспорное взыскание налога.

Чем инкассовые поручения отличаются от платежных?

Принципиальное отличие инкассового поручения от платежного заключается в том, что в первом случае инициатива списания средств со счета исходит от получателя, а не от плательщика. И происходит без согласия последнего. По платежному поручению списание денежных средств происходит по согласию клиента.

Из этого следуют другие формальные отличия инкассо от платежки, например:

- Инкассовое поручение является способом привлечения к ответственности за правонарушение.

- инкассовый документ заполняется взыскателем, а не владельцем счета. Следовательно, корректность его оформления проверяют более тщательно. Что в принципе подтверждается судебной практикой.

- Инкассо может быть предъявлено через банк взыскателя.

Инкассовое поручение – лишь одно из последствий несоблюдения законодательных и «выявленных опытным путем» требований ФНС по исчислению и уплате налогов. В зависимости от суммы недоимки ответственность за налоговое правонарушение для компании и ее руководителя может из административной перейти в уголовную. У клиентов 1C-WiseAdvice не бывает подобных проблем, а налоговая нагрузка на их бизнес оптимальная для его специфики и структуры компании.

Чтобы добиться от компании погашения задолженности налоговики направили в банк решение о приостановлении операций по ее банковскому счету. Банк уже на следующий день счет заблокировал. Однако произошло это как раз накануне выплаты работникам заработной платы. Бухгалтер фирмы рассчитывает, что банк все же позволит перечислить работникам средства с заблокированного счета. Разберемся, почему чиновники против.

Налоговики вправе приостанавливать всех расходные операции по банковским счетам компаний из-за долгов по налогам или за опоздание с представлением налоговой декларации (пп. 1, 3 ст. 76 НК РФ). Банки в свою очередь обязаны исполнять решение контролеров и блокировать счета (пп. 6, 7 ст. 76 НК РФ). В результате компания фактически теряет право распоряжаться деньгами. Однако утрата этого права не снимает с компании обязанности платить работникам зарплату. Выясним, удастся ли это сделать.

Предпринять попытку

Налоговики, безусловно, ждут от компании погашения всех долов по налогам. Поэтому после блокировки счета они направят в тот же банк поручение на списание с этого счета задолженности в полной сумме. Это поручение подлежит безусловному исполнению банком, но только в порядке очередности (п. 4 ст. 46 НК РФ). И эта очередность, кстати, в пользу компаний, а не налоговиков. Поясним, в чем суть.

Перечислить компании деньги для расчетов с работниками банк обязан в третью очередь, тогда как платежи в бюджет отнесены к четвертой очереди (п. 2 ст. 855 ГК РФ). Налоги и задолженность по ним - это как раз платежи в бюджет. Следовательно, если компания раньше налоговиков представит банку поручение на перечисление зарплаты, то банк обязан сначала исполнить поручение компании. И только потом - налоговиков.

Кстати, бюджетное законодательство прямо предусматривает, что перечисление или выдача денежных средств на оплату труда производится банком в порядке календарной очередности поступления расчетных документов (ст. 5 Федерального закона от 30.11.2011 № 371-ФЗ «О федеральном бюджете на 2012 год и на плановый период 2013 и 2014 годов»). Иными словами, получается, что у компании есть шанс получить из банка деньги на выплату зарплаты даже при блокировке счета.

Судьи на стороне компаний. В своих решениях они отмечают, что банк обязан выполнить поручение компании на выплату заработка, если оно поступило раньше документов на перечисление налогов и сборов (постановления ФАС Поволжского округа от 03.02.2011 № А55-11156/2010, Западно-Сибирского округа от 22.08.2011 № А 81-4699/2010).

Чиновники против

Тот факт, что для выплаты зарплаты компания может получить средства с заблокированного счета, чиновников Минфина России, по-видимому, не устраивает.

Они и прежде заявляли, что приостановление операций по счету распространяется на оплату труда. И делали вывод, что банки не вправе исполнять соответствующие поручения компаний (письмо Минфина России от 29.10.2008 № 03-0207/1-437).

Банки, как правило, с чиновниками не спорят. Ведь штраф за исполнение поручений компании при заблокированном счете - 20 процентов от суммы по поручению, но не более суммы задолженности компании по налогам. Даже если у компании нет долгов, а счет заблокировали за непредставление декларации, то все равно взыщут штраф в размере 20 тыс. руб. (ст. 134 НК РФ). Иными словами, банкам безопаснее не исполнять никакие поручения компаний.

Ситуация, по всей видимости, в ближайшее время не изменится. В последнем из писем чиновники вновь подтвердили, что в период приостановления операций по счету, заработная плата списываться со счета не может. И напомнили, что операции приостанавливаются с момента получения банком соответствующего решения налогового органа до получения решения об отмене приостановления (письмо Минфина России от 07.06.2012 № 03-02-07/1-136).

Подобная позиция чиновников, безусловно, неудобна для компаний. Дело в том, что помимо прочих проблем, связанных с разблокировкой счета, можно столкнуться с ответственностью за невыплату заработка.

Штраф за перечисление, а не за выдачу наличности

Елена Сорокина, методолог аутсорсингового подразделения BDO (Россия)

При блокировке банковских счетов некоторые компании пытаются найти обходные пути

для выплаты заработка своим работникам. К примеру, фирма – представитель иностран-

ной компании на время блокировки счета может договориться с головной организацией

о перечислении заработка на счета своих работников.Конечно, выплатить заработок непосредственно с «замороженного» счета будет не просто. По-видимому, штраф за неисполнение банком решения налогового органа (20 процентов от суммы по поручению компании) – достаточно весомый аргумент для банка. Банки, скорее всего, просто не желают связываться с контролерами.

Заметим, что штраф для банков предусмотрен именно за «перечисление средств» (ст. 134 НК РФ). О штрафе за выдачу наличных в НК РФ ничего не говорится. Поэтому компании, в принципе, стоит попробовать обратиться в банк для получения наличных под выплату заработка. Не исключено, что банк пойдет навстречу. Но при любом результате компании нужно как можно скорее предпринять все возможные действия для разблокировки счета.

Полную версию статьи вы можете прочитать в журнале «Бухгалтерия: просто, понятно, практично», №14, июль 2012А вот выдача средств со счета на обычную зарплату и перечисление задолженности по налогам и взносам по поручениям налоговой инспекции и внебюджетных фондов – это операции одной очереди (третьей). Поэтому банк выдаст деньги на зарплату, только если платежные документы от компании получит раньше решения налоговиков о приостановлении операций по счетам (письмо Минфина России от 6 марта 2014 г. № 03-02-07/1/9689).

Как же быть? Ведь за задержку зарплаты организация должна будет уплатить работникам проценты в размере не ниже 1/300 ставки рефинансирования (сейчас она составляет 8,25% годовых) за каждый день просрочки.

Причем независимо от вины работодателя (ст. 236 Трудового кодекса РФ, п. 55 постановления Пленума Верховного суда РФ от 17 марта 2004 г. № 2).

Не говоря уже о других мерах ответственности, в частности, административной – в виде штрафа. Для юрлиц его сумма от 30 тыс. до 50 тыс. руб. Такая величина установлена в пункте 1 статьи 5.27 Кодекса РФ об административных правонарушениях.

Способ расчетов

Оплата наличными

Самый простой способ – выдать деньги работникам из кассы. Но это возможно, когда у компании есть наличная выручка. Если же в кассу поступает мало средств, то снять деньги с заблокированного расчетного счета не получится. Открыть счет в другом банке тоже не удастся, так как с прошлого года это прямо запрещено. Соответствующее положение внесено в пункт 12 статьи 76 Налогового кодекса РФ.

О приостановлении операций по счетам организации налоговая служба информирует все банки с помощью специального сервиса (письма ФНС России от 20 февраля 2014 г. № ПА-4-6/3003, от 13 февраля 2014 г. № НД-4-8/2283).

Актуальная информация размещена на сайте ФНС России в разделе «О ФНС России/Взаимодействие с другими государственными учреждениями РФ/Взаимодействие с Банком России/Система информирования банков о состоянии обработки электронных документов (“БАНКИНФОРМ”)» (www.nalog.ru).

Кредит или заем

Восполнить нехватку оборотных средств может помочь кредит или заем (от дружественной компании или от учредителей). Но здесь проблемы такие.

В кризис лишние деньги найти непросто. При неблагополучном положении дел в компании банк в кредите может отказать. Если деньги достать все же удастся, за них придется платить большие проценты. И наконец, главный недостаток – поступившие на расчетный счет средства сначала все равно пойдут на уплату налогов и взносов и только затем на зарплату. Так что их нужно брать, чтобы хватило на расчеты с бюджетом, а не только на расчеты с работниками.

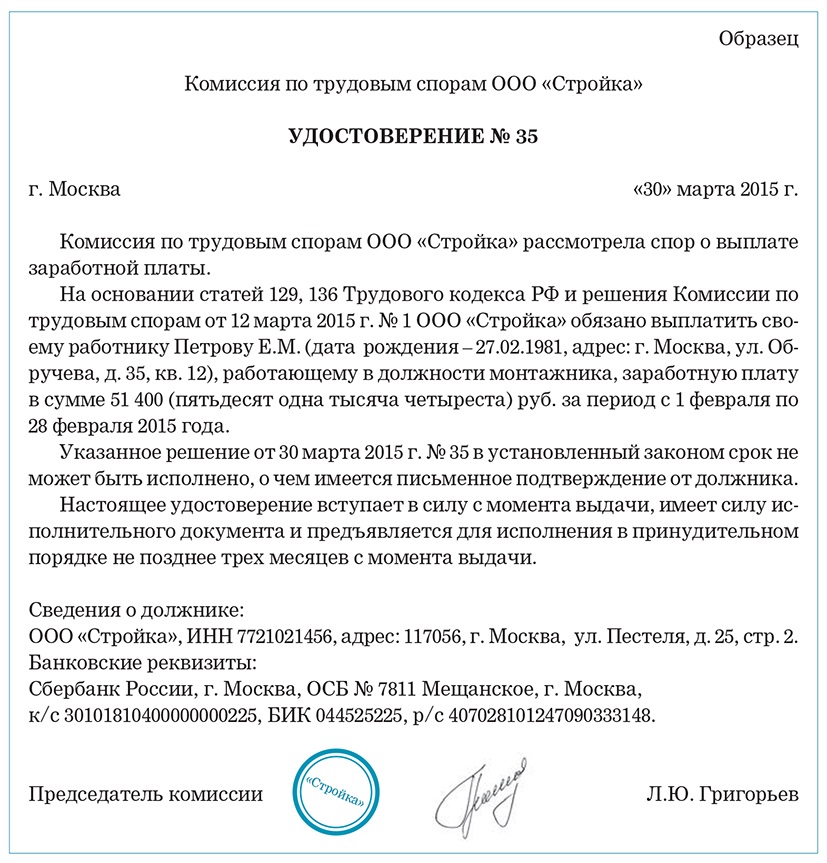

Решение комиссии по трудовым спорам

Если налички нет и привлеченных средств тоже, можно использовать другой способ – выдать зарплату по решению комиссии по трудовым спорам. Это исполнительный документ, а платежи по нему относятся к платежам второй очереди.

Процедура создания комиссии определена в статье 384 Трудового кодекса РФ.

Порядок действий следующий.

- Создаем комиссию по трудовым спорам (КТС) из равного числа представителей со стороны работодателя и работников. Представителей со стороны работодателя назначает руководитель компании. Со стороны работников избрание представителей оформляют протоколом общего собрания трудового коллектива.

- Изготавливаем печать для КТС. Можно заказать любую печать, конкретных требований к ней нет.

- Выдаем всем работникам расчетные листки по зарплате (ст. 136 Трудового кодекса РФ).

- Работники, которым компания не выдала зарплату, подают в комиссию заявления с просьбой обязать работодателя выплатить им деньги за определенный месяц (период).

- Комиссия регистрирует и рассматривает заявления, выносит решение о выплате задолженности по зарплате. На заседании комиссии ведется протокол. А по результатам заседания комиссия оформляет решение, копию которого вручает работнику. По общему правилу данную копию работник предъявляет для исполнения работодателю.

Такие правила установлены встатье 389 Трудового кодекса РФ.

В данном случае работодатель обжаловать решение комиссии не собирается (поскольку он сам инициировал ее создание), а добровольно выплатить зарплату по решению КТС не может, так как счет заблокирован. Поэтому удостоверения можно выдать одновременно с копией решения комиссии (см. образец).

![]()

6. Далее возможны два варианта:

а) работник передает удостоверение, выданное комиссией, судебному приставу, и тот занимается его исполнением в принудительном порядке;

б) работник сам обращается в банк должника, то есть своего работодателя, как взыскатель (ст. 8 Федерального закона от 2 октября 2007 г. № 229-ФЗ «Об исполнительном производстве»). При этом в банк он представляет:

- удостоверение, выданное комиссией по трудовым спорам;

- заявление о выплате денег с указанием необходимых сведений о себе (Ф. И. О., гражданства, данных паспорта или другого документа, удостоверяющего личность, места жительства или места пребывания, ИНН (при его наличии), реквизитов счета, на который просит перечислить деньги).

Доверенность можно составить в простой письменной форме.

Банк в свою очередь должен незамедлительно исполнить требования взыскателя и сообщить об исполнении в течение трех дней (п. 5 ст. 70 закона № 229-ФЗ).

Однако при выборе такого способа следует учесть, что банк может в выдаче денег отказать, сославшись на пункт 8 статьи 70 закона № 229-ФЗ. В нем предусмотрено, что банк вправе не исполнять исполнительный документ, в случае когда операции с денежными средствами приостановлены в законном порядке. Тогда за разрешением ситуации работникам придется обращаться в суд.

Автор считает, что банк обязан исполнить удостоверение комиссии по трудовым спорам, так как приостановление операций не распространяется на взыскания, очередность исполнения которых предшествует взысканию налогов и сборов. То есть в нашем случае – на взыскание зарплаты по исполнительным документам. Поэтому, по мнению автора, приведенная норма касается только операций четвертой и пятой очереди. Норма эта существует давно. И раньше банк не отказывал во взыскании, даже если счет заблокирован.

Судебных решений, где банк незаконно отказал во взыскании зарплаты, найти не удалось. Возможно, их и нет. Есть решение, в котором суд подтвердил, что банк законно отказал во взыскании с заблокированного налоговиками счета прочих платежей, относящихся к пятой очереди (постановление Семнадцатого арбитражного апелляционного суда от 3 июня 2014 г. № 17АП-5256/2014-АК). Это косвенно подтверждает, что отказаться выдать средства по исполнительному листу банк может только по требованиям, которые по очередности стоят ниже налоговых платежей, взыскиваемых по поручению ИФНС.

Перечень способов решения проблемы приведенным списком, конечно, не исчерпывается. Каким вариантом воспользоваться, компания решает самостоятельно.

Важно запомнить

Очередность списания денег при недостаточности их на счете для удовлетворения всех требований определена в статье 855 Гражданского кодекса РФ. Средства на зарплату банк перечисляет в третью очередь. Налоги и взносы – это тоже платежи третьей очереди. Операции одной очереди банк проводит в порядке календарной очередности поступления документов.

Читайте также: