Может ли сотрудник перевести деньги на счет организации

Опубликовано: 17.09.2024

Причины, по которым сотрудник может обратиться с просьбой о перечислении его заработной платы на карту третьего лица, могут быть различными: помощь родственникам, уплата кредита за другого человека, помощь бывшей супруге, не обусловленная исполнительным листом, и т.д. Законно ли такое перечисление – задаются вопросом многие работодатели? Если возможность законодателем предусмотрена, как правильно оформить перечисление? Какие нюансы следует учесть?

Закон разрешает?

Ответ на главный вопрос, интересующий работников и работодателей такой: перечисление на карту третьих лиц оплаты труда вполне законно. Следует лишь правильно оформить такую операцию (операции) со ссылкой на действующее законодательство. У получателей в этом случае проблем не возникает, у организации и работников – тоже.

Международное право (Конвенция организации труда №95 от 1/07/49 г., ратифицирована в нашей стране) позволяет вместо получения оплаты труда гражданином пользоваться исключениями; одна из причин – желание самого гражданина. Это означает, что перечисление на стороннюю карту возможно.

Отсутствует запрет на перечисление третьим лицам «зарплатных» сумм и в ТК РФ. Статья 136 предусматривает такой вариант в виде исключения (абз. 5), которое оговаривается трудовым договором.

Обязана ли администрация принять такой вариант расчетов? Нет, не обязана, поскольку юридические и физические лица, вступая в договорные отношения, свободно выражают свою волю (ст. 421-1 ГК РФ).

Таким образом, перечисление на карту третьего лица чьей-либо заработной платы возможно:

- если стороны договорились об этом;

- если стороны отразили договоренность в трудовом договоре.

Чтобы не оформлять трудовой договор заново, договоренность отражают в допсоглашении к документу.

Перечисление на чужую карту сопряжено с дополнительными банковскими расходами (комиссией), дополнительными трудозатратами (если заработная плата перечисляется одной платежкой всем членам рабочего коллектива, а третьему лицу – отдельным документом), иными «проблемными» моментами для работодателя. Это может стать основанием для отказа работнику. С другой стороны, если речь идет только о дополнительных финансовых затратах и взять их на себя согласен работник, достаточно прописать в допсоглашении данное условие.

Кстати говоря! Согласно Конвенции МОТ, перечисление на карту третьих лиц возможно и по решению суда, например, если речь идет об алиментах.

Оформление и учет

ВАЖНО! Образец заявления на перечисление зарплаты третьему лицу от КонсультантПлюс доступен по ссылке

В трудовом договоре возможность перечисления на карту стороннего лица формулируется как возможность, общими фразами, например, так: «Заработная плата работника может быть перечислена третьему лицу на его банковский счет, по заявлению работника. Выплата определяется моментом списания денежных средств со счета организации».

Кроме договора, от работника требуется само заявление. Оно оформляется на имя руководителя фирмы за 5 дней до выплаты зарплаты в организации. В тексте должна быть сформулирована просьба о перечислении на счет третьего лица. При этом обязательно указывать:

- ФИО владельца карты;

- полные банковские реквизиты карты, с указанием счета, банка и его данных.

В платежном поручении указывают, чья заработная плата перечисляется на счет постороннего человека, за какой период (месяц, год), на основании какого документа (заявление сотрудника). Если работник пожелал, чтобы его зарплата шла на погашение определенных платежей третьего лица, к примеру, на погашение кредита, в назначении платежа указывают и этот факт. Обычно информация содержит реквизиты кредитного договора. Так организация может обезопасить себя от претензий и доказать законность перечисления средств.

Если работник часто обращается с заявлением на перечисление своей зарплаты кому-либо на сторону или таких работников несколько, целесообразно вести журнал, в котором регистрируются указанные документы.

В бухгалтерском учете для таких операций используют счет 76, с открытием отдельного субсчета (субсчетов).

- Д70 К76/перечисления третьим лицам;

- Дт 76/перечисления третьим лицам К51.

В расчетном листке необходимо предусмотреть строку, отражающую такое перечисление. Если комиссию платит работник, ее учитывают на счете 73, как расчеты с персоналом: Д70 К73.

Нюансы

Рассчитываясь с работником по заработной плате указанным способом, необходимо помнить о важных нюансах:

Андрею срочно понадобилось пополнить счет фирмы, чтобы расплатиться с поставщиками, и он положил свои деньги на расчетный счет. Налоговики сочли это доходом и заставили заплатить налог.

Алине нужна была наличность, она решила снять крупную сумму со счета фирмы, а документы оформить позже. Но банк отказался проводить операцию и заблокировал счет.

В статье расскажем, как владельцам компаний правильно вносить и снимать деньги, чтобы не было проблем с налоговой и банком.

Если на счете не хватает денег для расчетов с поставщиками, сотрудниками или налоговой инспекцией, вы можете помочь фирме и внести личные деньги на время или безвозвратно. Сделать это можно тремя способами.

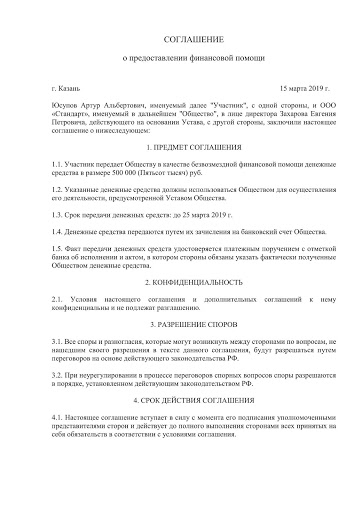

Оформить финансовую помощь учредителя

Учредитель дарит деньги фирме. Для этого оформляют соглашение о безвозмездной финансовой помощи.

После этого учредитель вносит деньги в кассу или перечисляет на расчетный счет с назначением платежа «Безвозмездная помощь учредителя по соглашению №_____ от __________».

Уставный капитал от такой помощи не меняется, доля учредителя не увеличивается.

Лучше, если деньги внесет учредитель с долей более 50%, тогда такая помощь не считается доходом, налоговая не берет с нее налоги. Если доля учредителя 50% и меньше, налог придется заплатить. Сумма зависит от системы налогообложения.

|  |

Учредитель может дать деньги компании не насовсем, а в долг, с процентами или без. Это оформляют договором займа, в котором прописывают сумму и условия.

Заемные деньги не считаются доходом фирмы, их возврат не будет ни расходом фирмы, ни доходом учредителя. Но если заем процентный, фирма должна удержать с процентов НДФЛ, а сумму процентов может включить в расходы.

Учредитель вправе простить долг фирме и не требовать деньги обратно. Для этого оформляют соглашение о прощении долга.

Если доля учредителя-заимодавца 50% и меньше, фирме придется заплатить налог с прощенного долга, потому что он считается доходом.

Внести дополнительные вклады в уставный капитал

Это самый долгий, хлопотный и затратный вариант. Все участники вносят дополнительную сумму в уставный капитал, при этом номинальная стоимость доли каждого участника увеличивается, а соотношение долей — нет.

Этап 1. Участники общества проводят общее собрание, принимают решение увеличить уставный капитал за счет дополнительных взносов, оформляют протокол. Единственный учредитель оформляет решение единственного участника.

Этап 2. В течение двух месяцев участники вносят дополнительные вклады.

Этап 3. В течение месяца проводят еще одно собрание, чтобы утвердить итоги внесения дополнительных вкладов и изменения в уставе.

Этап 4. Оформляют заявление по форме Р13001 и отправляют в налоговую, затем получают итоговые документы.

Проходить этот квест только чтобы пополнить счет фирмы, нецелесообразно. Лучше оформить финансовую помощь или заем от учредителя.

Пока деньги принадлежат фирме, снимать их на личные нужды нельзя. Есть несколько официальных способов перевести деньги на счет владельцев бизнеса.

Выплатить дивиденды участникам

Дивиденды можно выплачивать с периодичностью, которая прописана в уставе: раз в квартал, полугодие или год.

- фирма сработала в убыток и чистой прибыли нет;

- чистые активы меньше уставного капитала;

- уставный капитал внесли не полностью;

- есть признаки банкротства.

Различные коммерческие организации довольно часто сотрудничают друг с другом. В результате подобного взаимодействия требуется проводить различные финансовые операции.

В основном для расчета за услуги и оплату товаров используется безналичный перевод. Такой вариант считается наиболее комфортным и позволяет переводить любую требуемую сумму. Однако перевод денежных средств на расчетный банковский счет ИП или ООО имеет определенные нюансы и тонкости.

Перевести с карты на расчетный счет и на карту со счета

Очень часто физические лица переводят средства на расчетный банковский счет организации. Существует несколько вариантов, как перевести средства с банковской карты на счет. Необходимо помнить, что банк снимает проценты за перевод. Каждый банк устанавливает свою процентную ставку.

- Через отделение финансовой организации.

Для перевода понадобится документ, устанавливающий личность, платежная карта отправителя, реквизиты счета для оплаты. Все документы предъявляются сотруднику банка. Он вносит их в базу данных и снимает необходимую сумму для перевода с карты и отправляет на расчетный счет получателя. Операция перевода занимает от нескольких часов до нескольких суток.

- Посредством банкомата одного из финансовых учреждений.

Необходимо перевести деньги по реквизитам, поэтому если пользуетесь терминалами самообслуживания, лучше прибегнуть к услугам сотрудника:

- Вставить карту в терминал и авторизоваться;

- Перейти в меню «перевод денежных средств»;

- В открывшемся меню выбрать «перечисление на расчетный счет»;

- После этого появится поле с большим количеством свободных строк, которые потребуется заполнить;

- Перевести необходимый объем денежных средств, учитывая при этом размер комиссии;

- Обязательно запросить квиток о переводе.

Процедура поступления средств занимает в среднем один день.

- Перевод на расчетный счет через Сбербанк Онлайн.

Этот вариант подойдет для тех, у кого подключен виртуальный, или мобильный банкинг. Для перечисления средств данным способом потребуется ИНН и БИК получателя. Деньги перечисляются в течение нескольких часов.

Плательщик обязательно должен сохранить квитанцию в электронном варианте.

Перевод физ. лицу с расчетного счета организаций и предпринимателей также распространены, как и переводы в обратном порядке. Это происходит при начислении заработной платы, или оплаты выполненного объема работы в соответствие с гражданско-правовым соглашением.

Это вид взаимоотношений, в связи с которым предприниматель обязан оплатить конкретный объем работы, либо определенный вид товаров и услуг.

В данном случае обязательно указывать номер соглашения и вид услуг, которые оплачиваются. Вместе с начислением заработной платы плательщик обязан составлять ведомости оплаты НДФЛ и страховых начислений. При перечислении аванса или заработной платы плательщик должен в обязательном порядке указать наименование платежа. Внесение наличных на корпоративную карту производится с помощью клиентского менеджера.

Какие сведения необходимо указывать:

- Паспортные данные получателя;

- БИК;

- ИНН;

- Наименование финансовой организации получателя;

- Номер расчетного счета или платежной карты получателя;

- Cумма перевода;

- Назначение платежа.

Перевести на расчетный счет ИП

Существует несколько вариантов перевода денежных средств на банковский счет ИП. Для перевода на расчетный счет и у получателя, и у отправителя должен быть действующий счет в финансовой организации. В данном случае выгоднее осуществлять переводы, когда получатель и плательщик пользуются услугами одного банка, так как процент комиссии будет ниже.

- Обратиться в учреждение банка с просьбой произвести перевод.

- Сообщить следующие данные:

- Наименование получателя;

- Номер лицевого счета;

- Вид платежа;

- Сумма денежного перевода;

- Наименование финансового учреждения, в котором у получателя открыт счет.

Перевод от физического лица на расчетный счет может производиться любым доступным способом: через банкомат, филиал финансового учреждения, мобильный или виртуальный банкинг. Предварительно необходимо уточнить номер расчетного счета.

Если счетов несколько

Перевести на расчетный счет ООО или организации

Перевод денежных средств на расчетный счет ООО не сложная процедура.

Этапы выполнения перевода на счет ООО:

- Плательщик обращается в подразделение банка с просьбой произвести перевод на расчетный счет определенной компании или организации. Для этого оформляется специальное поручение.

- Финансовая организация производит перевод до конца следующего дня, следующего за днем подачи поручения.

- По факту отправления средств банк информирует обе стороны о том, что перечисление произведено.

Комиссия по переводам

Прежде, чем воспользоваться услугами какого-либо банка, необходимо уточнить размер процентной ставки за перевод средств на банковский счет ИП.

Возможен ли перевод без комиссии

Абсолютное большинство банков устанавливает комиссию на проведение платежных операций и переводов. В основном процентная ставка составляет от 0.5% до 1.5%. Однако существует несколько способов, как перевести деньги на счет ИП, ООО без процентов.

Основные способы беспроцентного перевода:

- С одной корпоративной карты на другую (при условии, что обе карты обслуживаются в одной кредитной организации).

В банке Тинькофф такие операции производятся без вычета комиссии, скорость перевода не превышает 5-15 минут. Однако существует лимит единого перевода – 10 000 рублей. В банке ВТБ комиссия за одну операцию составит 1 рубль.

- Посредством использования системы переводов.

Наиболее популярная и востребованная система переводов – «Колибри». Лимит переводов через данную систему – полмиллиона рублей.

Выполнить такой перевод можно всего за 10-15 минут в любом филиале Сбербанка, а также некоторых других кредитных организаций.

Помимо вышеперечисленных способов можно использовать виртуальные платежные системы. Комиссия в них насчитывается, однако она в разы меньше, чем при денежных переводов кредитными организациями.

Перевести на расчетный счет Сбербанка

Проще производить переводы денежных средств тем, у кого оформлен расчетный счет в Сбербанке. Если плательщик и получатель имеют расчетный счет в Сбербанке, комиссия за перевод составит 1.5%, если средства переводятся со счета, который оформлен в другом финансовом учреждении, комиссия составит 2%.

Способы перевода на расчетный счет в Сбербанке

| Метод | Описание |

|---|---|

| Через кассу филиала Сбербанка | Необходимо знать наименование организации – получателя, номер ее счета. Нужно предъявить документ, устанавливающий личность и обязательно в платежной бумаге указать назначение перевода |

| Через виртуальный банк | Рассчитан только для тех плательщиков, которые также пользуются услугами Сбербанка. Необходимо скачать онлайн приложение и указать данные перевода. В персональном кабинете можно сохранить данные перевода и впоследствии автоматически производить платежи, не вписывая каждый раз все исходные данные |

| Через Мобильный банк | Приложение работает аналогично виртуальному приложению. Его необходимо предварительно скачать и настроить параметры перевода в персональном кабинете пользователя |

| Произвести перевод со счета, открытого в другом банке | Перечисление денежных средств на расчетный счет Сбербанка со счета другого банка производится в отделении Сбербанка, либо через виртуальный банк. Период перевода составляет от одного дня до одной недели. |

Перевести на расчетный счет Тинькофф банка

Переводы на расчетный счет Тинькофф банка для его пользователей составит 0.3%, для пользователей других банков процент комиссии составит 1%. Можно перевести средства посредством терминала или банкомата, если перевод осуществляется через корпоративную карту, или стандартную платежную карту физического лица.

Какие сведения нужны, чтобы произвести перевод и заполнить платежное поручение:

- Наименование кредитного учреждения;

- Номер счета получателя;

- Личные данные плательщика;

- ИНН;

- КПП организации – плательщика;

- БИК.

На поступление средств уходит от нескольких часов до 1-2 суток с момента проведения операции.

Переводы на расчетный счет ИП и ООО – неотъемлемая часть их взаимодействия друг с другом, а также с физическими лицами. Правила проведения переводов, а также тарифы на выполнение данных финансовых операций различными банками помогут избежать лишних затрат и вовремя перевести необходимую сумму.

Нет. Зачисление денежных средств в рамках зарплатного проекта возможно только на счета, открытые в Сбербанке.

В соответствии с условиями договора.

Если у вас есть счёт в филиале, где вы заключали зарплатный договор и есть согласие на списание платы за услуги банка, комиссия списывается с вашего счёта автоматически в день формирования банком указанной платы.

В остальных случаях комиссия оплачивается на основании счёта, выставленного банком. Сроки оплаты определены условиями договора.

В рабочие дни: в регионе, где был заключён договор, ежедневно (в т.ч. по выходным и

праздничным дням) с 7:00 до 23:30, в других банках — с 7:00 до 22:30. Подробнее можно узнать по ссылке.

С помощью Сбербанк Бизнес Онлайн. Создайте зарплатный реестр — укажите информацию о выплате, добавьте сотрудников и суммы зачислений. Затем подпишите реестр и отправьте в банк. Пошаговая инструкция — в разделе Помощь по Сбербанк Бизнес Онлайн.

Нет, нельзя. Один реестр — одно платёжное поручение.

Мы составили 7 основных рекомендаций по оформлению реестров и расчётных документов к ним.

Основные рекомендации по оформлению реестров и расчётных документов к ним

1. Используйте средства на расчётном счёте в Сбербанке

Вы можете дать разрешение банку на списание с расчётного счёта сумм по реестрам. Тогда вам не придется самостоятельно формировать платёжные поручения — банк оперативно сделает это за вас.

2. Указывайте вид выплаты в реестре

При формировании реестра в Сбербанк Бизнес Онлайн вам необходимо выбрать Вид зачисления (заработная плата, пособие на детей или другое). Тогда в выписке по расчётному счёту организации будет указан вид выплаты, получатель получит соответствующее СМС‐уведомление, а в выписке по своему счёту он увидит сумму с соответствующим пояснением.

Выплаты по зарплате положительно влияют на кредитный потенциал получателя. От вида выплаты зависит также стоимость операции зачисления.

! Если с получателя выплаты по исполнительному производству должна быть взыскана определенная сумма, то размер взыскания напрямую зависит от того, какие именно средства поступили на счёт получателя. Поэтому важно указать, что производится выплата алиментов или других иммунитетных средств, в соответствии с требованиями Федерального закона Об исполнительном производстве.

! Если выплата осуществляется на номинальный счёт (см. ст. 37 ГК), то по условиям такого счёта некоторые виды выплат не могут быть на него зачислены.

! Для некоторых видов выплат при проведении валютной операции по реестру могут потребоваться дополнительные подтверждающие документы, поэтому использование их в валютных операциях по реестрам не предусмотрено.

3. Обратите внимание на реквизиты получателя

Получателем средств для распределения по реестру является банк. В платёжном поручении к реестру в реквизите Счёт получателя должен быть указан корреспондентский счёт банка, который можно найти на сайте банка или в договоре. В наименовании получателя указывается название подразделения банка, с которым заключён зарплатный или социальный договор.

4. Обратите внимание на суммы документов

Суммы платёжного поручения к реестру и самого реестра должны совпадать.

5. Обратите внимание на номера реестра и договора

Важно корректно указать вид выплаты, номер реестра должен быть указан вместе с ключевым словом. Банк быстро разберётся, какой именно реестр соответствует этому платёжному поручению. Номер действующего договора нужно указать без пробелов и в форме, понятной любому человеку или компьютерой программе.

Рассмотрим правильный пример для реестра №123 по заработной плате, где зелёным цветом выделен текст, на который нужно обратить особое внимание.

Выплата зарплаты за февраль 2019 по реестру 123 по договору 12345678 от 12.12.12 на банковские счета работников

6. Используйте (скобки)

Если вам необходимо, чтобы при возврате частично не зачисленной суммы по реестру (при наличии расхождений ФИО получателей, закрытых счетов и т.п.) в расчётном документе сохранилась часть текста исходного документа, то укажите нужную информацию в круглых скобках в начале текста назначения платежа:

(л/c 12345678910) Выплата зарплаты за февраль 2019 по реестру 123 по договору 12345678

Возврат в этом случае будет выглядеть так:

(л/c 12345678910) Возврат по реестру 123 по договору 12345678

7. Оформляйте валютные операции правильно

Если ваша организация осуществляет выплаты на счета физических лиц-нерезидентов или является нерезидентом, то при составлении платёжных поручений в назначении платежа перед текстом должен быть указан код вида операции в формате

Например, назначение платежа при выплате заработной платы может выглядеть так:

Перед обработкой реестра банк проверяет код вида операции. Если он соответствует виду выплаты (зачисления), указанному в реестре, то зачисление на счета получателей будет проведено успешно. В ином случае потребуются исправления в назначение платежа или указание другого вида выплаты в реестре и повторное отправление их в банк.

Если по договору за вас формирует платёжные поручения к реестрам банк, то в выписке по счёту организации списание средств по реестру будет отражено с указанием в назначении платежа такого кода вида операции, который соответствует выбранному вами виду зачисления в реестре. Не все виды выплат в этом случае допускается выбирать в реестрах.

Если ваша организация не является бюджетной или кредитной, получатели-резиденты и нерезиденты должны быть указаны в разных реестрах.

Закон не запрещает выдавать зарплату наличкой. Работодатель также не может принуждать сотрудников получать зарплату только на банковский счет, об этом говорит Письмо Минтруда РФ от 20.03.2015 № 14-1/ООГ-1830.

Нужно ли соглашение о выплате зарплаты наличкой

Трудовой договор может предусматривать выдачу зарплаты переводом на банковский счет. Тогда, если работник уже после подписания договора захотел получать зарплату наличкой, он должен получить согласие работодателя, так как для изменения условий договора нужно обоюдное согласие.

Как начать получать зарплату наличкой

Для начала сотрудник пишет заявление в свободной форме на имя директора предприятия со ссылкой на ст. 136 ТК РФ. Работник может просить согласовать его заявление, но не требовать выплаты наличкой — такого права закон не дает.

Генеральному директору

ООО “Первый цех”

Иванову И.И.

от слесаря

Глушкова Д.Д.

ЗАЯВЛЕНИЕ

Прошу с июля 2020 года выдавать мне заработную плату по месту работы в наличной форме в соответствии со статьей 136 Трудового кодекса Российской Федерации.

Может ли работодатель отказать в выдаче зарплаты в наличной форме

Работодатель обязан исправно платить зарплату своим сотрудникам. При этом он сам решает в какой форме — наличной или безналичной — это делать. Работник может попросить изменить форму оплаты, но работодатель не обязан с этим соглашаться.

Судебная практика показывает, что в большинстве случаев суды не удовлетворяют требования работников по переходу на наличный расчет. Основная причина — сотрудник изначально при трудоустройстве подписывает заявление о перечислении зарплаты на банковский счет. Или это сразу оговаривается в трудовом или коллективном договоре.

При этом, если сотрудник не подписывал заявление о перечислении зарплаты в банк, и такой порядок не закреплен в трудовом или коллективном договоре, отказать ему в выдаче зарплаты наличкой работодатель не может. По сути, без этих документов у компании даже не было права на открытие зарплатного счета.

Компания может отказать работникам в выдаче зарплаты наличкой, если было принято решение о ликвидации кассы. То есть компания пользуется только безналичными средствами.

Почему работодателю выгоднее выплачивать зарплату безналом

Обычно компаниям выгоднее переводить заработную плату на карты сотрудников в рамках зарплатного проекта. Во-первых, безналичный перевод сделать проще, чем собирать сотрудников и выдавать им наличку. Во-вторых, зарплатный проект дает ряд преимуществ компании, например, за перевод зарплаты не берут комиссию или делают скидку за обслуживание расчетного счета. А при выдаче наличных, работодателю еще придется потратиться на комиссию за снятие денег.

Важно! Недобросовестные предприниматели запрещают сотрудникам даже изменить банк, в котором они получаю свой оклад. Это незаконно. Даже если у компании зарплатный проект в банке А, работник может требовать перечислять зарплату на свою карту в банке Б.

Издержки компании по обналичиванию денег никак не должны влиять на удобство сотрудника в получении зарплаты.

Как выдать зарплату наличкой: порядок и бухгалтерские проводки

Выдавать зарплату наличкой нужно также два раза в месяц. Интервал — не более 15 календарных дней между выплатами. За зарплатой работник должен подойти в кассу организации.

Для оформления выдачи зарплаты используют расчетно-платежную ведомость по форме Т-49 или платежную ведомость по форме Т-51.

Алгоритм выдачи денег прост:

- руководитель или главбух подписывают ведомость на выдачу зарплаты и передают ее кассиру;

- кассир внимательно проверяет наличие всех подписей и готовит нужную сумму;

- наличка выдается сотруднику: чтобы установить личность, кассир может попросить паспорт;

- кассир передает расчетный документ получателю на подпись;

- сотрудник получает зарплату и пересчитывает ее не отходя от кассы.

При выдаче зарплаты бухгалтер строит всего одну проводку: Дт 70 Кт 50.

В кассе деньги на выдачу зарплаты могут лежать до 5 дней даже при превышении лимита кассы. За это время нужно успеть рассчитать всех работников. Оставшуюся зарплату нужно депонировать, то есть вернуть в банк. Тогда бухгалтер строит следующие проводки:

Дт 70 Кт 76.4 — депонирована неполученная зарплата;

Дт 51 Кт 50.1 — депонированная зарплата перечислена на расчетный счет.

По первому требованию работника депонированную сумму нужно вернуть. Бухгалтер сделает такие проводки:

Дт 50.1 Кт 51 — получены деньги с расчетного счета в кассу для выплаты депонированной зарплаты;

Дт 76.4 Кт 50.1 — работнику выдана депонированная заработная плата.

В каких случаях выдавать зарплату наличкой нельзя

Выдавать зарплату наличкой нельзя только при оплате труда иностранцев. Круг наличных расчетов с иностранцами ограничен ч. 2 ст. 14 ФЗ от 10.12.2003 № 173-ФЗ, и зарплата в этот перечень не входит. Позицию о том, что иностранцам зарплату можно выплачивать только в безналичной форме, налоговая закрепила в Письме ФНС от 29.08.2016 № 3Н-4-17/15799.

Выплата зарплаты наличкой иностранному лицу — нарушение валютного законодательства. Штраф по ч. 1 ст. 15.25 КоАП РФ составит 75-100 % от выданной суммы.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В программе можно рассчитывать, начислять и депонировать заработную плату сотрудникам. Кроме того, сервис поможет рассчитать и уплатить все причитающиеся с зарплаты налоги и взносы и вовремя сдать всю отчетность.

Читайте также: